НДФЛ 3 для ИП

Содержание

- В каких случаях сдается отчет по форме 3-НДФЛ?

- Заполнение формы 3-НДФЛ

- В каких ситуациях ИП подает справку 3-НДФЛ и отчитывается за полученный доход?

- Должен ли ИП подавать 3-НДФЛ, если он на УСН?

- Как заполнить 3-НДФЛ ИП на УСН: пример и образец заполнения

- Должен ли ИП сдавать 3 НДФЛ?

- Декларация для ИП— правила заполнения в 2019 году

- Как подать декларацию для ИП

- Пример заполнения налоговой декларации

В каких случаях сдается отчет по форме 3-НДФЛ?

Согласно действующим нормам законодательства, отчет по форме 3-НДФЛ индивидуальным предпринимателем не сдается касательно деятельности, которую он ведет, если бизнесмен:

- работает сам и не имеет нанятых сотрудников;

- получил за год прибыль более 2 млн рублей (при этом он автоматически переводится на Общую систему налогообложения с НДС и всеми вытекающими последствиями);

- сотрудничает с иностранными агентами (компании, которые ведут свою деятельность на территории России, но полностью зарегистрированы в другой стране).

Так сдает ли ИП 3-НДФЛ на УСН? Нет, если его прибыль не превышает 2 млн рублей за подотчетный период (в том числе расчетный доход, а не только фактический), а также он не имеет кассового аппарата для выдачи чеков своим клиентам. Но на Упрощенной системе предприниматель будет обязан сдавать декларацию, если проводит операции с продажи своего имущества, приобретенного именно на баланс предприятия, а не для личного использования.

Так сдает ли ИП 3-НДФЛ на УСН? Нет, если его прибыль не превышает 2 млн рублей за подотчетный период (в том числе расчетный доход, а не только фактический), а также он не имеет кассового аппарата для выдачи чеков своим клиентам. Но на Упрощенной системе предприниматель будет обязан сдавать декларацию, если проводит операции с продажи своего имущества, приобретенного именно на баланс предприятия, а не для личного использования.

Ежегодно форма декларации 3-НДФЛ кардинально меняется. То есть при подготовке документации рекомендуется посетить налоговую и взять актуальную форму. Не обязательно это делать по месту прописки, можно обратиться в отделение налоговой любого региона Российской Федерации и потребовать предоставить образец или копию формы 3-НДФЛ.

Там же можно воспользоваться своим законным правом на бесплатного консультанта, который детально расскажет, как необходимо правильно заполнять форму, какая информация туда обязательно вносится и до какого периода отчет надо сдать в том или ином регионе (Госдума разрешила в 2015-2016 гг. менять на собственное усмотрение период сдачи деклараций предпринимателями).

Заполнение формы 3-НДФЛ

В справке 3-НДФЛ в шапке обязательно указываются полностью ФИО налогоплательщика, текущий адрес его регистрации, код категории налогоплательщика (можно сверить в налоговой).

Проставляется номер корректировки, налоговый период и личный номер представительства налоговой (можно посмотреть в ранее выданных документах при открытии индивидуального предприятия).

Проставляется номер корректировки, налоговый период и личный номер представительства налоговой (можно посмотреть в ранее выданных документах при открытии индивидуального предприятия).

Далее постранично индивидуальный предприниматель указывает сведения о налогах, которые он обязан уплатить, и код для строки деятельности.

Он отмечает, за что взимается налог, указывает сумму и период, когда доход был получен (естественно, это необходимо только в том случае, если прибыль получалась определенный период за год, а не все 12 месяцев). Если предпринимателем используется упрощенная форма налогообложения, то данный пункт можно пропустить и сразу начать с указывания формы налогового вычета за продажу имущества (или при его покупке, при формировании государственного вычета при НДФЛ).

Второй раздел 3-НДФЛ указывает на уплату подоходного налога. Естественно, что ИП и этот пункт может пропустить, так как его налог не зависит от проведенных денежных операций. Он уплачивает статическую ежемесячную ставку, независимо от того, велась ли им деятельность и в какой период. Единственное исключение — это если предприниматель получил доход от какой-нибудь сторонней деятельности.

Например, определенный период он сдавал в аренду коммерческую или жилую площадь. Нужно понимать, что к ранее зарегистрированному предприятию получаемый доход по этой системе никоим образом не относится. То есть здесь уплачиваются налоги и подается отчет как от физического лица, который получил прибыль в обход регистрации в налоговых органах (что не является запрещенным).

ИП обязательно в декларации указывает полученную прибыль от сторонней практики. К таким ситуациям относится, например, извлечение прибыли от ведения деятельности в качестве преподавателя, адвоката, юриста.

ИП обязательно в декларации указывает полученную прибыль от сторонней практики. К таким ситуациям относится, например, извлечение прибыли от ведения деятельности в качестве преподавателя, адвоката, юриста.

То есть предоставление знаний как условного товара. Если предприниматель помышлял таким видом заработка, он обязан ежегодно подавать справку 3-НДФЛ с указанием суммы, которую он получил. Если этого не будет сделано, то предприниматель условно считается лицом, которое уклоняется от уплаты налогов.

В каких ситуациях ИП подает справку 3-НДФЛ и отчитывается за полученный доход?

В опубликованных законопроектах четко указано, что предприниматель не отчитывается по форме 3-НДФЛ за ведение своей деятельности, по которой он и регистрировал ИП (при использовании Упрощенной системы налогообложения). В каких же ситуациях он обязан отчитаться за дополнительную прибыль?

Если она не относится к его прямой деятельности или если оплата его услуг была проведена не через расчетный банковский счет (то есть если не был выдан чек клиенту или тот отказался от его получения). В этом случае предприниматель получает на руки заработанные деньги в качестве наличных средств. О них он и обязан отчитаться перед государством и контролирующими органами налоговой инспекции.

К подобным случаям относят, например, продажу автомобиля или собственной недвижимости, которая в использовании находится менее 3 лет.

Считается, что человек подобные операции на потребительском рынке проводит исключительно с получением прибыли. То есть его сделка регистрируется как перепродажа собственности. Аналогичное отношение и к автомобилям. Если тот в личном использовании находится менее 3 лет, за его продажу придется полностью отчитаться. Как заполнить 3-НДФЛ ИП на УСН и какие пункты вообще будут учитываться, указано выше.

Есть несколько исключений из правил. Например, продажа дома, который совсем недавно индивидуальному предпринимателю достался в качестве прямого наследственного имущества от родственника (а не по завещанию). Если же он не имеет семейных уз с умершим, однако получает имущество, так как был включен в завещание, это считается получением сторонней прибыли. Причем неважно, где проживал и был зарегистрирован ранее умерший (в том числе и за рубежом): за полученное имущество придется сдавать отчет по 3-НДФЛ.

Итак, подоходная декларация от индивидуального предпринимателя сдается исключительно при получении сторонней прибыли, не зависящей от указанной формы деятельности.

Документы потребуется сдать до 30 апреля года, следующего за подотчетным. Например, если человек в 2019 году продаст квартиру, которой менее 3 лет, то отчет 3-НДФЛ он обязан сдать до 30 апреля 2020 года.

Сдает ли ИП на УСН 3-НДФЛ? Эта обязанность возлагается на предпринимателя в 3 случаях, о которых будет рассказано в статье, а также приведены наглядные примеры заполнения декларации на бумаге и в программе.

Должен ли ИП подавать 3-НДФЛ, если он на УСН?

Чтобы ответить на этот вопрос, необходимо знать, что такое ИП, что такое УСН и что такое 3-НДФЛ. Все эти понятия регламентированы Налоговым кодексом России. Кратко о них:

- предприниматель — это физическое лицо, которое занимается бизнесом без регистрации юридического лица, т. е. не отделяясь от своей личности;

- УСН — один из режимов обложения, который могут применять как предприниматели, так и фирмы (в отличие от ЕНВД и патентной системы); если ИП работает на этом режиме, он не платит НДС, подоходный и имущественный налоги, а вместо них уплачивает единый упрощенный налог;

- 3-НДФЛ — форма декларации, предусмотренная для граждан для отражения возникших за год облагаемых доходов; сдается по доходам, о которых может отчитаться только сам гражданин (а не налоговый агент — работодатель), а также для получения вычетов.

Исходя из этих определений, получается, что ИП не надо сдавать 3-НДФЛ при УСН, т. к. он не платит подоходный налог. Но даже при использовании этого спецрежима у предпринимателя могут возникнуть объекты по НДФЛ:

- дивиденды от долей в организациях;

- материальная выгода от экономии на процентах банка;

- проценты по депозитам;

- другие доходы, не связанные с ведением бизнеса, — выигрыши, призы, подарки, гонорары и пр.;

- доходы от части бизнеса, которая не попадает под УСН, а облагается по общей системе; при наличии такой части требуется ведение раздельного учета доходов и расходов по УСН и ОСНО.

Таким образом, 3-НДФЛ для ИП на УСН — это отчет, подаваемый при наличии определенных доходов, независящих от применения специального режима обложения, либо для получения вычетов.

Однако, если у предпринимателя нет других источников дохода, кроме бизнеса на УСН, то он не платит НДФЛ, а значит, и вернуть ничего не может — вычеты ему недоступны, даже если он купит квартиру и будет выплачивать по ней ипотеку.

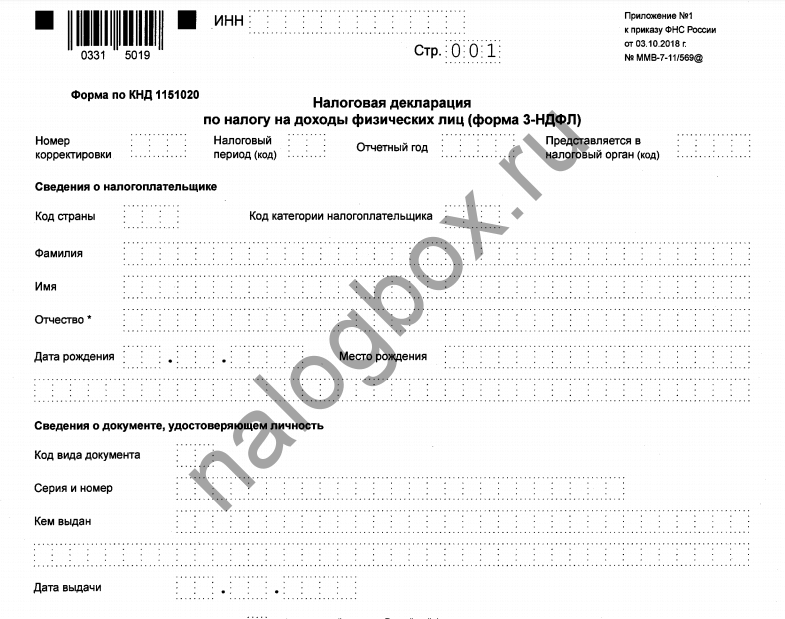

Важно! В 2019 году принята новая редакция декларации приказом ФНС России № ММВ-7-11/569@ от 3.10.2018г. с кардинальными изменениями в составе и названиях листов. Для отчета за прошедший год нужно пользоваться этим бланком.

![]()

![]()

![]()

![]()

Подача отчета ненадлежащей редакции или версии приведет к отказу по ее учету. Точно так же за 2017 год подается свой бланк, а за 2016 — свой. Скачать их можно на этой странице. Согласно НК РФ можно подавать декларации за 3 последних года, значит, за 2015 год подать отчет уже невозможно.

Как заполнить 3-НДФЛ ИП на УСН: пример и образец заполнения

Отчет можно подготовить 2 способами:

- заполнить бумажный шаблон;

- использовать программные средства — программу «Декларация» либо онлайн-сервис; оба проекта принадлежат ФНС России.

Бумажный шаблон можно заполнить в ИФНС — необходимые листы вам бесплатно выдадут в любом окне. Если вы еще и попадете на период декларационной кампании, то вам помогут в заполнении консультанты, курирующие операционный зал инспекции. Но можно заполнить бланк и дома — распечатать нужные листы и самостоятельно вписать требуемую информацию, опираясь на наши образцы.

Какие листы вам нужны обязательно:

- Титульный;

- Разделы 1 и 2;

Приложения — здесь выбор зависит от вашей ситуации. Так, если вы отражаете доходы от предпринимательства, то вам нужно Приложение 3 (в прошлом — лист В). Если ваши доходы — и от деятельности в качестве обычного гражданина (гонорары, призы и пр.), то потребуется еще Приложение 1. Если доходами являются дивиденды и другие источники из-за границы, заполняется Приложение 2. А если вы вообще отражаете не доходы, а хотите получить вычет, то вам потребуется Приложение 5-7.

Чтобы понять, как заполняет 3-НДФЛ индивидуальный предприниматель на УСН, рассмотрим все 3 случая.

По предпринимательской деятельности

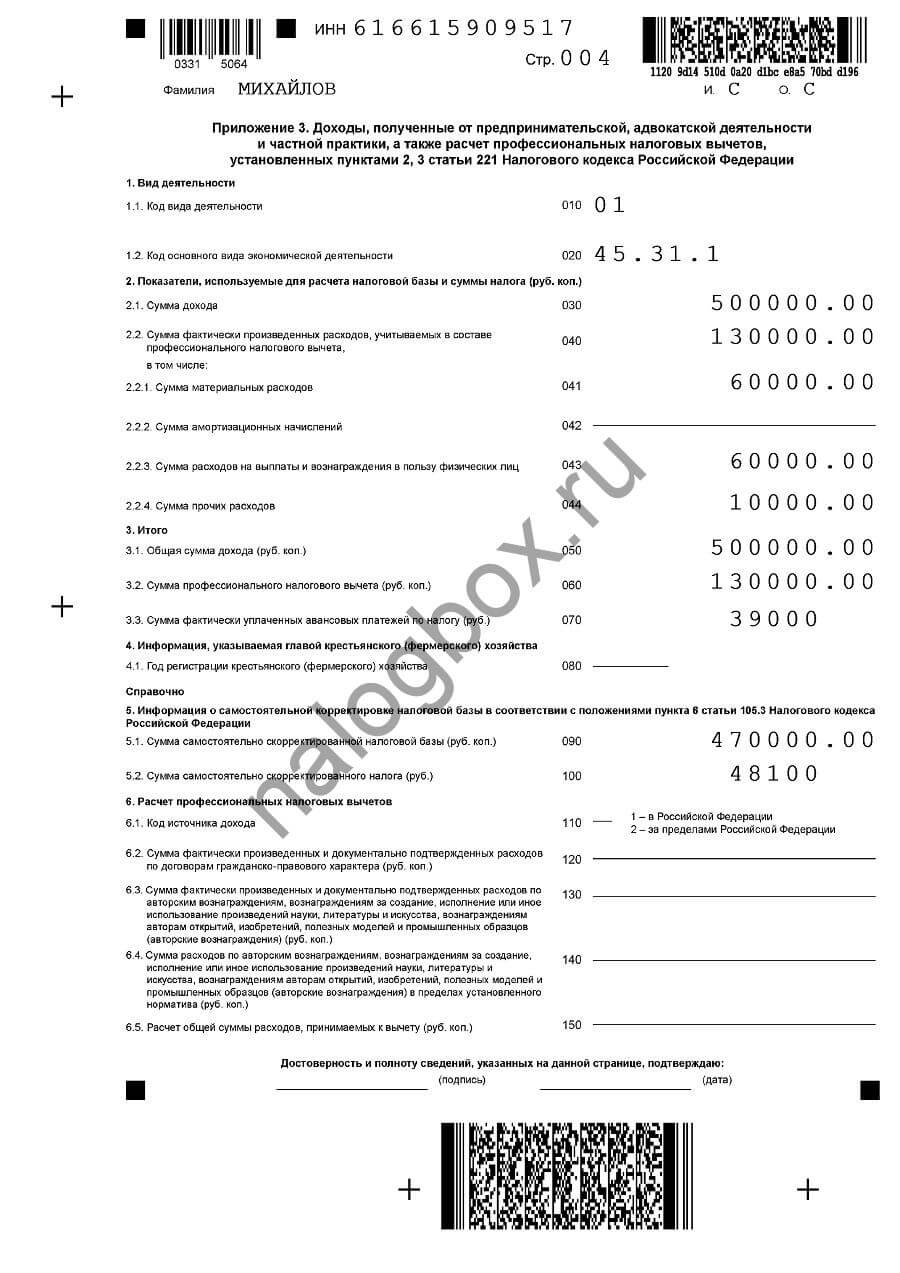

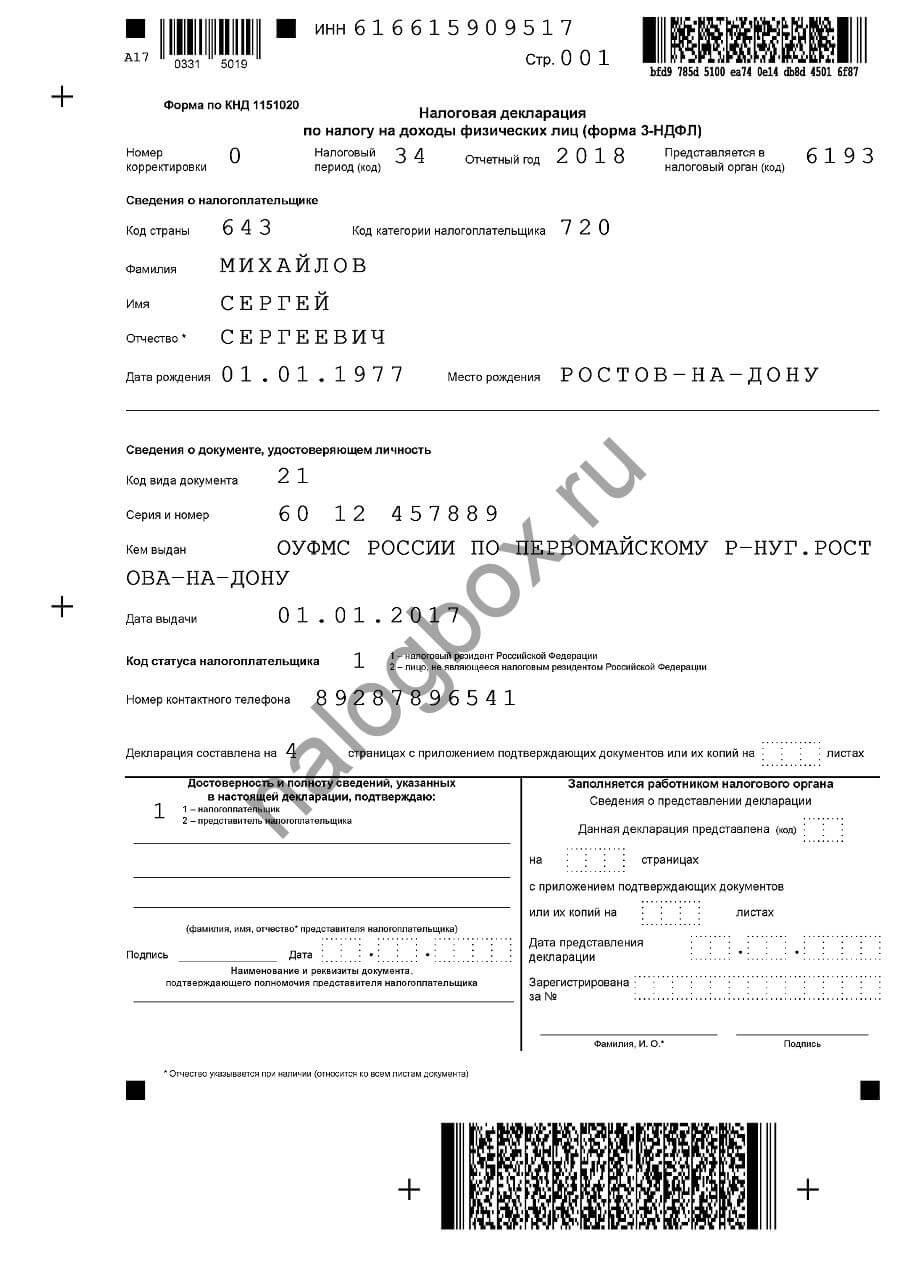

Пример 1

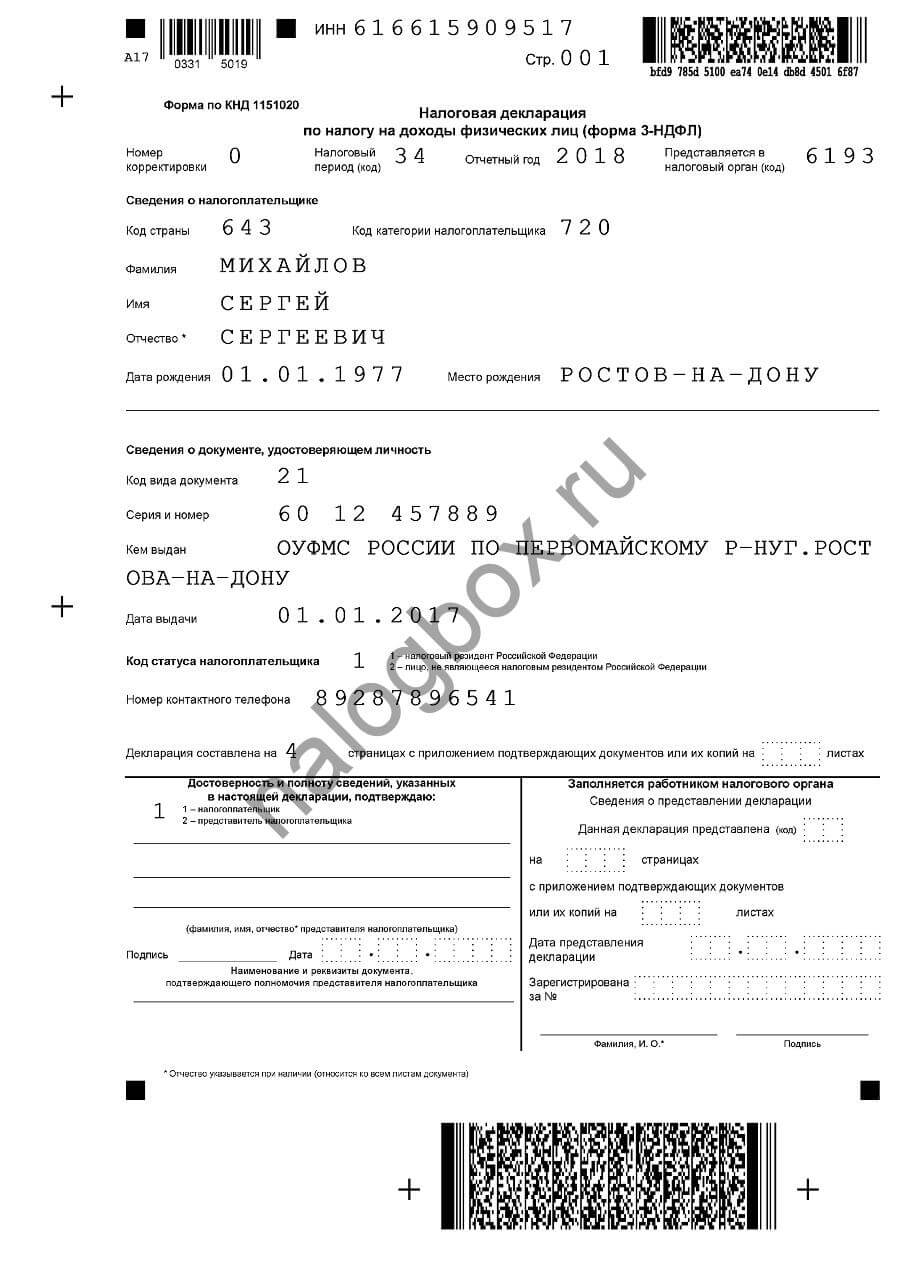

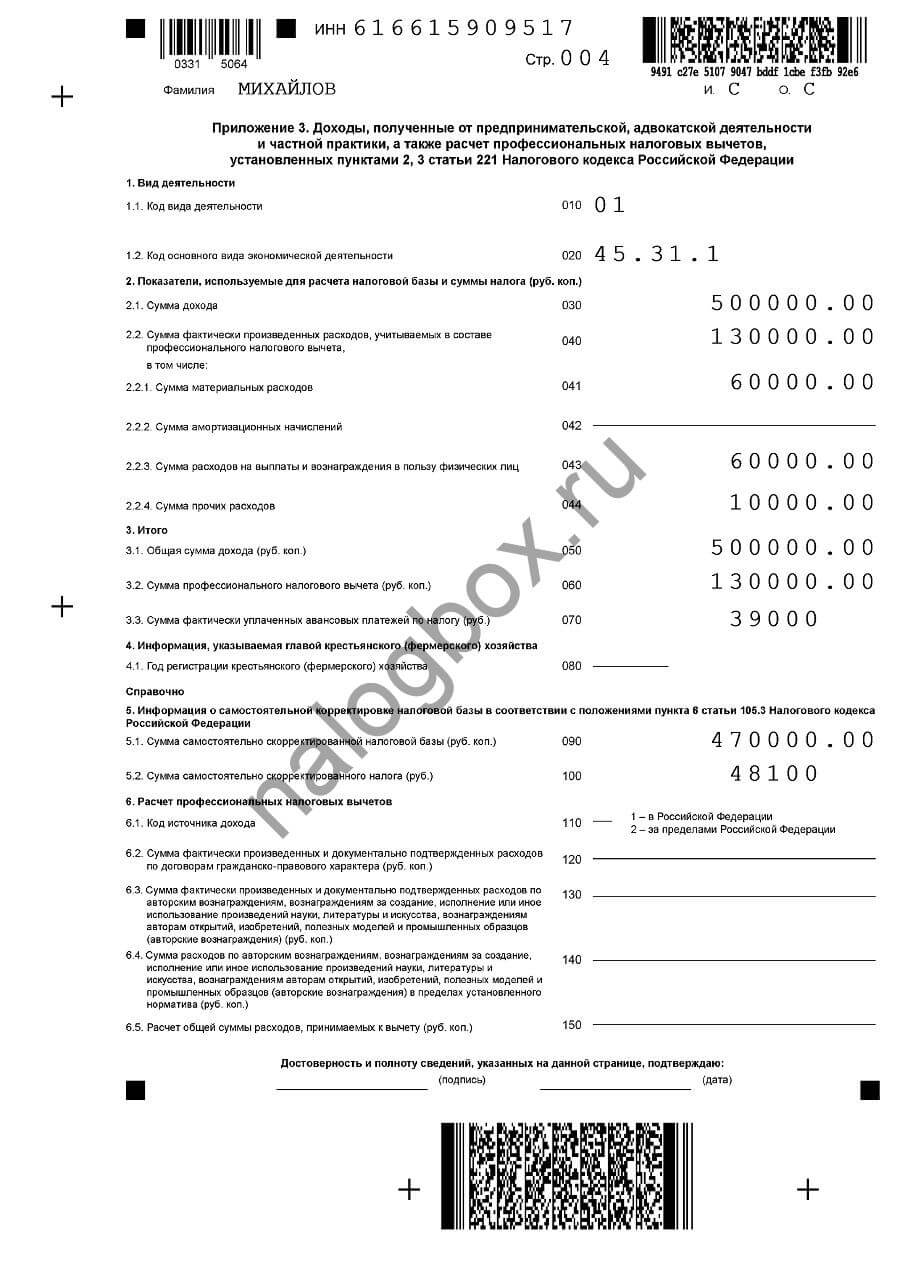

Михайлов Сергей занимается оптовой торговлей автотранспортными деталями и т. п. Часть его бизнеса ведется на УСН «доходы», а часть — на основной системе обложения, т. к. у него есть контрагенты, работающие только с плательщиками НДС.

Михайлов ведет раздельный учет по этим двум системам. По первой он подает отдельную отчетность. По второй — отдельную. ИП на УСН в 6% обязаны сдавать 3-НДФЛ так же, как и работающие с методом «доходы минус расходы», это не влияет на обязанность.

Но с точки зрения расходов возникает такая ситуация — если расходы по обеим системам общие, то по УСН он не может их учесть, т. к. выбрал метод «доходы», а по ОСНО может учесть только в размере доли доходов по основной системе. Например, если доходы по УСН составляют 70%, а по ОСНО — 30%, то из всех расходов только 30% он может учесть для уменьшения базы по ОСНО.

Причем для принятия расходов должны соблюдаться строгие правила:

- расходы вытекают из доходов, т. е. если были расходы на производство товара, а он не реализован, т. е. по нему нет дохода, то эти расходы нельзя учесть для уменьшения доходов от другой партии;

- издержки полностью оплачены;

- есть документы на них.

Если же вы можете соблюдать эти пункты, то вправе пользоваться универсальным вычетом в 20% — на этот процент можно уменьшать базу в любом случае. Но еще до этого нужно знать о другом важном нюансе подоходного обложения. Согласно ст.227 НК РФ, когда физическое лицо создает ИП, при получении первых доходов он обязан подать форму 4-НДФЛ. Она очень простая — там заполняется одна строка: ваш предполагаемый доход за год. Если в последующем ваши доходы увеличатся или уменьшатся более чем на 50%, вам нужно будет снова сдать эту форму с новым предполагаемым доходом.

На основании этой суммы ИФНС будет рассчитывать вам авансы — за полгода, за третий квартал и за четвертый квартал. Вы обязаны их платить при получении уведомлений из ИФНС — они платятся в текущем году. А затем — уже в следующем году вы подаете годовую декларацию 3-НДФЛ — с реальными суммами доходов и расходов. В ней вы считаете подоходный налог и сравниваете его с уплаченными авансами. Если сумма авансов была больше, то имеет место переплата, и вы можете вернуть излишек. А если, наоборот, авансы были меньше рассчитанного НДЛФ, то вам нужно доплатить разницу.

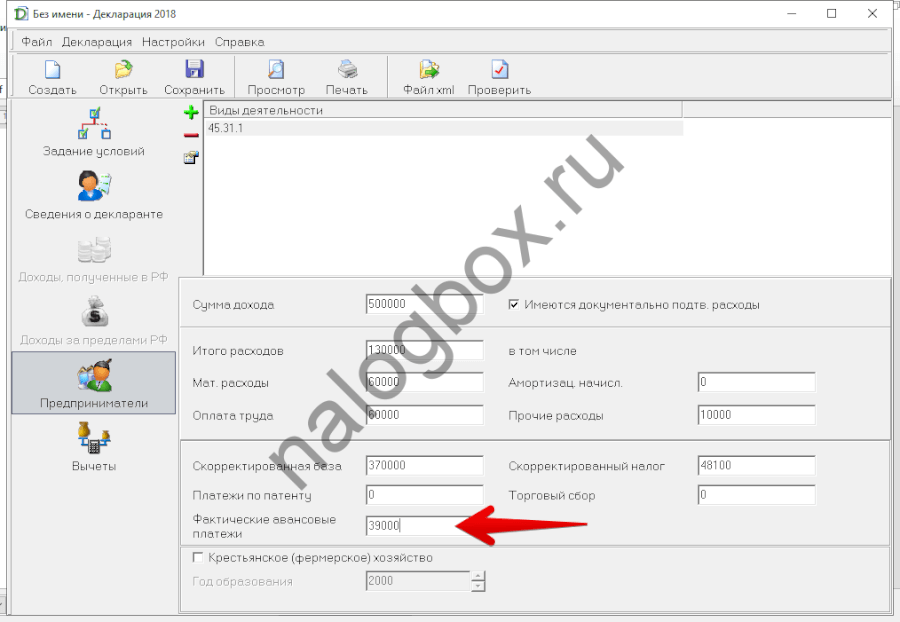

По нашему примеру Михайлов подал 4-НДФЛ и указал предполагаемый доход — 300 000. ИФНС на основании этой суммы рассчитала авансы: 300 000 × 13% = 39 000 / 4 = 9 750. За полгода аванс составил — 19 500, за третий квартал — 9 750, за четвертый — 9 750 рублей.

А реальные доходы за год составили 500 000 рублей. Расходы — 130 000.

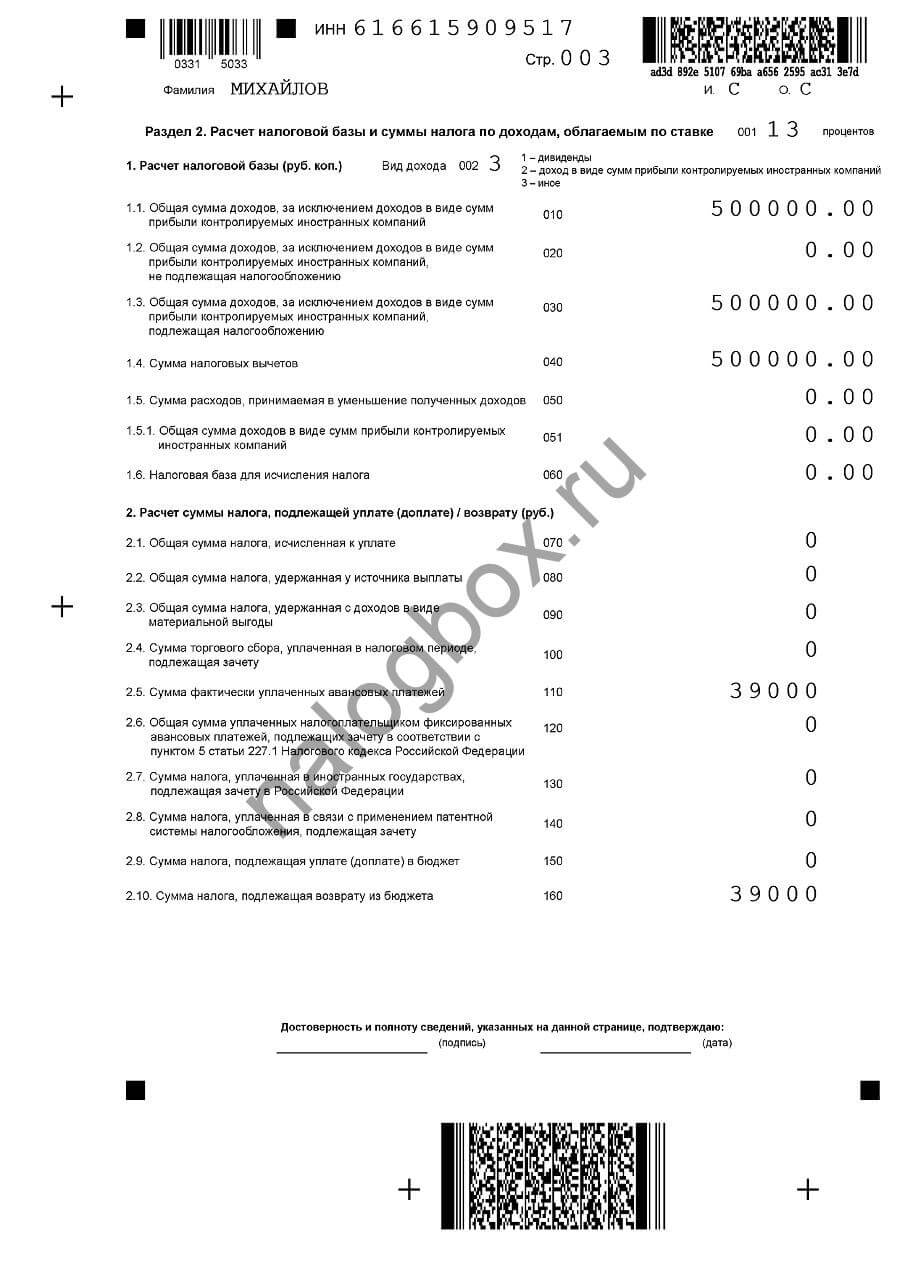

Как это выглядит в бумажной версии декларации:

- Писать нужно черной либо синей ручкой печатными буквами. В каждой клетке размещается только одна буква, цифра или знак (даже знаки препинания). Нужно придерживаться выравнивания по левой стороне.

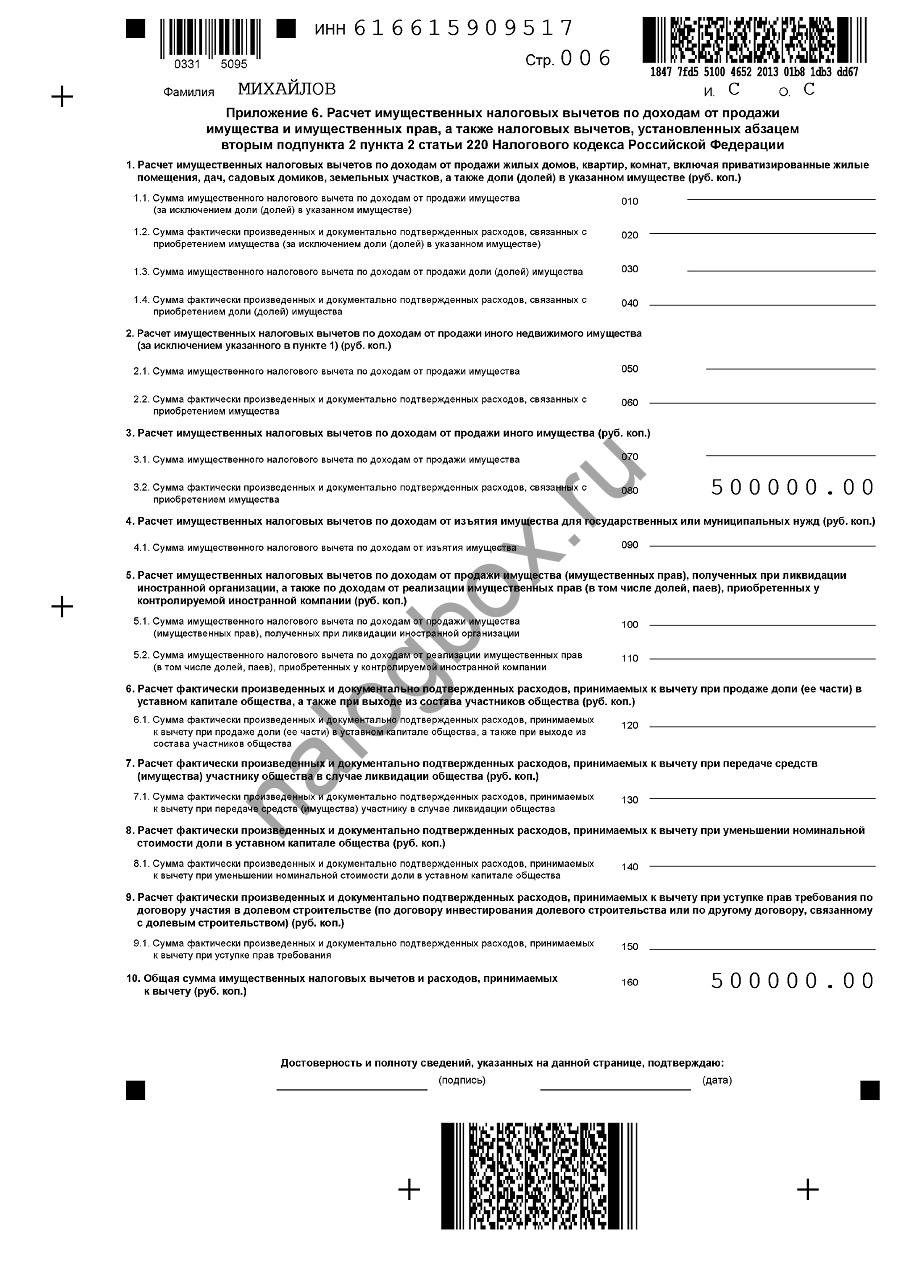

- Приложение 3.

- Первая строка — ИНН. Если вы подаете отчет как ИП, то его обязательно нужно вписать. Если вы подаете форму в качестве гражданина, т. е. по доходам и расходам, не связанным с вашим бизнесом, вы можете не указывать идентификационный номер, о чем сказано в ст.80 НК РФ.

- Вторая строка — ваша фамилия. Единственная строка, в которой разрешено писать прописью и строчными буквами. В остальных графах запись строго печатными и заглавными буквами.

- В строке 010 укажите код. Торговля имеет код «01».

- В строке 020 запишите ваш ОКВЭД. Все эти коды вы найдите в документах по регистрации ИП. Если же вы не можете найти их, то посмотрите коды в справочнике ОКВЭД-2 в интернете.

- В строке 030 укажите ваши реальные доходы, которые вы извлекли за год. ИП обязан вести журнал доходов и расходов.

- В строке 040 запишите расходы общие, а затем расшифруйте их.

- Продублируйте доходы и расходы в строки 050 и 060.

- В графу 070 запишите общую сумму авансов, которую вы уплатили по уведомлениям от ИФНС.

- Самая важная часть — корректировка. В графах 090 и 100 укажите, какова реальная база и налог, рассчитанные по фактической прибыли.

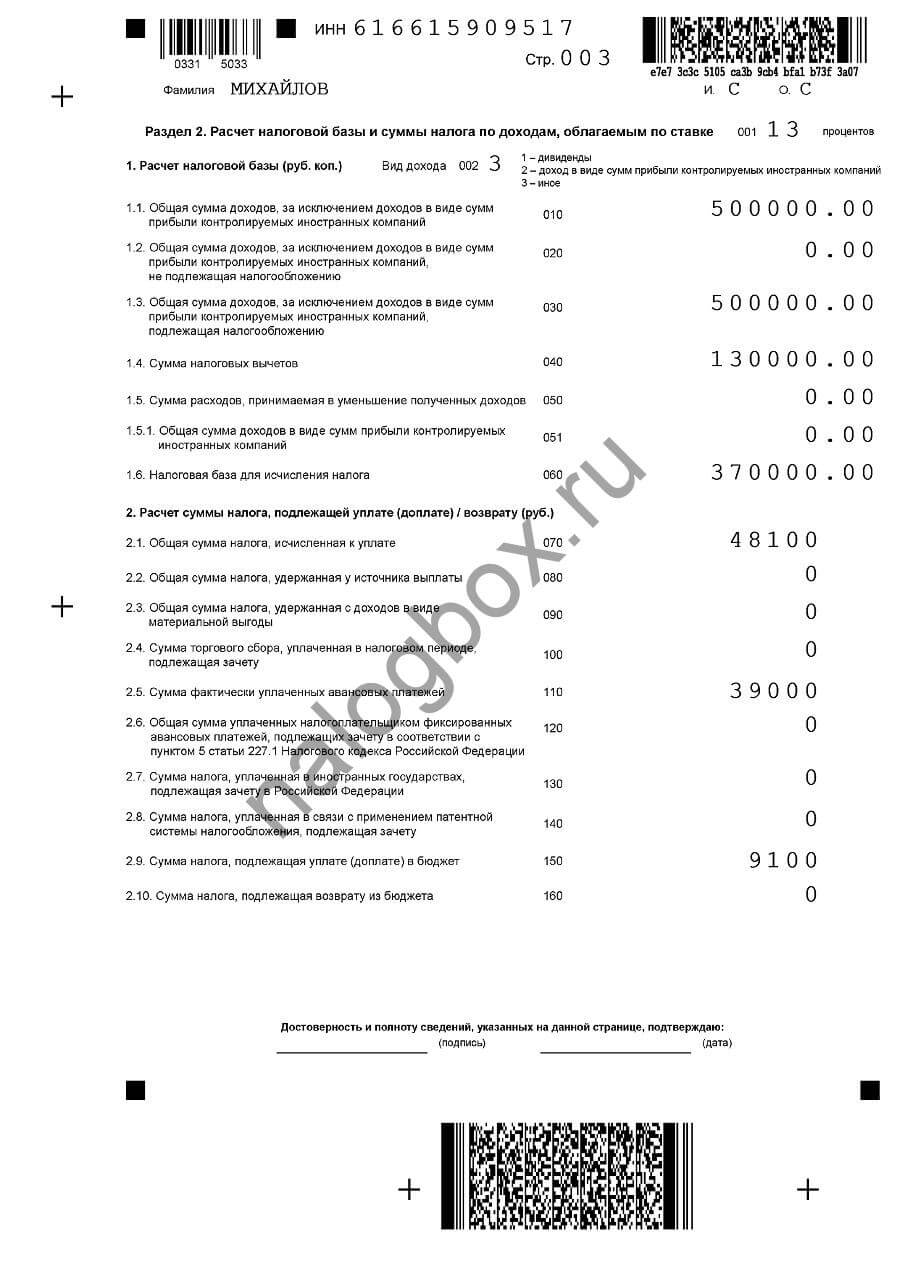

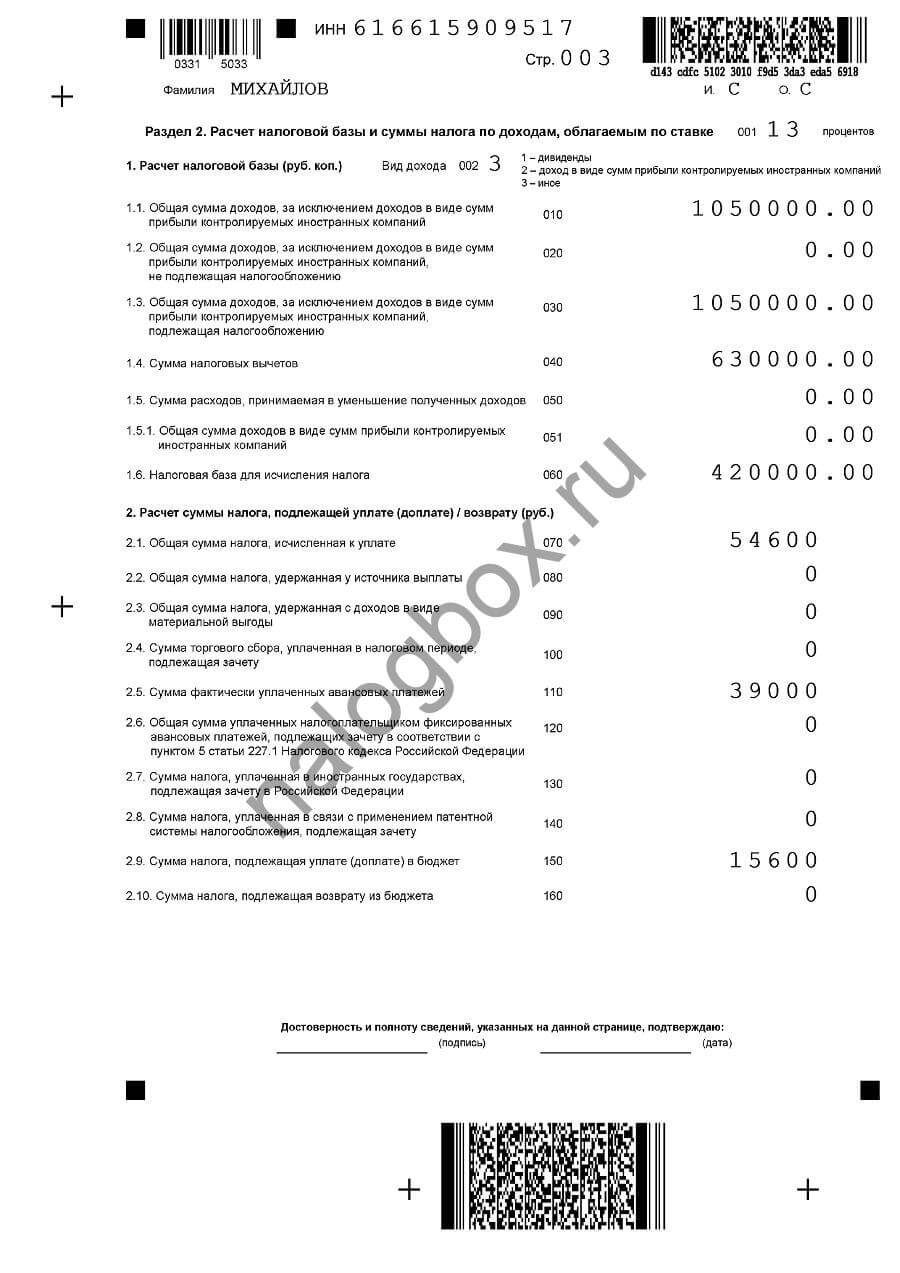

- Раздел 2.

- На этой странице производится расчет итога декларации.

- Впишите фамилию и ИНН.

- В строке 001 укажите вашу ставку — 13%.

- По графе 002 выберите «иное», если первые 2 пункта вам не подходят.

- Запишите ваши доходы в графу 010.

- Перепишите их в графу 030.

- В строке 040 запишите ваши вычеты. Если у вас были и иные вычеты, например, за детей или за покупку жилья, суммируйте их все и помните, что общие вычеты не могут превышать базу, т. е. доходы.

- Графа 060 — это вычитание расходов из доходов.

- Графа 070 — умножите на ставку.

- Повторите сумму авансов в графе 110.

- Разницу запишите в строку 160, это сумма к доплате.

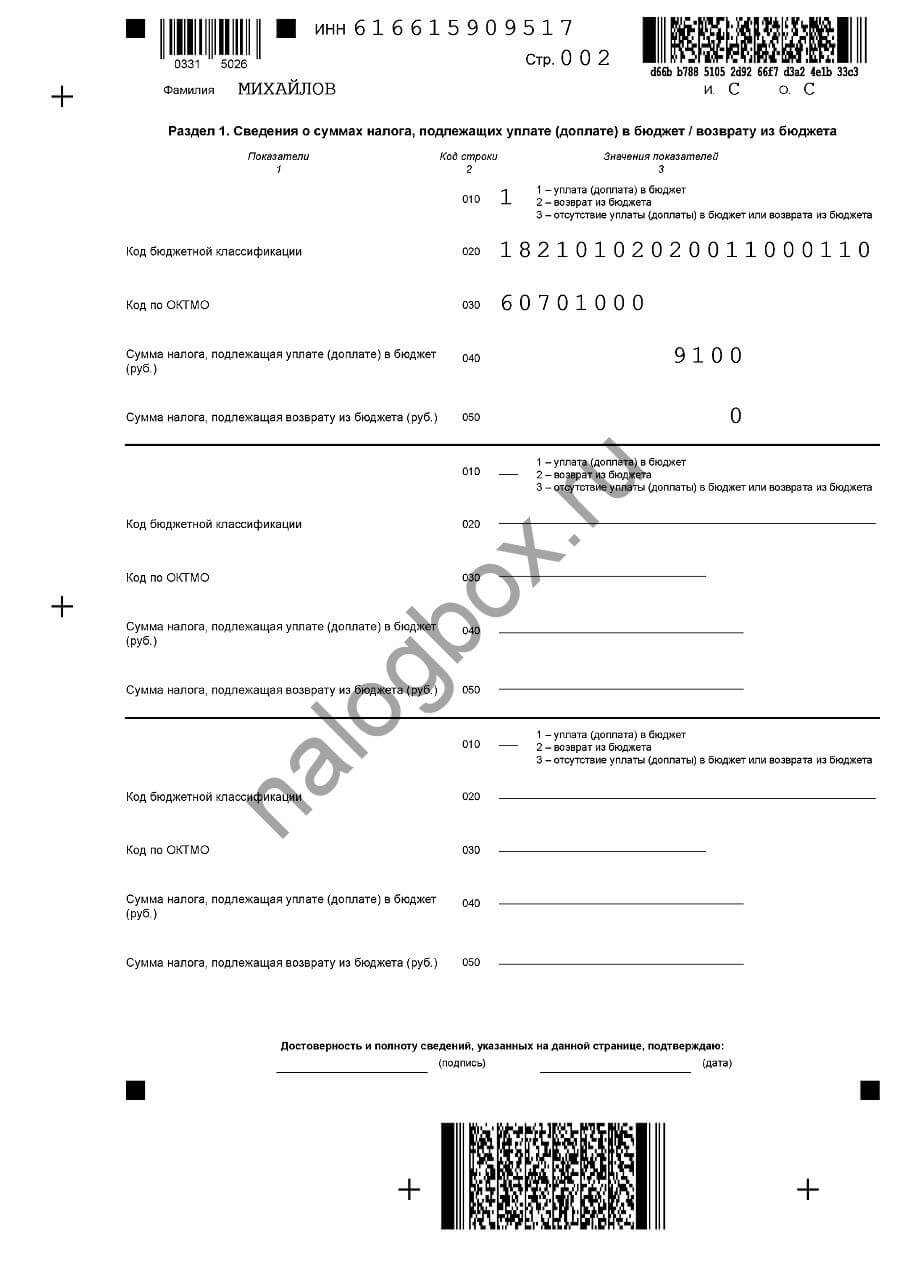

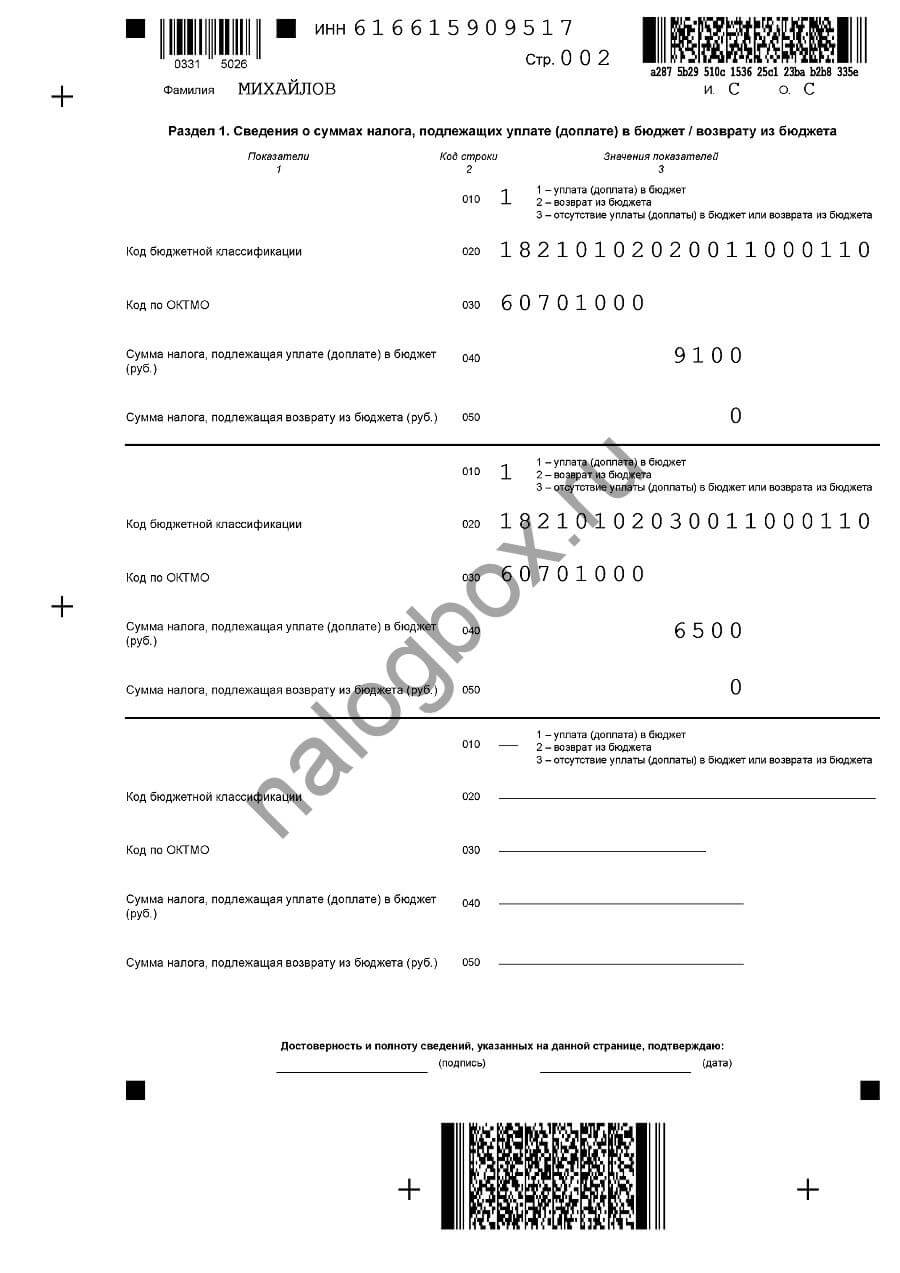

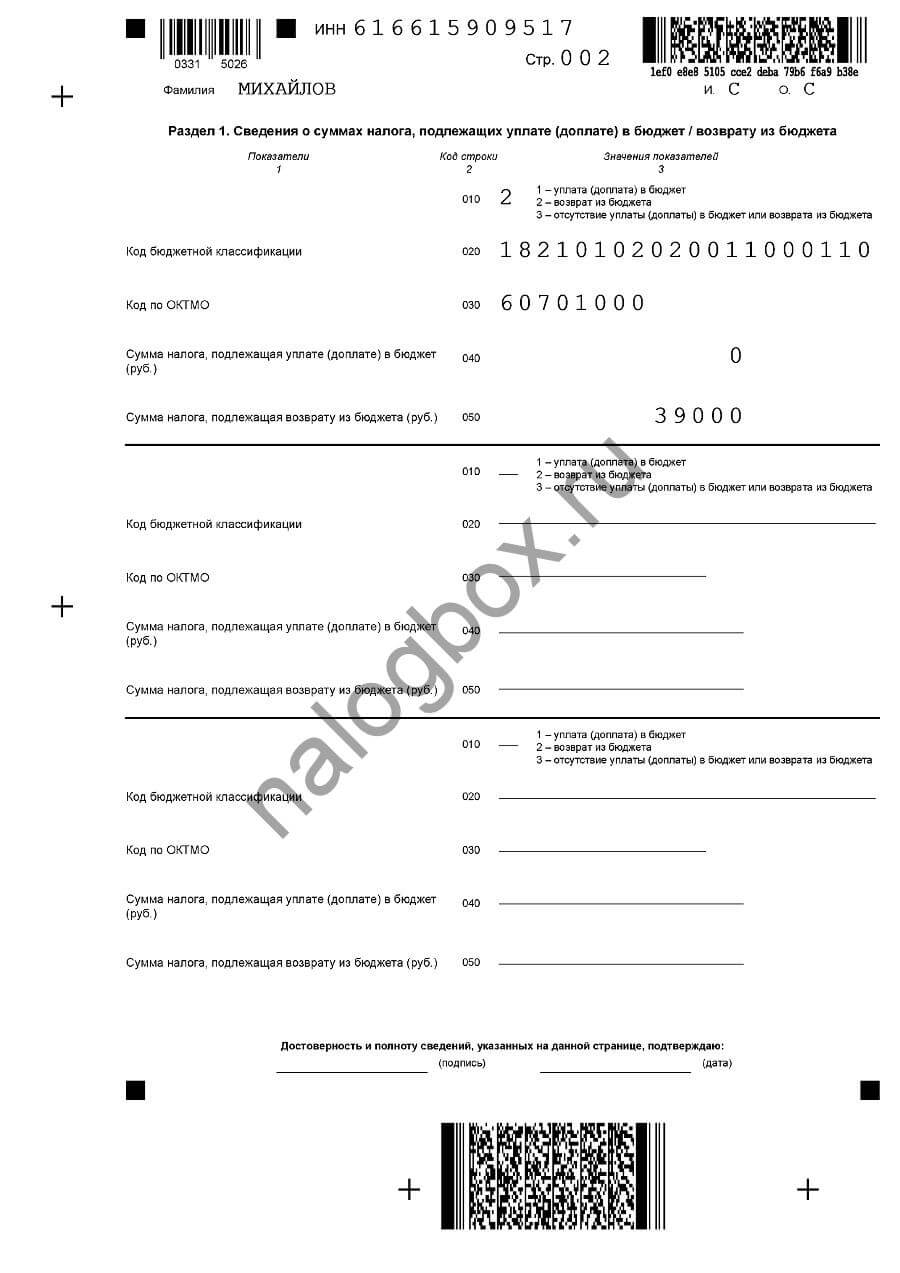

- Раздел 1.

- Сюда записывается итог всех предыдущих листов.

- Графа 010 — выберите вариант по вашей ситуации.

- КБК — если у вас уплата, то можете переписать наш КБК. Все действующие коды можно посмотреть на сайте ФНС.

- ОКТМО — нужно указывать номер своего муниципалитета.

- И сама сумма — в графе 050.

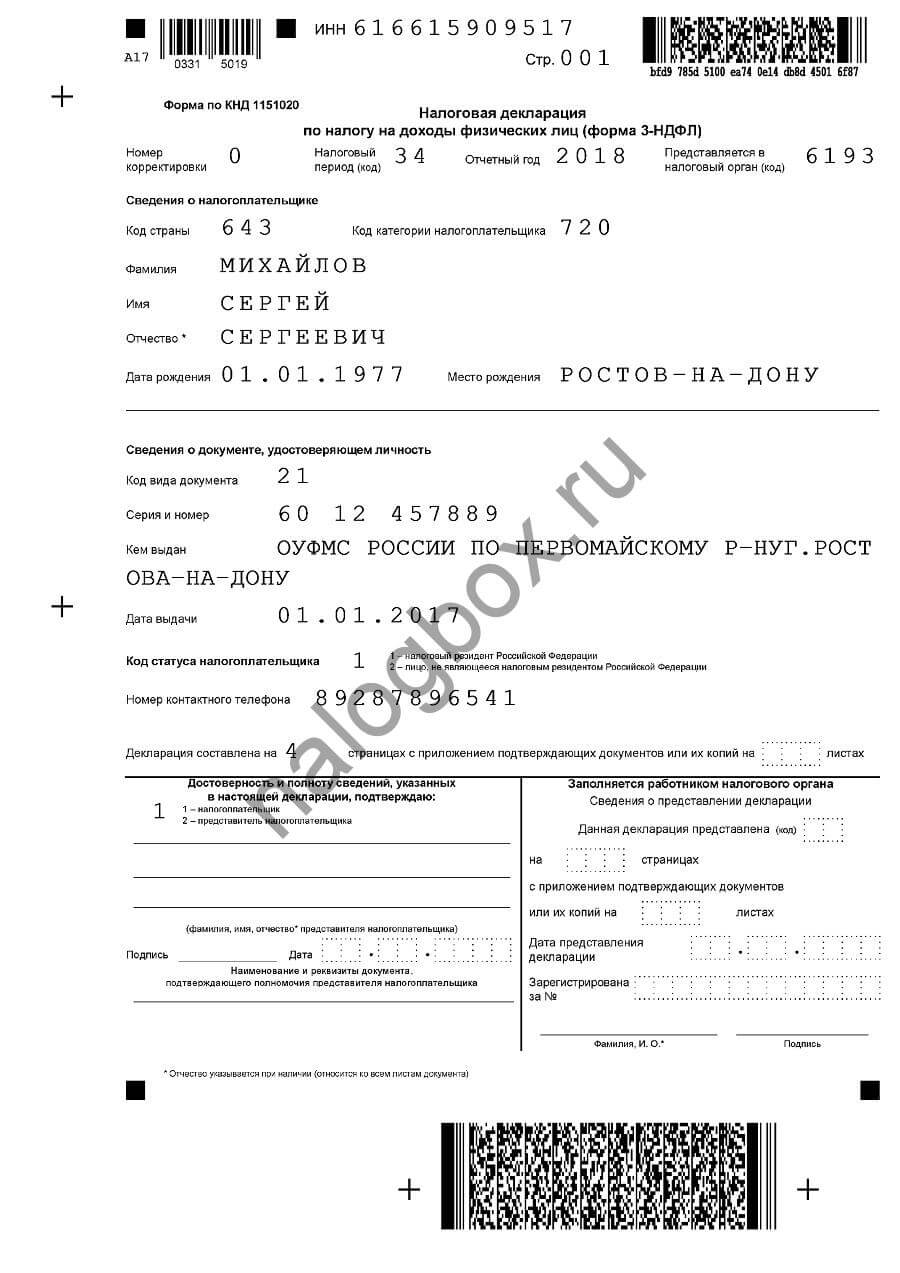

- Титульная страница.

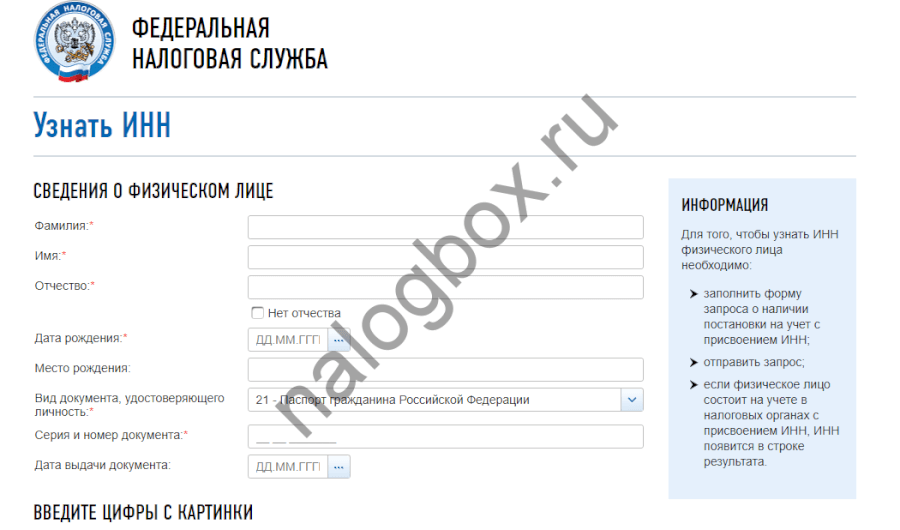

- ИНН записывается в верхней строке. Если вы не можете найти свой номер, то его легко узнать через другой сервис ФНС.

- Корректировка — ставьте ноль, если ваша декларация не уточненная, а первая. Если же вы подаете корректировочную форму, то ставьте «1». Если вы уже второй раз уточняете сведения, ставьте «2» и т. д.

- Налоговый и отчетный период перепишите с нашего образца.

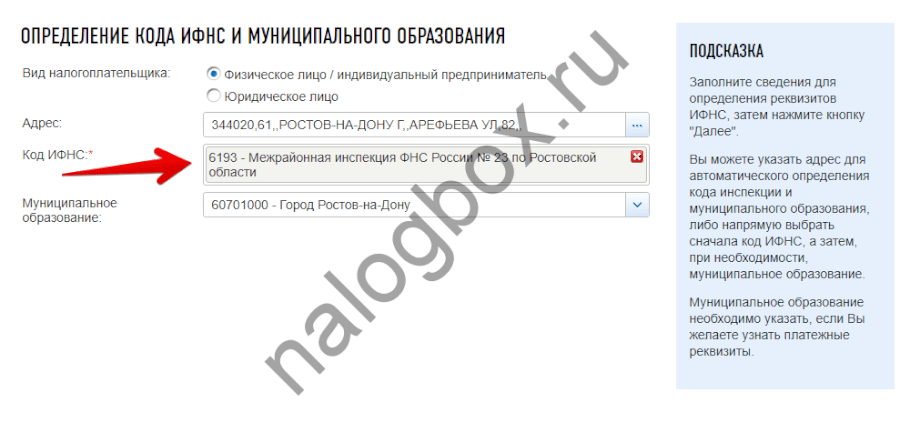

- Номер инспекции ищите в сервисе ФНС.

- Код страны и плательщика перепишите с образца.

- Укажите ваши данные.

- Код документа — «21» для паспорта.

- Статус плательщика — «1», если вы проживаете в России более 183 подряд идущих дней в году. «2» — если нет.

- Номер телефона указывается по желанию.

- Пронумеруйте отчет и впишите общее число страниц на титульном листе.

- Дату и подпись впишите в день подачи.

Этот бланк можно скачать .

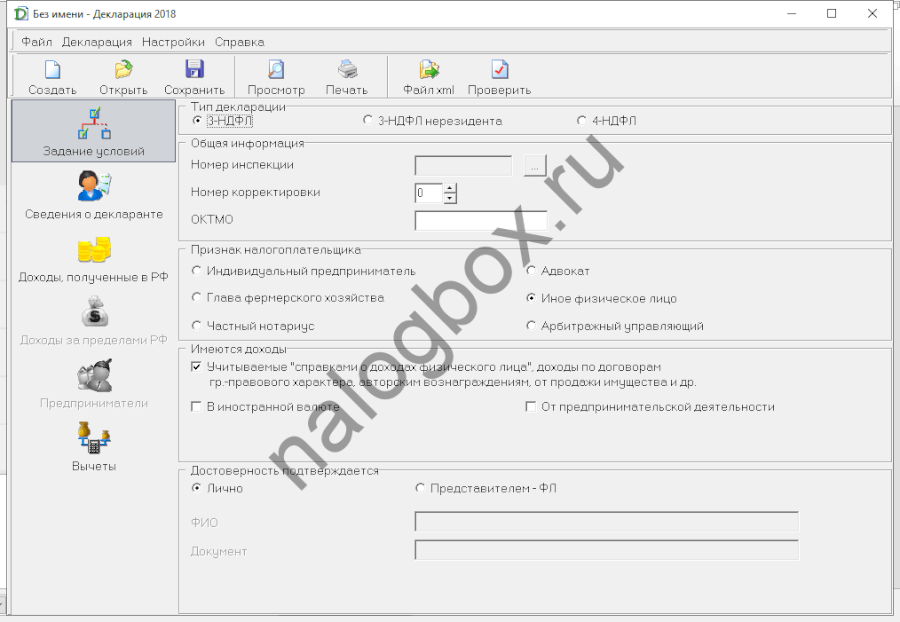

Как заполнить его в программе:

- Скачайте файл установки .

- Установите программу. Обратите внимание — использование устаревшей версии влечет формирование устаревшего бланка, а значит, ваш отчет не будет принят.

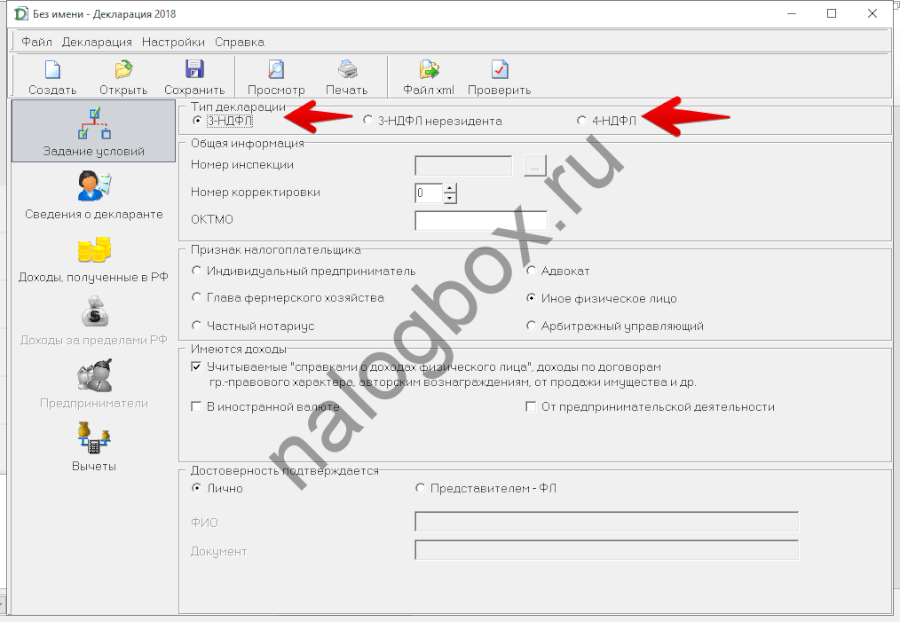

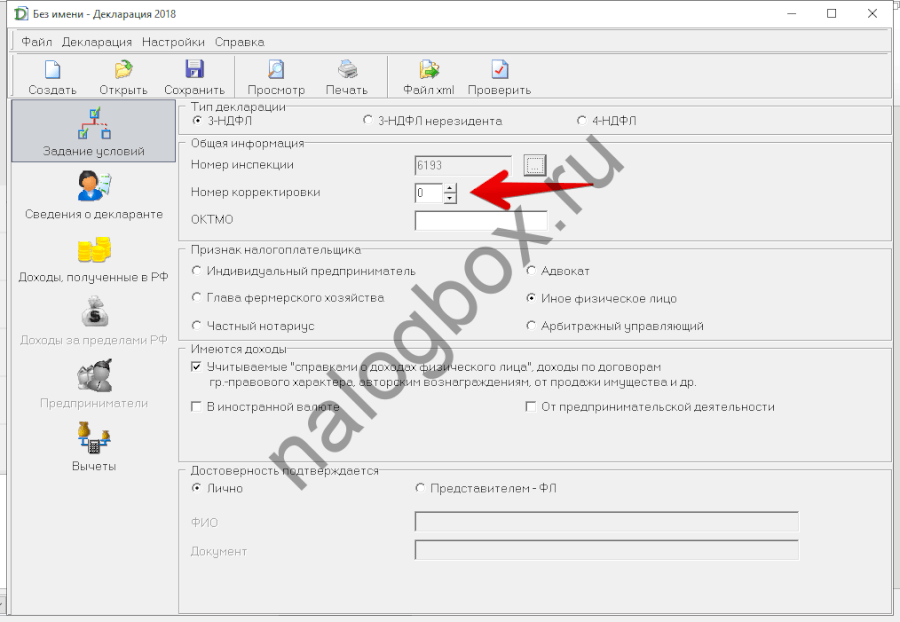

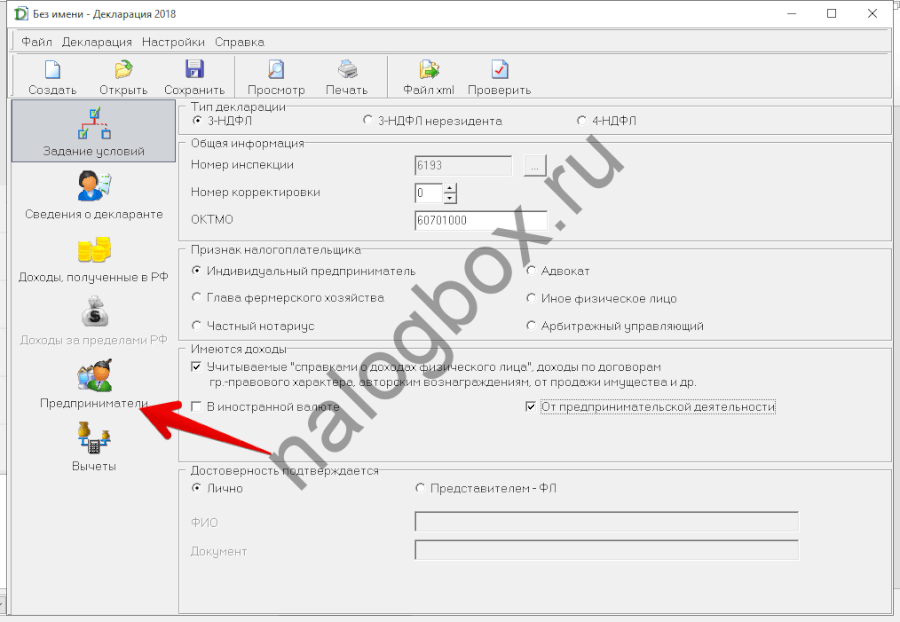

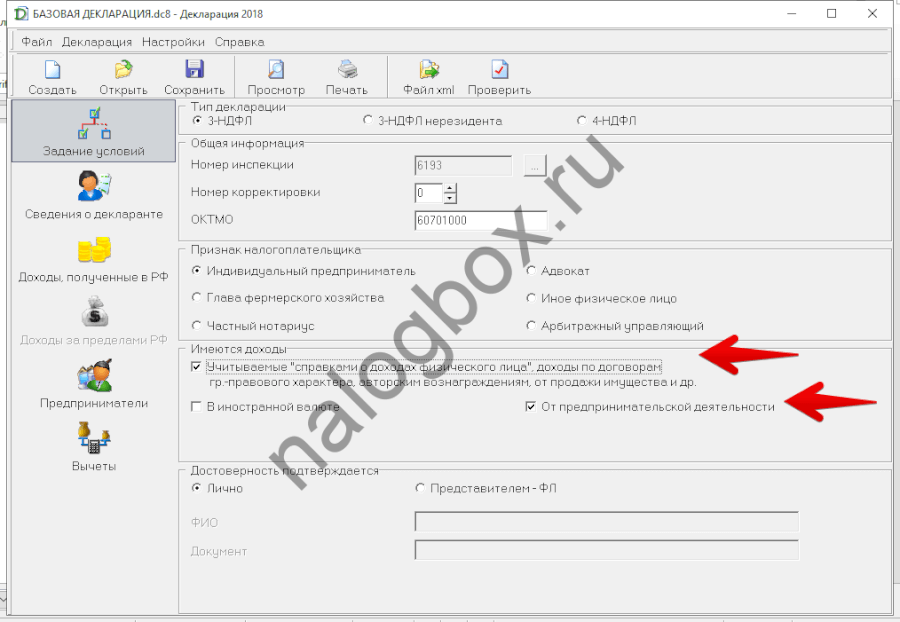

- Перед вами откроется окно. Слева вы увидите разделы. Первый раздел — для задания основополагающих условий.

- Обратите внимание — в этой же программе можно заполнить другие формы по НДФЛ.

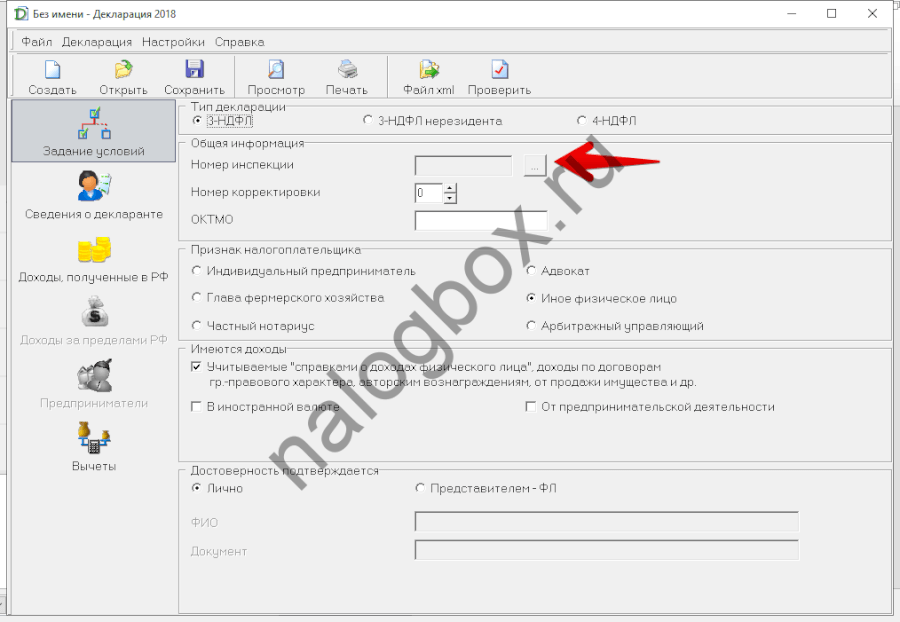

- Сначала укажите номер ИФНС. Нажмите на кнопку.

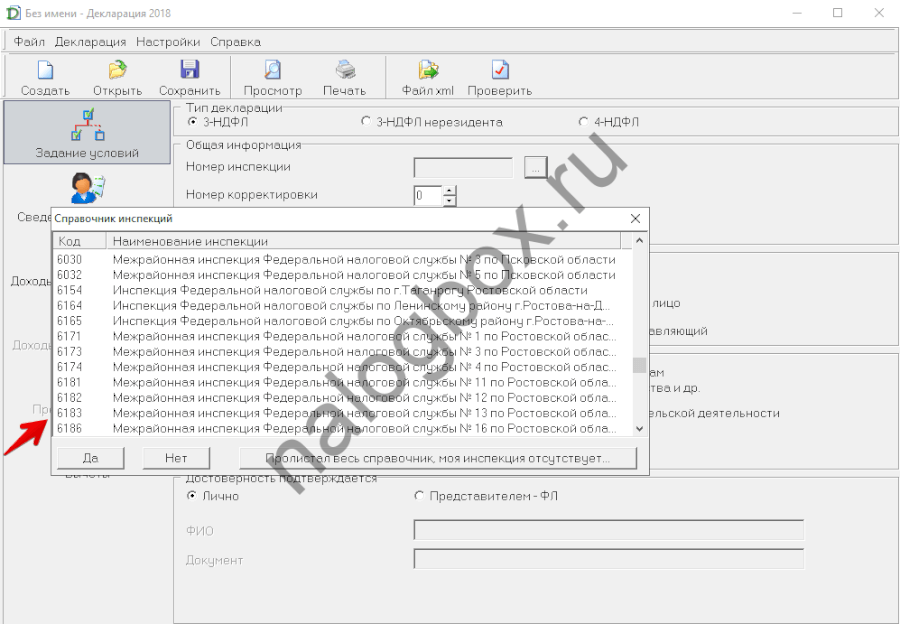

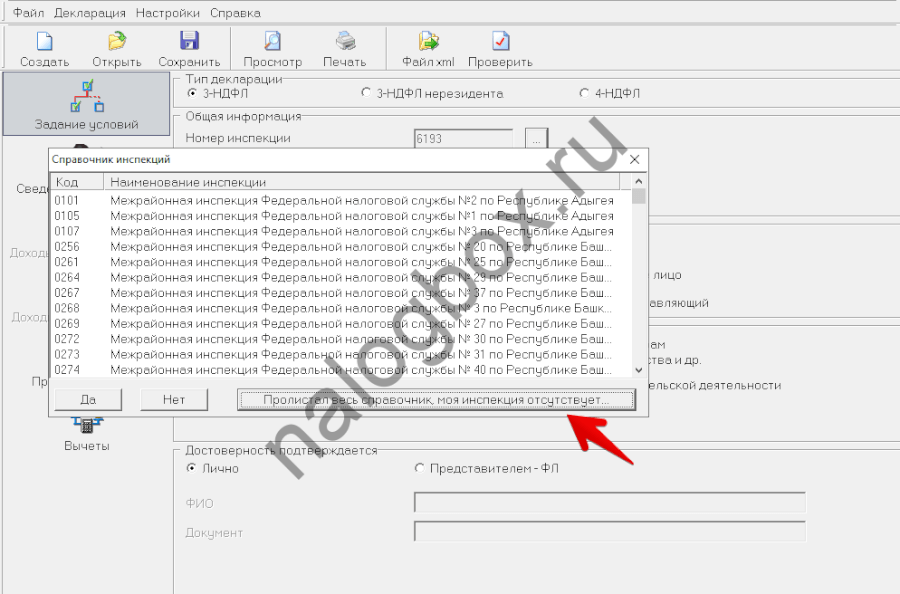

- В появившемся справочнике найдите свою ИФНС. Обращайте внимание на 2 первые цифры, это код вашего региона.

- Если вы не можете найти свою инспекцию, нажмите на кнопку и следуйте инструкции.

- Номер корректировки — «0». Только в случае заполнения уточненной декларации здесь ставится цифра.

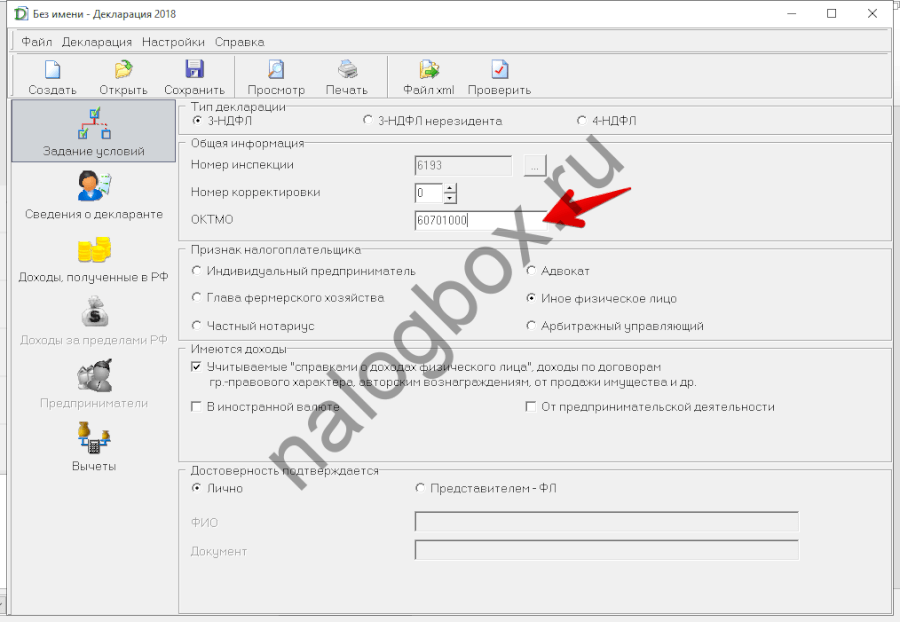

- ОКТМО — смотрите в сервисе ФНС.

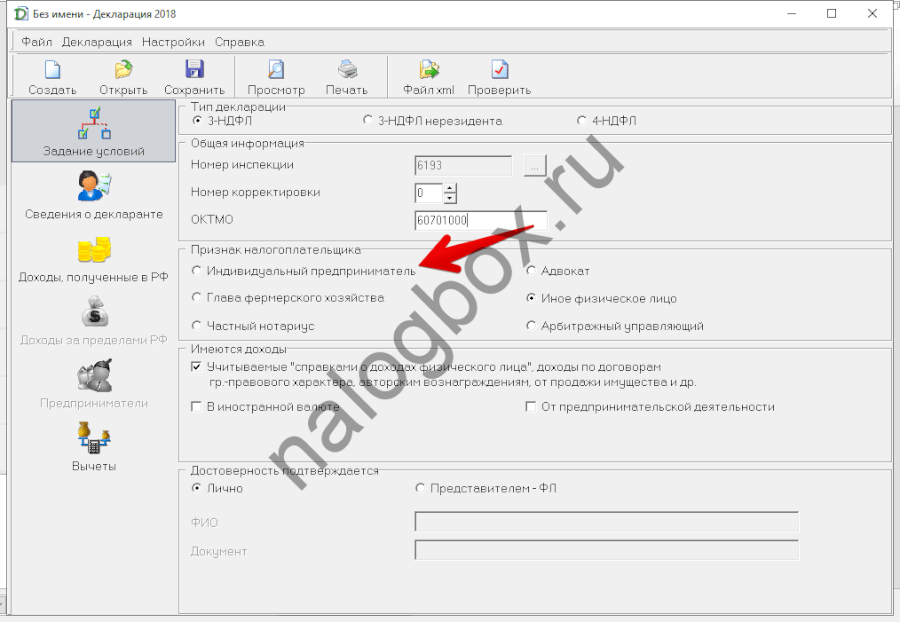

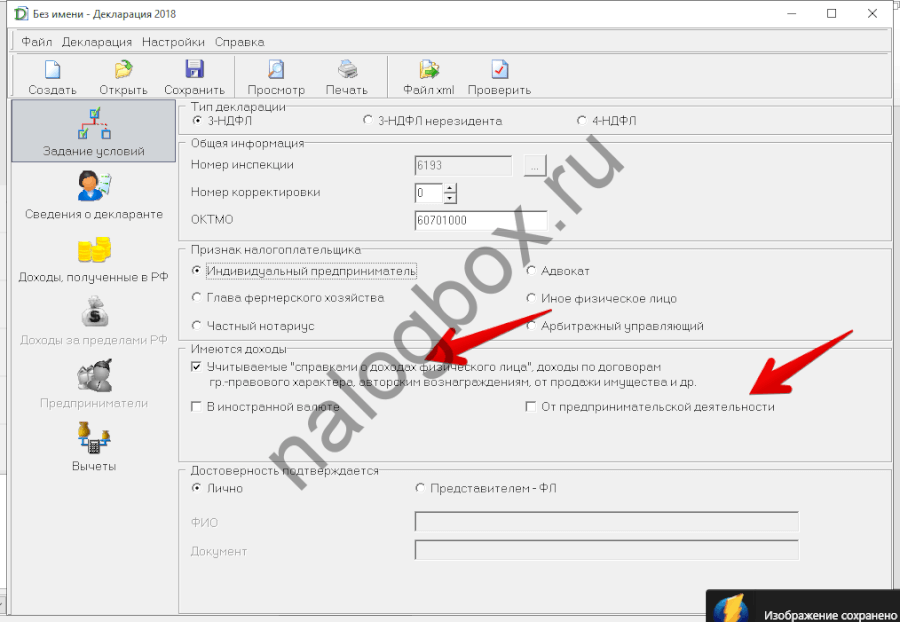

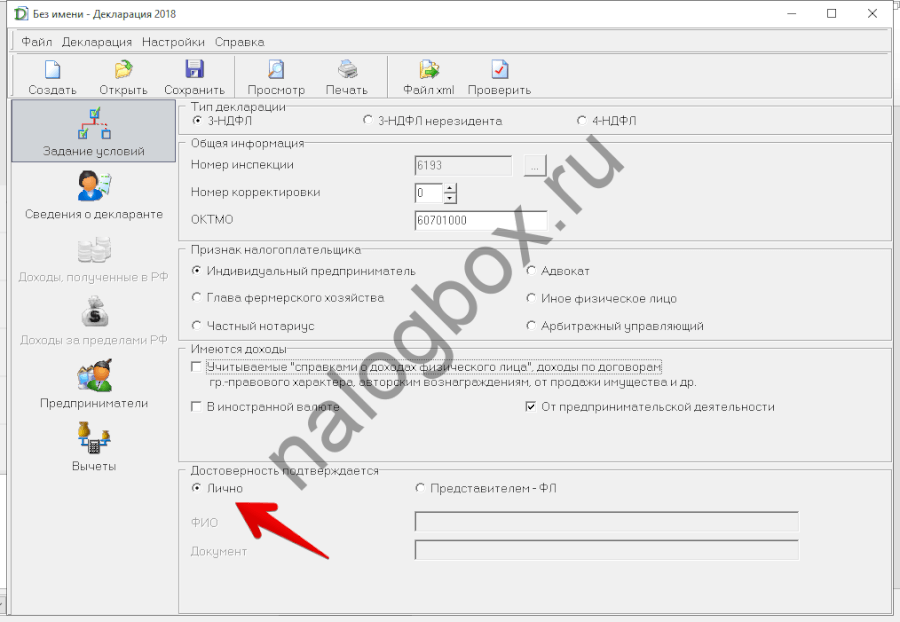

- Плательщик — по умолчанию выбрано иное физлицо. Если вы подаете отчет в качестве гражданина (в нем не будут указаны какие-либо доходы или расходы от бизнеса), то оставьте флажок в этой строке. Если подаете как ИП, перейдите в соответствующую строку.

- Доходы — то же самое. Если вы будете отражать доходы от бизнеса, переставьте флажок в строку для предпринимателей.

- Обратите внимание — сразу открылся соответствующий раздел в меню.

- Если в вашем отчете есть доходы и от обычной деятельности физлица, то флажок остается и в строке доходов по справкам. В противном случае — уберите этот флажок.

- Выберите строку о достоверности.

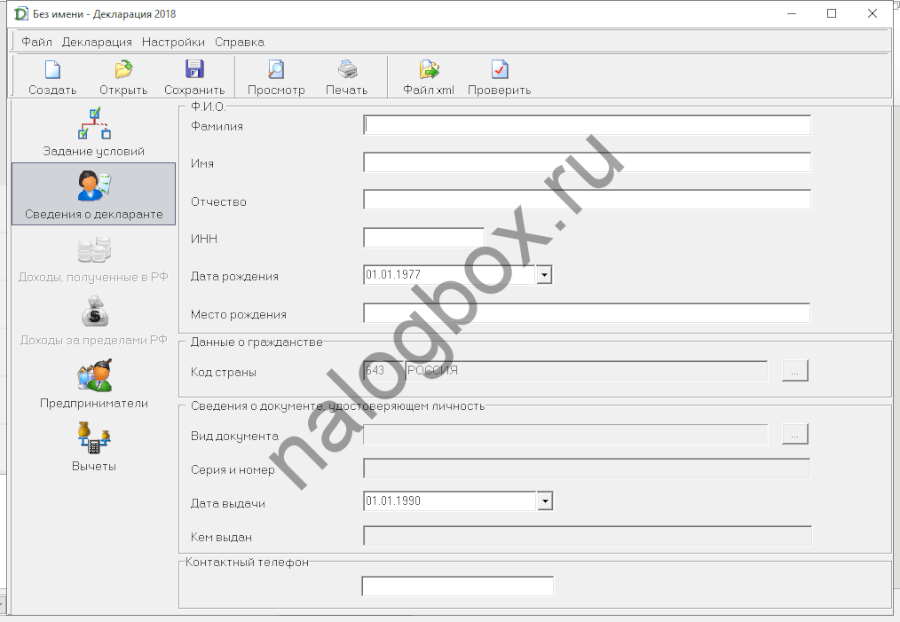

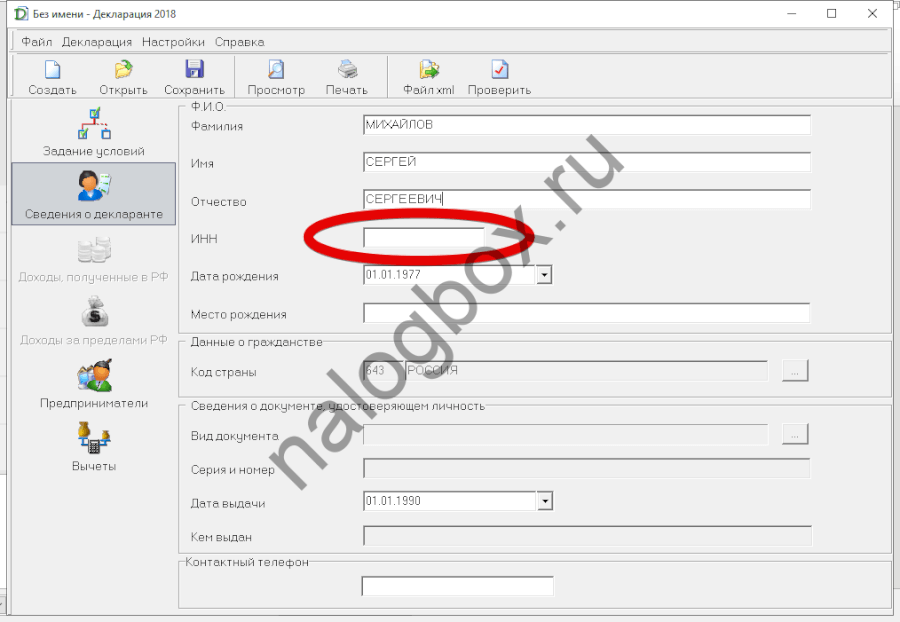

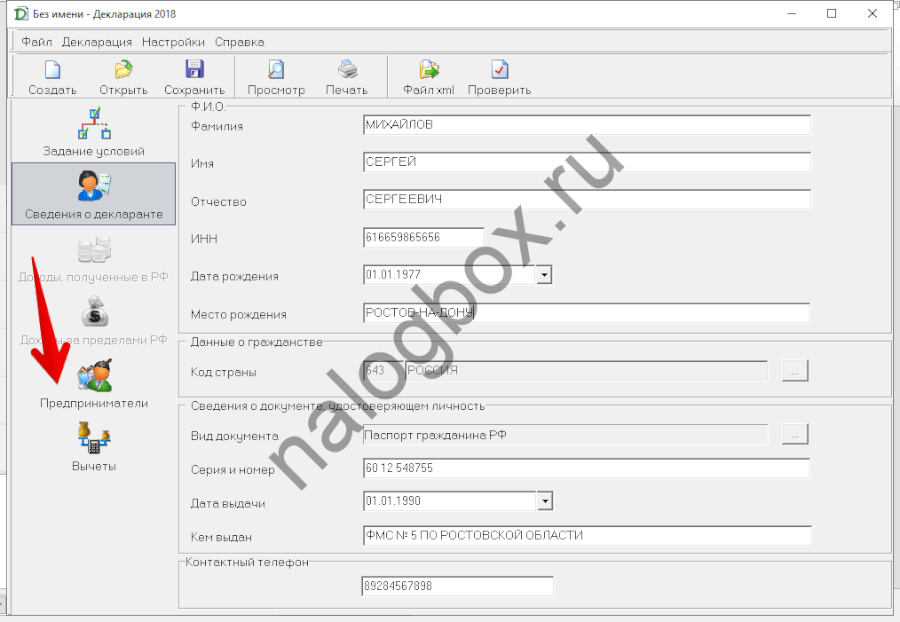

- Переходите к разделу по декларанту.

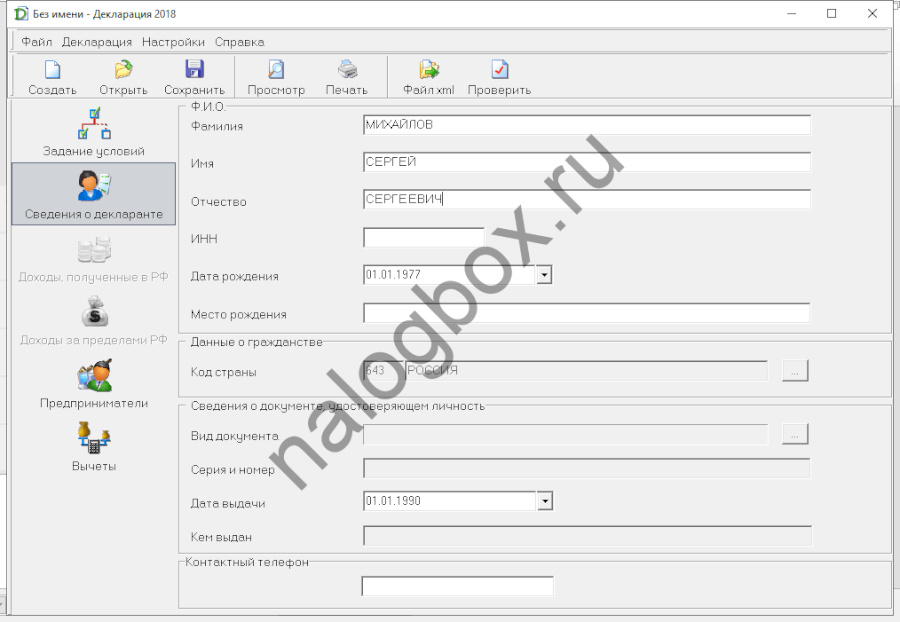

- Здесь нужно указать сведения о себе. Раньше требовалось указывать в т.ч. адрес. Теперь записывается минимальная информация о заявителе.

- Запишите свое имя заглавными буквами.

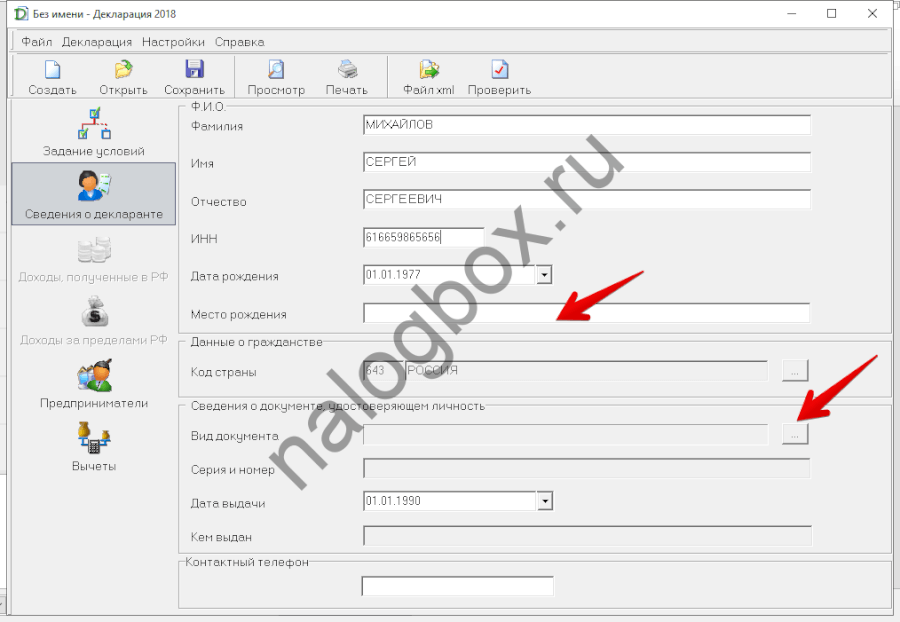

- Впишите место рождения.

- ИНН — как говорилось, запись зависит от вашего статуса.

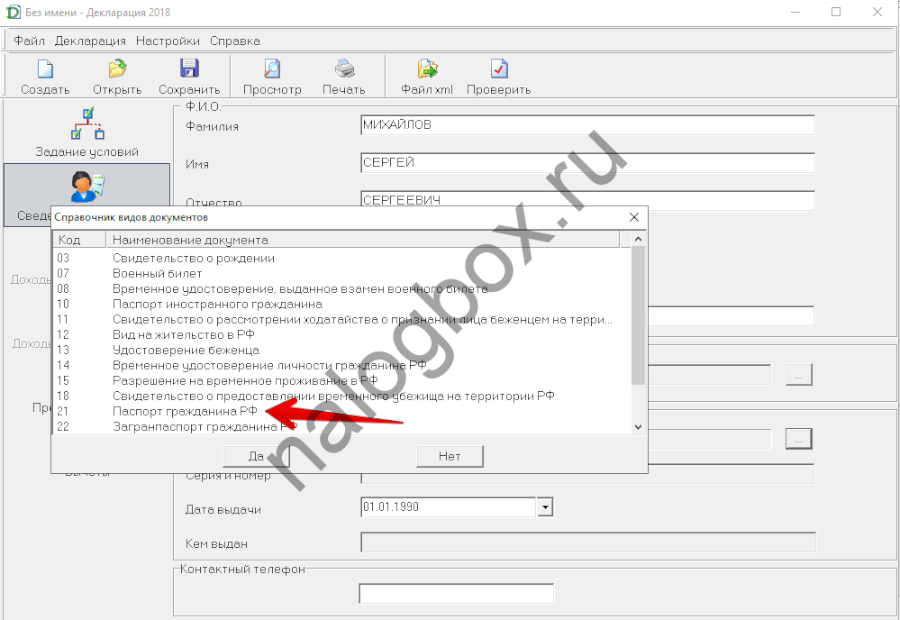

- Нажмите на кнопку для добавления документа.

- Выберите код «21».

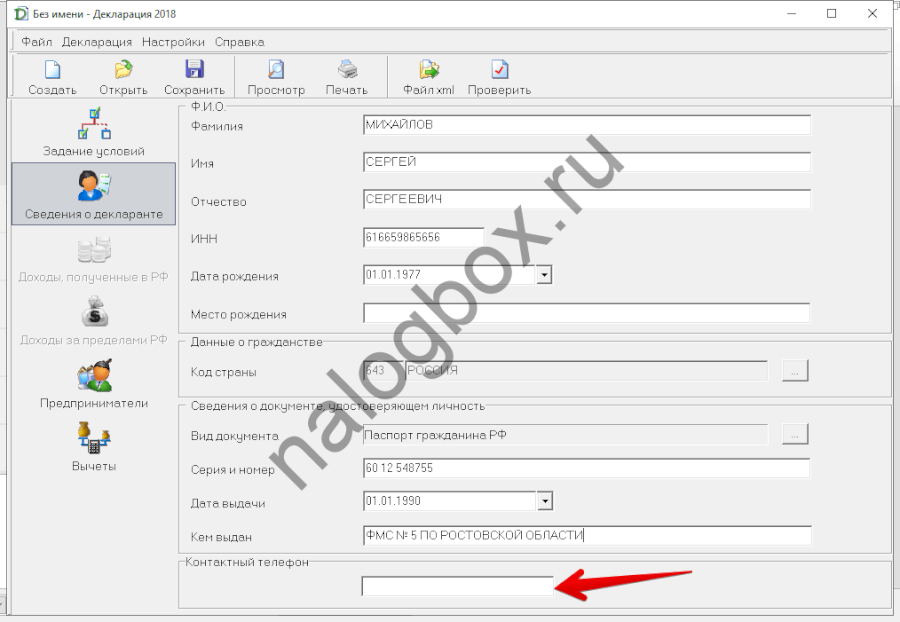

- Впишите реквизиты документа. Телефон желательно указать, но необязательно.

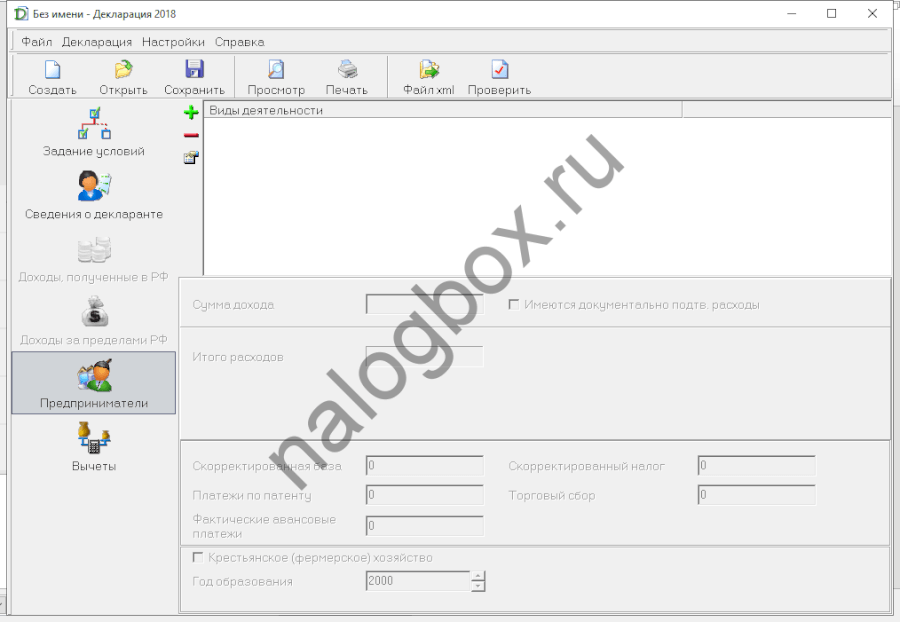

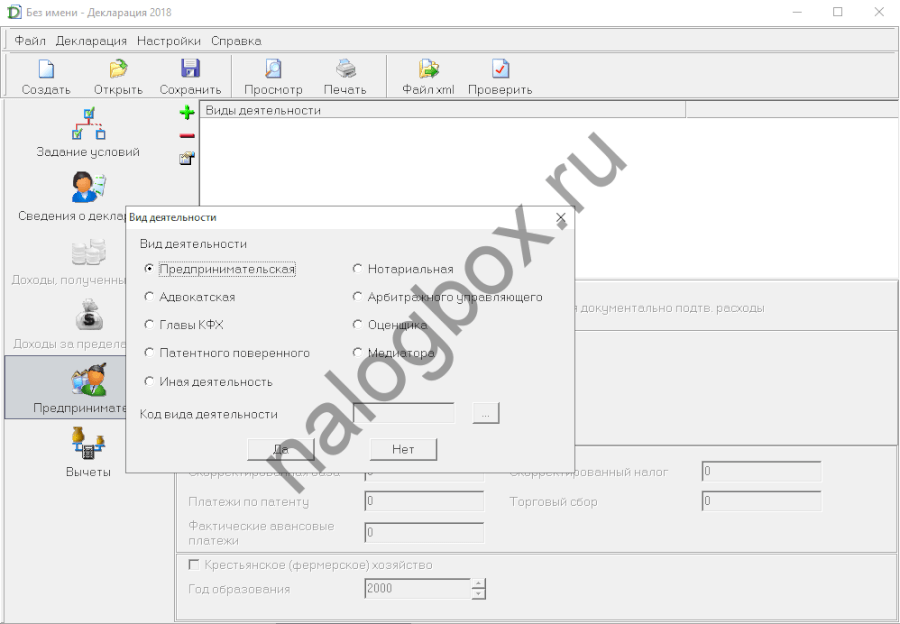

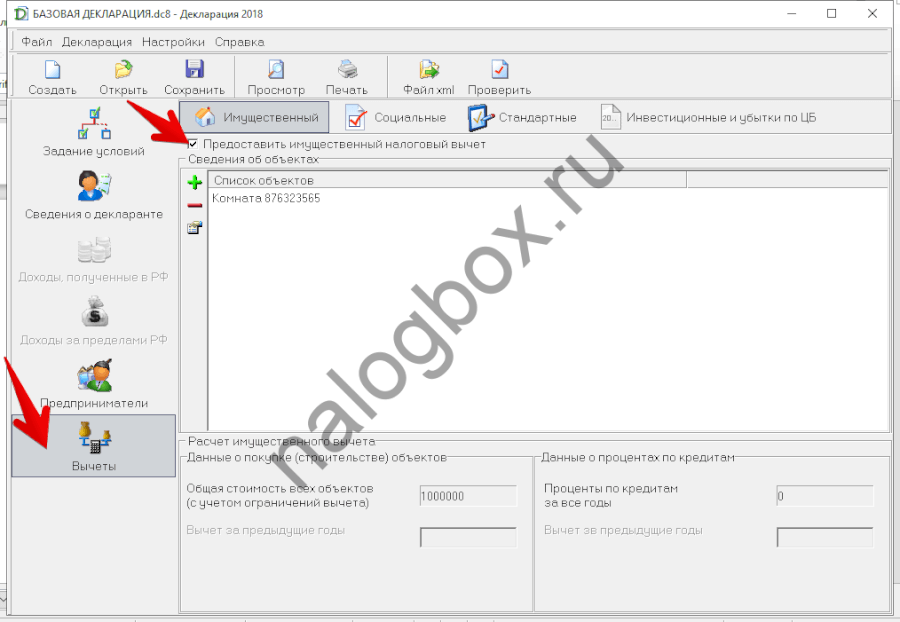

- Переходите в раздел предпринимателей.

- Здесь добавляется информация о вашем бизнесе.

- Сначала откройте справочник.

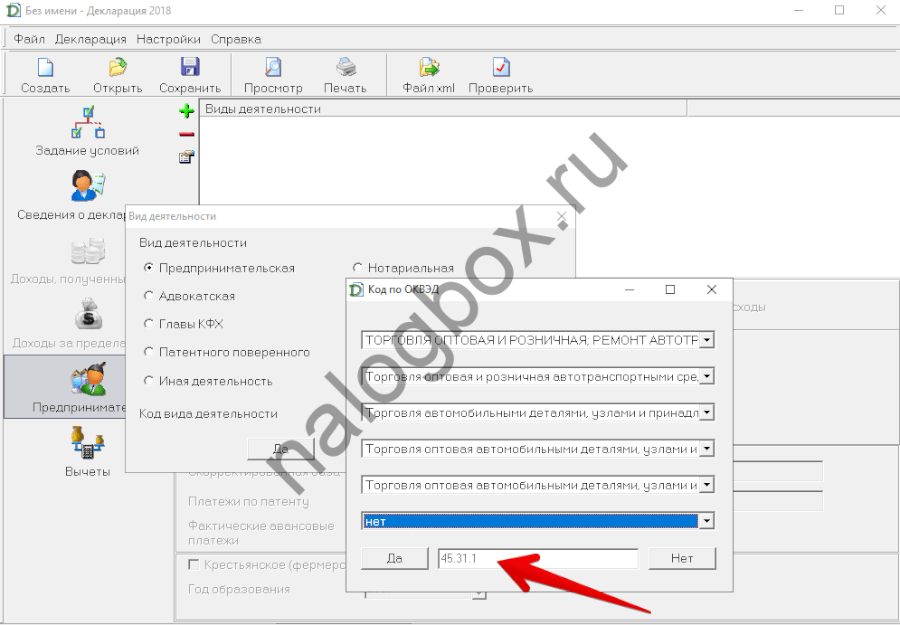

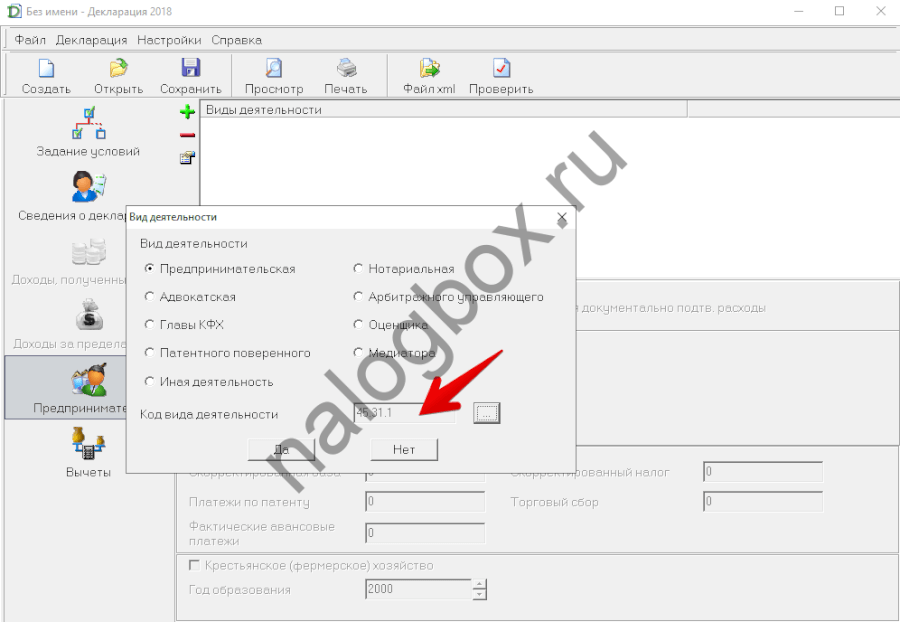

- Оставьте флажок в строке и нажмите на кнопку. Выберите вид деятельности. Согласно вашему выбору образуется ОКВЭД.

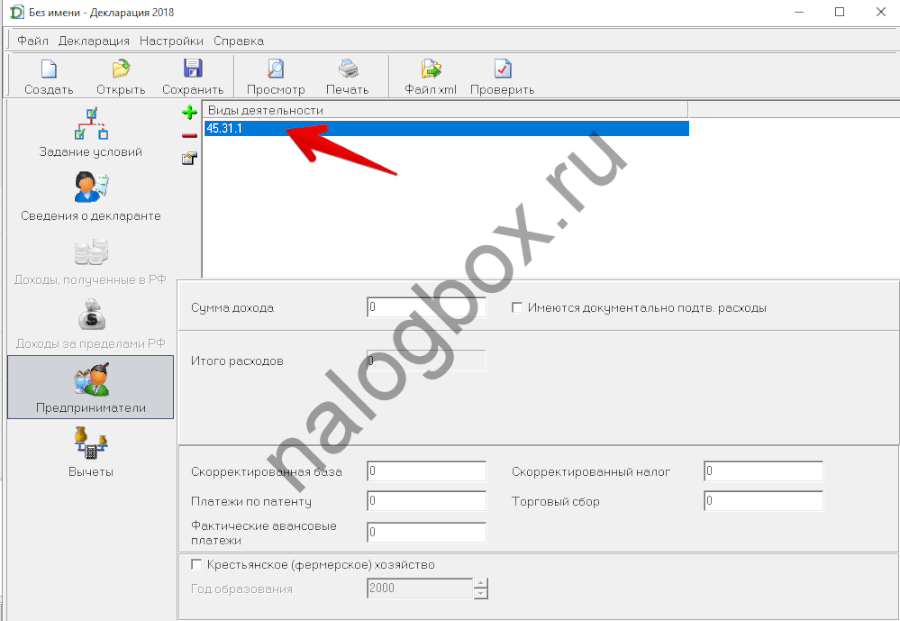

- Он перенесется в первое окно.

- И появится в таблице.

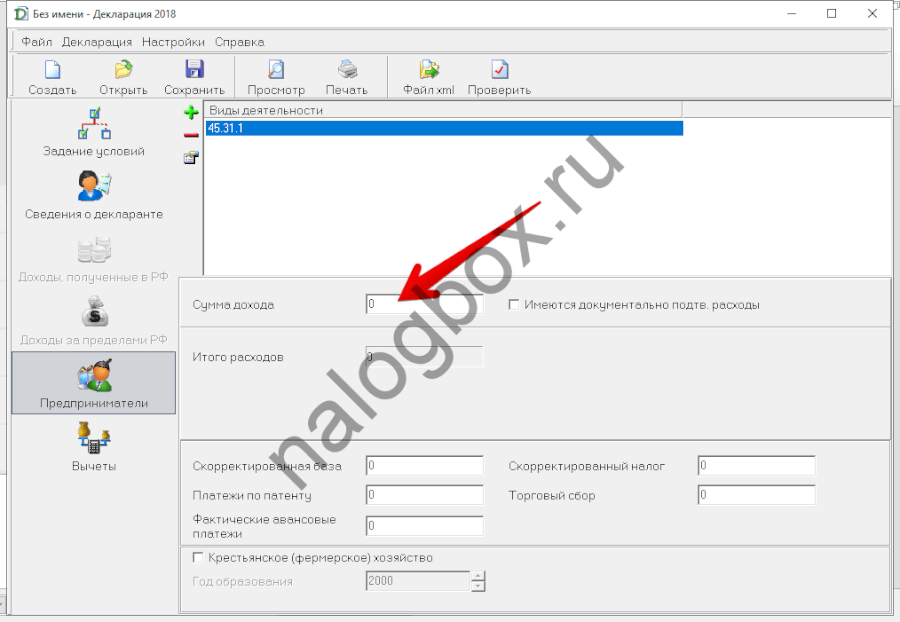

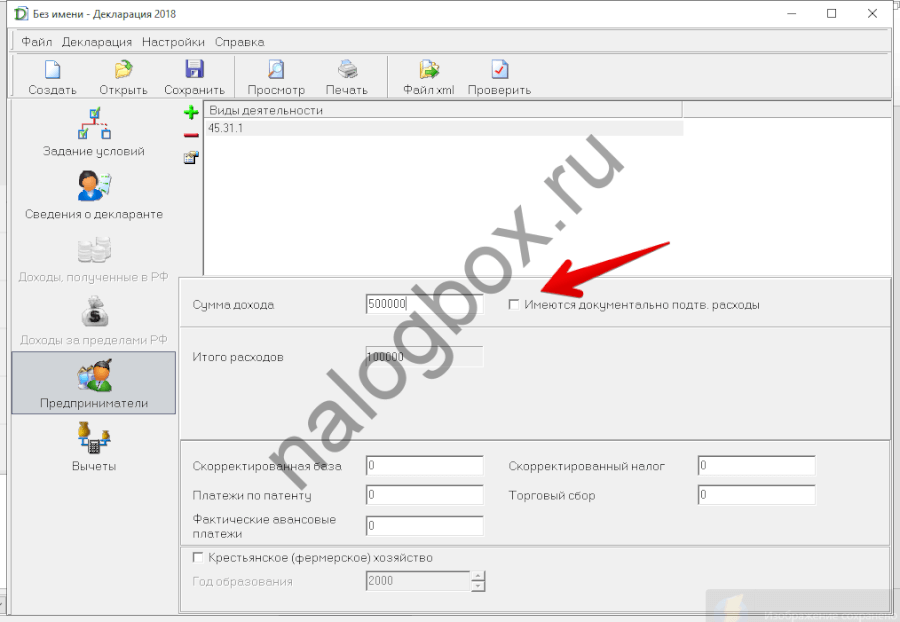

- Если у вас нет других видов бизнеса, то заполните строку доходов.

- Автоматически будет предоставлен вычет 20% от доходов.

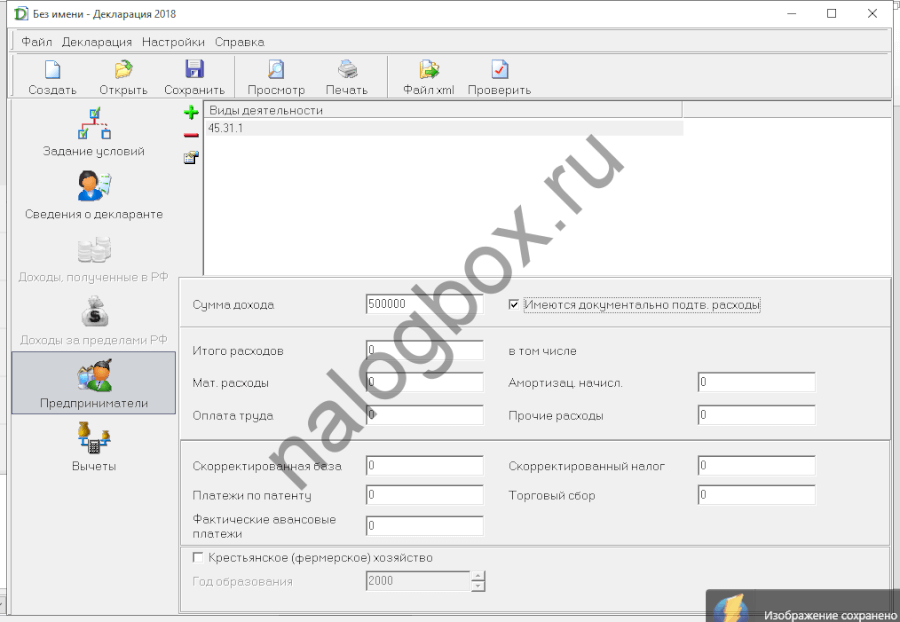

- Но вы можете выбрать метод расходов.

- Возникнут новые строки.

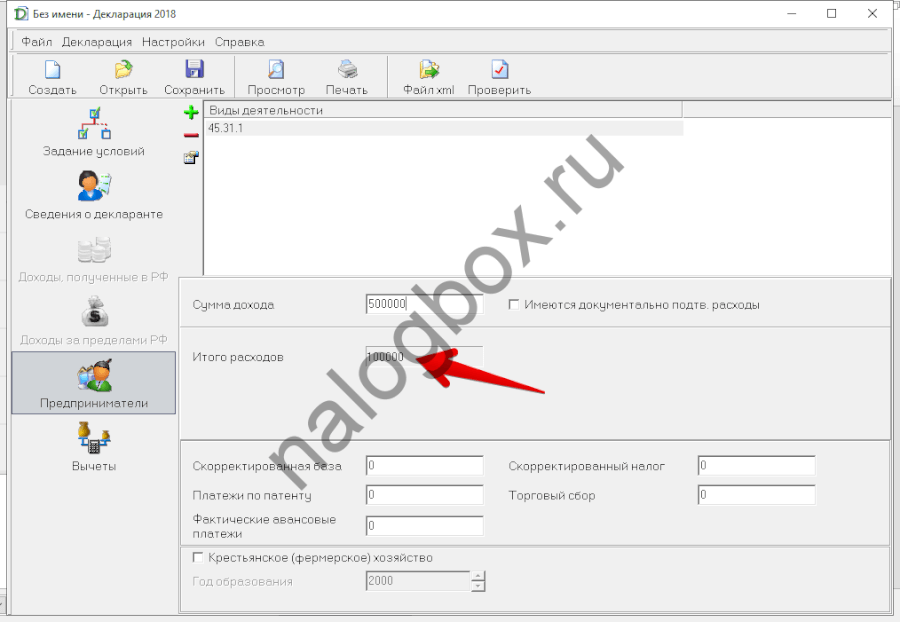

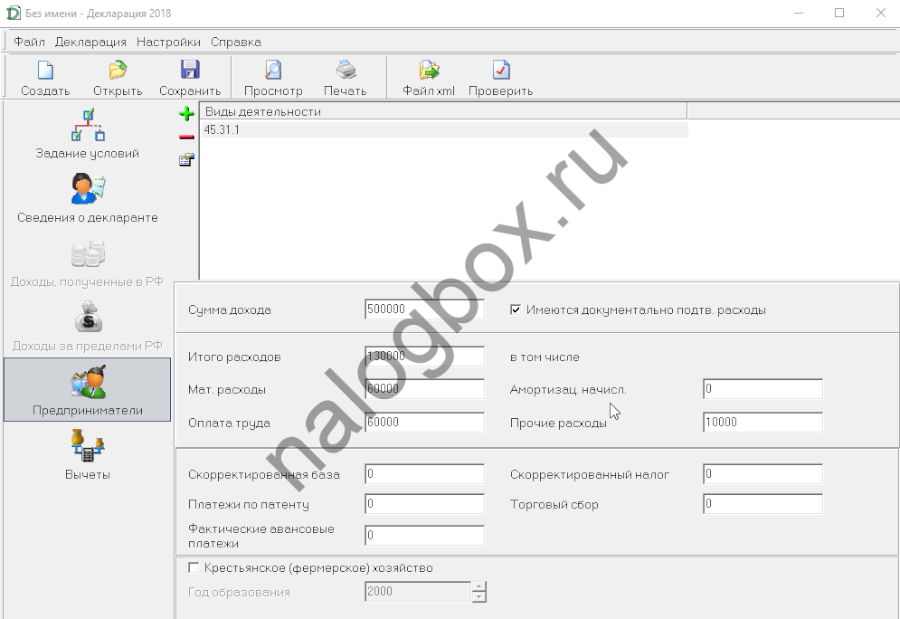

- Заполните их.

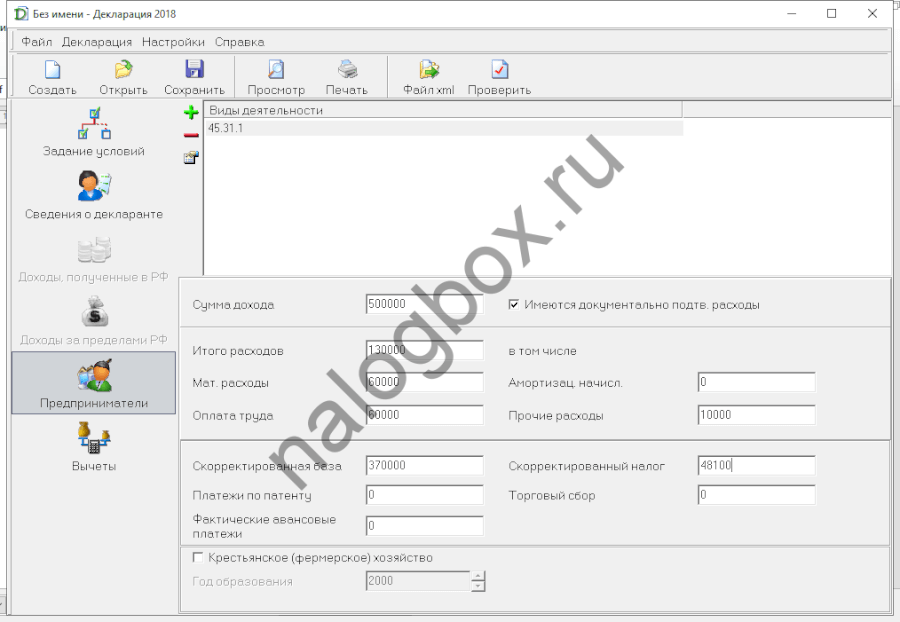

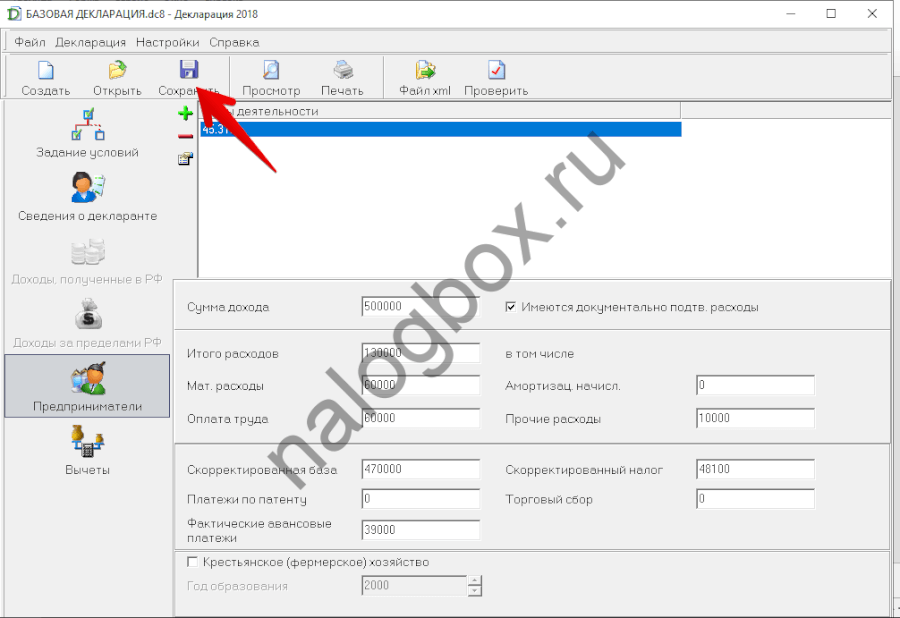

- Теперь произведите корректировку — ваша новая база. Вычислите налог. Разница и есть результат декларации — либо доплата, либо возврат. У Михайлова доплата.

- Впишите сумму авансов.

- Сохраните декларацию.

Вы можете выгрузить ее в «Личный кабинет налогоплательщика» либо перенести на внешний носитель. Сдать форму можно по ТКС — онлайн, а можно лично посетить инспекцию и представить отчет в бумажном или электронном виде.

По предпринимательской и обычной деятельности

Пример 2

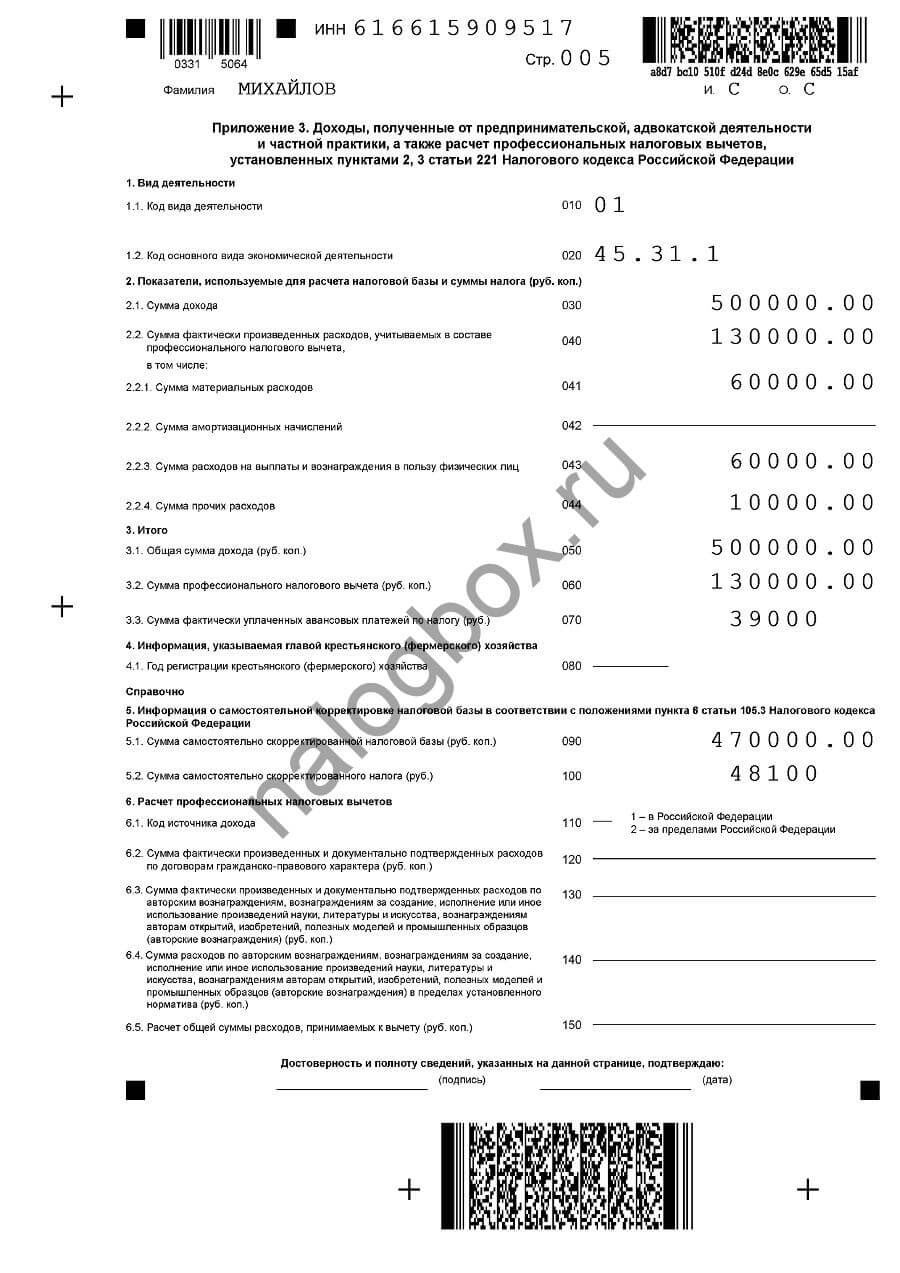

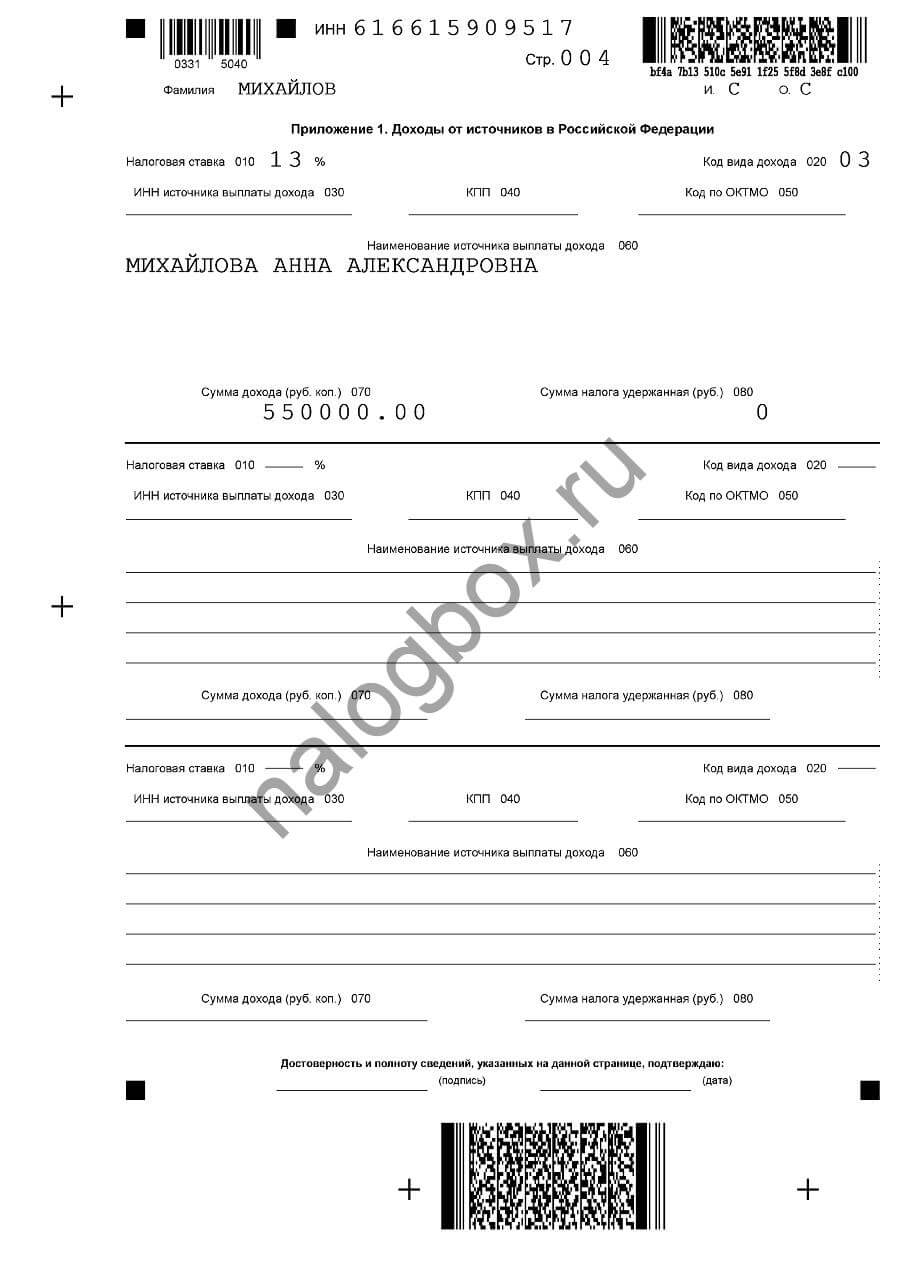

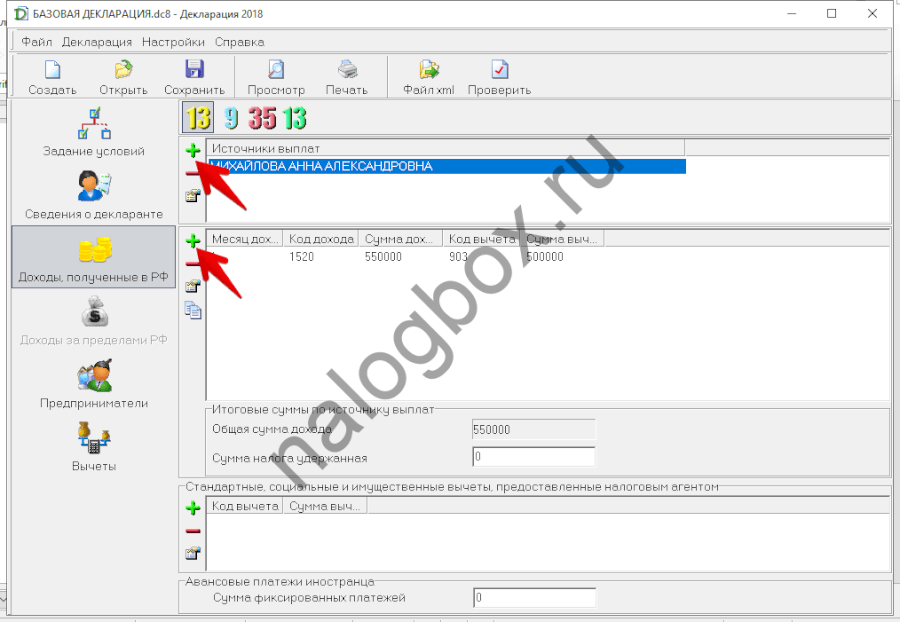

Михайлов Сергей вдобавок к прошлым доходам в 2018 году продал машину за 550 000 рублей, владея ею только 1 год. Цена покупки — 500 000 рублей.

Как будет выглядеть его отчет на бумаге:

- Приложение 6 — здесь указываются расходы на покупку имущества, которое потом было продано. Это один из видов имущественного вычета.

- Приложение 3.

- Приложение 1 — записываются доходы от продажи. Источник — имя покупателя.

- Раздел 2 — производится расчет на основании двух источников и сумм с вычетами.

- Раздел 1 — в разных разделах записываются полученные суммы к уплате.

- Титульная — всё так же.

В программе вы выбираете 2 вида доходов:

![]()

![]()

![]()

![]()

А затем указываете второй вид в разделе доходов:![]()

![]()

![]()

![]()

Скачать этот бланк можно отсюда.

По вычету

ИП может пользоваться вычетами только в том случае, если он платит НДФЛ. Если же он не платит этот налог, то и возвращать ему из бюджета нечего. Так, если Михайлов уплатил в бюджет 39 000 по своему бизнесу и + 9 100 должен доплатить, то подав на вычет, он максимум может вернуть 48 100 рублей.

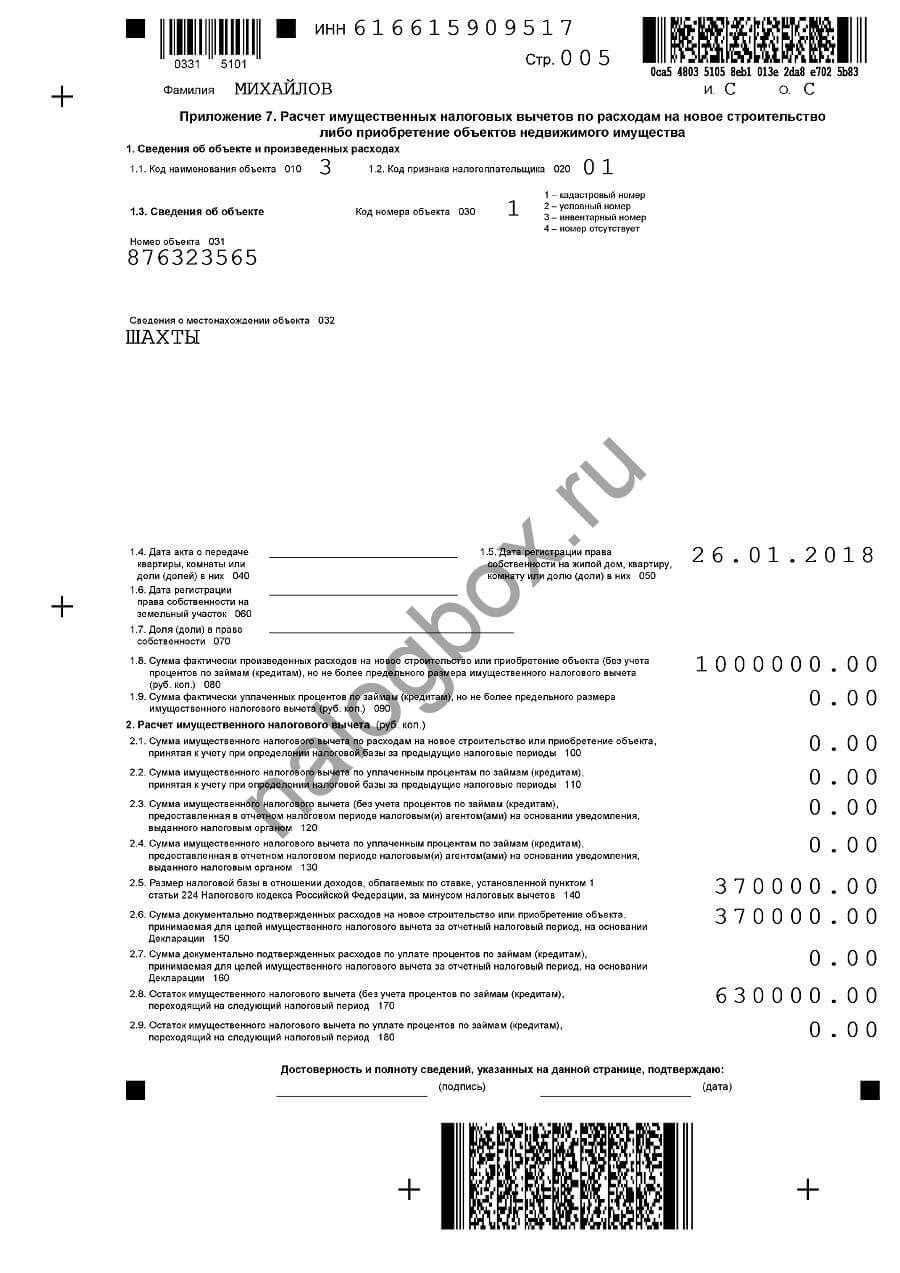

Пример 3

Михайлов купил комнату за 1 000 000 рублей. Он впервые подает декларацию на имущественный вычет.

Его декларация:

- Добавляется Приложение 7. Здесь отражается информация о купленной комнате. Вернуть можно столько, сколько заплатил. База Михайлова — 370 000. остаток (1 000 000 — 370 000) переносится на будущее.

- Приложение 3.

- Раздел 2 — расчет. Здесь происходит взаимозачет. Прежде нужно было доплатить в бюджет 9 100, но теперь, из-за вычета, ничего не нужно платить, этот долг «погашен» вычетом.

- Раздел 1.

- Титульная.

В программе заполняется раздел вычетов:

![]()

![]()

![]()

![]()

Бланк заполненной декларации из этого примера можно скачать .

Должен ли ИП сдавать 3 НДФЛ?

Вы точно уверены, что сдаете все отчеты?

Вы точно уверены, что сдаете все отчеты?

А 3 НДФЛ сдать не забыли? Проверьте может и Вам надо сдавать 3 НДФЛ?

Добрый день, читатели сайта. Сегодня я усомнилась в том, что я правильно сдаю отчетность ИП. А все дело в том, чтоЗвонит моя мама (а она, кстати сказать, составляет и сдает отчетность за предпринимателей) в панике — от ее предпринимателей, которые применяют ЕНВД, требуют сданных деклараций 3НДФЛ. Причем кто требует? Специалист из Пенсионного фонда.

Этот специалист, ссылаясь на какие-то статьи закона, говорит, что, если вы не предоставите нам декларации 3 НДФЛ, то Вам грозит штраф от 100 тыс. руб. за каждый год. И мы засомневались — а может действительно, надо сдавать 3 НДФЛ и ИП, применяющим спецрежимы.

Только я нигде об этом не слышала. Значит, налоговый кодекс все еще освобождает от обязанности уплаты НДФЛ, а, следовательно, и сдачи отчетности, индивидуальных предпринимателей, применяющих спецрежимы. Естественно, что, если доход получен не от предпринимательской деятельности, то по нему надо подать декларацию и заплатить налоги.

Но тут специалист Пенсионного фонда говорит об обязательной подаче декларации всеми индивидуальными предпринимателями. И какое отношение Пенсионный фонд имеет к налоговым декларациям. Если даже они хотят проверить есть ли у ИП суммы, превышающие 300 тыс. руб., с которых нужно платить 1%, то для спецрежимников это надо делать не через 3НДФЛ как я понимаю. Наверное, все-таки это налоговая должна запрашивать какие-то подтверждающие документы.

Открываю я налоговый кодекс Раздел VIII.1. СПЕЦИАЛЬНЫЕ НАЛОГОВЫЕ РЕЖИМЫ, а там сказано

в ст 346.1

Индивидуальные предприниматели, являющиеся налогоплательщиками единого сельскохозяйственного налога, освобождаются от обязанности по уплате налога на доходы физических лиц (в отношении доходов, полученных от предпринимательской деятельности);

в ст 346.11

Применение упрощенной системы налогообложения индивидуальными предпринимателями предусматривает их освобождение от обязанности по уплате налога на доходы физических лиц (в отношении доходов, полученных от предпринимательской деятельности);

в ст 346.26

Уплата индивидуальными предпринимателями единого налога на вмененный доход предусматривает их освобождение от обязанности по уплате налога на доходы физических лиц (в отношении доходов, полученных от предпринимательской деятельности, облагаемой единым налогом);

в ст 346.43

Применение патентной системы налогообложения индивидуальными предпринимателями предусматривает их освобождение от обязанности по уплате:

1) налога на доходы физических лиц (в части доходов, полученных при осуществлении видов предпринимательской деятельности, в отношении которых применяется патентная система налогообложения)

Таким образом, ИП, применяющие спецрежимы, освобождены от уплаты НДФЛ, но только в части доходов, полученных при осуществлении предпринимательской деятельности в рамках данного спецрежима. Следовательно, и декларацию 3 НДФЛ по итогам года до 30 апреля подавать не надо, если только у вас не было какого-то иного дохода.

Но ИП, применяющие общую систему налогообложения, обязаны не позднее 30 апреля составить и сдать декларацию 3 НДФЛ.

Общий налоговый режим для ИП предусматривает, что доходы от предпринимательской деятельности будут облагаться налогом на доходы физических лиц (НДФЛ) по ставке 13 %.

Налоговая база в этом случае представляет собой разницу между суммами полученного от предпринимательской деятельности дохода и профессиональными налоговыми вычетами, т.е расходами от предпринимательской деятельности, которые могут быть Вами документально подтверждены.

В случае невозможности документального подтверждения расходов доходы могут быть уменьшены на установленный статьей 221 НК норматив затрат (20% от суммы доходов, полученных от предпринимательской деятельности).

Поэтому, если у вас случится похожая ситуация, и пенсионный фонд или кто-либо еще попросит от вас декларацию 3НДФЛ, вы спокойно так укажите ему о том, что вы применяете спецрежимы, и соответственно, согласно налогового кодекса, раздела 8.1, вы освобождены от данной декларации.

И напомню, что, если у Вас есть работники, то от оплаты НДФЛ за работников, а также подачи деклараций 6НДФЛ ежеквартально и 2 НДФЛ по итогам года, Вас никто не освобождал. Здесь Вы будете являться налоговым агентом.

Надеюсь, что вам помогла данная статья. Удачи вам на нелегком труде бухгалтера.

С уважением, Светлана Приц.

Декларация для ИП— правила заполнения в 2019 году

На сегодняшний день на территории Российской Федерации законодательно введено 5 основных режимов и 1 экспериментальный:

- ОСНО. Данный режим не имеет никаких ограничений и дополнительных условий применения. При ОСНО уплате подлежат НДФЛ, НДС, налог на имущество, акцизы и пошлины;

- УСН. Наиболее популярна среди представителей малого бизнеса. Однако для перехода на данную систему необходимо соблюсти ряд условий:

- штатная численность не должна превышать 100 человек;

- остаточная балансовая стоимость имущества должна быть менее 100 000 000 рублей;

- годовая прибыль не должна превышать 60 000 000 рублей.

- ЕСХН. Применять такую систему могут только ИП, производящие сельхозпродукцию или выбравшие рыболовство своим основным видом деятельности. Государство законодательно поощряет развитие этих отраслей. Поэтому ставка единого с/х налога составляет всего 6%.

- ЕНВД. Здесь НК ограничивает возможные виды деятельности. Выбрать ЕНВД могут только ИП, работающие в сфере услуг и не имеющие наемных сотрудников;

- ПСН. Аналогично ЕНВД ограничения при переходе на данный режим касаются отсутствия сотрудников, основного вида деятельности – оказания услуг. Однако, здесь государство дает небольшую поблажку и разрешает применять ПСН для мелких товаропроизводителей.

- В качестве эксперимента только на территории Москвы, Московской области, Калужской области и Республики Татарстан выделена отдельная категория налогоплательщиков – самозанятые граждане. Для них так же действуют опреденные ограничения:

- регистрация в территориальном органе УФНС;

- предоставление услуг, согласно перечню, установленному законом;

- отсутствие наемных работников

Общие требования к заполнению бланков определены приказом ФНС от 28.07.2014 №ММВ-7-3/384@:

- Допустимый цвет чернил – фиолетовый, черный,синий;

- Буквы – только заглавные. При использовании печатной формы шрифт Courier New.

- Запрещено:

- вносить любые исправления;

- использовать печать на 2 сторонах листа;

- скреплять листы с помощью степлера.

- Единица измерения суммовых показателей – российский рубль.

- Применяется сквозная нумерация листов в формате -001-, -002- и т.д.

- Недопустимо оставлять пустые ячейки. В случае если показатель отсутствует или его значение равно нулю, ставят прочерк.

Декларация для ЕНВД

Приказом ФНС России от 26.06.2018 №ММВ-7-3/414@ (далее – ММВ/414@) утвержден новый бланк заявления о сумме налогооблагаемой базы для ИП, применяющих ЕНВД.

Согласно ММВ414@ все разделы являются обязательными для заполнения в соответствии с общими требованиями.

Декларировать результаты своей деятельности бизнесмены обязаны независимо от того оказывали они услуги в отчетном периоде или нет.

Расчет и уплата единого налога на вмененный доход осуществляется каждый квартал.

Налоговая декларация для УСН

Изменения в законодательстве не обошли и “упрощенку”. Так, с 1 января 2019 года повышается минимальный размер оплаты труда, размер и ставка фиксированных страховых взносов и ставка НДС. Из положительных моментов стоит отметить отмену налога на движимое имущество. Кроме того, декларировать полученный доход становится необязательным для ИП, использующих online-кассу. Предоставление отчетности для УСН осуществляется ежеквартально, уплата налога – раз в год.

Приказом ФНС России от 26.02.2016 №ММВ-7-3/99@ (далее – ММВ/99@) утверждена форма отчетности для “упрощенки”. Согласно ММВ/99@ разделы заполняются в соответствии с выбранным объектом налогообложения.

Нулевая декларация

В случае приостановки деятельности или отсутствия прибыли, законодательство предусматривает так называемую “нулевую декларация. Все показатели заполняются следующим образом:

Декларация для ЕСХН

Этот вид отчетности сдается в территориальный орган УФНС ежегодно в соответствии с формой, утвержденной приказом ФНС от 01.02.2016 №ММВ-7-3/51@(далее – ММВ/51@).

В соответствии с ММВ/51@ обязательными для всех сельхозпроизводителей являются титульный лист и разделы 1, 2.

Предприниматели, понесшие убытки, кроме того, заполняют раздел 2.1, сельхозпредприниматели, воспользовавшиеся господдержкой – 3.

Налоговые декларации при ОСНО

При выборе ОСНО ИП обязаны декларировать НДФЛ и НДС. Имущественный налог УФНС рассчитывает самостоятельно и присылает физлицу квитанцию для оплаты. Акцизы уже включены в стоимость товаров, а пошлины и сборы оплачиваются однократно в момент приобретения выгоды от государства.

Приказом ФНС России от 29.10.2014 №ММВ-7-3/558@ утверждена форма отчетности по НДС. Заполняется данными из книги покупок и продаж.

Приказом ФНС России от 27.12.2010 №ММВ-7-3/768@ (далее – ММВ/768@) утвержден бланк отчета о предполагаемом доходе.

Согласно ММВ/768@ заполняются все разделы в соответствии с общими требованиями.

Декларация по форме 3-НДФЛ для ИП

3-НДФЛ утверждена Приказом ФНС России от 03.10.2018 № ММВ-7-11/569@ (далее – ММВ-7-11/569@). Обязательна для заполнения в независимости от выбранного режима.

В соответствии с ММВ-7-11/569@ заполнению подлежат все предназначенные для этого поля на общих основаниях.

Кроме того, для лиц, осуществляющих предпринимательскую деятельность, при наличии наемных работников, в территориальные органы УФНС сдаются следующие отчеты:

- Сведения о среднесписочной численности персонала;

- Единый расчет по страховым взносам (ЕРСВ);

- Форма 6-НДФЛ;

- Справка 2-НДФЛ.

Как подать декларацию для ИП

Декларирование результатов деятельности является обязательным для всех индивидуальных предпринимателей независимо от того:

- был ли получен доход;

- осуществлялся ли процесс непрерывно или был приостановлен.

Сроки подачи декларации

Сроки подачи деклараций для ИП следующие

| Налог | Периодичность | Срок (число месяца, следующего за отчетным периодом) |

|---|---|---|

| ЕНВД | ежеквартально | 20 |

| УСН | ежегодно | 30 апреля |

| ЕСХН | ежегодно | 31 марта |

| НДС | ежеквартально | 20 |

| НДФЛ | ежегодно | 30 апреля |

Подача декларации в территориальном отделении ФНС России

Традиционный способ сдачи отчетности – личный визит в территориальный орган УФНС.

При выборе данного способа следует помнить, что все документы сдаются в 2 экземплярах – один остается в органе власти, второй с отметкой о получении возвращается индивидуальному предпринимателю.

Как подать декларации онлайн в личном кабинете ИП

ФНС России предлагает удобный онлайн-сервис – личный кабинет индивидуального предпринимателя.

Получить доступ к online-услугам можно 3 способами:

- зарегистрировать учетную запись лично посетив территориальный орган УФНС. При себе необходимо иметь паспорт и ИНН;

- войти в личный кабинет с помощью единого портала ГосУслуг;

- авторизоваться с помощью учетных данных квалифицированной электронно-цифровой подписи.

Современный способ предоставления отчетов значительно экономит личное время. Кроме того, задекларировать полученные доходы можно как ни выходя из дома, так и находясьв любой точке мира.

Подача по почте

Законодательство предусматривает предоставление налоговой отчетности с помощью почтовой службы. Органы УФНС предъявляют единственное требование к данному способу отправки – ценное письмо с описью вложений.

Подача декларации через доверенное лицо

Согласно пункту 3 статьи 29 Налогового кодекса РФ для представления налогового отчета третьим лицом необходима нотариально заверенная доверенность. В остальном весь процесс никоим образом не отличается от личного декларирования доходов.

Пример заполнения налоговой декларации

В примере приведена декларация для индивидуального предпринимателя без сотрудников на упрощенной системе налогообложения с налоговой ставкой 6% (доходы) не уплачивающего торговые сборы, который не изменял место регистрации (прописки) в течение отчетного года. Если Вам нужны другие варианты заполнения, Вы можете также использовать максимально подробную официальную инструкцию.

При заполнении шариковой ручкой можно использовать только чернила черного, фиолетового или синего цветов. При печати на принтере нужно использовать шрифт Courier New высотой 16-18 пунктов. Печатать можно только на одной стороне листа (двухсторонняя печать не допускается). Заполнение производится только заглавными буквами.

Для указанного примера нужно заполнить три страницы декларации:

- Титульный лист

- Раздел 1.1

- Раздел 2.1.1

Первая страница (Титульный лист)(см. пример заполнения)

- Заполните свой ИНН

- Номер корректировки — 0 (если Вы сдаете декларацию, а не исправления к ней)

- Код налогового периода — 34 (это означает, что декларация сдается за год)

- Отчетный год — год за который отчитываетесь

- Код налогового органа — четырехзначный код Вашей налоговой инспекции (можно узнать в уведомлении о постановке на учет физического лица в налоговом органе, которое Вам выдали при регистрации ИП в налоговой, либо )

- Код по месту нахождения — код 120 значит по месту прописки ИП

- Заполните свои ФИО

- Код вида экономической деятельности по классификатору ОКВЭД — напишите свой основной код ОКВЭД (его можно узнать в выписке из ЕГРИП, которую Вы получили при регистрации ИП в налоговой)

- Нужно указывать код по новому ОКВЭД (ОК 029-2014 (КДЕС Ред.2)). Налоговая автоматически перевела старые коды в новые. Если Вы не знаете свои новые коды по ОКВЭД — можете узнать их с помощью этого сервиса (выписка в электронном виде о себе).

- Напишите свой номер контактного телефона

- Напишите, сколько страниц в Вашей налоговой декларации по УСН (обычно их 3)

- Если будете сдавать декларацию самостоятельно (а не с помощью представителя) поставьте 1 в поле налогоплательщик/представитель налогоплательщика

Вторая страница (Раздел 1.1)(см. пример заполнения)

- Напишите свой ИНН

- Поставьте номер страницы

- В строке 010 укажите свой код ОКТМО. Если в течение отчетного периода он не менялся — достаточно указать его только в строке 010. Узнать код по ОКТМО можно в уведомлении из Росстата, которое Вам выдали при регистрации ИП (если он с тех пор не изменился) либо в системе ФИАС , либо с помощью официального сервиса Росстата.

- В строки 020, 040, 070, 100 нужно вставить значения, рассчитанные по соответствующим формулам. Для их вычисления необходимо сначала заполнить третью страницу декларации. Вернитесь к этому пункту после заполнения третьей страницы.

- После заполнения третьей страницы считаем строку 020: строка 130 минус строка 140. Строка 040 равна: строка 131 минус строка 141 минус строка 020. Строка 070 равна: строка 132 минус строка 142 минус строка 020 минус строка 040. И, наконец, строка 100 равна: строка 133 минус строка 143 минус строка 020 минус строка 040 минус строка 070. Эти вычисления приведены только для данного конкретного примера, точные формулы расчета указаны непосредственно в форме декларации под соответствующими строками.

Третья страница (Раздел 2.1.1)(см. пример заполнения)

- Напишите свой ИНН

- Поставьте номер страницы

- Укажите признак налогоплательщика (если не производите выплаты физическим лицам — 2)

- В строках 110, 111, 112, 113 укажите Ваш доход нарастающим итогом. Указать надо суммы именно за первый квартал, полугодие, девять месяцев и год, т.е. в строке 110 — доходы за первый квартал, в строке 111 — сумму доходов за первый и второй кварталы, в строке 112 — сумму за первый, второй и третий кварталы, в строке 113 — сумму за первый, второй, третий и четвертый кварталы.

- В строках 120-123 — ставка налога УСН «доходы», действующая в Вашем регионе (обычно 6%).

- В строках 130, 131, 132, 133 — нужно написать соответствующие суммы исчисленного налога. Например строка 130 будет равна: строка 110 умножить на строку 120 и разделить на 100 (т.е. берем, например, 6% от дохода за первый квартал).

- В строках 140, 141, 142, 143 — нужно написать нарастающим итогом соответствующие суммы уменьшающие Ваш налог УСН (страховые взносы, которые Вы платили за себя)

- Эти суммы указываются в том квартале в котором они были фактически оплачены.

- Это не сами суммы уплаченных взносов, а суммы уплаченных взносов уменьшающие Ваш налог. Т.е., например, как указано прямо в форме декларации: строка 140 может быть меньше либо равна строке 130 (для признака налогоплательщика = 2 — не производящего выплаты физлицам), но не может больше ее!

Убедитесь, что везде, где нужно проставлены даты и Ваша подпись и перед сдачей покажите налоговую декларацию своему налоговому инспектору, чтобы он смог ее проверить. Не забудьте поставить (если используете).

Добавить комментарий