Счет фактура исправление

Содержание

- Корректировочный или исправленный счет-фактура?

- Учет корректировочных счетов в книге покупок (продаж): нюансы

- Как вносить записи по корректировочным счетам в книги покупок и продаж

- Учет исправленных счетов в книге покупок (продаж): нюансы

- Еще по теме:

- Предлог at в английском языке

- Предлог on в английском языке

- Что делать, если вы получили корректировочный счет-фактуру вместо исправленного или наоборот

- Должен быть исправленный, а поставщик выставил корректировочный

- Должен быть корректировочный, а поставщик выставил исправленный

- Отдельные вопросы по работе с исправительными счетами-фактуры

- Что понимается под исправленным счетом-фактурой

- В каких случаях требуется исправление счета-фактуры

- Особенности регистрации исправленного счета-фактуры

- Счета-фактуры: корректировка или исправление?

Корректировочный или исправленный счет-фактура?

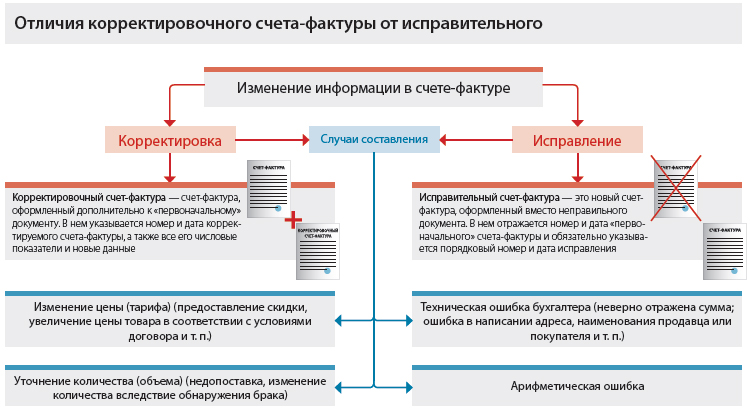

Прежде всего, нужно понимать, что «корректировочный» счет-фактура и «исправленный» счет-фактура — совершенно разные документы.

Корректировочный счет — тот, который составляется продавцом, если через некоторое время после выписки первичного счета изменились ключевые условия сделки. А именно, если произошло повышение или понижение:

- количества либо стоимости поставленных товаров;

- как следствие — суммы НДС, исчисленной с поставки.

Как правило, такие изменения связаны:

- с заключением между сторонами дополнительных договоров на пересчет стоимости поставок;

- выявлением брака, недокомплекта или излишков в поставке;

- результатами судебных слушаний, в которых были приняты решения, повлекшие указанные изменения.

Например, суд может одобрить инициативу налогоплательщика (его оппонента) изменить цену по уже совершенной сделке. Изменение в данном случае считается действительным в налоговом периоде совершения сделки (письмо Минфина России от 05.12.2016 № 03-07-09/72157).

Исправленный счет составляется в иных случаях — когда выявляются ошибки или неточности в первичном счете, не имеющие отношения к изменению ключевых условий сделки. При этом, если эти ошибки или неточности не приводят к невозможности покупателя получить вычет по НДС, необходимости в составлении исправленного счета и вовсе не появляется.

Корректировочный счет составляется по форме, утвержденной в приложении № 2 к постановлению Правительства России от 26.12.2011 № 1137. Исправленный — по той же форме, что и первичный, утвержденной в приложении № 1 к постановлению 1137.

Отметим, что и корректировочный счет может быть исправленным (когда нужно исправить ошибки в исходных данных), как и наоборот — исправленный может подлежать корректировке (если изменились условия сделки).

Учет корректировочных счетов в книге покупок (продаж): нюансы

Корректировочный счет, выписанный продавцом, должен быть зарегистрирован:

- При повышении стоимости поставленных товаров:

- в книге продаж у продавца — за квартал, в котором были поставлены товары*;

- в книге покупок у покупателя — за квартал, в котором был получен корректировочный счет.

Здесь всё логично: продавец получает дополнительную выручку за счет разницы в цене (фактически совершая еще одну продажу), покупатель — несет расходы («доплачивая» разницу и совершая еще одну покупку).

- При понижении стоимости:

- в регистре покупок у продавца — за квартал, в котором он выдал корректировочный счет;

- в регистре продаж у покупателя — за квартал, в котором была получена корректировка.

Здесь ситуация иная: продавец теряет выручку (что приравнивается в данном случае к совершению расходов — вследствие чего заполняется книга покупок), а покупатель снижает расходы (что приравнивается к получению выручки — вследствие чего заполняется книга продаж).

При отражении по корректировочным счетам-фактурам в книгах покупок и продаж данных не нужно вносить какие-либо изменения в соответствующих регистрах по исходным счетам (по которым сведения корректируются).

Не знаете свои права? Подпишитесь на рассылку Народный СоветникЪ.

Бесплатно, минута на прочтение, 1 раз в неделю.

* Здесь и далее: если квартал, в котором были получены товары, прошел, то заполняется не сама книга покупок (продаж), а дополнительный лист к ней (он и книга имеют аналогичную структуру).

Рассмотрим подробнее порядок отражения в книге продаж корректировочного счета-фактуры и то, каким образом сведения по такому счету фиксируются в регистре продаж.

Как вносить записи по корректировочным счетам в книги покупок и продаж

В регистре покупок та или иная сторона сделки (в зависимости от указанных выше обстоятельств изменения ключевых ее условий) фиксирует в графах:

- № 2 — код 18;

- № 3 — данные, скопированные из строки 1б корректировки;

- № 5 — данные, скопированные из строки 1 корректировки;

- № 15 — данные, скопированные из графы 9 корректировки по показателю «сумма строк В» (увеличение цены поставки) либо по показателю «сумма строк Г» (уменьшение стоимости поставки);

- № 16 — данные, скопированные из графы 8 корректировки по показателю «сумма строк В» (повышение стоимости) либо по показателю «сумма строк Г» (уменьшение стоимости).

При отражении корректировочного счета-фактуры в книге продаж продавцом или покупателем фиксируются в графах:

- № 2 — код 18;

- № 3 — данные, скопированные из строки 1б корректировочного счета;

- № 5 — данные, скопированные из строки 1 корректировки;

- № 13б — данные, скопированные из графы 9 корректировки по показателю «сумма строк В» (при увеличении цены поставки) либо по показателю «сумма строк Г» корректировки (при уменьшении стоимости поставки);

- № 14 — данные, скопированные из графы 5 по показателю «сумма строк В» (при повышении стоимости) либо по показателю «сумма строк Г» корректировки (при понижении стоимости);

- № 17 — данные, скопированные из графы 8 по показателю «сумма строк В» (при увеличении стоимости) либо по показателю «сумма строк Г» корректировки (при уменьшении цены).

По иным принципам ведется учет исправленных счетов-фактур в книгах продаж и покупок, которые заполняют стороны сделки.

Учет исправленных счетов в книге покупок (продаж): нюансы

Исправленный счет, выданный продавцом по первичному счету, должен быть зарегистрирован:

- в регистре продаж у продавца — за квартал, в котором была совершена поставка;

- в регистре покупок у покупателя — за квартал, в котором была совершена поставка.

Первичный счет, ранее отраженный, соответственно, в книге продаж у продавца и книге покупок у покупателя, подлежит аннулированию. Такое аннулирование заключается:

- в полном копировании данных исходного счета в новую строку;

- в проставлении знака «–» перед всеми числовыми показателями, которые содержат копируемые данные.

Исправленный счет-фактура в книге покупок или продаж полностью дублирует исходный в части показателей, по которым не вносятся исправления.

Исправленный счет, выданный продавцом по корректировочному счету, регистрируется:

- Если корректировка была по повышению стоимости поставки:

- в регистре продаж у продавца — в квартале совершения поставки;

- в регистре покупок у покупателя — в квартале получения им корректировки.

- Если корректировка была по понижению стоимости поставки:

- в регистре покупок у продавца — в квартале выдачи корректировки;

- в регистре продаж у покупателя — в квартале получения корректировки.

В обоих случаях имеющиеся записи по корректировкам аннулируются знакомым нам способом: исходный счет дублируется, числовые показатели приводятся со знаком «–».

И во всех случаях применяется правило: если отчетный квартал истек, то заполняется не сама книга, а дополнительный лист к ней.

***

Корректировочный счет-фактура составляется при изменении ключевых условий сделки (цены и объемов поставок), исправленный — при корректировке ошибок по тем показателям по исходному счету-фактуре, которые не имеют отношения к таким условиям. Исправление может даваться и по корректировочному счету (как и наоборот — корректировка по исправленному). При корректировке исходный счет остается в книге покупок (продаж), при исправлении — аннулируется.

Еще по теме:

Когда и как аннулировать ошибочный и регистрировать исправленный счет-фактуру в журнале учета счетов-фактур, в книге покупок и книге продаж?

Как проводить корректировочные счета-фактуры? Такой вопрос часто задают работники бухгалтерских служб. В хозяйственной деятельности организации может возникнуть большое количество обстоятельств, при которых производится выставление корректировочного счета-фактуры. Например, могли измениться количество или стоимость отгруженного товара, имела место недопоставка товара, или покупатель вернул товар и т.п.

Как сделать корректировочную счет-фактуру? Форма такого счета-фактуры утверждена постановлением Правительства № 1137 от 26.12.2011 г. Этим же документом установлены правила заполнения счетов-фактур при корректировке данных. Применяется утвержденная форма для расчета налога на добавленную стоимость. Пример корректировочного счета-фактуры можно найти в соответствующем разделе нашего сайта.

Корректировочный счет-фактура образец заполнения:

Следует также отличать корректировку и исправление счетов-фактур. Так, согласно п.3 ст.168 НК РФ и разъяснений ФНС от 28.09.2011 г. № ЕД-4-3/15927@, оформление корректировочного счета-фактуры необходимо при изменении стоимости товаров (работ, услуг) по заключенному договору. Исправление счета-фактуры продавец осуществляет на основании п.7 Правил заполнения счетов-фактур № 1137 от 26.12.2011 г. при невозможности контролерам идентифицировать по первоначально заполненному документу такие данные как покупатель, продавец, наименование и стоимость товаров, ставка и сумма НДС. Счет-фактура, содержащий исправления, должен быть подписан руководителем и главным бухгалтером продавца (лицами, ими уполномоченными).

Учет корректировочных счетов-фактур, как и их заполнение, традиционно вызывает много вопросов. Ответим на наиболее часто задаваемые из них. Один из таких вопросов – как документально оформить повторное изменение стоимости товара? Своим письмом от 27 марта 2013 г. за № ЕД-4-3/5306 ФНС разъяснила, что аннулировать прошлый корректировочный счет-фактуру не требуется. При необходимости в повторной корректировке данных заполняется новый корректировочный счет-фактура. При этом в него переносятся данные из предыдущего счета.

Корректировочный счет фактура и декларация НДС: как оформить?

Отражение корректировочных счетов-фактур осуществляется в книге продаж или покупок. Для продавца регистрация счета-фактуры, влекущая увеличение стоимости отгруженных товаров, служит основанием для увеличения налоговой базы. Уменьшение стоимости по отгрузке влечет за собой возникновение оснований для применения налогового вычета между суммами начисленного до после уменьшения НДС. Покупатель при регистрации корректировочного счета-фактуры, влекущей за собой увеличение стоимости полученного товара, может принять к вычету НДС, сумма которого исчисляется исходя из разницы между новой и первоначальной стоимостью товара. Уменьшение стоимости полученного товара является основанием для восстановления суммы НДС в том периоде, в котором раньше состоялось одно из двух событий – был получен корректировочный счет-фактура от поставщика или документ, которым изменяется первоначальная цена сделки (п.3 ст.170 НК РФ).

Требуется ли оформление корректировочного счета-фактуры при совершении технической ошибки в стоимости отгруженных товаров? Своим письмом от 23 августа 2012 г. № АС-4-3/13968@ ФНС разъяснила, что в данном случае оформлять корректировочный счет-фактуру не требуется. Вместо этого продавец, обнаружив техническую ошибку, обязан внести изменения в первичный счет-фактуру.

Предлог at в английском языке

Итак, начнем с предлога at. На русский его переводят по-разному – «у», «около», «на», «в», «при». Перевод будет зависеть от места, с которым употребляется предлог. Рассмотрим некоторые правила и примеры.

- Предлог at в английском языке, как правило, используется, когда мы говорим о каком-либо конкретном месте, пункте или ориентире, а не о территории либо площади в целом:

There were a lot of people at a conference. – На конференции было много людей.

I met him at Jack’s party. – Я познакомилась с ним у Джека на вечеринке.

В этих предложениях at a conference и at Jack’s party относятся к конкретным местам.

Мы можем использовать этот предлог с названиями городов, подразумевая названия учреждений либо событий, происходящих в этом городе. Давайте рассмотрим несколько пар предложений:

There were a lot of artistic people at Dublin Theatre Festival. – На фестивале в Дублине было много творческих людей.

There are a lot of artistic people in Dublin. – В Дублине много творческих людей.

Как видите, разница в значении очевидна: в первом примере Dublin относится к названию фестиваля (Dublin Theatre Festival), во втором примере мы уже говорим о самом городе. Такая незначительная деталь, как предлог, способна изменить смысл целого предложения! Вот еще пример для размышления:

I study at Edinburgh. – Я учусь в Университете Эдинбурга.

I study in Edinburgh. – Я учусь в Эдинбурге.

Использование предлога at в первом предложении позволяет нам использовать название города, хотя мы имеем в виду учебное заведение, полное название которого The University of Edinburgh. Используя предлог in во втором примере, мы говорим только о городе.

- Используйте предлог at, когда говорите о зданиях как об определенных пунктах или ориентирах: at the dentist’s, at the supermarket, at school, at the shop и т. д. Используйте предлог in, если хотите подчеркнуть тот факт, что кто-то или что-то находится внутри здания:

I stopped at the shop on my way home. – Я остановилась у магазина по пути домой. (здесь магазин является всего лишь пунктом на пути домой)

It was raining, so I decided to shelter in the shop. – Шел дождь, поэтому я решила укрыться в магазине. (здесь важен именно факт того, что я зашла в само здание)

- Очень часто at используется перед названиями зданий в тех случаях, когда нам важно не само здание, а действие, которое в нем происходит:

I was at the cinema yesterday. – Вчера я была в кинотеатре.

I eat at KFC on Mondays. – Я ем в KFC по понедельникам.

- Используйте предлог at перед адресами:

Their shop is at 35 Park Road. – Их магазин на Парк Роад 35.

Но не забывайте о том, что непосредственно перед названием дороги используется предлог on либо in:

The shop is on/in Park Road. – Магазин находится на Парк Роад.

- Предлог at также употребляется с глаголом arrive:

We arrived at the airport in time. – Мы приехали в аэропорт вовремя.

Но, говоря о прибытии в какой-либо большой город, используйте предлог in:

The train arrives in New York at 10.30. – Поезд прибывает в Нью-Йорк в 10:30.

Как видите, наибольшее количество правил касается использования именно предлога at в английском языке, но мы также рассмотрели отдельные случаи использования предлогов in и on, так как разница в их использовании видна именно при сравнении нескольких предложений, осталось изучить совсем немного правил использования этих предлогов.

Предлог on в английском языке

Предлог on следует использовать, когда предмет соприкасается с плоской поверхностью (on the ceiling – на потолке, on the wall – на стене, on the floor – на полу). Кстати, явление «Интернет» для иностранцев – это поверхность, поэтому правильно on the Internet. Хотя для русских правильно «в Интернете», ведь для нас это пространство.

Когда мы воспринимаем пространство в качестве прямой, например, когда говорим о реке или о дороге, то берем on.

They built the house on the Humber River. – Они построили дом на реке Хамбер.

Также предлог on в английском языке употребляется, когда говорят о передвижениях на автобусе, поезде, самолете. Говоря о передвижении на такси или автомобиле, используйте предлог in. Также вы можете использовать предлог in, если желаете подчеркнуть тот факт, что кто-то или что-то находится именно внутри транспортного средства (в этом случае предлог может использоваться с любым видом транспортного средства). Сравните эти предложения:

He always looks through his papers in the taxi. – Он всегда просматривает документы в такси.

English people read newspapers everywhere, even on the bus. – Англичане читают газеты везде, даже в автобусе.

Что делать, если вы получили корректировочный счет-фактуру вместо исправленного или наоборот

Статья из журнала «ГЛАВНАЯ КНИГА» актуальна на 20 июня 2014 г.

Содержание журнала № 13 за 2014 г.Н.А. Мартынюк, эксперт по налогообложению

Если в первоначальном счете-фактуре была допущена ошибка в суммовых показателях (неверно указаны количество единиц либо цена за единицу товаров (работ, услуг), неправильно рассчитана общая стоимость), нужно выставить исправленный счет-фактуру, то есть новый экземпляр с верными данными и заполненной строкой 1а «Исправление»Письма ФНС от 01.02.2013 № ЕД-4-3/1406@; Минфина от 23.08.2012 № 03-07-09/125.

Другое дело, если:

- после отгрузки вы договорились об изменении цены и (или) количества товаров (работ, услуг);

- и это изменение оформлено соглашением либо другой бумагой, подтверждающей согласие сторон на такое изменениеп. 10 ст. 172 НК РФ.

Тогда на основании такого документа поставщик должен составить корректировочный счет-фактуру на образовавшуюся разницу в количестве, цене, стоимости товаров (работ, услуг)п. 3 ст. 168 НК РФ.

Но бывает, что от поставщика приходит корректировочный счет-фактура в ситуации, когда ему следовало составить исправленный. Либо наоборот. И, увы, порой поставщик не намерен исправлять свою ошибку.

В рассматриваемой ситуации у вас как у покупателя проблем не возникает только в одном случае: вам поступило меньшее количество товаров, чем указано в договоре, а также в «отгрузочных» первичных документах и счете-фактуре (брак или недопоставка). Тогда вы должны были сразу зарегистрировать первоначальный счет-фактуру только на принятое количество товараПисьмо Минфина от 12.05.2012 № 03-07-09/48. И независимо от того, корректировочный счет-фактуру поставщик выставил впоследствии или же — по ошибке — исправленный, вам ничего в учете править не надо.

Посмотрим, а как быть покупателю в остальных случаях.

Должен быть исправленный, а поставщик выставил корректировочный

Сначала для упрощения предположим, что в первоначальном счете-фактуре была только одна позиция (наименование товаров, работ, услуг). Если вы сразу при его получении не заметили в нем ошибки и поставили НДС по нему к вычету, то теперь придется весь этот вычет сторнировать. И если за квартал, в который попал вычет, вы уже отчитались, нужно:

- зарегистрировать показатели первоначального счета-фактуры с минусом в дополнительном листе книги покупок за квартал;

- сдать уточненку и при необходимости доплатить налог и пени.

Если же декларация еще не сдана, просто не регистрируйте первоначальный счет-фактуру в книге покупок и не ставьте НДС к вычету. Уже успели зарегистрировать счет-фактуру? Сделайте это снова — с минусом.

Дело в том, что основание для признания вычета — счет-фактура, не содержащий существенных ошибокпп. 1, 2 ст. 169 НК РФ. А первоначальный счет-фактура такую ошибку содержит — это ошибка в стоимости и (или) сумме НДСп. 2 ст. 169 НК РФ.

Счет-фактура без ошибок, то есть исправленный, у вас отсутствует. Корректировочный его заменить не может, поскольку выставлен неправомерно. Основание для выставления корректировочного счета-фактуры — документ об изменении цены и/или количества товаров по сравнению с ценой и/или количеством, указанными в договореп. 3 ст. 168, п. 1 ст. 169, п. 10 ст. 172 НК РФ, а они не менялись. Кстати, если ошибка была и в первичных документах на приобретенные вами товары (работы, услуги), то поставщик должен исправить и их тоже, чтобы они соответствовали действительности.

ВЫВОД

Пока поставщик не выдаст вам исправленный счет-фактуруп. 1 ст. 172 НК РФ, НДС с этой покупки вы к вычету принимать не вправе.

После получения исправленного счета-фактуры вы сможете заявить вычет:

- <или>за квартал его получения — если не хотите спорить с налоговикамиПисьма Минфина от 02.11.2011 № 03-07-11/294, от 01.09.2011 № 03-07-11/236;

- <или>за квартал принятия покупки на учет — если вы готовы отстаивать этот вариант в судеПостановления Президиума ВАС от 04.03.2008 № 14227/07, от 03.06.2008 № 615/08. Тогда исправленный счет-фактуру нужно зарегистрировать в дополнительном листе книги покупок за этот квартал со знаком плюс и сдать уточненку. Помните, что подача уточненки с налогом к уменьшению — повод для углубленной камеральной проверкипп. 3, 4, 8.3 ст. 88 НК РФ.

Теперь о том, как быть, если в первоначальном счете-фактуре было несколько позиций (наименований товаров, работ, услуг), а ошибка допущена лишь в одной из них. На наш взгляд, сторнировать вычет нужно только в отношении этой позиции, так как только в отношении нее счет-фактура содержит существенную ошибкуп. 2 ст. 169 НК РФ. То есть снимать вычет всего указанного в таком счете-фактуре НДС не нужно. Если позже поставщик согласится выдать исправленный счет-фактуру, то составит его на все позиции. Но зарегистрировать его в книге покупок нужно будет только на ту позицию, в которой была допущена ошибка.

Но есть иное мнение по этому вопросу.

ИЗ АВТОРИТЕТНЫХ ИСТОЧНИКОВ

ДУМИНСКАЯ Ольга Сергеевна Советник государственной гражданской службы РФ 2 класса

“Если «отгрузочный» счет-фактура составлен на несколько позиций и уже после регистрации его в книге покупок в этом же периоде в одной из позиций обнаружена ошибка, а потом в этом же периоде продавец представит исправленный счет-фактуру, то покупатель должен зарегистрировать на полную итоговую сумму и этот счет-фактуру — с минусом, и впоследствии исправленный — с плюсом. Ведь в книге покупок регистрируется счет-фактура без наименования товарных позиций, указанных в нем. Это следует:

- из Правил ведения книги покупок, которые требуют указывать в графе 7 итоговую стоимость покупок по счету-фактуреподп. «п» п. 6 Правил ведения книги покупок, утв. Постановлением Правительства от 26.12.2011 № 1137;

- из Правил заполнения дополнительного листа книги покупок. Они предусматривают перенос данных из книги за период, в котором был зарегистрирован счет-фактура с ошибкойп. 2 Правил заполнения дополнительного листа книги покупок, утв. Постановлением Правительства от 26.12.2011 № 1137.

Если одна позиция в счете-фактуре неверна, то поставщик должен переделать его полностью, так как документ недействителен целиком. Составить исправленный счет-фактуру только на ту позицию, в которой была допущена ошибка, нельзя”.

Как видим, в налоговой службе опираются на утвержденный Правительством Порядок ведения книги покупок и ее дополнительных листов.

Должен быть корректировочный, а поставщик выставил исправленный

В этой ситуации первоначальный вычет у вас никуда не девается. Он заявлен правомерно, поскольку на самом деле первоначальный счет-фактура не содержит ошибок. Само по себе выставление вам по ошибке исправленного счета-фактуры не основание для отмены этого вычета.

Напутав с видом счета-фактуры, поставщик может предоставить вам исправленную первичку (новые экземпляры) за период отгрузки. Но на ее основании никаких записей в учете делать не нужно. Первичный документ для отражения изменения стоимости товаров (работ, услуг) в бухгалтерском и налоговом учете — документ об изменении цены товаров по сравнению с указанной в договоре.

А вот ответ на вопрос о том, признавать ли разницу, на которую должен быть выставлен корректировочный счет-фактура, зависит от ситуации.

СИТУАЦИЯ 1. Стоимость уменьшилась, соответственно, и сумма предъявленного вам НДС стала меньше. Разницу вы должны занести в книгу продаж (она увеличит начисленный за квартал налог) на дату получения от поставщика первичных документов на уменьшение стоимости товаров (работ, услуг)подп. 4 п. 3 ст. 170 НК РФ. Таким документом может быть, к примеру, согласованный сторонами расчет изменения стоимости ранее принятых вами товаров в соответствии с указанными в договоре условиями о скидке по достижении определенного объема закупок. И неважно, что корректировочного счета-фактуры у вас нет: в вашей ситуации его наличие для признания этой разницы не обязательноподп. 4 п. 3 ст. 170 НК РФ.

СИТУАЦИЯ 2. Стоимость увеличилась, соответственно, и сумма предъявленного НДС стала больше. Ничего пока не делайте. Для принятия к вычету этой разницы недостаточно документа об увеличении цены либо количества. Нужен еще и корректировочный счет-фактура, ведь именно он служит основанием для дополнительного вычетап. 13 ст. 171, п. 10 ст. 172 НК РФ. Исправленный счет-фактура для этого не подходит, поскольку он составлен неправомерно.

***

Чтобы убедить поставщика выставить верный счет-фактуру, укажите на неблагоприятные последствия для него самого. Прежде всего, это штраф за отсутствие счетов-фактур — 10 000 руб. за каждый квартал, в котором не были составлены хотя бы два счета-фактурыст. 120 НК РФ. То, что поставщик все же сделал счет-фактуру, да не тот, от штрафа его вряд ли спасет. Ведь имеющийся счет-фактура составлен неправомерно, а нужного все равно нет.

Будут ли у поставщика еще и другие неприятности, зависит от ситуации:

- <если>в первоначальном счете-фактуре стоимость отгрузки по ошибке была занижена, то по правилам поставщик должен доначислить у себя НДС за период отгрузки, доплатить налог и заплатить пени. Неверно оценив ситуацию и составив корректировочный счет-фактуру вместо исправленного, ваш поставщик, вполне возможно, доначислит НДС с разницы в квартале его составленияп. 10 ст. 154 НК РФ. При проверке налоговая обнаружит недоимку и начислит не только пени, но и штраф;

- <если>в первоначальном счете-фактуре стоимость отгрузки по ошибке была завышена, то поставщик должен зарегистрировать исправленный счет-фактуру в книге продаж за квартал отгрузки (одновременно нужно там же зарегистрировать с минусом и первоначальный ошибочный счет-фактуру). Так поставщик уменьшит начисленный c этой отгрузки НДС. Если же он, составив корректировочный счет-фактуру, на его основании примет НДС с разницы к вычету в текущем периоде, то тем самым занизит налоговую базу за текущий квартал;

- <если>условия сделки изменились и стоимость уменьшилась, поставщик может принять «лишний» НДС к вычету в периоде, которым датирован документ об изменении стоимостип. 13 ст. 171, п. 10 ст. 172 НК РФ. Но для этого ему нужен именно корректировочный счет-фактурап. 1 ст. 169 НК РФ. Уменьшить НДС в периоде отгрузки на основании исправленного счета-фактуры поставщик не вправе. Если он так сделает, возникнет недоимка, на которую инспекция при проверке не преминет начислить пени и штраф;

- <если>условия сделки изменились и стоимость увеличилась, то у поставщика нет интереса выставлять вам правильный счет-фактуру. Основанием для доначисления НДС с суммы, на которую повысилась стоимость, у него будет документ об увеличении стоимостип. 10 ст. 154 НК РФ.

Другие статьи журнала «ГЛАВНАЯ КНИГА» на тему «НДС — начисление / вычет / возмещение»:

2019 г.

- Договор в у. е. и доплата 2% НДС, № 4

2018 г.

- Безопасная доля вычетов по НДС, № 6

- Сложные налоговые разрывы по НДС, № 24

- Разъяснения ФНС о переходе на 20%-й НДС, № 22

- Новости от Минфина про вычет НДС, № 20

- Готовимся к новой ставке НДС, № 19 НДС по сделкам, переходящим на 2019 год, № 19

- Решаем задачки по НДС-вычетам, № 14

- НДС-декларация: после сдачи, № 10

2017 г.

- По следам НДС-декларации, № 8

- Обновленная декларация по НДС, № 6

- Характерные НДС-ошибки, № 24

- НДС-регистры бывшего упрощенца, № 23

- НДС: вычеты, авансы, возвраты, № 21

- Готовимся к сдаче НДС-декларации, № 20

- Как подавать пояснения к НДС-декларации, № 19

- Новые правила для НДС-документации, № 18

- Июльские НДС-новшества, № 13

- Спорные вопросы по НДС, № 11 Исправляем НДС-ошибки, № 11

>Работа с исправительными счетами-фактуры

Отдельные вопросы по работе с исправительными счетами-фактуры

1. Порядок внесения исправлений в счета-фактуры

Постановлением N 1137 предусмотрен порядок исправления счетов-фактур, в том числе исправляться могут и корректировочные счета-фактуры. Исправления вносятся путем составления новых экземпляров счетов-фактур, т. е. выставляются новые экземпляры счетов-фактур с внесенными изменениями (абз. 2 п. 7 Правил заполнения счетов-фактур, п. 6 Правил заполнения корректировочного счета-фактуры).

Исправления в счета-фактуры, составленные до даты вступления в силу Постановления № 1137, вносятся продавцом в порядке, установленном на дату составления таких счетов-фактур (ст. 2 Постановления № 1137).

2. Когда необходимо вносить исправления в счета-фактуры

Исправления вносятся если:

- Стоимость поменялась по причине:

- — технической ошибки, которая возникла в результате неправильного ввода цены или количества отгруженного товара, выполненных работ, оказанных услуг;

- — арифметической ошибки.

- Итоговая цена партии товаров определяется после отгрузки на основании котировок.

В данном случае необходимо внести исправления в «отгрузочный» счет-фактуру, составленный с указанием плановых цен, поскольку расчет цены товаров не изменяется (Письмо Минфина России от 01.12.2011 N 03-07-09/45).

Исправительные счета-фактуры выставляются так же, если в них обнаружены ошибки, которые не позволяют налоговым органам идентифицировать (п. 7 Правил заполнения счета-фактуры, п. 6 Правил заполнения корректировочного счета-фактуры) следующие реквизиты:

- — продавец, его адрес, ИНН;

- — покупатель, его адрес, ИНН;

- — наименование товаров (работ, услуг), имущественных прав и их стоимость;

- — налоговая ставка;

- — сумма НДС.

Внимание: Если вносятся исправления в счет-фактуру, к которому был составлен корректировочный счет-фактура (или несколько таких счетов-фактур), то в данном случае исправительный счета-фактура составляется без учета изменений, указанных в корректировочных счетах-фактурах (абз. 1 п. 7 Правил заполнения счета-фактуры).

3. Правила заполнения исправительного счета-фактуры

В новом (исправленном) экземпляре счета-фактуры указывается:

- в строке 1а порядковый номер исправления и дата исправления (пп. «б» п. 1, абз. 3 п. 7 Правил заполнения счета-фактуры, п. 6 Правил заполнения корректировочного счета-фактуры).

- в строке 1 (для корректировочного счета-фактуры — в строке 1б) нужно указать данные первоначального экземпляра (номер и дату) (абз. 3 п. 7 Правил заполнения счета-фактуры, п. 6 Правил заполнения корректировочного счета-фактуры).

В остальных строках и табличной части указываются данные с новыми правильными значениями.

4. Кто подписывает исправительный счет-фактуру.

Исправительный счет-фактуру подписывают руководитель и главный бухгалтер организации (иные уполномоченные лица), действующие на дату выставления исправительного счет-фактуры, или индивидуальный предприниматель, который также указывает реквизиты свидетельства о регистрации в качестве ИП (абз. 5 п. 7 Правил заполнения счета-фактуры, абз. 3 п. 6 Правил заполнения корректировочного счета-фактуры).

При составлении организацией счета-фактуры в электронном виде показатель «Главный бухгалтер или иное уполномоченное лицо» не формируется (п. 8 Правил заполнения счета-фактуры, п. 7 Правил заполнения корректировочного счета-фактуры).

5. Порядок регистрации исправительного счет-фактуры в книге покупок и продаж

ВНИМАНИЕ! Для отражения в книге покупок, продаж для покупателя и для продавца не имеет значения увеличилась или уменьшилась сумма НДС по исправительному счету-фактуре.

Изменение в текущем налоговом периоде:

- Покупатель: в книге покупок текущего налогового периода аннулирует счет-фактуру. Для этого счет-фактура еще раз регистрируется, но только в графах 4 — 9 указывается значение со знаком «минус». Затем исправленный счет-фактура регистрируется покупателем в обычном порядке.

- Продавец: в книге продаж текущего налогового периода аннулирует счет-фактуру. Для этого счет-фактура еще раз регистрируется, только в графах 4 — 9 указывается значение со знаком «минус». Затем исправленный счет-фактура регистрируется продавцом в обычном порядке.

Согласно абз. 2 п. 1.1. ст. 172 НК РФ при получении счета-фактуры покупателем от продавца товаров (работ, услуг), имущественных прав после завершения налогового периода, в котором эти товары (работы, услуги), имущественные права приняты на учет, но до установленного статьей 174 настоящего Кодекса срока представления налоговой декларации за указанный налоговый период покупатель вправе принять к вычету сумму налога в отношении таких товаров (работ, услуг), имущественных прав с того налогового периода, в котором указанные товары (работы, услуги), имущественные права были приняты на учет.

Изменения в прошлых налоговых периодах:

Покупатель:

- 1) в дополнительном листе к книге покупок за исправляемый налоговый период аннулирует счет-фактуру (абз. 2 п. 9 Правил ведения книги покупок). Необходимо подать уточненную декларацию по НДС за исправляемый налоговый период и доплатить НДС в бюджет.

- 2) Регистрирует исправленный счет-фактуру в Книге покупок, составленной за период, в котором сделано исправление (по мере возникновения права на налоговые вычеты с указанием в графах 15 — 16 Книги покупок положительных значений). Таким образом, при обнаружении ошибки в счете-фактуре позже текущего налогового периода, покупатель оказывается в невыгодной для него ситуации. Ведь, в том квартале, где он заявил вычет по этому счету-фактуре, при обнаружении ошибки он теряет право на этот вычет, а это приводит к доплате НДС и уплате пени. Особенно это имеет значение, если сумма НДС по этому счету-фактуре была достаточно большой. Далее может получиться так, что вычет уже по исправительной счет-фактуре может привести к сумме НДС к возмещению по декларации за налоговый период получения такого исправленного счета-фактуры, а, следовательно, к камеральной проверке.

Продавец:

- 1) в дополнительном листе к книге продаж за исправляемый налоговый период аннулирует счет-фактуру (п. 11 Правил ведения книги продаж).

- 2) регистрирует исправленный счет-фактуру в дополнительном листе Книги продаж за период, в котором был выставлен первоначальный счет-фактура. Необходимо подать уточненную декларацию по НДС за исправляемый налоговый период.

6. Порядок сдачи уточненной декларации по НДС

На титульном листе уточненной декларации заполняется поле «Номер корректировки». Если уточненная декларация подается впервые, то указывается цифра 1, если второй раз — 2 и т.д.

В разделах 8–12 декларации заполняем строку 001 «Признак актуальности ранее представленных сведений». В строке 001 надо указывается значение 0 или 1. Цифра 0 означает, что компания вносит исправления в раздел. Если компания указывает 1, то данные раздела верны и не изменяются.

Уточнять декларацию можно двумя способами (этот порядок описан в Письме ФНС России от 21.03.16 г. № СД-4-3/4581@):

Первый — поставить признак 0 в соответствующем разделе (8 или 9) и перенести все сведения из первичной декларации, как они были сданы

Второй — поставить признак 1 в соответствующем разделе (8 или 9), а остальные строки раздела не заполнять.

Второй вариант получается удобнее и размер файла меньше.

Таким образом по второму варианту получается:

Компания исправляет ошибку в книге покупок. На основании дополнительного листа к книге покупок программа сформирует приложение 1 к разделу 8. В строке 001 этого приложения надо поставить 0, а в разделе 8 по этой же строке — 1, при этом остальные строки раздела 8 оставляются пустыми.

Компания исправляет ошибку в книге продаж. На основании дополнительного листа к книге продаж программа сформирует приложение 1 к разделу 9 декларации. В строке 001 приложения 1 нужно указать значение 0, а в разделе 9 — 1, при этом остальные строки в разделе 9 оставляются пустыми.

Исправление ошибок в журнале учета счетов-фактур

При обнаружении ошибок в журнале учета счетов-фактур организация заново отправляет все данные из журнала учета. Если ошибка обнаружилась в части 1 журнала, то есть в списке выставленных счетов-фактур, то компания отправит в уточненной декларации весь раздел 10, а если в части 2 журнала, то есть в списке полученных счетов-фактур, то весь раздел 11. В строке 001 необходимо указать значение 0.

Правила ведения журнала учета счетов-фактур, утвержденные постановлением Правительства РФ от 26 декабря 2011 г. № 1137, не предусматривают, чтобы компания составляла дополнительные листы к нему. ФНС России рекомендует исправлять журнал путем добавления в журнал учета за отчетный квартал новую строку, в которой аннулировать неправильные показатели. Стоимость товаров и сумму налога указать со знаком «минус». Затем в следующей строке отразить правильные данные.

Исправление ошибок в бухгалтерском учете, связанных с неверным отражением данных по счетам-фактурам

Если в налоговом учете стоимостные данные из счета-фактуры поставщика введены неверно и завышены, можно аннулировать первоначальную запись в дополнительном листе книги покупок, указав стоимостные данные со знаком «минус». В следующей строке дополнительного листа указать правильные данные, сформировать приложение 1 к разделу 8, указав в строке 001 значение 0, а в разделах 8 и 9 в этой строке указать 1. До сдачи уточненной декларации доплатить налог и пени.

Если в налоговом учете стоимостные данные из счета-фактуры поставщика введены неверно и занижены, можно дозаявить вычет по НДС в книге покупок последующих отчетных периодов.

Если в налоговом учете возникла ошибка, не связанная со стоимостными показателями счет-фактуры (например, ИНН поставщика введен не верно):

- 1) можно аннулировать первоначальную запись в дополнительном листе книги покупок, указав стоимостные данные со знаком «минус», в следующей строке дополнительного листа указать правильные данные. Сформировать приложение 1 к разделу 8, указав в строке 001 значение 0, в разделах 8 и 9 в этой строке указать 1;

- 2) не исправлять ошибку, так как она не влияет на сумму НДС. Если ошибку выявит ФНС и запросит пояснения, то правильные значения можно направить в виде таблицы.

Ответ на требование о предоставлении пояснений

Если компанией получено требование о предоставлении пояснений, то в ответ нужно выслать квитанцию о получении. Срок — шесть рабочих дней с даты, когда требование отправила ФНС (п. 5.1 ст. 23 НК РФ). В требовании будет таблица с теми записями из книги продаж, книги покупок или журнала учета счетов-фактур, которые ФНС посчитало ошибочными (письмо ФНС России от 7 апреля 2015 г. № ЕД-4-15/5752). Помимо этого в требовании будет код возможной ошибки:

- — в вашей декларации есть запись по счету-фактуре, а у контрагента аналогичной записи нет,

- — в вашей декларации расходятся между собой данные из книги покупок и книги продаж,

- — у компании-посредника в журнале учета счетов-фактур данные о полученных счетах-фактурах расходятся с данными о выставленных счетах-фактурах,

- — ФНС требуют пояснить показатель какой-то конкретной графы в книге покупок, книге продаж или журнале учета счетов-фактур. Номер этой графы будет приведен после кода ошибки в квадратных скобках. Например, так: 4 .

Направить пояснения необходимо в течение пяти рабочих дней (п. 3 ст. 88 НК РФ). Этот срок считается со следующего дня после отправки компанией квитанции о приемке требования. Пояснения можно составить в табличной форме, которая разработана ФНС и приведена на сайте nalog.ru в разделе «НДС 2015».

В этой форме две таблицы. Таблицу 1 надо заполнить, если компания хочет сообщить, что ошибки в декларации нет. В этой таблице нужно привести без изменений запись из книги продаж, книги покупок или журнала учета счетов-фактур, которая содержится в требовании.

Таблицу 2 надо заполнить, если компания согласна с тем, что у нее в декларации ошибка. В строке «Расхождение» нужно указать без изменений те записи, которые требуют исправления. А в строке «Пояснения» привести правильные данные. Эту строку можно заполнить только в тех графах, которые компания решила исправить.

Если компания обнаруживает ошибку, влияющую только на сумму налога, то необходимо сдать уточненную декларацию, табличную форму пояснений сдавать не нужно.

Налоговый аудит от 12 000 P

Новый перечень объектов, подлежащих налогообложению по кадастровой стоимости в г. Москве

Правительство г. Москвы установило новый перечень постановлением № 1425-ПП от 27 ноября 2018 г.

Обязательный и инициативный аудит

Услуга обязательного и инициативного аудита для организаций всех форм собственности. Работаем более 20-ти лет, специалисты имеют широкий опыт.

Что понимается под исправленным счетом-фактурой

В гл. 21 НК РФ термин «исправленный счет-фактура», так же как и «исправительный», отсутствует. При этом в обеих формах счета-фактуры (и основной, и корректировочной), предлагаемых постановлением Правительства РФ от 26.12.2011 № 1137, есть строка для указания реквизитов внесенных в них исправлений. Кроме того, о составлении исправленного счета-фактуры говорится в п. 6 Правил заполнения счета-фактуры.

Таким образом, подразумевается, что исправления — вещь, имеющая право на существование. Причем изменения могут быть внесены как в основной документ, так и в исправленный счет-фактуру.

Однако следует понимать, что корректировочный и исправленный счет-фактура —документы совершенно разные:

- Корректировочный счет-фактура нужен тогда, когда вносятся изменения в исходные данные первичного документа (количество и цена), влияющие на расчет итоговой суммы продажи, зафиксированной в нем, и на связанную с ней сумму НДС. Причем корректировка не означает, что в первоначальном варианте счета-фактуры была допущена ошибка. Нет, к оформлению корректировочного счета-фактуры могут привести изменения исходных данных, которые произошли под влиянием каких-то факторов, чаще всего оформленных документально (соглашения об изменении цены, ретроскидки, выявления недостачи, брака или излишков среди поставленного товара).

Подробнее о данном счете-фактуре — «Что такое корректировочный счет-фактура и когда он нужен?».

- Необходимость в исправленном счете-фактуре появляется при обнаружении в исходном документе технических ошибок, которые могут иметь негативные последствия для получения вычетов по нему. При этом не все ошибки приводят к необходимости создания исправленного счета-фактуры. Если они не влияют на правильность понимания информации по реквизитам, в которых они допущены (даже по обязательным), то вычет по такому документу допустим (п. 2 ст. 169 НК РФ) — следовательно, нужда в исправленном счете-фактуре отпадает.

См. также «В счет-фактуру закралась ошибка: исправленный или корректировочный документ составлять?».

Понятие исправленного счета-фактуры как откорректированного исходного документа возникло с момента принятия постановления Правительства РФ от 26.12.2011 № 1137, т.е. с 2012 года. До этого значительную часть технических ошибок, допущенных в оформлении счета-фактуры, можно было исправить прямо в неправильном исходном документе, заверив исправления подписью и печатью составителя. После введения в действие указанного постановления исправленному счету-фактуре придан статус самостоятельного документа, со всеми вытекающими последствиями.

В каких случаях требуется исправление счета-фактуры

Так в каких случаях оформляют исправленный счет-фактуру? Он нужен тогда, когда возникает необходимость исправления технической ошибки в исходном документе. Например, создание исправленного счета-фактуры может потребоваться при ошибке:

- в дате, если исходный документ ошибочно оформлен другим месяцем, годом;

- реквизитах поставщика или покупателя, если они написаны не просто с опечаткой, а не соответствуют им вообще (неверный ИНН, адрес, наименование и т. п.);

- указании грузоотправителя и грузополучателя, если они не относятся к лицам, которые в реальности отправляли и получали товар;

- реквизитах документа на перечисление аванса;

- названии и коде валюты документа;

- указании наименования товара (работ, услуг);

- указании неправильной цены или неверного количества товара;

- в ставке и, как следствие, в сумме НДС и итоговой сумме документа;

- либо при отсутствии данных, обязательных к заполнению по импортным товарам (страна происхождения и регистрационный номер таможенной декларации).

Надо отметить, что большинство налогоплательщиков, если ошибка обнаружена своевременно и не успела выявиться налоговыми органами, предпочитают не делать исправленный счет-фактуру, а просто заменяют дефектный документ.

Об ошибках, не требующих исправления, читайте в статье «Какие ошибки в заполнении счета-фактуры не критичны для вычета НДС?».

О том, какие ошибки в счет-фактуре должны быть исправлены, читайте в статье «Ошиблись в счете-фактуре – что и как исправлять».

Особенности регистрации исправленного счета-фактуры

Если исправительный счет-фактура составлен в том же квартале, что и исходный счет-фактура (корректировочный счет-фактура), то в этом же квартале:

- Продавец в книге продаж должен зарегистрировать исправленный счет-фактуру и повторно зарегистрировать ошибочный счет-фактуру, но все его числовые показатели отразить со знаком «минус».

- Покупатель, если он отразил в книге покупок ошибочный счет-фактуру, должен зарегистрировать в книге покупок исправленный счет-фактуру и повторно зарегистрировать ошибочный счет-фактуру, но отразить все его числовые показатели со знаком «минус». Если покупатель не показал в книге покупок ошибочный счет-фактуру, он регистрирует только исправительный счет-фактуру.

Если исправительный счет-фактура составлен в другом (следующем) же квартале:

- Продавец должен зарегистрировать исправительный счет-фактуру в дополнительном листе книги продаж того квартала, в котором зарегистрирован ошибочный счет-фактура. В этом же дополнительном листе книги продаж зарегистрировать ошибочный счет-фактуру, указав все его числовые показатели со знаком «минус».

- Покупатель должен составить дополнительный лист к книге покупок того квартала, в котором зарегистрировал ошибочный счет-фактуру и в этом же дополнительном листе к книге покупок продаж зарегистрировать ошибочный счет-фактуру, указав все его числовые показатели со знаком «минус». Если же покупатель изначально в книге покупок счет-фактуру, выписанный с ошибками, не отразил, то исправленный он должен зарегистрировать исправленный счет-фактуру только в книге покупок того квартала, в котором этот документ был получен.

Счета-фактуры: корректировка или исправление?

Вот уже больше года действует такое понятие, как корректировочный счет-фактура1. Тем не менее у бухгалтеров продолжают возникать вопросы по его применению. Зачастую поставщики выписывают корректировочный счет-фактуру не в тех ситуациях либо вместо него оформляют исправительный документ. Рассмотрим такие случаи.

Вот уже больше года действует такое понятие, как корректировочный счет-фактура1. Тем не менее у бухгалтеров продолжают возникать вопросы по его применению. Зачастую поставщики выписывают корректировочный счет-фактуру не в тех ситуациях либо вместо него оформляют исправительный документ. Рассмотрим такие случаи.

Корректировочный счет-фактуру оформляют дополнительно к «первоначальному» счету-фактуре в случае изменения стоимости ранее отгруженных товаров (оказанных услуг, выполненных работ)2. В нем указывают номер и дату «первоначального» счета-фактуры, все его числовые показатели, а также новые данные. После чего определяют разницу (сумма уменьшения или увеличения), которая и будет заноситься в книгу продаж или книгу покупок продавца и покупателя.

Меняется цена

Что понимается под изменением стоимости товаров (работ, услуг)? В Налоговом кодексе уточняется, что изменение стоимости может быть связано как с изменением цены товара, так и с уточнением количества отгруженных товаров. Изменение цены может произойти, к примеру, в случае предоставления поставщиком скидки за достижение покупателем определенных условий. Правда, для этого из договора должно четко следовать, что скидка меняет цену ранее отгруженного товара. Ведь скидки бывают разные. Очевидно, что скидка, не меняющая цену товара, не должна повлечь за собой составление продавцом корректировочного счета-фактуры.

Бывает так, что на момент составления счета-фактуры продавцу еще не известна окончательная цена товара (работы, услуги), в связи с чем расчеты сначала производятся по предварительным ценам, рассчитанным, допустим, по данным прошлых периодов. Такая ситуация возникает, к примеру, в отношении поставки электроэнергии, расчеты за которую осуществляются по нерегулируемым ценам. Когда поставщику станет известна окончательная стоимость, ему необходимо составить корректировочный счет-фактуру3.

А вот в другой, на первый взгляд, казалось бы, похожей ситуации чиновники рассудили иначе. Минфин рассмотрел вопрос, когда к моменту экспортной отгрузки товара цена еще не была известна, поскольку она определяется по котировкам, опубликованным на дату выписки коносамента. В данном случае экспортеру необходимо указывать в счете-фактуре плановую цену4.

Чиновники пояснили, что здесь корректировочный счет-фактура не составляется, а все изменения в счет-фактуру нужно вносить через исправление. Основанием для такого вывода послужило то обстоятельство, что в данной ситуации цена не меняется, поскольку она определяется по котировкам. Плановую цену экспортер просто вынужден поставить, так как на момент отгрузки необходимо обязательно оформить счет-фактуру. Отличие предыдущей ситуации состоит в том, что там расчеты производятся сначала по предварительным ценам, которые потом меняются на «окончательные» (фактические) цены, а здесь расчет цены оформляется единожды — по котировкам. То есть, все зависит от условий договора.

Недостача товара

Другая ситуация, при которой необходимо также прибегать к составлению корректировочного счета-фактуры — когда товар приходит в одном количестве, а в счете-фактуре указано, например, большее количество. Получается, что фактические данные не соответствуют данным документа.

Если расхождение установлено до момента принятия товара к учету, то покупателю следует оприходовать то количество товара, которое фактически поступило, а не по документам. Очевидно, что тогда и к вычету НДС покупателю следует поставить сумму, соответствующую принятому количеству. Конечно, в этом случае вычет не будет соответствовать сумме, указанной в счете-фактуре, но чиновники не видят в этом ничего противозаконного5. Обратите внимание, что в этом случае покупатель, получивший корректировочный счет-фактуру от продавца, не будет регистрировать его у себя в книге продаж. Таким образом, восстанавливать НДС не потребуется.

Что же делать, если недостача обнаружилась после факта оприходования? То есть, товар ранее был принят к учету в большем количестве, и, соответственно, НДС принят к вычету в завышенной сумме. В этом случае продавец также обязан составить корректировочный счет-фактуру. Но его уже покупатель должен зарегистрировать у себя в книге продаж, то есть у покупателя возникнет обязанность по восстановлению НДС.

Обнаружение брака

Составлять корректировочные счета-фактуры поставщику необходимо также в том случае, если покупатель при приемке груза обнаружил, что часть товара повреждена. Очевидно, что покупатель имеет полное право отказаться от приемки бракованной части товара и, соответственно, не принимать его к учету. Равно как и не принимать к вычету НДС, приходящийся на бракованную часть товара.

Если же бракованной оказалась вся партия товара, в связи с чем покупатель отказался от ее приемки, то поставщик не должен составлять корректировочный счет-фактуру. В этом случае покупатель также не составляет счет-фактуру при возврате брака. Так как товар не был оприходован, значит, обратной реализации не возникает. Продавец должен отразить вычет НДС на основании того счета-фактуры, который был им выписан при отгрузке товара, оказавшегося браком6.

Рассмотрим ситуацию, когда брак был обнаружен покупателем после его оприходования и этот «неликвид» возвращается поставщику. По многочисленным разъяснениям чиновников, в данной ситуации поставщик также не обязан составлять корректировочные счета-фактуры7. Однако при возврате брака счет-фактуру уже придется составить покупателю, ведь он успел оприходовать товар. А это значит, что при возврате продукции возникает обратная реализация. Именно такой вывод и следует из указанных выше писем чиновников. Правда, если покупатель не является плательщиком НДС, например, в связи с применением упрощенной системы налогообложения, то счет-фактуру на возвращаемый товар он не составляет. Тогда уже продавец должен будет составить корректировочный счет-фактуру8.

Составить корректировочный счет-фактуру поставщику придется и в случае, когда бракованный товар не возвращается, а утилизируется покупателем9.

Неоднократное изменение стоимости

Случается так, что стоимость товаров меняется не единожды. Возникает вопрос с оформлением корректировочных счетов фактур. Чиновники считают, что при повторном изменении стоимости отгруженных товаров (выполненных работ, оказанных услуг) продавцом выставляется новый корректировочный счет-фактура, в который переносятся соответствующие данные из предыдущего корректировочного счета-фактуры10.

Обратите внимание, что брать нужно данные не «первоначального» счета-фактуры, а предыдущего корректировочного. В связи с этим полагаем, что в строке 1б, где указывается номер и дата счета-фактуры, к которому составляется корректировочный счет-фактура, необходимо указать данные предыдущего корректировочного счета-фактуры.

Кстати, если к моменту составления корректировочного счета-фактуры изменились реквизиты продавца или покупателя, то в документе нужно указывать новые данные11. Дополнительно можно указать и прежние данные. Это не будет являться нарушением.

Исправительные счета-фактуры

И, наконец, рассмотрим случаи, когда бухгалтеру следует составлять исправительные счета-фактуры. Прибегать к оформлению исправительного счета-фактуры необходимо в ситуации, когда бухгалтер допустил техническую ошибку, вследствие чего в счет-фактуру попала неверная сумма12. Или, например, бухгалтер поставщика ошибся в написании адреса, наименования продавца/покупателя и т. п. При арифметической ошибке также следует составлять исправительный счет-фактуру13.

В том случае, если ошибка в счете-фактуре не препятствует идентификации продавца, покупателя, наименования товаров (работ, услуг), имущественных прав, их стоимости, а также налоговой ставки и суммы налога, предъявленной покупателю, то новые экземпляры счетов фактур не составляются14.

Теперь поясним, что подразумевается под исправлением. Раньше исправления вносились в счета-фактуры путем зачеркивания неверных показателей и отражением верных данных с указанием даты внесения исправлений, подписей и печати поставщика. Теперь же вместо этого нужно просто составить новый документ. Причем исправительному счету-фактуре присваивается не новый номер и дата, а указывается номер и дата «первичного» счета-фактуры. Но при этом в строке «исправление» (строка 1а) указывается порядковый номер исправления и дата исправления.

Обращаем внимание, что если бухгалтеру нужно исправить счет-фактуру, которая была составлена до 22 января 2012 года, то исправления следует вносить по старым правилам15.

Надо ли исправлять «первичку»?

Наряду с вопросами составления корректировочных и исправительных счетов фактур у бухгалтеров часто встает вопрос по поводу исправления «первички». Ведь счета-фактуры оформляются на основании первичного документа (товарной накладной, акта оказанных услуг, акта выполненных работ).

Официальных разъяснений чиновников по данному вопросу не было. Но если говорить об исправительных счетах-фактурах, то очевидно, что и первичную документацию следует исправить, ведь имеет место ошибка. Некоторые указания по исправлению «первички» содержатся в Положении о документах и документообороте в бухгалтерском учете, утвержденном Минфином СССР 29 июля 1983 года № 105 по согласованию с ЦСУ СССР. Там сказано, что ошибки в первичных документах, созданных вручную (за исключением кассовых и банковских), исправляются следующим образом: зачеркивается неправильный текст или суммы и надписываются над зачеркнутым правильные данные. Зачеркивание производится одной чертой так, чтобы можно было прочитать исправленное. При этом исправление ошибки в первичном документе должно быть оговорено надписью «исправлено», подтверждено подписью лиц, подписавших документ, а также проставлена дата исправления.

А вот в отношении корректировочных счетов фактур мнения независимых специалистов разошлись. Одни высказывают мнение, что вносить исправления в ранее составленную первичную документацию не нужно. Аргумент такой: нормативные акты по бухгалтерскому учету не предусматривают возможности корректировать первичные учетные документы, которые были правильно составлены на момент совершения операции. Да и в указанном выше Положении речь идет об исправлении ошибки, а здесь о таковой говорить не приходится.

Правда, если в товарной накладной указывается количество товара, отличное от того, которое было фактически получено покупателем, можно говорить о том, что первичный учетный документ составлен некорректно и в нем содержатся показатели, не соответствующие действительности. В такой документ необходимо внести исправления, уточняющие количественные показатели.

При изменении цены, к примеру, вследствие получения скидки ситуация неоднозначна. Ошибки тут точно нет, но мы считаем, что поставщику все равно лучше внести исправления в первичный документ. Ведь при изменении цены на ранее поставленный товар можно говорить о том, что данные «исходного» первичного документа не соответствуют действительности, а именно — цена там указана неверно. Раз так, то цену нужно исправить. А как это сделать? Путем внесения исправлений в ранее выданный документ.

На практике некоторые компании выписывают к корректировочному счету-фактуре отдельный акт на разницу. Хотим предупредить, что такие действия неправомерны, поскольку бухучет ведется на основании первичных документов, которыми оформляется хозяйственная операция. Появление разницы в цене не является хозяйственной операцией, поэтому оформлять ее дополнительным документом не нужно.

Сноски:

1 пост. Правительства РФ от 26.12.2011 № 1137 (далее — постановление № 1137)

2 абз. 3 п. 3 ст. 168 НК РФ

3 письмо Минфина России от 31.07.2012 № 03-07-09/95

4 письмо Минфина России от 01.12.2011 № 03-07-09/45

5 письмо Минфина России от 10.02.2012 № 03-07-09/05

6 письмо ФНС России от 11.04.2012 № ЕД-4-3/6103@

7 письма Минфина России от 10.08.2012 № 03-07-11/280, от 07.08.2012 № 03-07-09/109, от 02.03.2012 № 03-07-09/17, от 27.02.2012 № 03-07-09/11

8 письмо Минфина России от 03.07.2012 № 03-07-09/64

9 письмо Минфина России от 13.07.2012 № 03-07-09/66

10 письмо Минфина России от 05.09.2012 № 03-07-09/127

11 письмо Минфина России от 04.12.2012 № 03-07-08/264

12 письмо Минфина России от 13.04.2012 № 03-07-09/34

13 письма Минфина России от 05.12.2011 № 03-07-09/46, от 30.11.2011 № 03-07-09/44

14 п. 7 Правил заполнения счета-фактуры, утв. постановлением № 1137

15 п. 2 постановления № 1137

Добавить комментарий