Проводки по кассе

Содержание

Инструкция 50 счет

Инструкция по применению плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций согласно Приказу от 31 октября 2000 г. N 94н

Счет 50 «Касса» предназначен для обобщения информации о наличии и движении денежных средств в кассах организации.

К счету 50 «Касса» могут быть открыты субсчета:

50-1 «Касса организации»,

50-2 «Операционная касса»,

50-3 «Денежные документы» и др.

На субсчете 50-1 «Касса организации» учитываются денежные средства в кассе организации. Когда организация производит кассовые операции с иностранной валютой, то к счету 50 «Касса» должны быть открыты соответствующие субсчета для обособленного учета движения каждой наличной иностранной валюты.

На субсчете 50-2 «Операционная касса» учитывается наличие и движение денежных средств в кассах товарных контор (пристаней) и эксплуатационных участков, остановочных пунктов, речных переправ, судов, билетных и багажных кассах портов (пристаней), вокзалов, кассах хранения билетов, кассах отделений связи и т.п. Он открывается организациями (в частности, организациями транспорта и связи) при необходимости.

На субсчете 50-3 Денежные документы учитываются находящиеся в кассе организации почтовые марки, марки государственной пошлины, вексельные марки, оплаченные авиабилеты и другие денежные документы. Денежные документы учитываются на счете 50 «Касса» в сумме фактических затрат на приобретение. Аналитический учет денежных документов ведется по их видам.

По дебету счета 50 «Касса» отражается поступление денежных средств и денежных документов в кассу организации.

По кредиту счета 50 «Касса» отражается выплата денежных средств и выдача денежных документов из кассы организации.

Типовые проводки по 50 счету

По дебету счета

| Содержание хозяйственной операции | Дебет | Кредит |

| Сданы наличные из операционной кассы в основную | 50 | 50 |

| Получены деньги с расчетного счета в кассу | 50 | 51 |

| Получена иностранная валюта с валютного счета в кассу | 50 | 52 |

| Получены денежные средства со специального счета в банке в кассу | 50 | 55 |

| Поступили наличные денежные средства, находящиеся в пути, в кассу | 50 | 57 |

| Возвращены поставщиком денежные средства, излишне им уплаченные | 50 | 60 |

| Поступили в кассу деньги от покупателя | 50 | 62 |

| Поступил аванс в кассу от покупателя | 50 | 62-1 |

| Получены в кассу наличные денежные средства по договору краткосрочного кредита | 50 | 66 |

| Получены в кассу наличные денежные средства по договору долгосрочного кредита | 50 | 67 |

| Возвращены неиспользованные денежные средства, выданные под отчет | 50 | 71 |

| Работник вернул заем в кассу организации | 50 | 73-1 |

| Работником возмещен материальный ущерб | 50 | 73-2 |

| Внесен вклад в уставный капитал наличными денежными средствами в кассу организации | 50 | 75-1 |

| Поступило страховое возмещение в кассу организации | 50 | 76-1 |

| Поступили в кассу денежные средства по признанной претензии | 50 | 76-2 |

| В кассу получены наличные денежные средства в счет причитающихся дивидендов от участия в других организациях или по договору о совместной деятельности | 50 | 76-3 |

| В кассу поступили наличные деньги от филиала, выделенного на отдельный баланс | 50 | 79-2 |

| В кассу поступили наличные деньги от головного отделения | 50 | 79-2 |

| В кассу поступили наличные в счет причитающейся прибыли по договору доверительного управления имуществом | 50 | 79-3 |

| Получены наличные денежные средства в доверительное управление | 50 | 79-3 |

| Поступили деньги в кассу в счет вклада по договору о совместной деятельности | 50 | 80 |

| Получены деньги целевого финансирования | 50 | 86 |

| В кассу поступили деньги за проданную продукцию (товары, работы, услуги) | 50 | 90-1 |

| В кассу поступили деньги за проданное прочее имущество (внереализационные доходы) | 50 | 91-1 |

| Отражены излишки по кассе, выявленные в результате инвентаризации | 50 | 91-1 |

| Положительная курсовая разница по наличной иностранной валюте включена в состав прочих доходов | 50 | 91-1 |

| В кассу поступили деньги в счет доходов будущих периодов | 50 | 98-1 |

| В кассу поступили деньги, полученные безвозмездно | 50 | 98-2 |

По кредиту счета

| Содержание хозяйственной операции | Дебет | Кредит |

| На расчетный счет внесены денежные средства из кассы. | 51 | 50 |

| На валютный счет внесена валюта из кассы | 52 | 50 |

| На специальный счет в банке внесены денежные средства из кассы | 55 | 50 |

| Наличные отправлены переводом контрагенту | 57 | 50 |

| Приобретены акции за наличные | 58-1 | 50 |

| Приобретены долговые ценные бумаги за наличные | 58-2 | 50 |

| Предоставлен заем наличными | 58-3 | 50 |

| Погашена задолженность перед поставщиком | 60 | 50 |

| Выдан аванс поставщику из кассы | 60 | 50 |

| Возвращены излишне уплаченные поставщиком деньги | 62 | 50 |

| Возвращен аванс, уплаченный покупателем | 62 | 50 |

| Погашен кредит или проценты по нему из кассы | 66 | 50 |

| Выданы работникам путевки, оплаченные за счет средств социального страхования | 69-1 | 50 |

| Выплачена из кассы зарплата (дивиденды) работникам | 70 | 50 |

| Выданы под отчет наличные | 71 | 50 |

| Предоставлен заем работнику | 73-1 | 50 |

| Выплачены дивиденды учредителям из кассы | 75-2 | 50 |

| Выплачена депонированная зарплата | 76-4 | 50 |

| Выкуплены наличными у акционеров собственные акции | 81 | 50 |

| Отрицательная курсовая разница по наличной иностранной валюте включена в состав прочих расходов | 91-2 | 50 |

| Выявлена недостача в кассе при инвентаризации | 94 | 50 |

Налоговый учет

Вопросом, как вести учет денег на онлайн кассе, задаются бизнесмены, перешедшие или готовящиеся к переходу на новый порядок расчетов с покупателями.

Кардинальных изменений в порядке введения бухгалтерского и налогового учета с введением новых кассовых аппаратов не произошло. Рассмотрим основные виды проводок по бухучету, связанных с принятием к учету нового кассового аппарата и расчетами с покупателями, а также изменения в порядке ведения налогового учета.

Отмененная отчетность по кассе

С переходом на новый порядок расчетов были упразднены типовые формы большинства первичных документов.

- Акт о переводе показаний суммирующих денежных счетчиков на нули и регистрации контрольных счетчиков ККМ (КМ-1).

- Акт о снятии показаний контрольных и суммирующих денежных счетчиков при сдаче (отправке) контрольно-кассовой машины в ремонт и возвращении ее в организацию (КМ-2).

- Акт о возврате денежных сумм покупателям (клиентам) по неиспользованным кассовым чекам (КМ-3).

- Журнал кассира-операциониста (КМ-4).

- Журнал регистрации показаний суммирующих денежных и контрольных счетчиков контрольно-кассовых машин, работающих без кассира-операциониста (КМ-5).

- Справка-отчет кассира-операциониста (КМ-6).

- Сведения о показаниях счетчиков контрольно-кассовых машин и выручке организации (КМ-7).

- Журнал учета вызовов технических специалистов и регистрации выполненных работ (КМ-8).

- Акт о проверке наличных денежных средств кассы (КМ-9).

.Примечание: ИП или организация вправе не отказываться от ведения указанных первичных кассовых документов, если так удобно

Новая документация

С появлением онлайн касс закон № 54-ФЗ утвердил новые формы фискальных документов:

- отчет о регистрации;

- отчет об изменении параметров;

- отчет об открытии смены;

- отчет о закрытии смены;

- чек коррекции (БСО коррекции);

- отчет о закрытии ФН;

- подтверждение оператора;

- кассовый чек (БСО).

Обязательные сведения новых отчетов

Указанные виды отчетов, кроме подтверждения оператора и кассового чека (БСО), должны содержать:

- вид, реквизиты и время составления документа;

- название организации или ФИО ИП;

- ИНН;

- регистрационный номер онлайн кассы;

- заводской номер ФН;

- место (адрес) осуществления расчетов на ККТ;

- фискальный признак документа и сообщения (за исключением случая печати фискального документа на бумаге).

Порядок оформления наличной выручки

В порядке документального оформления наличной выручки изменений нет, по окончании дня необходимо составить приходной ордер на основании отчета о закрытии смены (аналога Z-отчета на старых кассовых аппаратах).

Бухгалтерский учет

Проводки по учету расходов на приобретение ККТ и ее техобслуживание

ККТ можно учесть в составе материально производственных затрат (МПЗ) или основных средств (ОС).

Примечание: в составе МПЗ кассовый аппарат можно учесть, если его стоимость не превышает 40 000 руб., а также когда в организации или на предприятии установлен лимит стоимости активов.

Если онлайн касса учитывается в составе МПЗ, проводки будут следующими.

Таблица № 1. Пример записи в бухучете, оформляющей расходы по приобретению и обслуживанию ККТ в составе МПЗ

| Дебет (Дт) | Кредит (Кт) | Операция |

| 10 | 60 | Расходы на приобретение онлайн кассы и ее ввод в эксплуатацию |

| 19 | 60 | «Входной» НДС по приобретенному кассовому аппарату |

| 68 | 19 | Отнесение «входного НДС» на расчеты с бюджетом (зачет НДС) |

| 44 | 10 | Введение ККМ в эксплуатацию |

| 60 | 51 | Оплата задолженности продавцу (поставщику) ККТ |

Обратите внимание, что ИП от ведения бухгалтерского учета освобождены.

Если кассовый аппарат относится на основные средства, его приобретение оформляется следующими проводками.

Таблица № 2. Пример записи в бухучете расходов при приобретении ККТ и отнесении ее на основные средства

| Дебет (Дт) | Кредит (Кт) | Операция |

| 08 | 60 | Расходы на приобретение онлайн кассы и ее ввода в эксплуатацию |

| 19 | 60 | «Входной» НДС по приобретенному кассовому аппарату |

| 68 | 19 | Отнесение «входного НДС» на расчеты с бюджетом (зачет НДС) |

| 01 | 08 | Введение ККМ в эксплуатацию |

| 60 | 51 | Оплата задолженности продавцу (поставщику) ККТ |

Проводки по учету денег в новой ККТ

Вид записи зависит от того, как принимаются денежные средства – в виде наличности или электронных средств платежа.

Поступление наличных денежных средств оформляется проводкой:

Дт 50 – Кт 90.

Примечание: если ведется аналитика по покупателям, это нужно отражать следующей записью: Дт 62 – КТ 90.

Оплата банковской картой (эквайринг):

Дт 57 – Кт 90.

Иные расчеты с покупателем (клиентом):

2. Составить необходимые бухгалтерские проводки: по излишкам денежной наличности выявленной в ходе проведения ревизии кассы.

Д20202 К70601

Ревизия кассы. Проверкой учета кассовых операций банка устанавливается соблюдение кассовой дисциплины, порядок приема и выдачи наличных денег, оформление кассовых документов, порядок ведения кассовой книги, книги хранения денег и проведения ревизии кассы. В ходе проверки кассы и кассовых операций осуществляется:

-

Инвентаризация наличных денег.

-

Проверка полноты, правильности и своевременности оприходования денежных средств поступающих в кассу.

-

Проверка правильности и законности выдачи наличных денег из кассы.

-

Соблюдение лимита кассы.

-

Проверка соблюдения порядка сверки заключения операции кассы.

-

Проверка хранения кассовых документов.

Инвентаризация кассы проводится аудитором в присутствии главного бухгалтера и кассира. Результаты ревизии кассы оформляются актом. Ревизия банкнот, монет и других ценностей находящихся в кассе, в банкоматах и в кассах внекассового узла, а также проверка порядка X, хранения материальных ценностей производится не реже 1 раза в квартал. При смене и временной смене должностных лиц, ответственных за сохранность ценностей и в других случаях по усмотрению руководителя кредитной организации. Ревизия банкнот, монет производится комиссией, состав которой определяется по письменному распоряжению руководителя кредитной организации. К проведению ревизии привлекаются подготовленные работники не связанные с выполнением операций с ценностями, один из которых назначается руководителем. Ревизия осуществляется внезапно без предупреждения, даже членов комиссии. Ревизия проводится с проверкой всех ценностей по состоянию на одну и ту же дату и в такой последовательности, которая исключала бы возможность скрытия хищений и недостачи. Проведение ревизии не должно нарушать нормального проведения кассового обслуживания клиентов кредитной организации. Приступив к ревизии, ее руководителем опечатывается хранилище ценностей, металлические шкафы, стеллажи, сейфы, тележки, находящиеся в хранилище независимо от наличия ценностей на них. При опечатывании руководитель ставит свою печать. Он берет под свой контроль все деньги и ценности, и выясняет, не имеются ли деньги, сумки и ценности вечерних приходных касс, которые находятся под ответственностью кассовых или инкассаторских работников и при присутствии членов комиссии и кассовых работников, проводит их ревизию наряду с другими ценностями. Ревизия денег и ценностей производится в следующем порядке:

-

Банкноты банка проверяются по количеству по пачкам, по количеству корешков в них, а также выборочно полистно. При этом неполные пачки банкнот и неполные корешки также проверяются полистно.

-

Монеты проверяются по надписям на ярлыках мешков, а также выборочно по круглякам.

-

Инвалюта и платежные документы в инвалюте, проверяются по пачкам, по корешкам, надписям на ярлыках, прикрепленных к мешкам, а также выборочно полистным пересчетом и пересчетом по кружкам.

-

Чековые и вкладные книжки и другие бланки строгой отчетности упаковываются по видам в пачки, проверяются по надписям на верхних накладках пачек, кроме того, выборочно поштучно и полистным пересчетом.

-

Другие ценности проверяются по надписям на накладках, бандеролях и ярлыках по их номинальной или установленной оценки.

О произведенной ревизии ценностей составляется акт за подписями всех работников, участвующих в ревизии, и должностных лиц, ответственных за сохранность ценностей. Причины всех выявленных фактических расхождений с данными бухучета выясняются немедленно, указываются в акте или оформляются объяснительными записками и принимаются меры к их устранению. На излишки ценностей составляется приходный кассовый ордер и делается бухгалтерская запись Д20202К70601 или 70801. Недостача оформляется расходным кассовым ордером и сумма недостачи относится на материально ответственное лицо. Сумма недостачи учитывается по лицевому счету работника до полного ее погашения. Погашение недостачи материально ответственным лицом:

Д60323 К20202 — открыт счет на сумму недостачи.

Д60305 К60323 — списание за счет зарплаты путем удержания.

Д20202 К60323 -погашение наличными.

Если открыт вклад то путем списания суммы со вклада Д423 К60323

Если вина материально ответственного лица не доказана или доказана частично, то сумма недостачи относится на счет расходы или убытки, то есть счет 70606 или 70802.

Д70606 или 70802 К 20202 — если вина не доказана.

Д70606 К20202, Д60323 К20202 — частично доказана вина работника.

Суммы расписок и других документов, не проведенных по бухгалтерскому учету, в оправдание остатка кассы не принимаются и считаются недостачей. Припроведение ревизии связанной со сменой или временно сменой должностного лица ответственного за сохранность ценностей должна быть сделана запись в акте и указано должностное лицо при передаче денег и ценностей, находящихся в хранилище, а также ключей и печатей от хранилища. Результаты проведённой ревизии рассматриваются руководителем кредитной организации и даются указания ответственным за сохранность ценностей по устранению выявленных недостатков. Материалы хранятся у руководителя кредитной организации в отдельной папке.

1. Классификация нетрадиционных депозитных инструментов в коммерческом банке.

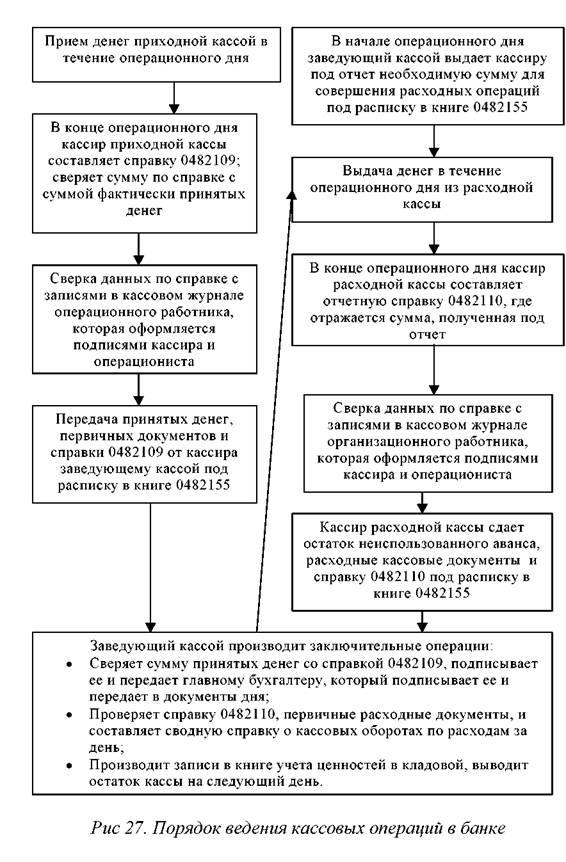

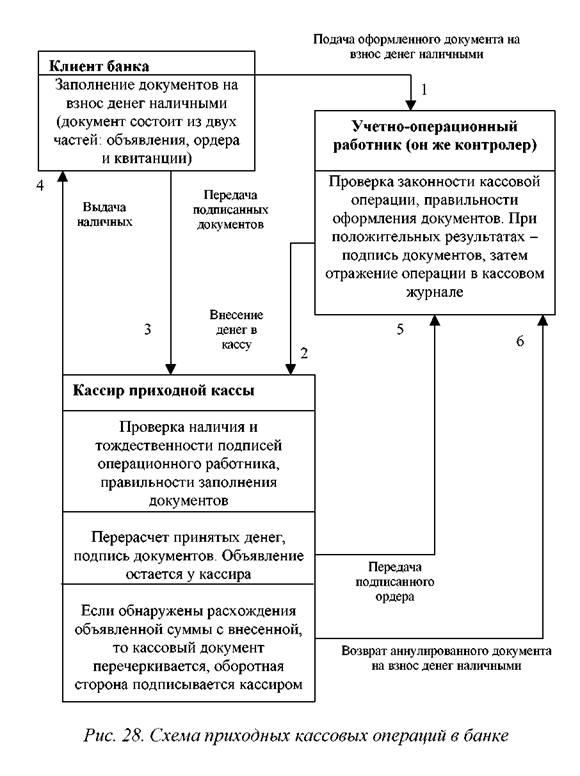

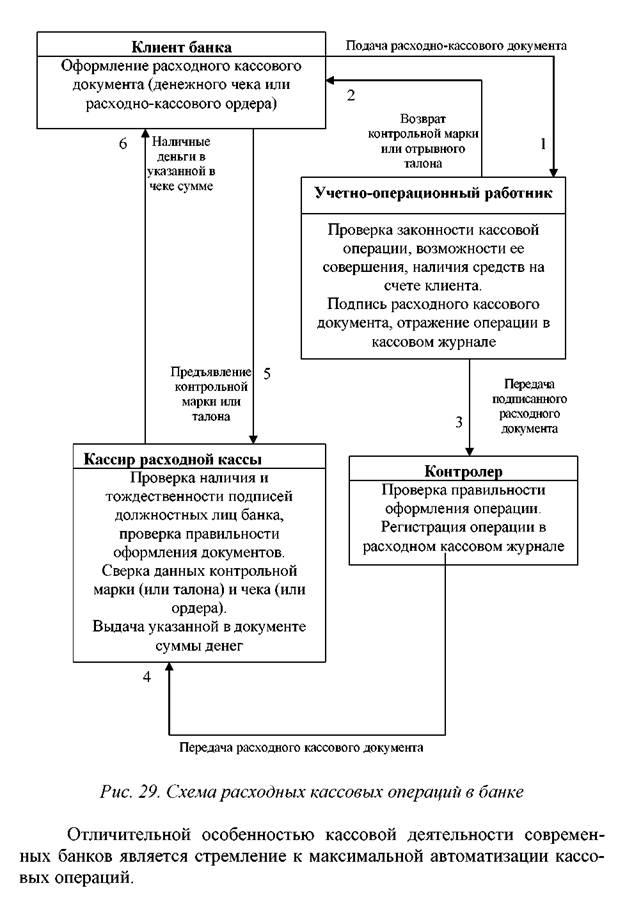

2. Составить схему документооборота по приходным и расходным кассовым операциям

1. Классификация неплатежеспособности банкнот и монет БР.

К неплатежеспособным дензнакам Банк России относит банкноты и монеты Банка России, не имеющие силы законного средства наличного платежа на территории РФ, содержащие признаки подделки или имеющие значительные повреждения (например, банкнота, склеенная из двух разных купюр либо сохранившая менее 55% своей площади). Также к ним относятся расслоенные банкноты, банкноты с отпечатанным словом «Образец» и, конечно, фальшивые. Такие купюры не подлежат обмену. В этом случае кассир расписывается на них, ставит оттиск штампа «В обмене отказано», а также указывает наименование кредитной организации, дату и свою фамилию. Неплатежеспособные дензнаки возвращаются клиенту. Как отмечают банкиры, всего за несколько минут можно определить площадь поврежденной купюры. Если кассир сомневается в платежеспособности дензнака, то банкнота или монета направляется на экспертизу в ЦБ. Тут уже от клиента обязательно потребуется паспорт.

Платежеспособными являются банкноты и монета Банка России, имеющие силу законного средства наличного платежа на территории Российской Федерации (в том числе изымаемые из обращения), не содержащие признаков подделки, без повреждений или имеющие повреждения следующего характера:

банкноты Банка России: загрязненные, изношенные, надорванные; имеющие потертости, небольшие отверстия, проколы, посторонние надписи, пятна, оттиски штампов; утратившие углы, края;

1.2. монета Банка России, имеющая мелкие механические повреждения.

2. Подлежат обмену по номиналу в порядке, предусмотренном пунктом 4 настоящего Указания, банкноты Банка России, имеющие силу законного средства наличного платежа на территории Российской Федерации, не содержащие признаков подделки, но имеющие повреждения следующего характера:

2.1. утратившие значительный фрагмент, но сохранившие не менее 55 процентов от первоначальной площади (в том числе обожженные, подвергнутые воздействию агрессивных сред, обугленные и истлевшие);

2.2. склеенные из фрагментов (без учета количества фрагментов), если один фрагмент или несколько фрагментов, безусловно принадлежащих одной банкноте Банка России, занимают не менее 55 процентов от первоначальной площади банкноты Банка России;

2.3. составленные из двух фрагментов, принадлежащих разным банкнотам Банка России одного номинала, если каждый фрагмент отличается от соседнего по графическому оформлению и занимает не менее 50 процентов от первоначальной площади банкноты Банка России;

2.4. изменившие окраску и свечение в ультрафиолетовых лучах, если на них отчетливо просматриваются изображения (за исключением банкнот Банка России, окрашенных красящими веществами, предназначенными для предотвращения хищения банкнот Банка России при их перевозке и хранении);

2.5. имеющие брак изготовителей.

3. Подлежит обмену по номиналу в порядке, предусмотренном пунктом 4 настоящего Указания, монета Банка России, имеющая силу законного средства наличного платежа на территории Российской Федерации, не содержащая признаков подделки, но имеющая повреждения следующего характера:

3.1. имеющая повреждения первоначальной формы (погнутая, сплющенная, надпиленная, имеющая отверстия и следы удаления металла), имеющая следы воздействия высоких температур и агрессивных сред (оплавленная, травленая, изменившая цвет), которые не препятствуют однозначной идентификации номинала и принадлежности к монете Банка России, сохранившая не менее 75 процентов от первоначальной массы монеты Банка России;

3.3. имеющая брак изготовителей.

4. Перечисленные соответственно в пунктах 2 и 3 настоящего Указания банкноты и монета Банка России изымаются из наличного денежного обращения Российской Федерации и принимаются к обмену Банком России от юридических и физических лиц, с которыми он совершает банковские операции в соответствии с законодательством Российской Федерации, а также кредитными организациями от юридических лиц, находящихся у них на кассовом обслуживании, и всех физических лиц.

Банк России производит обмен путем зачисления суммы обмененных банкнот и монеты Банка России на банковский счет, открытый юридическому или физическому лицу в Банке России или кредитной организации (после проведения экспертизы указанных банкнот и монеты Банка России в Банке России).

Кредитные организации производят обмен путем выдачи физическому лицу эквивалентной (обмененной) суммы неповрежденных банкнот и монеты Банка России или путем ее зачисления на банковский счет, открытый юридическому или физическому лицу в кредитной организации (непосредственно после приема банкнот и монеты Банка России либо после направления принятых банкнот и монеты Банка России на экспертизу в Банк России и их обмена Банком России).

Обмен банкнот и монеты Банка России, перечисленных в пунктах 2 и 3 настоящего Указания, производится без ограничения суммы. Плата за производимый обмен не взимается.

6. Банкноты и монета Банка России, не имеющие силы законного средства наличного платежа на территории Российской Федерации, или содержащие признаки подделки, или имеющие повреждения, не указанные в пунктах 1 — 3 настоящего Указания (в том числе расслоенные банкноты Банка России; отдельные части монет Банка России, конструкция которых предусматривает наличие диска и кольца), банкноты Банка России, имеющие надписи «Образец», «Тест», другие надписи, выполненные способом перфорации и (или) напечатанные на поверхности банкноты изготовителем, а также банкноты и монета Банка России, имеющие признаки погашения, являются неплатежеспособными и не подлежат обмену.

Отражение излишек денежных средств в кассе

Неучтенные денежные средства (излишки), выявленные в ходе инвентаризации кассы бюджетного учреждения отражаются на балансовом счете 2.401.10.180 «Прочие доходы» в составе внереализационных доходов следующей проводкой:

Дебет счета 2.201.34.510 Кредит счета 2.401.10.180, с одновременным отражением

увеличения забалансового счета 17 по коду КОСГУ 180.

Последующая сдача денежных средств на лицевой счет учреждения отражается следующими проводками:

— выданы денежные средства из кассы для сдачи на лицевой счет:

Дебет счета 2.210.03.560 Кредит счета 2.201.34.610, с одновременным увеличением забалансового счета 18 (по коду КОСГУ 610)

— зачислены деньги на счет учреждения:

Дебет счета 2.201.11.510 Кредит счета 2.210.03.660, с одновременным увеличением забалансового счета 17 (по коду КОСГУ 510).

В то же время, учитывая, что с 01.01.2015 операции, связанные с наличными денежными средствами бюджетных учреждений осуществляются с использованием расчетных дебетовых банковских карт, проектом приказа Минфина России от 18.09.2014, о внесении изменений в инструкцию № 174н, предусмотрено отражение операций по выбытию денежных средств из кассы учреждения при внесении наличных средств с использованием банковских карт через банкомат (пункт выдачи наличных денежных средств, электронный терминал или другое техническое средство, предназначенное для совершения операций с использованием карт). В этом случае необходимо отразить следующие операции (аналогично операции при передаче наличных денежных средств инкассаторам):

— выданы деньги из кассы для сдачи на лицевой счет с применением расчетной (дебетовой) карты: Дебет счета 2.201.23.510 Кредит счета 2.201.34.610 — с одновременным увеличением забалансового счета 17 (по коду КОСГУ 510) и забалансового счета 18 (по коду КОСГУ 610).

— зачислены деньги на лицевой счет учреждения (на основании выписки со счета) с применением расчетной (дебетовой) карты:

Дебет счета 2.201.11.510 Кредит счета 2.201.23.610 — с одновременным увеличением забалансового счета 17 (по коду КОСГУ 510) и забалансового счета 18 (по коду КОСГУ 610).

Также проектом приказа предусмотрено, что если поступление (зачисление) денежных средств на балансовый счет № 40116 «Средства для выплаты наличных денег и осуществления расчетов по отдельным операциям» из кассы учреждения происходит в операционный день, отличный от дня перечисления из кассы, то делаются проводки через счет 0.210.03.000 «Расчеты с финансовым органом по наличным денежным средствам» (Дебет счета 2.210.03.560 Кредит счета 2.201.23.610).

Но, учитывая, что изменения в силу не вступили, необходимо согласование использования данных проводок с учредителем и закрепление их в учетной политике учреждения.

Обоснование

Добавить комментарий