2 НДФЛ сроки сдачи

Содержание

Крайние сроки сдачи 2-НДФЛ в 2019 году: таблица

Сроки сдачи 2-НДФЛ в 2019 году зависят от вида дохода, по которому фирма или ИП исполняют обязанности налогового агента. Влияние также оказывают процессы ликвидации и реорганизации. Рассмотрим, когда нужно отчитаться за 2018 год.

Перенести данные из Вашей «1С» теперь легко! «БухСофт» переносит все данные без потерь и делает проверку!

Сведения о доходах физлиц обязаны подавать в налоговые органы все компании и ИП — налоговые агенты. Для этих целей предусмотрена форма 2-НДФЛ. Справка подтверждает доходы конкретного человека за определенный налоговый период, а также сумму НДФЛ, удержанную из этих доходов.

Впоследствии инспекторы проверят по представленной справке, правильно ли налоговый агент посчитал НДФЛ и применил причитающиеся физлицу налоговые вычеты.

Обязанность отчитаться есть и в том случае, когда налоговый агент должен, но не смог удержать налог. Например, при вручении подарка стоимостью более 4000 рублей физлицу, не являющемуся работником.

Программа БухСофт подготовит справки 2-НДФЛ для сдачи в налоговую с учетом всех изменений законодательства на актуальном бланке. Форма будет протестирована всеми проверочными программами ФНС. Попробуйте бесплатно:

Заполнить 2-НДФЛ онлайн

Сроки сдачи 2-НДФЛ за 2018 год в 2019 году

Законодательство предусматривает общий и особый порядок, в котором отчитываются по доходам физлиц.

2-НДФЛ: срок сдачи в 2019 году в общем порядке.

Общий порядок применяют:

- по выплаченным в течение налогового периода доходам в виде заработной платы;

- в части подарков и призов стоимостью более 4000 рублей;

- вознаграждений по договорам ГПХ (https://www.buhsoft.ru/article/1177-gph-dogovor-oformlenie-i-osobennosti-otnosheniy);

- других подобных выплат физлицам.

Срок сдачи отчетности 2-НДФЛ в таких ситуациях — до 1 апреля 2019 года (включительно) года, следующего за годом, в котором физлицо получило доход.

Но есть исключения. Это случаи ликвидации и реорганизации компании до момента, когда кончился налоговый период, например, в середине года.

Налоговый агент обязан составить и сдать в налоговую справку за период с начала года до дня реорганизации или ликвидации. Крайний срок сдачи отчета 2-НДФЛ — момент окончания ликвидации или реорганизации.

При непредставлении реорганизованным юрлицом справки, сделать это должен его правопреемник. Отчитаться нужно в ИФНС по месту учета в качестве налогоплательщика.

2-НДФЛ: срок сдачи в 2019 году в особом порядке.

Его обязаны придерживаться фирмы и ИП, которые согласно статье 226.1 НК РФ:

- платят физлицам доходы по ценным бумагам эмитентов РФ, например, дивиденды по акциям;

- выполняют операции с ценными бумагами и производными финансовыми инструментами.

Они обязаны сдать в ИФНС не справки 2-НДФЛ, а отразить доходы физлица в отчетности по налогу на прибыль. Срок сдачи расчета по налогу на прибыль — не позднее 28 числа следующего за налоговым или отчетным периодом.

При невозможности удержать НДФЛ с указанных выше доходов у налогового агента сохраняется обязанность представить 2-НДФЛ в 2019 году за 2018 год с признаком 2 (4). Крайний срок сдачи – не позднее 1 марта 2019 года (п. 14 ст. 226.1 НК).

Приведем сроки сдачи 2-НДФЛ за 2018 год в 2019 году в таблице 1:

Таблица 1. 2-НДФЛ: сроки сдачи 2019

|

Вид отчета |

Крайний срок сдачи |

Налоговый агент |

Основание |

|

Справка 2-НДФЛ с признаком 1 |

Не позднее 01.04.2019 г. |

Фирмы и ИП, которые удержали НДФЛ с физлиц |

п. 2 ст. 230 НК РФ |

|

Справка 2-НДФЛ с признаком 2 |

Не позднее 01.03.2019 г. |

Фирмы и ИП, которые не смогли удержать НДФЛ с физлиц |

п. 5 ст. 226 НК РФ |

Ответственность по нарушениям срока сдачи 2-НДФЛ за 2018 год

Нарушение срока сдачи 2 НДФЛ в 2019 году предусматривает для компаний и ИП штраф на сумму 200 рублей за каждый непредставленный или не вовремя представленный документ.

КоАП РФ также предусматривает штрафные санкции за нарушение срока сдачи 2 НДФЛ за 2018 год. Граждан оштрафуют на сумму от 100 до 300 рублей, а должностных лиц компаний, в частности, директора – в размере от 300 до 500 рублей

Кроме того, есть ответственность и за ошибочно указанные в 2-НДФЛ сведения. За недостоверные данные фирму или ИП могут оштрафовать на сумму 500 рублей по каждому документу с ошибками.

К недостоверным относятся:

- данные, затрудняющие инспекторам контроль, например, идентификация физлица;

- ставшие причиной недоплаты НДФЛ в бюджет;

- по которым физлицу отказали в налоговых льготах или вычетах НДФЛ.

Ошибочные паспортные данные с верно указанным ИНН освобождают налогового агента от штрафа.

С налогового агента также не взыщут штраф, если он сам нашел ошибку и подал уточненную 2-НДФЛ до обнаружения ошибки инспекторами. Если же налоговики нашли ошибку раньше, то оштрафуют даже при досрочной сдаче справки.

Ежегодно работодатели должны сдавать отчетность в налоговый орган по форме 2-НДФЛ. Законодательно установлены конкретные сроки сдачи отчетности. Это касается всех организаций и ИП, имеющих сотрудников и выплачивающих им заработную плату.

Срок сдачи 2-НДФЛ за год

В отчете по форме 2-НДФЛ проставляется признак, который отражает следующую информацию:

- признак «1» — когда организация или ИП удерживает и перечисляет налог на доходы, которые были получены физическими лицами;

- признак «2» — когда физические лица получили доход, но с него не был удержан и перечислен налог. Такое возможно в том случае, когда заработная плата выдавалась в натуральной величине — товаром, например, или были получены призы, подарки в розыгрышах и так далее.

За 2016 год налоговые агенты обязаны сдать отчетность по каждому сотруднику в следующие сроки:

Также налоговым кодексом РФ предусмотрены сроки сдачи отчетности организациями, которые проводят процедуру реорганизации или ликвидации в течение года — 2-НДФЛ подается с начала отчетного периода до даты изменений.

Способы подачи отчета 2-НДФЛ зависят от количества работников:

- на бумаге – если сотрудников не больше 25 человек;

- электронным способом – если штат сотрудников больше 25 человек. Отчетность электронным способом можно передать только через оператора, осуществляющего электронный документооборот. Использовать электронные носители информации – диски, карты памяти – запрещено.

Ответственность

Согласно ст. 126 НК РФ РФ, ФНС может выставить штрафные санкции на организацию или индивидуального предпринимателя за несвоевременно сданные отчеты по НДФЛ. За каждую справку размер штрафа составит 200 руб. К тому же применяется административное наказание, касающееся несвоевременной подачи или непредставления 2-НДФЛ, по решению суда, если ФНС подаст иск. Размеры штрафов:

- для граждан – от 100 до 300 руб.;

- для должностных лиц – от 300 до 500 руб.

Такие меры применяются к официальным лицам предприятия, например, к директору.

Если же налоговый агент самостоятельно найдет ошибки в отчетности и успеет подать скорректированную справку 2-НДФЛ до того, как неточности обнаружит ФНС, подобных штрафов можно избежать. Однако в некоторых случаях штраф все равно предъявят.

Если же никаких выплат физическим лицам в виде доходов не производилось, организация или ИП отправляют в ФНС информационное письмо. Так как ФНС не владеет точной информацией по работникам и выплаченным им доходам:

6-НДФЛ введена для усиления контроля налоговой службы над предоставлением отчетности от ИП и предприятий. Налоговые инспекторы с помощью этого отчета сверяют следующие сведения:

- правильность заполнения документа;

- полноту отраженной информации;

- точность соблюдения сроков исчисления и удержания налога из доходов сотрудников.

С помощью этих данных ФНС значительно проще проверить своевременность и точность отчетности по налогам на доходы физических лиц, переданных в бюджет.

Срок сдачи 2-НДФЛ за прошлый год

Отчетным периодом для формы 2-НДФЛ являются 12 месяцев истекшего года. На сбор и обработку сведений, дается еще два месяца. Затем наступает срок сдачи декларации за прошлый год.

Так сроки сдачи отчетности 2-НДФЛ за 2017 год наступают в марте – апреле 2018 года. Форму 2-НДФЛ за 2016 год сдавали в 2017, и так далее.

Однако в вопросе о сроках сдачи 2-НДФЛ не все так однозначно. Лица, на которых заполняется данная форма, разделяются на тех:

- с кого удержали подоходный налог за 2017 год;

- тех, с кого этот налог не удерживали.

Для каждой из категорий назначены коды:

- цифра «1» присваивается тем, за кого налоги уплачены;

- цифра «2» становится признаком тех, с кого налоги не удерживались.

Номера «1» и «2» проставляются в каждой форме 2-НДФЛ. Конечные сроки сдачи отчетности зависят как раз от этих кодов.

- документы, помеченные «1», сдаются не позже 1 апреля;

- документы с кодом «2» на тех, с кого не был удержан подоходный налог в прошлом году, сдаются до 1 марта.

Многие думают, что срок сдачи отчетности за прошлый год – первый день второго квартала текущего года. Это верно лишь для тех, с кого уже был удержан подоходный налог, тех, чьи декларации обозначены кодом «1».

В 2018 году 1 апреля был выходным днем, благодаря этому последний срок сдачи 2-НДФЛ за 2017 год сдвинулся на 2 апреля 2018 года. Для документов с кодом «2» никаких переносов не произошло, их следовало сдавать не позднее 1 марта 2018 года.

Всем бухгалтерским работникам нужно помнить, что у наемного работника нет обязанности заполнять, сдавать или каким-то еще образом участвовать в оформлении 2-НДФЛ. Ответственности за неправильное составление или несвоевременную сдачу этого документа работник не несет. Все штрафные санкции ложатся на предприятие, их величина составляет – 200 рублей за каждую не сданную в срок справку, 500 рублей за каждую справку с недостоверными сведениями. Факт уплаты этих штрафов не освобождает предприятие от необходимости исправить ситуацию, в том числе переделать и подать справку.

Такие правила лишний раз подчеркивают необходимость правильного составления 2-НДФЛ. Напомним, как это должно происходить.

Как заполняется и подается форма 2-НДФЛ

Этот документ заполняется на каждого сотрудника организации индивидуально. Цифры берутся из первичных бухгалтерских документов.

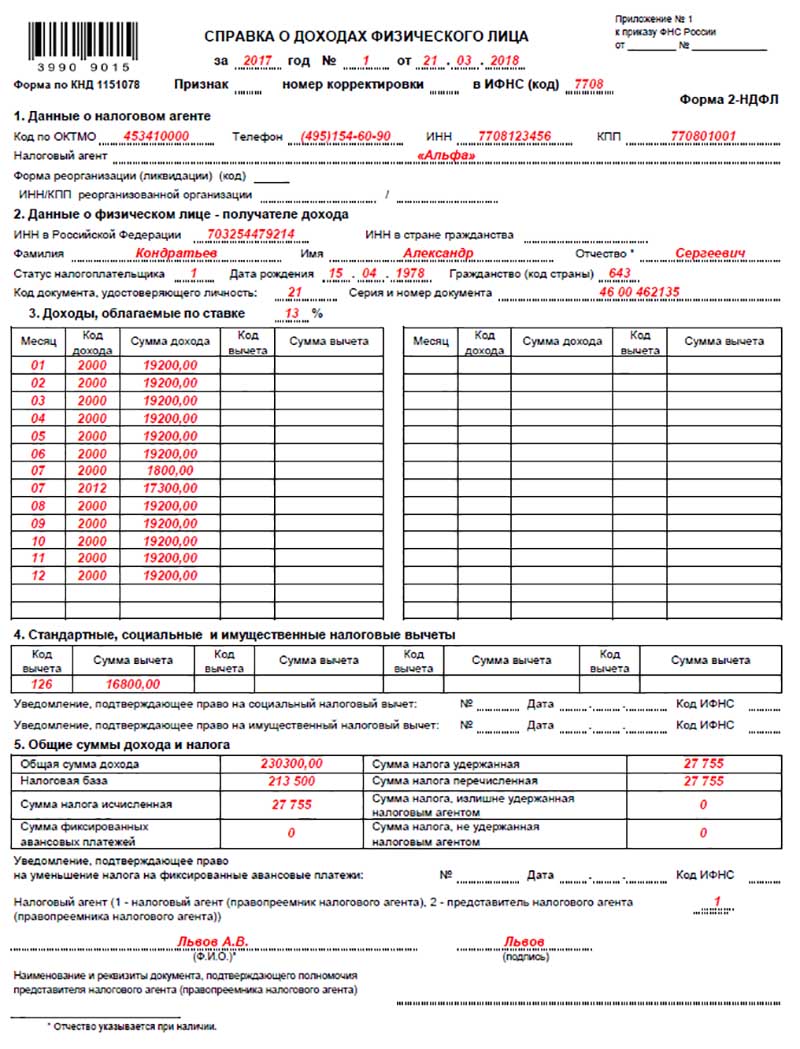

Но есть некоторые общие для всех справок 2-НДФЛ требования. В ней обязательно заполняется пять разделов:

- название и местоположение организации-работодателя, все его реквизиты: номер счета и адрес банка, номера ИНН, КПП, код по ОКТМО, телефонный номер;

- данные работника: фамилия, имя, отчество, ИНН, дата рождения, гражданство;

- помесячное указание доходов за отчетный период облагаемых подоходным налогом по ставке 13%;

- налоговые вычеты: имущественные, социальные и стандартные, с соответствующими кодами;

- суммарные результаты доходов, налогов и вычетов.

Форма 2-НДФЛ подтверждается подписью руководителя и печатью предприятия.

Образец заполненной справки 2-НДФЛ за 2018 год будет иметь примерно такой вид:

Добавим, что при смене работы в течение отчетного срока каждый работодатель заполняет справку только за свой период.

Читайте также: Справка 2-НДФЛ — образец заполнения

К способу передачи формы 2-НДФЛ в налоговые органы также есть особые требования:

- организации с числом работников более 25, подают 2-НДФЛ только в электронном виде, с оправкой на e-mail или другим аналогичным образом;

- предприятия, в которых трудится менее 25 работников, могут подавать 2-НДФЛ в бумажном варианте.

Передача заполненного документа на дисках, флеш-картах и других носителях памяти не допускается.

Кроме обязанности подавать 2-НДФЛ в налоговую инспекцию, может возникнуть необходимость сделать форму по требованию самого работника. Часто это делается для передачи ее в банк в качестве справки о доходах.

1 098 просмотров Подпишитесь на Bankiros.ru

Добавить комментарий