Зарплата и премия

Содержание

- Что определяет включение премии в зарплату

- Где и как записать, что премия — ежемесячная к зарплате (образец)

- Как входит премия в расчет среднего заработка

- Что такое заработная плата

- Переменная часть зарплаты — это стимулирующие выплаты

- Что включает в себя функционал переменной части зарплаты

- Стимулирующая часть заработной платы

- Премии работникам в соответствии с трудовым и налоговым законодательством

- Как определяется размер?

- Перерасчет отпускных при выплате денежного поощрения

- Премирование при помощи проводки

- Условия отнесения премий к расходам на оплату труда

- Положения Налогового кодекса

- Официальные разъяснения

- Как Минфин предлагает оценивать экономическую обоснованность расходов на оплату труда?

- Арбитры разделяют мнение о четырех одновременно соблюдаемых условиях

- О размерах премий и подтверждении факта достижения показателей премирования

- Выводы

- Трудовой договор

- Заработная плата состоит из оклада и иных выплат

- Входит ли премия в заработную плату. Как премия входит в состав заработной платы

- Премиальный фонд заработной платы. Является ли премия частью заработной платы

Что определяет включение премии в зарплату

Выплаченная работнику премия будет его доходом в любом случае — независимо от того, поименована ли она в числе выплат стимулирующего характера, образующих систему оплаты труда. Однако и для работодателя, и для работника более выгодным оказывается вариант оформления премии как части зарплаты:

- для работодателя — потому что суммы премий, входящих в зарплату, можно безоговорочно отнести к расходам, уменьшающим базу по прибыли;

- для работника — потому что премии, представляющие собой часть оплаты за труд, будут учитываться в числе его доходов, задействованных в расчете среднего заработка.

Включать премию в перечень выплат, составляющих систему оплаты труда, позволяют ст. 129 и 135 ТК РФ. Чтобы придать премии юридически значимую форму, работодатель должен обозначить ее в качестве одного из видов оплаты за труд, закрепив это в своем внутреннем документе (положении об оплате труда или коллективном договоре).

Кроме того, придется разработать правила премирования, среди которых должны присутствовать:

- перечни видов начисляемых премий;

- указание на периодичность начисления каждого из видов;

- определение круга работников, которых будет касаться премирование той или иной выплатой;

- перечисление показателей, дающих право на начисление премиальных;

- описание системы оценки показателей, служащих основанием для премирования;

- формулы расчета премиальных сумм на основании оценки показателей, которых необходимо достичь для получения премии;

- описание порядка рассмотрения вышеуказанных показателей;

- перечень оснований для лишения премии;

- описание процедуры, позволяющей работнику оспаривать результаты оценки его права на премию.

Об основном документе, описывающем систему оплаты за труд, читайте в материале «Положение об оплате труда работников – образец 2017».

Где и как записать, что премия — ежемесячная к зарплате (образец)

Правила премирования также фиксируют во внутреннем документе работодателя. Им может стать:

- документ, описывающий систему оплаты труда;

- особый документ, разработанный специально для изложения этих правил: положение о премировании;

- трудовое соглашение с конкретным работником.

ВАЖНО! Работодатель может не иметь локального документа о премировании, если он является участником отраслевых соглашений с работниками относительно оплаты труда. Такие отраслевые соглашения, как правило, содержат сведения о системе оплаты труда в отрасли, в том числе премиальных надбавках. В таком случае положения отраслевого документа обязательны для всех работодателей и работников в данной отрасли, присоединившихся к нему. Тогда расчет премии будет происходить на основании показателей, предусмотренных отраслевым нормативным актом.

Описания, содержащиеся в первых 2 группах документов, предназначены для большинства членов трудового коллектива. Поэтому каждого из работников с соответствующим документом знакомят под подпись, а в трудовом соглашении с ним делают запись о том, что премировать его будут по общим правилам, существующим у работодателя.

Пример

«Премирование работника производится согласно порядку, утвержденному действующим положением о премировании».

Эта фраза позволит охватить в том числе и правила выплаты ежемесячной премии к зарплате.

Если работодатель применяет несложную систему премирования (например, вид премии один и рассчитывается как процент к окладу) или для работника установлен индивидуальный порядок оценки результатов его работы для целей стимулирования, то описание процедуры начисления премии можно включать прямо в текст трудового соглашения с каждым конкретным работником. Предполагается, что такое описание не будет громоздким, а в отношении ежемесячной премии к зарплате сведется, например, к таким словам:

«За работу в условиях ненормированного рабочего дня работнику ежемесячно выплачивается премия в размере 25% от начисленной за этот месяц заработной платы».

Об иных важных правилах оформления трудового договора читайте в статье «Порядок заключения трудового договора (нюансы)».

Как входит премия в расчет среднего заработка

Правила расчета среднего заработка содержат ст. 139 ТК РФ и Положение об особенностях порядка исчисления средней заработной платы, утвержденное постановлением Правительства РФ от 24.12.2007 № 922.

Они обязывают в этот расчет принимать все выплаты, образующие систему оплаты труда, принятую у работодателя, в том числе и премии. Однако в связи с тем, что премии в отличие от зарплаты могут начисляться с периодичностью, превышающей месяц, принятие их в расчет имеет ряд особенностей, зависящих:

- от полноты отработки расчетного периода;

- продолжительности периода, за который происходит начисление премиальных;

- соответствия периодов расчета среднего заработка и начисления премии;

- факта учета (неучета) времени фактической работы за период премирования;

- существования запрета на взятие в расчет больше одной выплаты, начисленной в одном и том же периоде за один и тот же показатель при одной и той же периодичности.

Подробнее о правилах учета премий в расчете среднего заработка читайте в материале «Учитывается ли премия при расчете отпускных?».

Что такое заработная плата

Все вопросы, касающиеся трудовых отношений, регулирует Трудовой кодекс РФ. За оплату и нормирование труда отвечает одноименный раздел VI. В ст. 129 ТК РФ дано определение зарплаты, которое можно разбить на три части и представить в виде следующей схемы:

Как видим, определения, что такое переменная часть заработной платы, законодательство напрямую не дает. Разберем схему подробнее и ответим на вопрос, что из нее относится к переменной части заработной платы.

Как видим, определения, что такое переменная часть заработной платы, законодательство напрямую не дает. Разберем схему подробнее и ответим на вопрос, что из нее относится к переменной части заработной платы.

Под вознаграждением за оплату труда понимается фиксированная оплата — оклад, которая прописывается в трудовом договоре с работником и может быть изменена лишь с его письменного согласия. Кроме того, оклад не может быть меньше законодательно установленного МРОТ при полной ставке.

Под компенсационными выплатами понимаются выплаты, гарантированные государством определенным лицам или лицам, работающим в определенных условиях. Это могут быть надбавки за работу на Крайнем Севере, на территориях, подвергшихся радиоактивному загрязнению, и пр.

Ни первый, ни второй вариант не могут относиться к переменной части, так как достаточно жестко регламентированы либо со стороны государства, либо отношениями с работником.

Таким образом, осталась последняя составная часть зарплаты — стимулирующие выплаты. Это и есть переменная часть заработной платы, а что именно к ней относится, мы разберем далее.

Не знаете свои права? Подпишитесь на рассылку Народный СоветникЪ.

Бесплатно, минута на прочтение, 1 раз в неделю.

Переменная часть зарплаты — это стимулирующие выплаты

Стимулирующие выплаты — переменная часть заработной платы — включают:

- Премии, выплачиваемые работникам.

Тут следует сделать оговорку о том, что условия выплаты премий бывают разными. Если выплата прописана в трудовом или коллективном договоре и выплачивается в твердой сумме или в виде фиксированного процента от оклада, а также ее выплата привязана к какому-либо конкретному повторяющемуся событию, например, она выдается ежеквартально, то такую премию нужно отнести скорее к фиксированным выплатам. Если же премия привязана к результатам работы, к каким-либо единичным событиям, например, к перевыполнению плана продаж или к заключению выгодного крупного договора, то такую премию можно смело отнести к переменной части зарплаты. Ее следует утвердить приказом руководителя под подпись всех сотрудников, получающих премию.

- Различные не оговоренные законодательством компенсации: транспортных расходов, мобильной связи, питания, посещения фитнес-клуба, оплаты каких-либо профессиональных курсов и пр.

- Отдельной строкой следует выделить полис ДМС, который также очень часто предлагают работодатели.

Что включает в себя функционал переменной части зарплаты

Переменная часть зарплаты называется так именно потому, что ее размер можно варьировать с целью достижения определенных производственных целей. На что может повлиять переменная часть зарплаты:

- Производительность труда и наличие новых клиентов у фирмы. Менеджер по продажам будет работать более рьяно, если получит надбавку к зарплате с каждого нового клиента.

- Привлекательность компании на рынке в качестве работодателя. Оплата проезда, мобильной связи и т. д. является существенным преимуществом при выборе места работы при прочих равных условиях.

- Репутация компании, которая заботится о своих работниках, обеспечивая их дополнительными видами медицинского страхования, возрастет.

- Переменную часть зарплаты можно учитывать в налоговых расходах предприятия (некоторые в пределах определенных норм и при соблюдении определенных условий), что также выгодно для фирмы.

- Если у фирмы дела пошли хуже, то в режиме экономии эту часть зарплаты можно легко уменьшить или сократить, не выходя за рамки трудового законодательства.

***

К переменной части зарплаты относятся различные выплаты в пользу работников предприятия, производящиеся по инициативе работодателя, сверх фиксированной зарплаты и установленных обязательных компенсаций. С помощью данных выплат руководитель может стимулировать работников для достижения большей производительности или же при необходимости экономии средств уменьшить их без каких-либо юридических последствий.

***

Вам будет интересно также ознакомиться с материалами, которые мы написали специально для нашего канала Дзен.

Стимулирующая часть заработной платы

91 юрист сейчас на сайте 2677консультаций за 24 часа

Скажите, с 1 января нам не стали начислять стимулирующую часть заработной платы педагогам, директор с бухгалтером заявили, что денег на стим. Часть нет. Законны ли их действия. Полуается, что у педагогов уменьшилась зарплата на 5-7 тыс.

Добрый день! Стимулирующие выплаты причитаются работнику за достижение целевых показателей, предусмотренных положением о стимулирующих выпплатах, с которым ознакомлены работник, а также порядок их выплаты должен быть закреплен в трудовом договоре. Отказ в их выплате по причине недостаточного финансирования является незаконным. Напишите заявление официально руководителю учреждения о несогласии с действиями по невыплате и потребуйте выплаты, если откажут, то возникнет трудовой спор, который можно решать в судебном порядке или попросить помощи у прокурора, трудовой инспекции, которые могут разрешить спор с использованием методов админисративного воздействия.

Скажите, пожалуйста, моя заработная плата состоит из ставки, надбавок и стимулирующей части (я работаю в школе) в случае больничного, как начисляется выплата, в неё входит только ставка и надбавки или стимулирующая часть тоже? Спасибо.

Размер пособия по временной нетрудоспособности: 1) застрахованному лицу, имеющему страховой стаж 8 и более лет, — 100 процентов среднего заработка; 2) застрахованному лицу, имеющему страховой стаж от 5 до 8 лет, — 80 процентов среднего заработка; 3) застрахованному лицу, имеющему страховой стаж до 5 лет, — 60 процентов среднего заработка. Статья 139 ТК РФ, Для расчета средней заработной платы учитываются все предусмотренные системой оплаты труда виды выплат, применяемые у соответствующего работодателя независимо от источников этих выплат. Таким образом, стимулирующие выплаты учитываются.

Обязательно ли создавать комиссию, для распределения стимулирующей части фонда заработной платы.

Елена, в вашей организации должно быть принято положение о распределении стимулирующих выплат в нем и оговаривают все моменты.

Доброго времени суток! Комиссию создавать не обязательно, если распределением стимулирующей части фонда заработной платы занимается непосредственно руководитель организации.

Заработная плата учителя Бурятии состоит из 2-х частей, одна из которых — стимулирующая. Имеет ли право Директор школы определённую часть стимулирующей отдавать на дополнительную оплату шферам, тихничкам, завхозу и т.д. По-моему эта часть зарплаты предназначена только учителям за определённые успехи в работе?!

Здравствуйте! Имеет ли право Директор школы определённую часть стимулирующей отдавать на дополнительную оплату шферам, тихничкам, завхозу и т.д. По-моему эта часть зарплаты предназначена только учителям за определённые успехи в работе?! Права работников школы на получение стимулирующих, должны быть прописаны в Положением об оплате труда работников вашей школы, с которым вы можете ознакомится. Согласно ст. 22 ТК РФ, работодатель обязан: обеспечивать работникам равную оплату за труд равной ценности; выплачивать в полном размере причитающуюся работникам заработную плату в сроки, установленные в соответствии с настоящим Кодексом, коллективным договором, правилами внутреннего трудового распорядка, трудовыми договорами.

Может ли работодатель не приписывать размер стимулирующее части заработной платы в трудовом договоре, а написать на усмотрение работодателя?

стимулирующие выплаты он может в ТД не указывать но они должны быть отражены в трудовом положении работников

С января 2016 года нам учителям не выплачивают стимулирующую часть заработной платы. Что делать?

жалуйтесь в прокуратуру и трудовую инспекцию.

В нашей школе следующим образом распределяется стимулирующая часть фонда заработной платы: 2/3 от общей суммы идет на поддержку кадрового состава, а 1/3 на выплату за качество работы. Имеет ли право комиссия по распределению стимула принимать такое решение? Спасибо.

—ваши трудовые отношения регулируются локальными (внутренними) документами, это Устав учреждения, Колдоговор, Штатное расписание, Положение о заработной плате, Положение о Премировании, о выплате Стимулирующих добавок и иные НПА, а также ст. 129 ТК РФ.

При оплате заработной платы за февраль 2016 г. у меня уменьшилась часть стимулирующие. Бухгалтерия объяснила, что за дни по больничному листу текущего месяца за не рабочие дни стимулирующие уменьшаются на количество дней по нетрудоспособности. Но, в мы сейчас (1 квартал 2016 г.) получаем эту часть зпр. платы по итогам 4 квартала 2015 г. Или ни так? Разясните, пожалуйста. Есть что обсудить и по командировкам, но это чуть позже. Заранее благодарна. Ольга Ивановна.

Здравствуйте! Бухгалтерия Вам объяснила правильно,за дни больничного не оплачиваются надбавки.

Руководство не выплачивает стимулирующую часть заработной платы уже 5 месяцев работникам сельского дома культуры. Правильно ли это?

Здравствуйте! однозначно не законно. Обратитесь в суд и истребуйте данные выплаты

Прав ли работодатель в отказе выплаты стимулирующей части заработной платы, если работник находится на больничном. Спасибо.

Все зависит от локальных нормативных актов организации. В них обычно такие ситуации прописаны.

У нас в детском саду воспитателям 3 месяц не выплачивают стимулирующую часть заработной платы мотивируя тем что во время прохождения курсов повышения квалификации произошел перерасход фонда зарплаты оплата на момент учебы производилась и обучающемуся и замещяющему.

Обратитесь с жалобой в прокуратуру.

Вопросов много

1 как часто могут быть изменения в положении о стимулирующей части заработной платы в школе г. Москвы.

2. Кто участвует в процедуре изменений в Положении

3. в какой срок могут педагоги (сотрудники) ознакомится с Положением о стимулировании

4. Как проходит процедура стимулирования (работа комиссии и работа конфликтной комиссии

5. Где и кем выбираются члены комиссии по стимулированию.

Вопрос меня лишили полностью, стимулирующих выплат (я старший воспитатель), хотяя бланк самооценки я заполнила и комиссия баллы утвердила, в акте для ознакомления были указаны мои балы, но не дали одной из всего коллектива подписать. Директор школы, сказав чсто во время не справилась с жалобой родителей на сайт школы, лишила. Один из критериев звучит так снижение частоты обращений родителей, по поводу конфликтных ситуаций Я считаю что лишив баллов за этот критерий вопрос должен быть исчерпан. На мою письменную просьбу познакомиться с положением О стимулировании… и работе комиссии уже 6 рабочих дней ответа нет.

как мне кажется с Положением я могу ознакомится по первой просьбе но их 5 усных и две письменных. Как быть. Спасибо.

Здравствуйте. Нужно сначала проверить трудовой договор ст.57 ТК РФ

Если заработная плата состоит из двух частей: заработная плата и стимулирующая часть, то как будет оплачиваться больничный, если стаж работы 11 лет.

Пособие рассчитывается по среднему заработку за два года, предшествующих году наступления нетрудоспособности. Стимулирующие входят в средний заработок. П.1 ст. 14 ФЗ 255.

Скажите пожалуйста я как учитель имею право отказаться от стимулирующей части заработной платы так как результаты моей работы никем не учитываются.

А для чего Вам отказываться от нее? Начисление стимулирующей части з/п должно должно происходить в соответствии с Положением, принятым в Вашем образовательном учреждении.

Может ли быть выплачена заработная плата бухгалтеру из стимулирующей части педагогического состава?

Порядок оплаты труда — законодательством не регулируется.

С 01.03.2015 выплаты стимулирующей части заработной платы преподавателям Детских музыкальных школ и Детских школ искусств г. Старого Оскола Белгородской области выплачиваются не полностью, объясняя это тем, что не хватает фонда оплаты труда. Что делать или это законно?

Здравствуйте! это вовсе — не законно, обратитесь в суд и взыщите данные средства.

До 01 января 2015 г. одна из составных частей моей заработной платы были стимулирующие выплаты, работаю в муниципальном учреждении в школе, учредитель администрация района, не довела требуемую по фонду штатного расписания сумму по бюджетной смете на год, не хватает на заработную плату работникам на 2 месяца, это как раз и есть сумма стимулирующих выплат на год, в результате требует от нашего директора не платить нам вообще стимулирующих выплат, так как не хватает фонда по з/плате, но если нам их не платить, то у нас зарплата будет на уровне 10 т. р., в результате не будет исполняться указ президента рф по доведению з/пл.педагогов до средней по региону, директор отказывается исполнять устные указания администрации, так как стимулирующие выплаты являются одной из составных частей з/пл, и их невыплата тоже чревато нарушением трудового законодательства.

Прав ли директор и что делать в нашем случае, если фонд по смете уменьшен по сравнению с потребностью по штатному расписанию, утвержденному на 01.01.2015 г. директором?

—ваши трудовые отношения. регулируются локальными (внутренними ) документами. Это Устав. Колдоговор. Штатное расписание, Положение о заработной плате, Положение о Премировании, о выплате Стимулирующих добавок. и иные НПА. а также ст. ст.129 ТК РФ. Ответить на ваш вопрос сможет Гострудинспекция. ознакомившись с локальными НПА.

Имеет ли право директор школы лишить стимулирующей части заработной платы учителя за то, что он не выполнил учебный план по предмету, в связи с болезнью?

МЕРЫ ПРОКУРОРСКОГО РЕАГИРОВАНИЯ При обнаружении нарушений закона (ст. 24 Закона) или прав и свобод человека и гражданина (ст. 28 Закона) прокурор или его заместитель вносит представление о устранении выявленных нарушений в орган или должностному лицу, которые правомочны устранить допущенные нарушения. В течение месяца со дня внесения представления должны быть приняты конкретные меры по устранению допущенных нарушений, их причин и условий, им способствующих: об этих мерах сообщается прокурору в письменной форме. В случае, если в деяниях должностных лиц, допустивших нарушения законов, содержится состав преступления или административного правонарушения, в зависимости от характера нарушения закона прокурор выносит мотивированное постановление о возбуждении уголовного дела или постановление о возбуждении дела об административном правонарушении (ст. 25 Закона, ст. 37 УПК РФ, ст. ст. 25.11, 28.4 КоАП РФ).

Может ли работодатель вычесть сумму из стимулирующей части заработной платы за август если я опаздывал в августе в школу.

Просто так вычесть никто ничего не может — все должно быть на основании приказа — который вы вправе, в случае несогласия с ним, обжаловать

ЗАКОННО ЛИ СНЯТИЕ СТИМУЛИРУЮЩЕЙ ЧАСТИ ЗАРАБОТНОЙ ПЛАТЫ?

Имеет ли право директор создать приказ о лишении стимулирующей части зарплаты с педагогов за несвоевременное прибытие детей в школу с 1 мая по 10 мая? стимулирующую часть сняли с отпускных.

Здравствуйте Елена! Вам нужно посмотреть положение о выплате стимулирующей надбавки. Не выплачивать надбавку можно только по основаниям, указанным в положении. Несвоевременное прибытие детей в школу на мой взгляд от Вас не зависит, следовательно лишать Вас стимулирующей части заработной платы директор не имеет права. Что касается отпускных то из них никто снимать ничего не может! Расчет производится исходя из фактически начисленной заработной платы за последние 12 месяцев. Обратитесь с заявлением в вышестоящую структуру. можно обратиться в прокуратуру или гострудинспекцию. Всего хорошего!

Законно ли разглашать информацию о распределении стимулирующей части заработной платы сотрудников (например вывешивать суммы на стенд в учреждении)?

Стимуляция — по сути премия. Премия выплачивается на основании изданного Приказа по организации, с которым ознакамливаются под роспись сотрудники,указанные в данном приказе. И в этом нет ничего противозаконного, если в соответствии с уставными целями, внутренними нормативными актами и организационо-правовой формы Вашей организации не установлено иное.

Работаю учителем. Пишу от коллектива. С января не получаем стимулирующую часть заработной платы. Писали на сайты Путину, Медведеву, губернатору края. Из Москвы проблему отправили обратно в край, из края — один звонок и…тишина. На месте отвечают: Может к новому году получите. Или Не ждите, она пойдет на сентябрьское повышение! Да и размер должен составлять примерно треть зарплаты, а нам в прошлом году выплачивали по 1000 руб. за полгода. Подскажите, куда можно обратиться для разрешения ситуации? Деньги до школ не доходят почему-то… Спасибо заранее.

Другого пути решения трудовых споров наше законодетельство еще не придумало, как право обращения в суд. Так что удачи.

Выплата стимулирующей части заработной платы педагогам обязательна или нет?

Я работаю в школе. В январе 2009 года нашего кассира ограбили около школы, когда она несла нашу заработную плату. В результате чего учителям нашей школы выплатили зарплату с опозданием на неделю. Но с января по апрель все мы не получали стимулирующую заработную плату, т. к. она пошла на покрытие расходов, связанных с кражей в январе, т. е. пошел перерасход фонда заработной платы. Правомочны ли деяствия вышестоящего начальства лишать нас простых учителей стимулирующей заработной платы за январь по апрель месяц сего года. Если нет, то куда нам обратиться за решением этого вопроса?

Ирина, для начала напишите заявление в отдел образования с просьбой прислать письменный ответ на ваш вопрос, т.е. почему не выплачиваются стимулирующие надбавки за Вашу работу. Получив ответ, обращайтесь в прокуратуру, всё выплатят.

Премии работникам в соответствии с трудовым и налоговым законодательством

Из статьи Вы узнаете:

Из статьи Вы узнаете:

1. Как документально оформить начисление премий сотрудникам, чтобы избежать проблем при проверках налоговой и трудовой инспекции.

2. Какие премии можно учитывать в налоговых расходах при ОСНО и УСН.

3. Какими законодательными и нормативными актами регулируется порядок начисления премий и включения их в расходы при налогообложении.

Заработная плата сотрудников, как правило, складывается из нескольких частей: оплаты за труд (за фактически отработанное время, за фактически выполненный объем работы и т.д.), компенсационных выплат и стимулирующих выплат. К стимулирующим выплатам поощрительного характера относятся премии работникам. Разбиение заработной платы на фиксированную часть и премиальную часть отвечает интересам как работодателя, так и работника. У работодателя появляется возможность стимулировать работников на достижение более высоких показателей и результатов, и при этом не переплачивать им если такие показатели не достигнуты. А для работников премиальная часть заработной платы – это реальная возможность получать большее вознаграждение за свой труд. Именно поэтому практически во всех организациях и у индивидуальных предпринимателей-работодателей предусмотрено начисление премий сотрудникам, причем зачастую премии составляют наибольшую часть заработной платы. Учитывая данный факт, начисление и выплата премий является объектом повышенного внимания при проверках налоговой инспекции и государственной трудовой инспекции. Как привести начисление премий в соответствие с трудовым и налоговым законодательством и избежать проблем при проверках – читайте далее.

Что интересует налоговую инспекцию в части премий сотрудникам: правомерно ли отнесены расходы на заработную плату (в том числе на выплату премий) к расходам, уменьшающим налогооблагаемую базу по налогу на прибыль организаций или по единому налогу, уплачиваемому в связи с применением упрощенной системы налогообложения.

Что интересует государственную трудовую инспекцию: не нарушены ли права работников при начислении и выплате им заработной платы (в том числе премий).

Все премии работникам являются объектом обложения страховыми взносами в ПФР, ФСС, ФОМС (п. 1 ст. 7 Федерального закона от 24.07.2009 № 212-ФЗ), поэтому при проверках ФСС и ПФР инспекторов интересует, как правило, общая сумма начисленных премий без детального анализа.

Документальное оформление премий

Согласно ТК РФ установление премий работникам является правом работодателя, а не его обязанностью. Это означает, что работодатель вправе утвердить систему оплаты труда, которая предусматривает премиальную составляющую (окладно-премиальную, сдельно-премиальную систему оплаты труда и т.д.) и отразить данный факт документально. Обратите внимание, если внутренними документами работодателя закреплена система оплаты труда, включающая премии, то в этом случае начисление и выплата премий сотрудникам, согласно внутренним соглашениям, является обязанностью работодателя. Неисполнение этой обязанности может повлечь обоснованные жалобы работников и серьезные претензии со стороны трудовой инспекции. В связи с этим важно правильно документально оформить порядок и условия премирования сотрудников.

В каких документах необходимо отразить условия и порядок премирования сотрудников:

1. Трудовой договор с работником. Условия оплаты труда, в том числе поощрительные выплаты, к которым относятся премии, являются обязательными для включения в трудовой договор (ст. 57 ТК РФ). При этом из трудового договора должно однозначно следовать, при каких условиях и в каком размере работнику будет выплачена премия. Существует два варианта закрепления в трудовом договоре условия о премировании: полностью прописать условия и порядок премирования или сделать ссылку на локальные нормативные акты, в которых содержатся данные сведения. Целесообразно использовать второй вариант, дать в трудовом договоре ссылку на локальные нормативные акты, потому что при внесении изменений в условия поощрения сотрудников, нужно будет только внести соответствующие изменения в эти документы, а не в каждый трудовой договор.

2. Положение об оплате труда, положение о премировании. В этих локальных нормативных актах работодатель устанавливает все существенные условия премирования сотрудников:

- возможность начисления премий сотрудникам (системы оплаты труда);

- виды премий и их периодичность (за результаты по итогам работы за месяц, квартал, год и т. д., разовые премии к праздничным датам и др.)

- перечень сотрудников, которым положены определенные виды премий (все работники организации, отдельные структурные подразделения, отдельные должности);

- конкретные показатели и методика расчета премий (например, определенный процент от оклада за выполнение плана продаж; фиксированная сумма и конкретные праздничные даты и т.д);

- условия, при которых премия не начисляется. Так, если работнику установлена премия за добросовестное исполнение трудовых обязанностей в фиксированном размере, то лишить работника этой премии можно только имея достаточные основания (неисполнение или ненадлежащее исполнение обязанностей, предусмотренных должностной инструкцией; нарушение правил внутреннего трудового распорядка, техники безопасности; нарушение, повлекшее дисциплинарное взыскание и др.);

- и другие условия, установленные работодателем. Главное, чтобы все условия премирования сотрудников в совокупности не противоречили друг другу и позволяли однозначно определить кому из работников, когда и в каком размере работодатель обязан начислить и выплатить премию.

3. Коллективный договор. Если по инициативе работодателя и работников между ними заключен коллективный договор, то в нем также должны указываться сведения о порядке премирования работников.

! Обратите внимание: помимо того, что работник подписывает трудовой договор, работодатель должен под роспись ознакомить его с положением об оплате труда, положением о премировании, коллективным договором (при наличии).

Включение премий в налоговые расходы при ОСНО и УСН

Расходы на оплату труда в целях налогообложения при УСН принимаются в порядке, предусмотренном для расчета налога на прибыль организаций (пп. 6 п. 1, п. 2 ст. 346.16 НК РФ). Поэтому при включении расходов на оплату труда (в том числе на выплату премий) в расходы, уменьшающие налогооблагаемую базу по налогу на прибыль и по УСН, следует руководствоваться статьей 255 НК РФ.

«В расходы налогоплательщика на оплату труда включаются любые начисления работникам в денежной и (или) натуральной формах, стимулирующие начисления и надбавки, компенсационные начисления, связанные с режимом работы или условиями труда, премии и единовременные поощрительные начисления, расходы, связанные с содержанием этих работников, предусмотренные нормами законодательства Российской Федерации, трудовыми договорами и (или) коллективными договорами» (абз. 1 ст. 255 НК РФ). Согласно п. 2 ст. 255 НК РФ к принимаемым расходам на оплату труда в целях налогообложения относятся «начисления стимулирующего характера, в том числе премии за производственные результаты, надбавки к тарифным ставкам и окладам за профессиональное мастерство, высокие достижения в труде и иные подобные показатели». Кроме того, по общему правилу, расходами в налоговом учете признаются обоснованные и документально подтвержденные затраты, осуществленные налогоплательщиком (ст. 262 НК РФ).

Таким образом, соединив все требования Налогового кодекса РФ, приходим к следующему выводу. Расходы на премии сотрудникам уменьшают налоговую базу по налогу на прибыль и по единому налогу, уплачиваемому в связи с применением УСН, при одновременном соблюдении следующих условий:

1. Выплата премий должна быть предусмотрена в трудовом договоре с работником и (или) в коллективном договоре.

Порядок отражения условий премирования в трудовом договоре мы рассмотрели выше: либо закрепление их в самом трудовом договоре, либо ссылка на локальные нормативные акты работодателя. Коллективный договор с работниками заключают далеко не все работодатели, однако, если он все-таки имеется, то в нем также должна быть предусмотрена возможность выплаты премий и порядок премирования.

! Обратите внимание: одного приказа руководителя на выплату премий не достаточно для включения премий в расходы. Премирование работников обязательно должно быть предусмотрено в трудовом договоре с работником и (или) в коллективном договоре. В противном случае налоговики имеют все основания снять «премиальные» расходы и доначислить налог на прибыль или налог при УСН. Такая позиция налоговых органов подтверждается многочисленными судебными решениями в их пользу.

2. Необходима прямая взаимосвязь между начисляемой премий и «производственными результатами» работника, то есть премия должна быть экономически обоснованной, связанной с получением доходов организацией или ИП.

Таким образом, особое внимание нужно уделять формулировке, согласно которой начисляются премии. Например, премии к юбилею (новому году, к отпуску и т.д.), а также премии за высокие достижения в спорте, за активное участие в общественной жизни компании и т.п. никакого отношения к результатам трудовой деятельности работника не имеют, поэтому их принятие к налоговому учету неправомерно (Письмо Минфина России от 24.04.2013 N 03-03-06/1/14283). Если же премии начисляются, например, за конкретные трудовые показатели (выполнение/перевыполнение плана продаж, плана производства и т.д.), за внедрение предложений, принесших экономическую выгоду, то их без сомнения можно учитывать в налоговых расходах. Кроме того, если сумма премий подтверждается расчетами (например, процент от суммы договоров с новыми клиентами, от суммы полученной прибыли и т.д.), то у инспекторов не останется никаких шансов снять расходы на выплату таких премий.

! Обратите внимание: нередко премии сотрудникам начисляются примерно с такой формулировкой «За своевременное и добросовестное исполнение своих обязанностей». Если Вы хотите включить премии в налоговые расходы, лучше не пользоваться этой формулировкой, потому, что своевременное и добросовестное исполнение своих трудовых обязанностей является обязанностью работника, а не объектом дополнительного стимулирования. Налоговики в этом случае, скорее всего снимут такие расходы. Поэтому если невозможно привести конкретные трудовые показатели для начисления премии, то лучше указать «За результаты работы по итогам месяца (квартала, года и т.д.)». В этом случае есть вероятность отстоять право включения таких премий в налоговые расходы.

Еще один момент: источник выплаты премий. Если в качестве источника выплаты премии, или в качестве базы для расчета указана прибыль, а фактически получен убыток, то такие премии нельзя учитывать в расходах при налогообложении.

3. Начисление премий должно быть оформлено надлежащим образом.

Основанием для начисления премии сотрудникам является приказ о премировании. Для составления приказа о премировании можно воспользоваться унифицированными формами: Приказ (распоряжение) о поощрении работника (Унифицированная форма № Т-11) и Приказ (распоряжение) о поощрении работников (Унифицированная форма № Т-11а), которые утверждены Постановлением Госкомстата РФ от 05.01.2004 № 1 «Об утверждении унифицированных форм первичной учетной документации по учету труда и его оплаты». Однако с 1 января 2013 года применять унифицированные формы не обязательно (п. 4 ст. 9 Федерального закона от 06.12.2011 № 402-ФЗ «О бухгалтерском учете»). Поэтому приказ о премировании можно составить по произвольной форме, которая утверждена в организации.

Скачать: Форма № 11-Т Форма № 11-Та Приказ о премировании в произвольной форме

Главное на что нужно обратить внимание, заполняя приказ на премирование:

- мотив поощрения должен соответствовать виду премии, поименованной в трудовом договоре, локальных нормативных актах, коллективном договоре (со ссылкой на эти документы);

- из приказа должно быть понятно, каким сотрудникам начисляется премия (конкретные работники с указанием ФИО);

- должна быть указана сумма премии каждому сотруднику (сумма премии должна соответствовать расчетным данным);

- необходимо указать период начисления премии.

4. Премирование руководителя организации (не являющегося ее единственным учредителем) лучше оформить не приказом самого руководителя, а решением учредителя (общего собрания учредителей).

Это связано с тем, что работодателем по отношению к руководителю организации выступают ее учредители. Соответственно, в их компетенции устанавливать условия выплаты премии и ее размер руководителю.

Отражение премий в бухгалтерском учете

В бухгалтерском учете начисление премий отражается так же, как вся заработная плата на счете 70 «Расчеты с персоналом по оплате труда» в корреспонденции со счетами учета затрат (20, 26, 25, 44). Так как премии работникам облагаются НДФЛ, то выплата премий осуществляется за вычетом удержанного НДФЛ.

Считаете статью полезной и интересной – делитесь с коллегами в социальных сетях!

Есть комментарии и вопросы – пишите, будем обсуждать!

Законодательные и нормативные акты:

1. Трудовой кодекс РФ

2. Налоговый кодекс

3. Федеральный закон от 24.07.2009 № 212-ФЗ «О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования»

4. Письмо Минфина России от 24.04.2013 N 03-03-06/1/14283

Как ознакомиться с официальными текстами документов Вы узнаете в разделе Полезные сайты

♦ Рубрика: Зарплата и кадры, Оплата труда, отпускные.

>Всё о ежемесячной премии к зарплате сотрудников по итогам работы: каков размер выплат, а также порядок оформления?

Как определяется размер?

Система установления премирования контролируется и устанавливается непосредственно самой организацией. Это определено в статье № 114 ТК РФ, что организация сама определяет периоды премиальных выплат и размер.

Расчет ежемесячной премии отталкиваясь от величины оклада и определенного интервала времени:

Формула: Премия = Оклад / общее количество рабочих дней в периоде х фактическое количество отработанных дней в периоде.

Пример: Оклад работника равен 40.000 рублей.

В периоде 22 обязательных рабочих дня.

4 раза работник не пришел исполнять свой трудовой долг по определенным обстоятельствам.

Итог: 40.000/22*18= 32.730

Расчет ежемесячной премии отталкиваясь от процента от оклада и определенного временного промежутка:

Формула: Премия = Оклад х Величина поощрения в виде установленного процента от оклада / 100 / общее количество рабочих дней в периоде х фактическое количество отработанных дней в периоде.

Пример: Оклад работника равен 40.000 рублей.

В периоде 22 обязательных рабочих дня.

4 раза работник не пришел исполнять свой трудовой долг по определенным обстоятельствам.

Процент – 45%.

Итог: 40.000*45%/100/22*18= 14.730

Приведенные формулы, являются основополагающими и могут варьироваться в зависимости от обстоятельств.

Перерасчет отпускных при выплате денежного поощрения

Порядок перерасчета отпускных или компенсационных финансовых выплат значительно отличается от стандартного порядка по расчету дивидендов. Для этого необходимо выполнить расчеты, напрямую связанных с итогами рабочей деятельности.

Разовые дивиденды за высокие трудовые данные или носящие непроизводственное направление берутся в счет отпускных в тех случаях, когда соблюдены два условия:

- премиальные выплаты, предустановленные системой оплаты за трудовую деятельность (п. 2 «Положение о системе вычисления средней платы труда». Правительством РФ утверждено 24.12.2007 № 922).

- Что относится к рабочим процессам, то они описаны в п. 15 «Положение исчисления систем и их особенностей при средней зарплате».

При выплате за определенный промежуток времени, на вычисление отпускных влияют:

- превышено или нет премиальное вычисление за период;

- выработан ли полностью расчисленный период.

Пример: Сотрудник организации выработал расчетный период полноценно. Премиальное время входит в расчетный лист. Значит начисляемые поощрения включены в отпускные в полном объеме.

Дизайнер Павлов работает на фирму «КрасивыйДом». Его оклад равняется 10 000 руб. Ему одаривают отпуск с 1 по 14 сентября 2016 года. Расчетное время с 1 сентября 2015 года по 31 августа 2016 года выработано в полном объеме.

Следуя договору фирмы, за своевременное окончание проекта, длившееся с 1 по 31 октября 2015 года, 1 ноября 2015 года Павлову была выдана премия 8000 руб. Павловым отработан весь расчетный период, финансовое поощрение требует начисления отпускных.

Премирование при помощи проводки

Начисление премиальных выплат, за счет полученной свободной прибыли отражают в бухгалтерии при помощи проводки.

Поощрение за месяц возможно оплачивать из разных источников компании. Но наиболее популярный вариант выплат, происходит за счет расходов от обычного вида деятельности фирмы.

Важно! Для начисления финансовых дивидендов, руководство разрабатывает соответствующий указ с распоряжением о выплате. Сотрудники обязаны ознакомиться с постановлением и поставить свою роспись.

В зависимости от используемого источника выплаты, начисление проводят так:

- дебет 20 Кредит 70 – выплаты за счет растрат на обычные разновидности деятельности;

- дебет 91.2 Кредит 70 – за счет других расходов.

Система финансово поощрения сотрудника является хорошим стимулом, что благотворно влияет на общую производительность труда и эффективность процесса. Поэтому предпринимателям стоит воспользоваться своим правом, который предоставлен в ст.144 ТК РФ, для разработки собственной системы финансового поощрения сотрудников в своей организации.

Условия отнесения премий к расходам на оплату труда

Е.В. Яковлева, эксперт журнала «Российский налоговый курьер»

Публикация подготовлена при участии специалистов

Управления администрирования налога на прибыль

и Управления администрирования единого социального налога ФНС России

Практически каждая фирма хоть раз премирует своих работников. Какие виды премий могут уменьшать налогооблагаемую прибыль и при каких условиях? Ответы на эти вопросы содержатся в статье.

Обычно премиями называют надбавки к заработной плате работников, выплаченные по различным основаниям. Например, за достижение определенных производственных результатов, за выслугу лет (то есть за работу на конкретном предприятии в течение длительного периода времени), по итогам работы организации. Нередко работодатели выплачивают премии, приуроченные к определенным датам, — праздникам, дням рождения компаний, юбилеям сотрудников, в связи с их выходом на пенсию. Однако не все из перечисленных выплат считаются премиями в соответствии с нормами трудового законодательства.

В статье 191 Трудового кодекса премии отнесены к видам поощрений тех работников, которые добросовестно исполняют трудовые обязанности. А в абзаце 1 статьи 129 ТК РФ говорится, что премия наряду с другими поощрительными выплатами включена в понятие заработной платы (оплаты труда). Из этого же абзаца следует, что поощрительные выплаты имеют стимулирующий характер.

Итак, премией согласно трудовому законодательству может признаваться только такая выплата работнику, которая непосредственно связана с исполнением этим работником его трудовых обязанностей. Иные поощрительные (стимулирующие) выплаты премиями не являются. Но они также могут входить в систему оплаты труда, если предусмотрены коллективным договором, правилами внутреннего распорядка или уставами и положениями о дисциплине. Основанием служат нормы статей 129 и 191 ТК РФ.

Документальное оформление выплаты премий

Поощрительные выплаты работнику устанавливаются трудовым договором в соответствии с действующими у конкретного работодателя системами оплаты труда. А те в свою очередь закрепляются в коллективных договорах, соглашениях, локальных нормативных актах согласно трудовому законодательству и иным нормативным правовым актам, содержащим нормы трудового права. Так сказано в статье 135 ТК РФ. Заметим, что локальные нормативные акты по трудовому праву принимает работодатель (ст. 8 ТК РФ). В частности, одним из подобных документов являются правила внутреннего трудового распорядка. В числе прочего в них должны быть указаны меры поощрения работников. Это следует из статьи 189 Трудового кодекса.

Работодатель может оговорить все положения, касающиеся системы премирования, и в другом локальном нормативном акте. Например, в положении об оплате труда работников, отдельном положении о премировании работников, приказе руководителя.

Организации, которая периодически (ежемесячно, ежеквартально и т. д.) премирует работников, следует разработать и утвердить общий локальный нормативный акт, раскрывающий порядок предоставления премий. Соответствующие положения можно прописать в коллективном договоре (соглашении) или приложении к нему. В этих документах обязательно нужно указать круг лиц, на которых распространяется система премирования, основания премирования работников, периодичность выплаты премий и порядок определения их размеров.

В ситуациях, когда премирование имеет разовый характер, бывает достаточно приказа руководителя организации, принятого для каждого конкретного случая.

Напомним, что постановлением Госкомстата России от 05.01.2004 № 1 «Об утверждении унифицированных форм первичной учетной документации по учету труда и его оплаты» утверждены формы приказов № Т-11 «Приказ (распоряжение) о поощрении работника» и Т-11а «Приказ (распоряжение) о поощрении работников». Эти формы обязательны для применения всеми организациями, кроме бюджетных учреждений.

В любом случае условия (основание и порядок) премирования работников должны быть прописаны в трудовых договорах. Причем в этих договорах необязательно повторять нормы названных выше внутренних документов организации, можно просто сделать ссылку на них.

Какие премии уменьшают налогооблагаемую прибыль организации

Согласно статье 252 НК РФ налогоплательщик уменьшает полученные доходы на сумму произведенных расходов (кроме тех, которые указаны в 270-й статье Кодекса). Как известно, к расходам, связанным с производством и реализацией, относятся и затраты на оплату труда. В состав последних включаются любые начисления работникам в денежной и (или) натуральной формах, стимулирующие начисления и надбавки, компенсационные начисления, связанные с режимом работы или условиями труда, премии и единовременные поощрительные начисления, расходы по содержанию этих работников. Соответствующие начисления должны быть предусмотрены нормами законодательства Российской Федерации, трудовыми договорами (контрактами) и (или) коллективными договорами. Таково требование статьи 255 Налогового кодекса.

Пункт 2 статьи 255 НК РФ в расходах на оплату труда выделяет начисления стимулирующего характера. В том числе премии за производственные результаты, надбавки к тарифным ставкам и окладам за профессиональное мастерство, высокие достижения в труде и иные аналогичные показатели. Значит, собственно премиями в целях 25-й главы Налогового кодекса признаются выплаты, основанием для начисления которых являются только производственные результаты.

Стимулирующие выплаты, не связанные с показателями, поименованными в пункте 2 статьи 255 НК РФ, в состав расходов не включаются, кроме случаев, когда они предусмотрены законодательством Российской Федерации. В частности, не включаются в расходы премии к юбилеям сотрудников или самой организации, праздникам, в связи с выходом сотрудников на пенсию (см. письма Минфина России от 17.10.2005 № 03-03-04/1/277 и от 23.11.2004 № 03-03-01-04/1-140).

В пункте 22 статьи 270 НК РФ есть еще одно ограничение по учету премий в составе расходов, принимаемых для целей налогообложения прибыли. Речь идет о премиях, выплачиваемых работникам за счет средств специального назначения или целевых поступлений. Например, организация премирует сотрудников за счет денежных средств, которые ей на эти цели безвозмездно передал учредитель. Но, разумеется, все зависит от конкретных обстоятельств: оснований передачи денежных средств, документального оформления такой передачи, оснований выплат за счет этих средств и др.

Затраты же на премирование работников и другие стимулирующие выплаты, которые включаются в состав расходов на оплату труда, должны соответствовать обязательным требованиям пункта 1 статьи 252 НК РФ. А именно быть экономически оправданными и документально подтвержденными.

Отметим, что при применении метода начисления расходы на оплату труда организация признает ежемесячно (п. 4 ст. 272 НК РФ). Соответственно премии, начисленные в январе 2007 года по итогам работы сотрудников организации за 2006 год, уменьшают налоговую базу по налогу на прибыль 2007 года (см. письмо Минфина России от 27.10.2005 № 03-05-02-04/191).

На практике бывает, что поощрительная выплата начисляется работнику уже после его увольнения из организации. Если она начислена за период нахождения работника в трудовых отношениях с работодателем, ее сумма может учитываться при налогообложении. Конечно, если основания и условия назначения стимулирующих выплат соответствуют положениям статьи 255 НК РФ и эти расходы являются обоснованными и документально подтвержденными (см. письмо Минфина России от 25.10.2005 № 03-03-04/1/294).

ПРИМЕР 1

В ООО «Салют» действует система премирования, установленная Положением об оплате труда, которое утверждено генеральным директором организации. В трудовых договорах с работниками указано, что им выплачиваются премии за высокие производственные результаты, и содержится ссылка на Положение об оплате труда. Премии начисляются и выплачиваются по итогам работы за каждый квартал согласно приказу генерального директора ООО «Салют». Их начисление и выплата производятся в месяце, следующем после окончания каждого квартала.

За IV квартал 2006 года работникам ООО «Салют» были начислены премии в январе 2007 года на основании приказа генерального директора от 10.01.2007.

В приказе в числе работников, которым выплачиваются премии за производственные показатели, указан В.Д. Николаев. Этот сотрудник уволился 28 декабря 2006 года, то есть еще до начисления премии. Несмотря на это, ООО «Салют» в январе 2007 года имеет право учесть в составе расходов на оплату труда сумму начисленной ему премии наравне с премиями других сотрудников.

Любые расходы на оплату труда, как уже отмечалось, могут быть учтены в целях налогообложения при условии, что они предусмотрены нормами законодательства Российской Федерации, а также трудовыми договорами (контрактами) и (или) коллективными договорами.

Исходя из рассмотренных выше положений Трудового кодекса расходы на премии и другие поощрительные выплаты работникам производятся согласно трудовым договорам при наличии ссылки на коллективные договоры или иные локальные нормативные акты организации с указанием в них соответствующих стимулирующих выплат (см. письма Минфина России от 16.05.2006 № 03-03-04/1/461, от 22.08.2006 № 03-03-05/17 и от 08.09.2006 № 03-03-04/1/658).

Значит, любая фирма должна быть готова при проведении налоговой проверки представить такие документы.

Кроме того, налогоплательщик обязан подтвердить, что премия начислена работнику именно за производственные результаты, а надбавки стимулирующего характера — за профессиональное мастерство, высокие достижения в труде и другие подобные показатели.

БУКВА ЗАКОНА

ЕСН и стимулирующие начисления работникам

Премии работникам, являясь выплатами, начисляемыми по трудовому договору, подлежат обложению единым социальным налогом. Основание — пункт 1 статьи 236 НК РФ. В то же время указанные в этом пункте выплаты могут не признаваться объектом налогообложения по ЕСН. В частности, если у налогоплательщиков-организаций они не отнесены к расходам, уменьшающим налоговую базу по налогу на прибыль в текущем отчетном (налоговом) периоде. Это предусмотрено в пункте 3 той же статьи.

Исходя из данной нормы, многие организации полагают, что они могут по собственному усмотрению не относить к расходам суммы премий (иных стимулирующих начислений) работникам и подобным образом выводить их из-под обложения ЕСН. Такое мнение является ошибочным. Формулировка пункта 3 статьи 236 Налогового кодекса не предоставляет налогоплательщику права выбора, по какому налогу (ЕСН или налогу на прибыль) уменьшать налоговую базу на сумму соответствующих выплат. На это обратил внимание Высший арбитражный суд РФ в информационном письме от 14.03.2006 № 106.

Пункт 3 статьи 236 Кодекса исключает из объекта налогообложения по ЕСН только такие выплаты, которые не могут быть отнесены к расходам, уменьшающим налоговую базу по налогу на прибыль. Они перечислены в 270-й статье Кодекса. Значит, премии и иные стимулирующие надбавки работникам не облагаются ЕСН только в случаях, когда они не отвечают требованиям статей 252 и (или) 255 Кодекса.

Резерв на выплату ежегодного вознаграждения за выслугу лет и по итогам работы за год

Налоговый кодекс предоставляет организациям право формировать в налоговом учете резерв предстоящих расходов на выплату ежегодного вознаграждения по итогам работы за год и за выслугу лет (ст. 324.1). Цель создания резерва — равномерный учет таких расходов. Решение о формировании резерва необходимо отразить в учетной политике для целей налогообложения. Поскольку такое решение связано с изменением применяемых организацией методов учета, его можно принять лишь с начала нового налогового периода (ст. 313 НК РФ).

В учетной политике надо указать способ резервирования, а также предельную сумму отчислений в резерв и ежемесячный процент отчислений. Последний рассчитывается в специальной смете как отношение предполагаемой годовой суммы расходов на выплату вознаграждений по итогам работы за год или за выслугу лет (включая ЕСН) к предполагаемому годовому размеру расходов на оплату труда. Конкретный порядок формирования сметы в Налоговом кодексе не установлен. Но очевидно, что все указанные в смете суммы организации придется документально подтвердить. Так, предполагаемые размеры годовой оплаты труда и вознаграждения, на выплату которого создается резерв, должны соответствовать положениям об оплате труда, штатному расписанию организации и т. д.

В течение налогового периода организация ежемесячно производит отчисления в резерв (установленный процент от ежемесячных расходов на оплату труда с учетом предельной суммы отчислений). Эти суммы относятся на счета учета расходов на оплату труда соответствующих категорий работников.

На конец налогового периода организация проводит инвентаризацию резерва. Предположим, что суммы фактических расходов на вознаграждение по итогам работы за год и за выслугу лет оказались больше фактически начисленного резерва. В такой ситуации организация должна включить в текущие расходы сумму фактических затрат на эти вознаграждения (и соответствующую им сумму ЕСН), по которым ранее не создавался резерв. Это нужно сделать по состоянию на 31 декабря года, в котором резерв был начислен.

Но возможна и обратная ситуация. Причем она может быть связана не только с изменением в течение года количества работников и их окладов. Дело в том, что вознаграждения по итогам работы за год организации часто выплачивают уже после окончания года и подведения финансовых итогов, то есть в следующем налоговом периоде. При таких условиях величина начисленного резерва на выплату данного вознаграждения в конце года остается неиспользованной.

В пункте 3 статьи 324.1 НК РФ сказано, что недоиспользованные на последний день текущего налогового периода суммы резерва включаются в налоговую базу текущего налогового периода. Что следует считать «недоиспользованными суммами резерва»? Напомним, что резерв на вознаграждения формируется в порядке, аналогичном тому, который применяется в отношении резерва предстоящих расходов на оплату отпусков (п. 6 ст. 324.1 НК РФ). А недоиспользованный остаток резерва на оплату отпусков определяется как разница между суммой начисленного резерва и величиной фактических расходов на оплату использованных в налоговом периоде отпусков (включая ЕСН) и на предстоящую оплату неиспользованных в отчетном году законодательно предусмотренных отпусков (с учетом ЕСН, исчисленного по методике, применяемой при формировании резерва). Это было разъяснено в письмах МНС России от 15.03.2004 № 02-5-10/13 и от 18.08.2004 № 02-5-11/142@.

Следовательно, недоиспользованные на последний день текущего налогового периода суммы резерва на выплату вознаграждения по итогам работы за год рассчитываются аналогичным образом. Они представляют собой разницу между величиной начисленного резерва на выплату вознаграждений (с учетом ЕСН) и суммами фактических расходов на выплату вознаграждений и на предстоящую выплату этих вознаграждений за текущий год в следующем году (с учетом ЕСН).

А как быть, если вознаграждения по итогам года не только выплачиваются, но и начисляются в следующем году? Тогда остаток неиспользованного резерва организация может перенести на следующий налоговый период. Правда, при условии, что в учетной политике на следующий год по-прежнему предусмотрено создание такого резерва (см. письма МНС России от 15.03.2004 № 02-5-10/13 и Минфина России от 07.06.2006 № 03-03-04/1/500). Ведь если налогоплательщик посчитает нецелесообразным формировать этот резерв, то сумма его остатка, выявленного при инвентаризации на 31 декабря года, в котором резерв был начислен, в налоговом учете включается в состав внереализационных доходов текущего налогового периода. Основание — пункт 5 статьи 324.1 НК РФ.

Обратите внимание: в учетной политике должен быть установлен обоснованный критерий, по которому на последнюю дату отчетного периода организация уточняет размер остатка резерва, переходящего на следующий налоговый период (процент от прибыли или сумма на одного работника и т. д.). Отсутствие такого критерия означает, что организация нарушает порядок признания в целях налогообложения суммы данного резерва. Так сказано в письме МНС России от 15.03.2004 № 02-5-10/13.

Заметим, что для учета сумм остатка резерва, перенесенного на следующий год, Налоговый кодекс не предусматривает никаких специальных правил. В частности, если в следующем налоговом периоде сумма фактически начисленного вознаграждения по итогам прошлого года превысит сумму перенесенного остатка резерва, налогоплательщик должен включить сумму превышения в расходы на оплату труда по состоянию на 31 декабря того года, когда был начислен резерв. Аналогичная позиция по данному вопросу изложена в письмах Минфина России от 02.02.2006 № 03-05-02-04/8 и от 07.06.2006 № 03-03-04/1/500. В такой ситуации может потребоваться представление уточненной налоговой декларации по налогу на прибыль. Это касается тех случаев, когда организации начисляют вознаграждения по итогам года после подачи налоговой декларации за тот налоговый период, по итогам которого начислены вознаграждения.

ПРИМЕР 2

В Положении об оплате труда работников ЗАО «Резон» и трудовых договорах предусмотрена выплата вознаграждения по итогам работы за год. Вознаграждение выплачивается сотрудникам, которые в течение года достигли производственных показателей, указанных в трудовых договорах.

Согласно учетной политике для целей налогообложения ЗАО «Резон» в 2006 году формировало резерв предстоящих расходов на выплату вознаграждения по итогам года. Организация запланировала на 2006 год расходы на оплату труда (с учетом ЕСН) в сумме 12 000 000 руб. Предполагаемая годовая сумма расходов на выплату вознаграждений по итогам работы за год (с учетом ЕСН) — 300 000 руб. Предельная величина отчислений в резерв определена в том же размере. Таким образом, был установлен ежемесячный процент отчислений в резерв 2,5% (300 000 руб. : 12 000 000 руб. х 100%).

В 2006 году ЗАО «Резон» ежемесячно отчисляло в фонд 2,5% от величины фактических расходов на оплату труда (включая ЕСН). Сумму отчислений организация включала в расходы на оплату труда. Общая сумма отчислений в фонд за 2006 год составила 300 000 руб.

Согласно Положению об оплате труда работников ЗАО «Резон» вознаграждения по итогам работы за год начисляются и выплачиваются после подведения итогов года на основании приказа генерального директора до 15 февраля следующего года.

31 декабря 2006 года ЗАО «Резон» провело инвентаризацию резерва. В акте инвентаризации указана общая сумма отчислений в резерв, а также отражено, что в силу установленного в организации порядка начисления вознаграждений по итогам работы за год сумма резерва в 2006 году не использовалась. Поэтому в полном размере она переносится на 2007 год. Соответствующее положение закреплено в учетной политике ЗАО «Резон».

29 января 2007 года генеральный директор утвердил производственные и финансовые показатели организации за 2006 год, перечень работников, которые имеют право на вознаграждение по итогам работы за год в соответствии с этими показателями, а также расчет сумм вознаграждений. В тот же день он издал приказ о поощрении работников премиями по итогам работы за 2006 год (по форме № Т-11а). Общая сумма начисленных вознаграждений составила 320 000 руб. (с учетом ЕСН). Разницу между фактически начисленной суммой вознаграждения (с учетом ЕСН) и величиной резерва, равную 20 000 руб. (320 000 руб. – 300 000 руб.), ЗАО «Резон» включило в расходы на оплату труда по состоянию на 31 декабря 2006 года.

Выплачивая работникам премии, организация рискует столкнуться с претензиями налоговых инспекторов, которые нередко исключают эти суммы из состава расходов на оплату труда, учитываемых для целей налогообложения прибыли либо исчисления базы по единому «упрощенному» налогу. При этом контролеры ссылаются на непроизводственный характер затрат и, как следствие, несоблюдение условий признания расходов, установленных п. 1 ст. 252 НК РФ.

Чем руководствоваться при решении вопроса о возможности уменьшить налоговую базу на сумму расходов по выплате премий и как обезопасить себя от налоговых доначислений? Давайте разбираться.

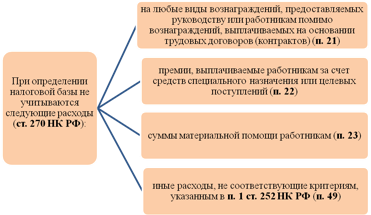

Положения Налогового кодекса

Для начала напомним, что согласно ст. 255 НК РФ в составе расходов на оплату труда учитываются:

- начисления стимулирующего характера, в том числе премии за производственные результаты, надбавки к тарифным ставкам и окладам за профессиональное мастерство, высокие достижения в труде и иные подобные показатели (п. 2);

- начисления стимулирующего и (или) компенсирующего характера, связанные с режимом работы и условиями труда, в том числе надбавки к тарифным ставкам и окладам за работу в ночное время, работу в многосменном режиме, за совмещение профессий, расширение зон обслуживания, за работу в тяжелых, вредных, особо вредных условиях труда, за сверхурочную работу и работу в выходные и праздничные дни, производимые в соответствии с законодательством РФ (п. 3);

- другие виды расходов, произведенных в пользу работника, предусмотренных трудовым договором и (или) коллективным договором (п. 25).

Существует такой же открытый перечень расходов, которые не могут признаваться в составе налоговых расходов.

Открытость перечней учитываемых и неучитываемых расходов, а также обобщенные формулировки дают повод для различных их толкований, поэтому на протяжении многих лет существуют противоположные мнения.

Официальные разъяснения

Попробуем найти ответы на интересующие нас вопросы в письмах Минфина, выпущенных в последние два года.

В Письме от 14.10.2016 № 03‑03‑06/3/60013 указано: стимулирующие выплаты (доплаты и надбавки стимулирующего характера, премии и иные поощрительные выплаты) являются элементами системы оплаты труда в организации. Расходы, связанные со стимулирующими выплатами работникам организации, осуществляемыми на основании локальных нормативных актов организации, содержащих нормы трудового права, могут быть учтены в составе расходов для целей налогообложения прибыли при условии, что такие расходы соответствуют требованиям ст. 252 НК РФ.

В Письме от 23.09.2016 № 03‑03‑06/1/55653 отмечено: расходы в виде премии могут быть учтены в целях налогообложения прибыли, если порядок, размер и условия выплаты предусмотрены локальными нормативными актами организации, содержащими нормы трудового права, при соответствии критериям, указанным в п. 1 ст. 252 НК РФ и при условии, что подобные расходы не поименованы в ст. 270 НК РФ.

В Письме от 22.07.2016 № 03‑03‑06/1/42954 Минфин указал: предусмотренные п. 2 ст. 255 НК РФ стимулирующие выплаты (доплаты и надбавки стимулирующего характера, премии и иные поощрительные выплаты) являются элементами системы оплаты труда в организации. В связи с этим расходы, связанные со стимулирующими выплатами работникам организации, осуществляемые на основании трудового договора, локального нормативного акта (положения о порядке оплаты труда, коллективного договора и пр.), могут быть учтены в составе расходов для целей налогообложения прибыли организаций при условии, что такие расходы соответствуют требованиям ст. 252 НК РФ.

Чуть раньше (Письмо от 18.02.2016 № 03‑05‑05‑01/9022) Минфин сообщал: расходы в виде премии за производственные результаты могут быть учтены в целях налогообложения прибыли организаций в том случае, если порядок, размер и условия выплаты предусмотрены трудовыми договорами (контрактами) и (или) коллективными договорами, а также локальными нормативными актами при соответствии критериям, указанным в п. 1 ст. 252 НК РФ, и при условии, что подобные расходы не поименованы в ст. 270 НК РФ.

В Письме Минфина России от 16.10.2015 № 03‑03‑06/59431 разъяснено: расходы в виде стимулирующих и поощрительных премий, в частности премии за производственные результаты, осуществляемые на основании трудового договора, локального нормативного акта (положения о порядке оплаты труда), могут быть учтены в составе расходов для целей налогообложения прибыли организаций при условии, что такие расходы соответствуют критериям, указанным в ст. 252 НК РФ.

Из перечисленных писем можно сделать вывод, что выплаты (в том числе премии) включаются в состав расходов на оплату труда при одновременном соблюдении следующих условий:

- выплата зависит от выполнения работником трудовых функций;

- выплата предусмотрена трудовыми договорами (контрактами) и (или) коллективными договорами, а также локальными нормативными актами организации;

- выплата не названа в качестве неучитываемой в ст. 270 НК РФ;

- расходы соответствуют критериям, указанным в п. 1 ст. 252 НК РФ (в том числе подтверждены надлежащим образом оформленными документами).

Как Минфин предлагает оценивать экономическую обоснованность расходов на оплату труда?

На вопрос, как оценить экономическую обоснованность расходов на оплату труда для целей исчисления налога на прибыль, Минфин ответил в письмах от 24.04.2015 № 03‑03‑06/1/23695, от 30.01.2015 № 03‑03‑06/1/3587 и от 19.01.2015 № 03‑03‑06/1/882. В них сообщается, что обоснованность расходов, учитываемых при расчете налоговой базы, должна оцениваться с учетом обстоятельств, свидетельствующих о намерениях налогоплательщика получить экономический эффект в результате реальной предпринимательской или иной экономической деятельности.

Так как налоговое законодательство не использует понятие экономической целесообразности и не регулирует порядок и условия ведения финансово-хозяйственной деятельности, обоснованность расходов, уменьшающих в целях налогообложения полученные доходы, не может оцениваться с точки зрения их целесообразности, рациональности, эффективности или полученного результата.

В силу принципа свободы экономической деятельности (ст. 8 Конституции РФ) налогоплательщик осуществляет ее самостоятельно на свой риск и вправе самостоятельно и единолично оценивать ее эффективность и целесообразность.

Аналогичная позиция изложена в Определении КС РФ от 04.06.2007 № 320-О-П.

По смыслу правовой позиции КС РФ, представленной в Постановлении от 24.02.2004 № 3-П, судебный контроль не призван проверять экономическую целесообразность решений, принимаемых субъектами предпринимательской деятельности, которые в сфере бизнеса обладают самостоятельностью, поскольку в силу рискового характера такой деятельности существуют объективные пределы в возможностях судов выявлять наличие в ней деловых просчетов.

Следовательно, нормы абз. 2 и 3 п. 1 ст. 252 НК РФ не допускают их произвольного применения, поскольку требуют установления объективной связи понесенных налогоплательщиком расходов с направленностью его деятельности на получение прибыли, причем бремя доказывания необоснованности расходов налогоплательщика возлагается на налоговые органы.

Полагаем, такой ответ Минфина не добавляет ясности. Обратимся к материалам судебной практики и выясним, сколько и какие условия должны единовременно соблюдаться, чтобы выплата премии учитывалась в налоговых расходах.

Арбитры разделяют мнение о четырех одновременно соблюдаемых условиях

Рассматривая споры о правомерности исключения налоговыми органами тех или иных премий, суды учитывают правовую позицию, изложенную в Постановлении Президиума ВАС РФ от 01.03.2011 № 13018/10 (в нем решался вопрос о правомерности отнесения к расходам предусмотренной трудовым договором единовременной выплаты в связи с выходом на пенсию). В нем Президиум ВАС подчеркнул, что необходимо анализировать целевое назначение выплаты, а не формальное оформление ее локальными актами.

Заслуживают внимания рассуждения, представленные в Постановлении Девятого арбитражного апелляционного суда от 10.03.2016 № 09АП-411/2016 по делу № А40-127925/15. В нем, в частности, указано следующее. Перечень расходов на оплату труда не является исчерпывающим, что дает возможность учитывать для целей исчисления налога на прибыль и иные затраты, которые прямо не перечислены в ст. 255 НК РФ, но связаны с оплатой труда работников и предусмотрены трудовым и (или) коллективным договорами.

В соответствии с правовой позицией Президиума ВАС, изложенной в Постановлении от 01.03.2011 № 13018/10, выплаты для их отнесения к расходам, учитываемым при налогообложении прибыли, должны быть связаны непосредственно с выполнением работниками своих трудовых обязанностей в рамках трудовых отношений. Сам по себе факт наличия трудовых отношений между работодателем и его работниками не свидетельствует о том, что все выплаты, которые начисляются работникам, представляют собой оплату их труда.

Выплаты социального характера, производимые на основании коллективного договора, не являющиеся стимулирующими, не зависящие от квалификации работников, сложности, качества, количества, условий выполнения самой работы, не признаются оплатой труда работников (вознаграждением за труд).

Если расходы на выплату премий и вознаграждений (даже если они предусмотрены коллективным договором) в пользу работников не связаны с производственными результатами работников, то такие выплаты не соответствуют положениям ст. 252, 255 НК РФ (поскольку не являются оплатой труда), следовательно, не могут учитываться при определении базы по налогу на прибыль.

Для включения выплат в состав налоговых расходов необходимо одновременное соблюдения двух условий:

- выплаты должны быть предусмотрены в коллективных соглашениях (договорах), трудовых договорах и иных подобных документах;

- выплаты должны быть поставлены в зависимость от выполнения работниками своих трудовых функций.

В данном случае Девятый арбитражный апелляционный суд встал на сторону инспекции. Суммы премий, выплаченных ко Дню города и Дню матери, были исключены из расходов в связи с тем, что они не предусмотрены коллективными и трудовыми договорами (см. п. 21 ст. 270 НК РФ). В признании расходов в виде вознаграждений ко дню бракосочетания впервые вступающим в брак в возрасте до 35 лет было отказано в связи с тем, что они, хотя и предусмотрены коллективным договором, но имеют не трудовой, а социальный характер (не относятся к системе оплаты труда, не связаны с режимом работы, условиями труда и производственными результатами работников, не являются стимулирующими) и по сути представляют собой материальную помощь, то есть подпадают под действие п. 23 ст. 270 НК РФ.

К сведению

АС МО согласился с этим мнением (Постановление от 12.07.2016 № Ф05-9407/2016). Организация подавала жалобу в Верховный суд, но не обжаловала решения судов в части расходов на оплату труда, очевидно, сочтя это бесперспективным, что свидетельствует о значимости выводов арбитров.

Отметим два нюанса. Во-первых, в данном налоговом споре инспекция не предъявляла претензий к документальному подтверждению выплат. Во-вторых, судьи исходили из того, что если выплата поименована в ст. 270 НК РФ, она в любом случае не уменьшает базу по налогу на прибыль. Таким образом, несмотря на то, что в постановлении указано на необходимость одновременного соблюдения двух условий (выплаты предусмотрены коллективными или трудовыми договорами и зависят от выполнения трудовых функций), фактически арбитры согласились с мнением Минфина, который в своих письмах называет четыре требования к признанию расходов.

О размерах премий и подтверждении факта достижения показателей премирования

Как правило, оценивая обоснованность расходов в виде выплаченных премий, судьи не требуют, чтобы налогоплательщик подтвердил их размер и достижение каждым конкретным работником условий выплаты премии. Например, АС ЗСО в Постановлении от 28.09.2015 № Ф04-23985/2015 по делу № А81-3707/2014 отклонил довод инспекции о завышении суммы расходов в связи с выплатой премии в большем размере, чем это предусмотрено положением о премировании. Арбитры указали:

- выплаты произведены на основании приказов (распоряжений) о поощрении работников на выплату премий в процентном отношении от должностного оклада в связи с выполнением производственных заданий, а также по системе ежемесячного премирования по результатам работы за месяц в денежном выражении;

- приведенный в ст. 255 НК РФ перечень расходов на оплату труда является открытым, что дает возможность учитывать иные затраты, которые прямо не перечислены в указанной статье, но связаны с оплатой труда работников и предусмотрены трудовым и (или) коллективным договором. Исключением являются выплаты, которые закон прямо запрещает учитывать при определении налоговой базы (ст. 270 НК РФ);

- не имеет значения вывод о завышении расходов ввиду того, что общий размер выплаченных премий превышает месячный фонд оплаты труда. Несмотря на то, что премии начислены в большем размере, чем это предусмотрено положением о премировании, спорные суммы не являются выплатами, которые Налоговый кодекс прямо запрещает учитывать при определении налоговой базы.

Мнение о том, что обычно суды не принимают довод инспекторов об обязанности налогоплательщика доказать, что каждый работник действительно достиг установленных показателей премирования, подтвердим ссылкой на Постановление Девятого арбитражного апелляционного суда от 09.02.2016 № 09АП-59355/2015 по делу № А40-85731/15. В нем указано: положения ТК РФ не содержат норм, обязывающих работодателя при решении вопроса о премировании устанавливать и документально подтверждать достижение каждым работником конкретных трудовых показателей.

Однако в некоторых случаях арбитры отказывают в признании расходов именно потому, что налогоплательщик не доказал, что значительный размер премии соответствует трудовому вкладу работников в деятельность по извлечению прибыли. Показательный пример – Постановление АС МО от 19.07.2016 по делу № А40-118598/2015. Налоговый орган настаивал на том, что выплаченная двум сотрудникам премия в общей сумме почти 22 млн руб. не соответствует предусмотренному ст. 252 НК РФ требованию экономической оправданности расходов.

Суд первой инстанции встал на сторону организации, указав: поскольку выплата премий произведена на основании трудовых договоров, положения об оплате труда и материальном поощрении работников и в связи с трудовыми достижениями, включение спорной суммы в состав расходов не противоречит ст. 252 и 255 НК РФ.

ИФНС обжаловала такое решение. Суд апелляционной инстанции не ограничился лишь констатацией того факта, что выплаты произведены на основании трудового договора, а дал оценку соответствия размера выплаченной премии тем трудовым достижениям, которые явились основанием для премирования.

Суд установил следующие обстоятельства:

- организации и физические лица являлись взаимозависимыми;

- источником выплаты премии были средства НПФ, результаты доверительного управления которыми, согласно данным ПФР являлись убыточными для конечных бенефициаров (пенсионеров), так как доходность не превышала уровня инфляции, а результаты деятельности по сравнению с другими управляющими были низкими;

- деятельность одного из премированных сотрудников в проверяемом периоде привела к потере активов по сделкам с офшорной компанией Lorteck Ltd;

- представленные налогоплательщиком документы о поощрении работников не содержат расчета суммы вознаграждения.

Принятое судом апелляционной инстанции в пользу ИФНС решение было обжаловано налогоплательщиком.

Изучив материалы дела, АС МО указал: выводы суда апелляционной инстанции соответствуют ст. 252 НК РФ, позволяющей включать в состав расходов не любые фактически понесенные затраты, а лишь экономически оправданные. Основным условием признания затрат обоснованными или экономически оправданными является определенная соотносимость доходов и расходов и связь последних именно с деятельностью организации по извлечению прибыли. Выплата в течение года двум работникам премии в столь значительном размере при отсутствии убедительных данных о том, что размер премии соответствует их конкретному трудовому вкладу в деятельность организации по извлечению прибыли, не может являться основанием для уменьшения базы по налогу на прибыль.

Полагаем, арбитры предельно четко обосновали свою позицию, а потому нет необходимости в каких-либо комментариях.

Выводы

В отношении сумм премий в полной мере действуют общеустановленные правила признания расходов, а именно: соответствие критериям, указанным в п. 1 ст. 252 НК РФ, и отсутствие в установленном ст. 270 НК РФ перечне неучитываемых расходов.