Системы налогообложения для ООО

Содержание

- Какие бывают системы налогообложения и что из них может применять ООО

- Как подобрать систему налогообложения ООО, сравнивая ОСНО и спецрежимы

- Какую из систем налогообложения для ООО выбрать — УСН и ЕНВД

- Уведомление о выборе или заявление: что подаем в ИНФС по факту выбора

- ОСНО

- УСН

- ЕНВД

- Выбор налогового режима

- Системы налогообложения для организаций в России

- Как рассчитать налоговую нагрузку

- Упрощенная (УСН)

- Выбор системы налогообложения для ООО

- Отличия налогообложения ООО и ИП

- Расчет налогов на ОСНО

- Какую отчетность сдает ООО на ОСНО

- Другие налоги и отчеты на ОСНО

- Что нужно знать

- Какие налоги сдавать ОСНО для ООО в 2019 году

- Особенности для ОАО

- Общая система налогообложения для ООО

- Отчеты ООО на ОСНО в 2017 году

- Налоги

Какие бывают системы налогообложения и что из них может применять ООО

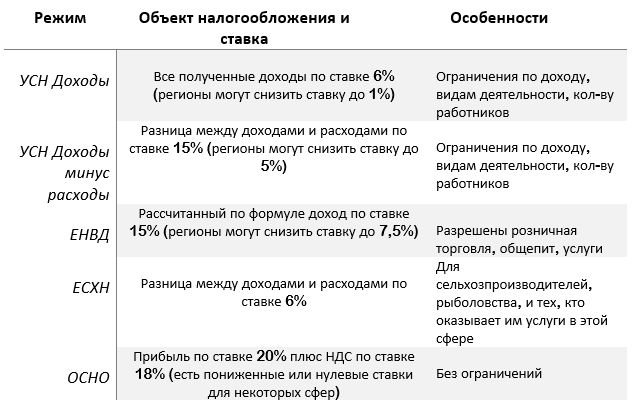

Какие системы налогообложения бывают и для ООО подходят? Чтобы ответить на эти вопросы, перечислим существующие в России системы и укажем их определяющие характеристики.

Применяемых для целей налогообложения систем в России несколько. Основная из них — ОСНО (общая), обязывающая к уплате всех предусмотренных в НК РФ налогов (федерального, регионального и местного уровней) при наличии оснований для их начисления. Помимо ОСНО налогоплательщик, если он подходит под установленные ограничения, может применять один или несколько (если их допустимо совмещать) спецрежимов (п. 2 ст. 18 НК РФ):

- предлагающий упрощение учета и налогообложения (УСН);

- для производителей сельхозпродукции (ЕСХН);

- предусматривающий уплату единого налога применительно к определенным видам деятельности (ЕНВД);

- применяемый участниками соглашений о разделе продукции;

- предлагающий приобретение патента на вид деятельности (ПСН);

- для ведущих профессиональный бизнес без создания юрлица (самозанятых) — введен как экспериментальный с начала 2019 года до завершения 2028 года.

Какую систему налогообложения выбрать для ООО? Сразу оговоримся, что не все из вышеперечисленных спецрежимов подходят для юрлиц. В их числе:

- ПСН. Она предназначена только для ИП.

- Спецрежим для самозанятых. Им могут воспользоваться как ИП, не имеющие наемных работников, так и физлица, работающие на себя и не зарегистрировавшиеся в качестве индивидуальных предпринимателей.

Из прочих систем налогообложения для ООО может быть выбрана любая с учетом того, что не каждая из них подходит для ведущейся обществом деятельности. По умолчанию при регистрации юрлица у него возникает обязанность применять ОСНО, если оно не объявит о намерении использовать один из спецрежимов. Поменять ОСНО на спецрежим можно и в процессе деятельности, но не всегда это можно сделать с удобной для налогоплательщика даты. Поэтому с тем, какая система налогообложения будет у ООО, лучше определиться в самом начале.

Как подобрать систему налогообложения ООО, сравнивая ОСНО и спецрежимы

Как выбрать систему налогообложения для ООО, сопоставляющего плюсы и минусы ОСНО с работой на спецрежимах? Прежде всего, имейте в виду, что возможность применения каждого из спецрежимов обусловлена рядом ограничений, касающихся:

- вида деятельности;

- организационной структуры и численности юрлица;

- объема получаемых доходов;

- некоторых иных качественных, количественных и суммовых характеристик.

Поэтому система налогообложения для ООО в виде кажущегося предпочтительным спецрежима конкретному юрлицу может оказаться недоступна. При намерении все-таки перейти на этот спецрежим ООО придется привести в соответствие с требованиями законодательства те моменты, которые препятствуют его выбору.

Доступные для ООО спецрежимы отличаются от ОСНО:

- ЕСХН — заменой налогов на прибыль и на имущество иным (единым) налогом, а также возможностью (при соблюдении определенных условий) освобождения от уплаты НДС;

- УСН и ЕНВД — заменой налога на прибыль, НДС и налога на имущество едиными налогами, исчисляемыми по особым алгоритмам в зависимости от того, какой конкретно режим выбран и какая из разновидностей УСН будет применяться;

- действующий при участии в соглашении о разделе продукции — особыми правилами расчета налогов, которые уплачиваются в федеральный бюджет при ОСНО, а также возможностью освобождения от налоговых платежей регионального и местного уровня.

Прочие налоги, сборы и страховые взносы при наличии объектов, облагаемых ими, придется уплачивать как при ОСНО, так и при любом из спецрежимов. Причем при ЕСХН, УСН и ЕНВД могут иметь место ситуации, обязывающие к уплате налогов, входящих в число заменяемых. Это, например, необходимость платить:

- налог на прибыль по ставкам, отличающимся от обычно применяемых к прибыли от продаж;

- НДС при ввозе товаров в РФ или исполнении обязанностей налогового агента;

- налог на имущество, исчисляемый от кадастровой стоимости или по объектам, не применяемым в деятельности, облагаемой единым налогом.

То есть применение спецрежима не всегда приводит к полной отмене заменяемых едиными налогами платежей. И не всегда отсутствие выручки или нулевой размер налогооблагаемой базы повлекут за собой неначисление единого налога (например, при ЕНВД и УСН «доходы минус расходы»). В то же время при ОСНО и налог на прибыль, и НДС могут сводиться к нулевой величине, а в отношении НДС даже возможно его возмещение из бюджета. В связи с этим сравнение систем налогообложения для ООО должно базироваться прежде всего на прогнозировании результатов запланированной деятельности и сопоставлении налоговых расчетов, сделанных по этим результатам для каждого из режимов.

Какую из систем налогообложения для ООО выбрать — УСН и ЕНВД

И УСН, и ЕНВД предназначены для компаний с небольшой (не более 100 человек) численностью, имеющих невысокие доходы. Выраженные в конкретных цифрах ограничения по размеру поступлений установлены для УСН. При ЕНВД объем доходов не ограничивается, но этот режим применим только к тем видам деятельности, которые к значительному уровню поступлений, как правило, не приводят. Имеют место похожие ограничения по структуре юрлиц. Особым для УСН оказывается предел, установленный для стоимости имеющихся в наличии основных фондов.

Однако принципы расчета единых налогов при УСН и ЕНВД различаются. Причем не только между двумя этими режимами, но и между двумя разновидностями УСН, при которых базы налогообложения определяются по-разному:

- ЕНВД рассчитывается от вмененного дохода, т. е. платить его придется независимо от реальных поступлений. По этой причине применение режима невыгодно при нестабильных или небольших доходах, едва покрывающих возникающие в процессе деятельности затраты.

- При УСН, имеющей объектом налогообложения поступающие доходы, размер подлежащего уплате налога будет увеличиваться пропорционально росту поступлений. И хотя налоговая ставка невелика (максимум 6%), иных существенных возможностей для снижения налоговых платежей не будет.

- УСН с объектом «доходы минус расходы», рассчитываемым по правилам, в целом схожим с применяемыми при исчислении налога на прибыль, позволяет уменьшать до нуля налоговую базу, но не сам налог, который в минимальном объеме (1% от дохода) придется платить даже при убыточной деятельности.

То есть у каждого из этих режимов наряду с положительными моментами есть и отрицательные, учесть которые при выборе УСН или ЕНВД необходимо. Прочие сравнения следует осуществлять с помощью конкретных прогнозных цифр, характеризующих запланированную деятельность. Причем проводить такое сравнение нужно обязательно, поскольку ожидаемый результат расчетов не всегда может оказаться тем, что казался очевидным в теории.

Дополнительно надо иметь в виду, что не запрещается и совмещение УСН с ЕНВД.

Уведомление о выборе или заявление: что подаем в ИНФС по факту выбора

О выборе в качестве системы налогообложения одного из спецрежимов необходимо поставить в известность налоговый орган. Сделать это надо обязательно, уложившись при этом в установленные законодательством сроки. Соблюдать сроки нужно и при совпадении начала деятельности с началом работы на выбранном режиме, и при смене системы налогообложения уже в процессе деятельности.

Начиная деятельность и выбрав ЕСХН или УСН, юрлицу нужно заявить об этом в течение 30 календарных дней с даты его постановки на учет в налоговом органе (п. 2 ст. 346.3, п. 2 ст. 346.13 НК РФ). Меняя режим в процессе деятельности, имейте в виду, что переход на ЕСХН и УСН возможен только с начала очередного календарного года и заявить об этом нужно не позднее 31 декабря года предшествующего (п. 1 ст. 346.3, п. 1 ст. 346.13 НК РФ). Режим, применяемый участниками соглашений о разделе продукции, устанавливается на время действия такого соглашения (п. 4 ст. 346.35 НК РФ), а на ЕНВД можно перейти в любой удобный для налогоплательщика момент (п. 3 ст. 346.28 НК РФ).

В отношении ЕСХН и УСН подлежит подаче уведомление о выборе системы налогообложения для ООО установленной формы. При переходе на режим, действующим для участников соглашений о разделе продукции, в ИФНС сдается комплект документов, подтверждающих право на его применение. А лицам, начинающим работать на ЕНВД, придется встать на учет в качестве плательщиков такого налога, подав в ИФНС заявление об этом. Этот документ одновременно будет для ООО заявлением о выборе системы налогообложения. Представить заявление о постановке на учет в качестве плательщика ЕНВД нужно не позднее 5 рабочих дней с даты начала фактического применения этого режима (п. 3 ст. 346.28 НК РФ).

***

В качестве системы налогообложения ООО может применять любую из предназначенных для юрлиц: ОСНО либо спецрежим (ЕСХН, УСН, ЕНВД и установленный для участников соглашений о разделе продукции). Если в начале деятельности о применении иного режима не заявлено, общество будет считаться работающим на ОСНО.

Применение спецрежимов, как правило, ограничено ведением деятельности определенного вида. В связи с этим наиболее часто используются ЕНВД (предназначенный для ряда услуг и розничной торговли) и УСН (с небольшим числом запретов на вид деятельности). УСН и ЕНВД сопоставимы по условиям, дающим возможность их использования, но существенно различаются в части расчета налога.

Несмотря на то что при спецрежимах ряд налогов, рассчитываемых при ОСНО, заменяются единым налогом, чтобы сделать правильный выбор, необходимо выполнить сравнительные прогнозные налоговые расчеты и принять итоговое решение с учетом положительных и отрицательных моментов в применении каждого из режимов.

***

Еще больше материалов по теме в рубрике «Бизнес».

ОСНО

По правилам Налогового кодекса РФ, новое предприятие находится на общей налоговой система, если при подаче заявления предпринимателем не был выбран иной вариант. ОСНО считается одним из самых сложных и затратных режимов налогообложения для ООО.

Именно поэтому, если вид деятельности предприятия позволяет остановить выбор на иной налоговой системе, большинство предприятий предпочитают выбирать спецрежимы, как наиболее выгодные.

Государство обязывает налогоплательщиков на общей системе выплачивать все существующие налоговые сборы:

- Налог на прибыль предприятия.

- НДС.

- НДФЛ.

Кроме того, предприниматель обязан выплачивать страховые взносы, вести два вида учета и предоставлять данные в органы статистики.

Стоит отметить и сложную очередность начисления налогов и подачи отчетов. Опытный штатный бухгалтер – острая необходимость для предприятия на ОСНО. Тем не менее, государство оставляет за предприятием право снизить налоговую нагрузку, если поток прибыли не позволяет покрыть все расходы.

Существуют виды деятельности, которым государством вменяется обязанность находиться на общей системе. Но тем предприятиям, у которых есть выбор, стоит присмотреться к очевидным преимуществам ОСНО:

- отсутствие ограничений на объем прибыли и вид деятельности;

- большинство крупных контрагентов сотрудничает только с предприятиями-плательщиками НДС;

- нет ограничений на количество сотрудников, помещений, материальных ценностей;

- при выходе в убыток фирма не платит налог на прибыль;

- есть возможность открывать филиалы и представительства.

УСН

Большинство предприятий при выборе формы налогообложения для ООО предпочитает УСН.

Это специальная система, созданная государством с целью снижения налоговой нагрузки и упрощения подачи отчетности налогоплательщиком. Отсюда и ее название – упрощенная система налогообложения.

Неоспоримые плюсы выбора УСН для ООО:

- выплата единственного налога раз в три месяца;

- сдача отчетности единожды в год.

Кроме того, организация вправе выбрать оптимальный вариант уплаты налога:

- 6% от доходов ООО;

- до 15% от доходов, от которых отнимается сумма затрат.

УСН позволяет снизить нагрузку за счет вычета сумм, потраченных на страховые взносы.

Тем не менее, не каждая организация вправе применять УСН. Прежде всего, государство устанавливает лимиты на некоторые виды деятельности.

Так, УСН остается недоступной для нотариусов, банков, ломбардов, участников фондовых бирж и ряда иных организаций. Кроме того, даже если ООО может выбрать упрощенную систему, предпринимателю следует учитывать ряд ограничений:

- для организаций, с долей участников более 25%;

- для фирм, штат которых превышает 100 человек.

Предусмотрены и иные лимиты, установленные на объем основных средств, объем расходов и доходов. Стоит отметить тот факт, что государство лишает ООО права применения УСН при превышении некоторых ограничений.

ЕНВД

Не менее популярным, чем упрощенный режим, является ЕНВД, или единый налог на вмененный доход.

Особенности данного вида налогообложения для ООО позволяет сократить расходы на налоговые и страховые взносы, а также упростить контакты с рядом органов надзора. Это в значительной степени снижает материальную нагрузку на предприятия малого бизнеса, выбравшие ЕНВД в качестве основной налоговой формы.

До недавнего времени переход на ЕВНД осуществлялся по умолчанию, если особенности деятельности организации попадали под условия спецрежима. С 2013 года применение вмененной формы налогообложения стало добровольным, что было признано очередным преимуществом ЕНВД.

Недостатками «вмененки» является жесткое ограничение допустимых видов деятельности.

Разрешают переход на ЕНВД следующим компаниям:

- розничная торговля;

- бытовые услуги;

- ветеринарные клиники;

- Реклама;

- автотранспортная деятельность.

Стоит отметить и тот факт, что данная система недоступна в ряде регионов, муниципальных районов, округов и прочих административных единиц.

Налоговая ставка по условиям данной системы составляет 15%. Ключевым моментом для исчисления налоговой базы является особый коэффициент К2, размер которого устанавливается на региональном уровне. Данный показатель неуклонно растет, что служит причиной более частого предпочтения УСН вмененному режиму.

В настоящий момент целесообразность ЕНВД ставится под сомнения. Вопрос об упразднении режима временно отложен до конца 2018 года.

Выбор налогового режима

Какую систему налогообложения выбрать для ООО?

Чтобы добиться оптимального результата, предприниматель обязан учитывать ряд факторов:

- Предполагаемый род занятий в фирме. Выбор деятельности во многом определяет и выбор налоговой системы. Так, некоторым предприятиям может подойти только ОСНО, поскольку их основная деятельность недопустима для применения спецрежима.

- Возможность причисления фирмы к льготной категории налогоплательщиков.

- Объем штата сотрудников. Превышение лимита в 100 человек не допускает перехода на ЕНВД и УСН.

- Предполагаемый объем прибыли, доходов и расходов.

- Зависимость прибыли от сезона или иных внешних факторов.

- Требуемое количество и площадь производственных зданий, сооружений, иной недвижимости.

- Стоимость основных средств на балансе.

- Необходимость организации экспортно-импортной деятельности.

- Круг контрагентов и клиентов. Для работы с фирмами-плательщиками НДС, лучше всего выбрать ОСНО.

- Наличие грамотного бухгалтера в штате. Опытный специалист оформит предварительный расчет налоговой нагрузки, чтобы оценить оптимальность выбранной системы.

Стоит учесть и региональные особенности. Так коэффициент К2 и ставка по УСН «доходы минус расходы» устанавливается местными властями в рамках субъекта РФ.

Поэтому торговля одними и теми же товарами в разных областях может облагаться налогами совершенно различными по сумме. А в некоторых административных единицах РФ отдельные налоговые спецрежимы по-прежнему не введены.

Системы налогообложения для организаций в России

Какие налоговые режимы доступны для организаций в России? Всего четыре – общая или основная система налогообложения (ОСНО) и три льготные или специальные (УСН, ЕНВД, ЕСХН). Учитывая, что упрощённая система имеет два разных объекта налогообложения, вариантов выбора будет пять.

Чтобы перейти на один из льготных режимов налогообложения, необходимо:

- выполнять ограничения и требования, установленные Налоговым кодексом;

- своевременно подать уведомление о выборе режима (30 дней с даты регистрации ООО для УСН и ЕСХН и 5 дней с начала ведения деятельности на ЕНВД).

Большинство стартапов изначально выполняют условия работы на УСН и ЕНВД (подробнее смотрите статьи 346.12 и 346.26 НК РФ), поэтому шанс работать на минимальной налоговой нагрузке есть почти у всех.

С уведомительным порядком перехода сложнее. Если вы упустили срок подачи заявления на спецрежим, то снова такое право у вас появится со следующего года. А пока придётся работать на общей системе (ОСНО), в отношении которой вполне справедливо назвать налоговую нагрузку организации налоговым бременем.

В некоторых случаях ОСНО выбирают намеренно, потому что крупные контрагенты, работающие на этом режиме, не хотят терять возможность вычета по входящему НДС. В любом случае целесообразность этого режима надо оценивать не только с учетом круга партнеров, но и выгоды для себя.

Как рассчитать налоговую нагрузку

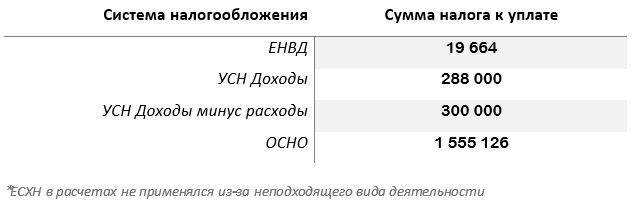

Чтобы не быть голословными, покажем на реальных цифрах, что вы теряете, если вовремя не рассчитаете налоги для вашего бизнеса.

Учитывайте только, что на это примере нельзя делать однозначный вывод о том, что самый выгодный режим – это ЕНВД. В другом регионе или при выборе другого вида деятельности, при других расходах и доходах самой выгодной может оказаться упрощёнка. Опять же, надо ещё правильно выбрать между УСН Доходы и УСН Доходы минус расходы.

Пример расчёта

ООО «Кутюрье» зарегистрировано в г. Липецк, вид деятельности — ремонт и пошив швейных, меховых и кожаных изделий, головных уборов и изделий текстильной галантереи.

В штате 6 работников (2 смены по 3 мастера), которые заняты пошивом и ремонтом одежды, бухгалтер приходящий, работает по договору оказания услуг, как ИП, то есть, взносы за него платить не надо. Сам собственник в штат не принят, потому что является единственным учредителем и управляет бизнесом на основании приказа о возложении полномочий.

Предполагаемые данные таковы:

- Доход от оказания услуг – 800 000 рублей в месяц;

- Текущие расходы (зарплата работников, взносы за них, содержание помещения, расходные материалы, реклама, связь и др.) – 300 000 рублей в месяц, из них взносы за работников – 40 000 рублей.

Надо рассчитать суммы налогов к уплате на разных режимах и выбрать самый выгодный.

ЕНВД

Вменённый налог рассчитывают по формуле ФП * БД * К1 * К2 * 15%, где:

- ФП – физический показатель – им может быть численность работников, единиц транспорта, площадь торгового зала и др.;

- БД – базовая доходность в месяц на единицу физического показателя в рублях;

- К1 – коэффициент-дефлятор — ежегодно устанавливается Минэкономразвития РФ. В 2017 г. К1 равен 1,798;

- К2 – это корректирующий коэффициент – устанавливают местные органы, варьируется от 0, 005 до 1.

Для ателье физическим показателем является численность работников, в нашем случае 6. Базовая доходность указана в статье 346.29 НК РФ, для бытовых услуг составляет 7500 рублей в месяц. Коэффициент К2 утвержден сессией Липецкого горсовета, для этого вида деятельности он равен 0,27.

Подставим значения в формулу БД * ФП * К1 * К2 = (7 500 * 6 * 1,798 * 0,27) = 21 846 рублей вменённого дохода в месяц. Умножим на 15%, получим сумму налога в месяц 3 277 рублей или 9 831 рубль в квартал. Рассчитанный налог можно ещё снизить на сумму уплаченных за работников взносов, но не более, чем на 50%, т.е. в бюджет надо заплатить 9 831/2 = 4 916 рубля в квартал. В год, соответственно, это будет сумма 19 664 рубля.

УСН Доходы

Стандартная налоговая ставка 6% снижена в Липецкой области до 5%, но только для некоторых направлений бизнеса (производство, социальные услуги, дошкольное образование, деятельность в области спорта). То есть, для ателье ставка остаётся равной 6%.

На этом режиме налогооблагаемой базой являются все полученные доходы. Считаем налог за год: 800 000 * 12 месяцев * 6% = 576 000 рублей. Эту сумму также можно уменьшить за счёт уплаченных страховых взносов, но не более, чем на половину. Несмотря на то, что за год взносов будет уплачено 480 000 рублей, в бюджет надо перечислить не менее 50% рассчитанного налога, т.е. 576 000/2 = 288 000 рублей.

УСН Доходы минус расходы

А вот для этого варианта налогообложения в Липецкой области для всех видов деятельности установлена ставка в 5% против обычной 15%. Подсчитаем, сколько придётся платить в этом случае: (800 000 – 300 000) * 12 месяцев * 5% = 300 000 рублей. Уменьшить рассчитанную сумму на уплаченные взносы нельзя, они просто учитываются в общих расходах.

ОСНО

Остаётся рассчитать налоги на общей системе, на которой компания окажется автоматически, если не подаст вовремя уведомление о переходе или не будет соответствовать одному из установленных требований. Например, для только что созданных ООО препятствием для перехода на УСН и ЕНВД станет наличие участника-организации с долей более 25%.

В Липецке по налогу на прибыль действует льготная налоговая ставка в 13,5%, но бытовые услуги под неё не подпадают, а облагаются по ставке 20%. Нет льгот и по НДС, поэтому ставка здесь составит 18%.

Чтобы подсчитать налоговую базу на прибыль, надо из выручки извлечь НДС. Годовой доход от оказания услуг ателье составит 800 000 * 12 месяцев = 9 600 000 рублей, из них НДС 1 464 406,78. Из выручки без НДС (8 135 593) вычтем расходы за год (300 000 * 12 = 3 600 000) = 4 535 593 * 20% = 907 119 рублей налога на прибыль. Суммируем оба налога, получим 1 555 126 рублей.

НДС можно уменьшить за счет вычета при покупке расходных материалов, но в данном случае это совсем незначительная сумма. Кроме того, от уплаты НДС можно было бы освободиться, если доход от реализации товаров и услуг составлял бы меньше 2 млн рублей за квартал, однако, это не наш случай.

Итого, мы имеем для нашего ателье:

То есть, только по причине того, что перед регистрацией ООО не был произведён предварительный расчёт налогов на разных режимах, максимальная разница платежей в бюджет составила 1 555 126/19 664 = 79 раз!

Кстати, эта разница может быть ещё больше. Например, количество работников в ателье – 10 человек, при этом выручка в месяц составила 1 200 000, а расходы увеличились только на 150 000 рублей. В этом случае налог на ЕНВД составит 32 768 рублей, на ОСНО – 3 557 288, а разница – 108 раз.

Такая большая разница в налоговых платежах на разных режимах характерна в основном для услуг. При расчётах для розничной торговли, где налог на ЕНВД взимают с площади торгового зала, разница с ОСНО может быть не такой впечатляющей, но она есть всегда.

Итого, перед выбором системы налогообложения необходимо:

- Разобраться, под какие налоговые режимы вписывается ваше направление бизнеса. Так, производством или оптовой торговлей нельзя заниматься на ЕНВД. Упрощёнка запрещена для страхования, ломбардов, микрофинансовых организаций, добычи ископаемых, кроме общераспространённых.

- Убедиться, что вы соблюдаете другие ограничения по режимам, не связанные с видом деятельности (наличие филиалов, доля участника-юридического лица и др.)

- Узнать, какие налоговые ставки по спецрежимам действуют в разных регионах. Часто ставки существенно отличаются в двух соседних городах. А коэффициент К2 для ЕНВД по одному и тому же виду деятельности может быть разным не только в разных населённых пунктах, но и на улицах одного города. Вся необходимая информация о региональном законодательстве есть на сайте ФНС, а можно сразу обратиться в инспекцию по месту предполагаемой деятельности.

- Сделать предварительный расчёт налогов на разных режимах. Возможно, в результате, вы откроете ООО не в том городе, где планировали.

- Если у вас будет несколько разных направлений бизнеса, в некоторых случаях выгоднее совмещать УСН и ЕНВД и вести раздельный учёт.

Остается только своевременно подать уведомление о переходе:

- Уведомление на УСН – сразу с документами на регистрацию ООО или в течение 30 дней после постановки на налоговый учёт.

- Заявление на ЕНВД – в течение пяти дней с начала реальной деятельности.

Возможно, что вам будут полезны наши бесплатные фичи:

- бесплатный сервис по подготовке документов для регистрации ООО и регистрации ИП;

- классные бесплатные телефонные консультации по выбору оптимального режима налогообложения.

После создания ООО одним из первоочередных вопросов является выбор системы налогообложения созданной организации. Такая форма хозяйственной ответственности имеет ряд нюансов и определенных характеристик. В зависимости от рода деятельности, денежного оборота предприятия и ряда других факторов системы налогообложения Общества с ограниченной ответственностью могут отличаться.

Упрощенная (УСН)

При УСН предприятие освобождается от уплаты НДС. И платит только налоги на заработную плату работников и еще один налог «упрощенцев».

Обязательным условием УСН является тот факт, что величина заявленного годового дохода должна быть меньше 45 000 000 руб.

Предприятие на УСН может выбрать какой налог оно будет платить:

- Налог УСН в размере 6 % на доходы предприятия;

- Налог УСН, колеблющийся от 5 до 15% на разницу между доходами и расходами предприятия;

Единый налог на вмененный доход платят фирмы в следующих ситуациях:

- Предприятия, торгующие не подакцизными товарами.

- В случае оказания бытовых услуг населения.

- При занятии грузоперевозками или пассажир перевозками.

- Торговая площадь меньше 150 кв. м.

- Предоставления ветеринарных услуг;

- Распространения наружной рекламы на транспортных средствах или с применениями рекламных конструкций.

В данной ситуации величина налога не зависит от дохода предприятия и является фиксированной.

Организация не может получить такой вид налогообложения:

- Если его деятельность не подлежит применению ЕНВД.

- Если у него больше 100 работников.

- Если доля юридического лица составляет более 25%.

Патентная

Такой вид системы налогообложения предприятия как патентная применим только к одной форме хозяйственной деятельности – к ИП. Вместо налога с дохода по итогам квартала или фиксированного налога предприятие приобретает патент на определенный период по определенному виду деятельности. Срок патента колеблется от месяца до года. Виды деятельности по отношению, к которым может применяться патентная система налогообложения ограничены.

Предприятия может выбрать патентную систему в случае, если выполняются все следующие факторы:

- Форма хозяйственной деятельности – ИП.

- Вид деятельности относится к ряду видов деятельности подлежащий применению патентной системы.

- Годовой доход не превышает 60 000 000 руб.

- Количество работников не превышает 15 человек.

Все 4 пункта должны обязательно выполняться.

Единый сельскохозяйственный налог или ЕСХН неограничен только одной формой хозяйственной деятельности, но применим только для предприятий, занимающихся сельскохозяйственным производством. То есть, предприятие должно самостоятельно выращивать, перерабатывать и соответственно продавать сельхозпродукцию.

Организация с такой системой обложения налогами платит всего один налог на доход за минусом расхода в размере 6 % от полученной суммы.

Выбор системы налогообложения для ООО

Общество с ограниченной ответственностью может выбирать между традиционной системой или одним из специальных упрощенных режимов.

В зависимости от деятельности предприятия, от того какие оно товары и услуги собирается предоставлять, и кто является потребителем можно определить более подходящий вид системы налогообложения.

Предприятию стоит выбрать традиционную систему если:

- Планируемыми потребителями товаров или услуг являются другие предприятия-плательщики НДС;

- Если предполагаемый годовой доход больше 60 млн. руб.

При предполагаемом доходе меньше 60 млн. руб. и в ситуации если основными потребителями предполагается население можно выбрать один из спецрежимов.

При выборе УСН стоит продумать какой налог выбрать: 6% на доходы или 5-15% разницы доходов и расходов. Делая, этот выбор стоит опираться на предположительное количество расходов. Если их величина небольшая, то выгоднее платить налог только с доходов. Если их сумма существенна, то стоит выбрать налог с разницы между доходами и расходами.

ЕСХН и ЕНВД ограничены видами деятельности, количеством работников (для ЕНВД). Поэтому данные режимы не каждое ООО может получить.

Отличия налогообложения ООО и ИП

При наличии всего одного учредителя выбор формы хозяйственной деятельности может колебаться между юридическим лицом «ООО» или физическим лицом ИП. Системы, по которым обкладываются налогами эти две формы деятельности, имеют ряд сходных черт и ряд различий.

К ним применимы следующие режимы начисления и уплаты налогов:

- традиционная (общая) система (ОСН);

- «упрощенка» (УСН);

- единый налог на вмененный доход (ЕНВД);

- единый сельскохозяйственный налог (ЕСХН);

При традиционной системе уплаты и начисления налогов обе рассматриваемые формы предприятий обязаны заплатить ряд следующих налогов:

- налог на добавленную стоимость, то есть НДС, который составляет 18 % от общего дохода (доход организация получает уже с момента отгрузки товара или предоставления услуги, а не с момента получения денег за этот товар или услугу);

- налог на недвижимое имущество, который составляет 2,2% от стоимости имущества;

- 30% получает фонд оплаты труда; этот процент начисляется на вознаграждения за работу сотрудников предприятия (ИП без наемных работников не платит этот налог);

После уплаты всех вышеперечисленных налогов ООО должно заплатить налог на прибыль, который составляет 20% разницы между доходами и расходами без учета НДС. Чтобы распределить прибыль между всеми учредителями минимум один раз в квартал предприятие должно выплачивать дивиденды и из этой суммы заплатить еще один налог в размере 9%. Этот налог называется налог на доходы физических лиц, сокращенно – НДФЛ.

Индивидуальный предприниматель платит 13% НДФЛ после уплаты всех вышеперечисленных налогов.

Есть ряд других налогов, которые могут платить и ИП и ООО, но они встречаются очень редко и зависят от рода деятельности предприятия или региона, в котором оно зарегистрировано.

При любом спецрежиме и юридическое и физическое лицо платят только налоги на заработную плату. При этом юр. лицо обязано заплатить еще 9% налога на доходы физ. лиц при выплате дивидендов.

ИП, в свою очередь, платит фиксированные взносы.

Расчет налогов на ОСНО

Налогоплательщики на УСН исполняют свой долг перед бюджетом по одному общему – единому налогу, который рассчитывается по деятельности в целом. В зависимости от объекта налогообложения «доходы» или «доходы минус расходы» его сумма определяется по-разному, но это так или иначе один платеж, в котором учитывается или не учитывается та или иная операция, проводимая компанией.

На общей системе налогообложения одна и та же сделка может иметь значение как для расчета налога на прибыль, так и для НДС. В то же время говорить о том, что налоговые базы для этих двух налогов полностью идентичны, нельзя. Есть ряд операций, которые могут учитываться для расчета налога на прибыль, но никак не влиять на НДС. Например, это начисление и выплата зарплаты, которая уменьшает сумму налога на прибыль, но не отражается в НДС. Реализация товаров или услуг как правило отражается в базе по обоим налогам, если только речь не идет о какой-то специфической продукции, не облагаемой НДС. Входящие же товары или услуги могут приобретаться у контрагента на УСН, и тогда их сумма будет отражаться лишь в базе по прибыли либо у фирмы или ИП на общей системе налогообложения, и в том случае сделка повлияет и на налог на прибыль, и на размер НДС.

Другой важный момент – период включения той или иной операции в базу по прибыли и НДС. Он может не совпадать, например, для товаров, приобретенных для дальнейшей перепродажи. В расходах по налогу на прибыль стоимость таких товаров будет отражена лишь после того, как они будут отгружены конечному покупателю. Но входящий НДС по закупке таких товаров можно принять к вычету по факту получения необходимых документов от поставщика. Та же ситуация и с приобретением основного средства, входящий НДС по которому будет учтен, как только ОС будет поставлено на учет. Расходы же по налогу на прибыль будут списываться в виде амортизационных отчислений постепенно в зависимости от срока полезного использования данного объекта.

Словом, размер налога на прибыль и НДС для ООО на общем налоговом режиме должен определяться независимо друг от друга, исходя из требований глав 21 и 25 Налогового кодекса. Бухгалтер же обязан рассматривать каждую операцию с точки зрения каждого из этих налогов отдельно.

Пример расчета налогов ООО на ОСНО

В отчетном квартале ООО «Альфа», являющееся налогоплательщиком на общей системе налогообложения, реализовало товаров и услуг в рамках основной деятельности на сумму 720 000 рублей, в том числе НДС — 109 830,51 рублей. В том же периоде организация имела следующие расходы:

- фонд оплаты труда – 235 000 рублей;

- закупка материалов с НДС – 12 000 рублей, в том числе 1 830,51 рублей НДС;

- закупка материалов у поставщиков на УСН – 24 500 рублей, без НДС;

- закупка товаров для перепродажи – 420 000 рублей, в том числе 64 067,80 рублей НДС. Из них в данном отчетном периоде реализовано товаров на общую стоимость 120 000 рублей.

- приобретен и введен в эксплуатацию новый объект основных средств – 150 000 рублей, в том числе НДС 22 881,36 рублей

- общая сумма амортизации всех ОС – 58 000 рублей.

Для расчета налога на прибыль будут учтены:

- доходы: 720 000 — 109 830,51 = 610 169,50 рублей;

- расходы: 235 000 + (12 000 – 1 830,51) + 24 500 + (120 000 – 18 305,08) + 58 000 = 429 364,40

Таким образом налог на прибыль составит 20% х (610 169,50 – 429 364,40) = 36 161,02 рубль

НДС к уплате будет рассчитан следующим образом:

- 109 830,51 – 1 830,51 — 64067,80 — 22 881,36 = 21 050,84

На приведенном примере мы видим, что ОСНО для ООО может означать необходимость уплаты весьма внушительных сумм налога в зависимости от обстоятельств, а может, напротив, предполагать платежи в минимальном размере. Возможны даже такие ситуации, когда налог на прибыль оказывается и вовсе нулевой, а организация показала убыток, но НДС к уплате по итогам того же квартала остается. Так или иначе при грамотном планировании операций и своевременном оформлении документов с контрагентами налоговую нагрузку можно оптимизировать. Единственное, что крайне не рекомендуется, – выводить НДС по итогам квартала в отрицательное значение. Возврат данного налога всегда связан с тщательными проверками сделок со стороны ИФНС, и, как правило, инспекторы находят изъяны даже в оформленных самым строгим образом документах.

Какую отчетность сдает ООО на ОСНО

Согласно положениям статьи 23 Налогового кодекса, организации обязаны отчитываться перед ИФНС по тем налогам и сборам, плательщиками которых они являются. Поскольку речь сразу о нескольких налогах, общая система налогообложения для ООО предполагает наиболее объемный комплект отчетности – ежеквартальной и по итогам года.

Налоговым периодом по налогу на прибыль является год, а отчетными периодами в большинстве случаев у фирм, относящихся к малому и среднему бизнесу — квартал, полугодие, девять месяцев. Срок предоставления промежуточной отчетности по налогу на прибыль, а также срок уплаты авансовых платежей – 28 число месяца после окончания отчетного периода. Предоставить итоговую декларацию и произвести окончательный расчет по налогу необходимо в срок до 28 марта следующего за отчетным года.

Компании, исчисляющие ежемесячные авансовые платежи по налогу исходя из фактически полученной прибыли, должны отчитываться по итогам месяца, двух месяцев, трех месяцев и так далее до окончания календарного года. Ежемесячные авансовые платежи в этом случае нужно перечислять в бюджет не позднее 28-го числа месяца, следующего за отчетным.

Декларацию по НДС компании подают по итогам каждого квартала, в срок до 25 числа следующего месяца. Рассчитаться по налогу можно тремя платежами – не менее, чем 1\3 от заявленной по декларации сумме к уплате в срок до 25 числа каждого из месяцев следующего за отчетным квартала.

Другие налоги и отчеты на ОСНО

В некоторых случаях компания, помимо основных – налога на прибыль и НДС, – может также являться плательщиком транспортного налога, налога на имущество, акцизов или, скажем, НДПИ. Но эти налоги зависят от дополнительных особенностей или обстоятельств ведения деятельности ООО, и общий налоговый режим сам по себе не создает обязанность их уплачивать. Тем не менее, если компания обязана рассчитываться по ним, то и отчетность по данным платежам она также подает.

Конечно же не стоит забывать и об общих для всех юрлиц отчетах. Вне зависимости от того, упрошенную ли или общую систему налогообложения ООО применяет, оно обязано вести бухучет и подавать бухгалтерскую отчетность.

Кроме того, каждая компания по умолчанию считается работодателем. Это означает, что в отчетность ООО на ОСНО и на УСН, входит ежеквартальный единый расчет по страховым взносам в ИФНС и отчет по начисленным и уплаченным взносам на травматизм (4-ФСС) – в ФСС. В ПФР отчетности по взносам в 2017 году не подают, но ежемесячные сведения о застрахованных работникам по форме СЗВ-М подавать все также необходимо.

В случае выплаты доходов сотрудникам организация в качестве налогового агента отчитывается ежеквартально по форме 6-НДФЛ, а по итогам года подает справки 2-НДФЛ.

Что нужно знать

Общая система обложения налогом (ОСН) начинает применяться в отношении компаний автоматически – сразу после их регистрации в налоговых органах.

Бизнесменам даже не потребуется составлять уведомление в ИФНС, поскольку речь не идет о специальном налоговом режиме.

ОСН предполагает более жесткие требования к предпринимателям: вместо одного основного налога владельцам бизнеса придется платить несколько, в отличие от компаний, работающих на ЕНВД, УСН и ЕСХН.

Это приводит к:

- формированию более высокой налоговой нагрузки;

- усложнению процесса администрирования: отчетность теперь придется формировать и сдавать по каждому отдельному налогу.

Ведение налогового и бухгалтерского учета при ОСН осуществляется по общей, а не по упрощенной системе. В процессе учета применяется полный план счетов.

Элементы налогообложения

Для более детального рассмотрение основ применения общей системы налогообложения на примере ООО имеет смысл обратить внимание на основные элементы данной системы налогообложения.

Объект обложения

Поскольку, в отличие от упрощенных налоговых режимов, при общем – ООО выплачиваются все виды налогов, то по каждому из видов обязательных платежей будет установлен свой объект.

В том числе:

| Прибыль (денежные поступления минус издержки) | Для налога на прибыль |

| Выручка от реализации продукции (услуг или работ) | Для НДС |

| Недвижимые объекты, находящиеся в собственности компании | Для налога на недвижимость |

Налоговая база

Аналогичным образом будет определяться видом платежа в казну, а именно:

| Денежная сумма, полученная в итогового финансового результата | Для налога на прибыль |

| Сумма выручки от продажи товаров | Для НДС |

| Размер кадастровой стоимости находящихся в собственности объектов | Для налога на недвижимость |

Налоговый период

Налоговый период – это промежуток времени, по итогам которого ООО должно составить налоговую декларацию и внести необходимый платеж в казну.

Он составляет при общем режиме:

| 12 месяцев | Для налога на недвижимость |

| 3 месяца | Для НДС и налога на прибыль |

Ставки налогов

Эти процентные показатели свидетельствуют о том, какую именно часть налоговой базы плательщик передает в казну.

Для ООО в 2019 году при ОСН будут действовать следующие значения налоговых ставок:

| 20% (0% и 30% — по отдельным видам деятельности и категориям субъектов) | По налогу на прибыль |

| 0%, 10%, 18% (в зависимости от типа товара) | По НДС |

| 2,5-2,5% | По налогу на недвижимое имущество |

Условия для перехода

При регистрации ООО в налоговых органах, как уже упоминалось выше, плательщика автоматически признают субъектом ОСН: никаких дополнительных документов и действий для перехода ему не потребуется.

Переход на ОСН происходит в двух случаях (ст. 346.13 НК РФ):

- плательщик ранее действовал в рамках УСН или ЕНВД, после чего утратил такое право;

- субъект принял добровольное решение о переходе на общий режим с упрощенных систем.

Ситуация необходимости перехода со специальных налоговых режимов на общий может возникнуть в случаях:

| Случай | Норматив |

| Если за год сумма выручки компании превысила 60 миллионов рублей | Ст. 346.13 НК РФ |

| Если остаточная цена основных фондов и нематериальных активов компании оказалась больше 100 миллионов рублей | Ст. 346.12 НК РФ |

| Если ООО приобрело более 20-ти автомобилей или охватило торговой деятельностью площадь более 150 квадратных метров | Ст. 346.13 НК РФ |

| Если доля фирмы в уставном капитале иных организаций превысила отметку в 25% | Ст.346.12 НК РФ |

| Если среднесписочное количество сотрудников фирмы превысило 100 человек за текущий год | Ст. 346.12 НК РФ |

Если фирма работала на ЕНВД, то основанием для перехода на ОСН может стать изменение направления работы (переход к такой форме деятельности, которая не попадает под временный режим.

Важно помнить, что ООО не имеет права применять специальные режимы в том случае, если оно занимается производством или продажей товаров, попадающих под акцизный налог, добычей полезных ископаемых, организацией деятельности игорных заведений.

Аналогичные условия затрагивают и компании, участвующие в соглашениях по разделению продукции, а также организующие собственные филиалы.

Нормативная база

Основным нормативным документом, который выступает основанием для начисления и взимания налоговых платежей в рамках ОСН выступает Налоговый кодекс.

В общем виде все его положения посвящены именно общему налоговому режиму – для специальных механизмов выделены лишь отдельные главы.

Организации, переходящей на ОСН желательно подробно ознакомиться с содержанием таких глав кодекса, как:

| 3 | Описывает основные категории плательщиков налогов и специфику уплаты ими обязательных платежей |

| 8 и 9 | Раскрывают сроки и порядок уплаты налогов, сборов, пеней, штрафов |

| 12 и 13 | Объясняют порядок составления и представления налоговой декларации, а также право налоговых органов на проведение налогового контроля и особенности последнего |

| 21-33 (за исключением глав 26.1-26.5, описывающих специальные режимы обложения налогами) | Детально раскрывают содержание всех видов федеральных, региональных и местных обязательных платежей в казну |

Более детально вопросы применения общего режима для ООО раскрываются в ведомственных нормативных актах (письмах и постановлениях Минфина РФ, ФНС и т.д.).

Какие налоги сдавать ОСНО для ООО в 2019 году

Чаще всего ОСН применяют крупные предприятия, которые имеют значительный штат сотрудников и проводят через себя существенный оборот денежных средств.

Эта система лишена льгот и упрощений, но рассчитана на то, что сильные участники рынка могут позволить себе платить все налоги в полной мере.

Какую отчетность сдает ИП на ОСНО смотрите в статье: отчетность ИП на ОСНО.

Какую отчетность сдает ИП на ОСНО смотрите в статье: отчетность ИП на ОСНО.

Как работают ИП на ОСНО, .

Несмотря на то, что общий режим налогообложения является наиболее сложным из всех он все-таки отличается значительной гибкостью.

Так, рассматривая вопрос о том, какие налоги платит ООО при ОСН в 2019 году, можно отметить следующее:

| Налог | Размер |

| Ставка налога на прибыль может составлять | 20%, 30% и даже 0% |

| НДС взимается по ставке | 0%, 10% и 18% |

| Размер налога на недвижимость меняется | В зависимости от региона и категории принадлежащих компании основных фондов (максимальная ставка 2,2%) |

Наряду с указанными основными платежами ООО также осуществляет отчисления в ПФР, ФСС и ФОМС за каждого из своих работников, вносит в казну местные и региональные обязательные платежи.

Порядок перехода

Если ООО утратило право применять в своей деятельности специальные налоговые режимы или решило добровольно перейти на общий режим, то ему придется уведомить об этом налоговое ведомство (ст.346.13 НК РФ).

Этот процесс реализуется следующим образом:

| При утрате права уведомление должно быть направлено в ИФНС в течение 15 дней | Письмо ФНС №ШС-22-3/848@ |

| При добровольном решении уведомление может быть представлено в любое время, однако действовать ОСН начнет только с нового налогового года | Ст. 346.13 НК РФ |

Переход со специальных режимов на общий не предполагает получение разрешительных документов от ИФНС: задача ООО состоит исключительно в уведомлении налоговых органов.

Однако такое уведомление носит обязательный характер. Важно учесть, что процесс перехода со специальных режимов на ОСН для ООО предполагает перестройку систем бухгалтерского и налогового учета.

В частности, восстановление учета осуществляется через вспомогательные счета 00,01 и 02, в частности:

| Дт 01 Кт 00 | Уточняют первичную стоимость основных фондов |

| Дт 00 Кт 02 | Корректируют размер амортизации |

На базе документов первичного учета корректируются сведения, касающиеся стоимости готовой продукции, сырья и материалов, незавершенного производства, дебиторская задолженность.

Ведение бухгалтерского учета

Как было установлено выше, бухгалтерский учет при ОСН, осуществляется в полном виде, то есть на базе общего плана счетов и путем представления в налоговое ведомство всех форм финансовой отчетности.

Учет активов, денежных поступлений, издержек, основных фондов

Все операции по перечисленным выше статьям прописываются в форме проводок в главном журнале, после чего переносятся в бухгалтерский баланс и отчет о прибылях и убытках.

Соблюдение кассовой дисциплины

По итогам каждой хозяйственной операции оформляются приходные и расходные ордера, чеки и квитанции, данные которых служат основанием для формирования сводных показателей.

Первичные документы подшиваются и хранятся на предприятии.

Учет зарплаты

По итогам каждого месяца в компании составляются ведомости, на основании которых работники получают вознаграждение за свой труд.

В этих документах прописываются отчисления на НДФЛ и выплаты во внебюджетные фонды.

На основании информации зарплатных ведомостей составляются отчеты, а затем ежегодно и ежеквартально направляются в страховые фонды.

Сведения текущего учета ложатся и в основу иных видов отчетности, которую можно условно разделить на две категории:

| Ежеквартальные отчеты, к числу которых относятся | Бухгалтерский баланс Отчет о прибылях и убытках Пояснительная записка |

| Ежегодные отчеты, в число которых помимо перечисленных выше бумаг входят | Отчет об изменениях в капитале; Отчет о движении денежных средств Специальной приложение к балансу Отчет о целевом применении средств Аудиторское заключение |

Все указанные формы представляются в ИФНС руководителем организации или главным бухгалтером. Первичные документы, данные которых легли в основу отчетов хранятся в ООО на протяжении 5-ти лет.

Возможно ли совмещение

Многие владельцы ООО задумываются над возможностью совмещения общего режима уплаты налога со специальными. Это позволит им хотя бы отчасти экономить средства на уплате налогов.

Однако далеко не со всеми налоговыми режимами ОСН можно совместить, в частности:

| Налог | Описание |

| УСН | Может применяться только в отношении всего ООО в целом. В отношении отдельных видов деятельности данный режим использовать запрещено. В случае острой необходимости лучше разделить компанию на две самостоятельные организации (ст. 346.1 НК РФ) |

| ЕСХН | Действует аналогичным образом – только в отношении всего предприятия в целом (ст. 346.11 НК РФ) |

| ЕНВД | Может распространяться, как на все предприятие в целом, так и затрагивать отдельные виды деятельности. Соответственно, в этом случае возможно совмещение с иными системами налогообложения (ст. 346.27 НК РФ) |

Если в числе видов деятельности ООО имеются такие направления, по которым разрешено применение ЕНВД, то компания имеет право совместить этот режим с ОСН.

Особенности для ОАО

Чаще всего в своей деятельности компаниям, действующим на правах ОАО приходится использовать общий налоговый режим.

Это связано с тем, что:

| Во-первых | Размеры деятельности компании (численность сотрудников, годовая выручка и т.п.) превышают предельно допустимые нормы иных режимов налогообложения |

| Во-вторых | Компания активно открывает филиалы и вкладывает свои активы в капитал иных юридических лиц |

В общем виде открытое акционерное общество платит в ИФНС те же самые налоги, что и ООО.

Общая система налогообложения, что это? Узнайте об этом из статьи: ОСНО.

Общая система налогообложения, что это? Узнайте об этом из статьи: ОСНО.

Как выглядит таблица базовой доходности ЕНВД в 2019 году, .

Что это — код тарифа в РСВ-1 по ЕНВД в 2019 году, .

Однако существуют и некоторые важные нюансы:

- Главному бухгалтеру следует подойти особенно внимательно к вопросу составления отчета об изменениях в капитале, в который вносятся сведения, касающиеся проданных акций и выплаченных дивидендов.

- Налог на прибыль корпорации начисляется до распределения дивидендов между акционерами (владельцы бизнеса могут рассчитывать только на часть чистой прибыли.

- Дивиденды акционеров рассматриваются в качестве их дохода – поэтому каждый участник корпорации платит по ним налог по ставке 13%.

Таким образом, в 2019 году применение общего режима обложения налогами для ООО предполагает уплату налогов на прибыль и недвижимое имущество, НДС, акцизов, а также местных и региональных налогов.

Компания обязана будет вести налоговый и бухгалтерский учет в полном виде и формировать все виды финансовой отчетности.

Тем не менее, у ООО все же остается возможность использовать ОНС в основной деятельности, а по отдельным ее видам применять ЕНВД.

Предыдущая статья: Отчетность ИП на ОСНО Следующая статья: Переход с УСН на ОСНО в середине года

Общая система налогообложения для ООО

Актуально на: 10 мая 2017 г.

Каждая организация, а также индивидуальный предприниматель самостоятельно выбирает для себя режим налогообложения. В соответствии с действующим налоговым законодательством РФ налогоплательщик может применять общий режим или один из специальных режимов: УСН, ЕНВД, ЕСХН.

Общая система налогообложения для ООО – это система, при которой организация является плательщиком налога на прибыль и НДС (спецрежимники в общем случае от уплаты НДС освобождаются). Кроме того, при ведении определенных видов деятельности ООО на ОСНО может являться также плательщиком НДПИ, акцизов, водного налога.

Помимо этого организация на ОСН должна выполнять обязанности налогового агента по НДФЛ при выплате зарплаты и иных сумм в пользу работников. То есть исчислять НДФЛ, удерживать его из доходов и перечислять в бюджет. А также начислять с выплат работников страховые взносов (пп. 1 п. 1 ст. 419 НК РФ). Справедливости ради отметим, что все это должны делать не только общережимники, но и плательщики, применяющие специальные налоговые режимы.

Будучи на общем налоговом режиме ООО при наличии у него соответствующего имущества также должно платить:

- налог на имущество организаций;

- транспортный налог;

- земельный налог.

Отчеты ООО на ОСНО в 2017 году

Какую отчетность сдает ООО на ОСНО? По общему правилу организации обязаны отчитываться в ИФНС по тем налогам, сборам, страховым взносам, по которым являются плательщиками (пп. 4 п. 1 ст. 23 НК РФ). Соответственно, отчетность ООО на ОСНО включает в себя ряд деклараций и расчетов.

| Вид отчетности | Порядок представления в ИФНС |

|---|---|

| декларация по налогу на прибыль | по итогам I квартала, I полугодия, 9 месяцев и года, либо по окончании каждого месяца и отчетного года (ст. 285, 289 НК РФ) |

| декларация по НДС | по итогам каждого квартала (ст. 163, п. 5 ст. 174 НК РФ) |

| Ниже в таблице указаны декларации, которые организации должны сдавать при наличии у них объекта налогообложения по соответствующему налогу | |

| декларация по налогу на имущество организаций | по итогам года (п. 1 ст. 379, п. 1 ст. 386 НК РФ) |

| расчет по авансовым платежам по налогу на имущество организаций | по итогам I квартала, I полугодия, 9 месяцев, если отчетные периоды установлены региональным законом (п. 2,3 ст. 379, п. 1 ст. 386 НК РФ) |

| декларация по транспортному налогу | по итогам года (п. 1 ст. 360, ст. 363.1 НК РФ) |

| декларация по земельному налогу | по итогам года (п. 1 ст. 393, ст. 398 НК РФ) |

Кроме того, организация, как лицо, перечисляющее выплаты в пользу физических лиц (в первую очередь работников), должно представлять отчетность по НДФЛ и взносам в налоговую.

| Вид отчетности | Порядок представления в ИФНС |

|---|---|

| справки 2-НДФЛ | по итогам года (п. 2 ст. 230 НК РФ) |

| расчет 6-НДФЛ | по итогам I квартала, I полугодия, 9 месяцев и года (п. 2 ст. 230 НК РФ) |

| расчет по страховым взносам | по итогам I квартала, I полугодия, 9 месяцев и года (ст. 423, п. 7 ст. 431 НК РФ) |

Как вы понимаете, для каждого вида отчетности при ОСН-налогообложении для ООО установлены свои сроки сдачи.

Налоги

Компания, которая работает на основании общей системы налогообложения, выплачивает такой перечень налогов:

- НДС (налог на добавленную стоимость) в общем случае составляет 18%. В случае реализации продукции для детей, медицинских или продовольственных продуктов – 10%, а при экспортной деятельности – 0%.

- Налоги на прибыль, которые составляют 20%.

- Налог на доход физическим лицам взымается с любой выплаты и составляет 13%.

- Взнос во внебюджетный фонд в общем случае составляет приблизительно 30% и включает в себя медицинское страхование 5,1%, пенсионное страхование 22%, социальное страхование 2,9%, страхование от несчастных случаев 0.2%.

- Налог на имущество предприятия. Ставки при этом могут варьироваться в границах 2.2% от стоимости имущества предприятия в год.

- Транспортный налог (только в том случае, когда в собственности предприятия есть автотранспорт). В этом случае ставка прямо зависит от мощности двигателя авто.

- Земельный налог. Ставка по земельному налогу составляет не более 1,5% от стоимости земли в собственности.

В зависимости от деталей хозяйственной деятельности налоги ООО на ОСНО также включают в себя акцизы, водные налоги и налоги на добычу полезных ископаемых.

Добавить комментарий