База налога на имущество

Содержание

- Налог на имущество организаций: налоговая база

- Что такое налог на имущество организаций?

- Кадастровый налог на имущество

- Нюансы определения налоговой базы налога на имущество организаций

- Что облагается налогом на имущество

- Расчет налога на имущество организаций

- Отчетность по налогу на имущество

- Налог на имущество организаций. Порядок определения налоговой базы

- Налог на имущество организации

- Налоговая база и формула расчета платежей

- Декларация по налогу на имущество

- Налоги на имущество организаций – основные понятия

- Льготы на налог на имущество организаций

- Сроки и порядки уплаты налогов на имущество организаций

- Что является объектом налогообложения?

- Особенности определения налоговой базы

- Как и когда исчислить и уплатить налог на имущество в 2018 году?

- Изменение налога на имущество для юридических лиц в 2018 году?

- Понятие

- Объект обложения

- Расчёт налога на имущество

- Порядок и сроки уплаты

- Понятие налога на имущество физических лиц

Налог на имущество организаций: налоговая база

Организации исчисляют размер фискального платежа к перечислению в бюджет самостоятельно. Объектом обложения в 2019 году является и движимое, и недвижимое имущество, учитываемое на балансе компании в качестве основных средств. Не признаются объектами налогообложения:

- земельные участки;

- имущество, используемое госорганами для нужд обороны, обеспечения безопасности и охраны правопорядка;

- объекты культурного наследия;

- ядерные установки, ледоколы, космические объекты;

- основные средства, включенные в первую и вторую амортизационные группы.

По общему правилу, налоговая база определяется исходя из среднегодовой стоимости собственности, являющейся объектом налогообложения. Средняя стоимость определяется как частное от деления суммы остаточной стоимости основных средств на первое число каждого месяца расчетного периода и месяца, следующего за ним, на количество месяцев в расчетном периоде, увеличенное на единицу.

В отношении недвижимости может быть установлено определение налогооблагаемой базы исходя из кадастровой стоимости (п. 2 ст. 375 НК РФ).

Что такое налог на имущество организаций?

Это налог, который платят фирмы со стоимости зданий, транспорта, крупного оборудования — другими словами, всех основных средств предприятия, включенных в амортизационные группы выше второй. Земля, на которой построено предприятие, и иные природные объекты не являются объектами налогообложения.

Налог на имущество организаций регулируется НК РФ и региональными законодательными актами, поскольку доходы от его взимания идут в соответствующий бюджет субъекта РФ. Регионы могут определять дифференцированные ставки налога (не больше 2,2%).

По налогу на имущество необходимо регулярно сдавать декларации, рассчитывать авансы к уплате и саму сумму налога.

Платят этот налог и отечественные фирмы, и зарубежные. Исключение сделано для компаний, работающих на спецрежимах, например, упрощенке, вмененке, патенте. Но даже спецрежимники признаются плательщиками налога на имущество, если у них есть недвижимость определенного типа.

Подробности см. в материалах:

- «По каким объектам недвижимости налоговая база рассчитывается исходя из кадастровой стоимости»;

- «Перечень имущества, облагаемого по кадастровой стоимости».

Кадастровый налог на имущество

С 2014 года ряд объектов недвижимости, принадлежащих юридическим лицам, оценивается для расчета налоговой базы по налогу на имущество по кадастровой стоимости. Это нововведение коснулось не всех.

Узнать, нужно ли вам считать базу для налогообложения по новым правилам, поможет статья «Когда платить налог на имущество по кадастровой стоимости».

Для подсчета налоговой базы следует определить кадастровую стоимость недвижимости.

Как это сделать, вам объяснит наша публикация.

Чем отличается кадастровая оценка от расчета по остаточной стоимости?

Остаточная стоимость недвижимости — это ее первоначальная стоимость, уменьшенная на сумму амортизационных платежей. Первоначальная стоимость зданий определяется с привлечением специалистов из БТИ. Они оценивают размеры здания, материалы, из которых оно построено, количество окон, дверей и т. д.

На основании этих сведений формируется инвентаризационная стоимость недвижимости. Обычно она далека от реальной рыночной стоимости, поскольку не учитывает таких субъективных факторов, как местоположение, инфраструктура и др. А вот кадастровая оценка, которую проводят лицензированные фирмы-оценщики, эти факторы учитывает — потому и стоимость получается выше. А это значит, что изменение методики расчета налоговой базы по налогу на имущество государством при неизменном размере налоговых ставок привело к росту налоговой нагрузки на бизнес и увеличению поступлений в бюджеты субъектов РФ.

Введение кадастровой оценки в налоговую практику привело к возникновению ряда проблем в подсчетах. Например, организация проводит операции с недвижимостью (приобретение или реализация), при этом срок владения имуществом составляет не полный год, а меньше. На каком основании юридическое лицо может рассчитывать налог на имущество по сроку реального владения?

Об этом читайте в материале «С 01.01.2015 все компании вправе корректировать кадастровую стоимость недвижимости с учетом периода фактического владения».

Бывают ситуации, когда недвижимость была неправомерно включена в перечень имущества, облагаемого налогом по кадастровой стоимости.

Что делать в таком случае и можно ли затем пересчитать сумму налога, расскажет эта статья.

Ситуации, в которых имущество, попавшее в кадастровый список, впоследствии разделяется на несколько отдельных объектов, встречаются нечасто. Но и для такого непростого случая мы подготовили для вас несколько статей:

- «Как платить налог на имущество при разделе «кадастровых» объектов»;

- «С 01.01.2015 урегулирован вопрос уплаты налога на имущество при разделе «кадастровой» недвижимости».

С помощью этой информации вы сможете правильно рассчитать налоговую базу по вновь образовавшимся объектам недвижимости, а также обезопасите себя от придирок налоговых инспекторов.

В 2014 году недвижимость включалась в перечень имущества, стоимость которого определяется как кадастровая, на основании критериев, утвержденных НК РФ и региональным законодательством. В частности, в список попадали торговые комплексы и административно-деловые центры. В 2015 году данный перечень расширили — были добавлены здания, совмещающие в себе несколько функций.

О них наш материал «С 01.01.2015 налогом на имущество по кадастровой стоимости облагаются «гибриды» деловых и торговых центров».

Кадастровая стоимость недвижимости может меняться. Например, в случае ошибки фирмы-оценщика либо если организация осуществила реконструкцию здания. Как в таком случае посчитать налог на имущество и каким нормативным актом руководствоваться?

Читайте об этом .

Нюансы определения налоговой базы налога на имущество организаций

Организация может владеть объектом недвижимости совместно с другими юридическими или физическими лицами.

Как в таком случае вычислить сумму налога к уплате, расскажут статьи:

- «Как платить налог на имущество по «кадастровому» объекту в долевой собственности»;

- «Как платить налог по «кадастровому» имуществу в общей собственности?».

В отличие от общества с ограниченной ответственностью или акционерного общества осуществление деятельности по договору простого товарищества не приводит к образованию юридического лица. Особенность такого договора состоит в объединении имущества и усилий участников для получения прибыли или достижения какой-либо цели. Бухгалтерский и налоговый учет по договорам простого товарищества имеет свою специфику, поскольку ведение деятельности может осуществляться как совместно всеми участниками, так и одним товарищем от имени всех (или наоборот, все товарищи могут выступать от имени товарищества в целом).

Если вы являетесь участником договора простого товарищества, то вам может быть интересна статья «Налог на «совместное» имущество в простом товариществе рассчитывается пропорционально доле каждого участника».

В связи с ростом налоговой нагрузки руководители компаний, юристы и бухгалтеры задаются естественным вопросом: как законно уменьшить налоговые отчисления? НК РФ предусматривает льготы по налогу на имущество.

Кто их может применять и при соблюдении каких условий, рассказывается в нашей статье.

Расчет налоговой базы по налогу на имущество организаций с введением кадастровой оценки усложнился. К тому же государство увеличило налоговое бремя для спецрежимников, которые раньше не платили этот налог и не сдавали отчетность по нему.

Наши специалисты подготовили пошаговую инструкцию по расчету налога на имущество. Ознакомиться с ней можно .

Что облагается налогом на имущество

Объектом налогообложения является движимое и недвижимое имущество, которое принято на учет в качестве основных средств в порядке, установленном для ведения бухгалтерского учета. Сюда входит также имущество, переданное во временное владение, в пользование, распоряжение, доверительное управление, внесенное в совместную деятельность или полученное по концессионному соглашению.

Какое имущество не подпадает под обложение имущественным налогом? В п. 4 ст. 374 НК РФ приведен исчерпывающий перечень льготных объектов:

- земельные участки и иные объекты природопользования (водные объекты и другие природные ресурсы);

- имущество, принадлежащее на праве оперативного управления ряду госучреждений;

- объекты, признаваемые объектами культурного наследия (памятниками истории и культуры);

- ядерные установки, используемые для научных целей, пункты хранения ядерных материалов и радиоактивных веществ и хранилища радиоактивных отходов и другие объекты.

Исключение составляют объекты, принятые на учет в результате:

- реорганизации или ликвидации юридических лиц;

- передачи, включая приобретение, имущества между лицами, признаваемыми взаимозависимыми.

Кроме того, не включаются в базу по налогу на имущество объекты, включенные в первую или вторую амортизационную группу в соответствии с Классификацией основных средств, которая утверждена Постановлением Правительства РФ от 01.01.2002 № 1. Напомним, что Постановлением Правительства РФ от 07.07.2016 № 640 были внесены поправки в Классификацию ОС, которые вступили в силу с 1 января 2017 года.

Однако Минфин РФ в письме от 14.11.2016 № 03-03-06/1/66701 разъяснил, что внесение данных корректив не является основанием для изменения срока полезного использования введенных в эксплуатацию основных средств, установленного в соответствии с Классификацией, действовавшей на дату принятия объектов к бухгалтерскому учету.

Расчет налога на имущество организаций

При расчете налога на имущество воспользуйтесь следующим алгоритмом:

- определите объект налогообложения;

- проверьте наличие и возможность применения льгот по налогу на имущество;

- определите налоговую базу (определяется как среднегодовая стоимость имущества, признаваемого объектом налогообложения.

Среднегодовая стоимость имущества — сумма, полученная в результате сложения величин остаточной стоимости имущества (без учета имущества, налоговая база, в отношении которого определяется как его кадастровая стоимость) на 1-е число каждого месяца и последнее число года / на количество месяцев в налоговом периоде, увеличенное на единицу).

-

определите ставку налога;

- рассчитайте сумму налога, подлежащую уплате в бюджет.

Формулы для расчета авансовых платежей и имущественного налога используйте следующие (п. 1, 2 и 4 ст. 382 НК РФ).

Авансовый платеж = Налоговая база х Ставка налога: 4

Сумма налога за год = Налоговая база х Ставка налога — Сумма авансовых платежей

Перечислить налог на имущество и авансовые платежи нужно в налоговую инспекцию по месту нахождения недвижимости (п. 6 ст. 383 НК РФ).

Что касается остаточной стоимости имущества — она должна учитываться в том значении, в котором она сформирована в соответствии с порядком ведения бухгалтерского учета на соответствующую дату.

Правила формирования в бухгалтерском учете информации об основных средствах установлены ПБУ 6/01. Единица учета основных средств — это инвентарный объект. Если у одного объекта нескольких частей, сроки полезного использования которых существенно различаются, каждая из них учитывается как самостоятельный инвентарный объект.

Изменение первоначальной стоимости ОС, в которой они приняты к бухучету, допускается в случаях достройки, дооборудования, реконструкции, модернизации, частичной ликвидации и переоценки объектов.

Следует отметить, что налоговая база в отношении отдельных объектов недвижимости определяется как ее кадастровая стоимость по состоянию на 1 января года налогового периода в соответствии со статьей 378.2 НКРФ. К таким объектам относятся:

- административно-деловые центры и торговые центры (комплексы) и помещения в них;

- нежилые помещения, назначение, которые используются для размещения офисов, торговых объектов, объектов общепита и бытового обслуживания;

- объекты недвижимости иностранных организаций, не осуществляющих деятельности в РФ;

- жилые дома и жилые помещения, не учитываемые на балансе в качестве объектов ОС.

НК РФ установлено, что региональными властями не позднее 1 числа года перечень объектов недвижимого имущества, в отношении которых налоговая база определяется как кадастровая стоимость. Данный перечень направляется в налоговый орган по субъекту и размещается на его официальном сайте или на официальном сайте региона. Таким образом, перечень, определенный на следующий налоговый период должен быть составлен не позднее 1 января календарного года соответствующего налогового периода.

Если здание (строение, сооружение) безусловно и обоснованно определено административно-деловым центром или торговым центром (комплексом) и включено в перечень, то все помещения в нем, облагаются налогом исходя из кадастровой стоимости. Причем даже если указанные помещения в перечне отсутствуют (письмо ФНС РФ от 16.03.2017 № БС-4-21/4780).

Если кадастровая стоимость здания определена, но в отношении конкретного помещения она не указана, то налоговая база в отношении помещения определяется как доля кадастровой стоимости здания, в котором оно находится, соответствующая площади помещения в общей площади здания.

При этом если то или иное здание не включено в указанный перечень, то налоговая база определяется как среднегодовая стоимость имущества. Это подтверждает Минфин РФ (письмо от 17.06.2015 № 03-05-05-01/35000).

Следует отметить, что кадастровая стоимость недвижимости может быть изменена в течение календарного года. Дело в том, что в период между проведением работ по государственной кадастровой оценке возможно изменение рыночной конъюнктуры, методических подходов к определению кадастровой стоимости.

Кроме того, основанием для пересмотра результатов кадастровой оценки является недостоверность сведений об объекте недвижимости, использованных при определении его кадастровой стоимости. Этим может обусловливаться изменение кадастровой стоимости объекта оценки как в сторону уменьшения, так и в сторону увеличения.

Федеральным законом от 29.07.1998 № 135-ФЗ установлено, что в случае несогласия с результатами кадастровой стоимости, их можно оспорить. Сделать это могут как компании, так и органы власти.

С какого момента налогоплательщик должен применять измененную кадастровую стоимость объекта? Если указанная стоимость скорректирована из-за выявленной ошибки, то новую стоимость можно применять, начиная с налогового периода, в котором была применена ошибочно определенная кадастровая стоимость.

Если данный показатель был изменен в связи с принятием решения соответствующей комиссии или судебного акта, то обновленная кадастровая стоимость должна быть учтена, начиная с налогового периода, в котором подано было заявление о пересмотре кадастровой стоимости, но не ранее даты внесения в Единый государственный реестр недвижимости кадастровой стоимости, которая являлась предметом оспаривания.

Отчетность по налогу на имущество

Если у компании есть имущество, которое облагается налогом, то она обязана отчитываться по нему в ИФНС. Форма по КНД 1152026 — Налоговая декларация по налогу на имущество (Приказ ФНС от 5 ноября 2013 г. № ММВ-7-11/478@). Отчетность по налогу на имущество нужно сдавать, даже если самортизированы все основные средства (письмо ФНС РФ от 08.02.2010 № 3-3-05/128). Исключение — нулевая декларация, ее подавать не нужно (письмо Минфина РФ от 28.02.2013 № 03-02-08/5904).

Декларацию организации сдают только по итогам года. Срок — не позднее 30 марта года, следующего за истекшим налоговым периодом (п. 3 ст. 386 НК РФ). Ежеквартально компаниям положено предоставлять с инспекцию расчет по авансовым платежам по налогу на имущество. Делать это необходимо не позднее 30 календарных дней с даты окончания соответствующего отчетного периода.

При оформлении титульного листа отчетности в 2017 году необходимо обратить внимание на заполнения поля «Код вида экономической деятельности по классификатору ОКВЭД». Порядок заполнения отчетности требует указывать в этой строке код вида экономической деятельности по классификатору ОКВЭД согласно Общероссийскому классификатору видов экономической деятельности (ОКВЭД) ОК 029-2001. Однако этот классификатор утратил силу с 01.01.2017. Дело в том, что Приказом Росстандарта от 31.01.2014 № 14-ст введен в действие ОКВЭД2, который применяется к правоотношениям, возникшим с 01.01.2014, с установлением переходного периода до 01.01.2017. Несмотря на это в порядок по заполнению налоговой отчетности по имуществу коррективы не внесены.

Поэтому возникает вопрос: какие коды необходимо указывать при представлении в 2017 году уточненной налоговой отчетности за предшествующие отчетные (налоговые) периоды — согласно Общероссийскому классификатору видов экономической деятельности ОК 029-2001 или ОКВЭД2?

В письме ФНС РФ от 09.11.2016 № СД-4-3/21206@ содержится ответ на этот вопрос: при сдаче уточненок за предыдущие периоды указывается тот же код по ОКВЭД, который был отражен в первичных налоговых декларациях.

Проверить правильность заполнения отчетности по налогу на имущество помогут контрольные соотношении, которые приведены в письме ФНС РФ от 27.10.2015 № БС-4-11/18786.

Вебинары для бухгалтеров в Контур.Школе: изменения законодательства, особенности бухгалтерского и налогового учета, отчетность, зарплата и кадры, кассовые операции.

Налог на имущество организаций. Порядок определения налоговой базы

1. Налоговая база определяется отдельно в отношении имущества, подлежащего налогообложению по местонахождению организации (месту постановки на учет в налоговых органах постоянного представительства иностранной организации), в отношении имущества каждого обособленного подразделения организации, имеющего отдельный баланс, в отношении каждого объекта недвижимого имущества, находящегося вне местонахождения организации, обособленного подразделения организации, имеющего отдельный баланс, или постоянного представительства иностранной организации, а также в отношении имущества, облагаемого по разным налоговым ставкам.

2. В случае, если объект недвижимого имущества, подлежащий налогообложению, имеет фактическое местонахождение на территориях разных субъектов Российской Федерации либо на территории субъекта Российской Федерации и в территориальном море Российской Федерации (на континентальном шельфе Российской Федерации или в исключительной экономической зоне Российской Федерации), в отношении указанного объекта недвижимого имущества налоговая база определяется отдельно и принимается при исчислении налога в соответствующем субъекте Российской Федерации в части, пропорциональной доле балансовой стоимости (для объектов недвижимого имущества, указанных в пункте 2 статьи 375 настоящего Кодекса, — инвентаризационной стоимости) объекта недвижимого имущества на территории соответствующего субъекта Российской Федерации.

3. Налоговая база определяется налогоплательщиками самостоятельно в соответствии с настоящей главой.

4. Среднегодовая (средняя) стоимость имущества, признаваемого объектом налогообложения, за налоговый (отчетный) период определяется как частное от деления суммы, полученной в результате сложения величин остаточной стоимости имущества на 1-е число каждого месяца налогового (отчетного) периода и 1-е число следующего за налоговым (отчетным) периодом месяца, на количество месяцев в налоговом (отчетном) периоде, увеличенное на единицу.

5. Налоговая база в отношении каждого объекта недвижимого имущества иностранных организаций, указанного в пункте 2 статьи 375 настоящего Кодекса, принимается равной инвентаризационной стоимости данного объекта недвижимого имущества по состоянию на 1 января года, являющегося налоговым периодом.

Особенности исчисления и уплаты налога по местонахождению обособленных подразделений организации регулируются статьей 384 Налогового кодекса Российской Федерации (далее НК РФ).

Налоговая база определяется отдельно в отношении имущества, находящегося по месту нахождения:

— организации (по месту постановки на учет в налоговых органах),

— каждого обособленного подразделения организации, имеющего отдельный баланс,

— каждого объекта недвижимого имущества, находящегося вне местонахождения организации, обособленного подразделения организации, имеющего отдельный баланс

При определении налоговой базы по налогу на имущество, необходимо учитывать то, что по разным видам объектов основных средств на территории одного субъекта Российской Федерации могут быть установлены разные налоговые ставки.

В связи с этим, для правильного определения налоговой базы и исчисления суммы налога, подлежащего уплате в бюджет, организация должна вести обособленный учет таких объектов.

Исключение составляет лишь движимое имущество. Это имущество, в соответствии со статьей 376 НК РФ, включается в налоговую базу по месту нахождения организации или обособленного подразделения, которое имеет отдельный баланс (если это имущество находится на балансе данного подразделения).

Следовательно, по местонахождению обособленного подразделения организации, не имеющего отдельного баланса, налоговая база будет исчисляться в отношении основных средств, относящихся к недвижимому имуществу (зданий, сооружений).

Другие основные средства, находящиеся в обособленном подразделении, будут включаться в налоговую базу для целей налогообложения по местонахождению организации.

Обратите внимание: на то, что в данной статье НК РФ существует норма в отношении недвижимого имущества, которое находится вне местонахождения организации (обособленного подразделения организации, имеющего отдельный баланс), в частности имущества, сданного в аренду.

Налог со стоимости недвижимого имущества, находящегося вне местонахождения организации или ее обособленного подразделения, должен уплачиваться по местонахождению этого имущества.

Кроме того, для объектов недвижимого имущества, которые находятся на территориях разных субъектов Российской Федерации, в частности для таких объектов, как железная дорога, магистральный трубопровод и других подобных объектов, установлен специальный порядок определения налоговой базы.

Налоговая база по этим объектам должна определяться отдельно, и приниматься при исчислении налога в соответствующем субъекте Российской Федерации в части пропорциональной доле балансовой стоимости объекта недвижимого имущества, находящегося на территории соответствующего субъекта.

Среднегодовая стоимость имущества определяется как средняя арифметическая величина.

В расчет принимается не только остаточная стоимость объектов основных средств по состоянию на начало каждого месяца, но и на начало месяца, следующего за отчетным.

В качестве делителя используется число, равное количеству месяцев, остатки на начало которых принимаются к расчету: соответственно 4, 7, 10 и 13.

Преимущество такого порядка расчета среднегодовой стоимости имущества состоит в том, что данные являются более детализированными. К расчету принимается сумма ежемесячных остатков, а не ежеквартальных — как это было ранее.

Таким образом, общая формула расчета налоговой базы имеет следующий вид:

(ОС1 + ОС2 + … + ОСн): Н + 1,

где:

ОС1 — остаточная стоимость объектов основных средств, включаемых в налоговую базу на 1 января;

ОС2 — остаточная стоимость объектов основных средств, включаемых в налоговую базу на 1 февраля;

ОСн — остаточная стоимость объектов основных средств, включаемых в налоговую базу на 1-е числа месяца, следующего за отчетным (налоговым) периодом, соответственно апрель, июль, октябрь и январь года, следующего за налоговым периодом;

Н — число месяцев в отчетном или налоговом периоде;

Причем тут аванс, Вы же только среднегодовую стоимость определяли.

Пример.

По состоянию на 1 января 2005 года в ООО «Мираж» в составе основных средств числится ксерокс.

Первоначальная стоимость ксерокса составляет 22 500 рублей.

Срок полезного использования ксерокса — 3 года, амортизация начисляется линейным методом и составляет ежемесячно 625 рублей.

Остаточная стоимость ксерокса по состоянию на 1 января 2005 года составила 20 000 рублей.

Посмотрим, как определяется среднегодовая стоимость имущества за налоговый период.

На основании пункта 1 статьи 375 НК РФ налоговая база определяется как среднегодовая стоимость имущества, признаваемого объектом налогообложения.

Произведем расчет остаточной стоимости ксерокса на 1-е число каждого месяца I квартала 2005 года в соответствии с требованиями пункта 4 статьи 376 НК РФ:

— на 01.01.2005 года — 22 500 рублей;

— на 01.02.2005 года — 21 875 рублей (22 500 рублей — 625 рублей);

— на 01.03.2005 года – 21 250 рублей (21 875 рублей — 625 рублей);

— на 01.04.2005 года — 20 625 рублей ( 21250 рублей – 625 рублей).

Среднегодовая стоимость ксерокса за I квартал 2005 года составила:

21 562,5 рубля (22 500 рублей + 21 875 рублей + 21 250 рублей + 20 625 рублей) : (3 + 1).

Окончание примера.

Обращаем ваше внимание на Письмо Минфина Российской Федерации от 16 сентября 2004 года №03-06-01-04/32, в котором были даны разъяснения по поводу определения налогооблагаемой базы по налогу на имущество для организаций (или их обособленных подразделений), созданных или ликвидированных в течение налогового (отчетного) периода.

В данном письме указано, что согласно пункту 4 статьи 376 НК РФ, среднегодовая (средняя) стоимость имущества, признаваемого объектом налогообложения, за налоговый (отчетный) период определяется как частное от деления суммы, полученной в результате сложения величин остаточной стоимости имущества на 1-е число каждого месяца налогового (отчетного) периода и 1-е число следующего за налоговым (отчетным) периодом месяца, на количество месяцев в налоговом (отчетном) периоде, увеличенное на единицу.

В данном случае при определении налогооблагаемой базы необходимо учитывать, что главой 30 НК РФ не предусмотрен особый порядок расчета среднегодовой (средней) стоимости имущества для организаций (или их обособленных подразделений), созданных или ликвидированных в течение налогового (отчетного) периода.

На основании этого при определении среднегодовой (средней) стоимости имущества применяется общий порядок, содержащийся в пункте 4 статьи 376 НК РФ, с учетом положений статьи 379 НК РФ.

Статьей 379 НК РФ установлено, что налоговым периодом признается календарный год, а отчетными периодами — I квартал, первое полугодие и 9 месяцев календарного года.

Учитывая, что налоговой базой по налогу на имущество является среднегодовая (то есть средняя за календарный год, а не средняя за период деятельности организации или ее обособленного подразделения, имеющего отдельный баланс) стоимость имущества организации, то при ее определении, а также при определении средней стоимости имущества должно учитываться общее количество месяцев в календарном году, а также в соответствующем отчетном периоде (то есть в квартале, полугодии и 9 месяцах календарного года).

Аналогичный порядок определения среднегодовой (средней) стоимости применяется при снятии или постановке на баланс организации в течение налогового (отчетного) периода имущества, по которому налоговая база, в соответствии с пунктом 1 статьи 376 НК РФ определяется отдельно.

Что касается вопроса о порядке исчисления и уплаты налога на имущество организаций в отношении ликвидированных обособленных подразделений и (или) проданных объектов недвижимого имущества, по которым уплачены авансовые платежи по налогу на имущество организаций, то в данном случае следует учитывать норму статьи 45 НК РФ, согласно которой обязанность по уплате налога должна быть выполнена в срок, установленный законодательством о налогах и сборах.

Данной статьей НК РФ установлено, что налогоплательщик вправе исполнить обязанность по уплате налогов досрочно.

На основании этого организации вправе представить в налоговый орган налоговую декларацию по налогу на имущество в отношении ликвидированного обособленного подразделения и (или) проданного объекта недвижимого имущества в течение календарного года до срока ее представления, установленного пунктом 3 статьи 386 НК РФ.

Более подробно с вопросами, касающимися особенностей исчисления и уплаты налога на имущество организаций, Вы можете ознакомиться в книге ЗАО «BKR-Интерком-Аудит» «Налог на имущество организаций».

Налог на имущество организации

Большинство организаций должны платить налог на имущество. Так как налог региональный, ставки будут зависеть от места регистрации компании. Ниже рассмотрим основные моменты, на которые важно обратить внимание при расчете и уплате.

Все нюансы, касающиеся анализируемого налога, закреплены в гл. 30 НК РФ.

Организациям России вменяется обязанность по уплате налога, если одновременно выполняются три условия:

- на балансе есть недвижимое имущество;

- данное имущество учитывается на счетах 01 «Основные средства» или 03 «Доходные вложения в материальные ценности»;

- имеющееся имущество признается объектом налогообложения по основаниям, указанным в ст. 374 НК РФ.

Обратите внимание, что с 2019 года налог на движимое имущество отменен!

Иностранные компании с представительствами в России в дополнение к описанным условиям платят налог при получении имущественных объектов по концессионному договору.

Предприятиям не придется платить налог по земельным участкам, водным и культурным объектам, а также по другим видам имущества, поименованным в п. 4 ст. 374 НК РФ.

С ряда организаций в зависимости от рода деятельности налог не взимается (ст. 381 НК РФ).

Попробовать

Налоговая база и формула расчета платежей

Налоговая база по налогу на имущество — это его среднегодовая стоимость.

В свою очередь среднегодовая стоимость = (суммарная остаточная стоимость имущества на 1-е число каждого месяца + остаточная стоимость на 31 декабря) / 13.

Пример расчета. ООО «Компас» на рынке услуг уже 8 лет. За это время Общество закупило различные основные средства, которые помогают осуществлять деятельность. Часть имущества еще амортизируется и считается налогооблагаемым. Помимо этого, компания 04.07.2018 закупила новое оборудование. В регионе применяется ставка 2,2 %. Бухгалтер, заполняя декларацию за прошедший год, использовал следующие данные:

| По состоянию на: | Остаточная стоимость, тыс. руб. |

|---|---|

| 01.01.18 | 100 |

| 01.02.18 | 95 |

| 01.03.18 | 90 |

| 01.04.18 | 85 |

| 01.05.18 | 80 |

| 01.06.18 | 75 |

| 01.07.18 | 70 |

| 01.08.18 | 234 |

| 01.09.18 | 207 |

| 01.10.18 | 191 |

| 01.11.18 | 174 |

| 01.12.18 | 146 |

| 31.12.18 | 118 |

Рассчитаем среднегодовую стоимость: (100 + 95 + 90 + 85 + 80 + 75 +70 + 234 + 207 +191 + 174 + 146 + 118) / 13 х 1000 = 128 077 руб.

Годовой налог = 128 077 х 2,2 % = 2 818 руб. (при условии, что организация не платит авансы).

Если в регионе регистрации фирмы установлены отчетные периоды для имущественного налога, нужно рассчитывать авансовые платежи. Допустим, что в предложенном примере помимо налога требуется вычислить сумму аванса за все отчетные периоды.

Средняя стоимость облагаемых объектов за I квартал = (100 + 95 + 90 + 85) / 4 х 1000 = 92 500 руб.

Согласно ст. 382 НК РФ авансовый платеж равен ¼ средней стоимости за отчетный период, умноженной на ставку.

Авансовый платеж за I квартал = 92 500 х ¼ х 2,2 % = 509 руб.

Аналогичным образом делается расчет платежа за полугодие.

Средняя стоимость за полугодие = (100 + 95 + 90 + 85 + 80 + 75 + 70) / 7 х 1 000 = 85 000 руб.

Аванс за полугодие = 85 000 х ¼ х 2,2 % = 468 руб.

Средняя стоимость за 9 месяцев = (100 + 95 + 90 + 85 + 80 + 75 + 70 + 234 + 207 +191) / 10 х 1 000 = 122 700 руб.

Аванс за 9 месяцев = 122 700 х ¼ х 2,2 % = 675 руб.

Годовой налог платится за вычетом всех авансовых платежей.

Налог за 2018 к уплате в бюджет = 2 818 – (509 + 468 + 675) = 1 166 руб.

Налоговая база для определенной части объектов недвижимости соответствует кадастровой стоимости по состоянию на 1 января (ст. 375 НК РФ).

Декларация по налогу на имущество

Обращаем внимание, что Приказом ФНС от 31.03.2017 № ММВ-7-21/271@ утверждена новая форма расчета по авансовому платежу по налогу на имущество. Приказ вступает в силу 31.12.2018. По итогам 2018 года (до 1 апреля 2019) можно будет отчитаться по старой. А с I квартала 2019 — уже по новой.

Правила заполнения декларации с построчными комментариями из приложения к Приказу ФНС РФ от 31.03.2017 N ММВ-7-21/271@.

Если в регионе введены отчетные периоды, организациям-плательщикам налога придется сдавать на 3 отчета больше. Специально для отражения авансовых платежей создан налоговый расчет. Рекомендации по безошибочному составлению расчета содержатся в Порядке заполнения. Налоговые расчеты необходимо представить не позднее 30 календарных дней после окончания отчетного периода. К примеру, за полугодие налоговый расчет необходимо отправить до 30 июля.

Налоги на имущество организаций являются региональными, поэтому местное законодательство утверждает ставку по налогу, порядки и сроки его уплаты. Однако местное законодательство не имеет права выйти за рамки требований, установленных Налоговым кодексом РФ. Рассмотрим общепринятые существующие особенности налога на имущество организаций далее.

Налоги на имущество организаций – основные понятия

Налогом на имущество организаций называют особый тип налога, которым облагается движимое или недвижимое имущество организации, отраженное в балансе в качестве основного средства. Однако есть ряд исключений и тонкостей налогообложения в следующих случаях:

- Если отсутствует государственная регистрация основного средства либо оно заморожено, то плательщик не освобождается от налога.

- Если над имуществом, подлежащим налогообложению, производились такие операции как передача во временное пользование, доверительное управление и т.д., то условия налогообложения не меняются.

- Жилищные помещения, в том числе дома, облагаются налогом в любом случае – даже если они не отражены на счету в качестве основного средства.

- Организации на ЕНВД и УСН выплачивают налог и отчитываются по владениям с кадастровой стоимостью.

- Если налогоплательщиком является иностранная компания, то она облагается налогом на таких же условиях, что и российская. Однако если у неё отсутствует законное представительство в России, то налогом будет облагаться все имущество, расположенное на территории страны.

Процедура выплаты налога на имущество организаций регулируется статьями 372-386 Налогового кодекса РФ.

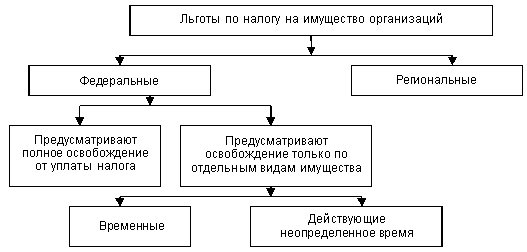

Льготы на налог на имущество организаций

Льготы по данному типу налога позволяют либо избежать налогообложения, либо избавиться от уплаты налогов за отдельные виды имущества.

Льготирование в данном случае регулируется статьей 381 Налогового кодекса РФ. Рассмотрим ключевую информацию из неё:

- Религиозные организации освобождаются от выплат налогов за имущество, используемое для религиозной деятельности.

- Имущество юристов, адвокатов и нотариусов не облагается налогом.

- Организации инвалидов, в которых не менее 80% участников являются инвалидами по законодательству, освобождаются от уплаты налога на имущество, используемое для реализации уставной деятельности.

- Фармацевтические компании освобождаются от платы налогов на имущество, используемое для реализации профессиональной деятельности.

- Налогом не облагается имущество протезно-ортопедических организаций.

Специализированные льготы могут быть установлены отдельными субъектами РФ, поэтому непосредственно перед уплатой налога рекомендуется обращаться к местным законодательным актам либо в районные налоговые органы.

Сроки и порядки уплаты налогов на имущество организаций

Сроки уплаты налогов за имущество организаций определяются местными органами власти и нормируются законами субъектов РФ. Если же в законодательстве субъекта отсутствует таковая информация, то налогоплательщик обязуется делать авансовые платежи по налогу на протяжении налогового периода, а по его истечении выплачивать сумму налога. Размер авансового платежа составляет 25% от произведения налоговой ставки со средней ценой имущества, облагаемого налогом.

Субъекты РФ имеют право предусмотреть определенные категории налогоплательщиков, которые смогут не платить и не подсчитывать авансовые платежи по налогу.

Порядок уплаты при этом следующий:

- Налоги за имущество, имеющееся на балансе РФ, а также авансовые платежи по налогам производят в бюджет по месту нахождения предприятия-налогоплательщика.

- Налог и авансы на имущество иностранных организаций, когда налоговую базу определяют как кадастровую стоимость, платят в бюджет по месту существования недвижимости.

- Иностранные организации, реализующие деятельность по территории РФ через постоянные правительства, выплачивают налог в бюджет по месту установки на учет в налоговом органе.

Для выяснения индивидуального порядка уплаты налогов и авансовых платежей необходимо руководствоваться статьями 382 – 385 Налогового кодекса РФ. Просрочка по платежу сможет повлечь за собою ответственность в виде штрафа, а также в дополнительных формах, установленных законом.

Что является объектом налогообложения?

Имущество, относящееся к основным средствам, является объектом налогообложения. Положения ст. 374 НК РФ выделяют список имущества, не попадающего в формирование налоговой базы по налогу на имущество организаций:

- земля (а также водные и природные ресурсы);

- памятники культуры;

- имущество I и II групп начисления амортизации;

- прочие объекты п. 4 ст. 374 НК РФ.

Из ст. 381 НК РФ периодически исключаются некоторые виды объектов налогообложения. При этом самым важным изменением данной нормы стало невключение в состав объектов налогообложения движимых объектов, оприходованных с начала 2013 года (исключение составляет имущество, полученное в ходе реорганизации и ликвидации или сделки со взаимозависимым лицом).

Подробнее о таких объектах основных средств читайте в материале «П. 25 ст. 381 НК РФ (2017): вопросы и ответы».

При этом важно верно проставить код налоговой льготы по указанному движимому объекту (подробности — ).

Что изменилось в части льготы на движимое имущество, смотрите .

Как можно было заметить, компания имеет большой спектр возможностей уменьшить налог, главное — не забыть про свои преференции.

А поможет в них разобраться или, наоборот, не упустить реальный объект налогообложения по налогу на имущество организаций наша статья.

Какие льготы предоставляет федеральное и региональное законодательство, узнайте из публикации.

Особенности определения налоговой базы

Налоговая база в зависимости от объектов основных средств может определяться 2 способами:

- Как среднегодовая стоимость имущества. За основу берется остаточная стоимость основных средств.

С алгоритмом ее определения предлагаем ознакомиться в статье «Налог на имущество за год — как произвести расчет?».

- Кадастровая стоимость. Такая база в отношении российских организаций характерна:

- для бизнес-центров;

- торговых центров;

- нежилых помещений;

- жилых домов.

В статье «По каким объектам недвижимости налоговая база рассчитывается исходя из кадастровой стоимости?» дается расшифровка понятий перечисленных видов недвижимости и факторы, позволяющие применять их кадастровую стоимость.

В отношении порядка обложения налогом на имущество организаций домов, пригодных для жилья, важно сказать, что указанные объекты не являются основными средствами.

Использование кадастровой стоимости по перечисленным выше постройкам связано с наличием фактора, отраженного в материалах:

- «Владеете жилой недвижимостью? Возможно «кадастровое» обложение налогом на имущество организаций»;

- «По каким объектам недвижимости налоговая база рассчитывается исходя из кадастровой стоимости?».

При определении базы исходя из кадастровой стоимости на практике у некоторых категорий собственников возникают вопросы:

- У совладельцев недвижимости: как рассчитать налоговую базу каждому из собственников по его части объекта недвижимости?

Эту проблему поможет решить наш материал.

- У застройщиков: когда начинать платить налог с объекта незавершенного строительства?

Ответ находится в нашей публикации «Налог на имущество — объект незавершенного строительства».

- У арендаторов: надо ли платить налог с произведенных ими неотделимых улучшений имущества арендодателя?

Подробные рекомендации — .

- Недвижимость есть в кадастровом перечне, но ее стоимость не определена.

Как платить налог в такой ситуации, смотрите по .

Как и когда исчислить и уплатить налог на имущество в 2018 году?

Налоговый период по налогу на имущество организаций определяется в соответствии со ст. 379 НК РФ и составляет один год. Данный период действует в отношении всех объектов обложения налогом на имущество организаций, независимо от их территориального нахождения и способа определения налоговой базы по ним. По окончании периода налогоплательщик обязан произвести исчисление суммы налога.

Правильно это сделать поможет:

- по имуществу со среднегодовой стоимостью — наш материал «Какой порядок расчета налога на имущество организаций?»;

- по кадастровым объектам инструкция изложена .

Получив сумму налога к уплате, необходимо подать декларацию по налогу на имущество организаций до 30 марта года, следующего за завершившимся налоговым периодом.

С отчетной формой и порядком ее заполнения можно ознакомиться в нашем материале.

Отчетный период по налогу на имущество организаций не является обязательным элементом налогообложения. Таким образом, регионы в своих нормативных актах его могут не предусматривать.

Если же отчетный период в регионе установлен, то определяется следующими способами:

- По объектам с налоговой базой — среднегодовой стоимостью равен:

- 1 кварталу;

- полугодию;

- 9 месяцам.

- 1 квартал;

- 2 квартал;

- 3 квартал.

При этом сроки представления декларации и уплаты авансовых платежей за отчетный период устанавливаются субъектами РФ.

О том, что это за сроки, читайте в материале.

Производя уплату авансовых платежей, налога, а также связанных с исчислением налога санкций, важно корректно указать все необходимые реквизиты в платежке.

Среди основных реквизитов большую роль играет КБК, для правильного указания которого рекомендуем перейти к нашей статье.

Изменение налога на имущество для юридических лиц в 2018 году?

При расчете налога на имущество в 2018 году необходимо учесть, что льгота по налогу в части движимого имущества с 2018 года применяется только в случае, если власти соответствующего региона приняли закон, в котором предусмотрено применение данной льготы.

Подробности см. в материале «Налогообложение движимого имущества: изменения — 2017, 2018».

Если в 2017 году при декларировании авансов организациям разрешалось использовать бланки как по форме, утвержденной Приказом ФНС от 24.11.2011 № ММВ-7-11/895, так и по форме, утвержденной Приказом ФНС от 31.03.2017 № ММВ-7-21/271@ (Письмо ФНС от 23.06.2017 № БС-4-21/12076), то начиная с отчетной кампании за 2017 год, а также по авансовым расчетам с 1 квартала 2018 года, следует использовать исключительно формуляры, утвержденные Приказом ФНС от 31.03.2017 № ММВ-7-21/271@.

О нюансах заполнения декларации по налогу на имущество организаций читайте .

Какие еще изменения налога на имущество юридических лиц вступили в силу в 2018 году, а также динамику изменений за последние 3 года, см. в материале «Последние изменения в НК РФ по налогу на имущество»..

Как можно было увидеть из статьи, налог на имущество организаций претерпел незначительные изменения. В основном они связаны с внедрением кадастра недвижимости. Определить, какую стоимость — кадастровую или среднегодовую — брать для расчета налога на имущество организаций, а также решить прочие вопросы, появляющиеся при исчислении налога, поможет наша рубрика «Налог на имущество».

Понятие

Первый налог на имущество – это сбор с организаций. Он выплачивается один раз в календарный год юридическими лицами и индивидуальными предпринимателями.

Объектом обложения этого вида налога может являться как движимое, так и недвижимое имущество. Главным требованием, при соблюдении которого организации нужно платить налог, является то, что имущество должно числиться в списке основных средств компании.

Согласно поправкам от первого января 2013-го года, имущество движимого типа, которое входит в состав основных средств организации, не облагается налогом на имущество.

Платить налог на имущество в бюджет государства обязаны не только отечественные компании, но и зарубежные организации, филиалы и представительства которых осуществляют свою деятельность на территории России постоянно.

Важно: информация, на основании которой выполняется вычисление сумму налога, берётся не из налогового, а из бухгалтерского учёта компании. Пошаговый процесс вычисления и уплаты налога прописан в тридцатой главе налогового кодекса РФ.

Процентная ставка налога на имущество устанавливается законодательством субъектов страны, но она не может превышать отметку в 2.2%. То есть ставки по налогу на имущество в разных регионах государства могут отличаться друг от друга, но никогда не будут выше отметки в 2.2%.

Несмотря на то, что налоговым периодом является календарный год, расчёт и уплата авансовых платежей происходит один раз в квартал. Соответственно, компания должна сдавать отчётную документацию в налоговый орган по месту деятельности четыре раза в год.

Налог на имущество физических лиц должны выплачивать все граждане страны, имеющие в собственности дома, квартиры, гаражи и т.д. Так же как и в случае с юридическими лицами размер налоговой ставки устанавливается субъектами страны в диапазоне значений от 0.1 до 2 процентов.

Как среди юридических, так и среди физических лиц имеются налогоплательщиков, которые могут воспользоваться определёнными льготами. Среди организаций это – научные, религиозные центры и т.д., среди граждан – инвалиды, ветераны Великой Отечественной Войны и т.д.

Помимо льгот для определённых категорий населения существует возможность полного освобождения от уплаты налога на имущество. Подробный перечень лиц, обладающих правом на льготы, имеется в четвёртой статье закона.

Объект обложения

Объектом по описываемому виду налога является движимое и недвижимое имущество.

Важно: физические лица платят налог только на то имущество, которое находится в их собственности. В отличие от них, юридические лица также выплачивают сбор на имущество, находящееся в доверительном управлении, временном владении и т.д.

Определение понятия «движимое имущество» можно найти во втором пункте 130-ой статьи ГК России. Термин гласит, что движимое имущество – вещи, способные свободно перемещаться со своим владельцем.

В их число входят:

- денежные средства;

- бумаги ценного типа;

- домашние животные и скот;

- автомобили и другие виды транспорта;

- обязательства по договорам займа;

- любое другое имущество, не относящееся к категории недвижимого.

Понятие недвижимого имущество описано в первом пункте 130-ой статьи ГК России.

Согласно определению, к нему относится любые типы имущества, непосредственно связанные с землёй:

- здания, постройки, сооружения и т.д. (причём как достроенные, так и недостроенные);

- корабли, лодки и другие морские суда;

- объекты, выполняющие деятельность в космосе;

- самолёты, вертолёты и другие летательные аппараты;

- любые другие предметы и объекты, перемещение которых без ущерба для их целостности невозможно.

Между имуществом движимого и недвижимого типа существует ряд основных отличий:

- При приобретении недвижимого имущества в собственность, лицо обязательно должно зарегистрировать свои права на него. Для движимого имущества выполнять это необязательно.

- Порядок покупки или приобретения прав на владение недвижимым и движимым имуществом существенно различается.

- В случае приобретения недвижимого имущества по наследству права передаются в месте его регистрации, движимого – в последнем месте жительства предыдущего владельца.

- Любые споры и претензии с участием судов по недвижимому имуществу проходят в месте его регистрации, по движимого – в месте жительства его владельца.

Расчёт налога на имущество

Расчёт сумму налога на имущество происходит двумя способами в зависимости от типа: на основании усреднённой стоимости за один календарной год или же исходя из данных кадастровой стоимостью.

Необходимо уточнить, что в процессе вычисления сумму налога на основании усреднённой стоимости за один год, не учитывается налог, сумма которого получена из кадастровой стоимости, и наоборот.

Для того чтобы вычислить размер аванса, нужно узнать усреднённую стоимость имущества за один год. Это происходит следующим образом. Сумма остаточной стоимости на первое января текущего года с остаточной стоимостью на первое число месяца, который завершает отчётный период, складывается с остаточно стоимостью того же имущества не первое число месяца, следующего за налоговым периодом.

Полученное значение делится на число месяцев в отчётном периоде сложенное с единицей. Для первого квартала это переменная 3, для полугодия – 6, для 9-ти месяцев – 9.

Полученная средняя стоимость позволяет рассчитать сумму авансового платежа. Делается это следующим образом: усреднённая стоимость имущества за отчётный период умножается на налоговую ставку, поделённую на четыре.

Расчёт авансовых платежей и общей сумму налога на основании кадастровой стоимости происходит последующей формуле: кадастровая стоимость имущества на первое января текущего года (налоговая база) делится на четыре, далее полученное число умножается на налоговую ставку.

Расчёт суммы налога за календарный год – это произведение налоговой базы на ставку. Размер суммы, которую необходимо доплатить в конце налогового периода – это разность общей суммы налога и выплаченных авансовых платежей в течение одного налогового периода.

Порядок и сроки уплаты

В 2017-ом году срок уплаты налога на движимое и недвижимое имущество одинаков для всех регионов государства. Он должен быть уплачен не позднее первого декабря. В случае срыва сроков на сумму недоимки будут начисляться пени за день просрочки в размере одной трёхсотой части действующей ставки рефинансирования центрального банка Российской Федерации.

Помимо этого, налоговая служба обладает правом направления уведомления по месту деятельности должника, позволяющего издержать размер задолженности из заработной платы гражданина. Помимо этого, в отношении должника может быть выставлен запрет на выезд с территории государства.

На сегодняшний день для того, чтобы оплатить налог на имущество, не нужно никуда ходить. Для этого всего лишь нужно воспользоваться официальным интернет-порталом налоговой службы нашего государства.

Пошаговая инструкция оплаты:

- С любого девайса открыть официальный портал налоговой службы.

- Заполнить поля всех необходимых реквизитов (в случае использования безналичной оплаты наличие идентификационного номера налогоплательщика является обязательным).

- Далее нужно указать тип оплачиваемого налога и место расположения имущества, также необходимо уточнить тип платежа (налог, доплата, аванс или пени).

- Оплату можно совершить несколькими способами:

- безналичным расчётом с помощью пластиковой карты банка (при выборе этого способа оплаты произойдёт автоматическое перенаправление на страницу выбора банка, где, выбрав подходящий, можно оплатить налог);

- сформировать платёжное получение – для этого нужно нажать одноимённую кнопку на сайте налоговой службы, полученный документ нужно распечатать, его можно оплатить в любом банке в нашем государстве.

Понятие налога на имущество физических лиц

Понятие налога на имущество физических лиц

Закон Российской Федерации “О налоге на имущество физических лиц” был принят 9 декабря 1991 г. До него в советский период действовало налогообложение принадлежащего гражданам имущества лишь по отдельным его видам, в сущности единичным: это налоги с владельцев строений и налог с владельцев транспортных средств. До 50 — 60-х гг. существовали и налоги с владельцев скота, налогообложение земли. Поскольку перечень объектов налогообложения был ограниченным, обобщающее их наименование и единый нормативный акт отсутствовали; регулирование производилось отдельными нормативными актами по конкретным видам имущества.

Поимущественные налоги действовали в царской России (например, квартирный налог, налог с наследства). В настоящее время они взимаются в зарубежных странах со стоимости движимого и недвижимого имущества, обычно по невысоким ставкам, в системе местного налогообложения.

Особенность имущественных налогов состоит в том, что их объектом является имущество само по себе, а не как источник дохода.

Рассматриваемый Закон как единый акт установил налогообложение имущества граждан, охватывающее разнообразные его виды. Выделены были в порядке исключения автомобили, мотоциклы и другие самоходные машины и механизмы на пневмоходу, налогообложение которых регулируется особым нормативным актом.

Затем круг объектов налога на имущество по действующему законодательству был существенно заужен. Объектами налогообложения выступало только недвижимое имущество: жилые дома, квартиры, дачи, гаражи и иные строения, помещения и сооружения. Это изменение остается в силе и по сей день.

Налог на имущество физических лиц является местным налогом, то есть данный вид налога устанавливается Налоговым кодексом РФ и нормативными правовыми актами представительных органов муниципальных образований о налогах, и обязателен для физических лиц к уплате на территории соответствующего муниципального образования. Иначе говоря, для того чтобы налог действовал, он должен быть узаконен на местном уровне. Для этого местный представительный орган (например, муниципальное собрание депутатов) принимает соответствующее решение о взимании налога на имущество с физических лиц.

По общему правилу основные элементы налогообложения (налогоплательщики, объект налогообложения, налоговая база) устанавливаются на федеральном уровне — в НК РФ или ином федеральном законе.

На местах определяются налоговые ставки, порядок и сроки уплаты налога. Также могут быть установлены налоговые льготы в дополнение к уже установленным НК РФ, основания и порядок их применения.

Основным нормативным правовым актом, регулирующим порядок взимания налога на имущество физических лиц, является Закон РФ от 9 декабря 1991 г. № 2003-1 «О налогах на

становление имущество физических лиц» (с изм. и доп. от 22 декабря 1992 г., 11 августа 1994 г., 27 января 1995 г., 17 июля 1999 г., 24 июля

2002 г., 22 августа 2004 г.)

Круг налогоплательщиков

Кто является плательщиком налога на имущество физических лиц.

В соответствии с положениями Закона «О налогах на имущество физических лиц» плательщиками налогов на имущество физических лиц являются граждане РФ, иностранные граждане и лица без гражданства, имеющие на территории Российской Федерации в собственности имущество, признаваемое объектом налогообложения, а именно: жилые дома, квартиры, дачи, гаражи и иные строения, помещения и сооружения.

Гражданским кодексом предусмотрен ряд оснований возникновения права собственности на имущество. При этом их можно разделить на две основные группы

1. Первоначальные, когда право собственности на недвижимость возникает впервые.

2. Производные, когда право данного собственника зависит от прав его предшественника, то есть переходит от предыдущего собственника.Итак, обратим внимание на следующий момент: плательщиком налога является только собственник этого имущества .

А для того, чтобы статьть собственником, недостаточно просто въехать в квартиру. В соответствии со ст. 219 ГК РФ, а также законом РФ от 21 июля

1997 г. № 122-ФЗ «О государственной регистрации прав на недвижимое имущество и сделок с ним» (с изм. и доп. от 5 марта,

12 апреля 2001 г., 11 апреля 2002 г., 9 июня 2003 г., 11 мая,

29 июня, 22 августа, 2 ноября, 29, 30 декабря 2004 г„5, 31 декабря 2005 г.) право собственности возникает с момента государственной регистрации. Лишь после того как имущество будет внесено в государственный реестр, счастливый обладатель недвижимости становится законным собственником и, соответственно, налогоплательщиком.

Хотелось бы отметить следующую важную деталь: если собственниками имущества являются несовершеннолетние дети, то налог должен уплачиваться родителями, опекунами или попечителями. Налог на строения, помещения и сооружения за детей-сирот и детей, оставшихся без попечения родителей, обязаны уплачивать учреждения, в которых они находятся на полном государственном обеспечении.

При этом налог уплачивается за счет средств федерального бюджета, бюджетов субъектов РФ, за счет государственных внебюджетных фондов и других незапрещенных законом источников (Письмо УМНС по г. Москве от 18.11.2002 г. № 27-08 и/55397)

В случае, когда физическое лицо не проживает по месту нахождения имущества, признаваемого объектом налогообложения, налоговое уведомление на уплату исчисленного налога направляется налогоплательщику по почте заказным письмом по адресу его места жительства.

Какое имущество является объектом налогообложения.

Некоторые тонкости налогообложения.

Имуществом, признаваемым объектом налогообложения, являются: жилые дома, квартиры, дачи, гаражи и иные строения, помещения и сооружения, находящиеся в собственности граждан РФ или иностранных граждан, и расположенные соответственно на территории РФ.

Несколько иная ситуация складывается с жилищными кооперативами. В соответствии с п. 4 ст. 218 ГК РФ член жилищного, жилищно-строительного, дачного, гаражного и иного потребительского кооператива, другие лица, имеющие право на паенакопления, полностью внесшие свой паевой взнос за квартиру, дачу, гараж, иное помещение, предоставленное кооперативом приобретают право собственности на указанное имущество. И в данном случае не имеет значения, было ли зарегистрировано право собственности на это имущество.

Как разъясняют налоговые органы, момент возникновения права собственности посредством государственной регистрации, предусмотренной п. 1 ст. 131 ГК РФ, в данном случае для целей налогообложения не имеет принципиального значения, так как происходит государствееная регистрация уже приобретенного права собственности. Следовательно, физическое лицо является плательщиком налога на строения, помещения и сооружения с месяца, в котором был полностью внесен паевый взнос.

Право собственности на имущество может принадлежать как одному лицу, так и одновременно двум и более лицам — право общей собственнности. Имущество может находиться в общей собственности с определением доли каждого из собственников в праве собственности (долевая собственность) или без определения таких долей (совместная собственность).

Если имущество, признаваемое объектом налогообложения находится в долевой собственности нескольких физических лиц, налогоплательщиком в отношении этого имущества признается каждое из этих физических лиц соразмерно его доли в этом имуществе. В аналогичном порядке определяются налогоплательщики, если такое имущество находится в общей долевой собственности физических лиц и предприятий.

Если имущество, признаваемое объектом налогообложения находится в общей совместной собственности нескольких физических лиц, они несут равную ответственность по исполнению налогового обязательства. При этом плательщиком налога может быть одно из этих лиц, определяемое по соглашению между ними.

Налог на имущество также уплачивается в отношении жилых домов, квартир, дач и иных строений, помещений и сооружений, входящих в паевые инвестиционные фонды, пропорционально доле, находящейся в собственности физ. лица.

Стоит обратить внимание и на то, что за строения, помещения и сооружения налог уплачивается независимо от того, эксплуатируется это имущество или нет.

Оценке для целей налогообложения не подлежат :

строения, помещения и сооружения:

строящиеся;

самовольно возведенные;

признанные по различным причинам непригодными для дальнейшей эксплуатации;

Бесхозяйные;

назначение которых не определено.

Имущество, которое не подлежит налогообложению:

специально оборудованные сооружения, строения, помещения (включая жилье), принадлежащие деятелям культуры, искусства и народным мастерам на праве собственности и использ-польппрлопрлиуемые исключительно в качестве творческих мастерских, ателье, студий, а также жилая площадь, используемая

для организации открытых для посещения негосударственных музеев, галерей, библиотек и других организаций культуры (на период такого их использования).

Для получения льгот представляется справка, выданная соответствующим органом, дающим разрешение на использование сооружений, помещений или строений под вышеназванные цели;

расположенные на участках в садоводческих и дачных некоммерческих объединениях граждан жилье строения жилой

площадке дo 50 м² и хозяйственные строения и сооружения

общей площадью до 50 м²

Для получения льготы предоставляется справка, выданная органами технической инвентаризации.

В случае уничтожения, полного разрушения строения, помещения, сооружения взимание налога прекращается начиная с месяца, в котором они были уничтожены или разрушены. Основанием к этому является документ, подтверждающий этот факт, выдаваемый органами технической инвентаризации , а в сельской местности – органами местного самоуправления.

За строения, помещения, соружения, не имеющие собственника, или собственник которых неизвестен, или взятых налоговыми органами на учет как бесхозяйные, налог не взимается.

Определение налоговой базы

Налоговой базой для исчисления налога на строения, помещения и сооружения является суммарная инвентаризационная стоимость объекта, определяемая органами технической инвентаризации.

Инвентаризационная стоимость — это восстановительная стоимость объекта с учетом износа и динамики роста цен на

строительную продукцию, работы и услуги.

Суммарная инвентаризационная стоимость — это сумма инвентаризационных стоимостей строений, помещений и сооружений, признаваемых объектами налогообложения и расположенных на территории представительного органа местного

самоуправления, устанавливающего ставки по данному налогу.

Интересно отметить, что ранее с каждого объекта налог

уплачивался по ставке не более 0,1% от инвентаризационной стоимости имущества. Но в июле 1999 г. соответствующая норма

Закона РФ «О налоге с имущества физических лиц» была изменена, в результате чего ставка стала устанавливаться в зависимости от суммарной инвентаризационной стоимости.

Соответственно, при расчете суммы налога налоговые органы складывают стоимость принадлежащего гражданину имущества (квартиры, дачи и т.д.).

А поскольку ставки налога установлены дифференцированно в зависимости от стоимости имущества, сумма налога при использовании суммарной инвентаризационной стоимости получается гораздо больше, чем если бы использовалась инвентаризационная стоимость каждого объекта.

Приказом Минстроя РФ от 4 апреля 1992 г. № 87 «Об утверждении Порядка оценки строений, помещений и сооружений принадлежащих гражданам на праве собственности» утвержден порядок оценки строений, помещений и сооружений принадлежащих гражданам на праве собственности.

Согласно указанному Порядку оценку объектов осуществляют местные бюро технической инвентаризации, которые при необходимости привлекают на договорной основе страховые, проектные, строительные и иные организации. Оценка строении, помещений и сооружений производится по их инвентаризационной стоимости, которая для целей налогообложения принимается равной восстановительной стоимости, уменьшенной на величину стоимостного выражения физического износа на момент оценки.

При этом восстановительная стоимость пересчитывается по уровню цен 1991 r, на основе нормативных документов а затем – по уровню цен текущего года (т.е. года оценки) на основании коэффициентов, утверждаемых органами исполнительной власти субъектов РФ.

Добавить комментарий