Автошкола налоговый вычет

Содержание

- Как вернуть 13% за обучение в автошколе?

- Налоговый вычет за обучение в автошколе

- Как получить налоговый вычет за обучение в автошколе?

- Максимальная сумма налога для возврата

- Заполнение декларации 3 НДФЛ на вычет за обучение

- Заполнение заявления на возврат НДФЛ

- Срок давности возврата налога за обучение

- Статья: Учет в автошколах (Ивлева А.) («Расчет», 2008, n 8)

- Кто может получить налоговый вычет за обучение?

- Возврат налога за обучение ребенка, брата, сестры

- За учебу в каких заведениях полагается вычет 13%?

- Можно ли получить вычет за несколько лет обучения?

- Документы необходимые для возврата НДФЛ

- Как получить налоговый вычет 13% за обучение?

Как вернуть 13% за обучение в автошколе?

Налоговое законодательство позволяет возвратить часть средств, затраченных на обучение, своё или близких родственников. Возвращаемая часть равна размеру налога на доходы, который был уплачен лицом с суммы оплаты всего обучения. Поскольку размер подоходного налога в РФ равен 13%, то рассчитывать можно на то, что государство вернёт сумму, равную также 13% от всей оплаты обучения.

Налоговое законодательство позволяет возвратить часть средств, затраченных на обучение, своё или близких родственников. Возвращаемая часть равна размеру налога на доходы, который был уплачен лицом с суммы оплаты всего обучения. Поскольку размер подоходного налога в РФ равен 13%, то рассчитывать можно на то, что государство вернёт сумму, равную также 13% от всей оплаты обучения.

Например, человек заплатил за обучение 10 тысяч рублей. Подоходный налог с этой суммы составляет 1 тысячу 300 рублей. Именно на такой налоговый вычет и можно претендовать.

Существуют несколько моментов в налоговом законодательстве, которые нуждаются в уточнениях и разъяснениях:

- законодательство не уточняет, какое именно обучение попадает под критерии возврата налога, то есть любой его вид (и учёба в автомобильной школе в том числе) может стать поводом претендовать на налоговый вычет;

- в НК РФ содержится единственное требование к такому обучению – оно должно быть очным, занятия в автомобильных школах допускают единственную форму взаимодействия с обучающимися и это взаимодействие исключительно очное;

- для того чтобы претендовать на вычет нужно иметь подтверждённый доход в сумме не меньшей, чем было затрачено на обучение, и с этого дохода должен быть удержан подоходный налог;

- лица, не выплачивающие НДФЛ (это касается не только тех кто совсем не имеет работы или работает неофициально, но и, например, индивидуальных предпринимателей, для которых законом данный вид налога не предусмотрен), не могут рассчитывать на возврат 13% за обучение;

- возврат налога возможен не только в отношении своего личного обучения, но и обучения детей, опекаемых, братьев или сестёр, в этом случае следует предусмотреть такой нюанс – договор на обучение должен быть составлен на имя того человека, который будет получать налоговый вычет;

- предельный возраст для другого человека при возврате налога составляет 24 года, собственный возраст в этом случае законом не ограничивается.

Обычно много вопросов возникает относительно той суммы, которая может быть возвращена за обучение в автошколе. Юридический портал bukva-zakona.com считает необходимым разъяснить эту ситуацию.

Если речь идёт о собственном обучении, то ежегодно вернуть можно подоходный налог, рассчитанный с суммы в 120 тысяч рублей. В эту сумму входят все допустимые случаи, при которых осуществляется налоговый возврат – обучение, лечение и так далее. Как правило, этой суммы вполне достаточно, чтобы возвратить средства в полном, допускаемом законом, объёме. Естественно, что человек должен иметь подтверждённый доход за год в размере не меньшем 120 тысяч рублей и с этой суммы должен быть удержан подоходный налог.

Если речь идёт о собственном обучении, то ежегодно вернуть можно подоходный налог, рассчитанный с суммы в 120 тысяч рублей. В эту сумму входят все допустимые случаи, при которых осуществляется налоговый возврат – обучение, лечение и так далее. Как правило, этой суммы вполне достаточно, чтобы возвратить средства в полном, допускаемом законом, объёме. Естественно, что человек должен иметь подтверждённый доход за год в размере не меньшем 120 тысяч рублей и с этой суммы должен быть удержан подоходный налог.

Обратите внимание! Информация из данной статьи может быть не полной, по причине частого изменения законодательства. Кроме того, конкретно ваша ситуация возможно требует, более детального изучения. Поэтому советуем проконсультироваться с нашими специалистами по телефонам: в Москве +7 (499) 938-44-32, в Санкт-Петербурге: +7 (812) 467-34-03, По всей России 8 (800) 511-81-26 — это бесплатно, анонимно и профессионально!

Если речь идёт об обучении другого человека, например, детей, то максимальная сумма, с которой может быть возвращён 13% налог, составляет всего 50 тысяч рублей на каждого ребёнка. Если речь идёт только об обучении в автошколе, то этой суммы вполне достаточно. Но если кроме этого родители претендуют ещё на возврат налога за учёбу в высшем учебном заведении, то следует быть готовым к тому, что вернуть полностью налог не удастся.

Порядок действий при возврате 13% за учёбу в автомобильной школе следующий.

- Сбор документов:

- договор со школой, оформленный на имя того человека, который претендует на налоговые вычеты;

- лицензия автошколы, возврат НДФЛ возможен только если обучение осуществляет лицензированное учебное заведение;

- подтверждения об оплате учёбы (квитанции, чеки и так далее);

- подтверждения родственных отношений, если речь идёт о возврате налога за обучение других людей;

- справка о доходах (форма 2-НДФЛ), оформляется у работодателя;

- заполненная форма 3-НДФЛ;

- реквизиты банковского счёта, на который будет осуществлён возврат налога;

- заявление на возврат НДФЛ.

- Подача документов в налоговую инспекцию. Весь пакет документов подлежит сдаче в налоговую службу и там же заявителю будет предоставлен ответ на его просьбу. Чаще всего отказы в выплате налога за учёбу в автомобильной школе происходят по причине неполного набора документов или неправильного их заполнения.

После приёма документов заявителю остаётся только дождаться, когда средства будут перечислены на его счёт.

После приёма документов заявителю остаётся только дождаться, когда средства будут перечислены на его счёт.

К числу других возможных причин для отказа в возврате налога относятся:

- отсутствие лицензии у автошколы;

- отсутствие подтверждённого дохода у заявителя или меньший, чем нужно размер дохода;

- пропущенный срок для подачи заявления;

- заявление о возврате налога в отношении лица, которое не предусмотрено НК РФ, например, жены или мужа.

Портал bukva-zakona.com напоминает, что предельным сроком, в течение которого можно заявить свои претензии на возврат налога, является трёхлетний период. То есть, в 2017 году можно претендовать на возврат налога за три предшествующих года.

Сама процедура возврата подоходного налога не представляет сложностей, единственным затруднением может быть самостоятельное заполнение декларации формы 3-НДФЛ. Если самому заполнить её сложно, то можно воспользоваться услугами профессиональных юристов нашего портала.

Налоговый вычет за обучение в автошколе

Добрый день, уважаемый читатель.

В этой статье речь пойдет о том, каким образом получить налоговый вычет за обучение в автошколе.

Далеко не каждый кандидат в водители знает, что он частично может возместить сумму, потраченную на обучение в автошколе, за счет НДФЛ (налога на доходы физических лиц). Причем вернуть деньги можно не только за собственное обучение, но и за обучение близких родственников.

Вы узнаете:

- Как получить налоговый вычет за обучение в автошколе?

- Какую сумму налога можно вернуть?

- Какие документы нужны для получения вычета?

- Как заполнить декларацию для возврата налога?

- Как заполнить заявление на возврат НДФЛ?

- В какой срок можно получить вычет?

Для начала хочу обратить Ваше внимание, что вернуть деньги могут только граждане, которые уплачивают налог на доходы (13% от заработной платы). Например, индивидуальные предприниматели подобный налог не уплачивают, поэтому ИП не может получить вычет за обучение в автошколе.

Еще один важный момент. В этой статье будет рассматриваться вычет за обучение в автошколе, однако налоговые вычеты можно получить и за обучение в других образовательных организациях. Все документы при этом оформляются по аналогии.

Приступим.

Как получить налоговый вычет за обучение в автошколе?

Статья 219 налогового кодекса Российской Федерации:

1. При определении размера налоговой базы в соответствии с пунктом 3 статьи 210 настоящего Кодекса налогоплательщик имеет право на получение следующих социальных налоговых вычетов:

…

2) в сумме, уплаченной налогоплательщиком в налоговом периоде за свое обучение в образовательных учреждениях, — в размере фактически произведенных расходов на обучение с учетом ограничения, установленного пунктом 2 настоящей статьи, а также в сумме, уплаченной налогоплательщиком-родителем за обучение своих детей в возрасте до 24 лет, налогоплательщиком-опекуном (налогоплательщиком-попечителем) за обучение своих подопечных в возрасте до 18 лет по очной форме обучения в образовательных учреждениях, — в размере фактически произведенных расходов на это обучение, но не более 50 000 рублей на каждого ребенка в общей сумме на обоих родителей (опекуна или попечителя).

Право на получение указанного социального налогового вычета распространяется на налогоплательщиков, осуществлявших обязанности опекуна или попечителя над гражданами, бывшими их подопечными, после прекращения опеки или попечительства в случаях оплаты налогоплательщиками обучения указанных граждан в возрасте до 24 лет по очной форме обучения в образовательных учреждениях.

…

Право на получение указанного социального налогового вычета распространяется также на налогоплательщика — брата (сестру) обучающегося в случаях оплаты налогоплательщиком обучения брата (сестры) в возрасте до 24 лет по очной форме обучения в образовательных учреждениях;

Итак, налоговый вычет можно получить:

- за собственное обучение;

- за обучение детей до 24 лет;

- за обучение подопечных до 24 лет по очной форме обучения;

- за обучение брата/сестры до 24 лет по очной форме обучения.

Поскольку обучение в автошколе в любом случае является очной формой обучения, то возместить деньги можно не только за свое обучение, но и за обучение детей, подопечных и братьев/сестер в возрасте до 24 лет.

С собственным обучением вопросов обычно не возникает. А вот при получении вычета за другого человека следует обратить внимание на заключение договора с автошколой. Этот договор должен быть заключен на имя человека, который впоследствии будет получать вычет.

Например, Вы хотите получить вычет за обучение в автошколе своего ребенка в возрасте 19 лет. В этом случае Вы должны заключить договор с автошколой. В тексте договора должно быть указано, что в автошколе будет учиться ребенок. С подобными договорами проблемы в автошколах обычно не возникают, т.к. данный вычет пользуется популярностью.

Так что о получении социального вычета следует задуматься еще до заключения договора с автошколой.

Указанный социальный налоговый вычет предоставляется при наличии у образовательного учреждения соответствующей лицензии или иного документа, который подтверждает статус учебного заведения, а также представлении налогоплательщиком документов, подтверждающих его фактические расходы за обучение.

Все официальные автошколы имеют соответствующую лицензию и при необходимости могут сделать копию этого документа.

Обратите внимание, существуют особенности получения вычета, которые не относятся к обучению в автошколе. Однако при получении вычетов за другие виды обучения их нужно учитывать:

Социальный налоговый вычет предоставляется за период обучения указанных лиц в учебном заведении, включая академический отпуск, оформленный в установленном порядке в процессе обучения.

Социальный налоговый вычет не применяется в случае, если оплата расходов на обучение производится за счет средств материнского (семейного) капитала, направляемых для обеспечения реализации дополнительных мер государственной поддержки семей, имеющих детей;

Максимальная сумма налога для возврата

Законодательство устанавливает ограничения на максимальную сумму, налоги с которой можно вернуть (пункт 2 статьи 219 НК РФ):

Социальные налоговые вычеты, предусмотренные подпунктами 2 — 6 пункта 1 настоящей статьи (за исключением вычетов в размере расходов на обучение детей налогоплательщика, указанных в подпункте 2 пункта 1 настоящей статьи, и расходов на дорогостоящее лечение, указанных в подпункте 3 пункта 1 настоящей статьи), предоставляются в размере фактически произведенных расходов, но в совокупности не более 120 000 рублей за налоговый период.

Вернуть налог можно с суммы, не превышающей 120 000 рублей. В эту сумму кроме затрат на обучение входят также затраты на медицинские услуги, на пенсионные взносы, на независимую оценку квалификации.

Например, если за 2016 года Иванов И.И. прошел обучение в автошколе на сумму 35 000 рублей, а также потратил на свое лечение 100 000 рублей, то налоговый вычет он сможет получить только со 120 000 рублей.

Еще одно ограничение, это максимальная сумма, которую можно потратить на обучение детей и подопечных — 50 000 рублей на каждого ребенка в сумме на обоих родителей. Указанной суммы обычно хватает, чтобы покрыть стоимость обучения в автошколе. А вот если речь идет об обучении в высшем учебном заведении, то пятидесяти тысяч рублей в год может оказаться недостаточно, т.е. налог удастся вернуть не со всей стоимости обучения.

Итак, максимальный размер НДФЛ, который можно вернуть:

| За собственное обучение | 120 000 * 0,13 = 15 600 рублей |

| За обучение каждого ребенка | 50 000 * 0,13 = 6 500 рублей |

Указанная сумма стоит того, чтобы заполнить декларацию 3-НДФЛ и отнести ее в налоговую инспекцию.

Если на обучение в автошколе кандидат в водители затратил 40 000 рублей, то он сможет вернуть в налоговой НДФЛ в размере 5 200 рублей.

Обратите внимание, максимальные суммы вычета за себя и за обучение детей не пересекаются.

Например, если Вы потратили на собственное обучение 120 000 рублей, а на обучение каждого из двух детей по 50 000 рублей, то налог можно вернуть с 220 000 рублей.

Заполнение декларации 3 НДФЛ на вычет за обучение

Заполнение налоговой декларации подробно рассмотрено в отдельной статье. Ниже подробно будут рассмотрены только те вкладки программы, которые нужно заполнять при получении вычета за обучение.

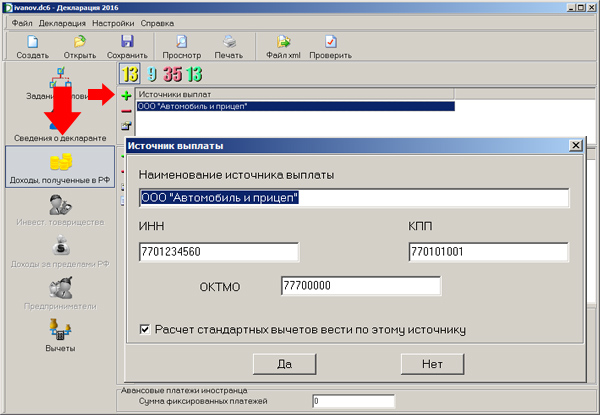

1. Установите программу «Декларация».

2. Заполните вкладки «Задание условий» и «Сведения о декларанте».

3. На вкладке «Доходы, полученные в РФ», следует ввести информацию о заработной плате в соответствии со справкой 2-НДФЛ.

Сначала нужно добавить данные об организации, в которой Вы работаете. Для этого нужно нажать на зеленый плюс в верхней части окна:

В открывшемся окне следует заполнить поля в соответствии со справкой 2-НДФЛ, после чего нажать на кнопку «Да».

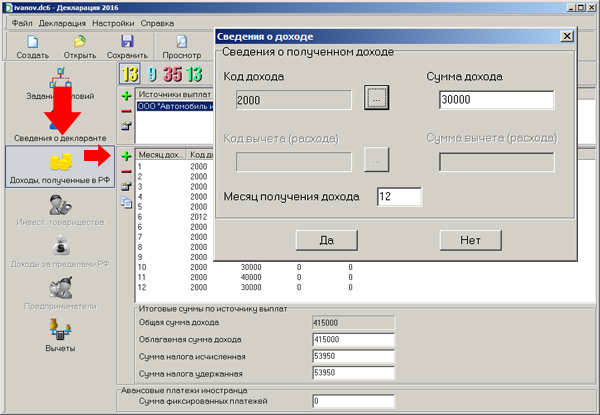

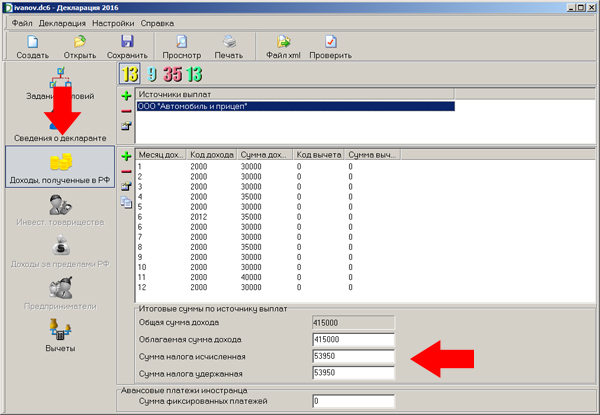

После этого нужно добавить сведения о всех выплатах за предшествующий год. Для этого нужно нажать на зеленый плюс в нижней части окна:

Все поля заполняются в соответствии со справкой 2-НДФЛ. Операцию следует повторить для всех доходов (заработной платы за каждый месяц, отпускных, больничных и других выплат).

В завершение нужно заполнить нижнюю часть вкладки (также на основании справки 2-НДФЛ):

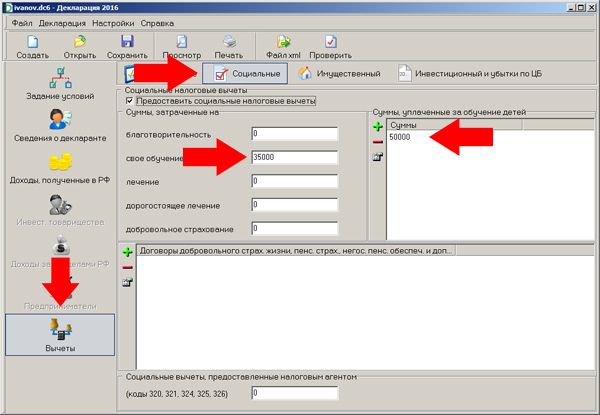

4. Перейдите на вкладку «Вычеты» и в верхней части окна нажмите на кнопку «Социальные»:

Если Вы хотите получить вычет за собственное обучение в автошколе, то следует заполнить поле «свое обучение». В это поле нужно внести полную сумму, потраченную на учебу, даже если она превышает 120 000 рублей. При формировании декларации цифра будет автоматически приведена к нужному виду.

Если Вы хотите получить вычет за обучение ребенка в автошколе, то нужно нажать на зеленый плюс в правой части окна и ввести стоимость обучения в открывшемся окне. Здесь также нужно вводить полную стоимость обучения, даже если она превышает лимит в 50 000 рублей.

В примере выше на собственное обучение в автошколе было потрачено 35 000 рублей, а на обучение ребенка в автошколе — 50 000 рублей.

5. Сохраните декларацию (кнопка «Сохранить» в верхней части экрана), после чего распечатайте ее. Ниже Вы можете скачать образец декларации по форме 3-НДФЛ для получения налогового вычета за обучение:

6. Часть декларации нужно заполнить от руки. А именно, в нижней части первого листа нужно заполнить поле «с приложением подтверждающих документов или их копий на … листах». В этом поле следует написать количество документов, прилагаемых к декларации.

Кроме того, на всех страницах нужно поставить текущую дату и свою подпись.

Заполнение заявления на возврат НДФЛ

Для начала предлагаю Вам скачать бланк и образец заявления:

Заявление на возврат НДФЛ заполняется следующим образом:

1. Укажите в шапке наименование налоговой инспекции, в которую Вы подаете заявление. Узнать точное наименование можно на сайте налоговой инспекции. Данный вопрос подробно рассматривался в этой статье.

2. Укажите в шапке собственные ФИО, ИНН и адрес. Эти данные можно взять с первой страницы сформированной ранее налоговой декларации.

3. В тексте заявления укажите номер статьи (78), впишите слово «уплаченную», а также название дохода (налог на доходы физических лиц за 2016 год).

4. Заполните поля КБК и ОКТМО. Эти значения можно взять на втором листе налоговой декларации (поля 020 и 030).

5. Внесите в заявление сумму, подлежащую возврату. Она также приведена на втором листе декларации (поле 050).

6. В нижней части декларации нужно указать данные банковского счета, на который налоговая вернет Вам деньги. Например, если у Вас есть банковская карта, то Вы можете получить реквизиты счета в ближайшем отделении Вашего банка.

7. В нижней части заявления поставьте дату и подпись.

После этого у Вас на руках оказались все документы, необходимые для получения вычета за обучение в автошколе. Осталось лишь подать их в налоговую инспекцию и дождаться возврата налога.

Если Вы не хотите идти в налоговую, то декларацию можно подать в режиме онлайн:

Срок давности возврата налога за обучение

Срок подачи налоговой декларации за предшествующий год — 30 апреля (статья 229 Налогового кодекса Российской Федерации):

Налоговая декларация представляется не позднее 30 апреля года, следующего за истекшим налоговым периодом, если иное не предусмотрено статьей 227.1 настоящего Кодекса.

Однако до 30 апреля декларацию нужно подать лишь в том случае, если в предшествующем году Вы получили доходы, за которые обязаны отчитаться.

Например, если в 2016 году Вы продали автомобиль (получили доходы) и в этом же году Вы оплатили обучение ребенка в автошколе, то декларацию обязательно нужно подать до 30 апреля 2017 года.

В том случае, если Вы не имели дополнительных доходов за прошлый год, декларацию на получение вычета можно подать и позже (статья 78 Налогового Кодекса РФ):

7. Заявление о зачете или о возврате суммы излишне уплаченного налога может быть подано в течение трех лет со дня уплаты указанной суммы, если иное не предусмотрено законодательством Российской Федерации о налогах и сборах.

Т.е. подать документы на возврат налога можно в течение 3-х лет.

Например, в 2018 году можно получить вычет за обучение в автошколе, которое было пройдено в 2017, 2016 или 2015 году.

Удачи на дорогах!

Максим Калашников Последнее обновление: 11 сентября 2018  Раздел: Автошкола

Раздел: Автошкола  Читать все комментарии

Читать все комментарии

Подскажите пожалуйста, договор на обучение составлен в 20-х числах декабря 2017 года, тогда же была оплата за теорию. Оплата за практические занятия была произведена в феврале 2018 года. Мне нужно подавать на возврат налога за два года 2017 и 2018 ?

Александр, все верно.

Налог с суммы оплаты теории нужно вернуть за 2017 год, остальную часть — за 2018 год.

Удачи на дорогах!

Здраствуйте. У меня такой вопрос. Мне 33 года, я обучалась в автошколе в 2017 году. На тот момент была в декретной отпуске. Могу ли я расчитывать на налоговый вычет. Заранее спасибо!

Марина, здравствуйте.

Если в 2017 году Вы платили НДФЛ, то данный налог можно вернуть. Если Вы не работали и ничего не продавали, т.е. не платили налог, то и вернуть нечего.

Удачи на дорогах!

Здравствуйте.

В 2017 году обучалась в автошколе В Москве( оплатила 30000), могу ли я получить вычет 13%?Когда нужно сдать документы и где их сдавать ( по месту прописки)? Работаю официально и сейчас и тогда.

Ната, здравствуйте.

Вы можете получить вычет. Документы можно подать в течение 3-х лет, т.е. Вы можете сделать это сейчас. Декларацию следует подать в ИФНС по месту Вашей регистрации. Подать декларацию можно в том числе через интернет.

Удачи на дорогах!

здравствуйте.

подскажите,справка 2 НДФл должна быть за 2017 или 2018 год?

Ната, здравствуйте.

За 2017, т.к. декларацию Вы подаете за 2017-й год.

Удачи на дорогах!

1) Возможен ли налоговый вычет за обучение в автошколе через работодателя? (За обучение в вузе и за лекарства прочитала, что возможно, а про автошколу ничего не написали).

2) возможен ли налоговый вычет за автошколу в случае, если я ее бросила? Оплата за обучение была полная, но школа не закончена и не будет закончена.

здравствуйте. подскажите при заполнении декларации 3-ндфл какую сумму необходимо вписывать? та, что прописана в договоре с автошколой или общая, вместе с затратами на дополнительные уроки вождения (за дополнительные талоны на вождения, чеки оплаты на руках имеются)

Мария:

1. Это возможно.

2. Это также возможно. Документ об окончании обучения в налоговой не требуется.

Удачи на дорогах!

Татьяна, здравствуйте.

Чтобы учесть в декларации затраты на дополнительное вождение, нужно, чтобы у Вас были документы, подтверждающие, что это именно затраты на обучение. Т.е. просто чеков об оплате может быть недостаточно.

Например, если в Вашем договоре указано, что в случае необходимости стоимость обучения может быть увеличена для получения дополнительных часов вождения, а в самих чеках указано, что это именно оплата за вождение, то чеки можно также использовать для вычета.

Удачи на дорогах!

Добрый день! Весной я обучался в автошколе на одну категорию за 20 тыс руб, после осенью отучился в другой автошколе ещё на две категории за 51 тыс руб. С какой суммы я могу вернуть налоговый вычет? Спасибо!

Руслан, здравствуйте.

Если все необходимые документы есть, то налог можно вернуть с 71 000 рублей.

Удачи на дорогах!

Добрый день! Подскажите пожалуйста, начала обучение на права в мае 2018 г. закончила в августе, за какой период необходимо запрашивать справку 2НДФЛ? Хочу вернуть за обучение НДС

Наталья, здравствуйте.

Для получения вычета Вам потребуется справка за 2018 год.

Удачи на дорогах!

Добрый день!

Есть оплата непосредственно за обучение — двумя квитанциями. Есть квитанции об оплате на основании: за предоставление автомобиля для экзамена — т.е. ребенок сдал экзамены не с первого раза — таких квитанций — четыре. В декларации на возврат указывать эти суммы? Или же они НЕ за обучение, а дополнительно *за предоставление автомобиля*. Оплачивала в той же организации, в которой и проходил обучение ребенок.

Спасибо!

Ирина, здравствуйте.

Изучите Ваш договор с автошколой. Если там указано, что в ходе обучения Вы должны оплачивать также и предоставление автомобиля, то дополнительные квитанции также можно приложить к декларации.

Удачи на дорогах!

Здравствуйте, несовершеннолетний сын обучался в автошколе(16 лет), договор составлен на меня, могу ли я получить налоговый вычет за его обучение, если в данный момент нахожусь в отпуске по уходу за ребенком до 3 лет, те справка 2 НДФЛ с работы будет нулевая, тк пособие по уходу платится до 1,5 лет, а с 1,5 до 3 дохода нет.

Анна-128, налоговый вычет — сумма, возвращаемая от суммы уплаченных Вами налогов. Так как Вы получаете пособие, налогов не выплачиваете, то и возвращать Вам нЕчего.

Доброго времени суток!

Скажите если помимо автошколы, я ещё учился в университете, могу ли я в декларации указать общую сумму из за универ из автошколу?

Павел, здравствуйте.

Это возможно, однако при любом раскладе вернуть налог можно только со 120 000 рублей в год. То есть если в сумме на обучение потрачено больше, то вернут налог только со 120 000.

Удачи на дорогах!

Я проходила обучение в автошколе.Договор составлен на мое имя.Оплата производилась 2 чеками (в банкомате наличными).Чеки не сохранились(Даже если они сохранились,нет никакого подтверждения,что оплачивала именно я).Могу ли я предоставить копии платежных поручений в налоговую?И не будет ли вопросов,кто именно оплачивал?

Анна, чеки/платежные поручения не обязательно должны содержать данные плательщика. Проблем с этим быть не должно.

Удачи на дорогах!

Здравствуйте подскажите. Я в декрете, могли я вернуть 13% процентов за обучение в автошколе?

Екатерина, здравствуйте.

Если в том же году, когда Вы платили за обучение, Вы платили НДФЛ (с зарплаты, продажи имущества, других доходов), то уплаченный налог можно вернуть.

Если налоги Вы не платили, то и возвращать нечего.

Удачи на дорогах!

Здравствуйте. Я учусь в автошколе, договор составлен на мужа(работает) может ли он получить 13% за мое обучение?

Анастасия, здравствуйте.

Получить вычет за обучение супруга законодательство не позволяет.

Удачи на дорогах!

Подскажите, а если я пошла учиться 13 января(первый платеж, т.е взнос 4января), и в это время уже находилась в отпуске, после которого уволилась 13ым февраля, могу ли я получить 13% от обучения? Справка 2ндфл до января месяца на руках. Спасибо за ответ)

Галина, если в указанном году Вы получали выплаты, с которых Вы платили НДФЛ (зарплату, отпускные, зарплату на другой работе), то Вы можете вернуть налог. В данном случае потребуется справка не за предыдущий год (до января), а за текущий год.

Удачи на дорогах!

Здравствуйте, я учусь в автошколе и так же учусь в университете на бюджетной основе, не работаю…могу ли я подучить 13% от учения автошколе?

Валерия, здравствуйте.

Если в текущем году Вы платили НДФЛ (например, продали какое-то имущество), то данный налог Вы можете вернуть.

Если никаких доходов Вы не имели и НДФЛ не платили, то возвращать нечего.

Удачи на дорогах!

Здравствуйте, скажите, если чеки об оплате обучения утеряны, как подтвердить затраты на обучение?

Взять копию чека.

Добрый день.

17 марта 2016г заключила договор с автошколой, получила права в июле 2016г.

В течении этого года я еще могу вернуть НДФЛ 13% с оплаченной суммы за учебу? ( мне нужно подать документы до 17 марта или можно и позже)

Екатерина, здравствуйте.

Если Вы подадите декларацию сейчас, то Вы сможете вернуть только НДФЛ, который уплачен после 14 марта 2016 года. То есть налог, уплаченный в январе и феврале 2016 вернуть уже не получится. Чем дольше Вы откладываете подачу декларации, тем меньшую сумму (за меньшее число месяцев) в итоге сможете вернуть.

Удачи на дорогах!

Здравствуйте, ребенок оплачивает практику вождения лично инструктору, в таком случае вычет я могу получить только с оплаты теории?

Здравствуйте. А если я нахожусь в декретном отпуске и прохожу обучение в автошколе. То смогу ли я получить 13% от обучения?!

Мария-77, здравствуйте.

Если инструктор не выдает чеки, подтверждающие оплату обучения, то Вам нечем будет подтвердить указанные расходы. То есть вычет можно будет сделать только с теории.

Удачи на дорогах!

Мария-78, здравствуйте.

Если в указанном году Вы получили или еще получите доходы, с которых уплачивается НДФЛ, то с этих доходов можно получить вычет.

Удачи на дорогах!

Добрый день. Я прошла обучение в автошколе с апреля по июнь 2015. Есть копия договора и чеки. 1. Могу ли я еще получить вычет за 2015 год? 2. До какого срока нужно успеть подать документы? 3. Могу ли заявление на вычет оформить по месту работы и получить через работодателя?

Елена, в настоящее время можно вернуть только те налоги, которые были уплачены после 26 марта 2016 года. То есть за 2015 год вернуть налог не получится.

Удачи на дорогах!

Добрый вечер. Если я оплатил обучение в 2017 и в декларации за 2017 год использовал все положенные социальные вычеты за другое обучение. Могу ли я в декларации за 2018 год получить вычет за обучение в 2017 год (это обучение которое не вошло в декларацию за 2017 год)

Евгений, здравствуйте.

Перенести вычет за обучение на другой год, к сожалению, нельзя.

Удачи на дорогах!

Здравствуйте. Училась в автошколе в 2017 году, в феврале 2018 сменила работу, и не могу взять 2 НДФЛ за период обучения. Возможно ли вернуть налог?

Алина, здравствуйте.

Запросите на старом месте работы справку за 2017 год. Без нее оформить декларацию и получить вычет не получится.

Удачи на дорогах!

Здравствуйте, в 2017 году в феврале заплатила за обучение в автошколе, когда можно подать документы в налоговую. Могу ли я за пройденную комиссию для учёбы там же, вернуть 13%???

Мария, здравствуйте.

Подать документы можно в течение 3-х лет, сейчас это сделать еще не поздно.

Вычет на услуги, связанные с обучением, но не являющиеся обучением, не предоставляется. То есть за медсправку ничего вернуть не удастся.

Удачи на дорогах!

Здравствуйте. Я учился в автошколе в 2016 году. Могу ли я вернуть налоговый вычет, если квитанции об оплате за 25 января 2016 года!

Роман, здравствуйте.

В настоящий момент Вы можете вернуть только налоги, которые были уплачены после 3 мая 2016 года. То есть если Вы работали во второй половине 2016 года и платили НДФЛ, то Вы можете получить вычет.

Дата оплаты услуг автошколы не имеет значения. Главное, что это было в 2016 году.

Удачи на дорогах!

Статья: Учет в автошколах (Ивлева А.) («Расчет», 2008, n 8)

«Расчет», 2008, N 8

УЧЕТ В АВТОШКОЛАХ

Как и многие другие организации, автошколы имеют свои отличительные особенности учета и налогообложения, которые диктует специфика их деятельности. В данной статье мы расскажем о наиболее актуальных вопросах, касающихся учета в автошколах, рассмотрим порядок лицензирования такой деятельности, поговорим об учете и налогообложении доходов и расходов, возникающих в ходе работы автошколы.

Лицензирование обязательно!

Согласно ст. 25 Федерального закона от 10 декабря 1995 г. N 196-ФЗ «О безопасности дорожного движения» обязательным условием для получения прав на управление транспортным средством является обучение на специальных курсах вождения с последующей сдачей экзамена в ГИБДД. Проведением последних как раз и занимаются автошколы. Таким образом, эти учреждения можно приравнять к образовательным организациям. Закон РФ от 10 июля 1992 г. N 3266-1 «Об образовании» обязывает подобные фирмы получить специальную лицензию в соответствии с порядком, установленным Постановлением Правительства России от 18 октября 2000 г. N 796. Их выдачей занимаются органы управления образования. Для того чтобы получить лицензию, необходимо подготовить следующий перечень документов:

— заявление на выдачу лицензии;

— копии свидетельства о государственной регистрации и учредительных документов автошколы;

— копии свидетельства о праве собственности на помещение или договора аренды;

— сведения о педагогических штатах и их укомплектованности;

— сведения, отражающие оснащенность автомобилями, компьютерной техникой, методической литературой и т.д.;

— заключение ГИБДД о пригодности автомобилей для обучения;

— документ, отражающий перечень дисциплин, которые входят в каждую образовательную программу;

— подтверждение (в виде выписки из банка) оплаты экспертизы, бланка лицензии на право осуществления образовательной деятельности. Стоимость экспертизы определяется на основании Приказа Минобразования России от 17 апреля 2001 г. N 1690.

Экспертная комиссия на основании представленных автошколой документов принимает решение о выдаче лицензии. Как правило, срок действия лицензии составляет 3 года. Вместе с ней автошколе выдается приложение, без которого лицензия не имеет силы. В данном приложении отражается перечень программ по специальностям, квалификация, которая присваивается после прохождения курсов, и возможная численность обучаемых.

В бухгалтерском учете для отражения затрат, связанных с получением лицензии, используется счет 97 «Расходы будущих периодов». Списываются затраты на счет 26 «Общехозяйственные расходы».

Примечание. Затраты, связанные с получением лицензии на обучение в автошколах, отражаются на счете 97 «Расходы будущих периодов». Их списание происходит на счете 26 «Общехозяйственные расходы».

В налоговом учете порядок списания затрат на лицензию зависит от метода расчета налога на прибыль. Так, если автошкола использует метод начисления, то подобно бухгалтерскому учету затраты на лицензию нужно списывать равномерно в течение всего срока действия. В том случае, если автошкола выбрала кассовый метод, на основании п. 3 ст. 273 НК РФ списать на расходы всю стоимость лицензии можно сразу, как только произведена оплата.

Пример. ООО «Клаксон» 24 апреля 2008 г. получило лицензию на проведение курсов по подготовке водителей автотранспортных средств. Документ выдан на 3 года (с 24 апреля 2008 г. по 24 апреля 2011 г.). Расходы, связанные с получением лицензии и проведением экспертизы, составили 12 000 руб. При расчете налога на прибыль ООО «Клаксон» применяет метод начисления.

Бухгалтер организации отразил приобретение лицензии следующими проводками:

Дебет 76 Кредит 51 — 12 000 руб. — перечислена плата за изготовление бланка лицензии и проведение экспертизы;

Дебет 97 Кредит 76 — 12 000 руб. — получена лицензия.

Рассчитаем стоимость лицензии, которая приходится на апрель 2008 г.:

(12 000 : 36 мес.) / 30 x 7 дней = 78 руб.

Дебет 26 Кредит 97 — 78 руб. — списана часть стоимости лицензии.

На весь оставшийся период действия лицензии бухгалтер ООО «Клаксон» будет повторять последнюю проводку ежемесячно. При этом в расчет будут включаться 35 полных месяцев с мая 2008 г. по март 2011 г., поэтому на расходы необходимо будет списывать по 343 руб. (12 000 руб. / 35 мес.) ежемесячно. В налоговом учете налогооблагаемая прибыль ООО «Клаксон» будет уменьшаться на соответствующие бухгалтерскому учету суммы. Таким образом, разницы в учетах не возникнет.

Доходы автошколы

Денежные средства, которые вносят учащиеся, представляют собой выручку для автошколы. Поэтому бухгалтер отнесет ее к доходам от обычных видов деятельности и отразит на счете 90 «Продажи». Период отражения дохода зависит от окончания обучения. Если плата за обучение вносится заранее, такая предоплата будет считаться авансом.

Рассмотрим, как облагаются доходы от деятельности автошколы.

Налог на прибыль

Автошколы не подпадают под льготное налогообложение прибыли. Однако некоторые нюансы все же стоит учесть. Так, например, на основании пп. 22 п. 1 ст. 251 НК РФ при определении налоговой базы по налогу на прибыль не нужно учитывать безвозмездно полученное государственными и муниципальными учреждениями оборудование, которое используется в образовательных целях. Это касается и негосударственных образовательных учреждений, имеющих лицензии на право ведения образовательной деятельности. То есть при получении автошколой имущества по целевому назначению налог на прибыль не начисляется.

Автошколам стоит обратить внимание на изменения, вступившие в силу с 2008 г. В соответствии с п. 9 ст. 259 НК РФ по легковым автомашинам и пассажирским микроавтобусам, имеющим первоначальную стоимость соответственно более 600 тыс. руб. и 800 тыс. руб., основная норма амортизации применяется со специальным коэффициентом 0,5.

Как известно, налоговая ставка по налогу на прибыль составляет 24%, из них в федеральный бюджет зачисляется 6,5%, в бюджеты субъектов РФ — 17,5%.

Необходимо отметить, что законодательные (представительные) органы субъектов РФ имеют право снижать ставку образовательным учреждениям не более чем на 4%.

НДС

В соответствии с пп. 14 п. 2 ст. 149 НК РФ не облагается НДС реализация услуг в сфере образования по проведению некоммерческими образовательными организациями учебно-производственного или воспитательного процесса.

Как известно, налоговым периодом по НДС с 1 января 2008 г. является квартал. Для автошкол, которые подпадают под налогообложение НДС, существует возможность получить освобождение от исполнения обязанностей по данному налогу. Так, п. 1 ст. 145 НК РФ установлено, что организации имеют право на освобождение от исполнения обязанностей налогоплательщика, связанных с исчислением и уплатой налога, если в течение предшествующих трех последовательных налоговых периодов сумма выручки этих организаций, исчисленная по операциям, признаваемым объектом налогообложения, без учета НДС не превысила 2 млн руб.

Что касается первичных документов, то в силу специфики автошколы, как правило, оказывают услуги физическим лицам, в результате чего выставлять счета-фактуры не нужно. Однако если услуги оказываются юридическим лицам, счета-фактуры и другие расчетные и первичные учетные документы оформить необходимо. При этом на последних в соответствии с п. 5 ст. 168 НК РФ делается соответствующая надпись или ставится штамп «Без налога (НДС)».

ЕСН

Как правило, в деятельности автошкол часто применяются договоры гражданско-правового характера. В связи с изменениями, вступившими в силу с 2008 г., внесены и коррективы в порядок уплаты ЕСН по данным договорам. В новой редакции ст. 238 НК РФ отмечается: не подлежат налогообложению все виды компенсационных выплат, связанных с расходами физического лица в связи с выполнением работ, оказанием услуг по договорам гражданско-правового характера. Кроме этого, не облагается ЕСН аренда транспортного средства у работника.

Немного о расходах

Основная статья расходов автошколы — это приобретение бензина, дизельного топлива, а также моторных масел. Но порядок оплаты ГСМ может быть различным. Бензин могут покупать как учащиеся, так и автошкола.

Если оплату производят первые, то топливо нужно учесть на забалансовом счете 003 «Материалы, принятые в переработку». Для списания топлива со счета используют специальные нормы расхода топлива, которые устанавливают исходя из технических характеристик автомобиля и статистических данных.

В случае если топливо приобретает автошкола, его стоимость включается в плату за обучение. В данном случае бухгалтер автошколы отразит приобретенные бензин или дизельное топливо на счете 10 «Материалы», субсчет «Топливо». Списать расходы, связанные с приобретением ГСМ, можно на основании путевых листов легковых автомобилей, которые регистрируются в Журнале учета движения путевых листов.

Также к одной из основных статей расходов автошколы помимо вышеупомянутой следует отнести и страховку, поскольку начиная с 1 июля 2003 г. автошколы обязаны страховать свою гражданскую ответственность (Федеральный закон от 25 апреля 2002 г. N 40-ФЗ «Об обязательном страховании гражданской ответственности владельцев автотранспортных средств»). В бухгалтерском учете сумма страховки отражается в составе расходов будущих периодов. После чего страховой взнос следует равномерно списать на затраты в течение всего срока действия договора страхования. В налоговом учете суммы, фактически истраченные на добровольное страхование имущества, можно исключить из налогооблагаемой прибыли при условии, что имущество используется в производственной деятельности (пп. 1 п. 1 ст. 263 НК РФ).

Примечание. Денежные средства, потраченные на добровольное страхование имущества, исключаются из налогооблагаемой прибыли при условии, что имущество используется в производственной деятельности (пп. 1 п. 1 ст. 263 НК РФ).

Ссылка на закон. Помимо образовательных сервисов, автошколы оказывают и иные платные услуги. Например, реализуют печатную продукцию (правила дорожного движения, билеты по сдаче экзаменов), которая приобретается у производителей по оптовым ценам. На основании пп. 3 п. 2 ст. 164 НК РФ ставка по НДС для данных операций составляет 10%.

А.Ивлева

Подписано в печать

23.07.2008

Социальный налоговый вычет за обучение позволяет гражданам компенсировать часть затрат на оплату собственного образования (или близких родственников) в государственных и частных учебных заведениях, курсах повышения квалификации (учёба в автошколах, изучение иностранных языков и т. д.), а также за занятия детей в платных дошкольных и внешкольных образовательных центрах.

Воспользоваться льготными условиями могут лишь те граждане, которые регулярно перечисляли подоходный налог в казну государства в размере 13% со всех видов своего заработка.

Кто может получить налоговый вычет за обучение?

Регламент получения зачета ранее уплаченного налога и определение термина социально значимого вычета за проведенные расходы, связанные с оплатой образования приведены в ст. 219 НК РФ. По сути, это определенная законодательством конкретная сумма, за счет которой уменьшается сумма подоходного налога за получение гражданином разного рода доходов.

Возможность получения налогового вычета за обучение доступна только для граждан России или её налоговых резидентов, имеющих постоянную регистрацию по месту своего проживания. С перечнем всех видов вычетов доступных на территории РФ для физических лиц можно ознакомиться на этой странице.

Кому положен вычет на оплату обучения

Согласно требованиям закона, налоговый вычет за обучение могут получить следующие категории физических лиц:

- Официально трудоустроенные граждане, регулярно исчисляющие ставку подоходного налога 13% в бюджет страны, и получающие образовательные услуги на платной основе.

- Кормилец семьи, у кого на иждивении находятся несовершеннолетние дети, если он может предъявить все квитанции об оплате за их обучение.

При этом учеба не обязательно должна оплачиваться за счет личных денежных средств, с которых был удержан налог на доходы физических лиц (сокращенно – НДФЛ). В соответствии с Письмом МинФина России №03-04-05/7-238 от 18 марта 2013 года, вычет можно получить, даже если обучение оплачивал супруг или супруга, и все документы оформлены на него / неё.

Ещё одним обязательным условием для получения вычета по НДФЛ за оплату обучения является наличие у образовательного учреждения сертификата и/или лицензии Министерства образования и науки.

Кому социальный вычет не положен

Есть и отдельные категории граждан, которые не могут воспользоваться налоговой льготой за оплату образования. К ним относятся:

- Индивидуальные предприниматели, домохозяйки, безработные и другие физические лица, без официального трудоустройства и заработка, с которого удерживается НДФЛ.

- Люди престарелого возраста, единственным доходом которых является пенсия по старости, следовательно, не уплачивающие подоходный налог.

- Граждане, получающие зарплаты «в конвертах», то есть по устной договоренности со своим работодателем, и не отчисляющие обязательные налоги в государственный бюджет.

ВАЖНО! Если учебная организация не имеет обязательной государственной лицензии и соответствующего сертификата, то налоговый орган откажет в получении вычета за обучение в таком учреждении.

Возврат налога за обучение ребенка, брата, сестры

Многих граждан интересует вопрос, можно ли получить социальный вычет не только на собственное образование, но и за обучение ребенка, либо братьев и сестер?

Российское налоговое законодательство допускает возврат части оплаченной стоимости обучения в виде получения налогового вычета не только в отношении самого налогоплательщика, но и его ближайших родственников, если именно им были проведены финансовые расчеты с учебным заведением. Возврат налога за оплату обучения можно получить:

- За собственное образование по любой форме обучения (очное, заочное, экстерн).

- За оплату обучения собственных детей до 24-летнего возраста, если учеба проходила по очной форме.

- За учебу усыновленного, опекаемого или подопечного ребенка, при условии очных занятий, до 24-летнего возраста.

- За обучение родных или не полнородных братьев и сестер до 24-летнего возраста.

Обратите внимание, если оплата проводилась за счет материнского сертификата, то применить налоговый вычет не получится!

Также следует обратить внимание, что государство допускает возврат части ранее уплаченного подоходного налога при заочной форме обучения. Главное условие для этого – налогоплательщик может получить вычет только за собственное заочное обучение.

За учебу в каких заведениях полагается вычет 13%?

Возврат налога, в качестве компенсации части расходов по оплате собственного обучения или образования ближайших родственников, допускается не только в государственных, но и в частных учебных заведениях. Также возможно получение вычета за обучение в иностранных учебных заведениях, имеющих лицензии российского Минобрнауки.

Законодатель разрешает применить зачет ранее уплаченных налогов в счет проведенных расходов за получение образования не только в ВУЗах, но и в других учебных заведениях. К ним относятся:

- Дошкольные образовательные центры – если средства потрачены на учебу, а не содержание ребенка в дошкольном учреждении. Это могут быть, к примеру, курсы рисования, музыки или иностранного языка.

- Частные школы, например, с углубленным изучением физики, математики, либо гуманитарных наук.

- Внешкольные учебные заведения. Вы имеете право получить вычет, если ребенок обучается в музыкальной или художественной школе, посещает платные дополнительные занятия.

Также допускается компенсация за прохождение курсов по повышению квалификации работающих граждан, изучение иностранных языков, обучение в автошколе, получение второго дополнительного среднего-специального, технического или высшего образования, и так далее.

Но, как уже упоминалось выше, во всех этих заведениях обучение должно быть одобрено Министерством образования и науки, что подтверждается наличием сертификатов и лицензий. Это очень важное условие, без которого получение социального вычета невозможно.

Примеры из жизни

- Некто гражданин Г трудится официально, и проходит платное обучение на курсах. Все платежи проводит самостоятельно. У него есть право на получение социальной налоговой льготы.

- Некто Д также официально трудоустроен, а его родная сестра учиться в автошколе. Если квитанции оплачиваются гражданином Д, то у него также возникает право на вычет.

- Петров П.П. официально трудоустроен, а его родной брат Петров И.П. учиться на заочном отделении в ВУЗе. Все квитанции оплачены от имени студента Петрова И.П, а брат только выделял ему необходимую сумму.

В этой ситуации старшим братом исчисляется налог, но платежи оформлены на другое лицо. Младший родственник еще не работает, но квитанции оплачивает от своего имени, поэтому заявить на возврат налога старший брат не может – документы оформлены на имя младшего брата, следовательно, и получить вычет будет невозможно.

Также обращаем ваше внимание, что у супругов отсутствует право на получение вычета друг за друга по оплате за обучение, поскольку у них общий семейный бюджет.

Можно ли получить вычет за несколько лет обучения?

Если коротко, то – можно. Приведем пример.

Некто гражданин Сидоров был повышен в должности и для соответствия своим новым профессиональным обязанностям он принял решение о получении дополнительного высшего образования. За весь трехлетний курс обучения следовало уплатить 300 000 рублей, что он сразу и сделал. Затем им было подано заявление на налоговый вычет за обучение.

- Поскольку в течение одного календарного года допускается не учитывать сумму вычета по НДФЛ в размере 120 тыс. рублей, то сумма к возврату составила 120 000 х 0,13 = 15 600 руб.

- За тот же календарный год заработная плата гражданина Сидорова составила 600 тыс. рублей, и им был исчислен подоходный налог в размере 600 х 0,13 = 78 тысяч рублей.

- Так как сумма уплаченного НДФЛ превышает заявленную сумму вычета, то заявитель получил возмещение налога на сумму 15 600 руб. в полном размере.

Но если бы гражданин Сидоров оплачивал свою учебу ежегодно, тогда он смог бы увеличить сумму вычета, и заявлять к возврату не сразу всю уплаченную сумму, а по 100 тыс. руб. каждый год. В конечном итоге он смог бы вернуть уже не 15,6 тысяч, а 39 000 рублей.

Не зная этих тонкостей, гражданин недополучил вычета на сумму 23 400 руб., поскольку первоначально заявленная сумма превышала установленный государством лимит – 120 000 рублей в течение одного календарного года.

СОВЕТ: Бо́льшую сумму налогового вычета можно получить, если заявлять о применении социальной льготы на сумму, не превышающую 120 000 рублей каждый календарный год.

Документы необходимые для возврата НДФЛ

Налоговый вычет за обучение можно оформить, подготовив следующий пакет документов:

- Справка о доходах физического лица по форме 2-НДФЛ (выдаётся в бухгалтерии по месту работы).

- Налоговая декларация по форме НДФЛ-3 обо всех полученных и облагаемых налогом доходах. В ней в отдельной строке следует заявить о праве на вычет, подробности смотрите в инструкции по заполнению декларации 3-НДФЛ.

- Документы на ребенка: свидетельство о рождении или его общегражданский паспорт.

- Справка из учебного заведения о форме обучения.

- Копия договора на получение образования, заверенная учебным заведением (например, в ВУЗе копию можно заверить в деканате). Если за время учебы стоимость обучения изменялась, то следует подготовить справку, или дополнительное соглашение к договору, подтверждающее это.

- Ксерокопия лицензии образовательного учреждения. Заверять ее не нужно, так как по указанным в ней данным налоговиками делается соответствующий запрос и информация проверяется.

- Оплаченные квитанции.

Иногда могут потребоваться и другие справки и документы, но о них, как правило, сообщает налоговый инспектор при подаче декларации. К примеру, если плата за обучение в ВУЗе была увеличена, то сотрудник ФНС может попросить приложить соответствующий приказ ректора.

Как получить налоговый вычет 13% за обучение?

Существует всего два способа оформления социального налогового вычета на получение образования:

- Заполнение налоговой декларации 3-НДФЛ и подача документов в налоговую инспекцию.

- Получение вычета по НДФЛ за обучение через своего работодателя.

Каждый из этих способов имеет свои достоинства и недостатки.

Самостоятельный возврат налога

Основное достоинство получения налогового вычета через налоговую инспекцию – это возможность возврата сразу всей полагающейся по закону суммы за обучение (из ранее уплаченного НДФЛ) на свой расчетный счет.

Недостаток же этого метода заключается в определенной сложности заполнения налоговой декларации 3-НДФЛ, разобраться с которой самостоятельно, порой, не так просто.

Подать заполненную налоговую декларацию с пакетом необходимых документов можно несколькими способами:

- Лично в налоговой инспекции, к которой вы прикреплены по адресу вашей регистрации;

- Через интернет – из личного кабинета налогоплательщика на сайте ФНС, либо на портале государственных услуг;

- Отправить полный пакет документов на возврат налога в налоговую инспекцию Почтой России.

Но самый простой способ вернуть всю сумму вычета за обучение сразу – это обратиться за помощью к налоговому консультанту, который за небольшую плату сделает всё за Вас.

Подача документов на вычет через интернет

Чтобы иметь возможность подавать налоговую декларацию на вычет через личный кабинет налогоплательщика, необходимо заранее позаботиться о регистрации на сайте ФНС. Для этого необходимо обратиться в свою налоговую инспекцию за получением логина и пароля для входа в кабинет.

То же касается и портала госуслуг – регистрацию для доступа к онлайн-сервисам сайта можно пройти в любом ближайшем к Вам МФЦ.

После того, как через личный кабинет все документы будут загружены, система выдаст сообщение о принятии документации, и если все оформлено правильно, то примет их в обработку.

Деньги могут быть перечислены на расчетный счет налогоплательщика не ранее чем через 1 месяц после подачи заявления, этот срок отведен на камеральную проверку представленной документации. Максимальный предусмотренный законом срок возврата налога – до четырёх месяцев.

Получение вычета через работодателя

Основное достоинства данного способа – это его простота: для получение вычета не нужно заполнять декларацию и подавать её в налоговую инспекцию. Но и деньги при этом Вы не получаете сразу, просто с заработной платы какое-то время не будет исчисляться подоходный налог (до тех пор, пока его сумма не достигнет размера вычета).

Чтобы воспользоваться возможностью получения налогового вычета на образование через работодателя, налогоплательщик сперва должен обратиться в налоговую инспекцию, которая в письменной форме подтвердит его право на получение данной налоговой льготы.

Таким образом, нужно собрать следующие документы:

- Справку из налоговой инспекции о праве на вычет;

- Договор на оказание образовательных услуг;

- Квитанции об оплате обучения.

Далее необходимо написать заявление о зачете подоходного налога в счет вычета, и передать его в бухгалтерию по месту своей работы со всеми перечисленными выше документами. Образец заявления можно взять в бухгалтерии.

После сверки документов с налоговой инспекцией и получения от неё положительного решения по вычету, подоходный налог с заработной платы удерживаться не будет. То есть сотрудник будет получать полную зарплату до тех пор, пока вся сумма вычета за обучение не будет исчерпана.

Добавить комментарий