Заявление ЕНВД 4

Содержание

Общие положения о ЕНВД

С 1 января 2013 года решать вопрос о применении или неприменении ЕНВД должен сам налогоплательщик. Решение о переходе на уплату ЕНВД или прекращении уплаты ЕНВД принимается налогоплательщиком самостоятельно и добровольно (п. 1 ст. 346.28 НК РФ ).

Порядок перехода налогоплательщика на уплату ЕНВД и прекращения уплаты ЕНВД подробно регламентирован положениями Налогового кодекса РФ, но они не содержат требований к формам заявлений о начале или прекращении уплаты ЕНВД. ФНС России издала Приказ, указанный выше, которым утвердила форму ЕНВД-4. Названная форма применяется исключительно к случаям снятия с учета в качестве плательщиков ЕНВД индивидуальных предпринимателей.

Как следует из содержания указанной формы, данное заявление может заполняться и представляться в налоговые органы:

- в случае полного прекращения ИП уплаты ЕНВД;

- в случае прекращения уплаты ЕНВД в отношении отдельных видов предпринимательской деятельности.

Важно помнить, что перейти с ЕНВД на иной режим налогообложения можно только со следующего календарного года.

Заполненное заявление о прекращении уплаты ЕНВД подается индивидуальным предпринимателем именно в тот налоговый орган, на учете в котором предприниматель состоит в качестве плательщика ЕНВД. Заявление должно быть подано не позднее 5 дней со дня прекращения соответствующей деятельности или перехода на иную систему налогообложения.

Порядок заполнения

Для заполнения формы ЕНВД-4 в 2016 году ее необходимо скачать. Сделать это можно по ссылке ниже, в справочных правовых системах, на официальном сайте Федеральной налоговой службы РФ или сайте ФГУП ГНИВЦ ФНС России. Индивидуальный предприниматель вправе на свой страх и риск найти и загрузить указанную форму из других источников, но гарантировать достоверность такой формы, к сожалению, нельзя.

После того как бланк заявления ЕНВД-4 за 2016 год скачан, можно переходить к заполнению заявления.

Вне зависимости от наличия или отсутствия образца для заполнения новой формы ЕНВД-4 в 2016 году необходимо руководствоваться предписаниями ФНС России, содержащимися в соответствующем Приказе.

Сама форма состоит из одной страницы, подлежащей заполнению. Если же прекращаются отдельные виды деятельности или исключаются места деятельности, предпринимателю также надо будет заполнить приложение № 1 к заявлению. Если отдельных видов деятельности или мест больше трех, заполняется несколько листов приложения № 1 в необходимом количестве.

Важным является правильное оформление заявления по форме ЕНВД-4, так заявление заполняется в одном экземпляре либо машинописным текстом со шрифтом Courier New высотой 16-18 пунктов, либо от руки, но обязательно ручкой черного или синего цвета.

Следует учитывать, что:

- все поля формы должны быть заполнены предпринимателем;

- в каждом поле указывается только один показатель (за исключением даты, которая указывается в виде 01.01.2017);

- любые исправления в заполненной форме не допускаются, равно как и не допускаются двусторонняя печать заявления, а также скрепление листов заявления способом, приводящим к порче бумажного носителя.

Важно помнить, что, если принято решение заполнить форму заявления от руки, то заполнять каждую графу заявления нужно слева направо. Начинать заполнение надо с крайнего левого знакоместа, заполнять текстовые поля необходимо заглавными печатными буквами. Если сведения для заполнения поля отсутствуют, в соответствующих знакоместах ставятся прочерки (прямая линия посередине каждого незаполненного знакоместа).

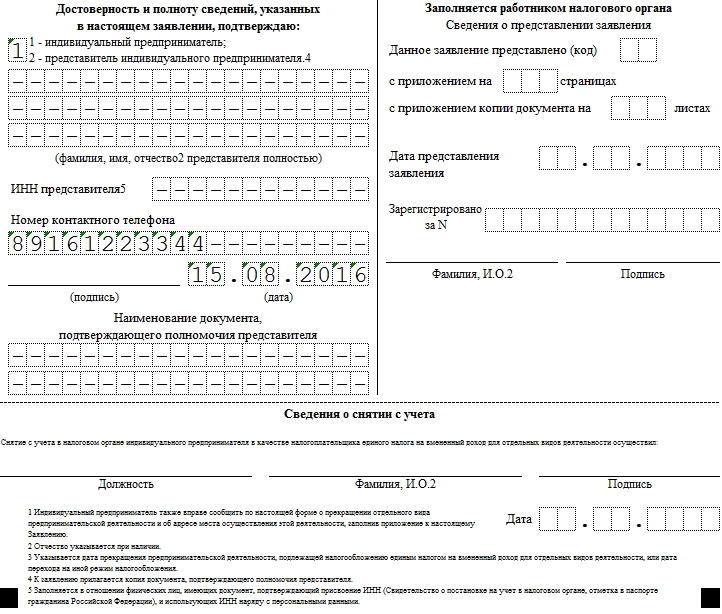

После заполнения заявления и листов приложения № 1 в конце каждого листа предприниматель своей подписью подтверждает подлинность и полноту сведений. Печать предпринимателя на форме ЕНВД 4 проставлять не надо.

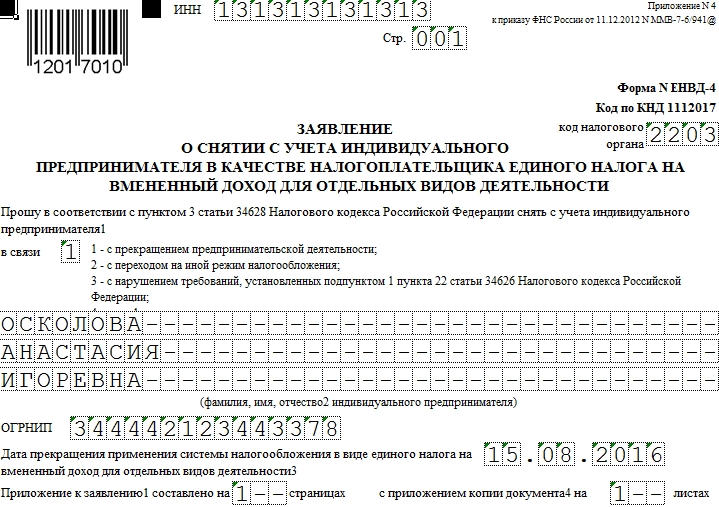

Образец заполнения формы см. выше.

Назначение формы ЕНВД-4

ЕНВД выбирается на добровольной основе. Такой вид налогообложения освобождает плательщика от налогов общей системы. Выплачивается только один единый налог и заполняется соответствующая декларация.

ЕНВД можно выбирать или отказываться, не ожидая каких-либо особых на то указаний. Однако перейти на другие формы налогообложения можно с начала года, а именно с 01.01.

Подается форма ЕНВД-4 тогда, когда закрывается малое предприятие или меняется вид деятельности. Основной целью создания такого вида документа считается тот факт, что предприниматель отказывается от оплаты вмененного налога. Также она используется при превышении лимита для ИП на едином налоге.

Для снятия с учета ЕНВД надо заполнить форму ЕНВД-4 и сдать ее в налоговый орган, куда предприниматель платит вмененный налог. Надо знать, что подать такую форму надо в пятидневный срок:

- с момента прекращения платы «вмененки». С момента прекращения деятельности, указанной в документе, предпринимателя снимут с учета;

- с того момента, когда возник переход на другой вид оплаты налогов. Датой снятия будет дата перехода;

- по окончании квартала, начиная с последнего дня при нарушении численности работников.

Есть ситуация, при которой такая форма не заполняется. Это тогда, когда закрывается организация на едином налоге на вмененный доход. В таком случае надо заполнить форму ЕНВД-3. Во всех остальных случаях заполняется ЕНВД-4.

Инструкция по заполнению формы ЕНВД-4

Надо понимать, как правильно заполнить форму ЕНВД-4, чтобы не переделывать ее по нескольку раз. Вот четкая инструкция по заполнению формы ЕНВД-4:

Получите 267 видеоуроков по 1С бесплатно:

- Бесплатный видео самоучитель по 1С Бухгалтерии 8.3 и 8.2 ;

- Самоучитель по новой версии 1С ЗУП 3.0 ;

- Хороший курс по 1С Управление торговлей 11 .

- При закрытии ИП обязательным условием является оплата всех имеющихся долгов. А именно, государственным организациям, частным предприятиям, наемным работникам. Это поможет избежать разбирательства в суде.

- После того, как предприниматель погасил все задолженности, необходимо уволить персонал, согласно законодательству России.

- Далее проходит процедура закрытия ИП.

- Перед тем, как обращаться к налоговому инспектору надо подать форму ЕНВД-4. Заполнить нужно единый лист, куда вносятся необходимые данные.

- В титульном листе вписываются ФИО, все указывается с новой строки, печатными буквами, в пустых строках ставится прочерк, потом вносится ОГРНИП, название предприятия, его реквизиты и адрес. Если такой документ заполняется представителем, то надо указать его данные, телефон, ИНН, данные доверенности, по которой он работает.

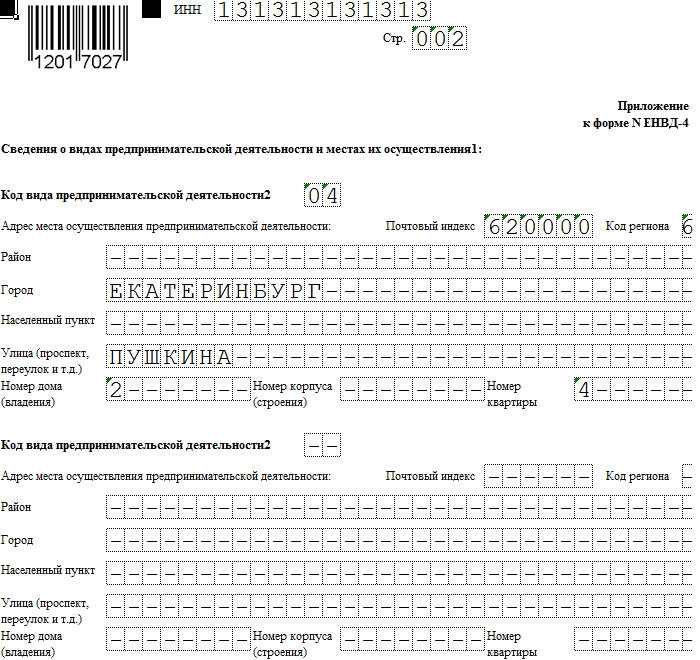

- В верхней части указывают ИНН, а также номер страницы в виде «002». Код региона берется из шестого приложения.

- Обязательно вписывается причина снятия с учета, цифрами от 1 до 3. Если же убираются виды деятельности, то указывается цифра 4.

- Записывается число, когда закончилась работа по вмененному налогу. При коде 3 – дата не ставится.

- Вписывается количество копий и документов в приложении, страниц заявления.

- Дата и подпись предпринимателя.

В случае заполнения приложений, надо знать, что в одном листе можно указать только три вида прекращенной деятельности. Если их больше, то заполняются следующие листы, которые надо пронумеровать. Также приложение заполняется при смене адреса организации. На титульном листе заполнение приложений отмечается цифрой 4.

Образец и пример заполнения формы ЕНВД-4

Заполнение формы ЕНВД-4 заключается в заполнении основной части и приложения. Она сама по себе является основанием для прекращения взимания с предпринимателя налога.

Особых проблем для подготовки такого документа нет. Но он имеет свои особенности. Для начала предпринимателю требуется заполнить заявление. Вот оно:

Это пример заполнения приложения формы ЕНВД-4:

Существует возможность заполнить такую форму в электронном виде, не только в письменном. Выполняется это в определенных программах на компьютере, в которых все бумаги распечатываются.

Определенные правила для заполнения формы:

- Заполняется она только самим предпринимателем письменно или в компьютерном виде. Если письменно, то черным или синим цветом ручки. Если нет возможности подавать форму в электронном виде, то подать ее предприниматель сможет лично либо через своего представителя. Тогда надо предоставить доверенность на представление услуг в налоговой службе, ее также надо указать в приложении к форме.

- Вносить текст надо побуквенно в каждую клетку, печатным почерком.

- Надо заранее знать код налогового органа.

- Дата записывается только в следующем виде: число, месяц и год.

- Личные данные надо указывать без ошибок, так как при сдаче формы в налоговый орган предоставляется паспорт.

- Для указания причины прописывается не только текст, но и соответствующая цифра:

В случае, когда такой документ сдан не вовремя, на предпринимателя наложат штраф. Составляет он пять процентов от суммы последнего налога, уплаченного в налоговую, за каждый просроченный месяц, но не менее тридцати процентов в целом, и не менее 1 000 руб.

Как заполнить заявление

Для того, чтобы успешно провести снятие ИП с учета, как налогоплательщика по ЕНВД, ему нужно скачать актуальную форму бланка. Заполнить ее правильно и достоверно, а также успеть передать в налоговую в необходимый временной промежуток, который равен 5 дням.

Титульный лист должен отобразить такую информацию:

- ИНН, а также ОГРНИП плательщика налогов, которые ему предоставил налоговый орган

- ФИО самого предпринимателя, который является плательщиком налога

- Код, указывающий на ту причину снятия с налогообложения ЕНВД, которая имеет место или код «4», который говорит о корректировке данных и внесении изменений в характер самой деятельности или место ее воспроизведения

- Дата, в которую ЕНВД перестает действовать для данного ИП. Здесь стоит быть особо внимательными. Если это прекращение деятельности, то данный показатель соответствует дню прекращения. Если это переход на другой режим, то дата соответствует моменту, когда этот другой режим начал действовать. Если это нарушение, вследствие которого снято право с ИП пользоваться ЕНВД, то указывается окончательная дата того месяца, в котором выявлены данные нарушения.

- При необходимости, также на титульном листе, указывают количество страниц приложения и подтверждающих документов, которые, например, могут прилагаться в том случае, если документ писало доверенное лицо ИП.

- В графе по достоверности указывается, кем было заполнено данное заявление

- Необходимо также указать дату, когда форма ЕНВД-4 была составлена и заполнена

- Также, необходимо указать номер телефона, который будет использован в случае необходимости связаться с ИП

- Если форма составлялась представителем, то указывается название и номер доверенности

Оставшиеся незаполненными поля, подлежат заполнению самим налоговым инспектором в порядке рассмотрения и принятия заявления.

Образец заполнения 1 листа:

На втором листе (Приложение) заполняется информация о территориальном расположении объекта и код вида деятельности.

Образец заполнения 2 листа:

Назначение данной формы

ИП, осуществляя ту деятельность, которая подлежит ЕНВД, может прекратить ее осуществлять, может изменить адреса, по которым работает, может сделать нарушения, неприемлемые для ЕНВД. Все эти действия требуют снятия ИП с учета, как налогоплательщика поэтому спец режиму. Этот процесс осуществляется путем рассмотрения налоговыми органами специального документа – заявления по форме ЕНВД-4, которое ИП обязан предоставить в налоговые органы при таком развитии событий.

Получите 200 видеоуроков по бухгалтерии и 1С бесплатно:

Данная форма требует особого заполнения, которое регламентируется законодательством. В том случае, если ИП осуществил его неправильно или допустил ошибки, то документ налоговые органы могут не принять к рассмотрению, что чревато начислению ИП штрафов от налоговой и пеней.

Дабы избежать такого развития событий, стоит присмотреться к методике заполнения и выполнить ее максимально грамотно, ведь это в интересах самого ИП.

Отличительной чертой указанного выше документа является то, что в нем необходимо указать причину выхода из-под налогового режима ЕНВД. Происходит это путем указания кода причины, каковых может быть несколько:

- Прекращение деятельности ИП

- Переход ИП на другой вид деятельности. Который не входит в перечень таких, каковые дают право на ЕНВД

- Смена адресов, по которым ИП осуществляет свои действия в рамках бизнеса

- Переход на другой режим налогообложения

- Прекращение действия ЕНВД для этого ИП, из-за допущенных им ошибок и правонарушений

Отдельно стоит сказать о том, когда ИП хочет уведомить налоговые органы про изменения, которые наступили в его деятельности (например, изменились адреса или вид деятельности сменился на другой). В таком случае, в определенной графе титульной страницы указывается код «4», за этим следует заполнение приложения, в котором можно указать изменения по трем видам деятельности. Если их больше, то приложение займет еще одну страницу.

Приложение для подачи ЕНВД-4 необходимо заполнять только в том случае, когда на «титулке» указан код «4». При иных обстоятельствах вся форма ЕНВД-4 займет всего один лист.

Эту форму предприниматель обязан подать в пятидневный временной срок, после того как он прекратил деятельность, сменил режим налогообложения или в его деятельности наступили изменения. Дата, в самой форме, указывается такая, когда ЕНВД, перестал действовать. Ее то налоговики и возьмут как дату снятия с учета. Если сроковые показатели не соблюдать, то налог может продолжать начисляться, а его неуплата провоцирует возникновение штрафов, а также нарастание сумм пеней, что далеко не в интересах самого ИП.

Итак, ЕНВД-4 является особой формой заявительного документа, который применяется ИП, в том случае, когда необходимо осуществить их выход из-под налогообложения ЕНВД. Такие ситуации возникают при прекращении действия права на ЕНВД, в связи с нарушениями. Добровольным желанием ИП, коррекцией данных по этому же виду налогообложения, а также при изменении формы его деятельности на такую, которая под ЕНВД не подпадает.

Куда подавать заявление

Заявление Р26001 о прекращении предпринимательской деятельности подают в официальный регистрирующий орган. Обычно это специальная налоговая инспекция, занимающаяся регистрационными процедурами. Найти контакты этой ИФНС можно через сайт nalog.ru. Кроме того, заявление принимают многофункциональные центры вашего региона.

Вместе с заполненным заявлением предприниматель подает квитанцию об уплате госпошлины на 160 рублей и свой паспорт для удостоверения личности. В статье 22.3 закона «О государственной регистрации юридических лиц и индивидуальных предпринимателей» указан ещё один необходимый документ – подтверждение подачи сведений о страхователе в ПФР.

Однако на практике обращаться в Пенсионный фонд при снятии с налогового учёта предпринимателю не обязательно. В законе сделана оговорка, что если этот документ представлен не будет, то нужную информацию об уплате взносов налоговая инспекция получит сама по межведомственному запросу.

Обратите внимание: закрытие ИП отличается от ликвидации ООО тем, что предприниматель вправе сняться с учёта даже при наличии задолженностей по налогам и взносам.

Уведомлять о прекращении предпринимательской деятельности своих контрагентов тоже необязательно. Долги по бизнесу, если они есть, придётся оплачивать в любом случае, но уже как обычному физическому лицу.

Варианты подачи документов на прекращение предпринимательской деятельности следующие:

- Личное посещение предпринимателем налоговой инспекции или МФЦ;

- Почтовое отправление ценным письмом, в этом случае заявление Р26001 надо заверить у нотариуса;

- Подача документов через доверенное лицо (знакомого, родственника, юриста). Для этого у нотариуса надо не только заверить само заявление, но и оформить на представителя доверенность.

- Через сайт ФНС, заверив заявление квалифицированной электронной подписью.

Через 5 рабочих дней после подачи формы Р26001 предпринимателя снимут с учёта, о чем в ЕГРИП будет внесена cсоответствующая запись.

Особенности заполнения

- В распечатанном виде форма заполняется синей или черной шариковой ручкой. Для электронной отчетности используется шрифт Courier New высотой 18 пунктов. Буквы — заглавные.

- Во всех графах на одно поле приходится один символ. В свободных полях стоят прочерки.

- Внимательно выбирайте причину для подачи. Значение 4 (другое) предполагает, что ИП закрывает только отдельные конкретные виды деятельности, оставляя другие на ЕНВД.

- Все ФИО (ИП и его представителя, если таковой есть) указываются в именительном падеже.

- Если форму подает не предприниматель, а уполномоченное лицо, необходимо указывать контактные данные этого лица и наименование документа, которое позволяет представлять ИП.

- В приложении указываем все виды деятельности. Если таковых больше трех, распечатываем больше приложений и на титульной странице (в графе “Приложение к заявлению составлено на… страницах”).

- Коды видов деятельности можно взять . Стоит помнить, что они не соответствуют ОКВЭД.

В примере у нас указан один вид, во всех других на бланке пустые ячейки заполняем прочерками, как показано на примере.

Форма ЕНВД-4 в 2016

Форма ЕНВД-4 утверждена приказом ФНС РФ от 11.12.2012 № ММВ-7-6/941. Заявление направляется в инспекцию, в которой ИП зарегистрирован как плательщик «вмененного» налога.

Для 4-ЕНВД бланк 2016 года остается без изменений. Найти его можно на сайте ФНС в разделе для индивидуальных предпринимателей.

ИП должен направить заявление о снятии с учета в качестве плательщика «вмененного» налога по форме ЕНВД-4 не позднее пяти дней:

- с даты прекращения деятельности на «вмененке»; с учета ИП будет снят с указанного в заявлении дня, когда он перестал работать по этим видам бизнеса;

- со дня перехода на другой налоговый режим; дата снятия с учета при этом совпадет с датой перехода;

- с последнего дня месяца квартала, в котором были нарушены требования пп.1 п. 2.2 ст. 346.26 НК РФ, а именно – средняя численность работников у ИП превысила 100 человек; «вмененщик» будет снят с учета с первого дня того же квартала.

Общее правило гласит, что , ОСН и другие налоговые режимы можно только с начала следующего года, то есть с 1 января. Этот день будет считаться днем перехода на иной режим, днем снятия с «вмененного» учета, а также с этого дня отсчитывается пятидневный срок подачи заявления ЕНВД-4.

Образец заполнения формы ЕНВД-4

В целом составление заявления о снятии с «вмененного» учета не вызывает затруднений, но имеет свои особенности. Детальный порядок заполнения формы утвержден уже названным ранее приказом ФНС № ММВ-7-6/941 (приложение № 12). Форма ЕНВД-4 состоит из двух разделов: титульного листа и приложения к нему.

В титульном листе указываются:

- данные о ИП — его фамилия, имя и отчество полностью, ИНН, ОГРНИП,

- код причины снятия с «вмененного» учета – от «1» до «3»; при прекращении одного или нескольких видов деятельности, осуществляемых на ЕНВД указывается код «4» и заполняется одно или несколько приложений к заявлению,

- дата прекращения деятельности на «вмененном» налоге; если код причины снятия с учета — «3», то дата не указывается,

- количество приложений и копий документов (если есть),

- количество страниц заявления,

- данные и телефон ИП или представителя,

- дата и подпись ИП или его представителя.

Приложение к форме ЕНВД-4 следует заполнять при прекращении работы по одному или нескольким видам «вмененной» деятельности, при этом указывается:

- код вида предпринимательской деятельности, который берется из приложения № 5 к Порядку заполнения налоговой декларации по ЕНВД (приказ от 04.07.2014 № ММВ-7-3/353),

- адрес места прекращения «вмененной» деятельности; без указания кода деятельности указывать адрес нельзя,

- подпись предпринимателя.

Один лист приложения к заявлению ЕНВД-4 может отразить только три вида деятельности ИП, по которым произошли изменения. В случае, когда таких изменений больше, следует заполнить необходимое количество листов и проставить на них сквозную нумерацию.

В нашем случае образец формы заявления с приложением заполнен для ИП, который прекращает один вид деятельности на «вмененке». Скачать его можно здесь.

Добавить комментарий