Рентабельность продаж

Содержание

- Как рассчитать рентабельность?

- Рентабельность

- Показатели рентабельности

- Коэффициент общей рентабельности

- Рентабельность реализованной продукции

- Рентабельность основных средств

- Рентабельность персонала

- Коэффициент базовой прибыльности активов

- Рентабельность активов (ROA)

- Рентабельность собственного капитала (ROE)

- Рентабельность инвестированного, перманентного капитала (ROIC)

- Рентабельность задействованного капитала (собственный капитал + долгосрочные займы) (ROCE)

- Рентабельность суммарных активов (ROTA)

- Рентабельность активов бизнеса (ROBA)

- Рентабельность чистых активов (RONA)

- Рентабельность производства

- Рентабельность наценки

- Рентабельность подрядных услуг

- Коэффициенты рентабельности. Определение

- Коэффициент рентабельности активов – ROA. 3 формулы расчета

- Коэффициент рентабельности собственного капитала – ROE. Формула расчета

- Коэффициент рентабельности вложенного капитала – ROCE. Формула расчета

- Еще найдено про рентабельность продаж

- Классическая формула для расчета рентабельности продаж

- О чем говорит полученный результат по формуле рентабельности продаж в процентах

- Формула рентабельности продаж в действии (пример)

- Если формула рентабельности продаж продукции показала падение

- Более детальный факторный анализ рентабельности продаж по формулам

- Формула 1. Расчет рентабельности продаж

- Формула 2. Детализированный расчет рентабельности продаж

- Формула 3. Расчет изменения рентабельности продаж под совокупным воздействием факторов

- Формула 4. Расчет изменения рентабельности продаж из-за изменения выручки

- Формула 5. Расчет изменения рентабельности продаж из-за себестоимости

- Формула 6. Расчет изменения рентабельности продаж из-за коммерческих расходов

- Формула 7. Расчет изменения рентабельности продаж из-за управленческих расходов

- Валовая рентабельность

- Анализ параметра

- Рентабельность основных производственных фондов: формула

- Основные понятия: рентабельность и средства

- Расчет: порядок с формулой

- Показатель и его нормативные значения

- Как увеличить рентабельность?

- Дополнительные показатели в формулах рентабельности

- Повышение эффективности использования оборотных средств

Как рассчитать рентабельность?

Анализ эффективности деятельности организации невозможен без учета показателей рентабельности. Показатель, характеризующий доходность деятельности или, по-другому, экономическую эффективность – это и есть понятие рентабельности.

Данный параметр демонстрирует то, насколько эффективно в компании используются имеющиеся экономические, трудовые, денежные и природные ресурсы.

Для некоммерческих структур рентабельность и является основным показателем эффективность работы, а в коммерческих подразделениях важны количественные характеристики, просчитанные с большей точностью.

Поэтому существует множество видов рентабельности: рентабельность производства, рентабельность продукции, рентабельность активов и т.д.

Ответить однозначно на вопрос как посчитать рентабельность невозможно, так как для каждого из видов существуют свои формулы.

Но, в общих словах, эти показатели можно сравнивать с показателями КПД, соотношением между понесенными затратами и полученной в итоге прибылью (отношением расходов к доходам). Бизнес, приносящий по итогам отчетных периодов прибыль, является рентабельным.

Показатели рентабельности необходимы для осуществления финансового анализа деятельности, выявления ее слабых сторон, планирования и проведения мер по увеличению эффективности производства.

Виды рентабельности разделяются на те, которые базируются на затратном подходе, подходе ресурсном или на подходе, характеризующим прибыльность продаж.

Различные виды расчета рентабельности преследуют собственные задачи и используют множество разных бухгалтерских показателей (чистую прибыль, себестоимость продукции, коммерческих или управленческих расходов, прибыль от реализации и т.д.).

Рентабельность

Иногда нужно оценить экономическую эффективность. Вид данной оценки называется рентабельностью.

Рентабельность необходима каждому предприятию, так как именно она помогает удостовериться в том, что все ресурсы используются по максимуму и закупка новой продукции не несет убытки для организации, а помогает усиливать его экономику и увеличивать производство.

Теоретические основы понятия рентабельности организации

Если рассматривать рентабельность в общем смысле, то можно сказать о ней лишь то, что данное и измерение позволяет устанавливать прибыль предприятия и его убытки.

То есть в зависимости от коэффициента рентабельности можно определить, насколько хорошо работает организация. Например, рентабельное производство не несет убытков. Нерентабельное же наоборот – не приносит прибыли.

Так что если вы собираетесь открывать свою фирму или же уже имеете свой бизнес, озаботьтесь вопросом рентабельности, так как учет данного нюанса поможет существенно сократить убытки и сделать ваше дело более прибыльным.

Показатели рентабельности

Рентабельность бывает разной. Она может оценивать не только все предприятие, но и отдельные его аспекты, такие как персонал, его средства, продукцию и т. д.

Так что нерентабельное производство в одной сфере может компенсироваться рентабельностью с другой стороны и в итоге приходить к равновесию.

Коэффициент общей рентабельности

Для начала, если вас заинтересовала рентабельность вашего производства, лучше всего отследить его обую рентабельность, так как это сразу позволит определить, насколько прибыльной является данная организация.

Общая рентабельность – самый распространенный коэффициент и его значением интересуется каждый владелец собственного предприятия.

Вычислить такой коэффициент довольно просто, нужно лишь поделить всю прибыль или же убыток без налогообложений (ПР) на выручку (В), умноженную на 100%.

К = ПР/В * 100%

Рентабельность реализованной продукции

После общей рентабельности переходя к рентабельности проданной продукции. Это помогает более точно определить будущее направление организации.

Такую рентабельность можно вычислить поделив прибыль или убыток от продаж (А) на выручку (В) умноженную на 100%.

K = А/B * 100%

Этот показатель необязательно рассчитывать в целом, можно посчитать и для каждой реализуемой продукции, чтобы получить более точный коэффициент.

Рентабельность основных средств

Для того чтобы определить насколько нужны вложения в ту или иную сферу для продвижения вашей организации достаточно вычислить рентабельность всех средств, вливаемых в них.

Для этого достаточно поделить прибыли или убыток (А) на капитал (Коп), умноженный на 100%. Также есть вторая разновидность формулы, она уже выглядит как деленая валовая прибыль на капитал, умноженный на 100%.

K = А/Коп * 100%

Формула выбирается не рандомно, а в зависимости от цели вычисления и анализа рентабельности. Также существуют и другие разновидности подсчета рентабельности активов, которые могут осуществить бухгалтеры предприятия.

Рентабельность персонала

Оценивать экономическую устойчивость организации, можно и обратив внимание на персонал. Рентабельность персонала позволит оценить, насколько хорошо используются трудовые вложения компании и нужно ли в них что-то изменять.

Посчитать данную рентабельность можно по специальной формуле, поделив общую прибыль фирмы (Общ) на среднюю численность всего задействованного персонала (Кол).

K = Общ/Кол

Такая рентабельность позволит определить не только экономическое состояние организации, но и возможность вливания дополнительных активов на ее развитие, что может быть весьма полезно.

Коэффициент базовой прибыльности активов

Активы предприятия всегда нужны, однако, следует заметить, что вливание средств в них стоит регулировать правильно, следовательно стоит подсчитывать рентабельность активов вместе с общей рентабельностью предприятия.

Данный коэффициент можно вычислить по формуле, выражающей отношение прибыли (ПР) к величине всех вместе взятых активов организации (Акт).

K = ПР/Акт

Рентабельность активов (ROA)

Рентабельность базовой прибыльности активов отличается от рентабельности обычных активов, так что для того, чтобы более точно оценивать экономическую устойчивость своего предприятия, стоит обратить внимание и на этот коэффициент, который можно вычислить поделив чистую прибыль на среднюю сумму активов помноженных на 100%.

Рентабельность собственного капитала (ROE)

Данная рентабельность вычисляется при отношении чистой прибыли (ЧПР) к собственному капиталу (СК), помноженному на 100%.

ROA = ЧПР/СК

Рентабельность инвестированного, перманентного капитала (ROIC)

Этот коэффициент вычисляется по простой формуле, как и все остальные коэффициенты, относящиеся к рентабельности, достаточно вычислить отношение операционной прибыли (с вычетом налогов) (ОПП) к среднему капиталу за весь год (СРК).

ROIC = ОПП/СРК

Рентабельность задействованного капитала (собственный капитал + долгосрочные займы) (ROCE)

Данную рентабельность так же называют прибылью на инвестированный капитал, посчитать которую можно вычислив отношение прибыли (без учета процентов и налогов) (ПР) к задействованному капиталу (КОП).

ROCE = ПР/КОП

Рентабельность суммарных активов (ROTA)

Рентабельность суммарных активов позволяет учесть, насколько экономически выгодны все активы.

Вычисляется такая рентабельность по формуле, характеризующей отношение прибыли (с вычетом налогов и процентов) (ПР) к активам предприятия (АП).

ROTA = ПР/АП

Рентабельность активов бизнеса (ROBA)

Это коэффициент рентабельности вычисляется отношением операционной прибыли (ОП) к сумме основных средств (СУМ) и требований к оборотному капиталу (ОБК).

ROBA = ОП/(СУМ+ОБК)

Рентабельность чистых активов (RONA)

Формула, характеризующая рентабельность чистых активов выражается как отношение чистой прибыли отчетного периода (ЧП) к сумме основных средств (ОС) и чистого оборотного капитала (ЧОК).

RONA = ЧП/(ОС+ЧОК)

Рентабельность производства

Для того чтобы вычислить рентабельность производства, достаточно поделить балансовую прибыль (БП) на сумму среднегодовой стоимости основных фондов (СФ) с величиной оборотных средств (ОС).

К = БП/(СФ+ОС)

Рентабельность наценки

Данная формула выглядит как отношение разности продажной цены компании (ПЦ) и себестоимости продукции (СП) к себестоимости продукции (СП).

КН = (ПЦ-СП)/СП

Рентабельность подрядных услуг

Вычисляется данное значение с помощью отношения между разницей затрат предоставленных подрядчиком работ (ПЗ) и затрат в случае их отсутствия (ОЗ) к случаю выполнения предложенных услуг (У).

К = (ПЗ — ОЗ)/У

Коэффициенты рентабельности. Определение

Коэффициенты рентабельности (нем. rentabel — доходный) – показатели отражающие степень эффективности деятельности предприятия. Данные показатели являются относительными и оценивают прибыльность различных систем предприятия. Чем выше коэффициенты рентабельности, тем результативнее используются ресурсы предприятия.

Коэффициенты рентабельности служат инструментом управления в инвестиционной, инновационной, кадровой, ценовой, производственной и маркетинговой стратегии предприятия.

Существует множество различных показателей рентабельности, в данной статье мы рассмотрим наиболее часто встречаемые и используемые на практике коэффициенты. Для расчета коэффициентов рентабельности необходимо иметь данные бухгалтерской отчетности.

Рассмотрим 14 коэффициентов рентабельности предприятия:

- Коэффициент рентабельности активов – ROA.

- Коэффициент рентабельности совокупных активов – ROTA.

- Коэффициент рентабельности собственного капитала – ROE.

- Коэффициент рентабельности вложенного капитала – ROCE.

- Коэффициент рентабельности капитала скорректированного на риск – RORAC.

- Коэффициент рентабельности инвестиционного капитала – ROIC.

- Коэффициент рентабельности чистых активов – RONA.

- Коэффициент рентабельности персонала – ROL.

- Коэффициент рентабельности продаж – ROS.

- Коэффициент рентабельности проданной продукции – ROM.

- Коэффициент рентабельности основных средств – ROFA.

- Коэффициент рентабельности оборотных активов – RCA.

- Коэффициент рентабельности чистой прибыли – NPM.

- Коэффициент рентабельности операционной прибыли – OPM.

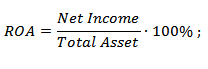

Коэффициент рентабельности активов – ROA. 3 формулы расчета

Коэффициент рентабельности активов (англ. Return On Asset, ROA) – показатель эффективности использования предприятием активов и рассчитывается как отношение чистой прибыли предприятия (после налогообложения) к величине активов. Другими словами рентабельность активов (ROA) отражает доходность, полученную как с помощью собственного, так и заемного капитала. Чем выше коэффициент рентабельности активов, тем более эффективна деятельность предприятия.

⊕ пример расчета ROA для КБ «Сухой» по балансу

Формула расчета ROA. Вариант #1

Первый вариант расчета коэффициента рентабельности активов представляет собой отношение чистой прибыли после налогообложения к средним суммарным активам. Формула расчета представлена ниже:

где:

где:

Net Income – чистая прибыль предприятия после налогообложения;

Total Asset – средние суммарные активы.

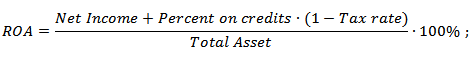

Формула расчета ROA. Вариант #2

Второй вариант расчета коэффициента учитывает прибыль с процентами по кредитам.

где:

Tax rate – налоговая ставка;

Percent on credits — проценты по выданным кредитам.

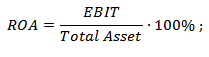

Формула расчета ROA. Вариант #3

На практике бывает, используют третий вариант расчет коэффициента рентабельности активов, где главное отличие состоит в использовании прибыли до налогообложения и до получения процентов по кредитам.

где:

EBIT – прибыль до налогов и начислении процентов по кредитам (операционная прибыль).

Можно заметить, что во всех формулах расчета изменяется только числитель, отражающий различные виды прибыли предприятия. Недостатком коэффициента рентабельности активов относят не способность учесть затраты на привлечение капитала.

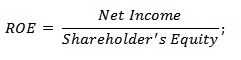

Коэффициент рентабельности собственного капитала – ROE. Формула расчета

Коэффициент рентабельности собственного капитала (англ. Return On Equity, ROE) – показатель отражающий эффективность и доходность использования собственного капитала. Данный коэффициент часто используется инвесторами для оценки капиталоемких предприятий и отражает качество управления собственным капиталом.

⊕ пример расчета ROE для «КАМАЗа» по балансу

Инвесторами часто данный коэффициент применяется для оценки эффективности инвестиционного проекта или предприятия, для этого коэффициент рентабельности собственного капитала сравнивается с доходностью по альтернативным инвестициям или безрисковой процентной ставкой (например, с банковской ставкой). Если показатель ROE больше доходности альтернативного проекта (безрисковой ставки) значит, управление на предприятии ведется успешно. Формула расчета коэффициента рентабельности собственного капитала следующая:

где:

где:

Net Income – чистая прибыль после налогообложения;

Shareholder’s Equity – среднегодовой акционерный капитал.

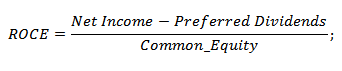

Коэффициент рентабельности вложенного капитала – ROCE. Формула расчета

Коэффициент рентабельности вложенного капитала (англ. Return on Capital Employed ROCE) – показатель отражающий прибыльность использования вложенного капитала предприятия. Рассчитывается как отношение чистой прибыли за вычетом дивидендов по привилегированным акциям к среднегодовой стоимости акционерного капитала. Данный показатель необходим для оценки эффективности управления акционерным капиталом.

⊕ пример расчета ROCE для «МЕЧЕЛ» по балансу

Формула расчета ROCE. Варианта расчета #1

где:

Net Income – чистая прибыль;

Preferred Dividends – дивиденды по привилегированным акциям;

Common Equity – среднегодовая величина обыкновенного акционерного капитала.

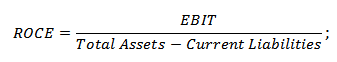

Формула расчета ROCE. Варианта расчета #2

Ниже представлен второй вариант расчета показателя рентабельности вложенного капитала:

где:

EBIT — прибыль до налогов и начислении процентов по кредитам;

Total Assets – сумма всех активов предприятия;

Current Liabilities – краткосрочные обязательства.

Одной из разновидностей ROCE является коэффициент ROACE (Return on Average Capital Employed), где берутся средние значения стоимости капитала за весь период. Данный показатель используется для анализа эффективности инвестиционных проектов.

Еще найдено про рентабельность продаж

- Анализ рентабельности основной деятельности торговой организации

Он характеризует эффективность предпринимательской деятельности сколько прибыли имеет организация с одного рубля продаж Рентабельность продаж определяется как отношение прибыли от продаж или чистой прибыли к сумме полученной - Анализ современного уровня, особенностей и тенденций показателей рентабельности российских акционерных обществ

Рентабельность затрат рентабельность продукции — отношение прибыли от продаж к себестоимости продаж Рентабельность продукции показывает прибыль которую предприятие получило на 1 руб текущих затрат Представим процентное - Оценка влияния факторов на показатели рентабельности

Или если примерить метод сокращения числитель и знаменатель поделить на выручку то можно использовать следующую факторную модель рентабельность продаж умножить на коэффициент оборачиваемости оборотных активов Прибыль от продажи умноженная на коэффициент оборачиваемости - Общая рентабельность продаж

Общая рентабельность продаж Общая рентабельность продаж — определение Общая рентабельность продаж — коэффициент равный отношению балансовой прибыли - Низкий порог рентабельности и выездные проверки

Показатели рентабельности можно условно разделить на две группы рентабельность продаж рентабельность активов Рентабельность продаж — это коэффициент рентабельности который показывает долю прибыли в каждом - Анализ финансовых активов по данным консолидированной отчетности

NROSEBIFA — чистая рентабельность продаж по прибыли до вычета процентов и до учета доходов расходов от финансовых активов - Формирование скоринговой модели оценки кредитоспособности корпоративного заемщика

EBIT Interest 0,0790 4 > 1,5 4 1,3-1,5 3 1-1,3 2 < 1 0 Рентабельность продаж ROS 0,1256 6 > 0,025 6 0,02-0,025 5 0,015-0,02 3 < 0,015 0 - Предпроверочный анализ как инструмент прогнозирования выездной налоговой проверки учреждений УИС и его совершенствование

Рентабельность продаж % Рентабельность активов % Рентабельность продаж % Рентабельность активов % Швейное производство 7,1 3,5 - Факторный анализ формирования и использования прибыли фирмы

Рентабельность реализованной продукции рентабельность продаж рассчитывается по формуле Сокращение уровня коэффициента рентабельности продаж является отрицательной тенденцией Предприятие не - Факторный анализ финансовых результатов деятельности сельскохозяйственных товаропроизводителей

Влияние факторов на рентабельность продаж или рентабельность основной деятельности можно оценить способом цепных подстановок Подстановки Фактор руб Рентабельность продукции - Особенности финансовой политики компаний в условиях кризиса

ROS — чистая рентабельность продаж по прибыли до вычета процентов kic — коэффициент оборачиваемости инвестированного капитала В индексной - Антикризисное управление финансово-экономическом устойчивостью промышленного предприятия

Причины снижения рентабельности продаж рост себестоимости продукции падение объемов продаж Определив причины снижения рентабельности продаж можно назвать - Ключевые аспекты управления прибылью организации

Можно выделить следующие группы показателей рентабельности рентабельность активов с детализацией на внеоборотные оборотные и чистые активы рентабельность капитала совокупного собственного заемного рентабельность продаж рентабельность расходов При расчете показателей рентабельности ОАО XYZ использованы данные бухгалтерского баланса за 2013 - Прогнозный баланс с учетом сложившихся тенденций, прогнозных объемов и рентабельности продаж, изменения внеоборотных активов

ФинЭкАнализ вы можете быстро построить прогнозный баланс с учетом сложившихся тенденций прогнозных объемов и рентабельности продаж изменения внеоборотных активов Пример отчета автоматически сгенерированного программой ФинЭкАнализ Прогнозный баланс с учетом - Анализ структуры капитала и рентабельности ведущих российских нефтегазовых предприятий

Рентабельность продаж и рентабельность основной деятельности ПАО Газпром незначительно снизилась но остальные показатели возросли в том - Рентабельность: чтобы управлять, следует правильно измерить

Полная себестоимость Рентабельность продаж Выручка от реализации Рентабельность активов Основные фонды Оборотные средства Капитал Рентабельность собственного капитала - Анализ консолидированной и сегментной отчетности: методический аспект

Выручка нетто от продаж 4.5 Рентабельность активов Чистая прибыль Средняя валюта баланса 4.6 Рентабельность собственного капитала Чистая прибыль - Финансовый анализ развития малого бизнеса в России

Среди показателей доходности организаций важной характеристикой в оценке является доходность операционной деятельности рентабельность продаж и рентабельность активов Рентабельность продаж измеряется отношением величины прибыли к объему продаж рис 7 - Инструменты оценки безопасности экономической деятельности производственных организаций

ОЧА → рост рентабельность чистых активов больше рентабельности продаж РЧА > РП темпы роста рентабельности чистых активов больше темпов роста рентабельности и - Анализ средневзвешенной стоимости инвестированного капитала в системе анализа цепочки создания стоимости

Операционная финансовая устойчивость Рентабельность продаж по чистой прибыли 0,12 и выше 0,04-0,12 0,04 и ниже Рентабельность продаж по

Классическая формула для расчета рентабельности продаж

Чаще всего для определения коэффициента доходности и эффективности обращаются к формуле рентабельности продаж по чистой прибыли, рассматривая его как отношение чистой прибыли компании (ЧП) к выручке от сбыта (TR) за один и тот же период:

NPM=ЧП/TR.

Показатели для числителя и знаменателя также рассчитываются по отдельным формулам. Выручка определяется как произведение цены (P, или Price) и объёма продаж, количества проданных единиц товара (Q, Quantity):

TR=P*Q.

Важно отметить, что для включения результата в формулу рентабельности продаж из TR потребуется вычесть косвенные налоги, уплаченные в анализируемом периоде.

Подсчитав выручку, можно выделить чистую прибыль предприятия. Для этого из выручки вычитают всевозможные налоги (Н), расходы (ПрР), себестоимость товара (TC, или Total Cost) и прибавляют прочие доходы (ПрД):

ЧП=TR-TC-ПрР+ПрД-Н.

Прочие расходы и доходы компания получает в результате побочной деятельности, например, торговли акциями и ценными бумагами, разницы от обмена валюты, участия в работе других организаций и полученной при этом выгоды.

Для определения уровня рентабельности продаж формула может включать вместо значения чистой прибыли следующие показатели:

- прибыль до налогообложения и до вычета процентов (EBIT);

- операционная прибыль от основной деятельности;

- маржинальная рентабельность предприятия (или Gross Margin – валовая маржа).

Выбор между этими значениями обусловлен налоговой нагрузкой, имеющимися сведениями о продажах и целями расчёта.

К примеру, анализ может быть направлен на исследование эффективности разных видов основной деятельности в области производства и реализации или на изучение отдельных товаров и их групп. В этом случае рекомендуется определение рентабельности продаж по формуле с валовой маржой, так как для вычисления чистой прибыли потребуется распределение расходов на каждый вид продукции, а это достаточно трудоёмкая задача с неопределённой полезностью.

Распределение налога на прибыль также является непросто работой, так что для глубокого экономического анализа в формуле NPM вместо ЧП можно применять те параметры, определить которые будет легче. Оправданные трудозатраты в этом случае будут лучшим решением.

Рекомендуемые статьи по данной теме:

- Разработка дизайна сайта: от выбора стиля до получения макета

- Как увеличить трафик на сайт: платные и бесплатные способы

- Автоматизация бизнес-процессов – реальная польза или лишняя головная боль?!

О чем говорит полученный результат по формуле рентабельности продаж в процентах

Как уже говорилось в начале статьи, ROS – показатель того, как много прибыли получает компания с каждой отдельной денежной единицы выручки. Иными словами, рентабельность говорит нам об эффективности продаж, о том, сколько денег реально зарабатывает предприятие с каждого рубля, полученного от клиента.

Чтобы оценить, насколько высока рентабельность, было бы логичным опираться на нормативные показатели по рынку. Однако определить их не представляется возможным. Так что высшее руководство встаёт перед задачей анализа своей отрасли и конкурентов для выведения собственных нормативов и приемлемых колебаний результатов, рассчитанных по формуле рентабельности продаж.

Если вы анализируете рентабельность продаж по компании в целом

В сравнении с предприятиями-конкурентами однозначно работает очевидное правило: чем меньше коэффициент рентабельности (то есть ниже процент прибыли в каждом вырученном рубле), тем слабее работает ваша компания на фоне прочих. Ведь это говорит о том, что выручка, в основном, покрывает расходы и не приносит доход.

Плохие показатели рентабельности могут свидетельствовать о неудачной политике цен, об ошибочной стратегии на рынке (например, когда предприятие привлекает к себе внимание демпингом). Если коэффициент рентабельности продаж по формуле по балансу при подведении итогов каждый раз слишком мал или падает, то стоит задуматься о маржинальности продукции или о сокращении затрат на неё.

Если вы анализируете рентабельность продаж для целей ценообразования

Расчет рентабельности продаж формулой по балансу или другим показателям доступен не только для анализа компании на верхнем уровне, но и для изучения эффективности отдельных направлений и принятия разумных решений.

К примеру, анализ рентабельности продукции может подсказать направление ценовой политики. Стоит отметить и то, как взаимосвязана переменная ROS с масштабированием продаж: накладные расходы при увеличении числа продаваемых товаров перераспределяются на все и сами существенно не растут. А это значит, что процент трат снижается, а выручка увеличивается, вследствие чего растёт коэффициент рентабельности.

Если вы анализируете рентабельность продаж для целей ассортиментной политики

Когда осуществляют расчет по формуле чистой рентабельности продаж по предприятию в целом, то по полученным данным могут судить об общей картине, но вряд ли имеют всю необходимую информацию для принятия адекватных решений.

Чтобы последующие действия работали на улучшение ситуации, требуется исследование отдельных товарных направлений, групп и продуктов. Их коэффициенты позволят ранжировать товары и найти самые слабые места.

Но не стоит забывать о том, что у каждого вида продукции есть своя стратегическая роль. Так, например, низкий показатель ROS по компании может возникать из-за товара или услуги, которые в соответствии с матрицей BCG являются «денежным мешком» (или «дойной коровой»). Это продукция с устойчивым высоким спросом, обеспечивающая компании солидную часть выручки. Так что отказ от такого продукта будет серьёзной ошибкой.

Вас также может заинтересовать: Современные проблемы развития малого бизнеса и пути их решения

Формула рентабельности продаж в действии (пример)

Допустим, компания «Крылья и пилоты» в 2016 году получила 30 млн рублей чистой прибыли, а в 2017 – только 23 млн рублей. В то же время выручка была равна 150 млн рублей в 2016 году и 140 млн рублей в 2017. Произведем расчет рентабельности продаж по формуле на примере:

|

2016 год |

2017 год |

Расхождение в процентах |

|

|

Прибыль, млн рублей |

-23,3 % |

||

|

Выручка, млн рублей |

-6,7 % |

||

|

20 % |

16,4 % |

-3,6 % |

В 2017 году показатель Return on Sales уменьшился на 3,6 %, в то же время прибыль сократилась на 23,3 %, а выручка не так значительно – на 6,7 %. Такое соотношение изменений свидетельствует о том, что на предприятии выросли затраты. При таком ухудшении коэффициента рекомендуется глубже изучить рентабельность отдельных продуктов:

|

Продукт X |

2016 год |

2017 год |

Расхождение в процентах |

|

Прибыль, млн рублей |

11,7 |

-22 % |

|

|

Выручка, млн рублей |

0% |

||

|

13,2 % |

10,3 % |

-2,9 % |

|

|

Доля от прибыли предприятия |

50 % |

50,9 % |

+0,9 % |

|

Доля в выручке предприятия |

75,3 % |

80,7 % |

+5,4 % |

|

Продукт Y |

2016 год |

2017 год |

Расхождение в процентах |

|

Прибыль, млн рублей |

11,3 |

-24,7 % |

|

|

Выручка, млн рублей |

-27 % |

||

|

40,5 % |

41,9 % |

+1,4 % |

|

|

Доля от прибыли предприятия |

50 % |

49,1 % |

-0,9 % |

|

Доля в выручке предприятия |

24,7 % |

19,3 % |

-5,4 % |

Эти расчёты по формуле рентабельности продаж и определение изменений в последующем периоде показали интересный случай: у товара X снижается коэффициент ROS, что происходит, потому что выручка остаётся прежней, а прибыль уменьшается. Такие ситуации возникают, когда товар развился до «зрелости». То есть продвижение отъедает всё больше и больше расходов.

В то же время товар Y показал падение по всем параметрам, кроме рентабельности. ROS увеличивается из-за того, что выручка сократилась больше, чем прибыль. На деле, возможно, что продажи Y стали падать, но «Крылья и пилоты» эффективно оптимизировали траты. Такое бывает с новыми продуктами.

Товар X даёт большую часть выручки, но это приводит к парадоксальной ситуации, при которой падение рентабельности X на 2,9 % и одновременный рост ROS для Y на 1,4 % обеспечивают общее уменьшение результата, полученного по формуле рентабельности продаж.

Углублённый анализ может проводиться не только для продуктовых линеек или отдельных товаров, но и для филиалов сети, точек касания, менеджеров по продажам. Такие исследования дают данные для стратегических решений.

Вас также может заинтересовать: Как наладить антикризисное управление на предприятии

Если формула рентабельности продаж продукции показала падение

Бизнес нацелен на получение максимальной прибыли, а значит, на этом намерении основывается стратегия компании. Однако всякое стратегическое решение, направленное на увеличение доходности, сталкивается с несколькими ограничениями: ограниченное количество ресурсов в компании в целом и в частности. Объём рынка также является пределом, ведь крайне тяжело продать больше, чем рынок готов принять.

Если стратегия направляет работу на увеличение коэффициента ROS, то фактически речь идёт либо о сокращении расходов, либо о наращивании прибыли, либо, в самом лучшем раскладе, об одновременности этих факторов. И это даёт реальные результаты даже при потолке выручки, который обусловлен рынком.

При этом уменьшение показателя, полученного по формуле рентабельности продаж, также может быть определено стратегией, например:

- увеличение амортизационных выплат вследствие недавних капитальных вложений предприятия. Рост трат снижает коэффициент Return on Sales;

- удержание прежнего уровня продаж «зрелого» продукта (как в примере выше) вливанием средств в его продвижение. Таким образом, доля затрат в выручке растёт, а рентабельность падает;

- стратегия захвата рынка демпингующей компанией. Очевидно, что прибыль во время демпинга снижается, но предприятие достигает своей цели.

Более детальный факторный анализ рентабельности продаж по формулам

Для обнаружения причин снижения ROS в сравнении с другим отчётным периодом или с плановым значением рекомендуется провести факторный анализ.

Формула 1. Расчет рентабельности продаж

|

Используемые обозначения |

Единицы измерения |

Расшифровка |

Источник данных |

|

РП |

% |

Коэффициент рентабельности |

Вычисления |

|

В |

Рубль |

Выручка |

Отчет о финансовых результатах (стр. 2110) или о доходах и расходах |

|

Ппр |

Рубль |

Прибыль от продаж |

Отчет о финансовых результатах (стр. 2200) или о доходах и расходах |

Для дальнейшего анализа формулу рентабельности продаж необходимо детализировать, разложив прибыль на показатели, по которым её можно высчитать.

Формула 2. Детализированный расчет рентабельности продаж

|

Используемые обозначения |

Единицы измерения |

Расшифровка |

Источник данных |

|

РП |

% |

Коэффициент рентабельности |

Вычисления |

|

В |

Рубль |

Выручка |

Отчет о финансовых результатах (стр. 2110) или о доходах и расходах |

|

УР |

Рубль |

Управленческие затраты |

Отчет о финансовых результатах (стр. 2220) или о доходах и расходах |

|

КР |

Рубль |

Коммерческие затраты |

Отчет о финансовых результатах (стр. 2210) или о доходах и расходах |

|

С |

Рубль |

Себестоимость |

Отчет о финансовых результатах (стр. 2120) или о доходах и расходах |

Выручка, себестоимость и расходы могут разнообразно влиять на ROS, или РП. Изменение Return on Sales с учётом названых факторов можно определить по следующей формуле рентабельности продаж:

Вас также может заинтересовать: Оптимизация бизнес-процессов: ликбез для руководителей

Формула 3. Расчет изменения рентабельности продаж под совокупным воздействием факторов

![]()

|

Используемые обозначения |

Единицы измерения |

Расшифровка |

Источник данных |

| |

% |

Изменение коэффициента рентабельности |

Вычисления |

| |

% |

Изменение рентабельности продаж из-за выручки |

Формула 4 |

| |

% |

Изменение рентабельности продаж из-за себестоимости |

Формула 5 |

| |

% |

Изменение рентабельности продаж из-за коммерческих затрат |

Формула 6 |

| |

% |

Изменение рентабельности продаж управленческих затрат |

Формула 7 |

Последовательно рассмотрим все формулы, указанные в предыдущей таблице как источники данных:

Формула 4. Расчет изменения рентабельности продаж из-за изменения выручки

|

Используемые обозначения |

Единицы измерения |

Расшифровка |

Источник данных |

|

|

% |

Изменение рентабельности продаж из-за выручки |

Вычисления |

|

Со |

Рубль |

Себестоимость в базовом периоде |

Отчет о финансовых результатах (доходах и расходах) за базовый период |

|

В1 |

Рубль |

Выручка в анализируемом периоде |

Отчет о финансовых результатах (доходах и расходах) за анализируемый период |

|

Во |

Рубль |

Выручка в базовом периоде |

Отчет о финансовых результатах (доходах и расходах) за базовый период |

|

УРо |

Рубль |

Управленческие расходы в базовом периоде |

Отчет о финансовых результатах (доходах и расходах) за базовый период |

|

КРо |

Рубль |

Коммерческие расходы в базовом периоде |

Отчет о финансовых результатах (доходах и расходах) за базовый период |

Если формула рентабельности продаж и изменение полученного коэффициента показали различие между отчётными периодами более чем на 1 %, рекомендуется сделать подробный факторный анализ выручки.

Формула 5. Расчет изменения рентабельности продаж из-за себестоимости

|

Используемые обозначения |

Единицы измерения |

Расшифровка |

Источник данных |

| |

% |

Изменение рентабельности продаж под влиянием себестоимости |

Вычисления |

|

С1 |

Рубль |

Себестоимость в отчётном периоде |

Отчет о финансовых результатах (доходах и расходах) за анализируемый период |

|

Со |

Рубль |

Себестоимость в базовом периоде |

Отчет о финансовых результатах (доходах и расходах) за базовый период |

|

УРо |

Рубль |

Управленческие затраты в базовом периоде |

Отчет о финансовых результатах (доходах и расходах) за базовый период |

|

КРо |

Рубль |

Коммерческие затраты в базовом периоде |

Отчет о финансовых результатах (доходах и расходах) за базовый период |

|

В1 |

Рубль |

Выручка в отчётном периоде |

Отчет о финансовых результатах (доходах и расходах) за анализируемый период |

Если из-за изменений в себестоимости продукции РП упала или увеличилась более чем на 1 %, то этот фактор требует отдельного изучения. Важно проанализировать причины изменения себестоимости, так как определяющие её параметры (объём выпуска, структура, уровень переменных затрат и т.д.) оказывают косвенное влияние на рентабельность продаж.

Топ-5 статей, которые будут полезны каждому руководителю:

- 32 способа привлечения клиентов: проверенные и нестандартные

- Оптимизация бизнес-процессов на раз-два-три: ликбез для руководителей

- Как продавать через Интернет: шпаргалка для новичков

- Методы снижения затрат в компании и на предприятии без малых жертв

- Лучшие бизнес-идеи на 2018 год: оффлайн и онлайн

Формула 6. Расчет изменения рентабельности продаж из-за коммерческих расходов

|

Используемые обозначения |

Единицы измерения |

Расшифровка |

Источник данных |

| |

% |

Изменение рентабельности продаж под влиянием коммерческих затрат |

Вычисления |

|

В1 |

Рубль |

Выручка в отчётном периоде |

Отчет о финансовых результатах (доходах и расходах) за анализируемый период |

|

УРо |

Рубль |

Управленческие расходы в базовом периоде |

Отчет о финансовых результатах (доходах и расходах) за базовый период |

|

С1 |

Рубль |

Себестоимость в отчётном периоде |

Отчет о финансовых результатах (доходах и расходах) за анализируемый период |

|

КРо |

Рубль |

Коммерческие затраты в базовом периоде |

Отчет о финансовых результатах (доходах и расходах) за базовый период |

|

КР1 |

Рубль |

Коммерческие расходы в отчётном периоде |

Отчет о финансовых результатах (доходах и расходах) за анализируемый период |

Формула изменения рентабельности продаж под влиянием управленческих затрат имеет следующие переменные параметры:

Формула 7. Расчет изменения рентабельности продаж из-за управленческих расходов

|

Используемые обозначения |

Единицы измерения |

Расшифровка |

Источник данных |

| |

% |

Изменение рентабельности продаж под воздействием управленческих затрат |

Вычисления |

|

УР1 |

Рубль |

Управленческие расходы в отчётном периоде |

Отчет о финансовых результатах (доходах и расходах) за базовый период |

|

УРо |

Рубль |

Управленческие расходы в базовом периоде |

Отчет о финансовых результатах (доходах и расходах) за базовый период |

|

В1 |

Рубль |

Выручка в отчётном периоде |

Отчет о финансовых результатах (доходах и расходах) за анализируемый период |

|

С1 |

Рубль |

Себестоимость в том же периоде |

Отчет о финансовых результатах (доходах и расходах) за анализируемый период |

|

КР1 |

Рубль |

Коммерческие расходы в отчётном периоде |

Отчет о финансовых результатах (доходах и расходах) за анализируемый период |

Если результаты факторного анализа указывают на серьёзные причины уменьшения рентабельности продаж в вашем онлайн-бизнесе, то лучше не ждать ухудшения дел, а обратиться к специалистам.

Оставить заявку

Оставить заявку

Валовая рентабельность

Эффективность продаж позволяет оценить удельный вес прибыли в полученной от реализации результатов труда выручке.

Другое название индикатора известно как норма прибыли. Согласно стандартным методикам, параметр определяется посредством расчета исходя из чистой доходности в выручке. В случае необходимости определения слабых мест бизнеса, рекомендуется разделять доход на валовые, балансовые и операционные составляющие.

Виды рентабельности

Валовая рентабельность – это коэффициент эффективности работы предприятия, рассчитанный с применением параметра валовой доходности. Он позволяет определить рентабельность продаж по валовой прибыли. Параметр определяется частным валовой прибыли и выручки. Он позволяет определить количество копеек валовой прибыли, находящихся в рубле выручки.

Валовая рентабельность, формула учитывает специфический характер доходности, позволяет определить показатель валовой прибыли, отображаемой в финансовых отчетах о результатах деятельности. Ее величина соответствует разнице выручки и полной себестоимости. Выручка в данной формуле интерпретируется как произведение объема продаж на реализационную цену.

Анализ параметра

Снижение экономического индикатора свидетельствует о падении спроса на результат труда субъекта предпринимательства и на снижении конкурентоспособности его продукции. Для стабилизации ситуации, руководителю предприятия необходимо инициировать проведение мероприятий, стимулирующих спрос и повышение качества производимого товара. В качестве альтернативного варианта возможно рассмотрение варианта заняться деятельности из новой рыночной ниши.

Тенденция изменения индикатора эффективности продаж оценивается в динамике базисного и отчетного периодов. За базисный период принимается прошлый временной период, в который индикатор показывал высокие отметки. Он необходим для обеспечения возможности сравнения параметра с индикатором, принятым за эталон.

Определяемый по отношению к чистому доходу экономический индикатор эффективности деятельности субъекта рассчитывается частным чистой прибыли и выручки, определяемой объемом продаж в денежном эквиваленте. Чистая прибыль рассчитывается как произведение цены за единицу продукции на объем производства, выраженный в единицах продукции. Рентабельность чистой прибыли показывает, сколько копеек чистой прибыли в выручке, полученной от продажи результатов труда.

Коэффициент рентабельности

Анализ параметров прибыльности и рентабельности позволяют определить эффективность ведения руководителем хозяйственной деятельности компании. Их оценка позволяет выявить сдерживающие развитие факторы и принять меры для их корректировки с целью улучшения финансового результата. Выявление проблем функционирования бизнеса позволит грамотно определить вид мероприятия, реализация которого позволит увеличить прибыльность организации.

Рентабельность основных средств – важнейший показатель эффективности работы компании. С его помощью оценивают возможности предприятия и прибыль, которую приносят производственные фонды, участвующие в создании продукции фирмы, а также все основные средства, имеющиеся в предприятии. Как рассчитывают этот показатель, и какими инструментами оперирует экономист, расскажет наша публикация.

Рентабельность основных производственных фондов: формула

Все основные фонды компании распределяются по категориям участия в производственном процессе. Например, мебель, офисное оборудование, машины эксплуатируются административно-управленческим аппаратом или вспомогательными хозяйствами, а станки, силовые машины и оборудование непосредственно участвуют в производстве продукта. Поэтому существует понятие основных производственных фондов компании (ОПФ). Именно их стоимость говорит о том, какая часть ОС эксплуатируется в фирме при выпуске продукта или оказываемой услуге.

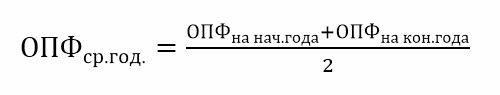

Рентабельность основных производственных фондов является показателем доходности фирмы от использования имущества в основном производственном процессе. Ограничение категории ОПФ и расчет рентабельности этих активов позволяет проанализировать эффективность капвложений как в производственные, так и все остальные категории ОС предприятия.

Рассчитать рентабельность ОПФ можно по формуле, аналогичной расчету рентабельности ОС, заменив показатель стоимости ОС на ОПФ. Его определяют, как среднее арифметическое от суммы стоимости на начало и конец года, либо с учетом введенных и ликвидированных объектов по второй формуле. Для удобства расчета бухгалтеру необходимо выделить категорию ОПР в обособленную аналитическую группу.

Пример расчета рентабельности ОС и ОПФ

Вычислим рентабельность имущества для предприятия, специализирующегося на выпуске метизных изделий. Допустим, прибыль компании составила:

- в 2017 году 920 тыс. руб.;

- в 2016 – 1 млн руб.

Аналитические сведения по динамике ОС представлены в таблице:

|

Данные об ОФ компании |

Дата поступления |

Дата выбытия |

Стоимость ОС в тыс. руб. |

Сумма выбытия ОС |

|||

|

первона- чальная |

на начало 2016 года |

на начало 2017 года |

на конец 2017 года |

||||

|

1. помещение офиса |

|||||||

|

2. станок фрезерный |

|||||||

|

3. станок карусельн. |

|||||||

|

4. станок токарный |

|||||||

|

5. стенд наладочный |

|||||||

|

итого ОС |

|||||||

|

в т.ч. ОПФ |

|||||||

Рассчитаем:

- среднегодовые значения стоимости ОС и ОПФ по первой формуле:

- Сос = (1 415 000 + 1 560 000) / 2 = 1 487 500 руб. – ОС в 2017;

- Сопф = (925 000 + 1 080 000) / 2 = 1 002 500 руб. – ОПФ в 2017;

- Сос = (1 580 000 + 1 415 000) / 2 = 1 497 500 руб. – ОС в 2016;

- Сопф = (1 080 000 + 9250 00) / 2 = 1 002 500 руб. – ОПФ в 2016;

- по второй формуле:

- Сос = 1 415 000 + 600 000 х 6 / 12 – 275 000 х 12 – 6 / 12 = 1 577 500 руб. – ОС в 2017;

- С опф = 925 000 + 600 000 х 6 / 12 – 275 000 х 12 – 6 / 12 = 1 087 500 руб. – ОПФ в 2017.

Расчет стоимости ОС за 2016 год по первой формуле приемлем для вычисления рентабельности, поскольку выбытий и поступлений объектов в этом периоде не было. Результаты по средней стоимости активов за 2017 существенно различаются (из-за движения ОС), поэтому рассчитаем рентабельность в 2017, используя итоги, полученные вторым, более точным способом:

|

Показатель |

Формула расчета |

За период |

Разница |

||

|

Рентабельность ОС |

1 000 000 / 14 975 000 х 100% |

920 000 / 15 775 000 х 100% |

66,78% |

58,32% |

-8,46% |

|

Рентабельность ОПФ |

1 000 000 / 1 002 500 х 100% |

920 000 / 1 087 500 х 100% |

99,75% |

84,6% |

-15,15% |

Рентабельность основных фондов определяет, насколько эффективно используются ОС компании. Нормативного значения этого показателя не существует, поскольку он полностью зависит от специфики производства и анализируется в динамике нескольких периодов в конкретном предприятии. Таким образом устанавливают влияние поступления и выбытия объектов на прибыльность компании.

Сравнивая показатели 2017 года с показателями прошлого периода, экономист сделает вывод:

– эффективность использования ОС и ОПФ за анализируемый период падает, несмотря на то, что закуплено новое оборудование и выбыл неиспользуемый объект;

– прибыль предприятия также снизилась, следовательно, придется пересмотреть политику управления внеоборотными активами фирмы, либо проанализировать выпускаемый ассортимент продукции с учетом.

Заметим, что рентабельность – лишь один из целого ряда показателей, характеризующих ОС предприятия. Поэтому исследуется она во взаимодействии с множеством различных значений, например, с коэффициентами обновления активов, выбытия, различными показателями прироста и др.

Основные понятия: рентабельность и средства

На предприятии название основных средств получили ресурсы, которые стали неотъемлемой частью производства. Главная отличительная черта – сохранение первоначальной производственной формы. Без этих средств предприятие не сможет вести основную деятельность. Срок использования основных средств обычно составляет больше одного года. Стоимость основных средств снижается, поскольку они сами подвергаются износу. Амортизация позволяет перенести такие траты на себестоимость.

Список основных средств состоит из:

Рентабельность

- многолетних насаждений

- скота

- инвентаря, используемого в хозяйстве

- инвентаря и принадлежностей, применяемых в производственном процессе

- инструмента. Исключение – вещи со специальным назначением

- транспортных средств

- оборудования с машинами

- передаточных механизмов

- внутрихозяйственных трасс

- сооружений

- зданий

Существуют различные признаки, по которым проводится классификация основных средств. Когда рассчитывается рентабельность, за основу специалистами берутся основные производственные фонды или ОПФ. Это и есть обозначение того, что принимает участие в производственном процессе.

Социальная сфера обслуживается непроизводственными средствами, числящимися на балансе у предприятия.

В любых активах именно ОПФ занимают наибольшую долю. Особенно это касается тяжелой промышленности.

Название рентабельности присвоили относительному параметру в экономике, благодаря которому выявляется эффективность применения ресурсов и средств в качестве инвестиций.

Для расчета рентабельности прибыль соотносят с активами, капиталом и выручкой. Этот показатель часто имеет процентное выражение.

Для владельцев бизнеса расчет рентабельности позволяет показать, какими доходами оборачивается каждый рубль, ставший вложением. Если провести динамическое сравнение, будет легче определить производства с убытком, активы с низкой рентабельностью. Это облегчает определение резервов для повышения основных показателей.

Расчет: порядок с формулой

Сначала берут чистую прибыль предприятия в денежном выражении. Иногда формула также состоит из балансовой прибыли.

Эти показатели легко увидеть в бухгалтерской отчетности, в первой и второй форме. На протяжении года ОПФ могут иметь разную стоимость. Осуществляется ввод основных средств, они выбывают из производства, либо на них начисляют амортизацию. Отдельный учет ведется для средств, которые оформили по аренде. Потому по балансу стоимость в конце и в начале года разная.

Средняя стоимость ОПФ за целый год считается с использованием формулы:

Формула №1

Для расчета можно использовать и другую формулу, если известно, сколько составила средняя стоимость средств:

Формула №2

При этом рентабельность рассматривается в комплексе. В нее также входят показатели по всем активам и собственному капиталу.

Лучше брать динамику по нескольким предыдущим периодам. А затем строить таблицы и графики, чтобы провести сравнение. Тогда легче увидеть, насколько эффективна деятельность предприятия за тот или иной временной промежуток.

Показатель и его нормативные значения

Точных нормативов по данному показателю просто не существует. Ведь у каждого предприятия своя специфика производства. И своя собственная отрасль.

Для сферы производства нормальной считается рентабельность в 10-35%. В отрасли черной металлургии ОПФ имеют достаточно высокую стоимость. Признаками эффективной работы в целом становятся не только положительная динамика, но и значение фондорентабельности от 14%.

Предприятия торговли должны обладать более высоким показателем. Ведь внеоборотные активы, основные средства в этой сфере стоят не так уж много.

Норма рентабельности

У финансовых предприятий рентабельность ниже по причине высокой конкуренции. Снижение показателя может говорить о том, что низкой эффективностью обладает модернизация основных средств. Параметр может уменьшаться еще и из-за того, что затраты на производство трудно снизить, а компания работает в направлении с высокой конкуренцией. При большой прибыли низкий уровень рентабельности становится второстепенным показателем.

О слишком высоких ценах говорит ситуация, когда характеристика поднимается слишком высоко. Или о том, что в данном направлении конкуренция не очень большая.

Как увеличить рентабельность?

Комплекс мероприятий по повышению стабильности разрабатывается только после того, как проведен тщательный анализ.

Можно разделить на две группы методы, которые используются в данном направлении.

Например, те, что связаны с внутренними изменениями на предприятиях. Речь идет о:

- Переоценке стоимости ОПФ. Необходимо продавать или сдавать в аренду то, что не задействовано в производстве, либо участвует в нем, но мало. Крупные производители в этой сфере часто прибегают к образованию дочерних предприятий.

- Пересмотре ценовой политики вместе с изменениями в номенклатуре продукции.

- Снижении себестоимости. Для этого сокращают количество бракованных товаров, стремятся развить специализацию вместе с кооперированием, найти сырье низкой стоимости, но высокого качества. Стараются определить возможные альтернативы.

- Сокращении сроков монтажа и времени, которое уходит на ввод новых средств.

- Изменениях в численности сотрудников на предприятии.

Есть также решения для повышения эффективности использования самих ОПФ. Например, увеличение интенсивности в эксплуатации. Решения могут касаться:

Рост рентабельности

- Сокращения простоев, создания условий для организации ритмичности в работе

- Перераспределения нагрузки между работниками

- Контроля качественного уровня, своевременности в текущем и капитальном ремонте

Экстенсивность использования тоже может повышаться. В данном случае методы состоят из:

- Контроля над стоимостью незавершенного производства, количеством таких изделий

- Повышения квалификации, мотивации для персонала

- Совершенствования сообщения между участками в смысле транспорта

- Автоматизации производства, увеличения безотходных производств

- Поиска и внедрения оснастков, современного оборудования

Когда используется основной метод, косвенно затрагиваются другие. Техническое перевооружение особенно важно для предприятий, у которых слишком высокий износ.

Дополнительные показатели в формулах рентабельности

В дополнение к основным показателям для отображения рентабельности можно использовать и другие факторы:

Виды рентабельности

- Рентабельность услуг, связанных с подрядом. Главное – учитывать, что подрядчики несут дополнительные убытки, если не выполняют свои обязательства хотя бы частично.

- ROL – специальный показатель для оценки рабочей силы. Он показывается обычно в виде соотношения между объемом чистой прибыли и количеством сотрудников, которые числились в той или иной компании на протяжении определенного времени. Управленцы сами должны справляться с контролем порогов по численности. Так, чтобы прибыль сохраняла максимальные показатели.

- ROS. То же самое, но только в сфере продаж. В данном случае имеется в виду соотношение между чистой прибылью на предприятии и тем, что выручено конкретно от продаж той или иной продукции. Короче говоря, это чистая прибыль, которая осталась после вычета налоговой нагрузки вместе с объемами продаж. Это процент прибыли, полученный за каждый рубль, вложенный в производство. Благодаря данной цифре образуется себестоимость товаров. А еще он облегчает определение производственных издержек.

Можно сделать так, чтобы показатели по рентабельности искусственно увеличивались. Для чего либо понижают себестоимость, либо поднимают цену на одну единицу товара.

Повышение эффективности использования оборотных средств

Если говорить о запасах, то доступными и возможными становятся следующие методы:

- Повышение скорости превращения запасов в прибыль.

- Снижение времени, которое уходит на весь производственный цикл.

- Поставки с максимальным соблюдением сроков.

Материалы и сырье должны поставляться точно ко времени, когда начинается производство. Тогда величина запасов будет равна нулю, и предприятию не понадобятся дополнительные складские помещения. Главное – найти поставщика, надежность которого не вызывает сомнений. Который точно будет вовремя обеспечивать производство нужными ресурсами.

Внедрение дополнительных мощностей позволит меньше времени тратить на весь производственный цикл. Необходимо сократить также промежутки, когда техника вместе с рабочими простаивает. Следующие решения помогут минимизировать дебиторскую задолженность:

- Введение штрафных санкций за просроченные платежи

- Использование услуг факторинговых предприятий

- Система скидок для тех, кто все оплачивает вовремя

Заключая договоры на поставку, компания должна указать как положительные, так и отрицательные стороны.

Дебиторская задолженность может быть продана факторинговой фирме, если средства не будут возвращены. Вернуть можно только часть долгов, но лучше получить деньги хотя бы частично, чем совсем остаться без них.

Добавить комментарий