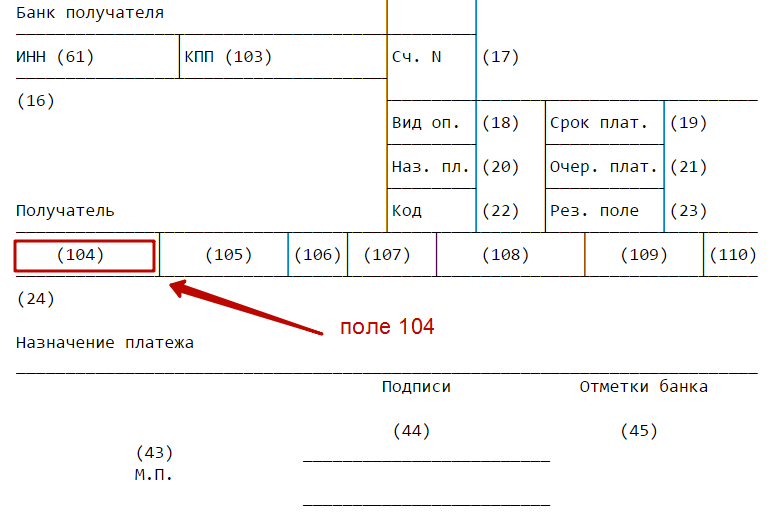

Поле 104 платежного поручения

Содержание

- Существует ли корреляция КБК с другими реквизитами платежки

- Последствия неверного указания КБК налогоплательщиком

- Может ли ФНС начислить пени и штрафы за уплату налога по неверному КБК

- Последствия неверного указания КБК при регистрации фирмы

- Указан неверный КБК. В какое ведомство направлять заявление об уточнении

- Поручение на уплату

- Ошибки при заполнении

- Платежное поручение

- Поле КБК в платежном поручении

- КБК: какое поле в платежном поручении

Существует ли корреляция КБК с другими реквизитами платежки

В общем случае прямой зависимости между КБК и иными реквизитами платежного поручения законодатель не устанавливает. Однако НПА, предписывающие налогоплательщикам соотносить указание КБК с другими полями платежных поручений, издаваться все же могут.

Так, Минфин России в письме от 16.01.2015 № 02-08-10/800 фиксирует зависимость между КБК и реквизитом 101 — показателем статуса плательщика в отношении налога на прибыль и земельного налога для юридических и физлиц. В этом письме указано, в частности, что организациям, являющимся участниками консолидированных групп налогоплательщиков (или КГН), недопустимо указывать статусы, отличные от 21 и 22, при составлении платежек с КБК:

- 000 1 01 01013 01 0000 110 (для налога, перечисляемого в федеральный бюджет);

- 000 1 01 01014 02 0000 110 (для налога, перечисляемого в региональные бюджеты).

В свою очередь, налогоплательщики, не зарегистрированные как участники КГН, не могут использовать статусы 21 и 22 при использовании КБК, установленных для налога на прибыль в федеральный или региональный бюджеты.

Пренебрегать получением данных о корректном КБК не стоит. При неверном указании соответствующего реквизита в поле 104 могут возникнуть весьма нежелательные с точки зрения финансового положения фирмы последствия. Какими они могут быть?

Последствия неверного указания КБК налогоплательщиком

Если налогоплательщик зафиксирует в платежке некорректный КБК, это может привести к следующим правовым последствиям:

- сумма будет отнесена к невыясненным поступлениям (как правило, в тех случаях, когда указанный в платежке КБК не имеет соответствия в перечнях, утвержденных свежей редакцией приказа № 65н);

- сумма будет зачислена в бюджет иного уровня или иного ведомства (это возможно, если вместо нужного КБК указан другой — вследствие ошибки либо по незнанию).

Таким образом, сумма, которую перечисляет со своего расчетного счета налогоплательщик, как правило, все-таки попадает в бюджет, даже если КБК указан неверно. Если точнее, она поступает на счета Федерального казначейства, откуда затем распределяется по адресатам.

Однако в ряде случаев может возникнуть необходимость содействовать казначейству в ее перенаправлении в компетентную государственную структуру либо в бюджет соответствующего уровня (письмо Минфина России от 29.03.2012 № 03-02-08/31). Сделать это можно, направив в орган, администрирующий платеж (ФНС либо ФСС), заявление об уточнении реквизитов платежки. В каком порядке осуществлять подобные обращения, расскажем чуть позже.

А пока попытаемся ответить на вопрос, стоит ли опасаться начисления пеней и штрафов со стороны государства в случае, если денежные средства, внесенные в бюджет, вследствие ошибок при указании КБК попадут не по адресу?

Прецеденты, свидетельствующие о том, что госструктуры охотно штрафуют невнимательных налогоплательщиков, встречаются регулярно. Однако если фирма решится подать на государственные органы, администрирующие платежи и наложившие санкции за неверный КБК, в суд, то с высокой вероятностью выиграет дело.

Может ли ФНС начислить пени и штрафы за уплату налога по неверному КБК

В большинстве случаев суды, основываясь на буквальном толковании норм, в частности, п. 3 ст. 45 НК РФ, признают взыскание штрафов и пеней незаконным, если плательщик фактически перевел необходимую сумму в бюджет, пусть и с неточным КБК.

Так, в рамках арбитражного дела № А32-31731/2012 индивидуальный предприниматель заполнил платежное поручение на уплату УСН, однако привел в нем КБК, который на момент платежа уже не действовал. При этом в поручении было указано, что денежные средства перечисляются за 4-й квартал 2010 года.

Предприниматель направил в ФНС заявление, в котором попросил перенаправить денежные средства на актуальный КБК. ФНС выполнила данную просьбу, но одновременно наложила на ИП санкции за ненадлежащее исполнение законных обязательств по уплате УСН в виде пеней, величина которых составила более 70 000 руб. ИП обратился в суд, намереваясь признать соответствующее требование ФНС недействительным.

Суд в 3 инстанциях встал на сторону ИП. Так, например, кассационная инстанция отметила, что в соответствии с п. 4 ст. 45 НК РФ обязательства по уплате налога могут быть признаны невыполненными, только если налогоплательщик некорректно укажет счет Федерального казначейства, а также название банка получателя платежа. В то время как о КБК в положениях п. 4 ст. 45 НК РФ ничего не сказано.

Суды также отметили, что в соответствии с п. 7 ст. 45 НК РФ налоговые органы обязаны принимать от плательщиков заявления и корректировать распределение денежных средств, перечисленных в бюджет. При этом решение об уточнении соответствующего платежа ФНС должна принять на день фактического перечисления налога в бюджет.

Получается, что значимых правовых последствий вследствие неверного указания КБК в налоговой платежке, способных негативным образом отразиться на финансовом положении фирмы, законодательство РФ не предусматривает. Самое главное — в разумные сроки (какие именно, в текущих законах, однако, не сказано) направить в ведомство, администрирующее платеж, необходимые разъяснения. Если к моменту обнаружения ошибки в КБК государство начислит штраф или пени, это можно будет оспорить в суде.

Таким образом, некорректный КБК при уплате налогов не критичен. Но при условии, что будет верно указан ключевой реквизит платежного поручения — счет получателя. Данной позиции придерживается Минфин России в письме от 17.07.2013 № 03-02-07/2/27997.

Узнать актуальные КБК по УСН, а также ознакомиться с иными нюансами уплаты данного налога вы можете в статье «Авансовые платежи по УСН: расчет, сроки уплаты, КБК».

Последствия неверного указания КБК при регистрации фирмы

Необходимость указывать КБК может возникать не только у действующих, но и у будущих организаций или ИП. Так, при государственной регистрации ИП или юрлица требуется уплатить госпошлину. Соответствующее платежное поручение будет включать поле 104, в котором должен быть указан корректный КБК, а именно:

- 182 1 08 07010 01 1000 110, если регистрацию осуществляет ФНС;

- 182 1 08 07010 01 8000 110, если регистрацию осуществляет МФЦ.

Если фирма ошибется в КБК, это может послужить поводом для отказа государственного органа в регистрации бизнеса. Такой вывод можно сделать исходя из правовой аналогии с постановлением Арбитражного суда Уральского округа от 28.04.2015 по делу № А50-13783/2014. В нем суд установил, что платежное поручение с неверным КБК не позволяет удостовериться, что денежные средства ушли именно на регистрацию фирмы.

Пошлину, перечисленную в бюджет по неверному КБК, впоследствии можно вернуть. Для этого налогоплательщик должен представить в регистрирующее ведомство доказательства того, что соответствующие денежные средства были зачислены на счета Федерального казначейства (письмо Минфина России от 30.06.2010 № 03-05-06-03/83). Также ее можно зачесть, но при условии, что она будет направлена на то же регистрационное действие, которое не удалось осуществить в 1-й раз.

Указан неверный КБК. В какое ведомство направлять заявление об уточнении

Рассмотрим порядок действий налогоплательщика по исправлению соответствующей ошибки в случае указания в платежном поручении неверного КБК.

Куда нужно обращаться, обнаружив ошибку в платежке, в частности при указании КБК, с заявлением об уточнении перевода? Возможны 2 варианта:

- в ведомство, которому платеж был изначально адресован;

- в ведомство, администрирующее налог или взнос, который соответствует КБК, указанному в платежном поручении.

1-й вариант подходит для тех случаев, когда в платежке был приведен совершенно некорректный КБК либо, например, не указан вовсе. Если в поручении зафиксирован орган, в который направлялся платеж, то обращаться с просьбой скорректировать платеж нужно именно туда (п. 7 ст. 45 НК РФ).

В свою очередь, если плательщик ошибся с КБК, но указал тот, который соответствует одному из действующих налогов, взносов или сборов, может возникнуть необходимость обращаться с целью корректировки именно в то ведомство, которое администрирует платеж по данному КБК.

Так, в рамках арбитражного дела № А40-1065/14 истец предпринял попытку восстановить свое право на возврат переплаты в бюджет по страховым взносам, которая возникла вследствие указания в соответствующих платежных поручениях КБК по налогам. То есть платеж, с одной стороны, был предназначен ПФР, но КБК были указаны те, которые предполагают перевод средств в ФНС по налогу.

В итоге денежные средства попали в Федеральном казначействе в разряд невыясненных. Фирме пришлось уплатить взносы в ПФР повторно, однако суммы, которые соответствовали «налоговым» КБК, плательщик решил вернуть.

Компания обратилась в ИФНС с заявлением о возврате соответствующего платежа. Однако налоговики отказались его принимать, отправив заявителя в ПФР. Сразу обратиться в ПФР налогоплательщик не смог. К моменту обращения фирмы в фонд истекли 3 года, в течение которых можно было по закону вернуть переплату. В результате ПФР отказал налогоплательщику в возмещении денежных средств.

Суды 1-й и 2-й инстанций подтвердили позицию ПФР. Однако кассационная инстанция — Арбитражный суд Московского округа — в постановлении от 27.05.2015 № Ф05-5994/2015 вынесла иное решение.

Кассация указала, что согласно ст. 160.1 БК РФ полномочия в части принятия решений о возврате переплат возложены на администратора доходов. Поскольку в платежном поручении по страховым фондам, которое составил истец, был указан «налоговый» КБК, суд посчитал, что именно ФНС должна была стать администратором соответствующего дохода. В связи с этим налоговики не должны были отказывать плательщику в возврате ошибочно переведенных денежных средств.

В результате арбитраж установил, что 3-летний срок возврата платежа истцом пропущен не был, и предписал ФНС выплатить налогоплательщику излишние платежи.

Ознакомиться с образцом заявления об уточнении платежа в ФНС вы можете в статье «Образец заявления об уточнении налогового платежа (ошибка в КБК)».

Поручение на уплату

Формуляр этого документа был разработан специально для проведения расчетов безналичным путем и введен в оборот Центральным банком Российской Федерации в положении 2012 года номер 383-П.

Помимо описания самого формуляра, в нормативном документе ЦБ РФ указаны и другие реквизиты, которые в обязательном порядке должны быть заполнены. К ним отнесено и поле 104. В платежном поручении 2019 года оно осталось в неизменном виде.

В 2013 году Министерством финансов нашего государства был выпущен приказ № 107н, который утвердил разработанные правила внесения сведений, которые позволяют идентифицировать платеж. Согласно пункту 5 этого приказа, все операции должны быть заполнены с указанием КБК. При этом его формат должен соответствовать ряду требований.

- КБК состоит из 20 символов. Отклонение в большую и меньшую сторону недопустимо.

- В КБК все 20 значений не могут быть нулями.

К тому же каждая цифра этого кода должна иметь своё значение. В приказе Министерства финансов 2013 года № 65н они подробно расписаны. Согласно этим предписаниям, код бюджетной классификации должен соответствовать такому формату (см. таблицу ниже).

Также см. «Платежное поручение по требованию ИФНС: особенности заполнения».

| Порядок цифр | Что означает |

| Первые 3 | Несут в себе информацию о получателе платежа |

| С 4-й по 13-ю | Говорят о виде дохода, который идет в бюджет |

| С 14-й по 20-ю | Подвид дохода |

Ошибки при заполнении

При заполнении 104-го поля следует быть предельно внимательным. Если код был указан неверно, денежные средства не поступят на счет получателя. А это даст ложную информацию о неготовности компании или частного лица соблюдать обязательства перед бюджетом государства.

Вместе с этим нельзя однозначно утверждать, что ошибки при заполнении 104-го поля приводят к негативным последствиям, если КБК был введен неправильно либо указан его устаревший вариант.

Согласно письму Министерства финансов 2012 года № 03-02-08/31 ошибка при указании кода бюджетной классификации не всегда означает признание неисполненной налоговой обязанности той или иной компании (ИП), если перечисление прошло по другому номеру КБК.

Однако вышеописанный подход актуален только для налоговых платежей. Например, если речь идёт об уплате госпошлины, то организация может получить отказ в предоставлении ей соответствующих госуслуг. Причиной может служить ошибочное заполнение 104-го поля в платежном поручении.

Ошибка в КБК простительна только при уплате налоговых отчислений. В остальных случаях может быть отказано в предоставлении госуслуг, совершении соответствующих действий.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Платежное поручение

Гражданское законодательство России называет платежки одним из способов безналичных расчетов. Указанный инструмент используется как для платежей между коммерческими организациями, так и для исполнения финансовых обязательств предприятия перед бюджетом и фондами. В последнем случае необходимо указать КБК в платежном поручении.

Указанный реквизит подлежит отражению в графе 104 формы платежки, введенной в оборот Положением о правилах осуществления перевода денежных средств, утвержденным Центральным Банком 19.06.2012 N 383-П. Это прямо следует из содержания п. 5 Приложения N 2 к Приказу Министерства финансов Российской Федерации от 12.11.2013 N 107н.

Следует подчеркнуть, что вышеназванный акт законотворчества разграничивает понятия УИН и КБК. Первый из указанных реквизитов отражается в платежном поручении в виде ноля в графе 22 при уплате средств, рассчитанных соответствующим лицом самостоятельно. Однако данное правило не применяется при условии присвоения УИН получателем средств, т. е. оформления перечисления по соответствующему требованию. В этом случае уникальный идентификатор начисления отражается в графе платежки «Код».

Данный вывод также подтверждается Разъяснениями ФНС России «О порядке указания УИН при заполнении распоряжений о переводе денежных средств в счет уплаты налогов (сборов) в бюджетную систему Российской Федерации».

Поле КБК в платежном поручении

Как было указано ранее, код бюджетной классификации отражается в графе 104 платежки и указывается для следующих платежей:

- уплата налогов;

- отчисления в пользу фондов;

- уплата недоимки, пеней, штрафов и прочих сборов;

- фиксированные взносы для ИП;

- государственная пошлина;

- иные перечисления в пользу госорганов.

Конкретное назначение каждого платежа в бюджет Российской Федерации или фондов содержится в КБК в платежке. Значение данного реквизита сложно переоценить.

Детальная расшифровка КБК приведена в Приказе Минфина РФ от 01.07.2013 N 65н. В соответствии с указанным актом нормотворчества код бюджетной классификации состоит из 20 цифр, объединенных в группы. При этом каждая группировка имеет свое значение.

Для того чтобы ответить на вопрос, какой КБК указывать в платежном поручении, нужно разобраться в показателях кода бюджетной классификации.

Первая группировка, состоящая из трех цифр, отражает шифр главного администратора поступлений в бюджет.

Значения с 4 по 13 содержат сведения о виде дохода и включают в себя:

- четвертая цифра – группу бюджетных доходов;

- 5 и 6 значения – подгруппу поступлений;

- показатели с 7 по 8 предназначены для отражения сведений о статье;

- цифры 9, 10 и 11 указывают на подстатью;

- заключительные два значения используются для указания данных об элементе поступлений.

Остальные показатели КБК предназначены для отражения сведений о коде подвида доходов бюджета, в том числе:

- цифры с 14 по 17 используются для указания группы;

- номера 18, 19 и 20 содержат аналитику.

Вместо заключения следует отметить, что код бюджетной классификации имеет существенное значение при расчетах с государством в лице его органов. Он должен указываться правильно. Если в платежке неверно указан КБК, то соответствующая сумма может быть отнесена к невыясненным платежам.

Любой налогоплательщик при перечислении налогов и сборов должен правильно заполнить платежное поручение. Ошибки могут привести к тому, что денежные средства будут зачислены не на тот счет или отнесены не на тот КБК. В результате этого у налогоплательщика образуется задолженность. Налоговая инспекция обяжет его платить штрафы и пени за каждый день просрочки. Всего этого можно избежать, правильно заполнив документ.

В «Положении о правилах осуществления перевода денежных средств» № 383-П от 19.06.2012 года (утверждено Банком России) указаны правила заполнения платежного поручения. В них сказано, что каждое поле документа предназначено для указания определенной информации.

КБК: какое поле в платежном поручении

КБК – код бюджетной классификации. Его используют для контроля за поступлением денежных средств в бюджет и внебюджетные фонды. Код бюджетной классификации указывают в платежном поручении в поле «104» как юридические лица, так и индивидуальные предприниматели. По некоторым налоговым сборам и взносам предусмотрены отдельные КБК для каждой группы налогоплательщиков.

Поле КБК должно содержать 20 знаков. Они разделены на определенные группы:

- Первая – 1-3 знаки. Они указывают на главного администратора денежных поступлений. Например, «182» код ФНС.

- Вторая – 4-6 знаки. Они указывают на доход бюджета.

- Третья – 7-8 знаки. Эта группа указывает, на какие цели предназначены денежные поступления.

- Четвертая – 9-11 знаки. Это группа и подгруппа доходов. Для каждого взноса и налога она разная.

- Пятая – 12-13 знаки. Они указывают на то, в какой бюджет будут зачислены поступления.

- Шестая – 14-17 знаки. Это тип платежа. Например, сбор/налог, штраф, пени, проценты.

- Седьмая – 18-20 знаки. Они указывают на группу подвида доходов бюджета.

Для каждого налога или сбора КБК будет отдельным. Это нужно учитывать при заполнении документа на оплату.

Добавить комментарий