Общепит бухгалтерский учет

Содержание

- ОСОБЕННОСТИ БУХГАЛТЕРСКОГО УЧЁТА НА ПРЕДПРИЯТИЯХ ОБЩЕСТВЕННОГО ПИТАНИЯ

- Организация и ведение бухгалтерского учета на предприятиях общественного питания

- Вправе ли предприятия общепита учитывать товары по продажным ценам?

- Что такое торговая наценка для предприятий общепита?

- Определяем размер торговой наценки

- Зависит ли продажная стоимость от «входного» НДС?

- Поступление товаров и продуктов

- Учет в общественном питании: вопросы и ответы

- Общие положения

- Организуем учет

- Количественно-суммовой метод

- Сальдовый метод

- Учет продуктов на производстве

- Преимущества и недостатки методов

- Приобретение продуктов

- Формирование издержек обращения

- Формирование себестоимости продукции столовой и ее реализация

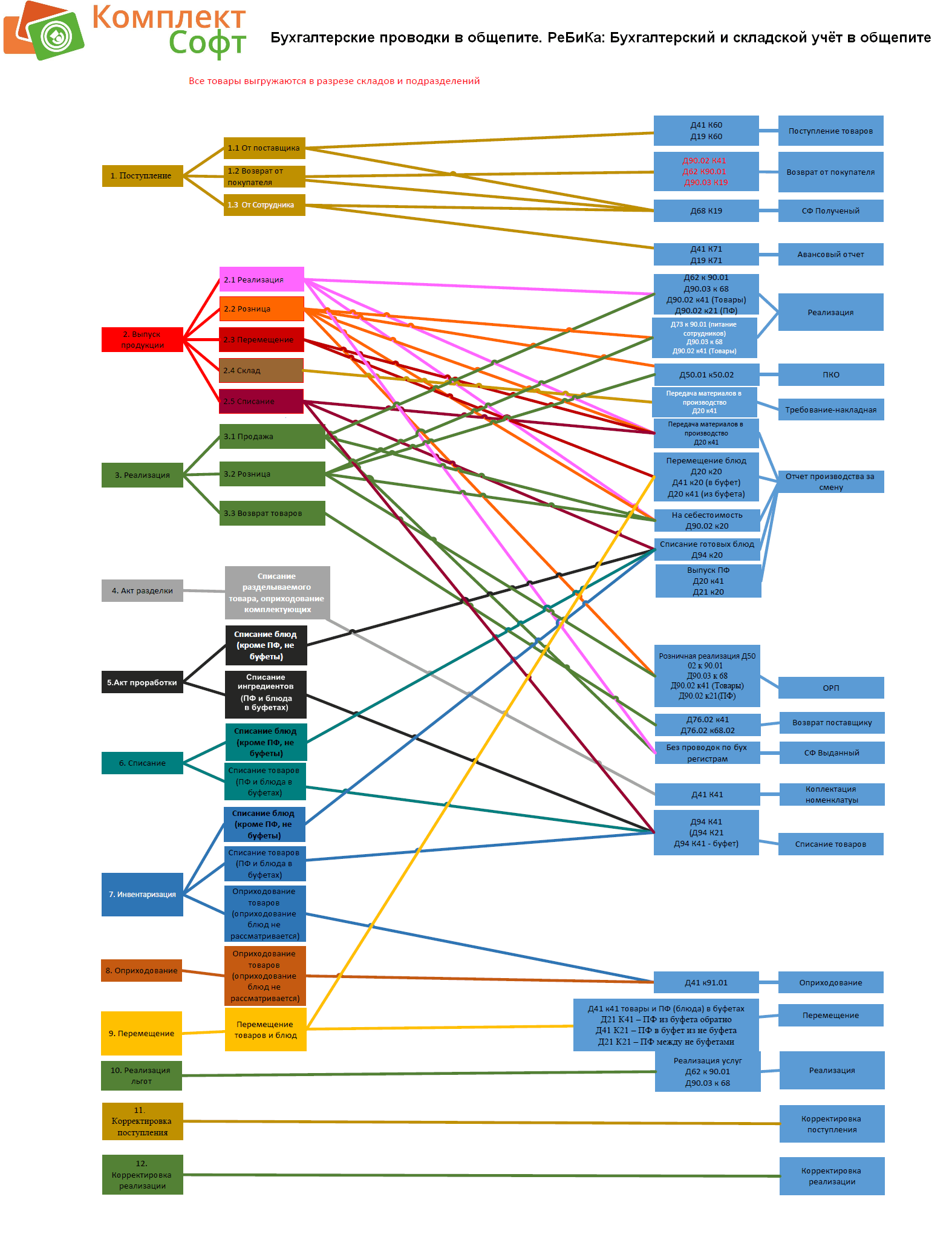

- Бухгалтерский учёт в общепите, проводки в общепите

- Какие основные варианты автоматизации бухгалтерского учёта в общепите?

- Какие основные счета учёта рекомендуется использовать при движениях товарооборота общепита?

- Проводки по основным хозяйственным операциям товарооборота общепита

- Проводки в общепите при поступлении продуктов и товаров от поставщиков

- Поступление продуктов и товаров от сотрудников

- Проводки в общепите при оприходовании продуктов и товаров, блюд и полуфабрикатов

- Выпуск продукции

- Перемещение продуктов и товаров

- Проводки в общепите при перемещении блюд и полуфабрикатов

- Реализация продуктов и товаров, блюд и полуфабрикатов в бухучете общепита

- Списание продуктов и товаров, блюд и полуфабрикатов в бухучете общепита

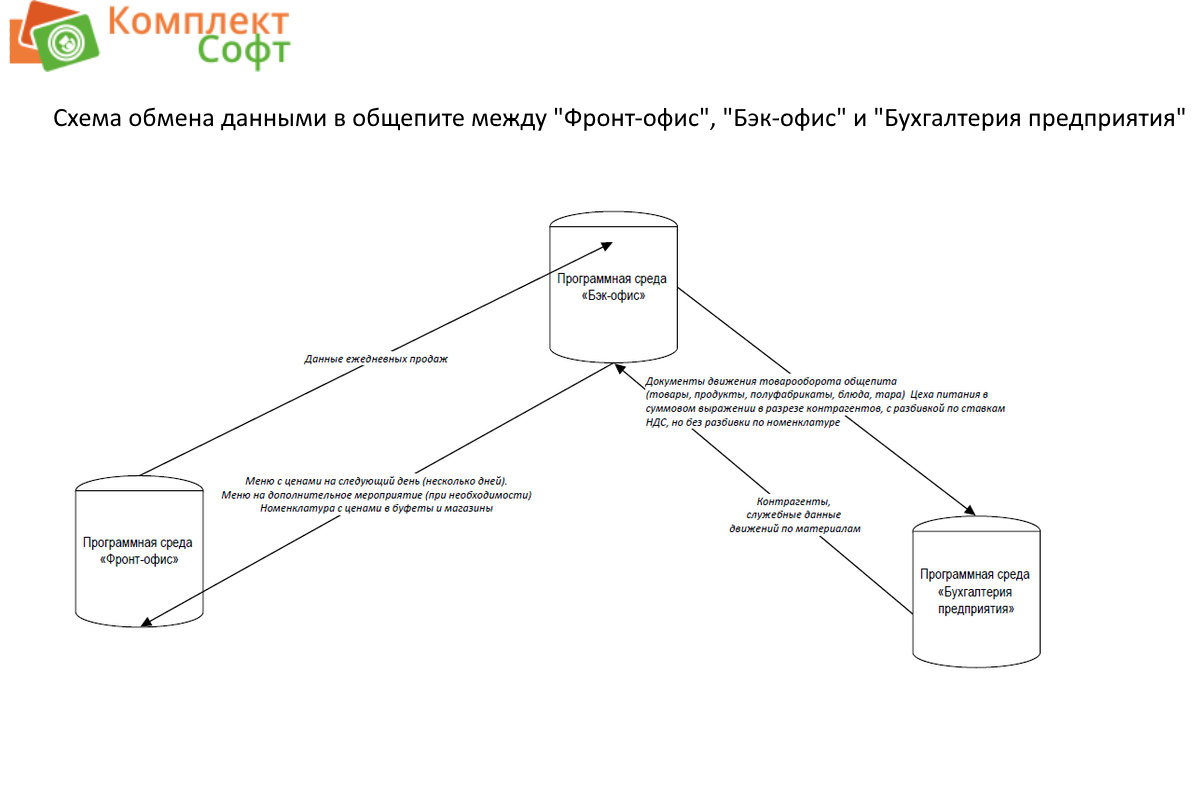

- Схема обмена «РеБиКа. Бэк-офис для общепита КОРП» -> «1:С Бухгалтерия предприятия 8 КОРП»

- Интересные статьи:

ОСОБЕННОСТИ БУХГАЛТЕРСКОГО УЧЁТА НА ПРЕДПРИЯТИЯХ ОБЩЕСТВЕННОГО ПИТАНИЯ

К организациям общественного питания относятся рестораны, бары, кафе, столовые и закусочные (ГОСТ Р 50762-95 «Общественное питание. Классификация предприятий», утв. постановлением Госстандарта РФ от 5 апреля 1995 г. № 198). Дополнительно выделяются еще три типа предприятий общепита — диетическая столовая, столовая — раздаточная и буфет (ГОСТ Р 50647-94 «Общественное питание. Термины и определения», утв. постановлением Госстандарта РФ от 21 февраля 1994 г. № 35).

В сфере услуг общественного питания применяются формы первичной учетной документации, утвержденные постановлением Госкомстата России от 25.12.1998 № 132 «Об утверждении унифицированных форм первичной учетной документации по учету торговых операций». Среди применяемых в обязательном порядке форм документов можно выделить «Калькуляционную карточку» (форма № ОП-1), которая применяется для определения цены продажи отдельно на каждое блюдо (изделие) с помощью калькуляции, «Накладную на отпуск товаров» (форма № ОП-4), — применяется для оформления отпуска продуктов (товаров) из кладовой (склада) организации в производство (кухню).

Сфера общественного питания затрагивает как производство (изготовление блюд отражается в учете с использованием 20 счета «Основное производство»), так и приобретение и реализацию товаров (отражается в учёте с использованием счета 41 «Товары», 44 «Расходы на продажу» и другие).

На счетах производственных затрат, отражается стоимость продуктов питания и товаров, переданных для изготовления готовых блюд. Все остальные расходы учитываются в составе издержек обращения.

Стоимость продуктов питания и товаров, передаваемых в производство, отражается записями по дебету счета 20 и кредиту счета 41. Оприходование изготовленной продукции оформляется обратной записью — Д41 — К20. Для оприходования готовой продукции применяется «Калькуляционная карточка» (форма № ОП-1). Если учет готовой продукции в кафе не организуется, стоимость переданных в производство продуктов питания и товаров в части реализованной продукции списывается с кредита счета 20 в дебет счета 90 «Продажи».

К учитываемым на счете 44 расходам относятся расходы как возникающие в процессе производства и реализации продукции кафе (включая оплату труда поваров и т.п. расходы, за исключением стоимости перерабатываемого сырья и продуктов), так и расходы, связанные с перепродажей товаров (включая оплату труда бармена, электроэнергию, аренду и т.п.).

При этом осуществляемые хозяйственные операции могут оформляться следующими записями:

Таблица 1 — Журнал хозяйственных операций

|

Корреспонденция счетов |

||

|

Дебет |

Кредит |

|

|

1. Оприходованы продукты питания и товары, полученные от поставщиков (без НДС) |

60,71 |

|

|

2. НДС со стоимости приобретенных товаров и продуктов питания |

60,71 |

|

|

3. Оплата стоимости приобретенных товаров и продуктов питания |

||

|

4. Зачтены суммы НДС по полученным и оплаченным товарам и продуктам |

||

|

5. Списана стоимость продуктов и товаров, переданных в производство |

||

|

6. Списана стоимость товаров, выданных для продажи без их переработки |

||

|

7. Списана торговая наценка на товары и продукты, переданные для реализации без дополнительной обработки |

||

|

8. Оприходование полученных с производства готовых блюд |

||

|

9. Учтены расходы по содержанию кафе, включая расходы, связанные с приобретением и продажей продукции |

10,60,69,70 |

|

|

10. Выручка от реализации продукции кафе (с НДС) |

50,51 |

|

|

11. Списывается учетная стоимость реализованных продуктов и товаров |

20,41.2 |

|

|

12. Сторнированы суммы торговой наценки по реализованным товарам и продуктам |

||

|

13. НДС с выручки от реализации продукции кафе |

||

|

14. Списаны расходы кафе в части, приходящейся на реализованную продукцию |

Изготовив продукцию, организация общественного питания приступает к процессу ее реализации. Товарооборот в общепите состоит фактически из двух частей: одна часть в денежном выражении отражает объем реализации конечному потребителю своей готовой продукции, вторая — объем реализации покупных товаров.

Учет продаж готовой продукции и покупных товаров осуществляется на счете 90 «Продажи» субсчет «Выручка».

Финансовый результат определяется в общественном питании двумя видами: обычным способом при учете продуктов (сырья) по покупным ценам и расчетом торговой наценки (как в розничной торговле) в случае использования продажных цен в качестве учетных.

Если организация общественного питания ведет учет по покупным ценам и самостоятельно устанавливает продажную цену готовой продукции, то валовой доход определяется как разница между суммами реализованного товара по продажным ценам и приобретенного по покупным ценам.

Реализованные продукты (товары) списываются в дебет субсчета 90 «Продажи» субсчет «Себестоимость продаж» по покупной цене с кредита счета 41 «Товары».

Расходы, учтенные на счете 44 «Расходы на продажу», приходящиеся на проданные товары, также относятся в дебет счета 90 «Продажи» субсчет «Себестоимость продаж». Если организация является плательщиком НДС, производится начисление данного налога.

Сумма начисленного налога на добавленную стоимость также относится на дебет 90 «Продажи» субсчет «Налог на добавленную стоимость» в корреспонденции со счетом 68 «Расчеты по налогам и сборам» субсчет «Налог на добавленную стоимость».

Ежемесячно сопоставлением совокупного дебетового и кредитового оборота по счету 90 «Продажи» определяется финансовый результат. Этот финансовый результат списывается на счет 99 «Прибыли и убытки».

Таблица 2 — Проводки, используемые бухгалтером для отражения данных операций

|

Корреспонденция счетов |

||

|

Дебет |

Кредит |

|

|

Списание сырья, израсходованного для изготовления продукции |

20,41 |

|

|

Реализованные продукты и товары в буфете списываются с учета на реализацию |

||

|

Поступление выручки в кассу отражается в обычном порядке |

||

|

Начисление НДС |

||

|

Списание расходов |

||

|

Отражение финансового результата |

Если организация общественного питания использует в качестве учетных цен продажные цены, то по кредиту счета 42 «Торговая наценка» учитываются суммы торговых скидок и надбавок на продукты питания и товары, находящиеся в кладовых, буфетах, на кухне, а также суммы наценок, прибавляемые в установленном размере к стоимости кухонной и буфетной продукции по продажным ценам.

Скидки устанавливаются поставщиками на возможные потери товаров. Рассмотрим, каким образом производится расчет финансового результата от оказания услуг общественного питания в случае использования предприятием в качестве учетной цены:

- — цены приобретения;

- — продажной цены.

Таблица 3 — Использование в качестве учетной цены цену приобретения.

Корреспонденция счетов

Организация и ведение бухгалтерского учета на предприятиях общественного питания

Введение……………………………………………………………………………3

-

Производство продукции на предприятиях общественного питания как объект бухгалтерского учёта……………………………………………………..4

-

Производство продукции на предприятиях общественного питания как объект бухгалтерского учёта………………………………………4

-

Понятие производства продукции и особенность товарооборота

-

общественного питания…………………………………………………………12

-

ООО «Ресторан «Ахтамар» – объект исследования………………………15

-

Краткая историческая справка……………………………………….15

-

Технико-экономическая характеристика исследуемого предприятия……………………………………………………………15

-

Анализ финансово-хозяйственной деятельности……………………16

-

Учётная политика предприятия………………………………………19

-

-

Организация и ведение бухгалтерского учёта производственной деятельности на исследуемом предприятии…………………………………..21

-

Организация процесса производства в общественном питании….21

-

Учёт производственной деятельности……………………………….24

-

Учёт поступления сырья, закупленного у населения……………….25

-

Калькулирование на предприятиях общественного питания………28

-

Учёт перерасходования сырья на производстве…………………….32

-

Определение результата от реализации кулинарных изделий на исследуемом предприятии……………………………………………36

-

Особенности исчисления налогов на предприятиях общественного питания………………………………………………………………….44

-

Компьютерное моделирование данных………………………………45

-

Заключение……………………………………………………………………….46

Список использованной литературы……………………………………………50

Приложение……………………………………………………………………..52

Введение

Для успешного функционирования предприятий общественного питания любого типа и класса требуется рационально организованный бухгалтерский учёт и контроль, обеспечивающий получение точных данных выпуска продукции и товарооборота по видам реализации в натуральных и денежном изменениях.

В основе хозяйственной деятельности предприятия общественного питания лежат процессы приобретения, хранения и реализации товаров, а так же изготовления собственной продукции. Поэтому, основными целями бухгалтерского учёта являются: контроль за сохранением товаров, своевременное представление руководству предприятия информации о товарообороте и валовом доходе, о состоянии товарных запасов и эффективности их использования.

Целью настоящей курсовой работы является исследование организации и ведения бухгалтерского учёта на предприятиях общественного питания.

Поставленная в работе цель обуславливает решение следующих задач:

-

учёт производства продукции и товарооборота в общественном питании;

-

принципы калькулирования продажных цен в общественном питании;

-

особенности учёта производственной деятельности предприятий общественного питания.

Объектом исследования в данной курсовой работе является одно из предприятий общественного питания г. Москвы – ООО «Ресторан «Ахтамар».

Предметом исследования является изучение организации и ведения бухгалтерского учёта производственной деятельности на ООО «Ресторан «Ахтамар».

-

Производство продукции на предприятиях общественного питания как объект бухгалтерского учёта

-

Задачи и основы организации бухгалтерского учёта на предприятиях общественного питания

Для правильного руководства деятельностью предприятий общественного питания необходимо располагать полной, точной, объективной, своевременной и достаточно детальной экономической информацией. Это достигается ведением хозяйственного учета. В зависимости от характера данных, методов их получения и способов группировки хозяйственный учет делится на три вида: оперативный, статистический и бухгалтерский.

Оперативный учет организуется на местах совершения хозяйственных операций (филиал, склад). Полученные данные используются для повседневного, текущего руководства и управления деятельностью предприятия (выполнение договоров, прием и отгрузка товара, реализация).

Для статистического учета используется информация о структуре основных средств, доходах и численности работающих и другие сведения с целью анализа и прогнозирования.

В отличие от оперативного и статистического бухгалтерский учет представляет собой сплошное, непрерывное, взаимосвязанное отражение хозяйственной деятельности предприятия на основе документов. В случае бухгалтерского учета хозяйственные средства и операции с ними регистрируются все без исключения, изменение состояния хозяйственных средств и процессов отражается непрерывно и в хронологической последовательности, все хозяйственные операции своевременно оформляются документами.

В основе хозяйственной деятельности предприятия общественного питания лежат процессы приобретения, хранения и реализации товаров, а также изготовления собственной продукции. Поэтому основными целями бухгалтерского учета являются:

-

контроль за сохранностью товаров;

-

своевременное представление руководству предприятия информации о товарообороте и валовом доходе;

-

о состоянии товарных запасов и эффективности их использования.

Для достижения этих целей решается целый комплекс бухгалтерских задач:

-

проверка правильности документального оформления товарных операций, своевременное и правильное отражение их в учете;

-

контроль за товарными запасами, выявление неходовых, залежалых и недоброкачественных товаров;

-

контроль за финансовыми показателями (размер прибыли, источники поступления средств и порядок их расходования, оборотные средства, капитальные вложения, отчисления от прибыли), за правильностью расчетов с поставщиками и покупателями, за своевременным поступлением платежей в бюджет, за правильностью использования банковских кредитов;

-

учет расходования фонда заработной платы, выявление соотношения между ростом эффективности труда и средней заработной платой;

-

выявление возможности для снижения издержек обращения и повышения рентабельности производства (издержки обращения покрываются за счет торговых наценок, включаемых в цену товара, но за счет наценки образуется и прибыль; поэтому, чем ниже уровень издержек обращения, тем большая часть торговой наценки идет на образование прибыли);

-

контроль за наличием и движением материальных ценностей и денежных средств. Для правильного и своевременного учета должны быть установлены четкие разграничения материальной ответственности должностных лиц за вверенные им ценности, а также своевременно и качественно необходимо проводить инвентаризации и ревизии.

Задачи, стоящие перед бухгалтерским учетом на предприятиях общественного питания, могут быть выполнены только при правильной его организации. Недостатки в организации бухгалтерского учета вызывают отставание учета, запаздывание представления отчетности и другой информации. Наличие больших разрывов во времени между моментом возникновения учетно-экономической информации и моментом ее использования препятствует повышению экономической эффективности деятельности предприятий. Недостатки в организации учета приводят к его запутанности, созданию условий для хищения материальных ценностей и других злоупотреблений, увеличению расходов на содержание отчетного персонала.

На предприятиях общественного питания бухгалтерский учет осуществляется специальным подразделением — бухгалтерией. Если предприятия небольшие, то бухгалтерский учет в них ведут работники, на которых возложены соответствующие обязанности.

В организации, не имеющей бухгалтерской службы или бухгалтера, бухгалтерский учет может осуществляться специализированной организацией или специалистом на договорных началах. Кроме того, руководитель при небольшом объеме учетной работы может вести учет лично.

Главный бухгалтер, возглавляющий бухгалтерскую службу, действует в соответствии с Федеральным Законом «О бухгалтерском учете» № 129-ФЗ от 23.02.96 г.; он подчиняется руководителю предприятия и несет ответственность за формирование учетной политики, ведение бухгалтерского учета, своевременное представление полной и достоверной бухгалтерской отчетности. Главный бухгалтер обеспечивает соответствие осуществляемых хозяйственных операций законодательству Российской Федерации, контроль за движением имущества и выполнением обязательств. Его требования по документальному оформлению операций и представлению в бухгалтерию необходимых документов и сведений обязательны для всех работников организации. Ответственность за организацию бухгалтерского учета на предприятии, соблюдение законодательства при выполнении финансово-хозяйственных операций возлагается на руководителя предприятия.

Назначение на должность и освобождение от должности главного бухгалтера производится в порядке, установленном руководителем предприятия.

Главный бухгалтер подписывает документы, связанные с приемом и выдачей денежных средств, товарно-материальных ценностей, кредитные, расчетные и денежные обязательства. Без подписи главного бухгалтера денежные и расчетные документы, финансовые и кредитные обязательства, считаются недействительными и не должны приниматься к исполнению.

Бухгалтерия предприятия обеспечивает обработку документов, рациональное ведение записей в учетных регистрах, составление отчетности. Структура бухгалтерии зависит от объема и сложности учетной работы. Возможно выделение следующих структурных единиц:

-

по учету основных средств, малоценных и быстроизнашивающихся предметов, нематериальных активов, материальных ценностей;

-

по учету расчетов (расчеты с поставщиками и покупателями, с бюджетом и внебюджетными фондами, по краткосрочным и долгосрочным ссудам, прихода и расхода денежных средств) и издержек обращения;

-

по учету приобретения и реализации товаров;

-

по учету кассовых операций и расчетов с подотчетными лицами;

-

по учету расчетов с рабочими и служащими;

-

по учету остальных операций и составлению отчетности.

Вправе ли предприятия общепита учитывать товары по продажным ценам?

Итак, давайте разберемся, актуален ли для учета товаров на предприятиях общепита термин «торговая наценка». Согласно п. 2 ПБУ 5/01 «Учет материально-производственных запасов» <1> МПЗ делятся на три категории активов. Во-первых, это сырье и материалы, используемые для производства продукции, предназначенной для продажи (выполнения работ, оказания услуг). Во-вторых, к МПЗ относятся товары, приобретенные (полученные) от других юридических или физических лиц и предназначенные для продажи. Кроме того, в состав МПЗ входят активы, используемые для управленческих нужд организации. Для предприятий общественного питания актуален учет всех трех категорий активов.

<1> Утверждено Приказом Минфина России от 09.06.2001 N 44н.

В общем случае МПЗ принимаются к бухгалтерскому учету по фактической себестоимости. Последняя при приобретении актива за плату складывается из фактических затрат, возникших в результате этого, за исключением НДС и иных возмещаемых налогов (п. 6 ПБУ 5/01). Аналогичное требование установлено и в отношении товаров, предназначенных для перепродажи: они оцениваются по стоимости приобретения (п. 13 ПБУ 5/01). В то же время организации, занимающиеся розничной торговлей, вправе производить оценку приобретенных товаров по продажной стоимости с отдельным учетом наценок (скидок). Про учет товаров по продажным ценам именно розничными продавцами упоминается и в Инструкции по применению Плана счетов, а также в Методических указаниях по бухгалтерскому учету материально-производственных запасов <2> (п. 16). Таким образом, отражать товары (причем приобретенные специально для перепродажи) по продажным ценам вправе только розничные торговцы.

<2> Утверждены Приказом Минфина России от 28.12.2001 N 119н.

Однако специально для предприятий общепита разработана Методика учета сырья, товаров и производства в предприятиях массового питания различных форм собственности <3>. В п. 4.1 данной Методики обозначено: продукты и товары в кладовой (на складе) учитываются по ценам приобретения с добавлением наценки или без ее добавления. Следовательно, предприятия общественного питания вправе учитывать товары и продукты по продажным ценам, причем вне зависимости от того, для каких целей они предназначены (для перепродажи или производства готовых изделий). Данный вывод подтверждается и положениями Методических рекомендаций по формированию и применению свободных цен и тарифов на продукцию, товары и услуги <4>. Эти Рекомендации вправе применять все хозяйствующие субъекты независимо от организационно-правовых форм и ведомственной принадлежности, изготавливающие (оказывающие) и реализующие на территории РФ продукцию, товары и услуги в валюте РФ. В п. 4.7 данных Рекомендаций указано: на предприятиях общественного питания цены на реализуемые продукцию и товары могут быть сформированы исходя из свободных отпускных цен либо цен закупки на эту продукцию (товары) с учетом торговой надбавки и наценки.

<3> Утверждена Роскомторгом 12.08.1994 N 1-1098/32-2.

<4> Утверждены Минэкономики России 06.12.1995 N СИ-484/7-982 (направлены для использования Письмом Минэкономики России от 20.12.1995 N 7-1026).

Причем, считаем, предприятия общепита вправе воспользоваться также рекомендациями по бухгалтерскому учету, которые адресованы розничным продавцам, учитывающим товары по продажным ценам.

Что такое торговая наценка для предприятий общепита?

Сумма торговой наценки представляет собой разницу между продажной стоимостью и ценой приобретения товара. Продажная цена — это рыночная стоимость, по которой предприятие общепита продает товар своим клиентам. Данное правило работает в отношении не только перепродаваемых товаров, но и продуктов, используемых для приготовления блюд, то есть отпускаемых на производство. Продукты можно учитывать по продажным ценам в том случае, если стоимость готового изделия получается в результате калькуляции. Если же конечная стоимость готового блюда устанавливается приказом руководителя, продукты по продажным ценам не учитываются. А вот при формировании продажной стоимости товаров (продуктов) так можно поступить: определяется стоимость, по которой товар (продукт) перепродается или передается на производство, и разница между этой стоимостью и ценой приобретения данного товара (продукта) является торговой наценкой. Это первый возможный способ определения продажной стоимости. Второй способ — применение торговой наценки, установленной в процентах. В этом случае продажная стоимость получается в результате умножения покупной стоимости товара (продукта) на предусмотренный процент торговой наценки.

Торговую наценку в отношении товаров применяют многие предприятия общественного питания, чего не скажешь о продуктах. Учет продуктов по покупным ценам актуален для предприятий общепита при общеобразовательных школах, профтехучилищах, средних специальных и высших учебных заведениях, рабочих столовых, где торговая наценка зачастую жестко регламентирована. Так, Постановлением Правительства РФ от 07.03.1995 N 239 установлено, что органы исполнительной власти субъектов РФ вправе вводить государственное регулирование наценки на продукцию (товары), реализуемую на предприятиях общественного питания при общеобразовательных школах, профтехучилищах, средних специальных и высших учебных заведениях. Данным правом, к примеру, воспользовалось Правительство Ленинградской области, установив предельные уровни единой наценки на продукцию (товары), реализуемую на предприятиях общественного питания (независимо от форм собственности) при общеобразовательных школах и учреждениях начального профессионального образования на территории Ленинградской области (см. Постановление от 25.06.2001 N 55).

Что касается столовых при предприятиях, в них работникам предоставляются услуги общественного питания по минимальным ценам. Как правило, руководитель предприятия устанавливает невысокую торговую наценку, с учетом которой и получается продажная цена.

Определяем размер торговой наценки

В п. 4.7 Методических рекомендаций по формированию и применению свободных цен и тарифов на продукцию, товары и услуги указано: размеры наценок на продукцию (сырье), покупные товары, реализуемые предприятиями общественного питания, определяются с учетом возмещения расходов на продажу, НДС, исчисляемого с выручки (кроме продукции предприятий, освобожденных от уплаты данного налога), и обеспечения рентабельной работы этих предприятий. Другими словами, торговая наценка должна покрывать расходы, возникающие в результате оказания услуг общественного питания, исчисляемый при этом НДС и обеспечивать получение прибыли. Поэтому важно знать, как проверить себя, достаточен ли размер торговой наценки, дабы достичь желаемого результата. С этой целью предприятие может определить размер единой наценки. Он показывает, каким должен быть размер торговой наценки, чтобы получить ожидаемую прибыль. Формула такова:

НДС с выручки от

Расходы на + оказания услуг + Плановая прибыль

Единая продажу общественного питания

наценка = ————————————————————-

(в %) Выручка от Расходы НДС с выручки от

оказания услуг — на — оказания услуг — Плановая x 100

общественного продажу общественного прибыль

питания питания

Если размер торговой наценки определяет орган исполнительной власти, сравнив единую наценку с тем, что установлено, предприятие общепита может оценить, каков предположительно будет ее финансовый результат (прибыль или убыток). В рабочих столовых, скорее всего, главное, чтобы торговая наценка покрыла возникшие расходы, в связи с этим при расчете не надо учитывать плановую прибыль. Плановая прибыль зависит от выручки от оказания услуг общепита и плановой рентабельности (в процентах). Все показатели, необходимые для расчета, нужно взять за определенный промежуток времени (месяц, квартал и т.д.).

Пример 1. Кафе в III квартале 2009 г. оказало услуги на сумму 408 280 руб., в том числе НДС — 62 280 руб. Расходы на продажу составили 120 000 руб. Прогнозируемый уровень рентабельности — 12% (определен исходя из среднеотраслевого уровня рентабельности с учетом инфляционных процессов).

На основании приведенных данных определяем плановую прибыль, она равна 48 994 руб. (408 280 руб. x 12%). Отсюда размер единой наценки составляет 130,66% ((120 000 + 62 280 + 48 994) руб. / (408 280 — 120 000 — 62 280 — 48 994) руб. x 100). Следовательно, размер торговой наценки (в процентах) для достижения желаемого результата (прибыли в размере около 49 000 руб. за квартал) не должен быть ниже 130,66%.

Пример 2. Выручка от оказания услуг в столовой за октябрь 2009 г. составила 100 000 руб., расходы на продажу за этот же месяц — 25 000 руб. Услуги в большей степени оказываются работникам предприятия, на балансе которого находится столовая, и в незначительной степени сторонним лицам. Деятельность по оказанию услуг общепита переведена на уплату ЕНВД. Прогнозируемый уровень рентабельности — 1%.

Плановая прибыль составляет 1000 руб. (100 000 руб. x 1%). Единая наценка равна 35,14% ((25 000 + 1 000) руб. / (100 000 — 25 000 — 1000) руб. x 100).

Зависит ли продажная стоимость от «входного» НДС?

Как указано выше, при применении торговой наценки, установленной в процентах, продажная стоимость получается путем умножения этой наценки на покупную стоимость товара (продукта). Следовательно, продажная стоимость зависит от двух величин: торговой наценки и стоимости приобретения товара. Как определяется первая — разобрали. Теперь уделим внимание второй, а именно тому, включается ли в стоимость приобретения товара «входной» НДС. Если НДС является возмещаемым налогом, то есть предъявляется к вычету, в стоимость товара он, естественно, не включается. По-другому складывается ситуация, если предприятие общепита не может НДС поставить к вычету. Такое возможно, если деятельность по оказанию услуг общепита переведена на уплату ЕНВД, предприятие применяет УСНО либо получило освобождение от исполнения обязанностей налогоплательщика по ст. 145 НК РФ. В этом случае «входной» НДС является невозмещаемым налогом и включается в стоимость приобретения товара (п. 2 ст. 170 НК РФ), но только до или на момент принятия товара на учет.

Предприятие общественного питания может оказывать услуги через несколько объектов организации общепита (например, бар и ресторан). Если в одном из этих объектов площадь зала обслуживания посетителей составляет не более 150 кв. м, данный вид деятельности подлежит переводу на уплату ЕНВД (пп. 8 п. 2 ст. 346.26 НК РФ). Кроме того, на уплату ЕНВД может быть переведена деятельность, связанная с оказанием услуг общественного питания через объекты, не имеющие зала обслуживания посетителей (пп. 9 п. 2 ст. 346.26 НК РФ). Таким образом, предприятие общепита вполне может одновременно оказывать услуги, как не облагаемые НДС (в связи с переводом на уплату ЕНВД), так и облагаемые данным налогом (обычная система налогообложения). Следовательно, к вычету можно предъявить только часть «входного» НДС, относящегося к товарам (продуктам), использованным при осуществлении облагаемых НДС операций. При этом в момент получения товаров, как правило, предприятие общепита не знает, куда и сколько будет израсходовано. В связи с этим сначала весь «входной» НДС ставится к вычету, а в последующем, если часть товаров (продуктов) используется в деятельности, не облагаемой НДС, соответствующая сумма НДС, ранее принятая к вычету, восстанавливается к уплате в бюджет <5>. Данный вывод основан на пп. 2 п. 3 ст. 170 НК РФ, согласно которому суммы налога, принятые к вычету по товарам, подлежат восстановлению в случае их дальнейшего использования для осуществления операций, указанных в п. 2 ст. 170 НК РФ, например для операций, в отношении которых предприятие не является плательщиком НДС. Восстановленная таким образом сумма налога не подлежит включению в стоимость приобретения товара, поскольку в соответствии с п. 12 ПБУ 5/01 фактическую себестоимость МПЗ, в которой они приняты к бухгалтерскому учету, изменить нельзя. По мнению автора, эти суммы следует включить в состав расходов на продажу. Тем более что аналогичные рекомендации в отношении материалов даны в п. 149 Методических указаний по бухгалтерскому учету материально-производственных запасов: при отпуске материалов для осуществления операций, освобожденных от обложения НДС, суммы налога, ранее списанные на счет расчетов с бюджетом (то есть предъявленные к вычету), относятся на счета учета затрат.

<5> С таким подходом согласны и судьи (см., например, Постановления ФАС МО от 16.10.2009 N КА-А41/10908-09, ФАС ПО от 13.03.2009 N А65-27436/07).

Исходя из вышеизложенного получается: «входной» НДС может как включаться в покупную стоимость товаров, так и не участвовать в формировании стоимости их приобретения. Предприятие общественного питания решает самостоятельно, повлияет ли этот факт на размер торговой наценки, установленной в процентах. Если оно решит проверить, достаточен ли размер торговой наценки для достижения поставленных задач (произвести расчет единой наценки), в состав расходов на продажу должен быть включен невозмещаемый «входной» НДС, который не попал в стоимость приобретения товаров.

Кстати, не так давно Минфину был задан вопрос о том, может ли организация при формировании розничной цены исчислять розничную наценку от закупочной цены с учетом НДС. Ответ, изложенный в Письме от 03.09.2009 N 03-11-06/3/227, выглядел так: суммы НДС, предъявленные лицам, применяющим «вмененную» систему налогообложения, при приобретении товаров (работ, услуг) учитываются этими лицами в стоимости данных товаров (работ, услуг) на основании пп. 3 п. 2 ст. 170 НК РФ. Можно предположить, чиновники ответили положительно на заданный вопрос. Однако в п. 2 ст. 170 НК РФ речь идет о включении налога в стоимость товара в налоговом, а не в бухгалтерском учете. Согласно п. 1 ст. 170 НК РФ суммы налога, предъявленные налогоплательщику при приобретении товаров (работ, услуг), не включаются в расходы, принимаемые к вычету при исчислении налога на прибыль организаций, за исключением случаев, предусмотренных п. 2 настоящей статьи. Следовательно, п. 2 ст. 170 НК РФ определены случаи, когда суммы НДС учитываются для целей налогообложения прибыли в составе стоимости материальных ценностей, включаемых в расходы по производству и реализации товаров (работ, услуг) (Письмо ФНС России от 18.01.2007 N САЭ-20-02/32@).

Установим, в какой момент необходимо восстановить предъявленную ранее к вычету сумму НДС. В пп. 2 п. 3 ст. 170 НК РФ указано, что восстановление сумм налога должно быть произведено в том налоговом периоде, в котором товары были переданы или начинают использоваться налогоплательщиком для осуществления операций, указанных в п. 2 настоящей статьи. По нашему мнению, это означает, что восстановить сумму ранее предъявленного к вычету НДС необходимо в момент оказания услуг общественного питания, не подлежащих обложению НДС.

Поступление товаров и продуктов

Согласно Инструкции по применению Плана счетов товары, предназначенные для перепродажи, учитываются на счете 41 «Товары». Данный счет могут использовать не только торговые организации, но и предприятия общественного питания. К счету 41 можно открыть субсчета 41-1 «Товары на складах» и 41-2 «Товары в розничной торговле». На первом субсчете учитываются наличие и движение товарных запасов, находящихся в том числе в кладовых организаций, оказывающих услуги общественного питания. Субсчет 41-2 используется для отражения наличия и движения товаров, находящихся в организациях, занятых розничной торговлей (в магазинах, палатках, ларьках, киосках и т.п.), а также в буфетах организаций, занятых общественным питанием. По нашему мнению, на этом же субсчете должны также отражаться товары, которые перепродаются через столовые, рестораны, то есть там, где реализуется основная продукция общепита. Таким образом, считаем: если на предприятии общественного питания все закупленные товары, вне зависимости от их назначения, поступают на склад, их необходимо учитывать на счете 41, субсчет 41-1. По мере их отпуска для перепродажи они отражаются на субсчете 41-2 (если нужно (несколько объектов организации общепита, через которые продаются товары), к нему открываются субсчета второго порядка). Если товары со склада отпускаются для производства готовых блюд (изделий), их стоимость учитывается на счете 20 «Основное производство». Теперь разберемся, по какой стоимости они отражаются на этих счетах.

Если предприятие использует единую наценку для всех товаров, вне зависимости от цели их использования, либо эти товары учитываются по стоимости, установленной приказом руководителя, торговая наценка начисляется в момент оприходования товаров на счете 41, субсчет 41-1, записью по дебету этого субсчета в корреспонденции с кредитом счета 42 «Торговая наценка». Если же продажная стоимость товаров, предназначенных для перепродажи, и товаров, которые используются в изготовлении блюд, различна, торговую наценку лучше всего начислять в момент их отпуска со склада. В то же время возможен еще один вариант: на складе товары отражаются по продажной розничной цене, а в момент их отпуска на производство производится доначисление наценки, если ее размер выше по сравнению с розничной.

Пример 3. ООО «Сладкая ягодка» оказывает услуги общепита через столовую и буфет. Товары учитываются при поступлении на склад по продажным ценам (с отдельным отражением торговой наценки, размер которой в процентах устанавливается приказом руководителя). С 01.10.2009 общество использует единую торговую наценку в размере 30%. В ноябре 2009 г. ООО «Сладкая ягодка» закупило товары (продукты) на сумму 57 000 руб., в том числе НДС (10 и 18%) — 7000 руб. В этом же месяце со склада были отпущены товары для перепродажи в столовой на сумму 5000 руб., буфете — 7000 руб. Для производства готовых блюд со склада были взяты продукты на сумму 40 000 руб. Общество находится на обычной системе налогообложения и является плательщиком НДС. К субсчету 41-2 открыты субсчета второго порядка:

- 41-2-1 «Продажа товаров через столовую»;

- 41-2-2 «Продажа товаров через буфет».

В бухгалтерском учете ООО «Сладкая ягодка» в ноябре 2009 г. будут сделаны следующие проводки:

Учет в общественном питании: вопросы и ответы

Публикация в № 11 журнала «БУХ.1С» за 2002 год статьи «Особенности учета сырья и готовой продукции в организациях общепита» вызвала большой отклик среди тех читателей, которые так или иначе связаны с указанной отраслью. Судя по читательским откликам, вопросы о том, на каких счетах и по каким ценам учитывать сырье и материалы; как калькулировать продажные цены готовой продукции в общественном питании, заслуживают более подробного освещения. Автор статьи — В.В. Патров, член Методологического совета по бухгалтерскому учету при Минфине России, д.э.н., профессор Санкт-Петербургского государствненого университета — отвечает на эти вопросы.

Публикация в № 11 журнала «БУХ.1С» за 2002 год статьи «Особенности учета сырья и готовой продукции в организациях общепита» вызвала большой отклик среди тех читателей, которые так или иначе связаны с указанной отраслью. Судя по читательским откликам, вопросы о том, на каких счетах и по каким ценам учитывать сырье и материалы; как калькулировать продажные цены готовой продукции в общественном питании, заслуживают более подробного освещения. Автор статьи — В.В. Патров, член Методологического совета по бухгалтерскому учету при Минфине России, д.э.н., профессор Санкт-Петербургского государствненого университета — отвечает на эти вопросы.

На каких счетах учитывать сырье и материалы?

Общественное питание является довольно сложным видом деятельности, ибо выполняет несколько функций: производство продукции, продажа продукции собственного производства и покупных товаров, а также организация их потребления. Достаточно сложным является и процесс ценообразования. К сожалению, за последние годы было издано очень мало нормативных документов, посвященных учету в общественном питании, при наличии целого ряда проблем в этой области.

Одной из этих проблем и посвящена данная статья.

Предприятия общественного питания, как имущественные комплексы, традиционно состоят из трех структурных подразделений:

- кладовая;

- производство (кухня);

- буфеты (бары).

На практике имеют место и другие организационные структуры (отсутствие кладовой, буфетов и т.п.).

Так в настоящее время при создании ряда предприятий, например, «быстрого питания» (fast food) заранее не предусматривается создание кладовых.

В этих предприятиях сырье и товары от поставщиков сразу поступают на производство (кухню), вследствие чего они приходуются проводкой:

Дебет 20 Основное производство» — на покупную стоимость товаров без НДС Дебет 19 «НДС по приобретенным ценностям» — на сумму НДС Кредит 60 «Расчеты с поставщиками и подрядчиками» — на покупную стоимость товаров.

Работники кладовой получают сырье и товары* от поставщиков и в дальнейшем отпускают сырье в производство, а товары — в буфеты (базы).

* Примечание: Сырье используется для производства продукции, а товары — для продажи.

Работники производства (кухни) путем холодной и тепловой обработки сырья вырабатывают готовую продукцию (закуски, первые, вторые, третьи блюда и т.п.), а затем продают их потребителям.

Работники буфета реализуют потребителям как покупные товары, полученные из кладовой, так и продукцию собственного производства, полученную из кухни.

В инструкции по применению плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций, утвержденной приказом Минфина России от 31.10.2000 № 94н, сырье и товары в кладовой должно учитываться на счете 41.1 «Товары на складах», товары и продукция собственного производства в буфетах (барах) — на счете 41.2 «Товары в розничной торговле».

В отношении же сырья и готовой продукции на производстве (кухне) в настоящее время существует неясность.

Дело в том, что в инструкции по применению плана счетов бухгалтерского учета из характеристики счета 20 «Основное производство» изъяты содержащиеся в старой инструкции слова: счет 20 «Основное производство» «…используется для учета затрат…предприятий общественного питания по выпуску собственной продукции (в части сырья и материалов)».

Отсюда логически вытекает вывод, что счет 20 «Основное производство» больше не должен применяться в общественном питании. Правда, в старой инструкции перечень видов деятельности, где используется счет 20 «Основное производство», был закрытый, а в новой инструкции он является открытым, поэтому можно предположить, что авторы ее имели в виду под «и т.п.» и организации общественного питания.

На каком же счете все-таки следует учитывать сырье и готовую продукцию на производстве (кухне)?

Остается единственный счет 41 «Товары», к которому может быть открыт отдельный субсчет «Сырье и готовая продукция на производстве (кухне)».

По большому счету безразлично, на каком счете будут учитываться вышеуказанные ценности, на счете 20 или 41, тем более что с точки зрения правильности методологии учета они оба не годятся для этой цели.

Начнем со счета 41 «Товары».

В пункте 2 ПБУ 5/01 «Учет материально-производственных запасов», утвержденного приказом Минфина России от 09.06.2001 № 44н, дано определение товаров: «Товары являются частью материально-производственных запасов, приобретенных или полученных от других юридических или физических лиц и предназначенных для продажи».

Исходя из этого определения, сырье, поступившее на производство (кухню), не может квалифицироваться как товар, ибо оно предназначено не для продажи, а для выработки из него готовой продукции.

Последняя, в свою очередь, с бухгалтерской точки зрения*, не является товаром, поскольку не получена от других юридических или физических лиц.

* Примечание: Для целей налогообложения понятие «товар» значительно шире. В п. 3 ст. 38 НК РФ сказано: «Товаром…признается любое имущество, реализуемое, либо предназначенное для реализации».

В инструкции по применению нового плана счетов говорится: «Счет 20 «Основное производство» предназначен для обобщения информации о затратах производства, продукция…которого являлась целью создания данной организации».

Затратами производства являются расход сырья и материалов, оплата труда работников, амортизация основных средств и др.

В общественном питании все затраты (кроме сырья) традиционно отражались и отражаются на дебете счета 44 «Расходы на продажу».

В инструкции по применению плана счетов сказано: «В организациях, осуществляющих торговую деятельность, на счете 44 «Расходы на продажу» могут быть отражены, в частности, следующие расходы (издержки обращения): на аренду, на содержание зданий, сооружений, помещений и инвентаря; по хранению и подработке товаров; другие аналогичные по названию расходы».

Деятельность общественного питания назвать чисто торговой нельзя, т.к. оно, как указывалось выше, выполняет три функции: производственную, торговую и организацию потребления.

Однако, всегда в торговле (особенно в розничной) и в общественном питании учет товаров, издержек обращения и других показателей строился на одинаковой основе.

Для примера можно назвать методические рекомендации по бухгалтерскому учету затрат, включаемых в издержки обращения и производства, и финансовых результатов на предприятиях торговли и общественного питания, утвержденные письмом Роскомторга от 20.04.1995 № 1-552/32-2.

Таким образом, исходя из вышесказанного счет 20 «Основное производство» также не совсем подходит для учета сырья и готовой продукции на производстве (кухне) предприятий общественного питания.

Тем не менее, по нашему мнению, из двух счетов (20 «Основное производство» или 41 «Товары») использование первого наиболее предпочтительно.

Во-первых, как и в производственных предприятиях на этом счете указываются затраты, связанные с производством продукции (правда, только в части затрат сырья).

Во-вторых, на этом счете, как и в производственных предприятиях, учитывается готовая продукция, не проданная еще потребителям.

В-третьих, этот счет и раньше уже использовался для этой цели. Просто он в общественном питании является не калькуляционным, а материальным счетом.

Как определять (калькулировать) продажные цены готовой продукции?

В настоящее время большинство предприятий общественного питания, как и в советское время, определяют продажные цены на готовую продукцию посредством калькуляции.

Термин «калькуляция» (лат. Calculatio — исчисление) в общественном питании означает исчисление себестоимости единицы продукции, товаров и т.п.

В общественном питании калькуляцией называется исчисление продажной цены единицы продукции (одного блюда, одной порции, одного килограмма и т.п.).

Калькуляция составляется на калькуляционных карточках установленной формы на основании сборников рецептур, цен на сырье и т.п.

Содержание процесса калькулирования широко известно бухгалтерам-практикам, поэтому мы не будем подробно на нем останавливаться, а поговорим о его недостатках.

Недостатком данного способа определения продажной цены является, во-первых, большая трудоемкость расчетов. Это связано с тем, что на каждое наименование продукции требуется составлять отдельную калькуляционную карточку.

В случае изменения цены хотя бы на один вид сырья, а цены на сырье, как известно, меняются постоянно, бухгалтеру потребуется сделать новый расчет в новой калькуляционной карточке.

Во-вторых, в связи с постоянным изменением цен на сырье, бухгалтеру приходится пересчитывать продажные цены на продукцию.

Это затрудняет работу поваров, официантов, кассиров по их запоминанию, а также нет возможности издания красочных меню большими тиражами с целью сокращения расходов.

Между тем на Западе повсеместно, и в ряде предприятий общественного питания в России, использующих западные технологии, калькуляцию не составляют. То есть, в обычном понимании, калькуляция как способ расчета продажной цены на этих предприятиях не составляется. Возникает вопрос: «Как же можно работать в общественном питании без калькуляции?».

На самом деле можно.

В условиях рыночной экономики главным критерием установления цены на продукцию является уровень спроса и предложения, если иное не установлено законодательством.

Например, в соответствии с постановлением Правительства РФ от 07.03.1995 № 239 (с последующими изменениями) органы исполнительной власти субъектов Российской Федерации имеют право устанавливать предельные размеры наценок на продукцию (товары), реализуемую на предприятиях общественного питания при общеобразовательных школах, училищах, средних специальных и высших учебных заведениях.

В большинстве случаев цена будет определяться не только стоимостью сырьевого набора, рассчитанного в калькуляционной карточке (хотя эта стоимость в определенной степени учитывается), но и с учетом других факторов.

Например, мы закупили дорогостоящее сырье, рассчитали по правилам калькуляции продажную цену на продукцию, но ее никто не стал покупать из-за дороговизны.

Поэтому главный фактор при определении цены — это наличие спроса на продукцию, а не стоимость входящего в нее сырья.

Продажную цену того или иного блюда нужно определять, исходя из конкретных условий деятельности: наличия конкурентов, покупательной способности предполагаемых потребителей продукции и др.

В организациях, работающих таким образом, цены на продукцию относительно стабильны, что облегчает работникам их запоминание, позволяет издавать по более низкой стоимости красочные меню, поскольку их можно печатать большими тиражами, и, самое главное, работники бухгалтерии избавляются от ежедневной трудоемкой работы по составлению калькуляционных карточек.

Конечно, при формировании продажной цены нужно учитывать покупные цены на сырье. Таким образом, периодическое составление калькуляции целесообразно:

- на ее основе можно рассчитать уровень рентабельности того или иного вида продукции;

- в ряде случаев она подскажет необходимость использования более дешевого сырья или изменения ассортимента продукции.

Преимущества изложенного метода определения продажных цен на продукцию общественного питания очевидны. Однако на практике многие организации по-прежнему продолжают устанавливать продажные цены на основе калькуляции. Причины этого разные: и объективные, и субъективные.

В частности, для тех организаций, которым, как указывалось выше, устанавливаются предельные размеры наценок, составление калькуляции необходимо.

Она составляется также, как при ведении учета сырья и продукции на кухне по продажным ценам.

В этом случае облегчается определение стоимости реализованной продукции, подлежащей списанию со счета 20 «Основное производство».

Эта стоимость равна сумме выручки, поступившей в кассу, если потребителям не предоставляются при продаже продукции скидки.

Если эти скидки предоставляются, то суммы выручки без скидок и с учетом скидок должны фиксироваться на разных счетчиках ККМ, а потом путем соответствующих расчетов определяется стоимость реализованной продукции по учетным ценам, подлежащей списанию.

Пример

Показания счетчиков контрольно-кассовой машины (ККМ) ООО «Василек» за один день составили при продаже продукции:

а) без предоставления скидок — 8 000 руб.

б) с предоставлением скидки 10% — 1 800 руб.

Итого выручка 9 800 руб.

В случае а) учетные и продажные цены на продукцию совпадают, поэтому пересчет выручки не нужен.

В случае б) продажная цена на 10% ниже учетной, поэтому выручка подлежит пересчету:

1800 / 90 х 100 = 2000 руб.

Общая стоимость реализованной продукции по учетным ценам, подлежащей списанию, равна:

8 000 + 2 000 = 10 000 руб.

Если организация общественного питания учитывает сырье по стоимости приобретения, калькуляция не составляется.

Установленные на основе анализа конъюнктуры рынка цены утверждаются руководителем и указываются в дальнейшем в соответствующих документах (меню, дневных заборных листах, накладных и др.).

По каким ценам учитывать сырье и товары?

Согласно п. 5 ПБУ 5/01 «Учет материально-производственных запасов» материально-производственные запасы, в том числе и товары, принимаются к бухгалтерскому учету по фактической себестоимости, т.е. стоимости приобретения. Об этом же сказано и в п. 60 Положения по ведению бухгалтерского учета и бухгалтерской отчетности, утвержденного приказом Минфина России от 29.07.1998 № 34н.

Исключение сделано только для организаций, осуществляющих розничную торговлю, которым разрешено производить оценку приобретенных товаров по продажной стоимости с отдельным учетом наценок (скидок). Об этом говорится в п. 13 ПБУ 5/01 «Учет материально-производственных запасов» и в п. 60 Положения по ведению бухгалтерского учета и бухгалтерской отчетности.

Об организациях, оказывающих услуги общественного питания, в этих нормативных документах не сказано ничего. Таким образом, можно сделать формальный вывод, что в этих организациях следует товары учитывать по стоимости приобретения.

Из характеристики счета 42 «Торговая наценка» в инструкции по применению старого плана счетов косвенно следует вывод о возможности применения продажных цен в качестве учетных и в предприятиях общественного питания.

Предприятиям общественного питания инструкцией по применению старого плана счетов предписывается пользоваться счетом 42 «Торговая наценка», ведение которого возможно только при учете товаров по продажным ценам.

Однако, обращаем ваше внимание, что в инструкции по применению нового плана счетов при характеристике счета 42 «Торговая наценка» уже нет упоминания об общественном питании.

Следовательно, в настоящее время нет ни одного нормативного документа по бухгалтерскому учету, разрешающего в общественном питании учитывать сырье и товары по продажным ценам, что, по нашему мнению, не правомерно.

Розничная торговля и предприятия общественного питания в организации учета товаров, расчетов с покупателями имеют много общего, и поэтому правила учета для них в принципе также должны быть одинаковы.

Главный принцип применения в большинстве магазинов продажных цен в качестве учетных является использование ими стоимостной схемы учета.То есть стоимостная схема учета применяется в целом по всем товарам, без подразделения по наименованиям.

Учет товаров по стоимости приобретения возможен, как правило, только при натурально-стоимостной схеме, когда движение и остатки товаров учитываются по каждому наименованию товаров.

Как только предприятия розничной торговли и общественного питания переходят на эту схему учета, они обычно сразу начинают учитывать товары по стоимости приобретения.

На наш взгляд, система учетных цен в общественном питании должна быть следующей.

Сырье и материалы в кладовой должны учитываться по стоимости приобретения, ибо в данном случае всегда применялась и применяется натурально-стоимостная схема учета.

Что касается производства и буфетов, то здесь возможны два варианта учетных цен:

- стоимость приобретения;

- продажные цены — при невозможности использования вышеуказанной стоимости в качестве учетной цены.

Возможны два способа учета сырья и товаров по стоимости приобретения.

Первый способ — с использованием соответствующих средств вычислительной техники (кассовых терминалов, соединенных с компьютерами) применяют крупные предприятия, в первую очередь работающие по зарубежным технологиям («Макдональдс», «Пицца Хат» и др.). Он основан на натурально-стоимостной схеме учета. Каждому блюду присваивается определенный код (номер).

Официанты, печатая чек на контрольно-кассовой машине (ККМ), набирают на клавиатуре также и код блюда. Таким образом, по окончании дня имеется информации о том, какие блюда и сколько было продано за день.

При этом в память компьютера на основании сборников рецептур, технологических карт и другой соответствующей документации вносятся нормы закладки сырья на каждое блюдо.

На основании этих норм и числа проданных блюд рассчитывается нормативное количество сырья (кг, л, шт. и т.п.), относящееся к реализованной продукции.

Здесь сырье оценивается одним из возможных методов оценки товаров (средняя цена, ФИФО, ЛИФО) и определяется стоимость сырья, подлежащего списанию проводкой:

Дебет 90.2 «Себестоимость продаж» Кредит 20 «Основное производство»

Второй способ учета сырья и товаров по стоимости приобретения основан на использовании формулы товарного баланса:

ЗН + П = Р + ЗК,

где

ЗН и ЗК — остатки сырья соответственно на начало и конец месяца;

П — поступление сырья за месяц;

Р — расход сырья за месяц.

Преобразуем эту формулу:

Р = ЗН + П — ЗК

Поступление сырья за месяц определяют на основании приходных документов (накладных и счетов поставщиков, закупочных актов и др.).

Остатки сырья на начало и на конец месяца определяют по материалам инвентаризации, проводимой на 1 число каждого месяца.

При инвентаризации остатки сырья в натуральных показателях записывают в инвентаризационные описи, в которых в дальнейшем бухгалтерия проставляет цены на основе одного из методов оценки товаров (средняя цена, ЛИФО, ФИФО) и определяет стоимость сырья по его каждому виду, а потом и в целом по инвентаризационной описи.

Рассчитанный показатель «Р» и является стоимостью сырья, израсходованного на производство реализованной продукции.

Данный способ учета целесообразно применять в небольших предприятиях, не имеющих возможности приобретать дорогостоящую вычислительную технику для применения натурально-стоимостной схемы учета.

Он достаточно прост, но имеет два недостатка.

Первый заключается в необходимости проведения инвентаризации сырья на 1 число каждого месяца. Поскольку остатки сырья на производстве в отличие от торговли относительно невелики, здесь особых трудностей не возникает.

Второй недостаток является более существенным. Если на производстве будут иметь место случаи недокументированного расхода сырья (например, кража), то стоимость этого сырья в соответствии с принятой методикой расчета «Р» будет включена в этот показатель. Поэтому не случайно работники налоговых служб выступают против использования данного способа учета.

Если оба вышеуказанных способа учета сырья и товаров по стоимости приобретения использовать невозможно, то следует в качестве учетных цен использовать продажные цены.

Общие положения

Вся информация в бухгалтерском учете формируется организацией в соответствии с правилами, установленными ПБУ 5/01 «Учет материально-производственных запасов». В качестве материально-производственных запасов (МПЗ) принимаются активы (п. 2 ПБУ 5/01):

- используемые в качестве сырья, материалов и т.п. при производстве продукции, предназначенной для продажи (выполнения работ, оказания услуг);

- предназначенные для продажи;

- используемые для управленческих нужд организации.

Бухгалтерский учет МПЗ организуется в порядке, определенном Методическими указаниями по бухгалтерскому учету материально-производственных запасов <1> (далее — Методические указания), разработанными на основе ПБУ 5/01.

<1> Утверждены Приказом Минфина России от 28.12.2001 N 119н.

В соответствии с п. 6 Методических указаний основными задачами учета МПЗ являются:

- формирование фактической себестоимости запасов;

- правильное и своевременное документальное оформление операций и обеспечение достоверных данных по заготовлению, поступлению и отпуску запасов;

- контроль за их сохранностью в местах хранения (эксплуатации) и на всех этапах движения;

- контроль за соблюдением установленных организацией норм запасов, обеспечивающих бесперебойный выпуск продукции, выполнение работ и оказание услуг;

- своевременное выявление ненужных и излишних запасов с целью их возможной продажи или выявления иных возможностей вовлечения их в оборот;

- проведение анализа эффективности использования запасов.

Также к бухгалтерскому учету МПЗ предъявляются следующие основные требования (п. 7 Методических указаний):

- отражение движения (прихода, расхода, перемещения) и наличия запасов должно быть сплошным, непрерывным и полным;

- необходимо учитывать количество и производить оценку запасов;

- должен быть организован оперативный (своевременный) учет запасов;

- учет должен быть достоверным;

- синтетический учет должен соответствовать данным аналитического учета на начало каждого месяца (по оборотам и остаткам);

- данные складского и оперативного учета движения запасов в подразделениях организации должны соответствовать данным бухгалтерского учета.

Методические указания обязательны для применения всеми юридическими лицами (п. 1). Вместе с тем на их основе организации могут разрабатывать внутренние положения, инструкции, иные организационно-распорядительные документы, необходимые для надлежащей организации учета и контроля за использованием МПЗ. Кроме того, в качестве рекомендации по учету сырья, товаров и производства предприятия могут применять Методику учета сырья, товаров и производства в предприятиях массового питания различных форм собственности <2> (далее — Методика). По мнению разработчиков Методики, она наиболее оптимальна для предприятий социальной направленности (школьных столовых и т.д.), а остальными «общепитовцами» она может использоваться с учетом принятой на каждом предприятии учетной политики <3> и объема их деятельности.

<2> Утверждена Роскомторгом 12.08.1994 N 1-1098/32-2.

<3> Приказ Минфина России от 09.12.1998 N 60н «Об утверждении Положения по бухгалтерскому учету «Учетная политика организации» ПБУ 1/98″.

В Методике отражены основные правила и формы учета сырья (продуктов) и товаров в кладовых, на производстве (кухне), в раздаточных, кондитерских и других самостоятельных цехах, в буфетах, магазинах кулинарии. Кроме того, в ней содержатся рекомендации по учету инвентаризации сырья, продуктов, а также товарной продукции производства и об ее оптимальных сроках. Есть еще один аналогичный документ, более старый — Основные положения по бухгалтерскому учету сырья (продуктов), товаров и производства в предприятиях общественного питания <4>. Эти документы можно использовать в части, не противоречащей действующим нормативным актам. Используя положения вышеназванных документов, рассмотрим, каким образом на предприятиях общепита можно организовать учет сырья и товаров.

<4> Приказ Минторга СССР от 13.11.1986 N 260.

Организуем учет

Учет поступившего на хранение сырья и товаров ведет заведующий складом или другой работник, назначенный руководством предприятия для выполнения этих обязанностей (в небольших заведениях). На практике разделяют два вида хранения: по партиям и наименованиям (сортам, категориям и др.). Первый способ, хотя и обеспечивает больше возможности для своевременного выявления недостач или излишков, имеет ряд существенных недостатков и вряд ли применим в общепите (нерациональное использование складских помещений, холодильных камер). При втором способе продукты и товары хранятся по видам, сортам, наименованиям.

При любом способе хранения учет продуктов и товаров согласно п. 4.7 Методики и п. п. 260, 261 Методических указаний ведется материально ответственным лицом в натуральном выражении по наименованию, сорту и другим признакам с указанием цены и количества либо в товарной книге кладовщика (код по ОКУД 0903023 <5>), либо на карточках количественно-суммового учета (код по ОКУД 0903121). Порядок организации учета зависит еще от того, каким методом ведется аналитический учет продуктов и товаров — количественно-суммовым или оперативно-бухгалтерским (сальдовым) методом.

<5> Приказ Минторга РСФСР от 28.11.1988 N 229 «Об утверждении Альбома форм первичной учетной документации в торговле и общественном питании» (вместе с «Альбомом форм…», утв. Приказом Минторга СССР от 20.08.1986 N 201).

Количественно-суммовой метод

При этом способе в карточках количественно-суммового учета заполняются все необходимые реквизиты: полное наименование материальных ценностей, сорт, артикул, марка, размер, номенклатурный номер, единица измерения, учетная цена, год и другие реквизиты (п. 263 Методических указаний). Карточки открываются на календарный год (на каждый вид продукта или товара). Они должны быть зарегистрированы бухгалтерией в специальном реестре и выдаются кладовщику под расписку.

Как только она заполняется, для последующих записей движения сырья и товаров открывается второй лист той же карточки и т.д. Все дополнительные листы карточки нумеруются, брошюруются и визируются работником бухгалтерской службы при очередной проверке (п. 265 Методических указаний). По истечении календарного года выведенные остатки переносятся во вновь открытые карточки на следующий год, старые при этом закрываются (в них делаются отметки «остаток перенесен в карточку 200_ года N…»), брошюруются (подшиваются) и сдаются в архив организации (п. 273 Методических указаний), хотя это необязательное требование: их можно продолжать вести и в наступившем году, а новые — закрывать и открывать в середине года.

Записи в карточках производятся кладовщиком на основании первичных документов (требований, накладных, товарно-транспортных накладных, других приходных и расходных документов) с указанием даты совершения операции, наименования и номера документа, краткого содержания операции (от кого получено, кому отпущено, для какой цели) (п. 266 Методических указаний). Ежедневно (при наличии операций) выводятся остатки, а в конце месяца выводятся итоги оборотов по приходу и расходу и остаток.

Периодически в соответствии с установленным предприятием графиком документооборота все приходно-расходные документы материально ответственное лицо обязано сдавать в бухгалтерию. Прием-сдача может оформляться составлением реестра документов, и на нем бухгалтер расписывается в их получении (п. 269 Методических указаний). Пункт 4.3 Методики регламентирует сдавать первичные документы вместе с товарным отчетом (код по ОКУД 0903025), причем ежедневно или не реже одного раза в три дня.

Работники бухгалтерии систематически, но не реже одного раза в месяц в присутствии материально ответственного лица обязаны проводить проверку своевременности и правильности оформления первичных документов по складским операциям (п. 267 Методических указаний). Кроме того, по требованию бухгалтера кладовщик должен предъявить материальные ценности для проверки их наличия (п. 268 Методических указаний). Все выявленные нарушения при выборочной проверке оформляются актом, на основании которого излишки приходуются, а недостачи и потери от порчи списываются с одновременным учетом их стоимости по счету 94 «Недостачи и потери от порчи ценностей» (п. 270 Методических указаний).

В бухгалтерии, так же как и на складе, открываются карточки количественно-суммового учета, в которых записывают как количество поступивших или выбывших продуктов, так и их стоимость (п. 4.8 Методики, п. 137 Методических указаний). Таким образом, можно сказать, что складской учет дублируется. По истечении месяца или на дату проведения инвентаризации в карточках подсчитывают обороты и остатки.

Чтобы сверить данные синтетического и аналитического учета, на основании карточек бухгалтером оформляется оборотная ведомость сырья, в которой указывается номенклатурный номер (если он имеется), наименование, единица измерения, цена, остатки на начало и конец месяца (по количеству и сумме), приход и расход (тоже по количеству и сумме).

Возможен еще один вариант: карточки в бухгалтерии не ведутся, приходные и расходные документы группируются по каждому наименованию продукта и товара; по ним подсчитываются итоговые данные за месяц по приходу и отдельно по расходу, которые записываются в оборотную ведомость. Остатки в оборотных ведомостях сверяются с данными карточек склада.

Сальдовый метод

При применении этого метода материально ответственные лица учет ведут по наименованиям, сорту (категории), цене и количеству продуктов и товаров (в товарной книге или карточках) (п. 4.8 Методики). В некоторых случаях учет может вестись и по сумме (п. п. 138, 264 Методических указаний). Руководитель возлагает на материально ответственное лицо обязанность указывать в карточках (которые заполняются в форме оборотных ведомостей) по каждой операции по приходу и расходу цену, количество и сумму. Остатки в этом случае выводятся также по количеству и сумме.

По окончании каждого месяца и на дату инвентаризации кладовщик по данным товарной книги (карточек) заполняет ведомость остатков продуктов и товаров в кладовой (код по ОКУД 0903123). Общая стоимость продуктов и товаров на конец каждого месяца или на день инвентаризации по этой ведомости сверяется с данными бухгалтерского учета, после чего ведомость подписывается кладовщиком и бухгалтером. Она открывается на год. Для обеспечения сохранности материальных ценностей рекомендуется составлять ведомость и осуществлять сверку не только на конец месяца или дату инвентаризации, но и в более частые периоды.

В бухгалтерии количественный и суммовой учет движения сырья и товаров (прихода и расхода) в разрезе номенклатуры не ведется, оборотные ведомости тоже не составляются. Учет ведется в разрезе групп, субсчетов, счетов только в денежном выражении, определяемом исходя из фактической себестоимости или учетных цен (п. 138 Методических указаний).

Примечание. Согласно п. 5 ПБУ 5/01 МПЗ принимаются к бухгалтерскому учету по фактической себестоимости. При этом в аналитическом бухгалтерском учете и местах хранения разрешается применять и учетные цены (п. 80 Методических указаний, Инструкция по применению Плана счетов <6>). Их применение целесообразно при значительном уровне инфляции и большом ассортименте. В качестве учетных цен используют договорные цены, фактическую себестоимость по данным предыдущего периода, планово-расчетные цены, среднюю цену группы. Для этого предназначены счета 15 «Заготовление и приобретение материальных ценностей» и 16 «Отклонение в стоимости материальных ценностей».

<6> Приказ Минфина России от 31.10.2000 N 94н «Об утверждении Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций и Инструкции по его применению».

Независимо от принятого метода аналитического учета материалов (оборотный или сальдовый) в бухгалтерской службе должен вестись синтетический учет движения материалов в стоимостном выражении по соответствующим синтетическим счетам, а внутри них — по складам (кладовым, материально ответственным лицам) и группам материалов. Бухгалтерский учет наличия и движения товаров, сырья и продуктов питания осуществляется на счете 41 «Товары», к которому можно открыть, например, такие субсчета:

41-1 «Товары на складе»;

41-2 «Продукты (сырье) на складе»;

41-3 «Товары в буфете и розничной торговле».

Учет сырья и товаров может быть организован с применением программных продуктов, при этом согласно п. п. 8, 140 Методических указаний их применение должно обеспечить получение необходимой информации на бумажных носителях, включая показатели, содержащиеся в регистрах бухгалтерского учета, внутренней отчетности организации и других документах. Движение материальных ценностей по счетам и субсчетам (данные синтетического учета) отражается в результате обработки первичных документов (накладных, требований и др.). Накопительные ведомости по приходу и расходу ценностей при этом могут не составляться.

К тому же п. 146 Методических указаний регламентировано, что применение компьютера в обязательном порядке должно обеспечить формирование следующих основных регистров бухгалтерского учета:

- оборотной ведомости движения ТМЦ по номенклатурным номерам в разрезе складов, подразделений, мест хранения;

- ведомости расхода;

- оборотной ведомости по ТМЦ, находящимся в пути;

- оборотной ведомости движения материалов, по которым отсутствуют расчетные документы (неотфактурованные поставки).

Учет продуктов на производстве

На небольших предприятиях общепита, при отсутствии склада, продукты и сырье поступают непосредственно на производство. Бухгалтерский учет на производстве ведется на счете 20 «Основное производство» по материально ответственным лицам в следующем порядке (п. 5.1 Методики):

- на производствах (кухнях) — суммовой учет (в денежном выражении);

- в обособленных (самостоятельных) цехах по производству кондитерских изделий, полуфабрикатов и кулинарных изделий, возможно, по наименованиям продуктов, количеству, учетной цене и сумме (натурально-стоимостной).

Ежедневно, накануне дня приготовления пищи заведующий производством составляет план-меню, который утверждается руководителем предприятия (код по ОКУД 0903100). В нем указываются наименования и номера блюд по сборнику рецептур, технологической карточке или стандарту предприятия (СТП), а также намечаемое к выпуску на следующий день их количество (п. 5.2 Методики). Заведующий производством с учетом потребности в сырье (продуктах) на предстоящий день составляет требование на продукты (код по ОКУД 0903101), которое утверждается руководством. Оно, в свою очередь, служит основанием для выписки накладной на отпуск сырья (продуктов) из кладовой (код по ОКУД 0903113) (п. 5.3 Методики). Поступившие на производство продукты передаются под отчет заведующему производством <7>.

<7> О том, какие цены используются для учета движения продуктов, и о порядке определения с помощью калькуляции цен, по которым реализуются изделия кухни, читайте в статье А.Г. Снегирева «От сырья до готовой продукции» N 4, 2008, с. 8 и статье «Калькулируем по сборнику рецептур» N 5, 2008, с. 8; 2008, N 6, с. 6.

Заведующий производством ежедневно должен составлять отчет о движении продуктов и тары на кухне (код по ОКУД 0903171). Приходная часть отчета заполняется по данным накладных на отпуск сырья (продуктов) из кладовой или документов поставщиков (если отсутствует место хранения) (п. п. 5.15, 5.16 Методики). В расходную часть записываются все данные об отпуске и реализации готовых изделий, определяемые по дневным заборным листам (код по ОКУД 0903111), актам о порче, накладным на возврат продуктов в кладовую и другим первичным расходным документам. Составляется отчет в двух экземплярах, первый с приложением всех приходных и расходных документов сдается в бухгалтерию предприятия под расписку на втором экземпляре, остающемся у заведующего производством. К отчету о движении продуктов на кухне прилагается план-меню, а также 1 экземпляр меню (п. 5.19 Методики).

Преимущества и недостатки методов

Преимуществом количественно-суммового учета является то, что в нужный момент можно получить необходимую информацию как о точном движении сырья и товаров, так и об их стоимости. Но самое главное достоинство этого метода в том, что есть возможность перепроверки данных с целью локализации и исправления ошибок (инструментом таких проверок является сравнение данных товарного отчета с бухгалтерскими данными). Недостаток — очень трудоемок в условиях ручного труда, а покупка программного обеспечения требует значительных средств, которые не все предприятия могут себе позволить (стоимость одной из таких программ равна примерно 18 000 руб.). Также требуется время для обучения работе на компьютере сотрудников предприятия.

Преимуществом суммового учета является то, что ведение аналитического учета проще и быстрее, так как отсутствует дублирование записей, нет необходимости в составлении оборотных ведомостей, быстрее выявляются результаты инвентаризации.

Теперь о недостатках. По мнению многих экспертов, этот метод устарел, его использование было актуальным с целью экономии ресурсов в прежние времена, когда отсутствовали компьютеры. В настоящее время трудно представить работу организации общепита без возможности получения «аналитики», такое могут себе позволить только небольшие предприятия.

Еще одним, более серьезным недостатком является то, что при применении данного метода возможны злоупотребления, когда в результате недобросовестности сотрудников в первичных документах изменяются данные о реальном движении продуктов и товаров, но общая их стоимость подгоняется под действительную (например, на складе отпуск товаров низшего сорта под видом высшего, при производственных операциях на предприятиях общественного питания замена одних продуктов другими, более дешевыми). При этом денежные излишки реализуются путем изъятия выручки, присвоения ценных товаров и т.д.

Какой способ учета выбрать — решать самому предприятию, свой выбор необходимо закрепить в учетной политике.

Пример. Кафе «Вкусняшка» закупило товар стоимостью 50 000 руб., в том числе НДС — 7627 руб., и продукты на 10 000 руб., в том числе НДС — 1525 руб. Они были оприходованы на склад и впоследствии отпущены в производство и буфет.

Приказом руководителя ООО «Вкусняшка» установлено, что торговая наценка к стоимости товаров и продуктов составляет 80% и добавляется в момент их отпуска со склада.

В бухгалтерском учете кафе «Вкусняшка» будут сделаны следующие проводки:

>Бухгалтерский учет в столовой организации

Приобретение продуктов

Для учета приобретения и хранения продуктов на предприятии используется счет 41 «Товары», к которому открываются субсчета 41-1 «Товары на складах», 41-2 «Товары в розничной торговле», 41-3 «Тара под товаром и порожняя». На субсчете 41-1 учитывают наличие и движение товарных запасов, находящихся в кладовых организаций, оказывающих услуги общественного питания. На субсчете 41-2 учитывают наличие и движение товаров, находящихся в буфетах организаций, занятых общественным питанием, т.е. тех продуктов, которые не проходят через производственный цикл столовой, а приобретаются непосредственно для перепродажи. На этом же субсчете учитывается наличие и движение стеклянной посуды. На субсчете 41-3 учитывают наличие и движение тары под товарами и тары порожней (кроме стеклянной посуды).

В торговле также применяется счет 42 «Торговая наценка», который предназначен для обобщения информации о торговых наценках (скидках, накидках) на товары, если их учет ведется по продажным ценам.

Кроме того, необходимо ввести отдельный субсчет 4 к счету 19 «Налог на добавленную стоимость по приобретенным ценностям» для отражения сумм НДС по приобретенным материалам и товарам для столовой.

Рассмотрим пример учета приобретения товаров (табл. 1), здесь и далее данные условные.

Таблица 1

| Наименование операции | Сумма, руб. | Корреспон- денция счетов |

Первичный документ | |

| Д-т | К-т | |||

| Оприходованы товары, поступившие на склад (в кладовую) от поставщиков, без НДС |

100 | 41-1 | 60 | Накладные от поставщиков |

| Отражена сумма НДС по оприходованным товарам |

20 | 19-4 | 60 | Счет — фактура |

| Оприходованы товары, приобретенные у населения |

50 | 41-1 | 71 | Закупочный акт по ф. ОП-5 |

| Произведена наценка на товар |

15 | 41-1 | 42 | |

| Учтены транспортные расходы (если согласно учетной политике расходы включаются в стоимость товара) |

5 | 41-1 | 76 | Накладные, акты выполненных работ |

| Отражена сумма НДС по расходам по доставке товаров |

1 | 19-4 | 76 | Счет — фактура |

| Оплачены товары поставщику |

120 | 60 | 51 | Платежное поручение |

| Оплачены услуги по доставке товаров |

6 | 76 | 51 | Платежное поручение |

Приход товаров на склад столовой предприятия производится на основании документов поставщиков (накладных, счетов — фактур) либо, если производится закупка товаров у населения, на основании закупочных актов по ф. ОП-5 (Постановление Госкомстата России от 25.12.1998 N 132). Отсутствие данной формы не позволяет увеличивать себестоимость на сумму продуктов, купленных у населения (необходимо при этом помнить, что данные о суммах, выплаченных физическим лицам, должны быть доведены до налоговых органов). Распорядительным документом по предприятию определяется процент наценки. Данный документ считается первичным учетным, что обязывает его иметь все обязательные реквизиты.

Формирование издержек обращения

Все расходы столовой собираются на счете 44 «Расходы на продажу» (табл. 2).

Таблица 2

| Наименование операции | Корреспонденция счетов |

Первичный документ | |