Налог на прибыль декларация

Содержание

Какие новшества нужно учесть в декларации по налогу на прибыль 2019

ФНС уже не первый год планирует обновить форму декларации. Чиновники разработали проект приказа, но его так и не утвердили. Поэтому пока сдавайте прежнюю форму.

Андрей Коньков, советник государственной гражданской службы РФ 2-го класса:

«Налоговая служба пока приостановила работу над новой декларацией по налогу на прибыль. Дело в том, что в конце прошлого года в Налоговый кодекс были внесены масштабные поправки. Многие из них повлияют на заполнение декларации. Мы намерены учесть сразу все изменения, но на это требуется время. Декларацию по налогу на прибыль в 2018 году сдавайте по действующей форме и форматам. ФНС утвердила их приказом от 19.10.2016 № ММВ-7-3/572@. Планируем, что отчетность по итогам 2018 года нужно будет сдавать уже по обновленной форме».

Однако на 1 января 2019 ода новая форма так и не появилась.

Что нужно учесть в декларации в 2019 году

1. Страховые взносы, которые вы платите в ФНС, отражайте в декларации так же, как другие налоги, например транспортный, земельный, налог на имущество. Включите взносы в строки 040 и 041 приложения № 2 к листу 02.

2. Взносы на травматизм в декларации по налогу на прибыль отражайте по прежним правилам. Если в учетной политике часть взносов на травматизм вы отнесли к прямым расходам, включите их в строку 010 приложения № 2 к листу 02. Те взносы, которые вы считаете косвенными, отразите в строке 040 этого же приложения, но не включайте в строку 041. Ведь в нее попадают только те взносы, которые собирает ФНС.

Почему выручка в декларациях по прибыли и НДС не совпадает. Готовые пояснения

Как только компании стают декларации по прибыли и НДС, сразу начинаются запросы из инспекций. Налоговики требуют пояснить, почему «прибыльная» выручка не совпадает с базой по НДС. Допустим, в отчетности за I квартал сведения по прибыли и НДС сравнить легко — отчетный период один и тот же. Но правила расчета для этих налогов разные. Мы рассмотрели пять ситуаций, когда нестыковки оправданны и их просто пояснить.

Состав декларации по налогу на прибыль в 2019 году

Форма декларации утверждена приказом ФНС России от 19 октября 2016 г. N ММВ-7-3/572@. Бланк содержит большое количество разделов, но заполнять нужно не все из них.

Скачайте бесплатно пустой бланк декларации по налогу на прибыль, актуальный в 2019 году >>>

Скачайте бесплатно пустой бланк декларации по налогу на прибыль, актуальный в 2019 году >>>

Упрощенный вариант

Если компания в отчетном периоде не вела деятельность и не имела доходов, можно заполнить декларацию по налогу на прибыль в упрощенном виде:

- Титульный лист,

- Подраздел 1.1 с прочерками сумм налога к уплате.

Обязательные разделы

Все налогоплательщики, получившие доходы в течение отчетного периода, заполняют пять обязательных разделов:

- Титульный лист,

- Подраздел 1.1 с указанием суммы налога к уплате,

- Лист 02 с обобщенными данными по расчету суммы налога,

- Приложение 1 с детализацией доходов,

- Приложение 2 с расшифровкой расходов.

Дополнительные разделы в декларации по налогу на прибыль

Остальные разделы заполняются по необходимости при наличии определенных условий, особенностей деятельности предприятия или порядка уплаты авансовых платежей.

Пример

Подраздел 1.2 заполняют плательщики ежемесячных авансовых платежей. Это предприятия, у которых доход за предыдущие 4 квартала превысил 15 млн.руб.

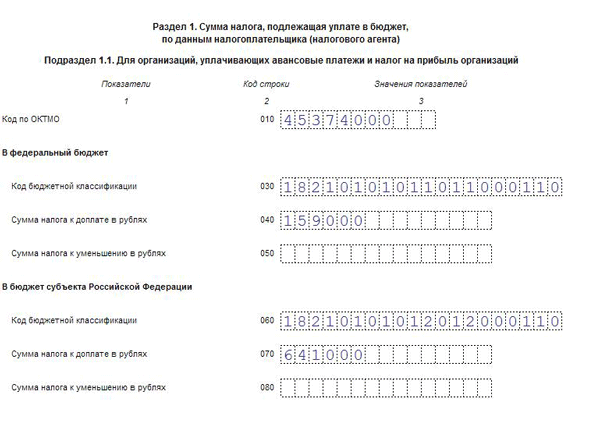

Подраздел 1.1

Переходим к следующему шагу инструкции. В подразделе 1.1 укажите итоговые суммы авансовых платежей, подлежащие уплате в бюджет. Суммы рассчитываются в разделе «Лист 02», в подраздел 1.1 перенесите только итоговые данные.

В этом разделе укажите:

- Код ОКТМО (в строке 010),

- КБК для перечисления налога в федеральный бюджет (строка 030),

- Сумма авансового платежа в федеральный бюджет (строка 040),

- КБК для перечисления аванса в региональный бюджет (строка 060),

- Сумма к уплате в региональный бюджет (строка 070).

Если по итогам квартала компания получила убыток, суммы налога к уменьшению укажите в строках 050 и 080.

Лист 02

Лист 02 предназначен для решения 2 задач:

- Обобщение данных из всех других разделов декларации,

- Расчет сумм авансовых платежей и налога.

В строках 010 и 020 отразите доходы организации, как от обычного вида деятельности, так и внереализационные.

В строках 030 – 050 обобщите данные о расходах и убытках.

В строке 060 отражается прибыль или убыток. Если по итогам отчетного периода получен убыток, сумму в строке 060 укажите в скобках.

В строках 070 и 080 укажите суммы, исключаемые из прибыли. В итоге получится сумма, составляющая налоговую базу, ее укажите в строке 100.

В строках 180 – 351 приведите расчет сумм налога на прибыль, а также авансовых платежей.

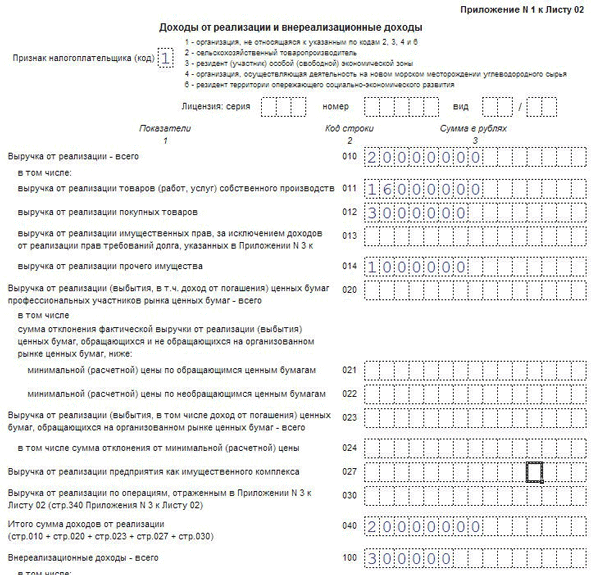

Приложение 1 к Листу 02

Приложение 1 к листу 02 заполняют все организации, получившие доход в течение отчетного периода. Доходы разделены на 2 категории:

- Выручка от реализации (строки 010 – 040),

- Внереализационные доходы (строки 100 – 106).

Выручка от реализации включает в себя:

- Поступления от реализации товаров собственного производства – заполняют производственные предприятия,

- Доходы от реализации покупных товаров – указывают торговые предприятия,

- Доходы от реализации имущественных прав и прочего имущества.

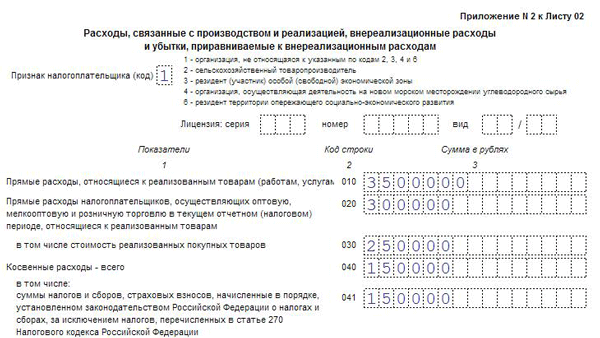

Приложение 2 к Листу 02

Приложение 2 к листу 02 является обязательным для всех организаций и содержит данные о понесенных расходах:

- Строку 010 заполняют производственные предприятия, реализующие продукцию собственного производства.

- Строки 020 и 030 заполняйте, если ваша организация занята в сфере торговли.

Обратите внимание

Если заполнена строка 011 приложения 1, то нужно заполнить строку 010 в приложении 2.

Если заполнена строка 012 приложения 1, то заполните строки 020 и 030 приложения 2.

В будущем это избавит вас от необходимости писать пояснения, поскольку инспекторы проверяют парность заполнения этих строк.

В строках 040 – 120 приводится подробная детализация расходов, понесенных предприятием в течение отчетного периода. Строки 130 – 135 содержат сведения о суммах амортизации, включенных в состав расходов.

В строках 200 – 403 укажите:

- Суммы внереализационных расходов с расшифровкой,

- Убытки, уменьшающие налоговую базу,

- Ошибки прошлых налоговых периодов, уменьшающих налоговую базу текущего периода.

Перед заполнением декларации по налогу на прибыль посмотрите видеолекции в Высшей налоговой академии «Как не ошибиться в налоге на прибыль: рекомендации Минфина».

Смотреть>>>

Порядок заполнения

В завершение инструкции отметим, что заполнять декларацию по налогу на прибыль удобно в таком порядке:

- Указать суммы доходов в Приложении 1 к листу 02,

- Привести суммы расходов в Приложении 2 к листу 02,

- Заполнить прочие разделы, если есть соответствующие условия и особенности деятельности компании,

- Перенести обобщенные суммы доходов и расходов из приложений в Лист 02, там же произвести расчет сумм налога и авансовых платежей,

- Итоговые суммы, подлежащие уплате, отразить в разделе 1.1.

>

Декларация по налогу на прибыль (ежемесячно) за 2018 г.

Заполнение налоговой декларации по налогу на прибыль

Расскажем об общих требованиях к заполнению декларации по налогу на прибыль:

- Декларация заполняется чернилами черного/синего/фиолетового цвета.

- Страницы нумеруются, начиная с Титульного листа – ему присваивается номер «001».

- Текстовые поля декларации заполняются заглавными печатными буквами.

- Стоимостные показатели указываются в полных рублях: значения менее 50 коп. отбрасываются, более 50 коп. – округляются до рубля.

- Ошибки, допущенные в декларации, нельзя исправлять при помощи корректирующего или иного аналогичного ему средства.

- Нельзя распечатывать декларацию двусторонним способом.

- Скрепление листов декларации, приводящее к порче бумажного носителя, недопустимо.

- Если организация представляет первичную декларацию, то в поле «Номер корректировки» она должна указать «0—«. При подаче первой уточненной декларации указывается «1—«, второй – «2—» и т.д.

Более подробно ознакомиться с правилами заполнения декларации по налогу на прибыль можно в Порядке, утвержденном Приказом ФНС от 19.10.2016 N ММВ-7-3/572@ (далее — Порядок).

Добавить комментарий