Лимит по упрощенке

Содержание

- Удобства налога на УСН доходы 6%

- Пример расчета налога УСН доходы 6%

- Образец учетной политики УСН доходы 6%

- Лимит по УСН на 2018-2019 годы для планирующих переход на спецрежим

- Причины «слета» с УСНО и обязательный набор действий в связи с этим

- «Переходные» расходы/доходы

- Определение стоимости ОС и НМА

- НДС в переходный период

- Уплата «общережимных» налогов и представление отчетности по ним

- Уплата страховых взносов

- УСН в 2019 году: лимит доходов

- Изменения УСН в 2018-2019 годах

- Переход на ОСН

Удобства налога на УСН доходы 6%

Преимущества работы на УСН доходы 6% очевидны при ближайшем рассмотрении, и его применение облегчает жизнь налогоплательщикам, как в финансовом, так и в административном плане.

Во-первых, отсутствует необходимость вести учет расходов, а соответственно собирать различные квитанции, чеки и т. п., подтверждающие ваши расходы. Тем более, не все расходы можно учитывать в составе затрат при определении базы налогообложения.

Если доля расходов мала, а также если вы изначально не готовы «связываться» с учетом расходов, лучше, разумеется, выбрать объект налогообложения «доходы» 6%. Налог уплачивается с общей суммы полученного дохода по налоговой ставке 6%.

Налоговые органы крайне редко проверяют налогоплательщиков, применяющих спецрежим доходы 6%. Причем 6% — это максимальная ставка налога УСН «доходы». Ознакомившись с местным региональным законодательством, вы можете узнать, какая именно ставка налога применяется в вашем регионе. Дело в том, что регионам дано право понижать налоговую ставку до 0%. Если вы будете вовремя платить все налоги и взносы, а также вовремя сдавать отчетность, общение с налоговой инспекцией будет для вас крайне редким эпизодом.

Пример расчета налога УСН доходы 6%

Приведу пример расчета авансовых платежей на УСН доходы 6% без наемных работников:

Авансовый платеж за первый квартал

1. Допустим, ваш доход за январь, февраль, март, т. е. за 1 квартал текущего года составил 500 000 руб. 500 000×6% = 30 000 рублей.

2. Определяем размер вычета (это ваши взносы, которые вы должны были уплатить в течении первого квартала 2019 года):

- на обязательное пенсионное страхование 7 338,50 рублей;

- на обязательное медицинское страхование 1 721 рубль.

Итого ваш вычет за 1 квартал 2019 года составит 9 059,50 рублей.

3. 30 000 — 9 059,50 = 20 940,50 рублей. Это и есть сумма, которая называется авансовый платеж за первый квартал 2019 года.

Авансовый платеж за шесть месяцев

A. Суммируете доход за первый квартал (500 000) с доходом за второй квартал, допустим, он равен 400 000 рублей. 500 000 + 400 000 = 900 000×6% = 54 000 рублей.

B. Определяете размер вычета (это платежи в фонды за два квартала 18 119 плюс авансовый платеж за первый квартал 20 940,50 рублей). Получается вычет 39 059,50 рублей.

C. 54 000 — 39 059,50 = 14 940,50 рублей — сумма авансового платежа в налоговую за первое полугодие.

Аналогично рассчитывается авансовый платеж за девять месяцев и за год. Не забывайте только уплачивать поквартально взносы пенсионное и медицинское страхование, и тогда у вас будет право вычитывать эти суммы из авансовых квартальных платежей налога в ФНС.

Поясним значение цифр 1 721 рублей и 7 338,50 рублей, указанные п.2 Примера. В 2019 году фиксированные взносы, подлежащие оплате на пенсионное и медицинское страхование определены конкретными цифрами, в отличие от предыдущих лет, когда взносы рассчитывались на основании МРОТ.

Для фиксированных взносов в 2019 году, при годовом доходе менее 300 000 рублей на пенсионное страхование определен размер 29 354 рублей, для взносов на медицинское страхование – 6 884 рубля. Если разбить эти суммы на равные части для равномерной оплаты поквартально, то получим 1 721 рублей и 7 338,50 рублей. Хотя на свое усмотрение вы можете оплачивать взносы необязательно равными частями.

В 2018 году размеры фиксированных взносов для ИП за себя, при доходе менее 300 000 рублей составляли:

- на пенсионное страхование – 26545 рублей;

- на медицинское страхование – 5840 рублей.

При доходе свыше 300 000 рублей в 2018 и в 2019 годах, ИП должен дополнительно к фиксированным взносам перечислить в ИФНС 1% от разницы между годовым доходом и 300 000 рублей. Срок перечисления дополнительного платежа на пенсионное страхование за 2018 и 2019 года – до 1 июля 2018 и до 1 июля 2019 года, соответственно.

Если у вас есть наемные работники, то взносы, уплачиваемые за них, также идут на уменьшение платежей УСН, но по другому правилу. Например:

- Доход за 1 квартал составил 500 000 рублей. Налог, исходя из налоговой ставки 6%, будет 500 000 х 6% = 30 000 рублей.

- Вы уплатили фиксированные взносы за себя в течение 1 квартала в размере 7 338,50 + 1 721 рублей, а также взносы за наемных работников в размере 15 000 рублей.

- Несмотря на то, что общая сумма взносов составила 7 338,50 + 1 721 + 15 000 = 24 059,50 рублей, уменьшить налог вы можете только на 50% суммы рассчитанного налога: 30 000 х 50% = 15 000 рублей.

- Авансовый платеж за 1 квартал для ИП с наемными работниками составит 15 000 рублей.

- В отличии от ИП без наемных работников, ИП с наемными работниками может уменьшать налог УСН не более чем на 50% от суммы рассчитанного налога (п.3.1 статья 346.21 НК РФ).

Образец учетной политики УСН доходы 6%

- Ведение налогового учета возлагаю на себя.

- Для расчета единого налога использовать объект налогообложения в виде доходов. Основание: статья 346.14 Налогового кодекса РФ.

- Налоговая база по налогу определяется по данным книги учета доходов и расходов. При этом доходы в виде имущества, полученного в рамках целевого финансирования, в книге учета доходов и расходов не отражаются. Основание: статья 346.24, подпункт 1 пункта 1.1 статьи 346.15, пункт 2 статьи 251 Налогового кодекса РФ, письмо Минфина России от 16 мая 2011 г. № 03-11-06/2/77.

- Книгу учета доходов и расходов УСН вести автоматизированно с использованием типовой версии Книги учета. Основание: статья 346.24 Налогового кодекса РФ, пункт 1.4 Порядка, утвержденного приказом Минфина России от 22 октября 2012 г. № 135н (в редакции приказа Минфина от 07 декабря 2016 года № 227).

- Записи в книге учета доходов и расходов осуществлять на основании первичных документов по каждой хозяйственной операции. Основание: пункт 1.1 Порядка, утвержденного приказом Минфина России от 22 октября 2012 г. № 135н (в редакции приказа Минфина от 07 декабря 2016 года № 227), часть 2 статьи 9 Закона от 6 декабря 2011 г. № 402-ФЗ.

- Сумма налога (авансового платежа) уменьшается на суммы взносов на обязательное пенсионное, медицинское страхование. Основание: пункт 3.1 статьи 346.21 Налогового кодекса РФ, письма ФНС России от 10 марта 2011 г. № КЕ-4-3/3785 и от 12 мая 2010 г. № ШС-17-3

Учетную политику необходимо утвердить приказом.

Материал отредактирован в соответствии с актуальным законодательством 20.11.2018

Лимит по УСН на 2018-2019 годы для планирующих переход на спецрежим

Если организация планирует перейти на УСН с очередного года, ей необходимо учитывать, что ее выручка за 9 месяцев текущего года тоже регламентирована. Лимит по УСН на 2018 год, превышение которого не позволит перейти на спецрежим с 2019 года, составляет 112,5 млн руб.

ОБРАТИТЕ ВНИМАНИЕ! Установленный для перехода на упрощенку лимит УСН 2018-2019 действует только для организаций. Если перейти на УСН решит индивидуальный предприниматель, ограничение по размеру выручки за 9 месяцев года, предшествующего переходу на УСН, для него не установлено.

Оба предела (по доходу за 9 месяцев и для всего годового дохода) по УСН в 2018-2019 годах изменения лимита доходов в зависимости от величины коэффициента-дефлятора не предусматривают. Указанные выше значения общего лимита доходов по УСН в 2018-2019 годах и лимита, установленного на 9 месяцев 2018-2019 годов, введены в применение с 2017 года.

Несмотря на то, что их индексация предусмотрена текстом ст. 346.12 и 346.13 НК РФ, применение коэффициента-дефлятора к значениям лимита УСН на 2018-2019 годы не осуществляется, потому что индексация заморожена на период до 2021 года (закон «О внесении изменений…» от 03.07.2016 № 243-ФЗ).

О размере коэффициента-дефлятора по УСН на 2018 год узнайте из публикации «Утвердили коэффициенты-дефляторы на 2018 год».

Размеры коэффициентов, запланированные на 2019 год, ищите .

Причины «слета» с УСНО и обязательный набор действий в связи с этим

Организация обязана перейти на общий режим налогообложения, если в каком-то квартале, в частностип. 3 ст. 346.12, п. 4 ст. 346.13 НК РФ:

- <или>она открыла филиал или представительство;

- <или>доля участия в ее уставном капитале других организаций составила более 25%;

- <или>бухгалтерская остаточная стоимость ее ОС превысила 100 млн руб.;

- <или>средняя численность ее работников превысила 100 человек;

- <или>ее доходы с начала года превысили 60 млн руб.;

- <или>она начала вести «запрещенный» для применения УСНО вид деятельности (например, занялась игорным бизнесом).

Об утрате права на УСНО нужно сообщить в свою налоговую инспекцию в течение 15 календарных дней после окончания квартала, в котором произошло какое-либо из вышеназванных событийп. 5 ст. 346.13 НК РФ. Для этого направьте налоговикам уведомление по форме, утвержденной ФНСформа 26.2-2, утв. Приказом ФНС от 02.11.2012 № ММВ-7-3/829@.

Подать декларацию по УСНО бывший упрощенец должен не позднее 25-го числа месяца, следующего за кварталом, когда произошел «слет» с упрощенкип. 1 ст. 346.19, п. 3 ст. 346.23 НК РФ. Декларацию нужно составить за период с начала года до квартала, в котором организация утратила право на УСНОп. 4 ст. 346.13 НК РФ. То есть если утрата права пришлась на IV квартал 2013 г., то отчитаться по УСНО нужно будет не позднее 27 января 2014 г. (так как 25 января выпадает на субботу), представив декларацию за 9 месяцев 2013 г. Этот период будет для организации налоговым периодом по УСНО.

В этот же срок нужно будет уплатить налог при УСНОп. 7 ст. 346.21, п. 3 ст. 346.23 НК РФ. При этом если на «доходно-расходной» УСНО сумма налога к уплате за неполный налоговый период окажется меньше минимального налога, то заплатить в бюджет нужно будет именно его — 1% от доходовп. 6 ст. 346.18 НК РФ; п. 2 Письма ФНС от 27.03.2012 № ЕД-4-3/5146@; Письмо ФНС от 10.03.2010 № 3-2-15/12@; Постановление Президиума ВАС от 02.07.2013 № 169/13.

«Переходные» расходы/доходы

После перехода на общий режим исчислять налоги (налог на прибыль, НДС, налог на имущество) нужно так, как будто вы являетесь вновь созданной организациейп. 4 ст. 346.13 НК РФ. И необходимо будет выбрать для себя метод учета для расчета налога на прибыль — кассовый или начисления. С точки зрения учета «переходных» доходов и расходов, конечно, удобнее применять кассовый метод. Но он доступен только тем, у кого средний размер выручки (без НДС) за последние четыре квартала не превысил 1 млн руб.п. 1 ст. 273 НК РФ То есть крайне ограниченному количеству лиц. Альтернатива ему — метод начисленияп. 1 ст. 271, п. 1 ст. 272 НК РФ. Далее речь пойдет именно о нем.

Учет расходов. Порядок учета затрат при переходе на ОСНО с «доходно-расходной» упрощенки приведен в таблице. Естественно, речь идет лишь о тех затратах, которые не вошли в базу при УСНО.

| Вид затрат и их оплата | Дата признания в расходах на ОСНОподп. 2 п. 2 ст. 346.25 НК РФ |

| Сырье, материалы, не оплаченные до перехода на ОСНОп. 1 ст. 254, п. 2 ст. 272 НК РФ | Если не списаны в производство до перехода на ОСНО, то дата списания в производство (кроме сырья и материалов, учитываемых в себестоимости готовой продукциипп. 1, 2 ст. 319 НК РФ) |

| Если списаны в производство до перехода на ОСНО, то 1-е число квартала, с которого применяется ОСНО | |

| Работы, услуги, не оплаченные до перехода на ОСНОп. 1 ст. 254, п. 2 ст. 272 НК РФ | Если акт приема-передачи подписан до перехода на ОСНО, то 1-е число квартала, с которого применяется ОСНО |

| Товары, реализованные, но не оплаченные поставщику до перехода на ОСНОподп. 3 п. 1 ст. 268, подп. 2 п. 2 ст. 346.17 НК РФ | 1-е число квартала, с которого применяется ОСНО |

| Товары, не реализованные до перехода на ОСНО (и оплаченные, и не оплаченные поставщику)подп. 3 п. 1 ст. 268, подп. 2 п. 2 ст. 346.17 НК РФ | Дата передачи покупателю |

| Зарплата, начисленная, но не выплаченная до перехода на ОСНО | 1-е число квартала, с которого применяется ОСНО |

| Страховые взносы, начисленные, но не уплаченные до перехода на ОСНО | 1-е число квартала, с которого применяется ОСНО |

Если же бывший упрощенец использовал объект «доходы», то, по мнению Минфина, какие-либо расходы, относящиеся к периоду применения упрощенки, при переходе на общий режим учесть нельзя, в частности стоимость приобретенных на УСНО, но оплаченных на общем режиме товаровп. 2 Письма Минфина от 19.01.2012 № 03-03-06/1/20; Письмо Минфина от 04.04.2013 № 03-11-06/2/10983. Поэтому, если вы столкнулись с вынужденным переходом с «доходной» УСНО на общий режим и хотите включить «переходные» расходы в расчет «прибыльной» базы, будьте готовы к претензиям налоговиков.

Хотя однажды суд сказал, что после «слета» с УСНО учесть «переходные» расходы при расчете налога на прибыль можно независимо от используемого упрощенцем объекта налогообложенияПостановление ФАС ДВО от 06.12.2010 № Ф03-8167/2010.

Аналогичные проблемы могут возникнуть с признанием в расходах невыплаченной зарплаты и страховых взносов. По крайней мере в случае смены объекта налогообложения с «доходов» на «доходы минус расходы» Минфин высказывался против учета таких затрат для целей налогообложенияПисьмо Минфина от 07.09.2010 № 03-11-06/2/142. Поскольку указанные суммы относятся к периоду, когда организация применяла «доходную» упрощенку и расходов как таковых у нее быть не могло. При «слете» с «доходной» УСНО контролеры иногда рассуждают аналогичным образом. Но к счастью, суды встают на сторону бывших упрощенцевПостановления ФАС ВСО от 03.12.2010 № А69-02/2010; 2 ААС от 05.05.2011 № А29-9378/2010.

Учет доходов. На 1-е число квартала, с которого применяется общий режим, в «прибыльные» доходы нужно будет включить всю выручку от реализации товаров, которые не были оплачены в период применения УСНОподп. 1 п. 2 ст. 346.25 НК РФ. А вот если вы учли в доходах при упрощенке авансы, то, наоборот, учитывать выручку по этим предоплаченным отгрузкам в доходах на ОСНО уже не нужноп. 1 ст. 346.17 НК РФ; Письмо УФНС по г. Москве от 14.05.2010 № 16-15/050711@.

В общем, не забывайте главное «переходное» правило: все «переходные» доходы и расходы должны быть учтены один раз — либо в рамках упрощенки, либо в рамках общего режима.

Определение стоимости ОС и НМА

Может случиться так, что к моменту утраты права на УСНО стоимость каких-то ОС у вас будет не полностью учтена в расходах. Сможете ли вы «досписать» ее после «слета» с УСНО?

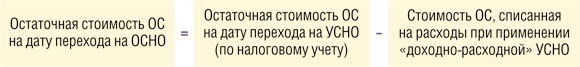

СИТУАЦИЯ 1. ОС приобретено до применения упрощенки. После перехода с УСНО на общий режим неучтенную стоимость ОС можно будет включить в расходы через амортизациюп. 3 ст. 346.25 НК РФ. Ее нужно начислять на остаточную стоимость таких ОС, которая рассчитывается по формуле:

По приведенной формуле рассчитывать остаточную стоимость ОС могут и бывшие «доходные» упрощенцы. Последний показатель в формуле они определяют расчетным путем (несмотря на то, что до этого свои расходы они вообще не учитывали в налоговом учете).

СИТУАЦИЯ 2. ОС приобретено в период применения УСНО. Тогда все зависит от объекта налогообложения:

- <если>упрощенец применял объект «доходы», то после «слета» с УСНО стоимость ОС в «прибыльные» расходы включить будет нельзяПисьма ФНС от 02.10.2012 № ЕД-4-3/16539@; Минфина от 07.12.2012 № 03-03-06/1/633. Правда, иногда бывшим упрощенцам удавалось доказать обратное в судеПостановления 14 ААС от 10.09.2012 № А13-4110/2012; 13 ААС от 30.06.2009 № А21-9258/2008;

- <если>упрощенец применял объект «доходы минус расходы», то неучтенная стоимость списывается на «прибыльные» расходы через амортизациюПисьмо Минфина от 15.03.2011 № 03-11-06/2/34. При этом остаточная стоимость ОС определяется так:

НДС в переходный период

Когда упрощенец становится «общережимником», он переходит в категорию плательщиков НДСп. 4 ст. 346.13 НК РФ. Это значит, что он должен начислять НДС:

- со стоимости реализуемых товаров (работ, услуг), отгруженных начиная с квартала, в котором перешел на ОСНО;

- с авансов, полученных начиная с квартала, в котором перешел на ОСНО.

Понадобится выставлять и счета-фактурыподп. 1 п. 1 ст. 146, п. 3 ст. 168 НК РФ. Причем все это придется делать, даже если вы узнали об утрате права на УСНО в конце квартала.

Если с начала «переходного» квартала и до момента «слета» упрощенец что-то продал без НДС, то все равно надо будет начислить и заплатить налог:

- <или>за счет собственных средств;

- <или>за счет средств покупателя, если он согласится доплатить налог или вы сможете взыскать НДС через суд.

Если же в период применения УСНО вы получали авансы, отгрузка по которым произойдет на общем режиме, то реализация тоже будет облагаться НДС.

При оформлении счетов-фактур на отгрузки, которые состоялись в квартале «слета», но до того, как вы узнали о потере права на применение УСНО, на счетах-фактурах лучше поставить те же даты, которые указаны на первичке (товарных накладных, актах и т. д.). Конечно, если вы хотите, чтобы у покупателя не было проблем с вычетом НДС.

В товарных накладных и актах стоимость также должна быть указана с учетом НДС. Но понятно, что в документах, оформленных с начала «переходного» квартала и до того, как стало ясно, что вы потеряли право на УСНО, никакого НДС не будет. В итоге после перехода на ОСНО вам нужно будет исправить первичку, выделив в ценах НДСп. 7 ст. 9 Закона от 06.12.2011 № 402-ФЗ.

Входной НДС со стоимости приобретенных товаров (работ, услуг), которые не были использованы в деятельности в период применения УСНО (и не были включены в расходы), можно будет принять к вычету в квартале «слета» с упрощенкип. 6 ст. 346.25 НК РФ; Письмо Минфина от 04.04.2013 № 03-11-06/2/10983. Но только если вы применяли «доходно-расходную» УСНО. На применявших объект «доходы» это правило не распространяетсяПостановления ФАС ПО от 24.10.2012 № А57-664/2012; ФАС СЗО от 16.08.2012 № А13-17735/2011, от 15.12.2011 № А05-3687/2011.

Что касается входного НДС по ОС, то, если введено в эксплуатацию оно было в период применения УСНО, НДС по нему после перехода на общий режим принять к вычету не получитсяПисьмо Минфина от 05.03.2013 № 03-07-11/6648. А если в эксплуатацию оно было введено после «слета» с упрощенки, то НДС можно будет принять к вычету, даже если куплено оно было в период применения «доходной» УСНОПисьмо Минфина от 01.10.2013 № 03-07-15/40631; п. 2 Письма Минфина от 17.03.2010 № 03-11-06/2/36.

Уплата «общережимных» налогов и представление отчетности по ним

По итогам квартала, в котором вы начали применять общий режим, нужно будет заплатить налоги и отчитаться по ним в ИФНС. Таблица, приведенная ниже, поможет вам ничего не забыть.

| Налог | Что и когда уплачивается за квартал, в котором был «слет» с УСНО | Когда представляется декларация/расчет авансовых платежей |

| НДС | По 1/3 от суммы налога к уплате по декларации не позднее 20-го числа каждого месяца квартала, следующего за кварталом, в котором произошел «слет» с УСНОп. 1 ст. 174 НК РФ | Не позднее 20-го числа месяца, следующего за кварталом, в котором произошел «слет» с УСНОп. 5 ст. 174 НК РФ |

| Налог на прибыль. Если право на УСНО утрачено: | ||

|

Авансовый платеж не позднее 28-го числа месяца, следующего за кварталом «слета» с УСНОп. 1 ст. 287, п. 3 ст. 289 НК РФ | Не позднее 28-го числа месяца, следующего за кварталом «слета» с УСНОп. 3 ст. 289 НК РФ |

|

Налог не позднее 28 марта следующего годап. 1 ст. 287, п. 4 ст. 289 НК РФ | Не позднее 28 марта следующего годап. 4 ст. 289 НК РФ |

| Налог на имущество организаций. Если региональным законом отчетные периодыпп. 2, 3 ст. 379, п. 6 ст. 382 НК РФ: | ||

|

Авансовый платеж/налог в срок, установленный региональным закономпп. 1, 2 ст. 383 НК РФ | Не позднее 30-го числа месяца, следующего за кварталом «слета» с УСНО, либо не позднее 30 марта следующего года, если право на УСНО утрачено в IV кварталепп. 2, 3 ст. 386 НК РФ |

|

Налог в срок, установленный региональным закономпп. 1, 2 ст. 383 НК РФ | Не позднее 30 марта следующего годап. 3 ст. 386 НК РФ |

Уплата страховых взносов

По-новому начислять взносы нужно будет тем работодателям, которые до «слета» со спецрежима применяли пониженные тарифыпп. 8, 11, 12 ч. 1, ч. 1.4, 3.4 ст. 58 Закона от 24.07.2009 № 212-ФЗ. Такой страхователь с начала того квартала, когда утратил право на применение УСНО, обязан уплачивать страховые взносы по основным тарифамПисьмо Минздравсоцразвития от 24.11.2011 № 5004-19; приложение к Письму ФСС от 18.12.2012 № 15-03-11/08-16893. Поэтому, если о «слете» с упрощенки вам станет известно только в последнем месяце квартала, взносы за первый, а может, и второй месяц нужно будет доначислить и доплатитьч. 3—5 ст. 15 Закона от 24.07.2009 № 212-ФЗ. При этом пени платить не придетсяПисьмо Минтруда от 05.07.2013 № 17-3/1084. Взносы с начала года пересчитывать не нужноПисьмо Минздравсоцразвития от 24.11.2011 № 5004-19.

Тем же, кто, будучи на упрощенке, применял основные тарифы, пересчитывать ничего не понадобится. В плане начисления и уплаты взносов для них вообще ничего не изменится.

Теперь о заполнении РСВ-1 по итогам «переходного» периода.

ИЗ АВТОРИТЕТНЫХ ИСТОЧНИКОВ

ДАШИНА Тамара Николаевна Заместитель управляющего Отделением Пенсионного фонда РФ по г. Москве и Московской области

ДАШИНА Тамара Николаевна Заместитель управляющего Отделением Пенсионного фонда РФ по г. Москве и Московской области

“Если страхователь утратил право на применение пониженных тарифов страховых взносов, то в расчете РСВ-1, составленном по окончании того периода, когда было утрачено право на пониженные тарифы, нужно будет заполнить два подраздела 2.1 — отдельно для каждого тарифа взносовп. 8.1 Порядка, утв. Приказом Минтруда от 28.12.2012 № 639н”.

То есть два подраздела 2.1 необходимы, поскольку для упрощенцев и применяющих общий режим налогообложения предусмотрены разные коды тарифовприложение к Порядку, утв. Приказом Минтруда от 28.12.2012 № 639н.

Если, например, право на применение пониженных тарифов было утрачено в октябре 2013 г., то в расчете РСВ-1 за 2013 г. будут:

- подраздел 2.1 для взносов, начисленных в «упрощенный» период по пониженным тарифам с кодом 07 либо по основным с кодом 52. В нем заполняется только столбец 3 — указываются итоговые суммы взносов за период с января по сентябрь 2013 г.;

- подраздел 2.1 для взносов, начисленных на общем режиме за последний квартал по основным тарифам. В нем будет указан код 01 и в столбце 3 — суммы взносов за период с октября по декабрь 2013 г.

Представлять вместе с таким РСВ-1 какие-то поясняющие документы в ПФР не нужно. Но если хотите избежать вопросов от контролеров, то можете направить вместе с пенсионной отчетностью также и копию уведомления об утрате права на применение УСНО по форме 26.2-2форма 26.2-2, утв. Приказом ФНС от 02.11.2012 № ММВ-7-3/829@.

***

Если вы утратили право на применение УСНО, то весь следующий год вам придется работать на общем режиме. И только по окончании этого года на ОСНО вы сможете опять вернуться на упрощенкуп. 7 ст. 346.13 НК РФ.

Другие статьи журнала «ГЛАВНАЯ КНИГА» на тему «УСН — расчет / уплата»:

2019 г.

- ТСЖ на УСН: что включать в доходы, № 7

2018 г.

- Госконтракт, НДС и упрощенка, № 3

- УСН: смена «упрощенного» объекта, № 23 Упрощенка: сложности после перехода, № 23

- УСН: трудности перехода, № 22

- Вексельные операции на УСН, № 21

- Утрата права на УСН: как это происходит, № 19

- 11 разъяснений ВС для упрощенцев, № 15 Что делать, если ИФНС запрашивает КУДиР, № 15 Учет убытков прошлых лет на УСН, № 15

УСН в 2019 году: лимит доходов

Предельная величина (лимит) доходов для применения УСН ежегодно индексируется на коэффициент-дефлятор (абз. 4 п. 4 ст. 346.13 НК РФ). В 2017 году он был равен 1,425 (приказ Минэкономразвития России от 03.11.2016 № 698). При этом предельная величина доходов с 01.01.2017 увеличилась до 150 млн руб. и одновременно произошло приостановление до 01.01.2020 действия п. 2 ст. 346.12 НК РФ, которой предусматривалась индексация лимита на коэффициент-дефлятор. Таким образом, в 2017-2019 годах для определения предельной величины доходов для применения УСН коэффициент-дефлятор не применяется.

В 2019 году лимиты доходов и стоимости ОС для УСН следующие:

- доход годовой — не более 150 млн руб.;

- доход за 9 месяцев для перехода на УСН — 112,5 млн руб.;

- остаточная стоимость ОС для перехода на УСН и использования этого спецрежима — 150 млн руб.

Об особенностях исчисления и уплаты упрощенного налога читайте в рубрике «УСН в 2018-2019 годах — изменения, сроки уплаты, отчетность».

Если по итогам 1 квартала, полугодия, 9 месяцев, года, доходы налогоплательщика по УСН превысят установленный лимит, он лишится права на применение УСН.

Законодательство изменением лимита доходов по УСН в 2017-2019 годах не ограничилось.

Изменения УСН в 2018-2019 годах

Основным изменением в работе упрощенцев с 2019 года является отмена льготы по страхвзносам для бизнеса с видами деятельности, поименоанными в ст.427 НК РФ. Теперь фирмы и ИП платят взносы по общей ставке 30%.

Главное изменение по УСН в 2018 году в том, что новая форма КУДИР (утверждена приказом Минфина от 22.10.2012 № 135н в ред. приказа Минфина от 07.12.2016 № 227н) с 01.01.2018 обязательна для применения всеми упрощенцами.

В 2017 году в отношении УСН принято больше поправок. Так, с 2017 года:

- Для упрощенного налога с разницы между доходами и расходами и минимального налога по УСН действует единый КБК — 18210501021011000110.

- Действует новая форма декларации. В ней появились строки для отражения сумм торгового сбора и пониженной ставки по УСН «доходы» (приказ ФНС РФ от 26.02.2016 № ММВ-7-3/99).

- На период 2017-2021 годов налогоплательщики Крыма платят налог при УСН «доходы» по ставке 4%, УСН «доходы-расходы» — 10% (закон Республики Крым от 26.10.2016 № 293-ЗРК/2016).

- Предельная величина остаточной стоимости основных средств увеличилась до 150 млн руб. (в 2016 году она составляла 100 млн руб.).

- Повысился до 112,5 млн руб. лимит доходов за 9 месяцев года, в котором подается уведомление о переходе на УСН на следующий год. Индексация этого лимита также была приостановлена до 2020 года. Данный лимит применяется в случае подачи заявления о переходе на УСН с 2018 года.

- «Упрощенцы» могут учесть в расходах затраты на проведение независимой оценки на соответствие требованиям к квалификации (п. 33 ст. 346.16 НК РФ).

- Список льготных видов деятельности, которые позволяют уменьшить ставку страхвзносов для «упрощенцев», приведен в соответствии с ОКВЭД-2 (утвержден приказом Росстандарта от 31.01.2014 № 14-ст). Поправка введена законом от 27.11.2017 № 355-ФЗ и действует для правоотношений, возникших с 01.01.2017.

Переход на ОСН

В соответствии с п. 5 ст. 346.13 НК РФ налогоплательщик обязан сообщить о переходе на ОСН в налоговую инспекцию в течение 15 календарных дней по окончании отчетного (налогового) периода. С момента перехода на ОСН он должен рассчитать и уплатить налоги по общему режиму налогообложения в порядке, который предусмотрен для вновь созданных организаций (вновь зарегистрированных индивидуальных предпринимателей).

Если превышение лимита обнаружено не сразу и налогоплательщик продолжает уплачивать налог по УСН, ст. 78 НК РФ предоставляет ему право зачесть такие платежи в счет налогов, которые должны были быть уплаченными за этот период в системе общего налогообложения. Такое мнение высказал ФАС Центрального округа в постановлении от 10.06.2010 № А54-1814/2009-С8. Кроме того, по нормам п. 4 ст. 346.13 НК РФ пени и штрафы за несвоевременную уплату ежемесячных платежей в течение квартала, в котором осуществлен переход на ОСН, налогоплательщику не начисляются.

Также налоговые органы не вправе привлекать налогоплательщика к ответственности за несвоевременное представление деклараций по налогам, уплачиваемым в рамках общего режима, срок представления которых истек до окончания отчетного периода, когда налогоплательщик утратил право на применение УСН. Это подчеркивают и суды (постановления ФАС Западно-Сибирского округа от 05.11.2008 № Ф04-6118/2008(15332-А81-34), ФАС Дальневосточного округа от 07.07.2008 № Ф03-А04/08-2/2418).

Следует отметить, что при утрате права на применение УСН в течение календарного года и переходе на общий режим налогообложения в порядке п. 4 ст. 346.13 НК РФ налоговые органы могут потребовать рассчитать и уплатить минимальный налог по итогам последнего отчетного периода работы на УСН, приравнивая его к налоговому периоду (письмо ФНС России от 27.03.12 № ЕД-4-3/5146, постановление Президиума ВАС РФ от 02.07.2013 № 169/13).

Полную информацию о переходе с упрощенки на общий режим налогообложения вы можете прочесть в статье «Порядок перехода с УСН на ОСНО в 2018-2019 годах».

В 2019 году лимит доходов для использования УСН составляет 150 млн руб. для годового дохода упрощенца и 112,5 млн руб. за предыдущие 9 месяцев для дохода, позволяющего перейти на УСН. При этом следует иметь в виду, что некоторые поступления, не облагаемые упрощенным налогом, при исчислении дохода не учитываются.

Добавить комментарий