Заполнение декларации по прибыли

Содержание

- Что представляет собой налог на прибыль

- Что такое прибыль

- Какие существуют методы признания совершенных доходов и расходов

- Налоговый период

- Порядок заполнения декларации по налогу на прибыль

- ПОРЯДОК ЗАПОЛНЕНИЯ НАЛОГОВОЙ ДЕКЛАРАЦИИ ПО НАЛОГУ НА ПРИБЫЛЬ ОРГАНИЗАЦИЙ

- Что нужно знать о налоге на прибыль и грамотном заполнении отчетной документации?

- Особенности и сроки заполнения декларации по налогу на прибыль

- Заполнение декларации по налогу на прибыль: оформляем отчетность правильно!

- Состав налоговой декларации по налогу на прибыль

- Строка 210 декларации по налогу на прибыль

Что представляет собой налог на прибыль

Этот вид отчисления является одним из самых важных налогов федерального уровня. Он играет две роли:

- распределительную;

- регулирующую.

Все нюансы данной разновидности отображены в Налоговом Кодексе Российской Федерации, в главе №25.

Согласно установленному порядку, выплачивают в казну страны отчисление организации, не люди (они платят за получаемый доход). Делятся же компании по признаку принадлежности к стране на две основные группы:

- организации, являющиеся российскими;

- организации зарубежных компаний, филиалы, ведущие деятельность на территории нашей страны с помощью открытых представительств, или принимающие прибыль от находящихся в ней источников.

В данный список для иностранцев не включают лишь зарубежные компании, выступающие соорганизаторами России по спортивным мероприятиям мирового значения — игр для олимпийцев и паралимпийцев, проходящих на территории РФ в 2014 году.

Освобождены от выплат за получение прибыли компании:

- выбравшие систему налогообложения упрощенного характера;

- платят ЕНВД по направлениям деятельности;

- отдают государству деньги по единой сельскохозяйственной налоговой повинности;

- представляют игорное предпринимательство.

Что такое прибыль

Поскольку у налогообложения должен быть объект, с которого снимается часть средств и отдается государству, он есть и в этом случае: это прибыль. С полученной прибыли, а не дохода, компании платят отчисления. Посмотрим, что с точки зрения закона принимается за прибыль.

Существуют три основных понятия, которые нужно усвоить, чтобы разобраться в данной разновидности налога:

- доходы;

- расходы;

- собственно прибыль.

Доход – это все деньги, которые были получены компанией, как результат ее деятельности. Расход – это деньги, которые она затратила, чтобы осуществить деятельность. Прибыль – разность дохода и расхода, то есть, так называемые «чистые» деньги, с которых уже вычли всю сумму вложенных в предприятие денег.

Приведем простейший пример. Вы открыли собственный магазин выпечки, принятой публикой с большим удовольствием. За приличное время работы вы наработали клиентуру, и перестали работать в минус. Так, месяц работы компании окупается доходом в 500 тысяч рублей. При этом, не учитывая временные расходы, которые возникают в виде различных поломок оборудования и т.д., вы тратите ежемесячно около 200 тысяч на:

- закупку сырья;

- обслуживание помещения;

- выплату заработной платы;

- коммунальные платежи;

- рекламу и т.д.

Получается, что чистая прибыль организации (С) будет равна доходу (А), из которого вычтут затраты (В).

А-В=С

Итак, законодательно прибылью признается:

- для компаний, родиной которых является Россия – это разность доходов и расходов, которые неизменно возникают во время осуществления деятельности.

- для компаний зарубежных, которые работают на территории нашей страны посредством открытых представительств – то же самое, только учет денежного оборота ведется лишь для представительств;

- иностранные компании, которые с предыдущей классификацией не совпадают, за прибыль принимают доход, который был принят от источников, располагающихся на территории России.

Обратите внимание! Во всех перечисленных выше случаях, под расходами могут подразумеваться не все траты компании, которые ей покажутся уместными. Потенциальное уменьшение суммы дохода и налога возможно лишь тогда, когда расходы совпадают с требованиями, предъявленными к ним Налоговым Кодексом Российской Федерации.

Какие доходы может получать фирма

Чтобы классифицировать доходы, можно их разделить на две основные группы:

- полученные в результате продажи произведенной продукции или проведения работ, реализации предоставляемых услуг, а также имущественных прав;

- полученные без реализационного процесса.

Доходами в первом случае является выручка, которая собрана компанией после того, как она продала свои основные товары. Это не обязательно должен быть продукт, например, крем для лица. Товаром может являться действие, то есть услуга (массаж лица) или работа (монтаж массажного стола). Кроме того, доход также приносит реализация прав имущественного характера, например, передача в аренду интеллектуальную собственность, и получение за это денег. Определяется выручка от совершения указанных выше процедур посредством подсчета поступивших средств, которые могли быть выплачены за одно из указанных выше направлений.

К полученным вне реализационного процесса доходам Налоговый Кодекс относит приобретенные посредством действий из нижеследующего списка деньги.

- При разнице между курсами для продажи и покупки валюты другой страны и установленным ЦБ Российской Федерации на день приобретения или продажи этой валюты.

- При обладании долей сторонней компании.

- Когда имеющееся имущество передается.

- Когда происходит начисление штрафов или другого порядка санкций за отказ от следования заключенным договоренностям и официальным обязательствам.

- Когда для использования другой компанией передается интеллектуальная собственность, но лишь в ситуации, если данный источник денег не будет определен налогоплательщиком, как реализации.

- При получении процентов, которые уплачиваются на погашение обязательств по взятому у кредитной или другой организации, либо отдельного человека, займа.

- При учете резервов, которые были восстановлены посредством вписывания расходов на их формирование в состав всех расходов компании.

- Имущество, которое было подарено безвозмездно. Это может быть существующий в реальности объект, или интеллектуальная собственность.

- Когда выплачивающее налог лицо является членом объединения в виде товарищества простого вида, распределяемый ему доход не подлежит обложению.

- Деньги за прошедшие налоговые периоды в 12 месяцев, обнаружившиеся лишь на данном периоде отчетности.

- Если при проведении процедуры переоценки имущества в валюту возникает положительная разница, она не принимается за доход. Сюда не относятся оцененные в зарубежной валюте бумаги, являющиеся ценными.

- Разница между выплаченной и фактически начисленной суммой за проведение работ, оказание услуг или продажу товаров, также не подлежит налоговому учету.

- Прочие элементы списка, указанные на страницах Налогового Кодекса.

Документально определение поступивших доходов отображается с помощью подтверждений первичных или последующих, а также бумаг, в которых ведется налоговый учет.

Если часть доходов налогоплательщика была получена в иностранной валюте, а часть в российских рублях, то вся сумма учитывается вместе, и налог снимается с этой общей величины.

Согласно букве закона, существует всего 43 разновидности доходов, поступающих налогоплательщику доходов, принимать во внимание существование которых при определении налоговой базы не нужно.

- Когда вместе денежной выручки фирма получает имущество, какие-либо права на него, оказание услуг, при этом определение поступающих и затрачиваемых средств производится согласно методу начисления.

- Если имущество или права имущественного характера получаются, как некий залог дальнейшего сотрудничества и выполнения договоренностей, а также в виде вклада одного из членов сообщества хозяйственной направленности, который из него выбывает, либо во время распределения имеющегося у ликвидируемого сообщества имущества между состоящими в союзе членами.

- Когда какое-либо имущество, в том числе права на что-либо могут быть оценены в рублях или другой валюте и передаются в уставной капитал в качестве взноса.

- Если было получено некоторое имущество или денежные средства, в качестве помощи, оказанной на добровольных и безвозмездных началах.

- Для атомных станций не облагается безвозмездное получение средств безопасности и защиты, которые, согласно законодательству, в обязательном порядке используются во время осуществления ими работы.

- Если имущество было получено учреждениями государственными, согласно принятому органами решению.

- Когда имущество было получено в результате оформления займового договора или договора о кредитовании.

- Если имущество было получено компанией, принадлежащей России, от:

- другой компании, при этом, согласно уставу, капитал получателя должен состоять из суммы, превышающей передаваемую на половину и более;

- от лица физического, при том же условии, что и в первом пункте.

Одновременно с этим не признается получаемое имущество как доход лишь в той ситуации, когда с момента его получения за 12 месяцев оно ни разу не передавалось третьим лицам.

Какие расходы несет организация

Поскольку речь идет о налоге на прибыль, помимо получаемых организацией доходов необходимо рассматривать ее расходы. Как мы помним, оба этих значения нужно знать, чтобы искомую прибыль вычислить и получить возможность исчислить в пользу государства, причитающиеся ему с этой прибыли деньги.

Как и доходы, затраты разделяются на две подгруппы:

- понесенные в результате задействования средств в производстве или реализации товара;

- расходы, которые в процессе реализации задействованы не были.

К официальным статьям расхода причисляют лишь те, которые обладают следующими характеристиками:

- подтверждаются с помощью официальных бумаг;

- являются экономически обоснованными.

К экономически обоснованным относятся затраты, которые были оправданы, то есть полезны для производства и осуществления его деятельности. Определить принадлежность к этой характеристике весьма просто для опытных бухгалтеров и сотрудников налоговой службы.

Под документальным подтверждением подразумевается наличие специализированных документов, которые оформлялись не в свободной форме, а согласно букве закона. Кроме того, обязательно соответствие документации принятым в деловом обороте нормам и устоям той страны, в которой производились искомые затраты. Это относится не только к обыденному пакету документов, но и:

- командировочным приказам;

- предъявляемым декларациям по таможне;

- отчетности по договору, касающейся проделанной указанной в нем работы.

Затрачиваемые на производство и продажу средства могут быть:

- материальными;

- относящимися к заработной плате;

- начисленными в качестве амортизации;

- другими.

К расходам материальным относятся те, которые предполагают приобретение в обмен нужных для производства ресурсов различного характера, например:

- производственного сырья (например, муки, яиц и других продуктов для пекарских изделий из примера выше);

- инвентаря в виде различных инструментов, аппаратов, приборов, специализированой одежды и т.д., который не относится к имуществу амортизируемому;

- при покупке изделий, использующихся при осуществлении монтажа оборудования, или же продуктов, которые находятся в состоянии готовности лишь на 50% и требуют дальнейшего приготовления выплачивающего налоги субъекта;

- купленная вода или жидкость энергетическая, то есть топливная и т.п., расход которой производится непосредственно для достижения технологических целей, например, подачи энергии;

- оплата деятельности наемных рабочих от сторонней организации или отделений самой компании, находящихся у нее в структуре.

При включении в данную графу расходов запасов, затрачивающихся на производство, их цена подсчитывается согласно чекам об уплате, при этом включает в себя:

- комиссию, которая была уплачена компаниям-посредникам;

- сборы на таможне;

- оплата при транспортировке покупки;

- другие расходы, имеющие аналогичную основу.

Если производится списание с использования сырьевых материалов, которые предназначались для участия в производственном процесс, можно использовать один из существующих методов учета:

- по цене одно элемента запасов;

- средней рыночной цены;

- стоимости последних, согласно времени совершения покупки (ЛИФО);

- стоимости первых, согласно времени совершения покупки (ФИФО).

Расходы по заработанной за труд плате включают все переданные организацией сотрудникам деньги, которые имеют непосредственную связь с осуществляемой ими работой:

- зарплата;

- стимулирующие прибавки;

- денежная компенсация тяжелых условий труда;

- премиальные поощрения;

- другие расходы, предусмотренные законодательно и согласно трудовым договорам с сотрудниками.

Обратите внимание. Затраты компании на проведение различных исследовательских работ, разработок, в дальнейшем призванных усовершенствовать производственный процесс, по окончанию мероприятий также признаются расходами и могут уменьшить базу налогообложения, то есть поступивший компании доход. При этом желательно, чтобы на том этапе исследования уже окупились или был выпущен новый продукт. Процесс должен быть завершен до наступления следующего за завершением исследовательских работ месяца.

Все перечисленные затраты включаются фирмой, выплачивающей налог на прибыль, в одну общую сумму, которая была израсходована за отчетный период в 12 месяцев. Те затраты, которые использовались в исследовательских работах и задействовались для разработок, но в итоге желаемого результата не принесли, все так же подлежат учету и включению в состав расходов.

Оставшаяся группа прочих расходов, находящихся во взаимосвязи с производственным процессом и дальнейшей реализацией, включает в себя:

- величину налоговых отчислений и других государственных сборов;

- оплату пошлин при прохождении таможни;

- взносы за страховку в ПФ РФ;

- выплаты в ФСС РФ (чтобы урегулировать ситуацию в случае появления на свет ребенка);

- внесение денег в фонд для получения медицинской страховки, на местном и федеральном уровне;

- затраты на получение сертификатов на производимый товар;

- затраты на работу HR-агентств;

- расходы, понесенные в результате проведения ремонтных работ по гарантии, в том числе и производимые резервные отчисления на случай возникновения гарантийных случаев;

- выплаты за аренду помещения или инвентаря;

- затраты на обслуживание служебного автопарка, включающие бензин, ремонт и т.д.;

- командировочные;

- затраты на использование услуг профессиональных специалистов из сферы юриспруденции, информационных технологий, аудиторских подсчетов и т.д.;

- выплаты частной нотариальной конторе за оформление документации;

- затраты на ведение деятельности компании, ее филиалами, кроме того уходящие на покупку вспомогательных услуг;

- затраты на передачу во временное пользование сторонним организациям работников компании;

- приобретение канцелярии;

- оплата счетов, выставленных за услуги связи всех видов;

- покупка специализированного программного обеспечения для работы каждого конкретного предприятия, кроме того, приобретение прав на его использование;

- затраты на происходящее в данный момент исследование рыночной конъюнктуры, организация и сам процесс сбора данных, касающихся деятельности фирмы;

- расходы другого плана.

При этом для налогообложения по прибыли в расчет не берутся следующего плана расходы:

- дивиденды;

- денежные санкции, уходящие в бюджет;

- уставные вклады в капитал фирмы;

- налоговые отчисления;

- выплаты за превышение вредных выбросов в биосферу.

Какие существуют методы признания совершенных доходов и расходов

Согласно установленным законодательно правилам, признать произведенные затраты и полученные расходы можно двумя путями:

- по начислению;

- кассовым.

Первый метод подразумевает принятие расходов в расчет лишь в периоде, подвергающемся предоставлению отчетности, в котором они производились, при этом не важно, когда средства поступили на счет получателя.

Согласно кассовому методу, все компании, кроме кредитных организаций, могут самостоятельно определить день, когда был получен доход или совершена затрата, если за предшествующие 12 месяцев общая выручка конторы не получилась больше миллиона на каждые три месяца. Когда используется этот метод, получаемый доход засчитывается при поступлении денег на банковский счет или непосредственно в кассу компании. Расходы учитываются также, при фактически произведенной оплате, при этом имеют место быть следующие особенности:

- затраты на покупку производственных ресурсов принимаются в расчет в полной сумме расходов когда производится их списание в работу;

- процедура признания амортизации признается лишь в момент оплаты налогоплательщиком использующегося в работе амортизируемого имущества;

- затраты на налоговые выплаты и другие сборы также включаются в единый состав расходов компании в полной величине.

Налоговый период

Для рассматриваемой разновидности налогового отчисления налоговым периодом являются 12 месяцев, то есть целый год. Предоставление отчетности производится по:

- первым трем месяцам;

- полугодичному сроку;

- девяти месяцам;

- двенадцати месяцам.

Если налогоплательщик каждый месяц производит платежи авансового характера, согласно реальному размеру полученной «на руки» прибыли, то для него сроки предоставления отчетности будут отличаться от указанных выше. Его ожидает ежемесячное предоставление отчетов.

Определение размера выплаты по окончанию каждого отчетного периода производится компанией самостоятельно, с помощью действующей налоговой ставки.

Кто является плательщиком налога

Выплатить данное налоговое отчисление обязана каждая фирма, которая была создана согласованно с законодательными актами России. Это определение означает обязательное наличие регистрации в конкретном отделении налоговой службы и изначальное применение общей системы налогообложения.

Компани также имеет право на переход к специализированным режимам налогообложения:

- единый налог на вмененный доход;

- единый сельскохозяйственный налог;

- упрощенную систему налогообложения.

Все вышеперечисленные режимы лишают организацию обязательства по выплате налога прибыль, однако их применение доступно не каждой фирме, так как требуется ее соответствие некоторым, указанным в законе, характеристикам.

Те фирмы, которые остаются на применении общей системы обложения налогами, могут заниматься любой деятельностью и при этом сохранять обязанность по выплате налога на прибыль. Кроме того, не обязательна принадлежность организаций к России, они могут быть и иностранными, при этом все равно являться налогоплательщиками.

Не облагаются обязательством по выплате налога на прибыль:

- компании со специальным режимом налогообложения;

- члены предприятия ИЦ «Сколково»;

- компании, занимающиеся подготовкой мировых спортивных соревнований, проходящих на территории РФ.

Порядок заполнения декларации по налогу на прибыль

Теперь, когда вы в деталях узнали всю важную информацию о налоге на прибыль, перейдем к подробному разбору порядка заполнения декларации, которая заполняется в бухгалтерском отделе компании (а если штат маленький, то и рядовым сотрудником, не имеющим специального образования).

Декларация состоит из нескольких основных частей, однако не все из них обязательны к заполнению. Вот список элементов, которые предоставляются в налоговую службу в любом случае:

- заглавный лист;

- часть № 1, подразделение №1;

- лист № 02 и приложения к нему №1-2.

Остальные части подлежат заполнению лишь в некоторых случаях.

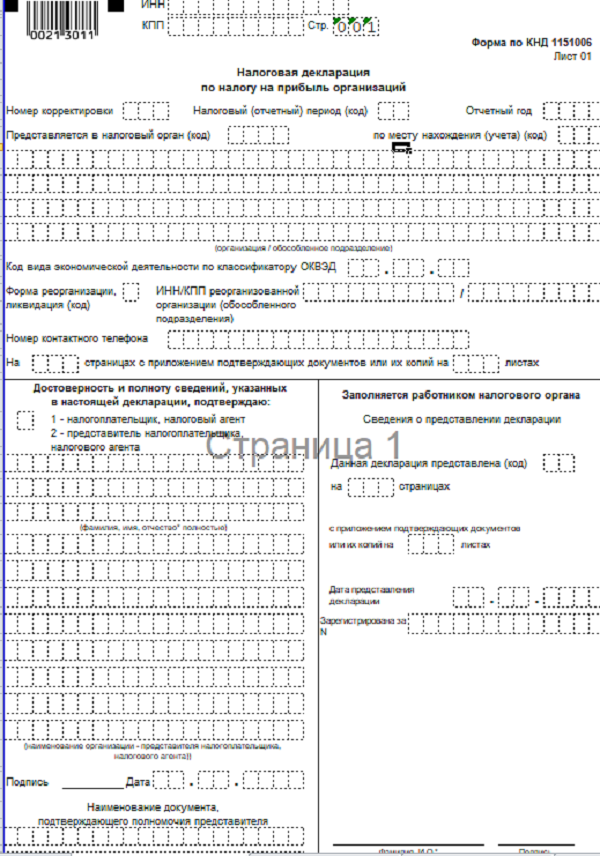

Шаг 1 — заполняем заглавный лист

Эту часть декларации заполнить довольно просто, ведь она требует лишь вписывания основных данных о проверяемой организации и совершаемом отчете, например:

- индивидуального номера налогоплательщика;

- код причины постановки компании на учет;

- информацию по номеру корректировки;

- отчетный период и текущий год;

- код деятельности компании по ОКВЭД и т.д.

Вся нужная информация в обязательном порядке имеется в бухгалтерии любой организации, будь она хоть бюджетная, хоть коммерческая.

Внешний вид незаполненного заглавного листа по налогу на прибыль

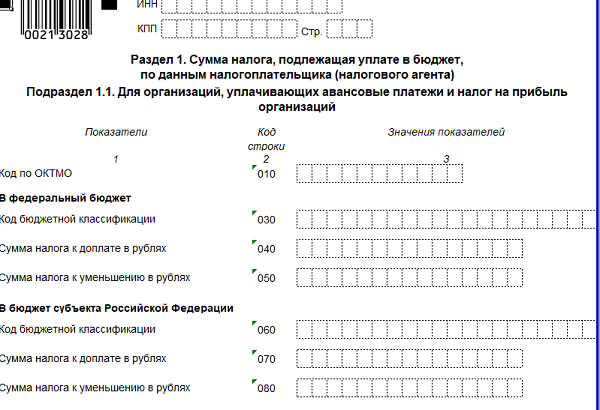

Шаг 2 — переходим к первому разделу

В первом разделе необходимо заполнить информацию, касающуюся налоговой выплаты в государственную казну. Обязательным к заполнению является первая часть раздела, пронумерованная как 1.1. В ней содержится информация о подлежащих к уплате средствах за срок, который указан в отчетном документе. Нужные данные можно сверить с листом документа № 020, в графах:

- 270;

- 281.

Внешний вид первого раздела декларационного бланка

При вписывании налога, подлежащего доплате или наоборот, усечению, необходимо включать в сумму платежи авансового характера.

Приведем пример. Вы являетесь владельцем компании, которая за первые три месяца годового периода выплатила в пользу федеральной казны 5 тысяч рублей. По итогу полугодия налоговое отчисление суммарно составило 8 тысяч. Поскольку 5 вы уже заплатили, произведем расчет по следующей формуле: 8 тысяч-5 тысяч = 3 тысячи рублей. Их то вы и обязаны доплатить в бюджет, а заодно и указать в строке № 040 раздела № 1.1, как раз предназначающуюся для указания суммы налога к доплате.

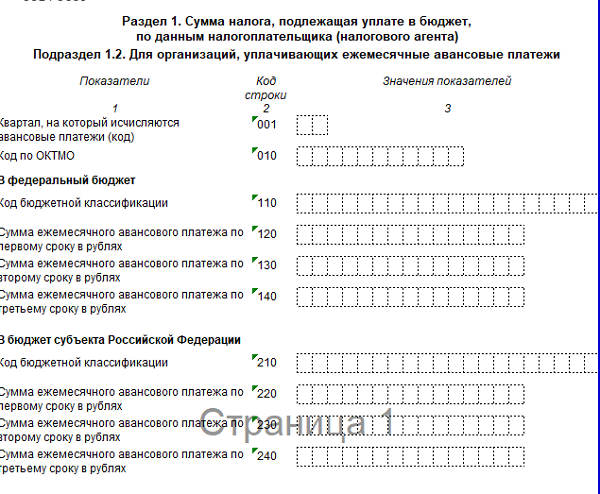

Шаг 3 – заполняем подраздел № 1.2

Данный подраздел, как мы уже говорили, является обязательным к заполнению не для всех организаций, а лишь для тех, которые производят выплаты авансового характера в бюджет ежемесячно. Когда производится предоставление декларации за период в 12 месяцев, его заполнять запрещено, в противном случае вы рискуете «нарваться» на штраф от налоговой инспекции.

Подраздел декларации № 1.2

В данном разделе вписываются данные лишь в строки:

- 120;

- 130;

- 140;

- 220;

- 230;

- 240.

Все они подразумевают значения авансовых платежей, совершенных по каждой трети срока. Сверить данные для граф можно также в листе № 02, обратив внимание на соответствующие строки:

- 300;

- 310;

- 330;

- 340.

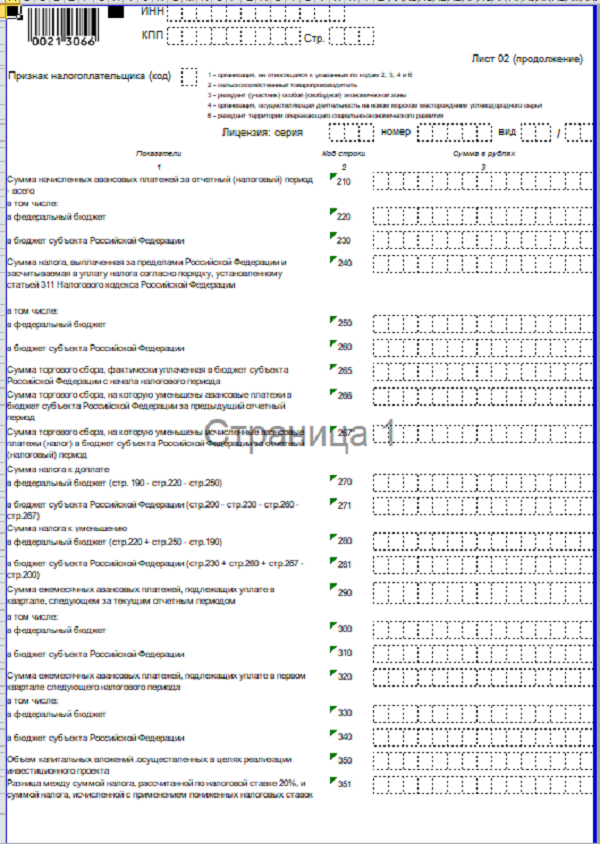

Шаг 4 – заполняем лист № 02

Базой для отчисления налога на прибыль в государственный бюджет является непосредственная разница между полученными компанией доходами и произведенными ей же расходами. Их то и отражают на странице №02 налоговой декларации компании.

Лист № 02

Кроме того, в приложениях к данному листу производится расшифровка этих манипуляций со средствами. Сам же лист нужен, чтобы отображать обобщенные данные по затратам и выручке, полученной прибыли и начисленному налогу.

В графе № 110 необходимо показать ущерб, который наблюдался за предыдущие отчетные периоды, но был перенесен на нынешний. Как раз описываемый в бланке декларации.

Далее указываются налоговые ставки. Для периода с 2017, нынешнего года, по 2020 год, они составят:

- 3% для казны федеральной (графа 150);

- 17% для местной (160).

Общая сумма вписывается в строчку № 140 и составляет 20%.

Шаг 5 – заполняем первое приложение страницы № 020

В первом приложении показывают доходы всех видов, в том числе полученные не в результате реализации. Их общая величина указывается в графах:

- 040;

- 010.

Доходы, полученные вне реализационного процесса, демонстрируются отдельно от выручки с продаж, оказания услуг и проведения работ.

Приложение № 1

Шаг 6 – переходим ко второму приложению листа № 020

В этом приложении отражаются данные по произведенным компанией расходам, в том числе произведенных вне процесса реализации.

Для упрощения процесса заполнения декларации, была придумана условная классификация, делящая расходы на три блока.

Таблица 1. Условная квалификация

| Блок | Заполнение по строкам |

|---|---|

| Прямой направленности | Заполняются в строках 010-030 |

| Произведенные вне процесса реализации | С 200 по 206 строку |

| Косвенного характера | В строках с 040 по 055 |

Если методом работы компании является кассовый, не следует заполнять строки с 010 по 030. В отдельные графы идут записи по расходам, произведенным во взаимосвязи с ценными бумагами, правами на имущество и т.д.

Ущерб компании отображается в графах от 090 по 110. Амортизационные начисления вписываются в графу 131, в ячейку 205 идет информация о денежных санкциях в отношении нарушителей договоренностей.

Приложение № 2

Приказ ФНС России от 19.10.2016 «Об утверждении формы налоговой декларации по налогу на прибыль организаций и порядка ее заполнения»

Видео – Особенности заполнения декларации по налогу на прибыль

ПОРЯДОК

ЗАПОЛНЕНИЯ НАЛОГОВОЙ ДЕКЛАРАЦИИ ПО НАЛОГУ

НА ПРИБЫЛЬ ОРГАНИЗАЦИЙ

Приказ ФНС России от 19.10.2016 N ММВ-7-3/572@ «Об утверждении формы налоговой декларации по налогу на прибыль организаций, порядка ее заполнения, а также формата представления налоговой декларации по налогу на прибыль организаций в электронной… Приложение N 2 Утвержден приказом ФНС России от 19.10.2016 N ММВ-7-3/572@

- I. Состав налоговой декларации по налогу на прибыль организаций за отчетные и налоговый периоды

- II. Общие требования к порядку заполнения и представления Декларации

- III. Порядок заполнения Титульного листа (Листа 01) Декларации

- IV. Порядок заполнения Раздела 1 «Сумма налога, подлежащая уплате в бюджет, по данным налогоплательщика (налогового агента)» Декларации

- V. Порядок заполнения Листа 02 «Расчет налога» Декларации

- VI. Порядок заполнения Приложения N 1 к Листу 02 «Доходы от реализации и внереализационные доходы» Декларации

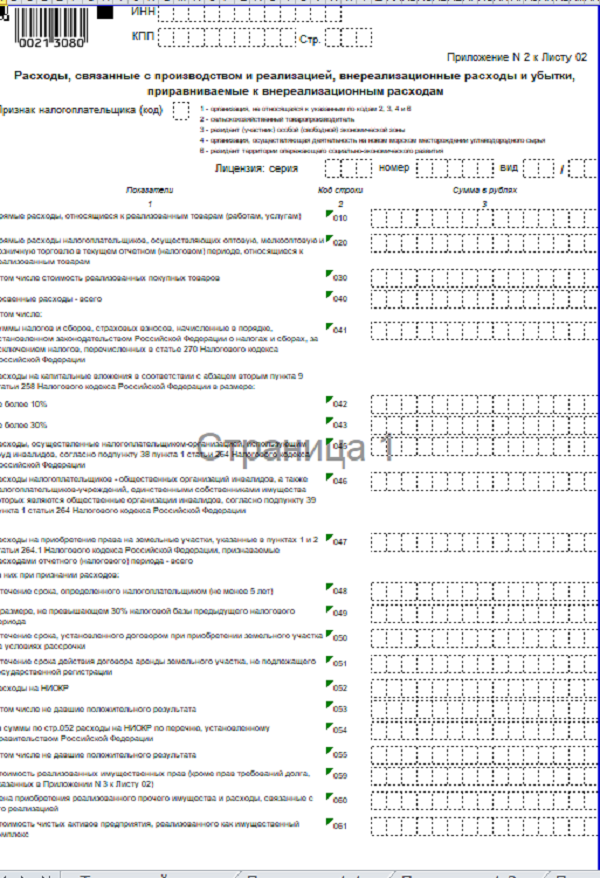

- VII. Порядок заполнения Приложения N 2 к Листу 02 «Расходы, связанные с производством и реализацией, внереализационные расходы и убытки, приравниваемые к внереализационным расходам» Декларации

- VIII. Порядок заполнения Приложения N 3 к Листу 02 «Расчет суммы расходов по операциям, финансовые результаты по которым учитываются при налогообложении прибыли с учетом положений статей 268, 275.1, 276, 279, 323 Налогового кодекса Российской Федерации (за исключением отраженных в Листе 05)» Декларации

- IX. Порядок заполнения Приложения N 4 к Листу 02 «Расчет суммы убытка или части убытка, уменьшающего налоговую базу» Декларации

- X. Порядок заполнения Приложений N 5 «Расчет распределения авансовых платежей и налога на прибыль организаций в бюджет субъекта Российской Федерации организацией, имеющей обособленные подразделения», N 6 «Расчет авансовых платежей и налога в бюджет субъекта Российской Федерации по консолидированной группе налогоплательщиков», N 6а «Расчет авансовых платежей и налога в бюджет субъекта Российской Федерации по участнику консолидированной группы налогоплательщиков без входящих в него обособленных подразделений и (или) по его обособленным подразделениям» и N 6б «Доходы и расходы участников консолидированной группы налогоплательщиков, сформировавших консолидированную налоговую базу в целом по группе» к Листу 02 Декларации налогоплательщиками, имеющими обособленные подразделения

- XI. Порядок заполнения Листа 03 «Расчет налога на прибыль организаций с доходов, удерживаемого налоговым агентом (источником выплаты доходов)» Декларации

- XII. Порядок заполнения Листа 04 «Расчет налога на прибыль организаций с доходов, исчисленного по ставкам, отличным от ставки, указанной в пункте 1 статьи 284 Налогового кодекса Российской Федерации» Декларации

- XIII. Порядок заполнения Листа 05 «Расчет налоговой базы по налогу на прибыль организаций по операциям, финансовые результаты которых учитываются в особом порядке (за исключением отраженных в Приложении N 3 к Листу 02)» Декларации

- XIV. Порядок заполнения Листа 06 «Доходы, расходы и налоговая база, полученная негосударственным пенсионным фондом от размещения пенсионных резервов» Декларации

- XV. Порядок заполнения Листа 07 «Отчет о целевом использовании имущества (в том числе денежных средств), работ, услуг, полученных в рамках благотворительной деятельности, целевых поступлений, целевого финансирования» Декларации

- XV-I. Порядок заполнения Листа 08 «Доходы и расходы налогоплательщика, осуществившего самостоятельную (симметричную, обратную) корректировку» Декларации

- XVI. Порядок заполнения Листа 09 «Расчет налога на прибыль организаций с доходов в виде прибыли контролируемой иностранной компании» Декларации

- XVII. Порядок заполнения Приложения N 1 к Декларации «Доходы, не учитываемые при определении налоговой базы; расходы, учитываемые для целей налогообложения отдельными категориями налогоплательщиков»

- XVIII. Порядок заполнения Приложения N 2 к Декларации «Сведения о доходах физического лица, выплаченных ему налоговым агентом от операций с ценными бумагами, операций с производными финансовыми инструментами, а также при осуществлении выплат по ценным бумагам российских эмитентов»

- Приложение N 1

- Приложение N 2. Коды субъектов Российской Федерации

- Приложение N 3. Коды имущества (в том числе денежных средств), работ, услуг, полученных в рамках благотворительной деятельности, целевых поступлений, целевого финансирования

- Приложение N 4. Коды доходов, не учитываемых при определении налоговой базы; расходов, учитываемых для целей налогообложения отдельными категориями налогоплательщиков

- Приложение N 5. Коды документов

- Приложение N 6. Коды основания отнесения сделки к контролируемой

- Приложение N 7. Коды основания освобождения от налогообложения прибыли контролируемой иностранной компании

Открыть полный текст документа

Что нужно знать о налоге на прибыль и грамотном заполнении отчетной документации?

Налог на прибыль – один из наиболее распространенных сборов, который платят все коммерческие организации, независимо от того, кто является их учредителем: российский гражданин или иностранец.

Преимущественно он рассчитывается на пропорциональных ставках с учетом некоторых обязательных вычетов.

1) Что такое налог на прибыль?

Прибыль любой коммерческой организации (банка, магазина, агентства, производственного предприятия и т.д.) поддается налогообложению.

Владелец или нанятый им бухгалтер самостоятельно подсчитывают доход за отчетный период (месяц, квартал, год), отнимая из него вычеты, что не считаются прибылью.

Несмотря на все существующие вычеты и скидки, процентная ставка налога на доход не может составлять менее 15% от заработанного.

К наиболее распространенным вычетам, которые и влияют в конечном счете на сумму налога, относятся:

- транспортные расходы;

- производственные издержки;

- траты на рекламу (они бывают двух типов: те, что учитываются полностью при заполнении декларации и те, что рассчитываются как 1% от выручки);

- затраты на научные работы, на исследования, которые в конечном результате приводят к усовершенствованию производственного процесса и улучшению деятельности организации;

- деньги, что идут на повышение квалификации персонала, их обучение, перепрофилирование, аттестацию и под.

При расчете вычетов, следует быть особенно внимательным и действовать по установленным правилам.

Например, разработка новой продукции относится к вычетам на научно-исследовательские работы, а вот ее реализация – нет.

Сложности могут возникнуть и при оформлении издержек на обучение персонала. Во-первых, учиться и повышать свою квалификацию могут лишь официально устроенные сотрудники, то есть – налогоплательщики. Во-вторых, получать новые знания они могут лишь в лицензированных государством учреждениях.

Вот почему важно доверить заполнение декларацию специалисту с образованием бухгалтера или финансиста, который сможет разобраться в хитросплетениях НК РФ.

2) Налог на прибыль и заполнение декларации, согласно российскому законодательству.

В каждой развитой стране существует Налоговый кодекс или акт, заменяющий его. Да и налог на прибыль – распространенная практика, которая позволяет наполнять государственный бюджет за счет налогоплательщиков.

РФ – не исключение из этого правила.

До 2002 года налоговые ставки на доходы компании рассчитывались с учетом вот такого Закона РФ:

Сегодня же отечественным предпринимателям нужно ориентироваться на 25 главу НК РФ.

Также за это время произошли изменение в размере налоговой ставки. До 2001 года предпринимателям приходилось отдавать 35% от суммы своего дохода, а банкам – даже больше.

Единый налог на вмененный доход: что это и как рассчитать?

Потом ставка была снижена до 24%, сегодня же эта частица составляет 20%, причем, согласно нововведениям этого года, 3% уходит в федеральный бюджет, остальное – в местный.

Налогоплательщиками, которые должны знать, как заполнять декларацию, считаются все коммерческие организации, что ведут свою деятельность на территории РФ, независимо от гражданства их учредителя.

Есть несколько правил, которых нужно придерживаться при оформлении налоговой отчетности:

- Внимательно ознакомиться со статьей 251 НК РФ, чтобы узнать какие виды прибыли подлежат налогообложению, а какие – нет.

- Разобраться, какие расходы влияют на сумму налога, а какие – нет. В этом поможет 270 ст. НК РФ.

- Тщательно документировать свои расходы, чтобы иметь возможность подтвердить их при необходимости. Путаница в документах – одна из наиболее распространенных причин отказа в принятии декларации.

- Экономически обосновать каждый из указанных расходов. Например, суметь убедить налогового инспектора, что закупленный в туристическое агентство спортивный инвентарь повлиял на сумму доходов.

- Указывать лишь реальные расходы, не растрачиваясь на фальсификации. Например, если вы указали транспортную издержку по доставке продукции, то эта поездка действительно должна состояться, причем вы обязаны подтвердить это документально.

- Не превышать денежный лимит, которым регулируются издержки компании, что подлежат налоговым вычетам. В ст. 264 перечислены производственные траты, влияющие на сумму налогообложения. Если расходный лимит превышен, то эти траты нельзя учитывать при заполнении декларации.

- Помнить, что отдельных правил расчета для разных издержек не существует. В НК РФ есть только общие рекомендации.

Особенности и сроки заполнения декларации по налогу на прибыль

Согласно п. 1 и п. 2 ст. 285 НК РФ налоговый период составляет 1 год (учитывается календарное время), а вот отчетная пора составляет месяц, квартал, полгода или 9 месяцев, в зависимости от того, что выберет сам налогоплательщик.

Если вы выберете ежеквартальное заполнение документации, то вашим отчетным периодом будет считаться 1-й квартал, полгода и 9 месяцев календарного года.

Прибыль, которая поддается декларированию, рассчитывается как раз в пределах отчетного периода, с учетом установленного налогового времени.

Есть два основных метода расчета налога на прибыль:

-

Кассовый.

Кассовый метод исчисления расходов и доходов действует только в отношении компаний, чья прибыль составляет не больше 1 млн. рублей.

То есть, если ваша организация не слишком крупная и зарабатывает меньше 1 млн. р., то доходы и влияющие на их налогообложение издержки учитываются в том отчетном периоде, в котором они прошли через кассу компании.

-

Метод начисления.

Если же доходы выше указанных, то при заполнении отчетной документации используется метод начисления и некоторые доходы и расходы, согласно ст. 272 НК РФ, должны учитываться при расчете еще до того, как состоялись фактически.

Крайним сроком сдачи декларации считается 28 число месяца, наступающего за отчетным периодом.

Заполнение декларации по налогу на прибыль: оформляем отчетность правильно!

Есть конкретные правила заполнения налоговой декларации, которых нужно придерживаться, если вы хотите, чтобы ваша отчетность была принята без вопросов со стороны проверяющего органа.

1. Форма и составляющие декларации по налогу на прибыль.

В конце 2016 года ФНС РФ издало Приказ, в котором и была ратифицирована обновленная форма документа, который предстоит заполнять всем организациям, получающим прибыль.

В существующую до этого форму было добавлено 2 листа (08 и 09). Существенные изменения были внесены в лист № 2.

Скачать актуальную форму бланка можно на многих специализированных сайтах, например, вот здесь: https://buhguru.com/dokumenty/forma-blank-deklaracii-pribyl-2017.html

Обязательными к заполнению являются следующие составляющие декларации:

| Номер листа | Пояснение |

|---|---|

| Лист 01 | Титульный лист |

| Подраздел 1.1. | «Для организаций, уплачивающих авансовые платежи и налог на прибыль организаций» раздела 1 «Сумма налога, подлежащая уплате в бюджет, по данным налогоплательщика (налогового агента) |

| Лист 02 | Расчет налога |

| Приложение № 1 к листу 02 | «Доходы от реализации и внереализационные доходы» |

| Приложение № 2 к листу 02 | «Расходы, связанные с производством и реализацией, внереализационные расходы и убытки, приравниваемые к внереализационным расходам» |

Остальные листы включаются в декларацию только в том случае, если вы имеете в наличии данные, которые могут заполнить эти листы.

Декларация по налогу на прибыль.

Как правильно заполнить? Пошаговая инструкция.

2. Грамотное заполнение отчетной документации на прибыль.

Перед оформлением декларации следует внимательно изучить Приказ ФНС России от 19.10.2016, потому что там детально описана последовательность заполнения отчетной документации.

Можно также воспользоваться подсказками, которые вы найдете вот в этой табличке:

| Лист (раздел) декларации | Кто и в каких случаях заполняет |

За какой период предоставляется |

|---|---|---|

| Подраздел 1.2 разд. 1 | Организации, уплачивающие ежемесячные авансовые платежи в течение квартала | За каждый отчетный период (п.п. 1.1, 4.3 Порядка заполнения декларации): — I квартал; — полугодие; — 9 месяцев |

| Подраздел 1.3 разд. 1 с видом платежа «1» | Организации, которые выплачивали дивиденды другим организациям | За отчетный период, в последнем месяце (квартале) которого были выплачены дивиденды. Например, если дивиденды выплачивались в июне, то подраздел 1.3 Раздела 1 надо заполнять в декларации за полугодие (п.п. 4.4, 4.4.1 Порядка заполнения декларации) |

| Подраздел 1.3 разд. 1 с видом платежа «4» | Организации, которые получили дивиденды от иностранных организаций | За отчетный период, в последнем месяце (квартале) которого были получены дивиденды (п.п. 4.4, 4.4.4 Порядка заполнения декларации) |

| Приложение № 3 к Листу 02 | 1. Организации, продавшие амортизируемое имущество, в т.ч. ОС. 2. Организации – первоначальные кредиторы, уступившие право требования до наступления срока платежа. 3. Организации, продавшие земельные участки, расходы на приобретение которых учитываются по п. 5 ст. 264.1 НК РФ. 4. Организации, использующие объекты ОПХ. 5. Организации – учредители (выгодоприобретатели) доверительного управления имуществом |

За каждый отчетный период и за год, в котором совершалась любая из этих операций |

| Приложение № 4 к Листу 02 | Организации, которые переносят убыток, полученный в прошедших годах | За I квартал года, на который перенесен убыток, и этот год в целом (п. 1.1 Порядка заполнения декларации) |

| Приложение № 5 к Листу 02 | Организации, имеющие обособленные подразделения. Исключение составляют случаи, когда налог за все ОП уплачивается по месту нахождения головного подразделения организации (п. 10.1 Порядка заполнения декларации, Письмо ФНС от 26.01.2011 № КЕ-4-3/935@) | За каждый отчетный период и год |

| Лист 03, состоящий из разд. А и разд. В с признаком принадлежности «А» | Организации, выплачивавшие своим акционерам (участникам) дивиденды, кроме ООО, у которых все участники — физические лица (п.п. 2, 4 ст. 230 НК РФ) | За каждый отчетный период и год, в котором были выплачены дивиденды. При этом по каждому решению о выплате дивидендов надо заполнить отдельный Лист 03 (п. 11.2.1 Порядка заполнения декларации) |

| Лист 04 с кодом вида доходов «4» или «5» | Организации, получившие дивиденды от иностранных организаций | За каждый отчетный период и год, в котором был получен доход в виде дивидендов или процентов |

| Лист 05 | Организации, получившие доходы от операций с ценными бумагами (в т.ч. векселями) и ФИСС | За каждый отчетный период и год, в котором были получены доходы от таких операций |

| Лист 07 | Организации, получающие средства целевого назначения, перечисленные в Приложении № 3 к Порядку заполнения декларации. Это, например, ТСЖ, ЖК или ЖСК, получающие от собственников помещений в многоквартирных домах деньги на проведение капитального ремонта дома | За каждый отчетный период и год, в котором организация располагала средствами целевого назначения |

| Приложение № 1 к декларации | Организации, у которых были доходы или расходы, перечисленные в Приложении № 4 к Порядку заполнения декларации. Это, например: — доходы арендодателей в виде стоимости неотделимых улучшений, произведенных арендатором; — расходы на ДМС, обучение работников; — недостачи, если виновные лица не установлены |

За каждый отчетный период и год, в котором у организации были такие доходы и расходы |

| Приложение № 2 к декларации | Организации (кроме ООО), выплачивавшие дивиденды физическим лицам | За год, в котором были выплачены дивиденды |

Если заполнение декларации по налогу на прибыль отличалось пренебрежением к существующим правилам или нарушением сроков, то владелец компании или лицо, отвечающее за отчетность, должно заплатить штраф в размере 5% от указанных доходов.

Актуально на: 20 марта 2019 г.

Организации, являющиеся плательщиками налога на прибыль, по итогам каждого отчетного периода (месяца или квартала) представляют нарастающим итогом налоговую декларацию по налогу на прибыль.

Форма налоговой декларации по налогу на прибыль организаций (далее – Декларация), действующая в 2019 г., утверждена Приказом ФНС России от 19.10.2016 № ММВ-7-3/572@.

Состав налоговой декларации по налогу на прибыль

Важно помнить, что в 2019 году в обязательном порядке в состав Декларации включаются:

- титульный лист (Лист 01);

- подраздел 1.1 «Для организаций, уплачивающих авансовые платежи и налог на прибыль организаций» раздела 1 «Сумма налога, подлежащая уплате в бюджет, по данным налогоплательщика (налогового агента)»;

- Лист 02 «Расчет налога»;

- приложение №1 «Доходы от реализации и внереализационные доходы» к Листу 02;

- приложение № 2 «Расходы, связанные с производством и реализацией, внереализационные расходы и убытки, приравниваемые к внереализационным расходам» к Листу 02.

Остальные листы Декларации нужно включать в ее состав только в случае, если у организации есть соответствующие данные и показатели для заполнения.

При этом даже при наличии данных организация не включает в состав Декларации за календарный год подраздел 1.2 «Для организаций, уплачивающих ежемесячные авансовые платежи» раздела 1. А приложение № 4 «Расчет суммы убытка или части убытка, уменьшающего налоговую базу» включается в состав Декларации только за 1-ый квартал и календарный год.

Строка 210 декларации по налогу на прибыль

По налогу на прибыль заполнение декларации пошагово в 2019 году, когда бухгалтер готовит декларацию на основании приведенного выше Порядка, не должно вызывать серьезных вопросов. Тем не менее, затруднения у бухгалтера часто возникает с заполнением строки 210 «Сумма начисленных авансовых платежей за отчетный (налоговый) период – всего» Листа 02. К примеру, какую сумму отразить по строке 210 декларации за 2019 год? Это зависит от того, как организация уплачивает авансовые платежи:

- если организация не позднее 28-го числа каждого месяца уплачивает ежемесячные авансовые платежи, то для заполнения строки 210 бухгалтеру необходимо сложить налог на прибыль, отраженный по строке 180 Декларации за 9 месяцев 2019 г., и сумму ежемесячных авансовых платежей, подлежащих уплате в 4-ом квартале 2019 г., которая была ранее отражена по строке 290 Декларации также за 9 месяцев 2019 г.;

- если организация уплачивает ежемесячные авансовые платежи по фактически полученной прибыли, то в строке 210 отражает сумму исчисленного налога (строка 180) налоговой декларации за 11 месяцев 2019 г.;

- если организация уплачивает авансовые платежи только по итогам квартала, то по строке 210 она отразит сумму исчисленного налога (строка 180) налоговой декларации за 9 месяцев 2019 г.

Добавить комментарий