Взаимозачет при УСН доходы

Содержание

- Общие сведения

- Основные правила проведения зачета взаимных требований

- Отражение в бухгалтерском и налоговом учете (проводки)

- Часто задаваемые вопросы

- Взаимозачет при УСН доходы

- Условия для взаимозачета по договору

- Взаимозачет между тремя сторонами

- Вопрос – ответ

- Условия осуществления взаимозачета

- Формы взаимозачета

- Проводки по бухгалтерии

- Тройной взаимозачет

- Взаимозачёт: сущность, цель и условия проведения

- Этапы взаимозачёта и их документальное сопровождение

- Требования, предъявляемые к оформлению взаимозачёта (образец)

- Тройной (многосторонний) зачёт взаимных требований

- Как сделать корректировку долга (взаимозачёт) в 1 С 8.3?

Общие сведения

Налогоплательщики, которые одновременно являются дебитором и кредитом в отношении другу друга могут использовать следующие варианты взаимного расчета:

- Производить перечисление денег согласно с условиями договора.

- Заключить соглашение о сконтрации.

Взаимозачет достаточно часто очень удобен для контрагентов, если не учитывать ошибки, которые иногда допускают участники подобных операций.

Одной из таких ошибок является срок, который устанавливается в отношении выполнения договорных обязательств. По закону взаимозачет можно применить только к тем обязательствам, срок которых уже истек.

Если же такой срок не установлен соглашением, тогда он определяется на основании выставленного контрагентом требования (ст.410 ГК РФ).

Определения

Взаимозачет при УСН доходы – это погашение встречных однородных требований. Другими словами, организации, использующие сконтрацию, фактически осуществляют аннулирование равнозначных обязательств по действующим соглашениям.

Взаимозачет может быть применен в отношении договоров поставки, подряда и т. д. Под однородными требованиями подразумеваются обязательства, что возникли на основании разных договоров, но с одинаковым способом из погашения.

Другими словами, если стороны имеют разные действующие договора, которые предполагают оплату товаров или услуг деньгами, то подобные требования признаются однородными.

Если соглашения предусматривают оплату по одному договору деньгами, а по-другому расчет произойдет в натуральной форме, тогда такие обязательства не считаются однородными.

Аналогичные правовые выводы изложены в письме Президиума ВАС от 29.12.2001 № 65.

Если рассматривать сконтрацию в контексте УСН, то здесь налогоплательщики должны учитывать особенности упрощенной системы налогообложения, в частности, при проведении бухгалтерских проводок.

Особенностью взаимозачетов является отсутствие движения денег по банковским счетам. Тогда как погашение кредиторской и дебиторской задолженности происходит полностью или частично.

Законные основания

Основным нормативным актом, который регулирует вопрос о взаимном прекращении обязательств, является Гражданский кодекс. Порядок признания доходов и расходов утвержден Налоговым законодательством.

Основные правила проведения зачета взаимных требований

Налогоплательщики, осуществляющие погашение встречных претензий должны придерживаться следующих правил:

| Действие | Описание |

| Производить взаимозачет | Только в том случае, если между предприятиями возникло не менее двух обязательств, по которым образовались взаимные требования |

| Применять сконтрацию исключительно при наличии встречных претензий | Другими словами, одна из сторон соглашения должна выступать в качестве кредитора, а вторая быть дебитором |

| Производить взаимозачет в отношении однородных требований | Как правило, объектом сконтрации является денежная масса |

Законодатель допускает применение взаимозачета исключительно при наличии доказанного факта возникновения требования.

Однако существуют определенные ограничения, которые исключают возможность выполнения встречных обязательств между налогоплательщиками (ст.411 ГК РФ).

К ним относятся:

- претензии, в отношении которых установлен срок исковой давности, при условии, что он истек;

- требования о компенсации вреда, что был причинен жизни или здоровью;

- претензии по алиментам или пожизненному содержанию;

- другие требования, что установлены законом.

Чтобы выявить случаи возникновения взаимных претензий, налогоплательщики должны вести аналитический учет в отношении дебиторской и кредиторской задолженности.

Подобный анализ необходимо производить по каждому контрагенту. Что касается фактического проведения взаимозачета, то для этого должно поступить соответствующее заявление одной из сторон договора.

Решение о сконтрации может быть оформлено следующим образом:

- путем подписания акта сверки общей задолженности;

- в виде соглашения о взаимозачете или зачете претензий.

Если стороны договора согласовали сумму задолженности, то они могут подписать акт о взаимозачете. После чего на основании вышеуказанных документов организации осуществляют бухгалтерские проводки.

При заполнении акта контрагентам необходимо указать следующие данные:

- Реквизиты документов, подтверждающих возникновение задолженности.

- Общую сумму долга сторон контрагентов, с отображением НДС.

- Сумму задолженности, что погашается путем взаимозачета с выделенным НДС.

Акт сконтрации должен быть подписан уполномоченными представителями организаций. Если подписать документ обеими сторонами договора невозможно, тогда заинтересованное лицо может направить контрагенту уведомление о зачете претензий.

В извещении необходимо указать:

- на основании чего возникла задолженность;

- сумму, дату проведения взаимозачета.

Соблюдение такого порядка вызвано следующими причинами:

- все операции по взаимозачету должны быть отображены в бухгалтерском учете обеих сторон соглашения;

- в случае ненадлежащего уведомления контрагента о зачете требований, он имеет право произвести взыскание задолженности через суд.

Проведение одностороннего зачета

Как уже говорилось, инициировать проведение взаимозачета, может, одна из организаций (ст.410 ГК РФ).

Для этого достаточно иметь наличие взаимной задолженности. Документом, подтверждающим уведомление контрагента о зачете, может быть письмо или заявление.

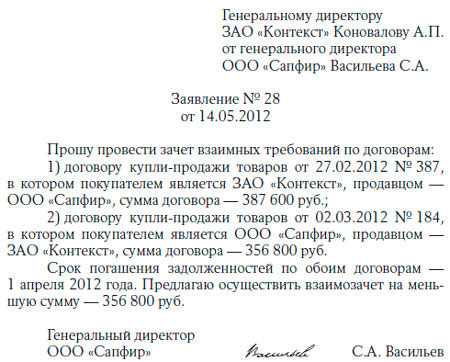

Фото: заявление о зачете

Однако инициатору прекращения встречных обязательств необходимо удостовериться в том, что вторая сторона договора получила извещение о сконтрации.

Если доказательств уведомления нет, тогда это может стать основанием для последующего взыскания задолженности с должника в судебном порядке.

Более детально об этом сказано в постановлении ФАС СЗО от 22.11.2011 № А56-72998/2010.

Что касается даты погашения обязательств, то ее организация может установить самостоятельно. Если в письме дата не указана, тогда зачет считается состоявшимся в день получения уведомления контрагентом.

Двустороннее соглашение о взаимозачете

Общий порядок двухстороннего соглашения о сконтрации был рассмотрен выше (см. подзаголовок «Основные правила проведения…»).

Однако нередко бывает так, что в сделке участвует более двух контрагентов. Эта разновидность встречных претензий подпадает под условное определение «Круговые требования».

Чтобы составить акт взаимозачета стороны сделки должны выступать:

| Наименование предприятия | Ситуация |

| «Икс» | Дебитором предприятия «Игрек» и кредитором предприятия «Зет» |

| «Игрек» | Дебитором предприятия «Зет» и кредитором предприятия «Икс» |

| «Зет | Дебитором предприятия «Икс» и кредитором предприятия «Игрек» |

Обязательным условием для осуществления трехсторонних операций по взаимозачету является цикличность

их обязательств.

При этом за основу документального оформления сконтрации можно взять обычный договор о проведении зачета требований. В документе должны быть указаны следующие данные:

- на основании чего возникла задолженность;

- общую сумму долга;

- дату и сумму проведения взаимозачета.

При этом не стоит забывать о выделении суммы НДС. Основным отличием трехстороннего соглашения является:

- количество участников сделки;

- отображение списка дебиторской и кредиторской задолженности сторон соглашения до и после проведения взаимозачета;

- согласованные и утвержденные акты сверок в отношении участников сконтрации.

Отражение в бухгалтерском и налоговом учете (проводки)

Чтобы было понятнее, как осуществляются бухгалтерские проводки по двухстороннему взаимозачету, нужно рассмотреть практический пример.

Какие сроки сдачи отчетности для ИП на УСН без работников смотрите в статье: отчетность ИП на УСН без работников.

Какие сроки сдачи отчетности для ИП на УСН без работников смотрите в статье: отчетность ИП на УСН без работников.

Как сдается отчетность ИП на УСН Доходы с работниками, .

Предприятие «Икс» 01.05.2014 оказало услуги консультационного характера предприятию «Игрек». Общая сумма за оказанные услуги с учетом НДС (1525 руб.) составила 10 тыс. руб.

В свою очередь, предприятие «Игрек» 02.05.2014 осуществило поставку продукции предприятию «Икс». Общая сумма за поставку товара с учетом НДС (2288 руб.) составила 15 тыс. руб.

Спустя 5 дней налогоплательщики решили произвести взаимозачет, в результате чего подписали соответствующий акт на сумму 10 тыс. руб.

Отображение операций в бухгалтерском учете предприятия «Игрек» происходит следующим образом:

| Дт 44 Кт 60 (8475 руб.) | Консультационные услуги приняты к учету |

| Дт 19 Кт 60 (1525 руб.) | Выделен НДС по вышеуказанным услугам |

| Дт 62 Кт 90 (15 тыс. руб.) | Отображена сумма поставки контрагенту |

| Дт 90 Кт 68 | Указан начисленный НДС |

| Дт 60 Кт 62 | Произведена сконтрация |

Подобным образом отображаются проводки в бухгалтерском учете предприятия «Икс». Что касается трехстороннего взаимозачета, то здесь обязательства одного контрагента-кредитора погашаются за счет обязательств другого контрагента-дебитора.

Если одна из сторон соглашения использует упрощенную систему налогообложения, то датой принятия дохода и расхода считается тот день, когда проводится взаимозачет.

При этом организации, что применяют 15% налоговую ставку, учитывают издержки после их оплаты (ст.346.17 НК РФ).

Следовательно, если был произведен взаимозачет требований, тогда датой оплаты признается день, когда будет подписан акт о взаимозачете.

Доходом предприятия считается погашение дебиторской задолженности, тогда как к расходам относится списание кредиторской задолженности.

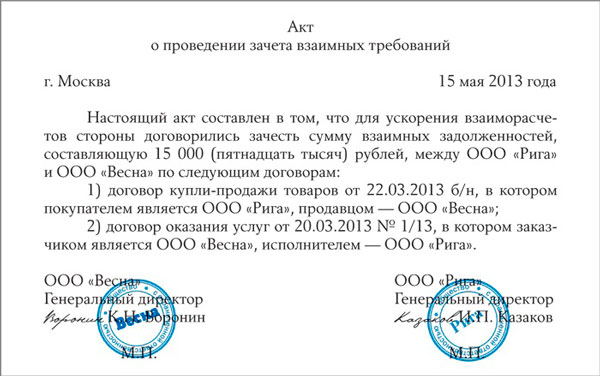

Как оформить акт можно посмотреть на картинке:

Фото: акт взаимозачета

Часто задаваемые вопросы

Далее рассмотрим основные вопросы, связанные с осуществлением взаимозачетов:

- Относится ли взаимозачет к доходам предприятия.

- Какое отношение сконтрация имеет к НДС.

- Как отображать погашение встречных однородных требований в 1С.

Является ли взаимозачет доходом при УСН

Вопрос о том, что погашение дебиторской задолженности является доходом обсуждался выше (см. подзаголовок «Отражение в бухгалтерском…»). ,

Полученная прибыль признается налогоплательщиками в день подписания акта (ст.346.17 НК РФ).

При этом погашение дебиторской задолженности покупателя считается доходом продавца независимо от того, какой именно способ налогообложения он избрал.

Как следствие в книге учета доходов и расходов необходимо сделать соответствующее отображение

полученной суммы долга, которая была выплачена контрагентом.

Тогда как покупатель, который является плательщиком единого налога по ставке 15%, признает расходы в виде закрытой кредиторской задолженности.

Отношение с НДС

При заполнении акта о взаимозачете обязательно нужно указывать общую сумму долга сторон соглашения, с отображением НДС. Также нужно указывать сумму задолженности, которая аннулируется путем взаимозачета с выделенным НДС.

Видео: учет расходов на правовые системы при УСН

Чтобы было понятнее, как осуществляются бухгалтерские проводки в этом случае необходимо рассмотреть конкретный пример.

Предприятие «Икс» на основании договора от 20.04.2014 отгрузило ИП Свиридову К. Л. продукцию согласно с накладной от 01.05.2014. Общая сумма за товар с учетом НДС (30 тыс. руб.) составила 330 тыс. руб.

В свою очередь ИП Свиридов К. Л. на основании договора от 20.02.2014 провел маркетинговые исследования для предприятия «Икс».

Акт выполненных работ был подписан сторонами 01.06.2014. Общая сумма за услуги с учетом НДС (21,6 тыс. руб.) составила 141,6 тыс. руб.

В день подписаний акта ИП Свиридов К. Л. выставил предприятию «Икс» счет-фактуру. Согласно с условиями существующих договоров стороны подписали акт зачета взаимных требований от 20.07.2014, на сумму 141,6 тыс. руб.

Разницу суммы долга по договору от 20.04.2014 предприниматель уплатил через 3 дня после подписания акта.

Размер платежа с учетом НДС (17127 руб.) составил 188,4 тыс. руб. Отображение операций в бухучете предприятия «Икс» происходит следующим образом.

| Дт 62 Кт 90 (330 тыс. руб.) | Отгружен товар, включая НДС |

| Дт 90 Кт 68 (30 тыс. руб.) | Отображена сумма НДС по вышеуказанной продукции |

| Дт 26 Кт 60 (120 тыс. руб.) | Отображены полученные услуги по маркетинговым исследованиям |

| Дт 19 Кт 60 (21,6 тыс. руб.) | Отображен НДС по вышеуказанным услугам |

| Дт 60 Кт 62 (141,6 тыс. руб.) | Произведен взаимозачет |

| Дт 68 Кт 19 (21,6 тыс. руб.) | НДС по предоставленным услугам принят к вычету |

Отражение при работе с 1С

При использовании программы 1С Бухгалтерия 8 доходы и расходы налогоплательщика учитываются на основании типовых бухгалтерских документов.

Формирование книги доходов и расходов по УСН происходит в меню «Отчеты» – «Книга учета доходов…». Здесь же происходит проверка результатов ее заполнения. Для этой операции внедрен специальный учетный механизм 1С.

Этот инструмент достаточно полезен для налогоплательщиков, использующих в качестве объекта налогообложения «Доходы минус расходы». Фиксация взаимозачетов также происходит в книге расходов и доходов.

Фото: интерфейс в программе 1С

Чтобы отобразить издержки организации необходимо открыть соответствующее меню:

Фото: интерфейс в программе 1С

Взаимозачет при УСН доходы

Если налогоплательщик использует в качестве объекта налогообложения доходы, то при взаимозачете он должен отображать в качестве прибыли стоимость продукции, по которой произошло погашение задолженности.

Какие сроки сдачи отчетности ИП на УСН в 2019 году узнайте из статьи: какие отчеты сдавать ИП на УСН.

Какие сроки сдачи отчетности ИП на УСН в 2019 году узнайте из статьи: какие отчеты сдавать ИП на УСН.

Нюансы по отчетность при УСН, .

Как осуществляется начисление амортизации при УСН Доходы минус расходы, .

Доход подлежит учету в день подписания акта сконтрации. Тогда как при 15% ставке налога, организация по факту подписания акта списывает стоимость зачтенной услуги в расходы.

Заканчивая рассмотрение вопроса о взаимозачете между организациями необходимо выделить несколько ключевых моментов.

Сконтрация является фактическим погашением встречных однородных требований. При этом взаимозачет может быть применен только к тем обязательствам, срок которых уже истек.

Тогда как под однородными претензиями нужно подразумевать обязательства, с одинаковым способом их погашения, независимо от предмета соглашений.

Предыдущая статья: Отчетность ИП на УСН без работников Следующая статья: Отчетность ООО на УСН

Условия для взаимозачета по договору

Гражданско-правовое законодательство позволяет сторонам договора зачесть взаимные требования друг другу. Согласно ст. 410 ГК РФ, взаимозачет возможет при выполнении следующий условий:

- между сторонами имеются встречные требования;

- требования являются однородными;

- факт взаимозачета возможен в связи с тем, что срок требования наступил, либо отсутствует в договоре.

В случае если вышеописанные условия не выполнены (например, требования не однородны), зачет можно произвести при наличии взаимного согласия сторон. Читайте также статью: → «Особенности взаимозачета при налоговом режиме УСН».

Как определить однородность требований

Главное условие для признания требований однородными – единый способ их погашения и выражение таковых в единой валюте.

Пример 1. Сторона «А» поставила стороне «Б» товар, оплата которого должна быть произведена в безналичной форме в рублях. Сторона «Б» оказала стороне «А» услуги с аналогичным способом оплаты. В данном случае стороны могут осуществить взаимозачет требований. Если стоимость товара равна цене услуг, то взаимозачет будет признан полным. В случае, если цена товара больше стоимости работ, то «А» и «Б» вправе произвести частичный взаимозачет, при этом остаток долга «Б» оплатит в денежной безналичной форме. Читайте также статью: → «Особенности проведения взаимозачета между двумя организациями».

Взаимозачет между тремя сторонами

В общем порядке взаимозачет производится между двумя контрагентами. При этом ст. 421 ГК РФ предусмотрена возможность осуществления зачета требований между тремя сторонами договора. Как правило, при многостороннем зачете контрагенты составляют и подписывают дополнительное соглашение (или отдельный договор), в котором предусматривают порядок взаимозачета требований. Читайте также статью: → «Порядок проведения взаимозачета между тремя организациями».

В положениях соглашения стороны указывают сумму требований, которая принимается к зачету каждой из сторон, а также срок, в который взаимные требования считаются удовлетворенными.

Пример 2. Порядок отражения операций по многостороннему взаимозачету рассмотрим на примере. Сторонами взаимозачета выступают 3 контрагента: ООО «Иволга», АО «Аист» и ООО «Соловей». В рамках заключенных договоров, в июле 2017 сторонами произведены следующие операции:

- «Иволга» отгрузил «Аисту» партию запчастей на сумму 71.350 руб.;

- «Аист» поставил «Соловью» стройматериалы общей стоимостью 84.740 руб.;

- «Соловей» предоставил «Иволге» информационно-консультационные услуги на сумму 59.410 руб.

По состоянию на 01.08.17 ни одна из сторон не выполнила обязательства по оплате за товары, услуги, в связи с чем стороны заключили договор о зачете взаимных требований. Согласно договору, размер зачета равен наименьшей сумме обязательств – 59.410 руб., НДС 9.063 руб.

Ниже приведены проводки по отражению зачета у каждой из сторон:

| ООО «Иволга» | |||

| Дебет | Кредит | Сумма | Описание |

| 62 Расчеты с ООО «Аист» | 90.1 | 71.350 руб. | Учтена выручка от реализации запчастей |

| 90.3 | 68 НДС | 10.883 руб. | Отражен НДС от реализации запчастей |

| 26 | 60 Расчеты с ООО «Соловей» | 50.347 руб. | Отражена стоимость информационно-консультационных услуг, полученных от ООО «Соловей» |

| 19 | 60 Расчеты с ООО «Соловей» | 9.063 руб. | Учтен НДС по полученным услугам |

| 68 НДС | 19 | 9.063 руб. | НДС принят к вычету |

| ООО | 62 Расчеты с ООО «Аист» | 59.410 руб. | Отражен взаимозачет требований |

| 51 | 62 Расчеты с ООО «Аист» | 11.940 руб. | На счет «Иволга» зачислена оплата за товар (остаток суммы 71.350 руб. – 59.410 руб.) |

Проводки АО “Аист”:

| АО «Аист» | |||

| Дебет | Кредит | Сумма | Описание |

| 41 | 60 Расчеты с АО «Иволга» | 60.466 руб. | Приняты к учету приобретенные запчасти |

| 19 | 60 Расчеты с АО «Иволга» | 10.884 руб. | Отражен НДС от стоимости запчастей |

| 68 НДС | 19 | 10.884 руб. | НДС принят к вычету |

| 62 Расчеты с ООО «Соловей» | 90.1 | 84.740 руб. | Учтена выручка от реализации стройматериалов |

| 90.3 | 68 НДС | 12.926 руб. | Начислен НДС от суммы реализации |

| 60 Расчеты с АО «Иволга» | 62 Расчеты с ООО «Соловей» | 59.410 руб. | Отражен зачет взаимных требований |

| 60 Расчеты с АО «Иволга» | 51 | 11.940 руб. | В счет АО «Иволги» перечислен остаток средств в счет оплаты за партию запчастей (71.350 руб. – 59.410 руб.) |

| 51 | 62 Расчеты с ООО «Соловей» | 25.330 руб. | На счет АО «Аист» поступила оплата за стройматериалы (остаток суммы 84.740 руб. – 59.410 руб.). |

Проводки ООО “Соловей”:

| ООО «Соловей» | |||

| Дебет | Кредит | Сумма | Описание |

| 10 | 60 Расчеты с ООО «Аист» | 71.814 руб. | К учету приняты стройматериалы, приобретенные у ООО «Аист» |

| 19 | 60 Расчеты с ООО «Аист» | 12.926 руб. | Отражен входной НДС от стоимости стройматериалов |

| 68 НДС | 19 | 12.926 руб. | НДС принят к вычету |

| 62 Расчеты с АО «Иволга» | 90.1 | 59.410 руб. | Учтена выручка от реализации информационно-консультационных услуг |

| 90.3 | 68 НДС | 9.063 руб. | Начислен НДС на оказанные услуги |

| 60 Расчеты с ООО «Аист» | 62 Расчеты с АО «Иволга» | 59.410 руб. | Отражен зачет взаимных требований |

| 62 Расчеты с ООО «Аист» | 51 | 25.330 руб. | В счет ООО «Аист» перечислен остаток средств в счет оплаты за информационно-консультационные услуги (84.740 руб. – 59.410 руб.). |

Вопрос – ответ

Вопрос №1. 17.08.17 ООО «Смарт» отгрузил АО «Корпус» партию товара (оплата в долларах США по курсу на дату отгрузки). 28.08.17 «Корпус» выполнил для «Смарта» подрядные работы (оплата в евро по курсу на дату составления акта выполненных работ). По состоянию на 01.09.17 ни одна из сторон не оплатила за полученные товары, оказанные услуги, в связи с чем стороны договорились о зачете взаимных требований. 04.09.17 стороны произвели взаимозачет суммы, которая была рассчитана в рублях по курсу на дату зачета. Остаток долга «Смарт» перечислил «Корпусу» в безналичной форме. Правомерны ли действия сторон, описанные в данной ситуации?

Стороны не имели права производить взаимозачет, так как в данном случае нарушено правило однородности требования, а именно нельзя зачесть обязательства оплаты, выраженные в разных валютах. В общем порядке можно зачесть суммы, выраженные в одинаковой валюте (рубли, евро, доллары, фунты стерлинги, т.п.).

Также взаимозачету подлежат обязательства в случае, если таковые выражены в условных единицах, при этом значение единицы у каждой стороны равно между собой.

Вопрос №2. Согласно требованию, АО «Корт» обязуется возместить ущерб, нанесенный ООО «Комплекс» в сумме 12.330 руб. При этом «Комплекс» является дебитором «Корта» (сумма задолженности – 10.540 руб.). На основании договоренности о взаимозачете, «Корт» возместил ущерб в сумме 1.790 руб. (12.330 руб. – 10.540 руб.), остаток суммы признан сторонами зачтенным. Правомерны ли действия сторон, описанные в данной ситуации?

Согласно действующему законодательству, не подлежат зачету суммы средств, оплачиваемые в качестве возмещения вреда и/или причиненного ущерба. Таким образом, договоренность о взаимозачете между АО «Корт» и ООО «Комплекс» признается недействительной.

Оцените качество статьи. Мы хотим стать лучше для вас:

Если вы не нашли ответ на свой вопрос, то вы можете получить ответ на свой вопрос позвонив по номерам ⇓

Бесплатная юридическая консультация

Москва, Московская область звоните: +7 (499) 288-17-58

Звонок в один клик

Санкт-Петербург, Ленинградская область звоните: +7 (812) 317-60-16

Звонок в один клик

Из других регионов РФ звоните: 8 (800) 550-34-98

Звонок в один клик

Условия осуществления взаимозачета

Взаимозачет не является, согласно закону, сделкой. Его осуществление предполагает соблюдение следующих условий:

- Предприятия инициировали минимум две операции, в результате которых появились их задолженности друг перед другом.

- Обязательства являются встречными. То есть, каждый участник взаимозачета является и дебитором, и кредитором.

- Требования являются аналогичными. То есть, сумма одной задолженности равна сумме другого долга. Однако часто долги не являются полностью однородными. В этом случае происходит взаимозачет на сумму наименьшего долга. Остаток большей задолженности может быть выплачен денежными средствами. Сумма к оплате рассчитывается на основании Акта сверки взаиморасчетов.

ВАЖНО! Если задолженность перед компанией оплачивается путем предоставления товаров на аналогичную сумму, такая операция взаимозачетом являться не будет. Это бартер, предполагающий иной порядок учета.

ВНИМАНИЕ! Взаимозачет не применяется при возмещении ущерба или выплате алиментов.

Рассмотрим базовые правила взаимозачета:

- Рассматриваемым методом можно погасить задолженность с различным сроком погашения: наступившим, не наступившим, неопределенным. Если срок выплаты долга прошел, требуется покрыть его в течение недели после предъявления требований.

- Обычно в операции участвуют две стороны. Однако во взаимозачете могут принимать участие три и более компании. В этом случае имеют место быть круговые требования.

Учет осуществляется в зависимости от нюансов конкретного взаимного расчета.

Формы взаимозачета

Можно выделить следующие формы взаимного расчета:

- Односторонний. Инициирующая сторона оформляет заявление, в котором указывается предложение о проведении взаимозачета. Документ отправляется кредитору компании. Заявление составляется в свободной форме, однако в нем обязательно должен быть перечень обязательной информации: реквизиты организации, наименование заявления, дата оформления, операция, в результате которой возникла задолженность. Датой осуществления зачета можно считать день, в который заявление было получено кредитором.

- Двухсторонний. Составляется двухстороннее соглашение о проведении зачета. Представители обеих компаний ставят свои росписи. Документ также оформляется в свободной форме, в нем указываются реквизиты и информация о сторонах зачета. Двухсторонняя форма считается предпочтительной, так как документ, заключенный между компаниями, является надежным подтверждением согласия сторон на проведение операции. В дальнейшем кредитор не сможет оспорить факт своего согласия.

Процедура осуществляется на основе Акта зачета обоюдных требований. В законе не оговорена форма этого документа, а потому она может быть разработана самим предприятием.

Проводки по бухгалтерии

В бухучете проведенная операция фиксируется после оформления Акта. При этом используются проводки по счетам 60, 62 и 76.

Пример

Компания «Вита» заключила с организацией «Здоровье» договор подряда на 25 600 рублей. НДС составило 3 905 рублей. Расходы на осуществление работ по подряду равны 14 тысяч рублей. Организация «Здоровье» прежде заключила договор о поставе товаров на сумму 11 800 рублей с «Вита». Налог составил 1 800 рублей. Себестоимость товаров равна 6 500 рублей. Организациями было принято решение о взаимозачете.

Проводки, выполняемые компанией «Здоровье»:

- ДТ 60 КТ 62. Пояснение: фиксация взаимных обязательств. Сумма: 11 800 рублей. Документ, на основании которого ведется учет: бухгалтерская справка.

- ДТ 60 КТ 51. Пояснение: перечисление суммы для оставшихся обязательств. Сумма: 13 800 рублей. Первичная документация: платежное поручение.

- ДТ 68 КТ 19. Пояснение: налог к вычету. Сумма: 3 905 рублей. Первичная документация: книга приобретений.

Проводки, выполняемые компанией «Вита»:

- ДТ 60 КТ 62. Пояснение: фиксирование взаимных обязательств. Сумма: 11 800 рублей. Первичная документация: бухгалтерский учет.

- ДТ 68 КТ 19. Пояснение: налог к вычету. Сумма: 1 800 рублей. Первичная документация: книга приобретений.

- ДТ 51 КТ 62. Пояснение: фиксация суммы выплаченных средств по подряду. Сумма: 13 800 рублей. Первичная документация: выписка из банковского учреждения.

Любая операция в бухучете обязательно должна быть подтверждена первичным документом. В обратном случае отраженные действия вызовут вопросы со стороны налоговых органов.

Тройной взаимозачет

Зачет может производится между тремя и более организациями. Однако такая операция не соответствует всем условиям взаимозачетов, оговоренным в статье 410 ГК РФ. В любом случае, многосторонний зачет может осуществляться согласно статье 421 ГК РФ. Выполняется он на основании договора. Составляется документ на основе общих требованиях, предъявляемых к договорам. Однако он не должен противоречить особенностям многосторонней сделки, что указано в пункте 4 статьи 420 ГК РФ. Обычно компании оформляют соглашение о проведении взаиморасчетов. Форма его законом не установлена. При составлении нужно руководствоваться общими положениями, предъявляемыми к первичной учетной документации.

Компания «Ангелина» передала организации «Мир книг» продукцию на сумму 100 тысяч рублей. Налог составил 15 254 рублей. Организация «Мир книг» передала компании «Книги детям» продукции на сумму 120 тысяч рублей. Налог составил 18 305 рублей. Компания «Книги детям» заключила с организацией «Ангелина» договор подряда на сумму 90 тысяч рублей. НДС составил 13 729.

У всех компаний практически одновременно возникли долговые обязательства. Сторонами было принято решение о взаимозачете. Для этого было оформлено соответствующее соглашение. Погашение проводится по сумме наименьшей задолженности, составляющей 90 000 (НДС равно 13 729).

Компания «Ангелина должна использовать следующие проводки:

- ДТ 60 (субсчет: Расчеты с организацией «Книги детям»). КТ 62 (субсчет: расчеты с компанией «Мир книг»). Необходимо отразить следующие суммы: 90 тысяч рублей (погашение долга), 10 тысяч рублей (поступление средств в счет остатка долга).

Компания «Мир книг» выполняет следующие проводки:

- ДТ 60 (субсчет: Расчеты с организацией «Ангелина») КТ 62 (субсчет: Расчеты с компанией «Книги детям»). Потребуется отразить следующие суммы: 10 тысяч рублей (остаток долга перед «Ангелиной»), 30 тысяч рублей (остаток долга «Книг детям» перед компанией «Мир книг»), 90 тысяч рублей (сумма погашения обязательств).

- ДТ 60 (субсчет: Расчеты с компанией «Ангелина») КТ 51. Сумма: 10 тысяч рублей были перечислены в счет остатка долга.

- ДТ 51 КТ 62 КТ 62 (субсчет: Расчеты с организацией «Книги детям). На счет компании поступило 30 тысяч.

Организация «Книги детям» выполняет следующие проводки:

- ДТ 60 КТ 62 (субсчет: Расчеты с организацией «Ангелина»). Приход

- ДТ 62 (субсчет: Расчеты с «Мир книг») КТ 51. Сумма: 30 тысяч рублей (перевод остатка долга).

Проведенные операции, которые привели к появлению задолженности, также должны быть зафиксированы проводками.

Взаимозачёт: сущность, цель и условия проведения

Если между организациями существуют взаимные обязательства, то зачастую принимается решение о взаимном зачёте наименьшего из них. Исходя из этого, можно дать определение одной из самых распространённых хозяйственных операций. Итак, взаимозачёт – это бухгалтерская операция (основанная на безналичном расчёте), которая предполагает прекращение встречных обязательств, возникающих у организаций, которые одновременно являются друг для друга дебиторами и кредиторами (покупателями и поставщиками).

Преимущества взаимозачёта:

- Погашение старых задолженностей, если одна из организаций не способна оплатить долг (до истечения срока исковой давности);

- Позволяет сэкономить на банковской комиссии (особенно если это касается крупных сумм);

- Деньги «не вынимаются» из оборота (особенно это важно при дефиците оборотных средств);

- Экономия времени на оплату;

- Простота операции (техническая)

Выходит, что главной целью взаимозачёта является именно упрощение юридических и финансовых отношений между организациями. Операция взаимозачёта, при всей её простоте, предполагает строгое соблюдение Гражданского и Налогового Кодекса РФ. Поэтому, прежде чем принять решение о взаимозачёте, необходимо удостовериться, выполняются ли одновременно условия:

- Встречные требования между организациями, то есть существует не менее двух разных договоров: покупателя и поставщика.

- Однородность этих требований;

- Встречные требования могут зачитываться только тогда, когда наступил срок их исполнения.

Таблица 1 – Способы взаимозачёта и их особенности:

| Способ оформления взаимозачёта | Выполняемость условий | Документы, необходимые для зачёта | Источник права | Когда взаимозачёт является совершённым |

| В одностороннем порядке | все 3 условия выполняются | Для зачёта достаточно заявления одной из компаний

Если одна из сторон против зачёта взаимных требований – оппонент-инициатор заявления имеет право обратиться в суд. |

ст. 410 ГК РФ |

|

| В двустороннем порядке | Не выполняется (2) или (3) условие | Зачёт производится по соглашению сторон | п.4 постановления №16 от 14.03.2014 собрания членов ВАС РФ |

|

Исходя из вышеназванных условий, взаимозачёт может быть оформлен в одностороннем или двустороннем порядке, в таблице 1 приведены их отличительные характеристики и условия, при которых они могут быть организованы. Читайте также статью: → «НДС при взаимозачете: вычет, ответы на вопросы, проводки».

Из всех условий особое внимание стоит уделить условию однородности. Какие требования мы можем так охарактеризовать? Согласно п.7 информационного письма Президиума ВАС РФ от 29.12.2001 г. №65 однородными следует признавать те обязательства, которые связаны с исполнением разных договоров, но предполагающие одинаковый способ их погашения (например, денежный) и выраженные в одной валюте. То есть обязательства, которые по одному договору выражены в натуральных единицах, а по встречному договору – в денежной форме однородными не признаются, как и обязательства в рублях против обязательства в иностранной валюте. Следовательно, взаимозачёт проводить неправомерно.

Ниже приведены обязательства, по которым также неправомерен взаимозачёт:

- обязательства с истекшим сроком исковой давности;

- обязательства, связанные с возмещением вреда, причинённого жизни или здоровью граждан;

- обязательства, связанные с взысканием алиментов;

- обязательства, связанные с пожизненным содержанием граждан;

- обязательства, срок исполнения которых ещё не наступил;

- обязательства организации, в отношении которой возбуждено дело о банкротстве.

Взаимозачёт обязательств показывает факт оплаты, то есть погашение дебиторской и кредиторской задолженности, то есть не происходит увеличение или уменьшение экономических выгод, поэтому, согласно п. 2 ПБУ 9/99 и п. 2 ПБУ 10/99, он не приводит к возникновению доходов и расходов.

В бухгалтерском учёте взаимозачёт отражается на счетах 60 «Расчёты с поставщиками и подрядчиками», 76 «Расчёты с разными дебиторами и кредиторами», 62 «Расчёты с покупателями и заказчиками» с помощью проводки: Дебет 60 (76) Кредит 62 (76). Читайте также статью: → «Учет расчетов с поставщиками и подрядчиками (счет 60)».

Этапы взаимозачёта и их документальное сопровождение

Взаимозачёт осуществляется поэтапно (см. таблицу 2), причём количество этапов варьируется в зависимости от количества сторон и способа его оформления, при этом каждый этап подкрепляется соответствующим документом (ибо взаимозачёт, как и любая бухгалтерская операция, должен быть оформлен документально).

Таблица 2 – Этапы взаимозачёта:

| Этап | Название этапа | Документ | Характеристики этапа |

| 1 | 2 | 3 | 4 |

| I | Выявление взаимных обязательств | Акт сверки расчётов | Оформляется акт сверки расчётов с разбивкой по всем договорам, заключенным между контрагентами и выводится общая сумма задолженности |

| II* | Обмен актами сверок | Акты сверки заверяются подписями ответственных лиц организаций, участвующих во взаимозачёте (директор организации, главный бухгалтер) и закрепляются печатями | |

| III* | Написание и отправка заявления о предложении взаимозачёта

(при одностороннем взаимозачёте) |

Заявление о взаимозачёте | В заявлении важно обозначить суммы договоров, по которым будет происходить взаимозачёт, а также обозначить, что списание задолженности будет происходить по меньшей сумме (если суммы разные).

Само заявление необходимо отправить заказным письмом, ведь в случае судебных споров для организации, направившей его, важно доказать, что заявление было получено адресатом. |

| IV* | Соблюдение требований однородности | Бухгалтерская справка по расчёту курсовых разниц по средствам на валютном счёте | Если денежные обязательства осуществляются в разной валюте, то необходимо их перевести в одинаковую валюту. |

| V | Подписание акта о проведении взаимозачёта (при многостороннем взаимозачёте) | Акт (соглашение) о проведении взаимозачёта | Как и в заявлении о взаимозачёте, важно указание сумм договоров, обозначение суммы взаимозачёта, подписи ответственных лиц всех сторон и печати. |

| VI | Бухгалтерские проводки | Акт взаимозачёта | Создание в базе корректировки долга (с соответствующими проводками) и, следовательно, документа – акта взаиморасчёта (данные которого, как правило, берутся за основу при создании документа из предыдущего этапа) |

* – обозначается необязательный или промежуточный этап

Важно, что все этапы зачёта подкрепляются соответствующими сопроводительными письмами. Например, сторона «А» направляет стороне «Б» предложение о взаимозачёте вместе с актами сверки, сторона «Б» даёт положительный ответ, далее юристы компаний составляют договор, уполномоченные лица (директора, гл. бухгалтера) его подписывают, а бухгалтера отображают данную хозяйственную операцию проводками в бухгалтерской базе.

|

Требования, предъявляемые к оформлению взаимозачёта (образец)

Законодательно не установлено типовой формы и образца заявления о проведении взаимозачёта, то есть на сегодняшний день такое заявление заполняется в произвольной форме (тоже самое касается и акта зачёта взаимных расчётов), однако, согласно 9 ст. закона от 06.12.2011 №402-ФЗ, должны быть соблюдены требования, предъявляемые к первичным документам учёта.

Во избежание судебных споров и разбирательств, в этих формах документах необходимо подробное описание всех обстоятельств проведения зачёта.

Стандартное заполнение имеет следующую структуру:

- Наименование документа;

- Дата и место составления;

- Наименование и реквизиты участников взаимозачёта;

- Документы-основания,

- Суть требований и их количество;

- Сумма зачёта;

- Налоги*;

- Запись о том, что взаимная задолженность является погашенной (дата зачёта);

- Подписи уполномоченных лиц и печати организаций.

*Сумма НДС, рассчитанная на основании сумм задолженностей всех сторон договора, прописывается отдельной строкой и делается ссылка на счета-фактуры (иначе возникает высокая вероятность разбирательств с налоговой службой).

Таблица 3 – Примеры ошибок в оформлении взаимозачёта:

| Ошибка | Что влечёт за собой? |

| 1) НДС не выделен отдельной суммой по каждому встречному договору-обязательству (отсутствует) | Возникновение споров, последующие договорные санкции, налоговые санкции (расходы, задолженность по оплате которых не подтверждена документально в зачёте, не признаются |

| 2) Оформление соглашения о взаимозачёте по обязательствам, по которым он неправомерен | Соглашение признаётся недействительным |

| 3) Требования осуществляются в разных валютах | Соглашение признаётся недействительным |

| 4) Отсутствие встречных обязательств, например, мы выдаём заём физическому лицу – генеральному директору компании, которая оказывает нам услуги | Соглашение признаётся недействительным согласно ст. 410 ГК РФ, однако гендиректор может перевести долг на компанию с нашего согласия (ст. 391 ГК РФ) и только тогда возникнут встречные обязательства |

| 5) Зачёт производится на сумму наибольшей задолженности | Соглашение признаётся недействительным |

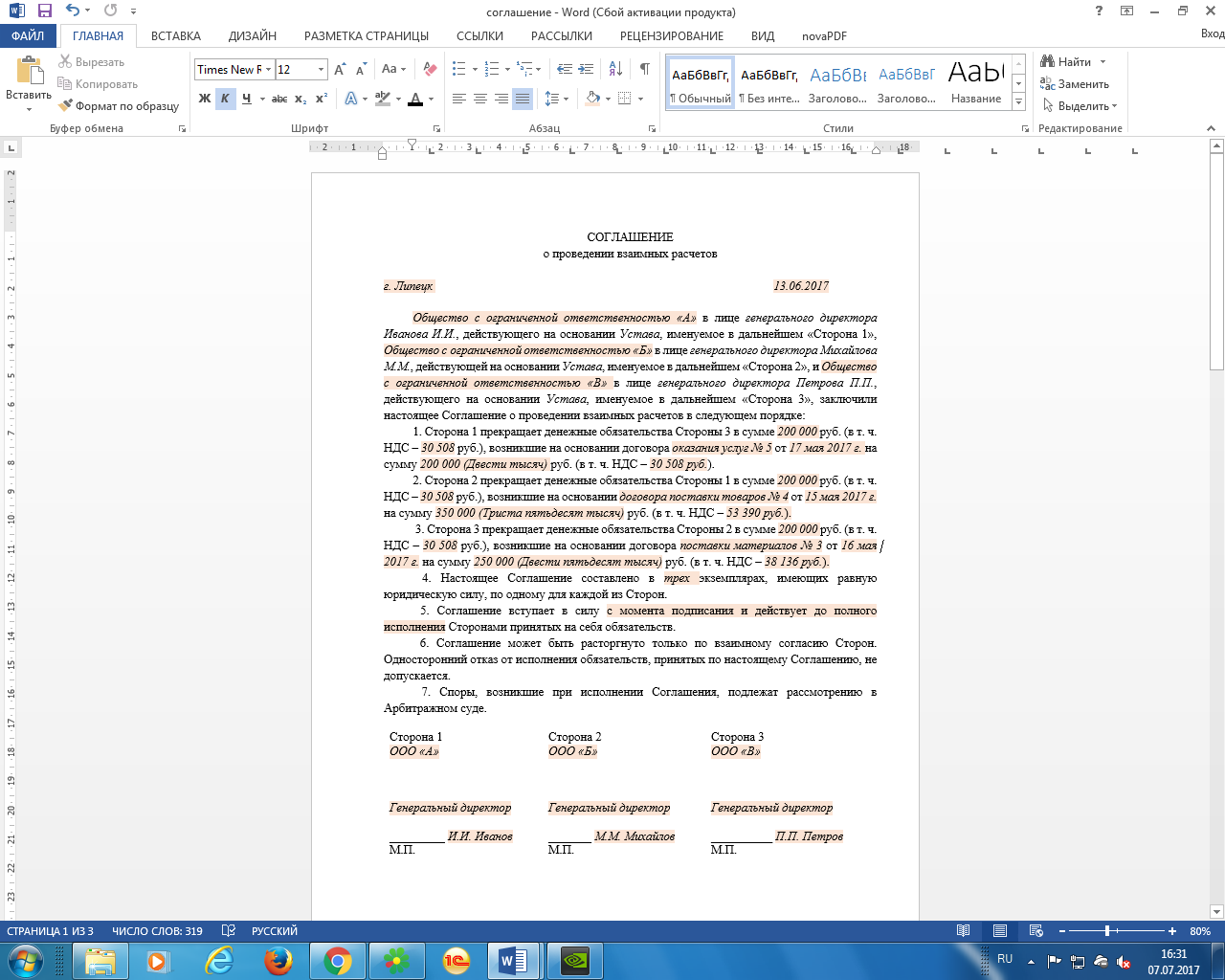

Ниже на рисунке 1 приведён образец акта (соглашения) о взаимозачёте.

Образец акта (соглашения) о взаимозачёте

- Соглашение содержит расшифровку подписей.

- Обозначается срок действия договора.

- Количество экземпляров соответствует числу сторон.

Тройной (многосторонний) зачёт взаимных требований

Возможно ли провести взаимозачёт между несколькими организациями? Однозначный ответ – да. И такое право даёт 421 ст. ГК РФ, в которой сказано, что стороны могут заключить договор, как предусмотренный, так и не предусмотренный законом или иными правовыми актами.

При этом, согласно п. 4 ст. 420 ГК РФ, к договорам, заключаемым более чем двумя сторонами, общие положения о договоре применяются, если это не противоречит многостороннему характеру таких договоров. Образец такого договора приведён выше на рисунке 1. Читайте также статью: → «».

Правила многостороннего взаимозачёта:

- срок исполнения обязательств каждой из сторон уже наступил;

- зачёт производится на сумму наименьшей задолженности;

- соглашение содержит обстоятельства проведения зачёта для всех трёх и более сторон.

Пример тройного взаимозачёта организаций на ОСНО

- 15 мая ООО «А» отгрузила ООО «Б» товары на сумму 350 тыс. руб. (в т. ч. НДС 53,39 тыс. руб.).

- 16 мая «Б» отгрузила ООО «В» материалы на сумму 250 тыс. руб. (в т. ч. НДС 38,14 тыс. руб.).

- 17 мая «В» оказала услуги ремонта для «А» на сумму 200 тыс. руб. (в т. ч. НДС 30,51 тыс. руб.).

По условиям договоров срок оплаты должен происходить на следующий день после оказания услуг или отгрузки товаров. По состоянию на 1 июня ни один из договоров не оплачен. Стороны договорились о погашении задолженностей с помощью взаимных расчётов и составили многостороннее соглашение (см. рисунок 1). Зачёт будет проводиться на сумму наименьшей задолженности, то есть на сумму 200 тыс. руб. (в т. ч. НДС 30,51 тыс. руб.). Бухгалтеры сделают следующие проводки (см. таблицу 3).

Таблица 3 – Хозяйственные операции между организациями ООО «А», ООО «Б» и ООО «В»:

| № | Хозяйственная операция | Сумма, тыс. руб. | Корреспонденция счетов | |

| Дт | Кт | |||

| 1 | 2 | 3 | 4 | 5 |

| Учёт ООО «А» | ||||

| 1 | Отражена выручка от реализации товаров ООО «Б» | 350 | 62расчёт с ООО «Б» | 91-1 |

| 2 | Начислен НДС | 53,39 | 90-3 | 68-2 |

| 3 | Отражена стоимость услуг, выполненных ООО «В» | 169,49 (200/118*100) | 26 | 60расчёт с ООО «В» |

| 4 | Отражён «входной» НДС по услугам | 30,51 | 19 | 60расчёт с ООО «В» |

| 5 | Принят к вычету «входной» НДС | 30,51 | 68-2 | 19 |

| 6 | Отражён взаиморасчёт | 200 | 60расчёт с ООО «В» | 62расчёт с ООО «Б» |

| 7 | ООО «Б» перечислила остаток задолженности после взаимозачёта | 150, в т.ч. НДС 22,88 | 51 | 62расчёт с ООО «Б» |

| задолженность перед ООО «В» после взаимозачёта считается полностью погашенной | ||||

| Учёт ООО «Б» | ||||

| 1 | Оприходованы товары, полученные от ООО «А» | 296,61 (350/118*100) | 41 | 60расчёт с ООО «А» |

| 2 | Отражён «входной» НДС по приобретённым товарам | 53,39 | 19 | 60расчёт с ООО «А» |

| 3 | Принят к вычету «входной» НДС | 53,39 | 68-2 | 19 |

| 1 | 2 | 3 | 4 | 5 |

| 4 | Отражена выручка от реализации материалов ООО «В» | 250 | 62расчёт с ООО «В» | 91-1 |

| 5 | Начислен НДС | 38,14 | 90-3 | 68-2 |

| 6 | Отражён взаимозачёт | 200 | 60расчёт с ООО «А» | 62расчёт с ООО «В» |

| 7 | ООО «В» перечислила остаток задолженности после взаимозачёта | 50

в т.ч. НДС 7,63 |

51 | 62расчёт с ООО «В» |

| 8 | Оплачен остаток задолженности перед «А» | 150

в т.ч. НДС 22,88 |

60расчёт с ООО «А» | 51 |

| Учёт ООО «В» | ||||

| 1 | Оприходованы материалы, полученные от ООО «Б» | 211,86

(250/118*100) |

10 | 60расчёт с ООО «Б» |

| 2 | Отражён «входной» НДС по приобретённым материалам | 38,14 | 19 | 60расчёт с ООО «Б» |

| 3 | Принят к вычету «входной» НДС | 38,14 | 68-2 | 19 |

| 4 | Отражена выручка от реализации материалов ООО «В» | 200 | 62расчёт с ООО «А» | 90-1 |

| 5 | Начислен НДС | 30,51 | 90-3 | 68-2 |

| 6 | Отражён взаимозачёт | 200 | 60расчёт с ООО «Б» | 62расчёт с ООО «А» |

| 7 | Оплачен остаток задолженности перед «Б» | 50 | 60расчёт с ООО «Б» | 51 |

| дебиторская задолженность ООО «А» после взаимозачёта считается полностью погашенной | ||||

Как сделать корректировку долга (взаимозачёт) в 1 С 8.3?

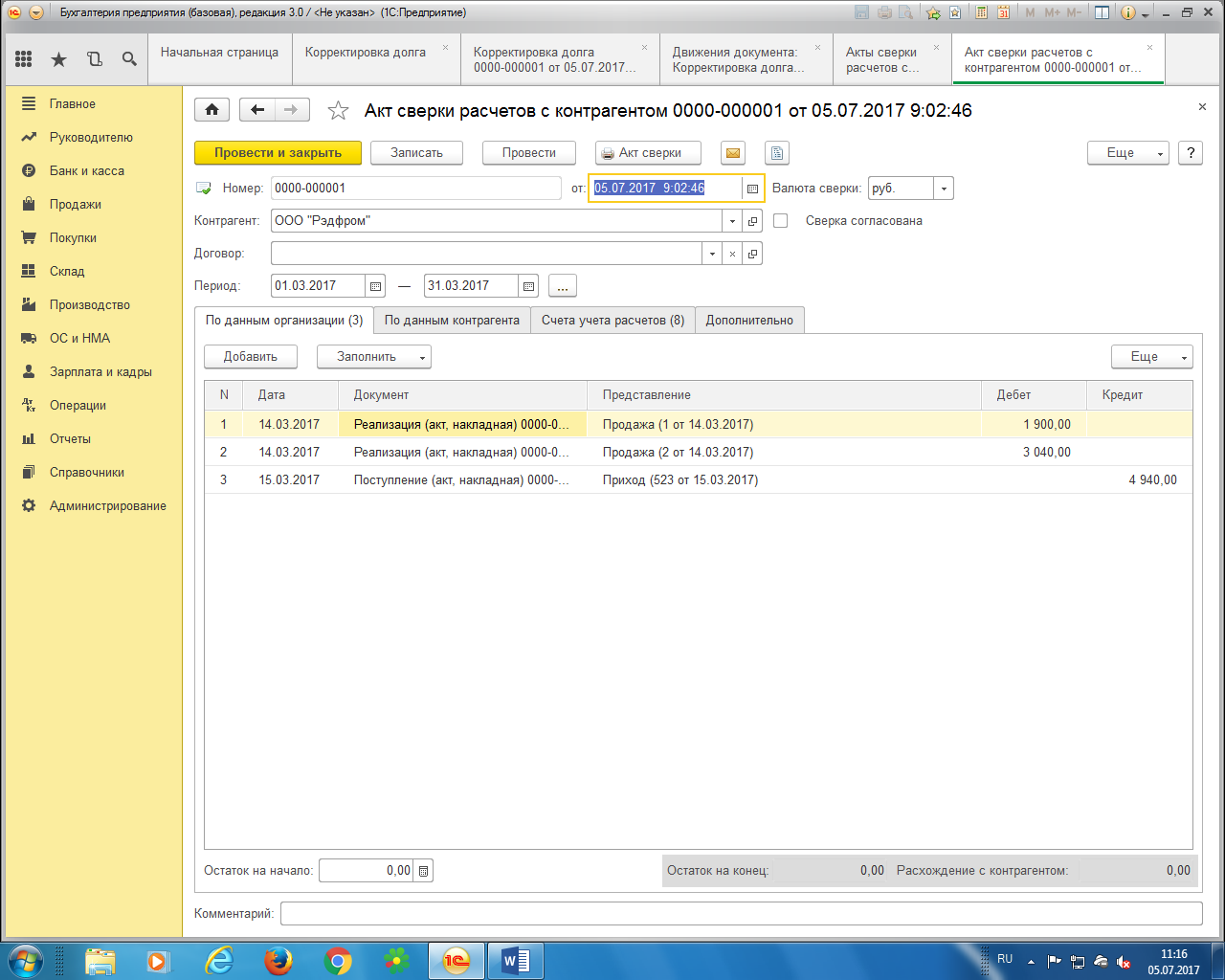

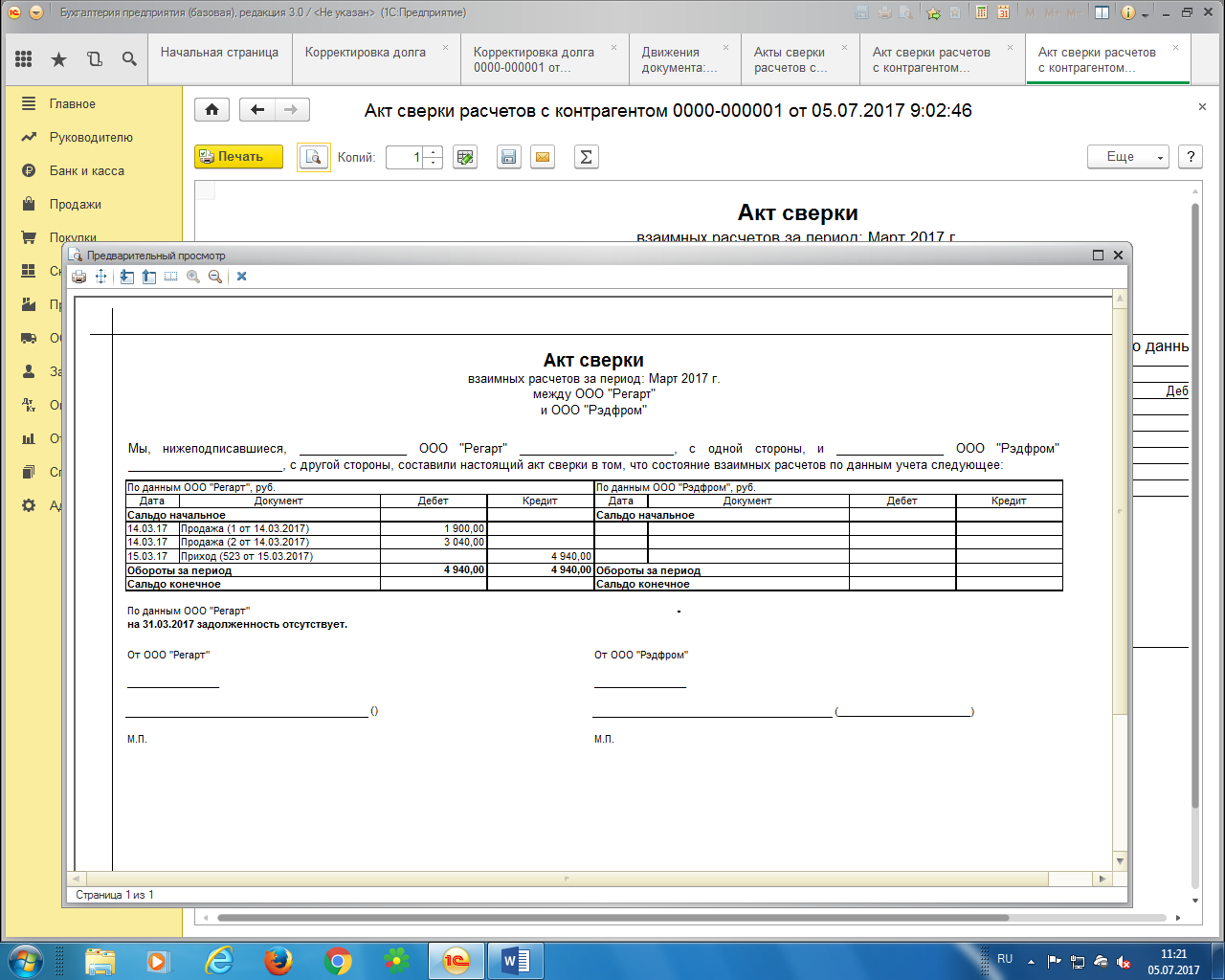

Бывают ситуации, когда один контрагент является одновременно поставщиком и покупателем, то есть он учитывается и на 60 счёте, и на 62 счёте (см. акт сверки: в раздел «Продажи», подраздел «Расчёты с контрагентами», опция «Акты сверки расчётов»).

Формируем печатную версию.

В акте сверки видно, что приход, который отражается по 60 счёту, и реализации (продажи), которые отражаются по 62 счёту, перекрывают друг друга по сумме, то есть как таковой задолженности между условными организациями ООО «Регарт» и ООО «Рэдфром» нет (в акте сверки прописывается автоматически «задолженность отсутствует»).

Акт сверки расчетов

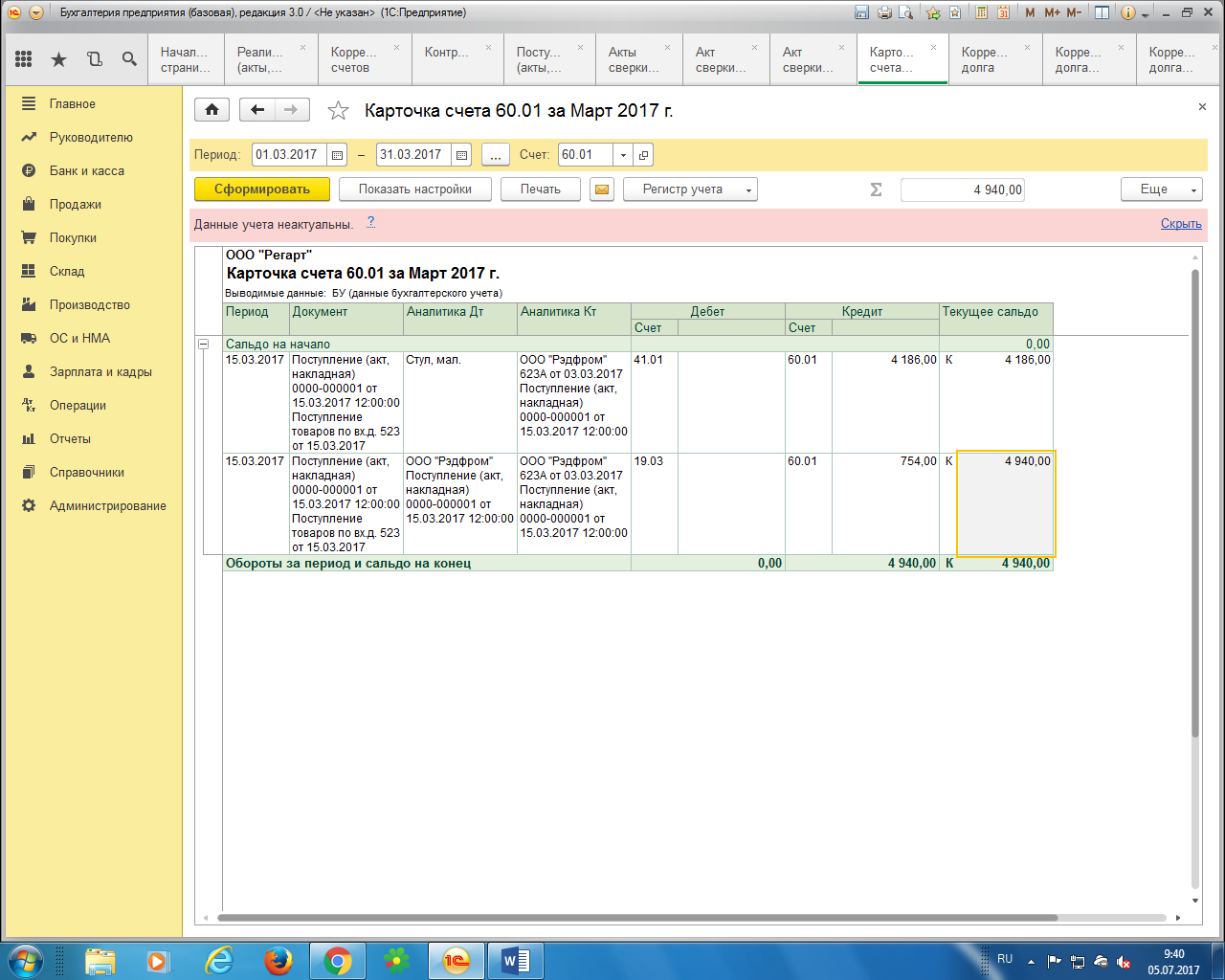

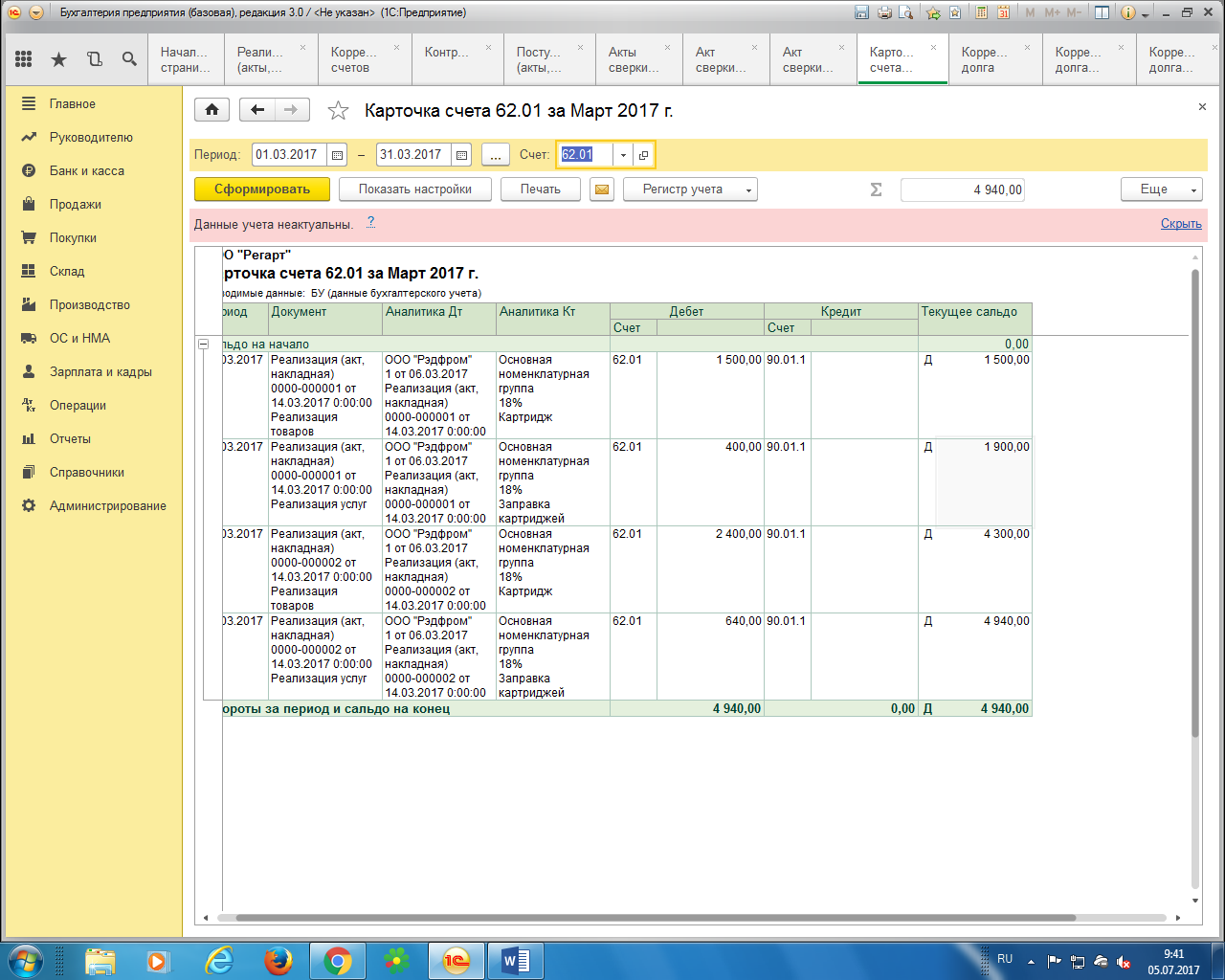

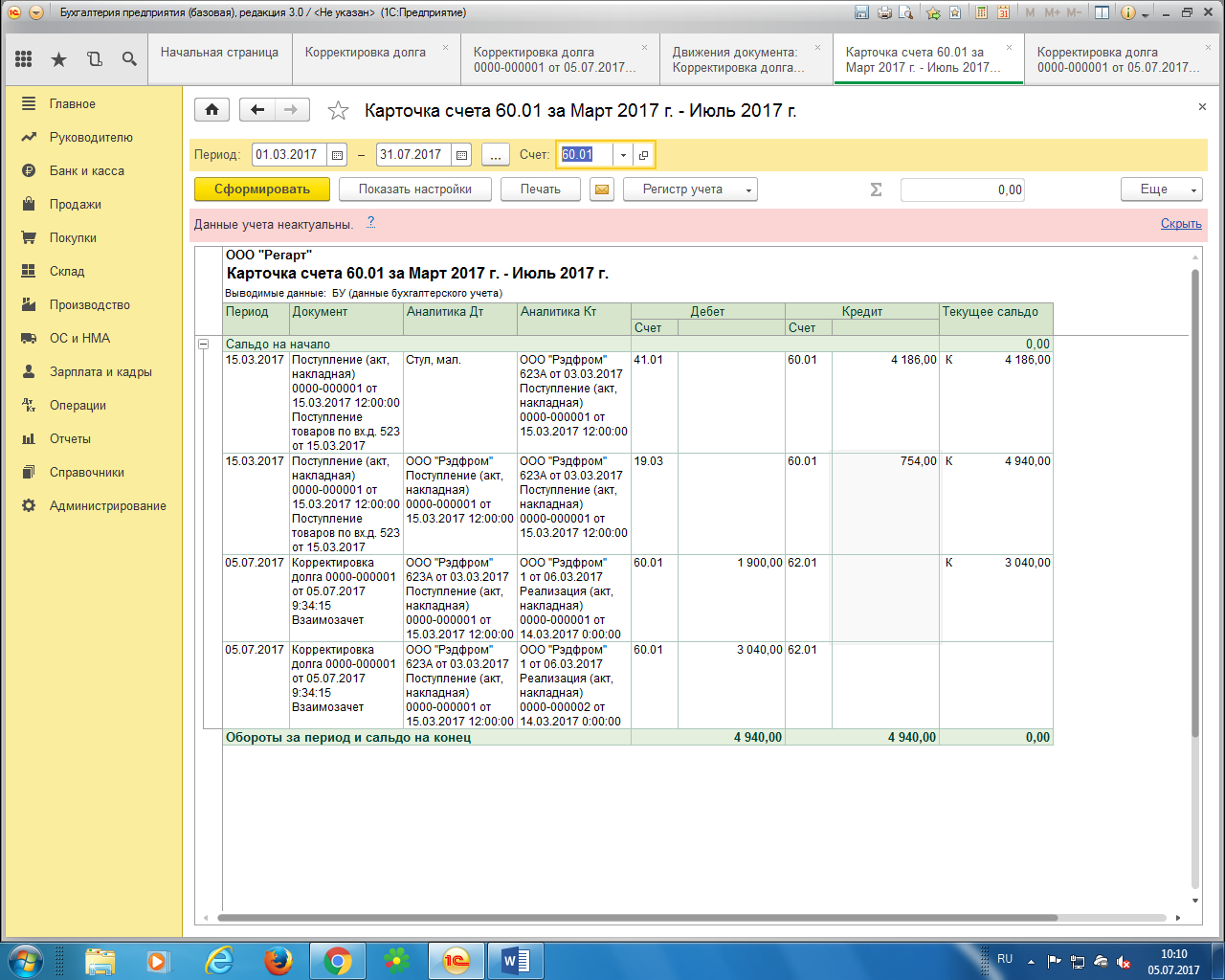

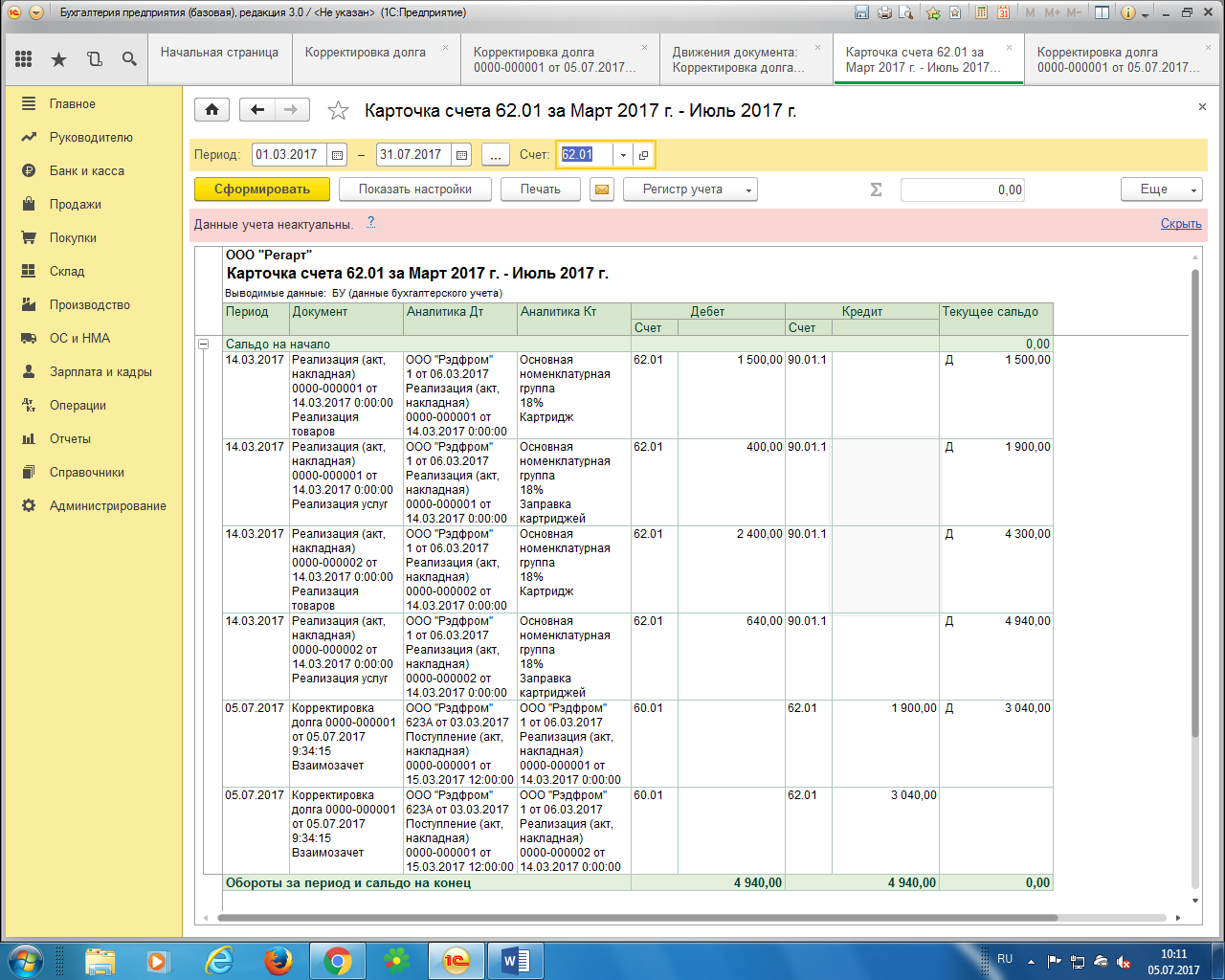

Однако, с точки зрения бухгалтерского учёта (по бухгалтерским проводкам) такого не будет. Для этого обратимся к карточкам счёта по 60 и 62 счетам (см. в раздел «Отчёты», подраздел «Стандартные отчёты», опция «Карточка счёта»; выбираем необходимый счёт и период, например, «март» – период, когда произошли все операции с контрагентом ООО «Рэдфром», далее «Сформировать»).

В карточке счёта по 60 счёту видно, что мы должны поставщику 4 940 р.

В карточке счёта по 62 счёту на нас висит дебиторская задолженность на ту же сумму.

То есть, мы видим, что реально существует дебиторская и кредиторская задолженность. Но для того, чтобы прийти к ситуации отсутствия долга, как в акте сверки, необходимо провести взаимозачёт.

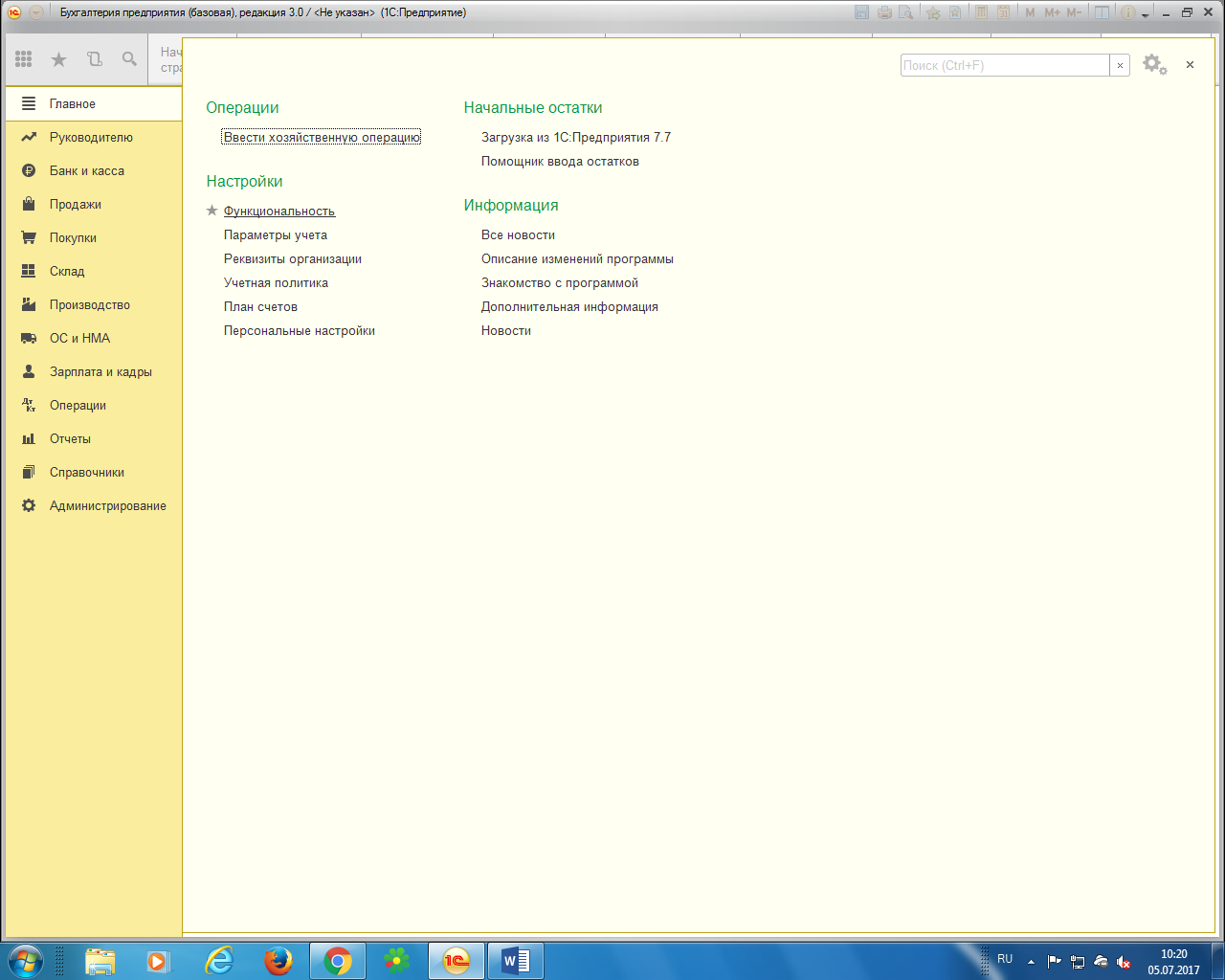

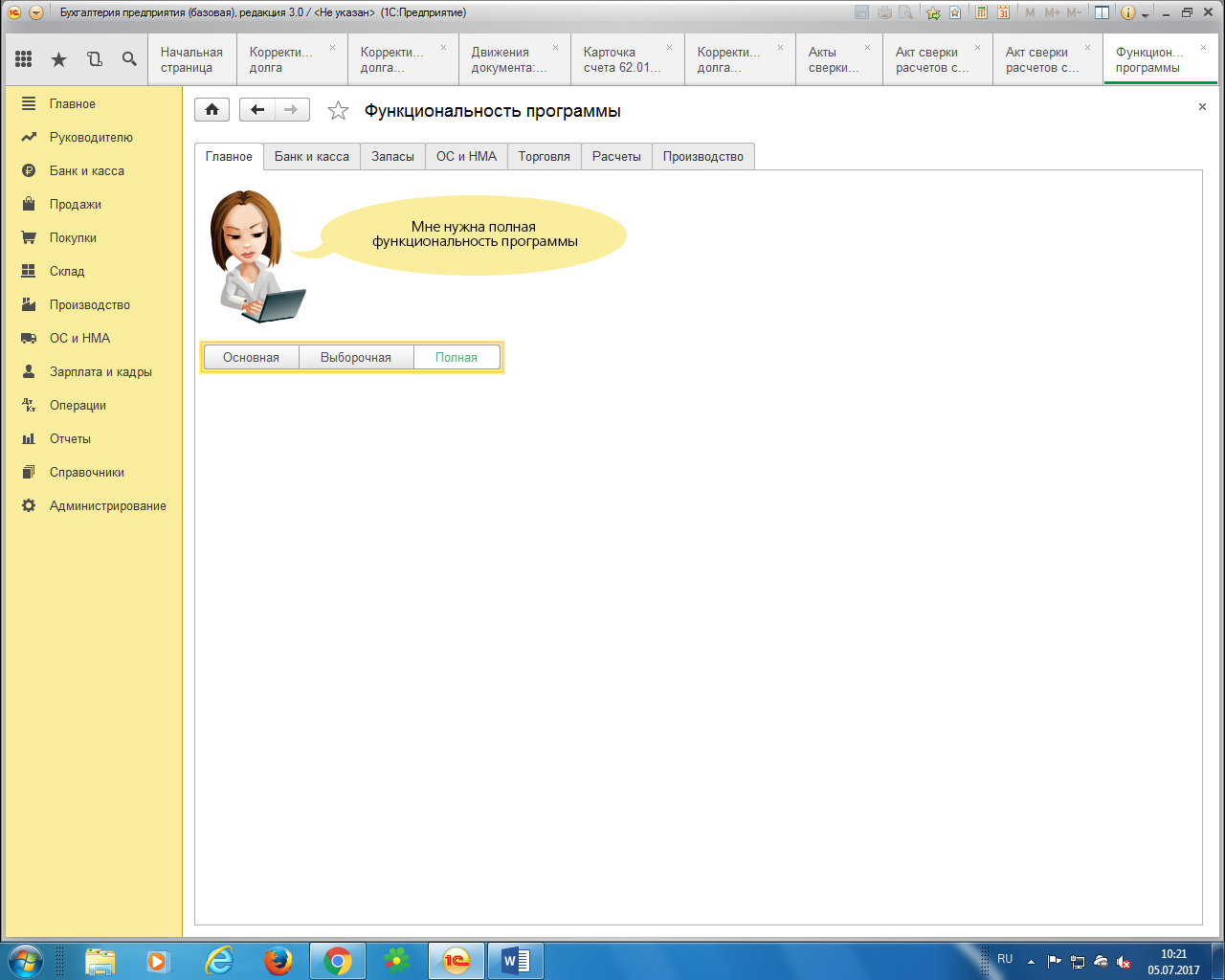

В версии 1С 8.3 при стандартных настройках не всегда можно найти такую опцию как «Корректировка долга», так как стоит «Основная» функциональность. Для того, чтобы расширить возможности 1С, заходим в раздел «Главная», подраздел «Настройки», опция «Функциональность».

Далее выбираем «Полную» функциональность программы.

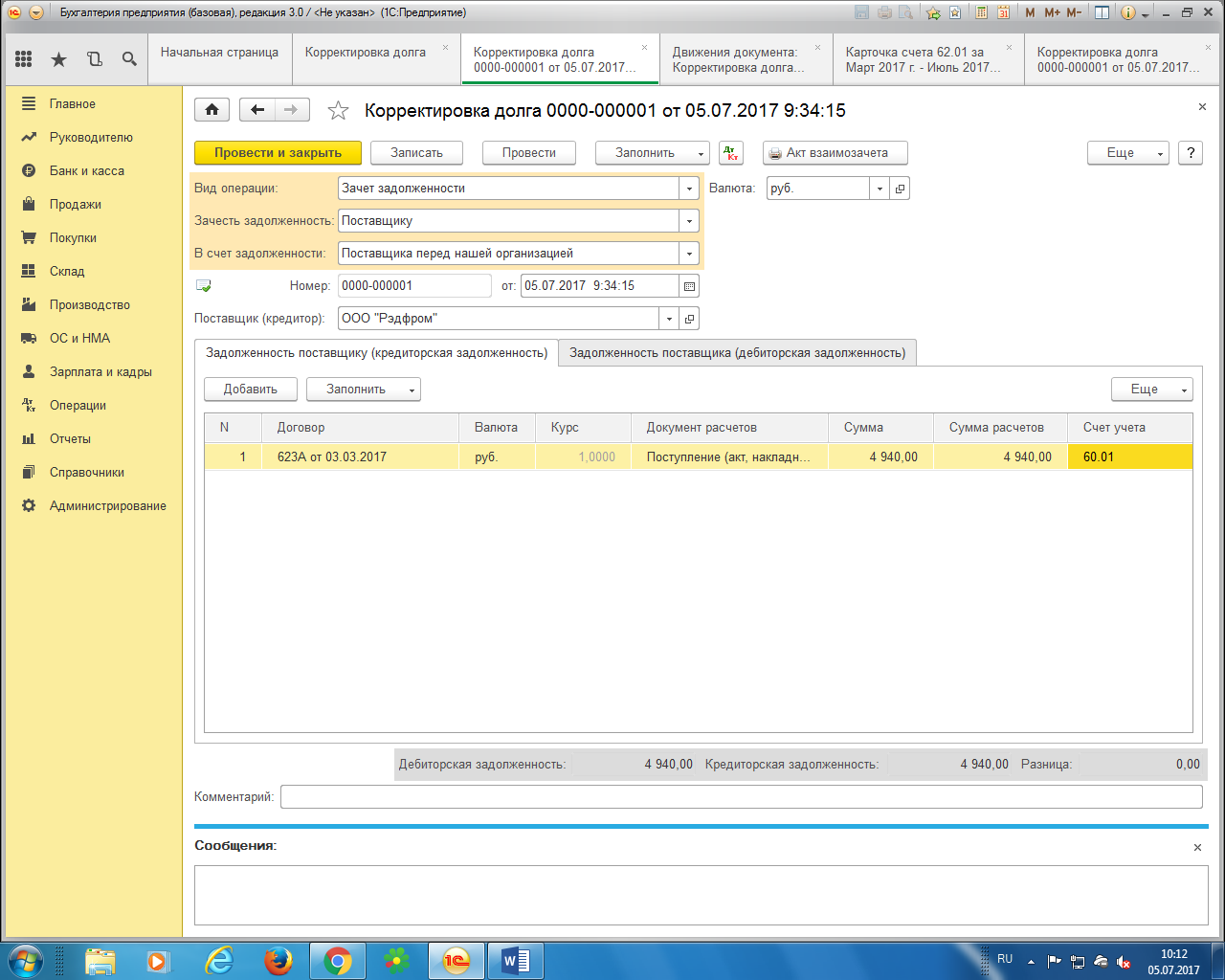

Теперь в разделе «Продажи», подразделе «Расчёты с контрагентами» появляется опция «Корректировка долга». Заходим в неё и создаём новую корректировку (вид операции «Зачёт задолженности», выбираем «Зачесть задолженность: Поставщику», «В счёт задолженности: Поставщика перед нашей организацией», Выбираем поставщика (кредитора) – в данном случае ООО «Рэдфром»). Далее во вкладке «Задолженность поставщику (КЗ)» создаём поступление товаров по договору поставщика на сумму корректировки.

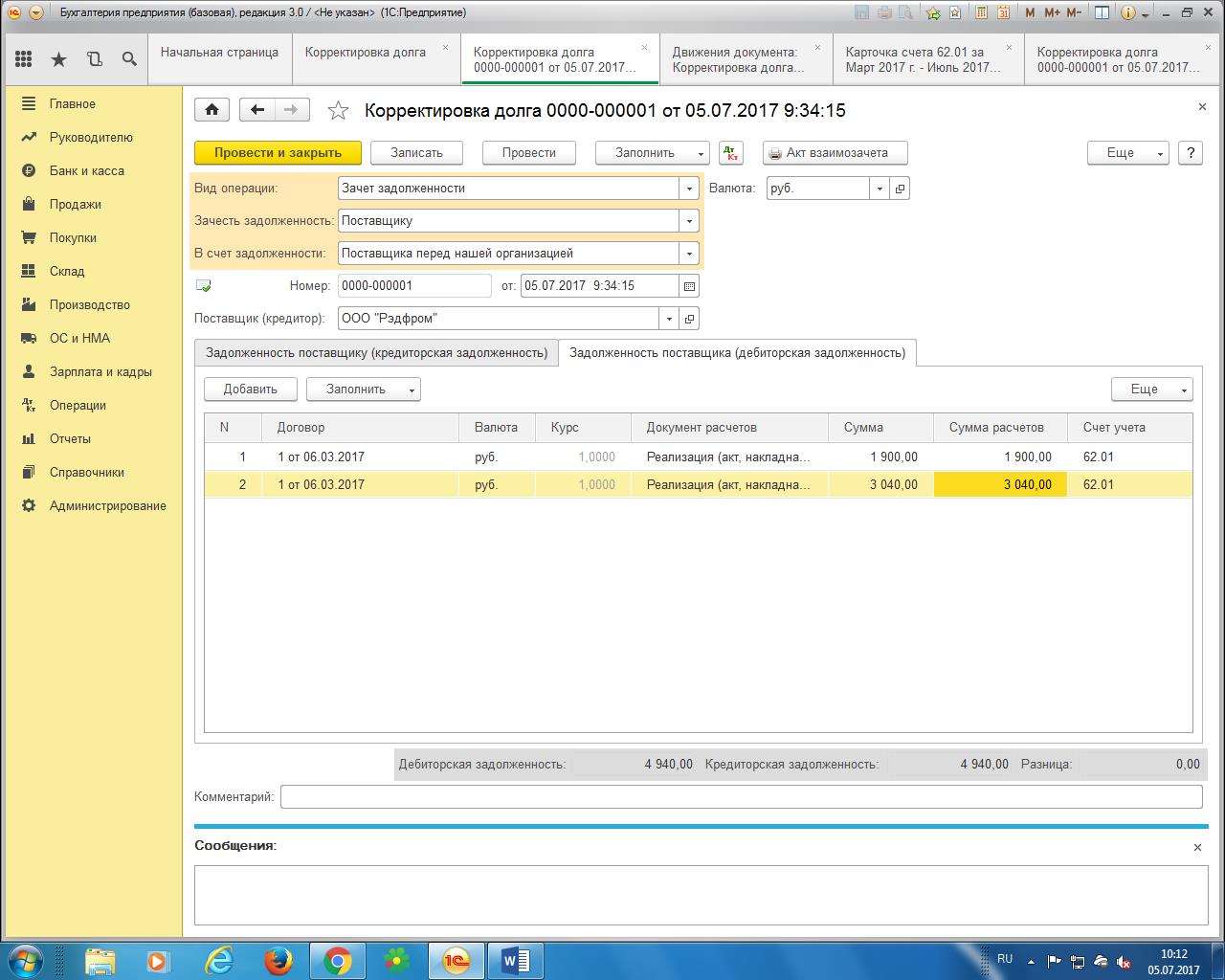

Во вкладке «Задолженность поставщика (ДЗ)» создаём преализации товаров по договору поставщика на сумму корректировки.

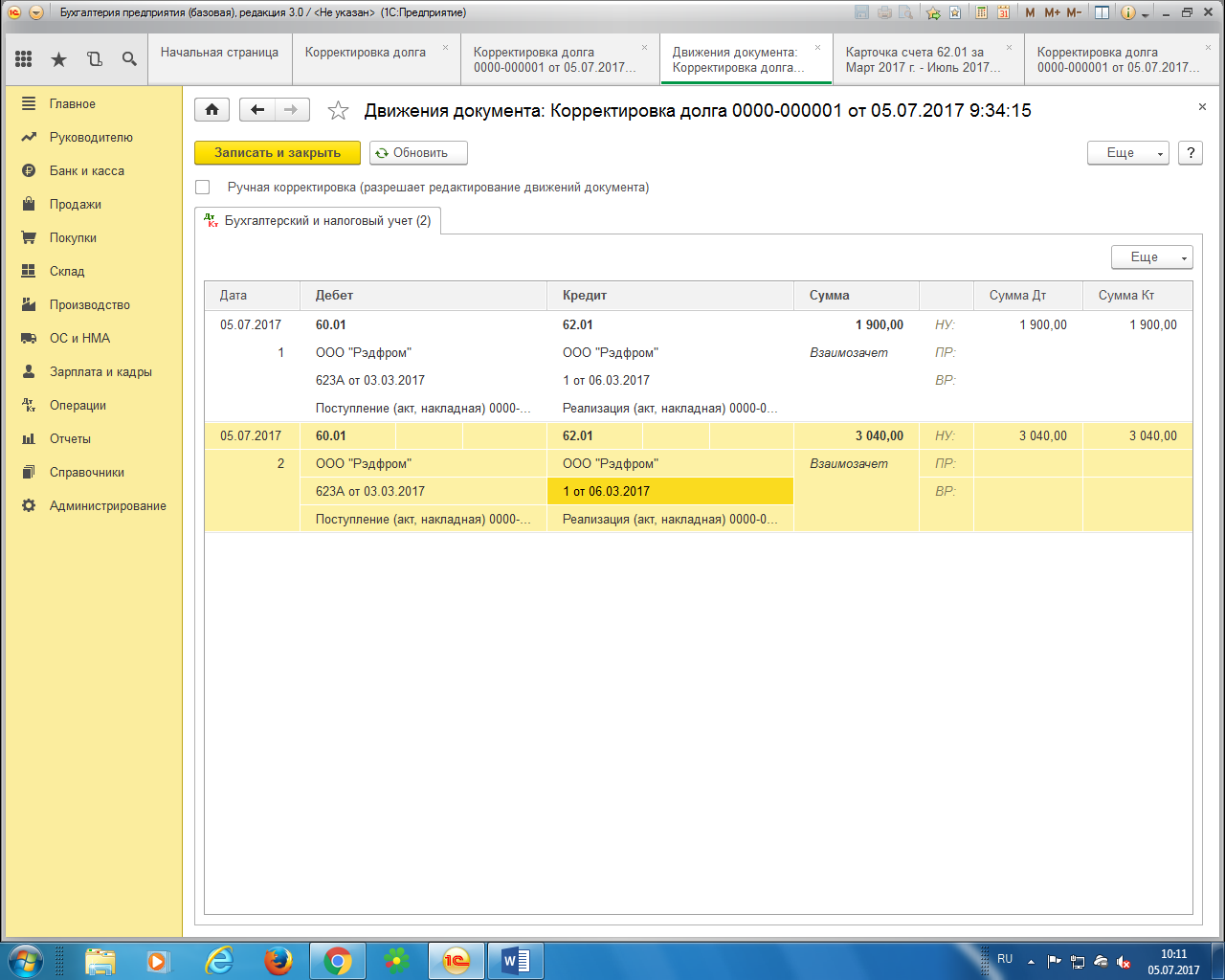

Проводим корректировку долга. Теперь, нажав на значок , мы сможем увидеть сделанные нами проводки:

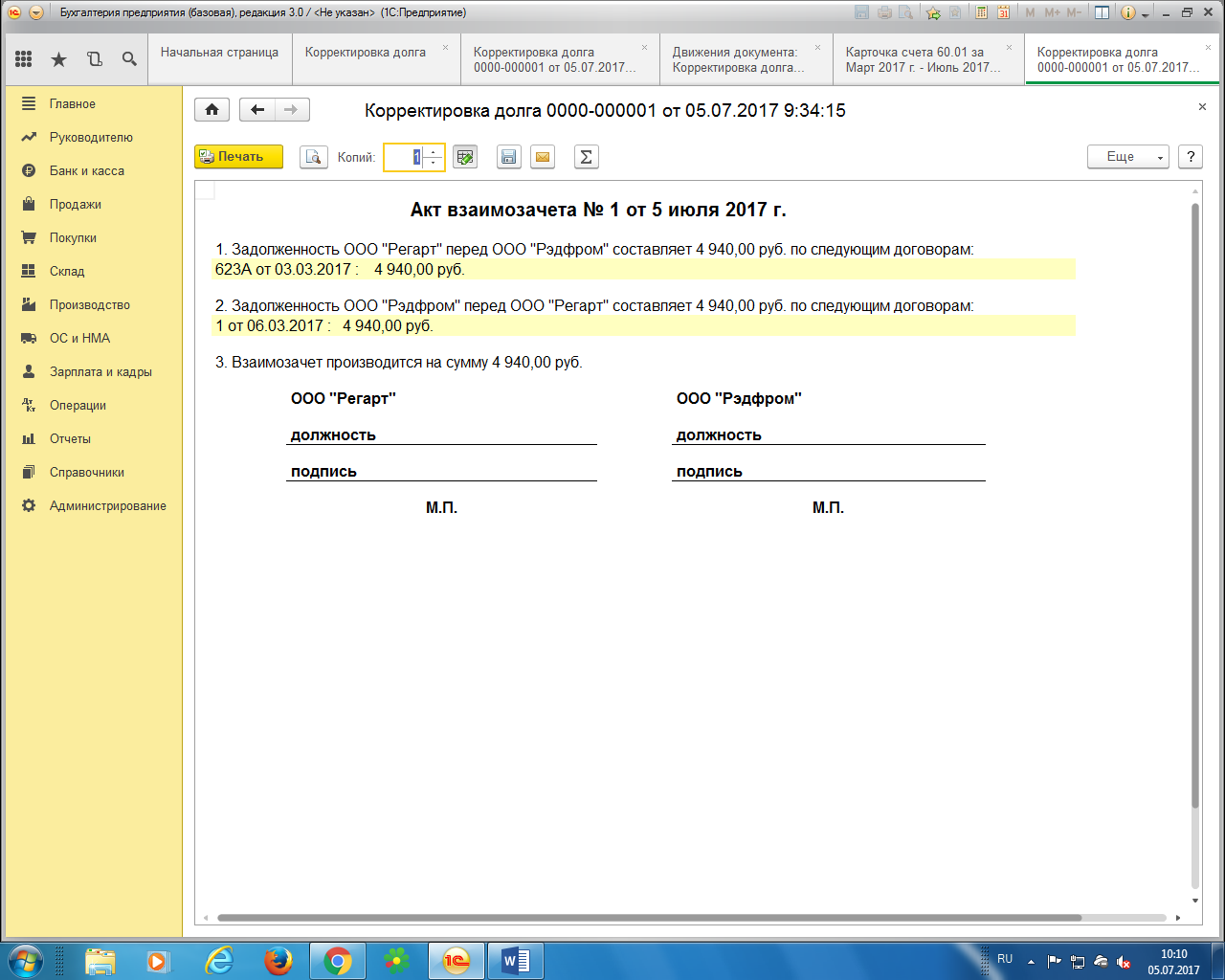

Также в программе можно сформировать акт взаимозачёта, с помощью вывода на печатную версию:

Данный документ заверяется печатями и подписями ответственных лиц обеих организаций. Теперь, сформировав карточки счета по 60 и 62 счёту на дату проведения корректировки, можно увидеть проводки взаимозачёта, а также отсутствие кредиторской и дебиторской задолженностей:

Теперь акт сверки соответствует бухгалтерским проводкам.

Оцените качество статьи. Мы хотим стать лучше для вас:

Если вы не нашли ответ на свой вопрос, то вы можете получить ответ на свой вопрос позвонив по номерам ⇓

Бесплатная юридическая консультация

Москва, Московская область звоните: +7 (499) 288-17-58

Звонок в один клик

Санкт-Петербург, Ленинградская область звоните: +7 (812) 317-60-16

Звонок в один клик

Из других регионов РФ звоните: 8 (800) 550-34-98

Звонок в один клик

Добавить комментарий