Выход участника из ООО

Содержание

Налоговые особенности при выходе участника из ООО

Центр

структурирования бизнеса и налоговой безопасности

taxCOACH

Выход участника из ООО может являться не только способом раздела бизнеса между партнерами, но и способом обособления имущества компании, переданного вышедшему участнику, в целях, например, защиты от рисков операционной деятельности или вывода имущества под более льготное налогообложение.

Выход из Общества участника-физического лица позволит избежать налога на имущество у организации, если участник является индивидуальным предпринимателем и полученное имущество будет использоваться им в предпринимательской деятельности. Одновременно перевод наиболее ликвидного имущества на физическое лицо, ставшего хранителем активов, поможет обеспечить имущественную безопасность бизнеса.

Но не все так просто.

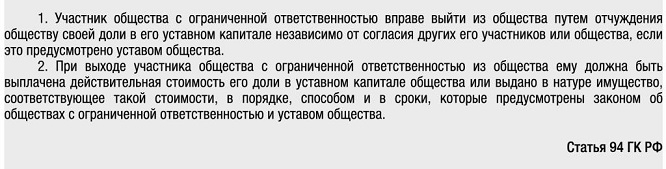

Для начала предлагаем подробнее рассмотреть налогообложение доходов участника при выходе из ООО, действительная стоимость доли при этом может выплачиваться деньгами или имуществом.

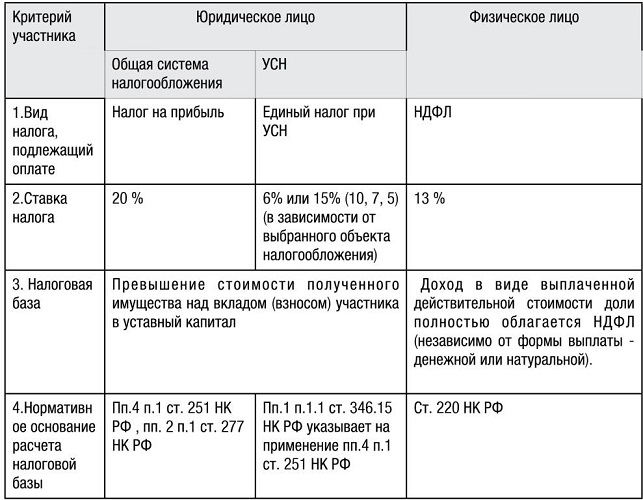

Конечно, в зависимости от того, кто является участником ООО — физическое или юридическое лицо, налогообложение будет отличаться.

Из приведенного анализа налогового законодательства и сложившейся арбитражной практики можно сделать выводы:

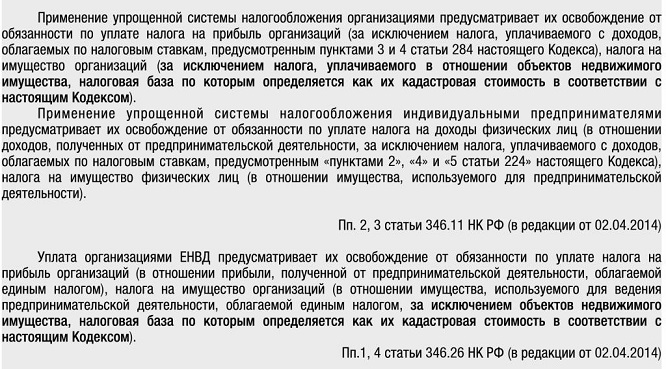

1. Если участником, осуществляющим выход, является юридическое лицо, оно вправе уменьшить свой налогооблагаемый доход, представляющий собой рыночную стоимость фактически полученного участником имущества, на сумму расходов на приобретение доли (если участник на ОСН) или расходов на формирование уставного капитала (если участник на УСН).

В таком случае, чем выше была цена приобретения доли или больше уставный капитал, тем меньше будет налогооблагаемая база при выходе.

2. При выходе же участника — физического лица ситуация кардинально меняется. НДФЛ по ставке 13% уплачивается со всей суммы, полученной при выходе из ООО (независимо от размера уставного капитала и расходов на приобретение доли в нем).

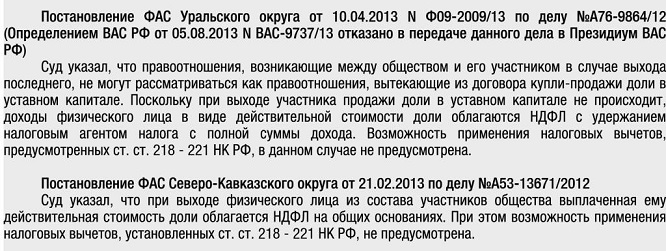

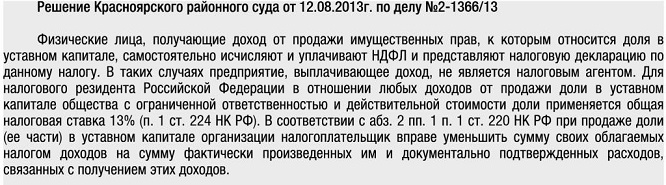

С чем связана логика законодателя, отрицающего возможность уменьшения налоговой базы НДФЛ при выходе, даже на размер номинальной доли, неизвестно, но налицо дискриминация участников ООО физических лиц по сравнению с юридическими. К сожалению, данная позиция неоднократно была подчеркнута Минфином (Письма Минфина России от 21.06.2013 №03-04-05/23404, №03-04-06/3-170 от 15.06.2012, №03-04-06/3-157 от 07.06.2012, №03-04-06/2-174 от 09.08.2010) и поддержана арбитражной практикой, в том числе ВАС РФ:

Между тем, суды общей юрисдикции придерживаются другой позиции, считая возможным при выходе из ООО участника — физического лица уменьшение налогооблагаемой базы по НДФЛ в размере действительной стоимости доли на сумму расходов на ее приобретение, рассматривая выход участника, как продажу доли ООО.

Таким образом, обособление имущества путем выхода участника — физического лица сопряжено с обязанностью уплаты НДФЛ в размере 13% со всей действительной стоимости его доли или рыночной стоимости полученного им имущества. В таком случае, в целях налоговой экономии до конца этого года лучше осуществить передачу недвижимого имущества в качестве дивидендов (т.к. НДФЛ при этом будет исчисляться по ставке 9% (1) либо продать объект, который необходимо обособить, индивидуальному предпринимателю.

(1) Напоминаем, что ставка налога в этом случае с 2015 года будет составлять 13%.

Вопрос по уменьшению налогооблагаемой базы НДФЛ, образующейся при получении действительной стоимости доли, на произведенные при ее приобретении расходы, остается открытым, т.к. практика арбитражных судов и судов общей юрисдикции различается. Кроме того, 18 ноября в первом чтении принят законопроект, устраняющий этот «пробел»: участник общества при ликвидации общества или выходе из него сможет уменьшить полученный доход на сумму документально подтвержденных расходов (2).

(2) Законопроект № 584734-6

Представляет интерес налогообложение самого Общества при выходе его участника, получившего оплату действительной стоимости доли имуществом (например, нежилой недвижимостью, для обособления которой и можно использовать выход). При этом возникают следующие вопросы по налогообложению (их нет при выплате стоимости доли деньгами):

1) Общество применяет ОСН.

НДС.

По общему правилу, реализация товаров (за исключением операций, указанных в п. 3 ст. 39 НК РФ) признается объектом обложения НДС (пп. 1 п. 1, п. 2 ст. 146 НК РФ). В данном случае, согласно п. 1 ст. 154 и ст.39 НК РФ, налоговая база по НДС определяется как превышение стоимости переданных товаров над суммой первоначального взноса участника (без включения в нее НДС). При этом, в отношении части товаров, передаваемой в пределах первоначального вклада, ранее принятый к вычету НДС следует восстановить для уплаты в бюджет и включить в стоимость этой части товаров (пп. 4 п. 2 ст. 170 НК РФ).

Налог на прибыль.

По мнению Минфина, при выплате действительной стоимости доли участника имуществом возникает доход от реализации. Но этот подход вызывает обоснованные сомнения, т.к. при передаче имущества в счет оплаты действительной стоимости доли выбывающего участника общество исполняет свои обязательства перед ним и, следовательно, не получает какой-либо экономической выгоды. Подобная позиция находит свое отражение в судебной практике.

Арбитражные суды указывают, что при передаче имущества в счет оплаты действительной стоимости доли не признают стоимость переданного имущества реализацией. Поэтому и налогооблагаемой базы не возникает.

2) ООО применяет УСН.

Налогоплательщики, применяющие УСН, учитывают при определении объекта налогообложения доходы от реализации товаров (работ, услуг) и внереализационные как и ООО, находящиеся на ОСН.

Вопроса по налогообложению НДС не возникает, т.к. при применении УСН Общество от его уплаты освобождено.

Подводя итоги, нужно заметить, что выход участника из ООО иногда может служить способом выведения имущества под льготный режим налогообложения или осуществление физическим лицом функций хранителя активов, но при этом необходимо иметь ввиду, что это имеет и свои негативные последствия, к ним можно отнести:

— утрату юридического основания для контроля за компанией и дальнейшего получения доходов от ее деятельности;

— необходимость решения вопросов, касающихся дальнейшего использования имущества, перешедшего в собственность экс-участника;

— поиск новых юридических конструкций для дальнейшего взаимодействия вышедшего участника и ООО (как вариант, возможность рассмотрения создания нового юридического лица или образование простого товарищества).

Кроме того, необходимо учитывать и достаточно большой размер налогов для ООО (в частности, НДС), если участнику при выходе действительная стоимость доли передается имуществом, а не денежными средствами. Поэтому принимая решение обособить имущество ООО путем его выдачи при выходе участника, требуется просчет экономической целесообразности этого способа.

Обсудить материал с автором…

Пошаговая инструкция по выводу участника из состава

учредителей ООО в 2019 году

Пошаговая инструкция по выводу участника из состава учредителей ООО путем выхода по заявлению и передачи своей доли обществу с последующим распределением между оставшимися участниками общества, инструкция обновлена и содержит все изменения 2019 года.

Вывод участника из состава учредителей по заявлению в отличии от способа с нотариальным оформлением купли продажи доли является быстрым и экономически выгодным. Участник общества пишет заявление о выходе, после чего его доля переходит обществу, далее следует нотариальное заверение заявления и дается 5 рабочих дней на регистрацию в налоговой. Рассмотрим процедуру вывода учредителей из состава ООО.

Основные преимущества данного способа заключаются в следующем:

- Минимальные финансовые затраты на оформление, нотариальное заверение и регистрацию изменений;

- Отсутствие госпошлины за регистрацию изменения;

- Быстрое оформление (7 рабочих дней);

- Заявителем является генеральный директор (освобождает учредителя от необходимости тратить время на нотариуса и налоговую).

Стоимость — 12 200 руб. (все включено, включая, услуги нотариуса, подготовку заявлений на регистрацию изменений, протокола или решения, заявление на вывод участника, подача и получение документов в налоговую без вашего участия, а также доставка готовых документов) Срок регистрации — 7 дней

Как вывести учредителя из состава ООО по шагам

Первый шаг: Подготовка документов для регистрации изменений вывода участника

- Заявление о выходе участников. Участник общества, выходящий из состава учредителей должен написать заявление на имя генерального директора о выходе из состава учредителей ООО. В этом заявлении необходимо отразить размер доли уставного капитала, которая перейдет обществу и нотариально удостоверить его. Согласно законодательству РФ участник считается вышедшим из состава Общества с момента оформления и нотариального заверения заявления. Заявление о выходе участника из общества в 2018 году подлежит обязательному нотариальному заверению нотариусом.

- Протокол внеочередного общего собрания участников или решение о распределении доли общества. Основная повестка дня в протоколе — это распределение доли в уставном капитале Общества, принадлежащей Обществу, между всеми участниками Общества. Доля, оставшаяся после выхода участника может быть распределена между оставшимися участниками пропорционально их долям в уставном капитале; продана участнику Общества или третьему лицу, либо может быть оставлена на Обществе в течение года.

- Заполнить заявление по форме №Р14001. Если при регистрации выхода участника одновременно не подаются изменения затрагивающие учредительные документы (смена юрадреса, кодов оквэд, наименования общества), то необходимо использовать форму заявления №Р14001. При регистрации изменений по форме №Р14001 госпошлина не оплачивается, и новая редакция устава не разрабатывается. В случае если возникает необходимость одновременно осуществить вышеописанные изменения, то потребуется форма заявления №Р13001, с оплатой госпошлины и двумя экземплярами новой редакции устава.

Второй шаг: Заверение документов у нотариуса

Перед подачей документов в налоговую потребуется нотариальное заверение заявления на регистрацию. Заявителем будет являться действующий генеральный директор общества. Явка учредителя выходящего из состава общества к нотариусу обязательна!.

Перед посещением нотариуса потребуется получить актуальную выписку из ЕГРЮЛ, не старше 10-15 дней. Подготовить все выше описанные документы, а также взять полный комплект учредительных документов (свидетельства государственной регистрации, постановке на учет, действующий устав, протокол или решение о назначении гендиректора и т.д.)

Средняя стоимость услуг нотариуса 1 700 руб. за заверение формы, 3 100 заверение заявления о выходе участника. В случае если подавать и получать будет доверенное лицо, то потребуется нотариальная доверенность и копия на право подавать и получать документы + 2 400 руб. за доверенность.

Третий шаг: Подача документов в налоговую

Необходимо проследовать в регистрирующий налоговый орган (в г. Москве это ИФНС №46, который находится по адресу: г. Москва, Походный проезд, домовладение 3, строение 2. Район Тушино), получить талончик в электронной очереди и подать подготовленные документы на регистрацию изменений.

Для регистрации изменений в налоговую необходимо подать:

- Копию заявления о выходе участников заверенное нотариусом;

- Протокол внеочередного общего собрания участников или решение о распределении доли общества;

- Заявление по форме №Р14001, заверенное нотариусом.

После подачи документов на регистрацию на руки получим расписку о приеме документов, через пять дней по расписке необходимо получить готовый документы.

Четвертый шаг: Получение готовых документов

На шестой рабочий день необходимо проследовать в налоговый орган и по расписке получить готовые документы.

На руки вы получите новый лист записи в ЕГРЮЛ со всеми зарегистрированными изменениями.

Добавить комментарий