Выдача денег в подотчет

Содержание

- Наличные расчеты

- Оформление кассовых операций

- Выдача под отчет

- Деньги на производственные нужды лицам, не являющимся работниками

- Отчет по подотчетным средствам

- Оформление выдачи подотчетных средств

- Изменяем положение о ведении кассовых операций

- Правила выдачи подотчетных средств в 2019 году

- Как оформить выдачу подотчетных сумм в 2019 году

- Как выдать деньги в подотчет в 2019 году

- Как выдавать подотчетные суммы директору компании

- Деньги подотчетному лицу: что нового в 2016-2017 годах

- Выданы деньги в подотчет: проводка и основные правила

- На какие хозяйственные расходы выдаются средства в подотчет

- Выданы командировочные: типовая проводка

- Сотрудник не отчитался по подотчету в срок: как поступить

Наличные расчеты

Гражданское законодательство России не ограничивает оборотоспособность денег. Любая организация или физическое лицо имеет возможность использовать денежные средства для своих нужд. Единственным условием является законность такого применения. Право на расходование денег не ставится в зависимость от их формы. Данные предписания предусмотрены в главе 6 Гражданского кодекса России.

Центробанк России в пункте 1 своих Указаний от 07.10.2013 № 3073-У прямо отметил, что расчеты с наличными деньгами производятся без ограничений между гражданами, не являющимися ИП. В случае же расчетов между компаниями или предпринимателями следует учитывать некоторые особенности, установленные Банком России.

Отечественные компании и предприниматели не имеют права тратить наличность из кассы. Исключения, позволяющие использовать наличные денежные средства, прямо перечислены в п. 2 Указаний Центробанка России от 07.10.2013 № 3073-У. К допустимым случаям расходования таких сумм относятся:

- выплата зарплаты сотрудникам компании;

- социальные выплаты;

- выплаты по страховкам, но только если страховка приобреталась за наличные;

- получение ИП наличности на личные нужды гражданина;

- оплата товаров, работ или услуг;

- выдача денег под отчет ответственному сотруднику;

- возврат денег, полученных в счет оплаты возвращенных товаров (работ или услуг);

- выдача наличности платежными агентами.

Компании и предприниматели не могут использовать наличные деньги для иных целей.

Все расчеты с наличностью, сторонами по которым являются предприятия и ИП, должны производиться с учетом максимально допустимых размеров. Центробанк России установил, что лимит оплаты наличностью по одной сделке не может превышать 100000 рублей.

Если участником операций с наличными является гражданин, не зарегистрированный в качестве ИП, то предельный размер расчетов не учитывается. Не применяется лимит и в случае выдачи в 2017 г. денег под отчет из кассы или выплаты заработной платы. Названное правило закреплено в п. п. 5 и 6 Указаний Центробанка РФ от 07.10.2013 № 3073-У.

Оформление кассовых операций

Для осуществления операций с наличными деньгами компании должны организовать кассу и назначить ответственных работников. Именно на указанных сотрудников и возлагается обязанность по правильному ведению кассы и оформлению кассовых операций.

При совершении операций с наличностью компании обязаны оформлять кассовые документы. Такими документами являются приходный кассовый ордер и расходный кассовый ордер. Формы указанных бланков утверждены Постановлением Госкомстата Российской Федерации от 18.08.1998 № 88. Минфин России в Информации № ПЗ-10/2012 подчеркнул, что формы ПКО и РКО являются обязательными к применению.

При оформлении движения наличности по кассе следует помнить, что расходный кассовый ордер применяется при выдаче денег. Приходный кассовый ордер используется в случае поступления денежных средств.

Кассовые документы подписываются кассиром и работником бухгалтерии, а также фиксируются в журнале регистрации кассовых документов.

Следует помнить, что кассовые документы должны оформляться без ошибок. Если ордера оформлены в бумажном виде, то вносить в их содержание исправления или дописки нельзя. Для устранения ошибок следует заново распечатать соответствующий документ и внести в него необходимые записи.

Бланки расходных кассовых ордеров применяются при выдаче заработной платы, денежных средств под отчет, иных случаев оформления расходования наличных.

Обязательным условием правильного оформления кассовых операций является ведение кассовой книги. Форма такого документа утверждена Постановлением Госкомстата Российской Федерации от 18.08.1998 № 88.

Все операции с наличностью должны быть указаны в кассовой книге, которую ведет кассир. Полная информация вносится в форму № КО-4 в соответствии с приходным и расходным ордерами. Какие-либо разночтения недопустимы.

В конце рабочего дня в кассовой книге указывается остаток наличных, который заверяется собственноручной подписью кассира.

Необходимо подчеркнуть, что все вышеперечисленные формы должны использоваться компаниями и в случае операций с денежными документами. Обязательным условием для оформления такого движения является проставление отметки «фондовый».

Выдача под отчет

Как указывалось ранее, отечественные предприятия вправе выдавать наличные деньги на производственные нужды. Какие-либо ограничения максимального размера выдаваемой суммы положениями отечественного права не предусмотрены.

Каждая компания самостоятельно определяет цели выдачи таких денег, а также конкретные производственные нужды, для удовлетворения которых соответствующие средства предоставляются.

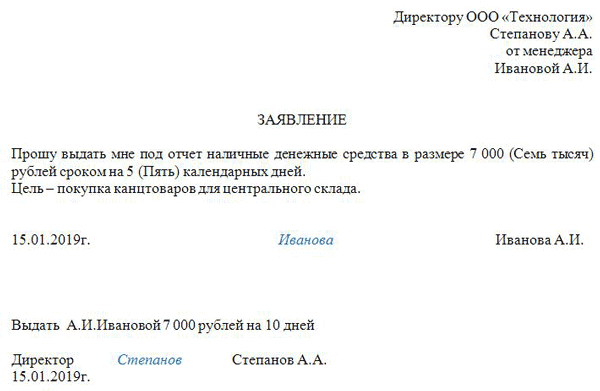

Центробанк Российской Федерации в пункте 6.3 своих Указаний отметил, что подотчетные средства могут быть предоставлены работнику на основании письменного заявления последнего. Каких-либо специфических требований к форме такого документа Банк России не предъявил.

К содержанию указанного заявления Центробанк РФ предъявляет вполне конкретные требования. В таком документе обязательно должна быть указана не только сумма денежных средств, но и срок, на который они выдаются. Дата и подпись генерального директора предприятия должны обязательно присутствовать на таком обращении.

Следует подчеркнуть, что Центробанк России прямо указал, что выдача денег под отчет из кассы в 2017 году производится на основании письменной просьбы, именуемой заявлением. Для исключения возможных рисков нарушения кассовой дисциплины вполне обоснованно все документы с просьбой выдачи наличных денежных средств на производственные нужды именовать «заявлением».

Деньги на производственные нужды лицам, не являющимся работниками

Особого внимания заслуживает и буквальное толкование положений п. 6.3 Указаний России, из которого следует, что деньги под отчет выдаются работнику предприятия. Возможности предоставления финансовых средств иному лицу, не состоящему с компанией в трудовых отношениях, Банк России не предусмотрел.

Министерство финансов России приказом от 31.10.2000 № 94н утвердило Инструкцию по применению плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций. Из содержания этой Инструкции следует, что подотчетными лицами являются работники компаний. Возможность выдачи денег на производственные нужды иным лицам Минфин РФ не предусмотрел.

Следует отметить, что предписания вышеназванных нормативных актов не содержат прямого запрета на выдачу денег на производственные нужды иным лицам, не состоящим с предприятиями в трудовых отношениях.

Эта же Инструкция прямо предусматривает оформление операций, не указанных в разъяснениях к счетам 60 — 75, по счету 76. Выдача денежных средств под отчет лицам, не являющимся работниками, должна проводиться по счету 76.

Заслуживает внимания позиция Министерства финансов России, изложенная в письме от 02.07.2012 № 02-06-10/2476. Согласно логике Минфина РФ каждое предприятие самостоятельно решает вопрос с возможностью выдачи денег на производственные нужды лицам, не являющимся работниками компании.

Порядок предоставления и учета таких средств, по мнению Министерства, целесообразно предусмотреть в учетной политике организации.

Отчет по подотчетным средствам

Каждое лицо, получившее деньги на производственные нужды, должно представить компании письменный отчет по израсходованным средствам. Такая обязанность возникает у подотчетного лица вне зависимости от наличия или отсутствия трудовых правоотношений.

Центробанк России также установил, что такой отчет должен быть предоставлен предприятию не позднее трех рабочих дней с момента истечения срока, на который средства выдавались.

Названный документ оформляется в произвольной форме и должен называться авансовым отчетом. К нему обязательно следует приложить оригиналы доказательств, подтверждающих те или иные траты ответственного лица.

Если такой отчет не подготовлен или отсутствуют доказательства несения расходов, то подотчетные суммы с ответственного сотрудника не списываются.

Такой работник должен возвратить в кассу предприятия денежные средства, не указанные в отчете или неизрасходованные.

Важно помнить, что компании не имеют права выдавать наличность под отчет лицу, ранее уже получавшему деньги на производственные нужды и не отчитавшемуся о таких суммах.

Каждый авансовый отчет подлежит проверке работниками бухгалтерии. По итогам указанных действий он утверждается руководителем, после чего производится окончательный расчет по средствам, выданным на нужды предприятия.

Неисполнение данного правила является нарушением кассовой дисциплины, а компания, его допустившая, может быть оштрафована.

Оформление выдачи подотчетных средств

Как отмечено в Указаниях Центробанка России, расходный кассовый ордер применяется при всех случаях выдачи организацией наличных денег. Названный документ оформляется в соответствии с заявлением ответственного лица, содержащим просьбу о выдаче денег на нужды предприятия.

В бухгалтерском учете предоставление денежных сумм на производственные цели следует оформлять по дебету счета 71 «Расчет с подотчетными лицами», кредиту счета 50 «Касса».

Если же подотчетное лицо не отчиталось по денежным средствам, полученным на производственные нужды, то такие деньги подлежат возврату в адрес предприятия. При совершении такой операции составляется приходный кассовый ордер.

В бухгалтерском учете возврат наличных денег следует оформлять по дебету счета 50 «Касса», кредиту счета 71 «Расчеты с подотчетными лицами».

В аналогичном порядке оформляется выдача денег на нужды предприятия и работникам обособленных структурных подразделений организации.

Как указывалось ранее, можно использовать счет 76, но только если подотчетное лицо не является работником компании.

В ситуации, при которой лицо, получившее деньги на производственные нужды, отказывается от предоставления отчета или возврата полученных сумм, следует воспользоваться механизмом, предусмотренным законом.

Статьей 137 Трудового кодекса России предприятиям предоставлено право удерживать из заработной платы сотрудников суммы, полученные последними на производственные нужды. Такая возможность возникает только в случае отсутствия отчета работника или его отказа возвращать неизрасходованные средства.

Если же такое лицо не является работником компании, то можно воспользоваться механизмом, предусмотренным главой 60 Гражданского кодекса Российской Федерации, заключающимся в обязанности возвратить все полученное без законных на то оснований.

Отступление от порядка взаимодействия с подотчетными лицами, утвержденного Центробанком России, является нарушением, ответственность за которое предусмотрена ст. 15.1 КоАП Российской Федерации.

>Деньги под отчет: что изменилось в правилах выдачи

Изменяем положение о ведении кассовых операций

Изменения по подотчетным суммам в 2019 году коснулись и документации. Так как с 19 августа 2017 года порядок выдачи денег в подотчет изменился, предприятиям следует обновить положение о работе с подотчетными суммами.

Сотрудники могут получать подотчетные средства наличными в кассе предприятия. Также компания может перевести деньги на банковскую карту, в том числе на зарплатную карту работника (см. Указание № 3073-У, письмо Минфина России от 25.07.2014 № 03-11-11/42288). Чтобы это стало возможным, порядок расчета с подотчетными работниками следует зафиксировать в учетной политике компании.

Через кассу деньги выдаются согласно следующим требованиям:

- При оформлении кассовых документов бухгалтер обязан руководствоваться положениями указания № 3210-У.

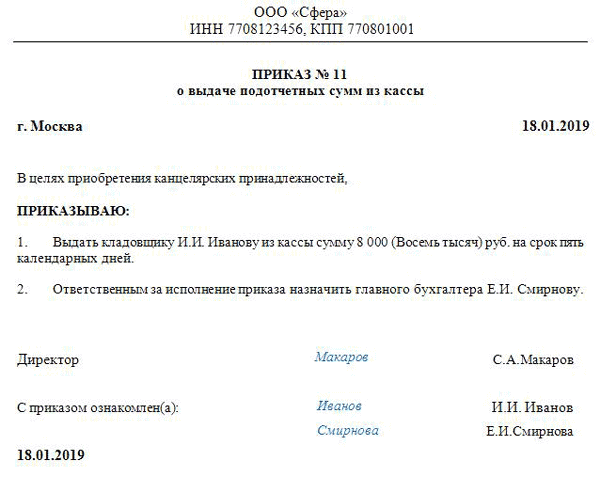

- Деньги подотчетному лицу выдаются на основании приказа (или иного распорядительного документа) или его письменного заявления. Согласно письму ЦБ РФ от 06.09.2017 № 29-1-1-ОЭ/2064, приказ должен быть подписан директором, в нем должна быть указана дата и регистрационный номер.

- Срок, на который выданы подотчетные средства, устанавливается в распорядительном документе на их выдачу. Срок отчета, согласно абз. 2 п. 6.3 указания № 3210-У, составляет 3 дня. В течение этого времени подотчетник должен отчитаться или вернуть деньги организации.

- Выдача денег в подотчет из кассы оформляется расходным ордером. Возврат остатков подотчетных сумм — приходными ордерами. Деньги в подотчет могут выдаваться и путем их перечисления на банковскую карту заявителя (письмо Минфина от 25.08.2014 № 03-11-11/42288). Вернуть деньги подотчетник тоже может путем перечисления средств на расчетный счет предприятия. Однако возможность безналичных подотчетных расчетов должна быть закреплена в учетной политике.

- Лимит сумм, которые можно выдать в подотчет, не установлен. Поэтому предприятие вправе выдать подотчетному лицу деньги в любой сумме. Лимит расчетов (100 000 руб. по одному договору) необходимо учитывать только при расчете между предприятиями.

- Выдача денег в подотчет лицу, у которого имеется задолженность по подотчетным суммам, с 19.08.2017 не является нарушением закона.

- Организации и ИП могут выдавать деньги в подотчет не только тем работникам, которые трудятся на основе постоянного трудового договора, но и тем, кто состоит с предприятием в гражданско-правовых отношениях (письмо ЦБ РФ от 02.10.2014 № 29-1-1-6/7859).

- Выдача из кассы в подотчет оформляется проводкой Дт 71 Кт 50. Также можно указать Дт 71 Кт 51 при переводе денежных средств на карту.

Правила выдачи подотчетных средств в 2019 году

Иногда кому-то из работников необходимы деньги, чтобы произвести расходы для организации.

Самый полный пакет документов на подотчет. Актуально на 2019 годИнформация о файле

Например, приобрести хозяйственные или канцелярские товары. Такие денежные средства называются подотчетными, а работник, который их получил, является подотчетным лицом. Указанием от 19.06.2017г. №4416-У Банк России изменил порядок выдачи подотчетных сумм. Этот же порядок действует в 2019 году. Изменения в работе с подотчетными средствами показаны в таблице ниже.

Таблица. Порядок выдачи подотчетных сумм в 2019 году

|

Правило |

Как стало |

Как было |

|---|---|---|

|

Основание для выдачи денежных средств в подотчет |

Отменена необходимость оформлять сразу два документа: заявление о выдаче подотчетных средств и приказ руководителя компании. Оба документа одновременно не нужны (Письмо ЦБ РФ от 06.09.2017 № 29-1-1-0Э/20642). Достаточно оформить один из них на выбор компании: Приказ руководителя компании, Заявление работника с соответствующей резолюцией руководителя |

На основании заявления работника оформляли приказ руководителя компании |

|

Отчетность подотчетника |

Отменен запрет выдавать подотчетные средства, если работник не отчитался за предыдущий подотчет. Даже если старый подотчет не закрыт, выдавать новый можно |

Выдавать новые суммы можно было после того, как работник отчитался по предыдущему подотчету |

|

Оформление приходных кассовых ордеров |

Если приходный кассовый ордер оформлен в электронном виде, его квитанцию можно отправить вносителю на электронную почту. При условии, что вноситель высказал такую просьбу и предоставил адрес электронной почты |

Корешок ПКО выдавали вносителю только в бумажном виде |

|

Оформление приходных и расходных кассовых ордеров |

ПКО и РКО, составленные в электронном виде, подписываются электронно-цифровой подписью |

ПКО и РКО составлялись только на бумажных носителях. Получатель, вноситель денежных средств, кассир и главный бухгалтер ставили собственноручные подписи |

|

Ведение кассовой книги |

Записи в кассовую книгу может вносить любой работник, уполномоченный руководителем компании |

Кассовую книгу мог вести кассир |

Работу с подотчетными суммами в 2019 году можно упростить. Для этого нужно разработать и утвердить Положение о расчетах с подотчетными лицами или другой аналогичный документ. В нем предусмотреть, на основании какого документа (заявление или приказ) выдаются денежные средства, в каком порядке эти документы составляются, сроки и порядок предоставления отчета о расходах и т.д.

Обратите внимание, когда в кассе на конец дня осталась большая сумма денег, многие организации выдают деньги под отчет. Налоговики знают об этой уловке и начисляют штраф по части 1 статьи 15.1 КоАП за накопление денег в кассе сверх лимита. Как показывает практика, отменить штраф в суде не получится. Эксперты «Зарплаты» подготовили рекомендации, как не спорить с налоговиками.

Получить рекомендаци

Как оформить выдачу подотчетных сумм в 2019 году

Выдачу подотчетных сумм в 2019 году можно оформить на основании одного из двух документов:

- Заявления работника,

- Приказа руководителя предприятия.

Выбранный вариант следует закрепить в отдельном документе (положении о расчетах с подотчетными лицами) или в учетной политике.

Заявление о выдаче сумм в подотчет

Если компании удобнее работать с заявлениями, целесообразно разработать его шаблон. Заявление составляют с соблюдением основных следующих требований:

- Заявление пишет работник на имя руководителя компании,

- Документ можно написать от руки или распечатать на принтере. В любом случае на нем должна быть собственноручная подпись работника. За исключением случаев, когда заявление подается в электронном виде, тогда его подписывают электронно-цифровой подписью,

- Текстовая часть содержит просьбу выдать подотчетные средства, их сумму в рублях, цель выдачи (планируемые расходы).

В резолюции руководитель указывает сумму и срок, на который выдаются деньги.

Приказ о выдаче подотчетных сумм

Выдать подотчетные средства можно без заявления работника на основании приказа руководителя компании. В приказе должны быть указаны:

- Кому выданы денежные средства,

- Сумма, выдаваемая под отчет,

- Срок, на который выдаются денежные средства. По истечении этого срока подотчетник должен отчитаться о расходах.

В одном приказе может быть оформлена выдача подотчетных сумм нескольким лицам. Тогда в документе нужно привести перечень работников, а суммы и сроки необходимо указать отдельно для каждого работника.

Недопустимы неточные или обобщенные формулировки. Например, нельзя наложить такую резолюцию: «Впредь выдавать менеджеру Павловой А.Е. подотчетные средства в размере 5 000 рублей без заявлений». Не подойдет и такая формулировка приказа: «Выдавать денежные средства без заявлений, пока сумма подотчетных средств не достигнет 50 000 рублей».

Понятно стремление упростить работу и уменьшить объем составляемых документов. Однако приведенные выше примеры формулировок противоречат требованиям законодательства. А значит, выданные денежные средства могут посчитать не подотчетными, а доходом работника и начислить НДФЛ.

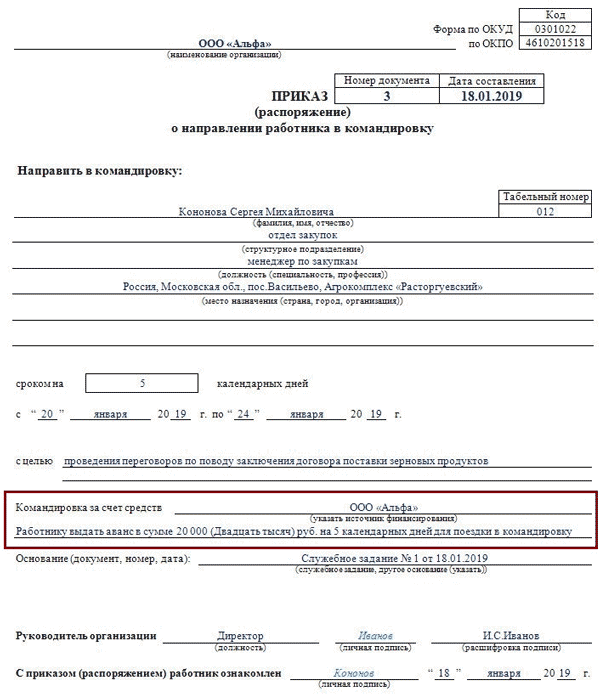

Если подотчетные средства выдаются на командировочные расходы, можно совместить два приказа в одном документе:

- Приказ о направлении в командировку,

- Приказ о выдаче подотчетных средств.

Как выдать деньги в подотчет в 2019 году

Лимита выдачи подотчетный сумм в законодательстве не содержится. Руководитель организации определяет, какую максимальную сумму выдавать работникам. А конкретная сумма указывается каждый раз в заявлении или приказе.

Выдача денежных средств из кассы оформляется расходным кассовым ордером КО-2 (утв. Госкомстата РФ от 18.08.1998г. №88). Ордер составляет главный бухгалтер, «рядовой» бухгалтер или руководитель компании. Кассир или лицо, исполняющее его обязанности, проверяет расходный кассовый ордер, сверяет паспортные данные. Если ошибок нет, наличные денежные средства выдаются из кассы компании.

Деньги можно выдать не только из кассы, но и перевести по безналичному расчету на банковскую карту сотруднику. В письме от 21 июля 2017 г. № 09-01-07/46781 чиновники Минфина разрешили переводить подотчетные средства на зарплатную карту работника. На практике банки переводят денежные средства на любую банковскую карту:

- Карта по зарплатному проекту,

- Любая дебетовая карта,

- Любая кредитная карта.

Главное, чтобы она была выдана на имя подотчетного лица, указанного в приказе о выдаче подотчетных средств.

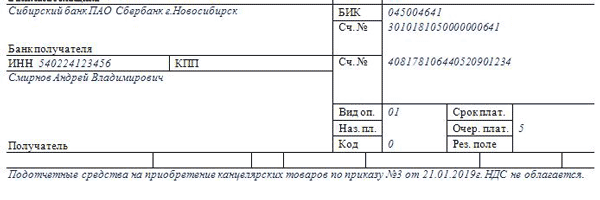

Чтобы перечисленные деньги не посчитали авансом или зарплатой и не начислили НДФЛ, нужно правильно заполнить поле 24 «Назначение платежа». В нем необходимо указать:

- Цель денежного перевода – перечисление подотчетных средств,

- Реквизиты приказа о выдаче денег в подотчет,

- Цель подотчета.

Назначение платежа может быть, например, таким: «Подотчетные средства на приобретение канцелярских товаров по приказу №3 от 21.01.2019г.».

Еще один способ – выдать работнику корпоративную карту, привязанную к банковскому счету организации. Оплата расходов будет произведена прямо с расчетного счета. Однако это будет уже не выдача в подотчет, ведь рассчитываться будет организация напрямую со своего расчетного счета. А работник в данном случае лишь выступает временным держателем карты по доверенности.

Как выдавать подотчетные суммы директору компании

Порядок выдачи подотчетных сумм директору компании ничем не отличается от порядка выдачи обычному работнику. В том числе, если директор является и единственным учредителем организации. Для получения денежных средств директор должен написать заявление или оформить приказ, и не забыть вовремя отчитаться.

Часто компании выдают директору денежные средства, чтобы не превысить лимит остатка по кассе. Лишние наличные в конце дня выдаются в подотчет руководителю, а на следующий день он вносит их обратно в кассу. Под подотчетные средства нередко маскируют выдачу денег на личные нужды руководителя.

Как в первом, так и втором случае со временем у директора накапливается большая сумма, за которую очень сложно, а иногда и совсем невозможно отчитаться. Налоговики в таких случаях пытаются оштрафовать компанию по ст.15.1 КоАП РФ за нарушение порядка работы с наличными денежными средствами. И есть решения суда в пользу инспекторов, например решение Московского горсуда от 14.08.13 г. по делу №7-1920/2013.

Деньги подотчетному лицу: что нового в 2016-2017 годах

В июле 2016 года вступили в силу изменения в КоАП (закон от 03.07.2016 № 316-ФЗ). Косвенно эти изменения касаются и операций с подотчетными средствами. В частности, изменен подход контролирующих органов при выявлении нарушений у ИП и субъектов малого предпринимательства (СМП) впервые. Теперь контролирующие органы не должны спешить с наложением штрафа на виновника, если нарушение выявлено в первый раз и не несет серьезной угрозы жизни и здоровью населения, сохранности экологии, культурного наследия, природы, не может привести к возникновению ЧП и не угрожает безопасности государства.

Согласно закону № 316-ФЗ и ст. 4.1.1. КоАП, если проверяющие впервые выявят нарушение в ведении кассовых операций (а они непосредственно связаны с подотчетом), то штраф может быть заменен на предупреждение. Но это не освобождает виновника от устранения нарушения.

В 2017 году в расчеты с подотчетниками были внесены 2 ключевых изменения:

- Отменено обязательное заявление от подотчетного лица на выдачу денежных средств. Выдача денег может осуществляться на основании распорядительного документа директора предприятия или ИП.

Нужно ли приказ на выдачу подотчета составлять на каждого работника отдельно, см. .

- Выдавать суммы под отчет можно даже при наличии ранее не возвращенных подотчетных средств (п. 6.3 указания ЦБ РФ от 11.03. 2014 № 3210-У).

Изменения внесены указанием ЦБ РФ от 19.06.2017 № 4416-У и вступили в силу 19.08.2017.

Выданы деньги в подотчет: проводка и основные правила

Правило 1. При оформлении кассовых документов бухгалтер обязан руководствоваться положениями указания № 3210-У.

Правило 2. Выдача денег подотчетному лицу оформляется на основании приказа или иного распорядительного документа руководства фирмы либо письменного заявления работника. В заявлении должна быть указана сумма к выдаче и срок, на который выдаются деньги. Кроме этого, необходимо описать цель, на которую необходимы подотчетные средства, чтобы было понятно, что потребность в них вызвана производственной необходимостью и связана с деятельностью предприятия (п. 6.3 указания № 3210-У). При этом если в течение дня суммы выдаются разным сотрудникам, то достаточно оформить один приказ руководящего лица с указанием Ф. И. О. и должностей всех подотчетников, суммы, целей и срока выдачи. Приказ должен быть подписан руководителем и содержать дату и регномер (письмо ЦБ РФ от 06.09.2017 № 29-1-1-ОЭ/2064).

ОБРАТИТЕ ВНИМАНИЕ! С 19.08.2017 заявление на выдачу денег под отчет не является обязательной процедурой. Достаточно приказа руководителя.

Правило 3. Срок выдачи подотчетных средств устанавливается локальным актом предприятия. Но срок возврата средств — это установленная законом норма, он составляет 3 дня (абз. 2 п. 6.3 указания № 3210-У). По истечении срока, на который выдавались средства, в течение 3 дней подотчетник обязан отчитаться и/или вернуть остаток денег предприятию.

Правило 4. Выдача денег в подотчет из кассы оформляется расходным ордером. Возврат остатков подотчетных сумм — приходными ордерами. Деньги в подотчет могут выдаваться и путем их перечисления на банковскую карту заявителя (письмо Минфина от 25.08.2014 № 03-11-11/42288). Вернуть деньги подотчетник тоже может путем перечисления средств на расчетный счет предприятия. Однако возможность безналичных подотчетных расчетов должна быть закреплена в учетной политике.

О переводе подотчетных сумм на банковскую карту сотрудника и их возврате читайте .

Правило 5. Лимит сумм, которые можно выдать в подотчет, не установлен. Поэтому предприятие вправе выдать подотчетному лицу деньги в любой сумме. Однако если подотчетное лицо будет рассчитываться наличными по договорам от имени своего предприятия, то лимит расчетов (100 000 руб. по одному договору) необходимо учитывать.

Правило 6. Выдача денег в подотчет лицу, у которого имеется задолженность по подотчетным суммам, с 19.08.2017 не является нарушением закона.

О том, какую максимальную сумму можно выдать в подотчет, как и когда это сделать, можно узнать из статьи «Какую максимальную сумму можно выдать в подотчет в 2016 году?».

Правило 7. С 2014 года предприятия и индивидуальные предприниматели могут выдавать денежные средства в подотчет работникам, под которыми понимаются не только сотрудники, работающие на основе постоянного трудового договора, но и те, кто состоит с предприятием в гражданско-правовых отношениях (письмо ЦБ РФ от 02.10.2014 № 29-1-1-6/7859).

Выдано из кассы в подотчет — как данная хозоперация отразится на счетах бухучета? Проводка будет иметь следующий вид: Дт 71 Кт 50. Напомним, что аналитический учет подотчетных сумм ведется в разрезе подотчетных лиц. Это позволяет быстро проверить, имеется ли у подотчетного лица незакрытая задолженность по выданным средствам.

На какие хозяйственные расходы выдаются средства в подотчет

В Плане счетов (приказ Минфина от 31.10.2000 № 94н) в разделе, описывающем счет 71 «Расчеты с подотчетными лицами», сказано, что по данному счету отражаются операции по расчетам с работниками предприятия по суммам, выданным на административно-хозяйственные и прочие расходы в подотчет.

Что именно включают в себя административно-хозяйственные расходы, изложено в письме Госстроя РФ «О Порядке определения стоимости строительства и свободных (договорных) цен на строительную продукцию в условиях рыночных отношений» от 29.12.1993 № 12-349. Несмотря на то что письмо имеет отношение к ценообразованию в строительстве, в нем довольно полно раскрыт смысл понятия «административно-хозяйственные расходы».

На практике деньги в подотчет чаще всего выдаются на следующие нужды:

- почтовые расходы и затраты на связь;

- ТМЦ для аппарата управления, включая канцтовары;

- представительские нужды;

- командировочные расходы и пр.

Выше мы привели следующее правило: в заявлении о выдаче денег в подотчет или соответствующем приказе руководителя необходимо указать нужды, на которые выдаются деньги. И хотя формально это напрямую законом не установлено, в п. 6.3. указания № 3210-У отмечается, что деньги выдаются «на расходы, связанные с осуществлением деятельности юридического лица, индивидуального предпринимателя». Поэтому в заявлении или приказе о выдаче денег на подотчет лучше указать конкретную цель получения средств.

Если из кассы выданы деньги подотчетному лицу на хознужды, проводки могут иметь следующий вид:

|

Дата операции |

Дт |

Кт |

Сумма |

Описание операции |

|

10 000 |

Выданы деньги подотчетному лицу на приобретение канцтоваров до 25.08.2017 включительно (это пятница) |

|||

|

7 500 |

Получен авансовый отчет от подотчетного лица |

|||

|

2 500 |

В кассу подотчетником возвращен остаток неистраченных денежных средств |

Выданы командировочные: типовая проводка

Для того чтобы иметь возможность отправлять сотрудников в командировки, предприятию необходимо разработать Положение о командировках. В этом или аналогичном внутреннем документе указываются все основные регламентирующие эту процедуру нюансы: кому, когда, в каких суммах выдаются деньги на командировочные расходы и что эти расходы могут включать.

Напомним, что командировочные расходы имеют лимит суточных, установленный в 2017 году в размере:

- При служебных поездках по России – 700 руб./сутки.

- При выездах за границу — 2 500 руб./сутки.

Если сумма суточных превышает установленные лимиты, данное превышение облагается НДФЛ и страховыми взносами (п. 3 ст. 217, п. 2 ст. 422 НК РФ).

Подробнее о лимите средств на суточные расходы можно прочитать .

Пример

Работник Иванов П. П. отправлен в командировку по РФ на 6 дней (с учетом дороги туда и обратно). 14.02.2017 Иванов П. П. получил деньги на командировку в сумме 10 000 руб. Выезд работника — 14.02.2017, возвращение — 19.01.2017 (это выходной день). 21.02.2017, в понедельник, работник явился в бухгалтерию и предоставил отчет о командировке и авансовый отчет. К авансовому отчету Иванов П. П. приложил счет за гостиницу, чек на оплату услуг чистки одежды.

Размер суточных на предприятии для командировок по России — 700 руб./сут. Иванов П. П. является работником коммерческого отдела, командировка связана с его служебными обязанностями и с заключением договора на продажу продукции предприятия.

ВАЖНО! Несмотря на то что 19.02.2016 по календарю является выходным, этот день для Иванова П. П. является рабочим, так как он находился в дороге, возвращаясь из командировки. Суточные за этот день также начисляются (п. 4 постановления Правительства РФ от 13.10.2008 № 749, ст. 113 ТК РФ).

|

Дата операции |

Дт |

Кт |

Сумма |

Описание операции |

|

10 000 |

Выданы деньги подотчетному лицу на командировочные расходы |

|||

|

21. 02.2017 |

9 500 |

Получен авансовый отчет об использовании средств: — 5 000 руб. — приобретение ж/д билетов; — 4 200 руб. — суточные за 6 дней командировки; — 300 руб. — расходы на чистку одежды — допуслуги гостиницы (разрешено положением предприятия) |

||

|

21. 02.2017 |

Возвращен в кассу предприятия остаток неистраченных подотчетных сумм |

|||

|

28. 02.2017 |

68НДФЛ |

Начислен НДФЛ на сумму затрат на чистку одежды, т. к. суммарный размер суточных с учетом этих расходов превышает установленный лимит для командировок по РФ |

||

|

01. 03.2017 |

68НДФЛ |

Перечислен НДФЛ в бюджет |

||

|

Начислен взносы на ОПС, ОМС, ВНиМ на сумму затрат на чистку одежды, т. к. суммарный размер суточных с учетом этих расходов превышает установленный лимит для командировок |

||||

|

Перечислены страхвзносы в бюджет |

Сотрудник не отчитался по подотчету в срок: как поступить

Бывают случаи, когда подотчетное лицо не отчитывается вовремя. Бухгалтер в этом случае должен знать, что ему делать. Есть несколько вариантов действий:

- Удержать долг из зарплаты работника в случае его согласия.

- Простить ему долг по решению руководства.

- Если подотчетное лицо возражает против удержания долга из зарплаты, то вопрос решается только через суд.

Если подотчетное лицо не сдает авансовый отчет в бухгалтерию и не возвращает средства, полученные в подотчет, руководитель в течение месяца после наступления последнего дня для сдачи авансового отчета (ст. 137 ТК РФ) обязан принять решение об удержании денег из зарплаты работника. Для этого необходимо подготовить приказ об удержании, подписать его у директора и уведомить работника-должника (получить его подпись на приказе и зафиксировать дату ознакомления).

Если директор решил простить долг работнику, то после принятия такого решения, оформленного приказом, на сумму подотчетного долга необходимо начислить страхвзносы и НДФЛ и перечислить их в бюджет. При этом датой возникновения дохода у сотрудника будет считаться дата его подписи под документом, в котором он оповещается о том, что долг ему прощен (п. 2 ст. 415 ГК РФ). Удержать НДФЛ можно при первой выплате в адрес работника, последовавшей после принятия решения и оповещения работника (п. 6 ст. 226 НК РФ).

В случаях когда удержать НДФЛ невозможно (например, работник уволился), необходимо оформить справку 2-НДФЛ с признаком «2». Подать ее в налоговую необходимо не позднее 1 марта года, следующего за тем, в котором сотрудником был получен доход (п. 5 ст. 226 НК РФ).

Добавить комментарий