Валютная переоценка

Содержание

- Департамент общего аудита по вопросу возврата аванса в у.е.

- Какие валютные статьи нужно переоценивать в 2016-2017 годах

- Что такое средний курс и когда его можно применять

- Как переоценивать обязательства, выраженные в иностранной валюте

- Надо ли пересчитывать стоимость активов за границей

- Как проводится переоценка для целей налогообложения

- Определение курсовых разниц при переоценке расчетного счета

- Переоценка расчетного счета

- Минфин разъяснил суть изменений, внесенных в ПБУ 3/2006 по учету валютных активов

Департамент общего аудита по вопросу возврата аванса в у.е.

Ответ

В соответствии с частью 1 статьи 317 ГК РФ денежные обязательства должны быть выражены в рублях.

Согласно части 2 статьи 317 ГК РФ в денежном обязательстве может быть предусмотрено, что оно подлежит оплате в рублях в сумме, эквивалентной определенной сумме в иностранной валюте или в условных денежных единицах (экю, «специальных правах заимствования» и др.). В этом случае подлежащая уплате в рублях сумма определяется по официальному курсу соответствующей валюты или условных денежных единиц на день платежа, если иной курс или иная дата его определения не установлены законом или соглашением сторон.

Таким образом, если соглашением предусмотрено, что денежное обязательство выражено в иностранной валюте, то сумма подлежащая оплате в рублях определятся по официальному курсу данной валюты на день платежа, если иной курс не установлен соглашением сторон.

Поскольку в рассматриваемой ситуации договором не установлен особый курс иностранной валюты при осуществлении взаиморасчётов, то возврат части аванса, по нашему мнению, следует производить по курсу на дату платежа.

Данное мнение находит подтверждение в Информационном письме Президиума ВАС РФ от 04.11.02 № 70:

«12. Определяя курс и дату пересчета, суд указывает курс и дату, установленные законом или соглашением сторон.

При этом суду следует иметь в виду, что стороны вправе в соглашении установить собственный курс пересчета иностранной валюты (условных денежных единиц) в рубли или установить порядок определения такого курса.

13. Если законом или соглашением сторон курс и дата пересчета не установлены, суд в соответствии с пунктом 2 статьи 317 ГК РФ указывает, что пересчет осуществляется по официальному курсу на дату фактического платежа.

Для иностранных валют и условных денежных единиц, котируемых Банком России, под официальным курсом понимается курс этих валют (единиц) к рублю, устанавливаемый Банком России на основании статьи 52 Федерального закона «О Центральном банке Российской Федерации (Банке России)».

Если Банк России не устанавливает курс иностранной валюты (условной денежной единицы) к рублю, арбитражный суд использует для пересчета предоставленные сторонами данные о курсе этой валюты (единицы), устанавливаемом уполномоченным органом (банком) соответствующего государства или международной организацией к одной из иностранных валют или условных денежных единиц, котируемых Банком России».

Также данное мнение содержится в пункте 29 Постановления Пленума Верховного Суда РФ от 22.11.16 № 54:

«Стороны вправе в соглашении установить курс пересчета иностранной валюты (условных денежных единиц) в рубли или установить порядок определения такого курса.

Если законом или соглашением сторон курс и дата пересчета не установлены, суд в соответствии с пунктом 2 статьи 317 ГК РФ указывает, что пересчет осуществляется по официальному курсу на дату фактического платежа.

Для иностранных валют и условных денежных единиц, котируемых Банком России, под официальным курсом понимается курс этих валют (единиц) к рублю, устанавливаемый Банком России на основании статьи 53 Федерального закона от 10 июля 2002 года N 86-ФЗ «О Центральном банке Российской Федерации (Банке России)».

Если Банк России не устанавливает курс иностранной валюты (условной денежной единицы) к рублю, пересчет осуществляется на основании предоставленных сторонами данных о курсе этой валюты (единицы), устанавливаемом уполномоченным органом (банком) соответствующего государства или международной организацией к одной из иностранных валют или условных денежных единиц, котируемых Банком России».

При этом в пункте 10 ПБУ 3/2006 указано, что пересчет стоимости вложений во внеоборотные активы, активов, перечисленных в пункте 9 настоящего Положения, а также средств полученных и выданных авансов, предварительной оплаты, задатков после принятия их к бухгалтерскому учету в связи с изменением курса не производится.

Обращаем Ваше внимание на разъяснение требований данного пункта, изложенное в приложении к письму Минфина России от 28.12.16 № 07-04-09/78875:

«Согласно пункту 7 ПБУ 3/2006 средства в расчетах, включая по заемным обязательствам с юридическими и физическими лицами (за исключением средств полученных и выданных авансов и предварительной оплаты, задатков), выраженных в иностранной валюте, пересчитываются в рубли на дату совершения операции в иностранной валюте, а также на отчетную дату. Согласно пункту 9 указанного Положения для составления бухгалтерской отчетности средства полученных и выданных авансов и предварительной оплаты, задатков принимаются в оценке в рублях по курсу, действовавшему на дату совершения операции в иностранной валюте, в результате которой указанные активы и обязательства принимаются к бухгалтерскому учету.

В случае возникновения у исполнителя в связи с неисполнением им условий договора обязанности возврата ранее полученных им авансов, предварительной оплаты, выраженных в иностранной валюте, указанные средства подлежат пересчету организацией, выдавшей эти авансы, осуществившей предварительную оплату, в соответствии с требованиями пункта 7 ПБУ 3/2006. Требования пункта 9 ПБУ 3/2006 к ним не применяются.

Разница, образовавшаяся в связи с пересчетом средств, ранее числившихся в качестве выданных авансов, предварительной оплаты, выраженным в иностранной валюте, отражается в бухгалтерском учете и раскрывается в бухгалтерской отчетности как курсовая разница. Данная разница включается в прочие доходы (прочие расходы) в том отчетном периоде, в котором у получателя аванса, предварительной оплаты возникла обязанность их возврата.»

Также аналогичные разъяснения, касательно исчисления налога на прибыль, содержатся в Письме Минфина РФ от 16.05.16 № 03-03-06/1/27851:

«Департамент налоговой и таможенно-тарифной политики рассмотрел обращение по вопросу учета доходов и расходов при возврате предварительной оплаты в иностранной валюте по договору купли-продажи и сообщает следующее.

В пункте 8 статьи 271 и пункте 10 статьи 272 Налогового кодекса Российской Федерации (далее — НК РФ) указано, что в случае получения (перечисления) аванса, задатка доходы (расходы), выраженные в иностранной валюте, пересчитываются в рубли по официальному курсу, установленному Центральным банком Российской Федерации на дату получения (перечисления) аванса, задатка (в части, приходящейся на аванс, задаток).

При этом положительная (отрицательная) курсовая разница от переоценки выданных (полученных) авансов не включается налогоплательщиком в доходы (расходы) при определении налоговой базы по налогу на прибыль организаций (абзац первый пункта 11 статьи 250 и абзац первый подпункта 5 пункта 1 статьи 265 НК РФ).

В случае расторжения договора купли-продажи предварительная оплата в иностранной валюте, предусмотренная таким договором, не может рассматриваться сторонами, заключившими договор, как предварительная оплата (аванс) и подлежит переквалификации в денежное требование в иностранной валюте.

В этом случае к отношениям применяются положения пункта 11 статьи 250, подпункта 5 пункта 1 статьи 265, пункта 8 статьи 271 и пункта 10 статьи 272 НК РФ, согласно которым требования (обязательства), стоимость которых выражена в иностранной валюте, подлежат переоценке на дату прекращения (исполнения) обязательств (требований) и (или) на последнее число текущего месяца в зависимости от того, что произошло раньше. Доходы (расходы) в виде положительной (отрицательной) курсовой разницы, возникающие при этом, признаются внереализационными доходами (расходами) налогоплательщика и учитываются при формировании налоговой базы по налогу на прибыль организаций.

Таким образом, в случае расторжения договора купли-продажи общество обязано на дату расторжения договора пересчитать возникшее обязательство по возврату денежных средств и включить в состав доходов (расходов) курсовую разницу, образовавшуюся в результате изменения официального курса иностранной валюты к курсу рубля Российской Федерации, установленному Банком России, с даты получения такой предоплаты (аванса) до даты расторжения договора».

Из данных разъяснений следует, что и в бухгалтерском, и в налоговом учёте при возврате аванса, выраженного в иностранной валюте, следует применять курс на дату исполнения обязательства по возврату, с включением возникших курсовых разниц в состав прочих (внереализационных) доходов (расходов).

Кроме того, обращаем внимание Организации, что в соответствии с пунктом 1 статьи 1 Закона № 402-ФЗ целями настоящего Федерального закона являются установление единых требований к бухгалтерскому учету, в том числе бухгалтерской (финансовой) отчетности, а также создание правового механизма регулирования бухгалтерского учета.

Согласно статье 4 Закона № 402-ФЗ законодательство Российской Федерации о бухгалтерском учете состоит из настоящего Федерального закона, других федеральных законов и принятых в соответствии с ними нормативных правовых актов.

В соответствии с пунктами 1 и 2 статьи 1 НК РФ законодательство Российской Федерации о налогах и сборах состоит из настоящего Кодекса и принятых в соответствии с ним федеральных законов о налогах, сборах, страховых взносах.

Согласно пункту 2 статьи 1 НК РФ настоящий Кодекс устанавливает систему налогов и сборов, страховые взносы и принципы обложения страховыми взносами, а также общие принципы налогообложения и сборов в Российской Федерации.

Таким образом, по нашему мнению, нормы ПБУ и положения НК РФ регулируют порядок ведения бухгалтерского учёта, составления финансовой отчётности, и порядок исчисления и уплаты налогов соответственно.

В соответствии с частью 1 статьи 2 ГК РФ гражданское законодательство определяет правовое положение участников гражданского оборота, основания возникновения и порядок осуществления права собственности и других вещных прав, прав на результаты интеллектуальной деятельности и приравненные к ним средства индивидуализации (интеллектуальных прав), регулирует отношения, связанные с участием в корпоративных организациях или с управлением ими (корпоративные отношения), договорные и иные обязательства, а также другие имущественные и личные неимущественные отношения, основанные на равенстве, автономии воли и имущественной самостоятельности участников.

Участниками регулируемых гражданским законодательством отношений являются граждане и юридические лица. В регулируемых гражданским законодательством отношениях могут участвовать также Российская Федерация, субъекты Российской Федерации и муниципальные образования (статья 124).

В связи с этим, при рассмотрении вопросов о порядке взаимоотношений с контрагентами, по нашему мнению, необходимо руководствоваться нормами ГК РФ.

Коллегия Налоговых Консультантов, 07 августа 2017г.

«О применении арбитражными судами статей 140 и 317 Гражданского кодекса Российской Федерации»

«О некоторых вопросах применения общих положений Гражданского кодекса Российской Федерации об обязательствах и их исполнении»

Приказ Минфина РФ от 27.11.06 № 154н «Об утверждении Положения по бухгалтерскому учету «Учет активов и обязательств, стоимость которых выражена в иностранной валюте (ПБУ 3/2006)»

«Рекомендации аудиторским организациям, индивидуальным аудиторам, аудиторам по проведению аудита годовой бухгалтерской отчетности организаций за 2016 год»

Федеральный закон от 06.12.11 № 402-ФЗ «О бухгалтерском учете»

Назад в раздел

Какие валютные статьи нужно переоценивать в 2016-2017 годах

Порядок переоценки активов и обязательств организации, которые выражены в инвалюте, для целей бухучета производится по нормам ПБУ 3/2006 (утв. приказом Минфина от 27.11.2006 № 154н). Согласно этим нормам, в обязательном порядке валютную стоимость следует переводить в рубли по таким статьям (п. 4 ПБУ 3/2006):

- деньги в наличной и безналичной форме (инвалюта в кассах, на банковских счетах);

- денежные документы (в случае если их номинал выражен в инвалюте);

- средства в валютных финвложениях (на депозитах, в выданных займах и т. п.);

- долги в инвалюте (как дебиторка, так и кредиторка);

- вложения в материальные активы (оборотные и внеоборотные), если расчеты за них происходят в инвалюте.

При этом пересчет может производиться несколько раз, в зависимости от вида актива (обязательства):

|

На дату совершения операции |

На отчетную дату |

По мере изменения курса инвалюты |

|

|

Денежные средства и денежные документы |

Пересчет выполняется |

Пересчет выполняется |

Пересчет может выполняться |

|

Финвложения (кроме акций/долей) |

Пересчет выполняется |

Пересчет выполняется |

|

|

Акции и доли |

Пересчет выполняется |

||

|

Задолженность (кроме авансов и задатков) |

Пересчет выполняется |

Пересчет выполняется |

|

|

Авансы и задатки |

Пересчет выполняется |

||

|

Материальные активы |

Пересчет выполняется |

Что такое средний курс и когда его можно применять

По общему правилу, для проведения пересчета берется курс инвалюты, установленный Центробанком РФ на ту дату, когда происходит пересчет.

Однако у этого правила есть 2 важных нюанса:

- если в договоре, к которому относится пересчитываемая операция или статья, есть валютная оговорка (то есть установлены иные правила пересчета и привязки к официальному курсу ЦБ), пересчет нужно выполнять так, как сказано в договоре (п. 5 ПБУ 3/2006);

Подробнее об этом прочтите: «Образец валютной оговорки в договоре и ее виды».

- если в течение периода предприятие выполняет большое число однотипных операций в инвалюте, а курс этой инвалюты изменяется несущественно, — предприятию можно использовать для пересчетов средний курс за период (п. 6 ПБУ 3/2006).

ВАЖНО! В качестве периода для применения среднего курса берется небольшой отрезок времени: не больше месяца.

Средний курс — это средневзвешенное значение курсов за период. Его можно рассчитать самостоятельно, а можно воспользоваться уже готовыми расчетами того же ЦБ. По наиболее ходовым валютам средние курсы за месяц можно найти и в интернете, и в СМИ.

Как переоценивать обязательства, выраженные в иностранной валюте

Применительно к обязательствам переоценка иностранной валюты осуществляется по общему порядку, изложенному в ПБУ 3/2006. Для наглядности представим пример такой переоценки.

Пример

Фирма «Омега» 29.11.2016 получила импортные товары на сумму 60 000 долл. США. С зарубежным поставщиком фирма рассчиталась двумя платежами: 15.12.2016 — 40 000 долл. США и 10.01.2017 — 20 000 долл. США. В бухучете «Омеги» были сделаны такие записи:

29.11.2016 Дт 41 Кт 60 — 3 894 918 руб. (60 000 × 64,9153 — курс ЦБ на дату операции);

30.11.2016 Дт 91 Кт 60 — 1 776 руб. (60 000 × 64,9449 – 3 894 918) — выполнена переоценка на конец месяца;

15.12.2016 Дт 60 Кт 52 — 2 432 316 руб. (40 000 × 60,8079) — выполнен пересчет на дату операции (оплаты поставщику);

31.12.2016 Дт 60 Кт 91 — 251 240 руб. (1 464 378 – 1 213 138) — переоценка обязательства в валюте на конец периода (подробности получения цифры представлены в таблице).

Остаток по договору, который фирма еще должна поставщику — 20 000 долл. США. Из всех переоценок за период по счету сложилось некоторое рублевое сальдо на 31.12.2016. И это сальдо отличается от суммы, которая получается, если 20 000 долл. США пересчитать по курсу ЦБ для долл. США на 31.12.2016. Поэтому суть проводки Дт 60 Кт 91 заключается в «выравнивании» рублевого остатка по счету учета обязательства так, чтобы рублевый эквивалент валютной суммы соответствовал курсу на нужную дату.

|

Дата |

Дт |

Кт |

|||

|

доллары США |

рубли |

доллары США |

рубли |

||

|

Операция |

60 000 |

3 894 918 |

|||

|

Остаток (переоценка) |

1 776 |

||||

|

Операция |

40 000 |

2 432 316 |

|||

|

Остаток по счету по рублевым оборотам за период |

20 000 |

1 464 378 |

|||

|

Остаток по курсу на 31.12.2016 (20 000 долл. США× 60,6569) |

1 213 138 |

||||

Дт 60 Кт 52 — 1 197 922 руб. (20 000 × 59,8961);

Дт 60 Кт 91 — 15 216 руб. (по тому же принципу, что и переоценка на конец года — см. таблицу ниже).

|

Дата |

Дт |

Кт |

|||

|

доллары США |

рубли |

доллары США |

рубли |

||

|

Остаток |

20 000 |

1 213 138 |

|||

|

Операция |

20 000 |

1 197 922 |

|||

|

Остаток по счету по рублевым оборотам за период |

15 216 |

||||

|

Остаток по курсу на 10.01.2017 |

|||||

Надо ли пересчитывать стоимость активов за границей

Если у предприятия имеются отделения в других странах и в этих отделениях ведется деятельность, приводящая к появлению валютных активов и обязательств, то такие активы и обязательства подлежат пересчету в рубли при формировании отчетности головного предприятия в РФ.

В общих чертах порядок переоценки похож на аналогичный порядок перевода стоимости в инвалюте в рубли на территории РФ:

- точно так же берется курс ЦБ РФ, действующий в РФ на дату пересчета;

- порядок пересчетов в зависимости от типа актива или обязательства тоже похож на внутрироссийский.

Отличия, предусмотренные разделом IV ПБУ 3/2006, заключаются в том, что:

- Зарубежные обороты внутри периода (доходы и расходы) могут пересчитываться по среднему курсу ЦБ РФ для используемой валюты. И такой курс считается по формуле:

(К1 × КДД1 + К2 × КДД2 + … + Кi × КДДi)

СК = ———————————————————-,

ДП

где:

СК — средний курс;

К — действовавшее в периоде значение курса;

КДД — количество дней, в течение которых действовал курс К в периоде;

ДП — количество дней периода.

- Разницы, возникающие в результате пересчета доходов и расходов, относятся на финрезультаты периода. А вот разницы от пересчетов стоимости зарубежных активов и обязательств (балансовых статей) относятся на добавочный капитал предприятия и на финрезультаты не влияют. Только в случае, если предприятие закрывает отделение или сворачивает его деятельность, итоговые результаты курсовых разниц, возникшие при работе этого отделения, могут быть перенесены из добавочного капитала на финрезультат.

Как проводится переоценка для целей налогообложения

Специально для расчета налога на прибыль отдельный пересчет сумм в инвалюте в рубли не производится. Образовавшиеся в бухучете доходы и расходы в результате курсовых разниц принимают участие в определении налоговой базы:

- доходы от переоценки увеличивают налоговую базу в составе внереализационных доходов (п. 11 ст. 250 НК РФ);

- расходы, возникшие от переоценки, уменьшают налоговую базу в составе внереализационных расходов (подп. 5 п. 1 ст. 265 НК РФ).

Еще о нюансах бухучета и налогового учета разниц от переоценки активов и обязательств в инвалюте смотрите: «Бухгалтерский учет валютных операций (ПБУ, проводки)».

ОБРАТИТЕ ВНИМАНИЕ! Результаты переоценки валютных остатков учитываются не только для расчета «обычного» налога на прибыль при ОСНО. При применении спецрежимов, где размер налога связан с фактически получаемым доходом, финансовый результат от колебаний курсов инвалют тоже принимается при расчете налога.

Например, положительная разница считается доходом упрощенца: «Курсовая разница от продажи валюты — доход «упрощенца»».

Отдельного разговора заслуживает влияние переоценки на расчеты по НДС. Положения по переоценке для бухучета авансов и оплат приобретенных материальных активов, а также работ и услуг — связаны с требованиями НК РФ в части определения сумм, по которым рассчитывается НДС к уплате и к вычету.

Пересчет в рубли по перечисленным в предыдущем абзаце операциям выполняется один раз, на дату операции. Соответственно, получившаяся рублевая сумма и будет базой для исчисления НДС к уплате либо к вычету. При условии, что проведенная операция облагается НДС по законодательству РФ.

Определение курсовых разниц при переоценке расчетного счета

1С:Предприятие 8.2 /

Управление производственным предприятием для Украины /

Учет валютных операций

Поступление денежных средств на расчетный счет

Списание денежных средств с расчетного счета

Переоценка расчетного счета

Регламентная переоценка расчетного счета

Приведенные в статье примеры воспроизводились в конфигурации » Бухгалтерия для Украины » (редакция 1.2, не ниже релиза 1.2.17). Методика, описанная в статье, актуальна для конфигураций » Управление торговым предприятием для Украины » (редакция 1.2, не ниже релиза 1.2.17), » Управление производственным предприятием для Украины » (редакция 1.3, не ниже релиза 1.3.25).

С основными настройками и особенностями отражения валютных операций в типовых конфигурациях можно ознакомиться в статье » Основные принципы учета операций в иностранной валюте «.

В соответствии с Приказом Минфина № 627 от 27.06.2013 г., изменен порядок начисления курсовой разницы на дату осуществления операции (при проведении первичных документов). Теперь определение курсовой разницы на дату операции отражается в пределах ее объема. То есть, переоценивается только сумма операции, остаток по счету после совершения операции не переоценивается.

Переоценка расчетного счета

| № | Хозяйственные операции | Проводки | Сумма операции |

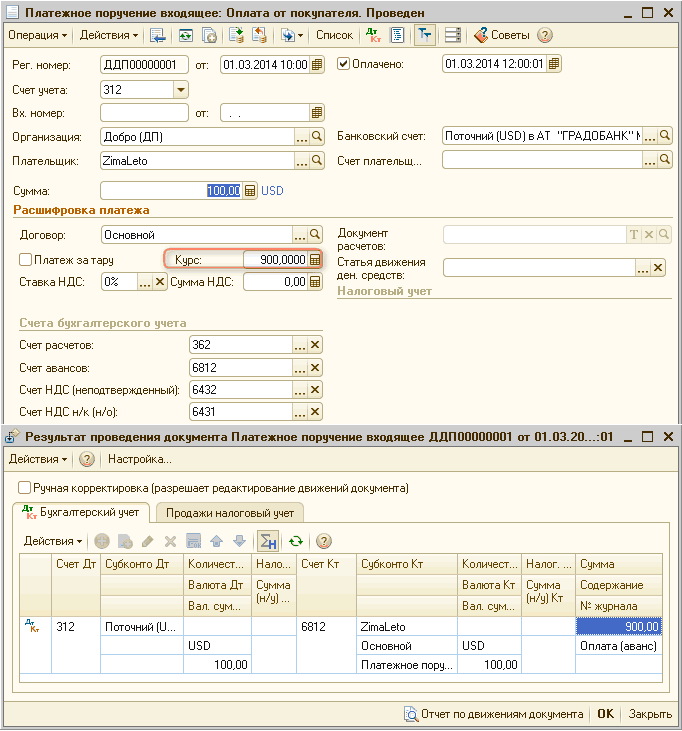

| 1. | На расчетный счет поступила оплата от покупателя на сумму 100$ по курсу 900 грн. за 100$ | Дт 312 – Кт 362 (6812) | 900 грн. |

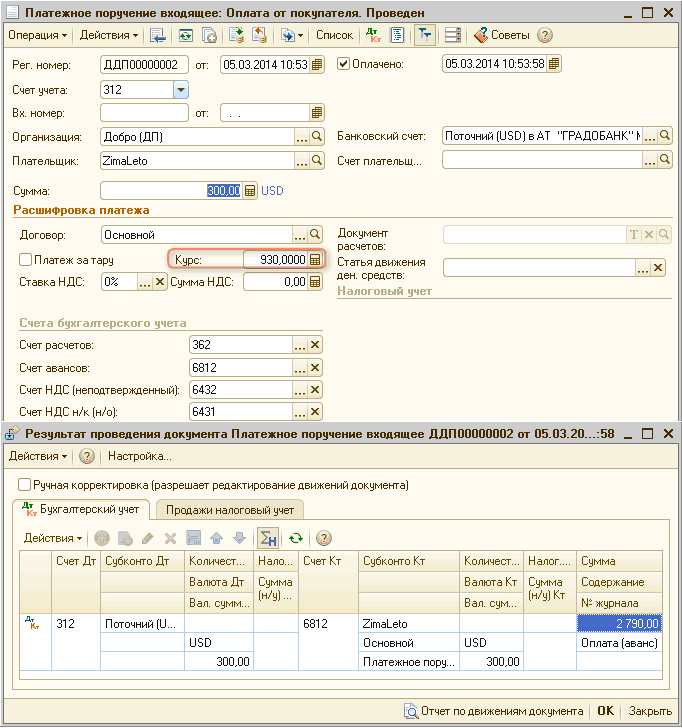

| 2. | На расчетный счет поступила оплата от покупателя на сумму 300$ по курсу 930 грн. за 100$ | Дт 312 – Кт 362 (6812) | 2790 грн. |

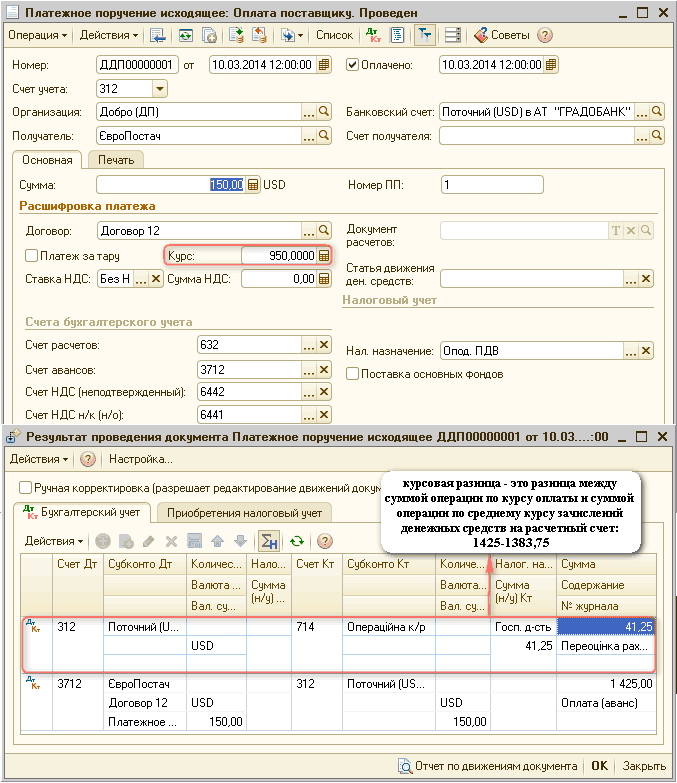

| 3. | Списано с расчетного счета 150$ по курсу 950 грн. за 100$ в качестве оплаты поставщику | Дт 632 (3712) – Кт 312 | 1425 грн. |

| Дт 312 – Кт 714 | 41,25 грн. | ||

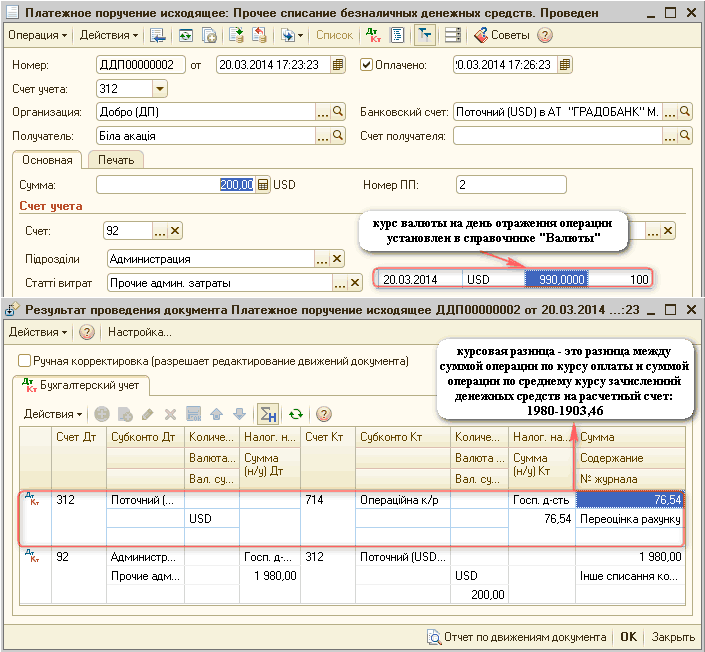

| Курсовая разница – это разница между суммой операции по курсу оплаты и суммой операции по среднему курсу зачислений денежных средств на расчетный счет: 1425-1383,75 = 41,25 грн.

Средний курс по зачислениям денежных средств составляет 922,5 грн. за 100$ = (стоимость по зачислениям в валюте на расчетный счет*на курсы валют на дни зачисления)/остаток в валюте на расчетном счете на момент списания денежных средств = (100*9,00+300*9,30)/400 = 9,225 грн. |

|||

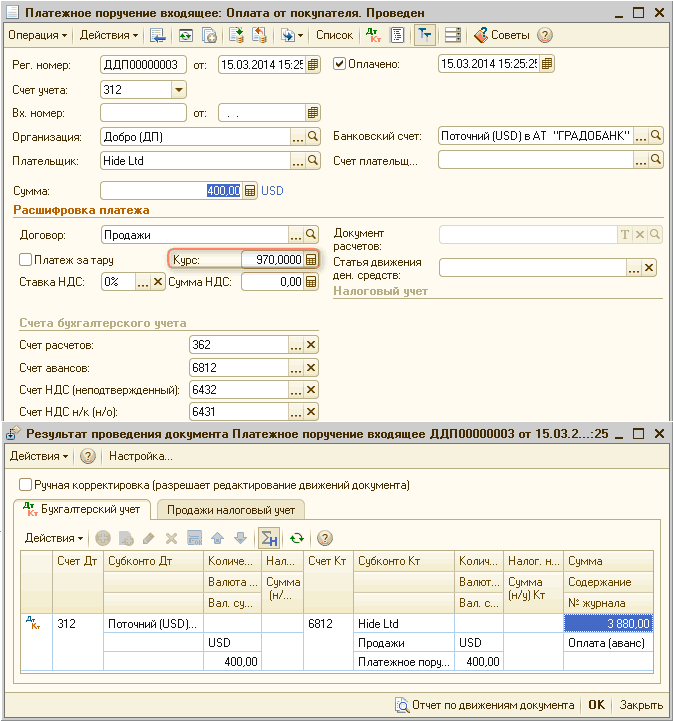

| 4. | На расчетный счет поступила оплата от покупателя на сумму 400$ по курсу 970 грн. за 100$ | Дт 632 (3712) – Кт 312 | 3880 грн. |

| 5. | Списано с расчетного счета 200$ по курсу 990 грн. за 100$ на затраты предприятия | Дт 632 (3712) – Кт 312 | 1980 грн. |

| Дт 945 – Кт 312 | 76,54 грн. | ||

| Курсовая разница – это разница между суммой операции по курсу оплаты и суммой операции по среднему курсу зачислений денежных средств на расчетный счет: 1980-1903,46 = 76,54 грн. Новый средний курс по зачислениям на расчетный счет рассчитывается с учетом предыдущего среднего курса и остатка по расчетному счету. После очередного зачисления на расчетный счет средний курс составляет 951,73 грн. за 100$ = (валютный остаток на расчетном счете на момент очередного зачисления денежных средств*предыдущий средний курс + валютная сумма очередного зачисления денежных средств*курс валюты на день очередного зачисления денежных средств)/остаток в валюте на расчетном счете на момент списания денежных средств = (250*9,225+400*9,7)/650 = 9,5173 грн. Сумма операции по среднему курсу = 200*9,5173 = 1903,46 грн. |

|||

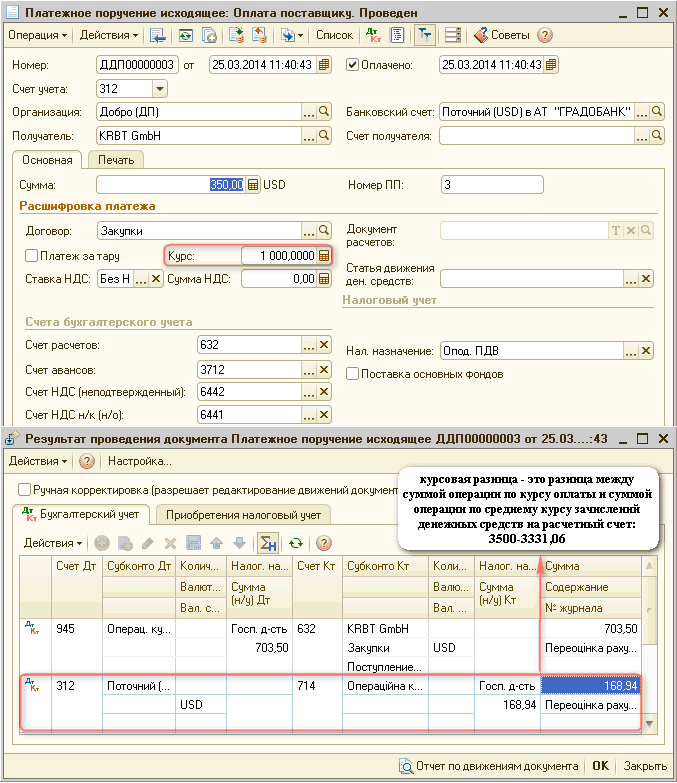

| 6. | Списано с расчетного счета 350$ по курсу 1000 грн. за 100$ в качестве оплаты поставщику | Дт 632 (3712) – Кт 312 | 3500 грн. |

| Дт 312 – Кт 714 | 168,94 грн. | ||

| Курсовая разница – это разница между суммой операции по курсу оплаты и суммой операции по среднему курсу зачислений денежных средств на расчетный счет: 3500-3331,06 = 168,94 грн. Поскольку после предыдущего списания денежных средств с расчетного счета зачислений на счет не было, средний курс не изменился и составляет 951,73 грн. за 100$. Сумма операции по среднему курсу зачислений = 350*9,5173 = 3331,06 грн. |

|||

Рассмотрим пример переоценки расчетного счета на примерах документов типовой конфигурации.

1. На расчетный счет поступила оплата от покупателя на сумму 100$ по курсу 900 грн. за 100$:

2. На расчетный счет поступила оплата от покупателя на сумму 300$ по курсу 930 грн. за 100$:

3. Списано с расчетного счета 150$ по курсу 950 грн. за 100$ в качестве оплаты поставщику:

Обращаем внимание, что при оформлении операции списания денежных средств переоценивается сумма текущей операции (150$, как меньшая из сумм), а не весь остаток (400$ по операциям зачисления) на расчетном счете организации (п. 8 П(С)БУ 21).

4. На расчетный счет поступила оплата от покупателя на сумму 400$ по курсу 970 грн. за 100$:

5. Списано с расчетного счета 200$ по курсу 990 грн. за 100$ на затраты предприятия:

Обращаем внимание, что при оформлении операции списания денежных средств переоценивается сумма текущей операции (200$, как меньшая из сумм), а не весь остаток (650$ по операциям зачисления) на расчетном счете организации (п. 8 П(С)БУ 21).

6. Списано с расчетного счета 350$ по курсу 1000 грн. за 100$ в качестве оплаты поставщику:

При оформлении операции списания денежных средств переоценивается сумма текущей операции (350$, как меньшая из сумм), а не весь остаток (450$ по операциям зачисления) на расчетном счете организации (п. 8 П(С)БУ 21).

Минфин разъяснил суть изменений, внесенных в ПБУ 3/2006 по учету валютных активов

В информационном сообщении от 12 декабря 2017 г. N ИС-учет-10 Минфин напомнил о внесении приказом от 9 ноября 2017 г. N 180н изменений в ПБУ 3/2006 «Учет активов и обязательств, стоимость которых выражена в иностранной валюте».

Определен порядок пересчета иностранной валюты при отсутствии ее официального курса. В общем случае пересчет стоимости активов и обязательств, выраженной в иностранной валюте, в рубли производится по официальному курсу этой валюты, устанавливаемому Банком России. Теперь определен порядок такого пересчета в случае, когда ЦБ не устанавливает курс какой-либо иностранной валюты к рублю – в этом случае пересчет производится по кросс-курсу, рассчитанному исходя из курсов иностранных валют, установленных ЦБ.

Разъяснен порядок пересчета не предъявленной к оплате начисленной выручки. Выраженная в иностранной валюте не предъявленная к оплате начисленная выручка, учитываемая как отдельный актив в соответствии с ПБУ 2/2008 «Учет договоров строительного подряда», для целей бухучета пересчитывается в рубли на дату совершения операции в иностранной валюте, то есть на дату начисления выручки в бухучете. Теперь уточнено, что при изменении курса валюты на каждую отчетную дату указанный актив:

- в сумме полученного аванса (предварительной оплаты) не пересчитывается в рубли;

- в части, превышающей сумму полученного аванса (предварительной оплаты), пересчитывается в рубли.

Определен порядок учета курсовых разниц при хеджировании валютных рисков – организация может учитывать такие курсовые разницы в порядке, определенном МСФО. Способы ведения бухучета инструментов хеджирования валютных рисков и связанных с такими инструментами фактов хозяйственной жизни определены, в частности, в главе 6 «Учет хеджирования» МСФО (IFRS) 9 «Финансовые инструменты», введенного в действие на территории РФ приказом Минфина от 27 июня 2016 г. N 98н.

Унифицирован порядок пересчета стоимости активов и обязательств, используемых для ведения деятельности за пределами РФ. Установленный ранее порядок пересчета в рубли (по курсу на отчетную дату) распространен на вложения во внеоборотные активы (ОС, НМА), материально-производственные запасы, средства полученных и выданных авансов и предоплаты и другие активы, не перечисленные в пункте 7 ПБУ 3/2006. Ранее они пересчитывались по курсу валюты на дату совершения операции в валюте, в результате которой эти активы и обязательства были приняты к бухучету.

Кроме того, уточнен порядок учета активов и обязательств, принадлежащих к сегменту, в котором основные операции проводятся преимущественно в иностранной валюте, уточнена сфера применения ПБУ 3/2006.

Добавить комментарий