Универсальные передаточные документы

Содержание

Образец УПД с 1 января 2019

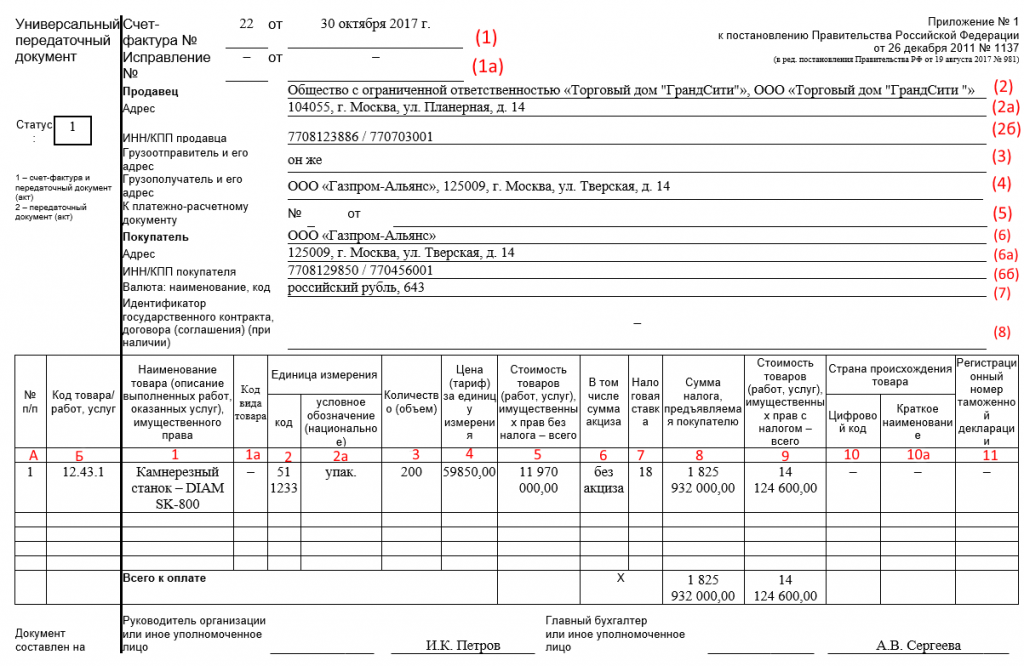

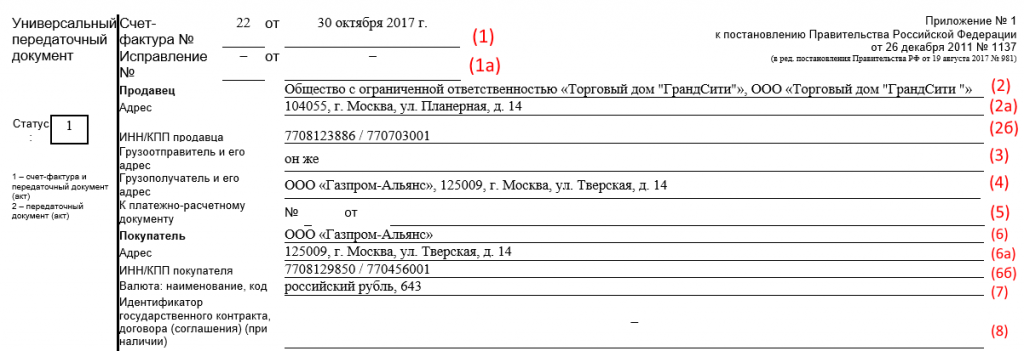

Форма универсального передаточного документа менялась в 2017 году дважды: с 1 июля появился новый обязательный реквизит «Идентификатор государственного контракта, договора (соглашения)», а с 1 октября 2017 образец УПД поменялся снова: появилась графа «Код вида товара», поле для дополнительной подписи, изменились названия строки 8 и графы 11. В 2019 году в документе опять изменения.

Бланк, правила и пример заполнения УПД — на этой странице. Также мы разберем, что писать в каждом поле документа.

Бесплатно скачать бланк УПД (в Excel):

×

Получите бланк бесплатно!

Зарегистрируйтесь в онлайн-сервисе печати документов МойСклад, где вы совершенно бесплатно сможете:

- Скачать интересующий вас бланк в формате Excel или Word

- Заполнить и распечатать документ онлайн (это очень удобно)

С 1 января 2019 года в УПД надо указывать ставку НДС 20%. Ее нужно вписывать в графу 7 «Налоговая ставка» в табличной части документа.

Не знаете, как заполняется форма. Нужен пример заполнения и пояснения, что в каком поле указывать? Все это есть ниже.

Скачайте образец заполнения УПД:

×

Получите образец бесплатно!

Зарегистрируйтесь в онлайн-сервисе печати документов МойСклад, где вы совершенно бесплатно сможете:

- Скачать интересующий вас бланк или образец в формате Excel или Word

- Заполнить и распечатать документ онлайн (это очень удобно)

Изменения в форме УПД с 1 октября 2017 года

Внимание!

С 1 октября 2017 действуют формы счета-фактуры и УПД, утвержденные постановлением Правительства от 19.08.17 №981. Вот список изменений, которые нужно внести в форму:

- графа 1а «Код вида товара». Здесь указывается код вида товара по единой ТН ВЭД ЕАЭС. Обязательна для товаров, экспортируемых из России в государства ЕАЭС: Белоруссию, Казахстан, Армению, Киргизию. Код нужно выбирать из справочника кодов ТН ВЭД (утв. решением Совета Евразийской экономической комиссии от 16.07.12 № 54). Если у вас нет данных для этой графы, ставится прочерк. Распространяется на счета-фактуры, корректировочные счета-фактуры и УПД.

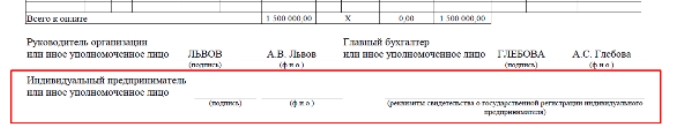

- поле для дополнительной подписи. Здесь ставится подпись уполномоченного лица, которое подписывает счет-фактуру вместо предпринимателя. Раньше в форме были только поля для подписи руководителя, главного бухгалтера и индивидуального предпринимателя или их представителей.

- название строки 8. Здесь c 1 октября 2017 года указывается, что строка заполняется только при наличии данных.

- название графы 11. С 1 октября она называется «Регистрационный номер таможенной декларации». Заполняется для товаров не российского производства. Его заполняем, если товар не российского производства.

Скачать новый образец УПД с 01.10.2017

Более 1 000 000 компаний уже печатают счета, накладные и другие документы в сервисе МойСклад

Начать использовать

УПД со статусом 1

Подраздел со счетом-фактурой

Строка 1

Номер документа (по порядку по хронологии) и дата его составления. Максимальный срок выставления счета-фактуры — пять календарных дней с момента отгрузки товаров, оказания услуг, выполнения работ, передачи имущественных прав.

Строки 2, 2а и 2б

Сведения о продавце: название, адрес, ИНН и КПП.

Строки 3 и 4

Сведения о грузоотправителе и грузополучателе. Строки заполняются только при продаже товаров. Если счет-фактура выставляется на услуги или работы, ставится прочерк. Если организация одновременно и продавец, и грузоотправитель, то в строке 3 напишите «он же». Если же грузополучатель и покупатель одно и тоже лицо, то укажите наименование и адрес грузополучателя (писать «он же» нельзя).

Строка 5

Сведения о номере платежного поручения. Заполняется, если была предоплата, т.е. в счете-фактуре на аванс. Если предоплаты не было или она была перечислена в день отгрузки, ставится прочерк.

Строки 6, 6а и 6б

Сведения о продавце. Заполняются так же, как и сведения о покупателе.

Строка 7

Наименование и код валюты. Счет-фактура выставляется в иностранной валюте, только если цены и расчеты по договору выражены в ней (п. 7 ст.169 НК РФ).

Строка 8

Идентификатор государственного контракта. 8 строка в УПД заполняется только в том случае, если у вас есть данные. Если нет (то есть если вы не работаете с контрактом, или у вашего контракта нет идентификатора) — в строке ставится прочерк.

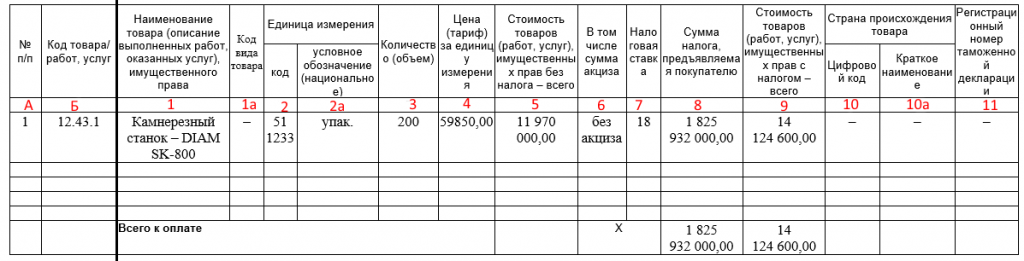

Табличная часть

А

Номер строки таблицы. Можно не заполнять.

Б

Код товара, работ, услуг. Для товаров — артикул, для работ — код по ОКВЭД, для услуг — код по ОКУН. Код товара, работ, услуг в УПД приводится, если нужно указать на налоговые льготы или другие особые условия.

Графы 1, 1a и 2

Наименование товаров или описание и единицы измерения выполненных работ, оказанных услуг, переданных имущественных прав. Графа 1а содержит код вида товара по единой ТН ВЭД ЕАЭС, с 1 октября 2017 года ее заполнение обязательно в отношении товаров, экспортированных из России в государства ЕАЭС — в Белоруссию, Казахстан, Армению или Киргизию (в ином случае ставится прочерк). Код товара берется из справочника кодов ТН ВЭД (утв. решением Совета Евразийской экономической комиссии от 16.07.12 № 54).

Графа 3

Количественные параметры товаров, работ, услуг. Если невозможно их определить — ставится прочерк.

Графа 4

Цена за единицу измерения (при возможности ее указания) без НДС.

Графа 5

Стоимость всего количества товаров, работу, услуг, переданных прав без НДС.

Графа 6

Сумма акциза. Заполняется только при реализации подакцизных товаров. В ином случае пишется «Без акциза».

Графа 7

Ставка НДС. Если компания освобождения по ст.145 НК РФ или в случае выставления счета-фактуры компаниями, не работающими с НДС, пишется «Без НДС».

Графа 8

Сумма НДС в рублях и копейках без округления. В случаях, указанных выше, пишется «Без НДС».

Графа 9

Стоимость всего количества товара (работ, услуг, переданных прав) с учетом НДС.

Графы 10, 10а, 11

Наименование страны происхождения и ее код по ОКСН, номер таможенной декларации. Заполняется для импортных товаров. Внимание! С 1 октября 2017 года изменилось название графы 11. Она теперь называется «Регистрационный номер таможенной декларации».

Кто подписывает УПД?

Кто подписывает УПД?

Универсальный передаточный документ обязательно должны подписать ответственные лица со стороны продавца и покупателя. Для каждого представителя обеих сторон нужно указывать должность и ФИО.

Более 1 000 000 компаний уже печатают счета, накладные и другие документы в сервисе МойСклад

Начать использовать

Подписи в УПД со стороны продавца:

- В подразделе со счетом-фактурой: подписи руководителя организации (или иного уполномоченного лица), главного бухгалтера (или иного уполномоченного лица). Если документ заполняется индивидуальным предпринимателем, то подпись ИП и указание реквизитов свидетельства о государственной регистрации ИП. Подпись уполномоченного лица, которое подписывает документ вместо предпринимателя, с 1 октября 2017 ставиться в поле для дополнительной подписи.

- В поле таблицы 10: подпись лица, передавшего товар, работы, услуги.

- В поле таблицы 13: подпись лица, ответственного за правильное оформление документа. Называется это поле в УПД «Ответственный за правильность оформления факта хозяйственной жизни». Если этот сотрудник уже ставил свою подпись в документе, то он может не подписываться в поле 13 повторно: достаточно указать должность и ФИО.

Подписи в УПД со стороны покупателя:

- В поле таблицы 15: лицо, получившее товар, работы, услуги.

- В поле таблицы 18: лицо, ответственное за правильное оформление документа. Если этот сотрудник подписался в поле 15, то здесь достаточно указать должность и ФИО.

Что такое УПД в бухгалтерии

УПД расшифровка в бухгалтерии означает универсальный передаточный документ. Налоговая служба представила его в своем Письме № ММВ-20-3/96@ от 21.10.13 г. Бланк содержит все обязательные реквизиты счет-фактуры и первички, то есть данных налогового учета, а также бухгалтерского.

Разработка обсуждаемой формы стала возможной после вступления в действие Закона № 402-ФЗ от 06.12.11 г. Этот нормативно-правовой акт отменил обязанность организаций по использованию унифицированной первички (п. 4 стат. 9). УПД, универсальный передаточный документ, позволяет упростить документооборот, когда вместо нескольких форм составляется единая. Это возможно благодаря тому, что УПД объединяет счет-фактуру и первичный бланк на передачу ТМЦ (ТТН, ОС-1, ТОРГ-12, М-15 и т.д.).

Почему налоговики создали единый документ на основании счет-фактуры? Очень просто. Налогоплательщики НДС обязаны использовать типовую форму счет-фактуры (п. 8 стат. 169 НК). В то же время бланки накладных или актов на приемку-передачу компании вправе разрабатывать самостоятельно. Следовательно, когда выполняется реализация продукции, передача ценностей, оказание услуг и т.д., потребуется составить два вида документов. Это счет-фактура и первичная форма в зависимости от конкретной хозоперации. Чтобы уменьшить документооборот, соблюсти требования НК РФ в части НДС и подтверждения расходов, можно заполнить несколько бланков или же оформить универсальный.

Применение УПД в РФ дает возможность хозяйствующим субъектам использовать свое нормативное право на вычет по НДС; учитывать соответствующий факт деятельности в бухучете; подтвердить расходы компании в части налога с прибыли или иных используемых налогов. Бланк можно составлять во время оформления операций между контрагентами в следующих ситуациях:

- При поставке изделий или товаров.

- При оказании различных услуг.

- В случае выполнения подрядных или других работ.

- При совершении сделок по имущественным правам.

- Во время проведения посреднических сделок и пр.

Кто обязан применять УПД

Работать с данным документом вправе предприятия любых форм собственности, систем налогообложения и видов деятельности. Никаких ограничений ФНС не устанавливает. Как понятно из Письма, составление формы носит добровольный характер. В том числе ее могут использовать в качестве подтверждения операций хоздеятельности неплательщики НДС. К примеру, это фирмы на ЕНВД, УСН или пользующиеся правом на освобождение от НДС по стат. 145 НК. В этом случае некоторые строки бланка не заполняются.

Если компания приняла решение работать с УПД, это нужно отразить в учетной политике. Такой порядок может распространяться на все виды операций или только на отдельные из них. Предположим, фирма намеревается перевести на универсальный документ посреднические сделки, а обычную реализацию оформлять с использованием счет-фактур и накладных. Тогда в учетной политике четко прописывается, какие документы и по каким сделкам оформляются. Также ФНС не запрещает выписывать смешанные формы в рамках одной сделки, то есть по частям поставки. Разъяснения налоговиков по этому вопросу даны в Письме № ГД-4-3/8963 от 27.05.15 г.

Как заполняется бланк УПД

Чтобы правильно составить бланк, в первую очередь требуется отразить его статус. В настоящее время возможны следующие варианты:

- С указанием статуса 1 – обозначает действие формы как счет-фактуры и первички. В нем должны быть заполнены все предусмотренные реквизиты. Это позволяет организации заявить вычет и учесть понесенные расходы.

- С указанием статуса 2 – поясняет, что документ используется только как первичный. В этом случае не требуется внесение данных, предусмотренных для счет-фактуры. Поскольку форма применяется в качестве первички и служит для подтверждения факта передачи ТМЦ, выполнения работ, оказания услуг и т.д. Разрешается оформить отдельную счет-фактуру по необходимости.

УПД разработан согласно Постановлению Правительства № 1137 от 26.12.11 г. Здесь отражаются все обязательные сведения из актуального бланка счет-фактуры. Эта часть выделена отдельно и обведена жирной чертой. Заполнение данных осуществляется в соответствии с утвержденным нормативным порядком (Приложение 1 к Постановлению № 1137). Рассмотрим подробнее алгоритм внесения информации:

- Счет-фактура заполняется по общепринятым правилам (стр. 1-8, 1-11 таблицы).

- Затем указывается вид бланка – универсальный передаточный документ.

- Приводится статус формы – 1 или 2.

- Приводится № (по порядку) и код по товару – эти данные, по мнению ФНС, облегчают поиск документа и могут использоваться для идентификации товаров по артикулу или видам деятельности по кодам ОКВЭД (до 2017 г. – ОКУН) для уточнения услуг и работ.

- Заключительный раздел состоит из стр. 8-19 – данные вносятся так:

- Стр. 8 – приводится документальное основание для совершаемой хозоперации. К примеру, это № договора, поручения, соглашения и т.д.

- Стр. 9 – указываются сведения о транспортировке ТМЦ. Это может быть № и дата транспортных документов, сведения о массе, комплектации, количестве перевозимого груза и т.д.

- Стр. 10, 15 – вносятся должности, расшифровка ФИО и личная подпись ответственных за сдачу (отгрузку) и приемку (получение) ТМЦ. При передаче ценностей тем же лицом, которое ответственно за подписание счет-фактуры, разрешается не проставлять по стр. 10 повторно подпись, но должность и ФИО вносятся обязательно.

- Стр. 11, 16 – приводятся календарные даты отгрузки ТМЦ и получения. При этом нужно помнить, что число по стр. 16 должно быть позже числа по стр. 11. А число по стр. 11 должно быть позже или равно дате заполнения УПД. ФНС рекомендует вносить данные в стр. 11, 16 даже при совпадении с датой составления УПД. Это исключает возможность проставления ложных сведений посторонними лицами.

- Стр. 12 – здесь указываются дополнительные данные по отгрузке ТМЦ. К примеру, это сведения о сертификатах, паспортах и прочих документах.

- Стр. 13, 18 – отражаются данные по ответственным за оформление отгрузки и приемки ТМЦ лицам. Это могут быть как сотрудники, отвечающие непосредственно за отпуск и приемку товаров, так и руководящие лица организации (директор и главный бухгалтер).

- Стр. 14, 19 – заполняются данные о субъектах, составляющих УПД от продавца и покупателя. Сведения в эти строки разрешается не вносить, если печать уже содержит наименования сторон.

- Стр. 17 – приводится информация о наличии или отсутствии претензий, а также сведения о прочих документах, прилагаемых к УПД.

- Проставление печати в финальной части документа не требуется, если в форме заполнены все обязательные сведения по п. 2 стат. 9 Закона № 402-ФЗ.

Оформляется бланк как «на бумаге», так и электронно. При этом бумажный бланк приведен ФНС в Письме № ММВ-20-3/96@ от 21.10.13 г., а электронный формат – в Приказе № ММВ-7-15/155@ от 24.03.16 г. Чтобы у составителя в будущем не возникло проблем с контрагентом в части документооборота, рекомендуется оговорить применяемые формы еще на стадии подписания договора на сделку.

Какие риски несут налогоплательщики при использовании УПД?

Несмотря на то, что УПД разработана и принята ФНС достаточно давно, многие предприятия опасаются вводить в свой документооборот подобную форму. Сомнения связаны с налоговыми рисками. Однако данное мнение необоснованно. Проверка УПД ведется ИФНС в порядке, аналогичном для счетов-фактур и обычной первички. При правильном заполнении всех обязательных реквизитов, включая указание статуса документа, никаких рисков для налогоплательщика не возникает (Письмо ФНС № ГД-4-3/3987@ от 05.03.14 г.).

Таким образом, решение о целесообразности использования УПД принимает организация самостоятельно. Если компания собирается составлять такой документ, данная норма должна быть закреплена в учетной политике. При этом нужно назначить лиц, ответственных за формирование УПД, и обозначить перечень хозопераций, по которым заполняются универсальные формы. Также следует согласовать данный документооборот с постоянными клиентами.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

ФНС предложила плательщикам новую форму – УПД. Расшифровка в бухгалтерии этой аббревиатуры – универсальный передаточный документ. Совмещающий функциональность счета-фактуры с учетными первичными документами он позволяет значительно сократить документооборот фирмы и оформлять сделки по поставкам товаров/оказанию услуг и передаче прав. Узнаем, что представляет собой УПД на практике.

Созданию документа предшествовало стремление ФНС объединить в одной форме данные налогового и бухгалтерского учета. Как правило, реквизиты, указанные в счете-фактуре и первичной форме, которыми традиционно подтверждаются хозяйственные операции коммерческого характера, повторяются, а каждый из них в отдельности служит основанием для разных учетных систем. Объединение двух форм в одну делает применение УПД более эффективным, поскольку позволяет заметно уменьшить издержки на обработку учетной информации.

Из названия документа следует, что он не является внутрифирменной формой, а подтверждает передачу МЦ или услуг от одного контрагента другому, т.е. оформляет сделку по заключенному соглашению. Использование УПД в учете фирмы стало возможным с октября 2013, когда этот единый документ был предложен письмом ФНС от 21.10.2013 № ММВ-20-3/96@.

Универсальный передаточный документ разработан на базе счета-фактуры, внедренного в новый бланк и очерченного жирной линией. Остальная часть документа содержит элементы формы товарной накладной и раздел с реквизитами (слева), которые обычно указывают при составлении деклараций.

В УПД можно выделить титульный, основной и заключительный разделы. В титуле отражаются сведения о продавце, грузоотправителе, покупателе, валюте. Основная часть представлена графами счета-фактуры, в которых указывают название товаров и услуг, объем, цену и стоимость, суммы налога, информацию о руководстве, главном бухгалтере компании или уполномоченных на подписание счетов-фактур лиц. В заключительной части документа фиксируются основание для передачи ценностей/прав/услуг, а также информацию о сдаче/приеме груза и т.п.

Добавить комментарий