Рентабельности собственного капитала

Содержание

- ROE. Коэффициент рентабельности собственного капитала (Return on Equity)

- Рентабельность собственного капитала. Экономическая сущность показателя

- Рентабельность собственного капитала. Формула расчета по балансу и МСФО

- Коэффициент рентабельности собственного капитала. Пример расчета для ОАО «КАМАЗ»

- Рентабельность собственного капитала. Норматив

- Нормальное значение эффективности использования собственного капитала

- Примеры расчета коэффициента

- Рентабельность собственных средств

- Рентабельность собственного капитала

- Формула расчета рентабельности собственного капитала бизнеса

- Финансовый анализ предприятия ОАО Аэрофлот российские авиалинии и разработка основных направ

- Пути повышения прибыли и рентабельности

- Показатель рентабельности собственного капитала

- Расчет показателей рентабельности

- Причины снижения рентабельности активов

ROE. Коэффициент рентабельности собственного капитала (Return on Equity)

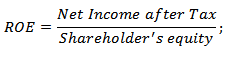

Рентабельность собственного капитала (Return on Equity, Return on Shareholders’ Equity, ROE) показывает эффективность использования собственных вложенных средств и рассчитывается в процентном соотношении. Рассчитывается по формуле:

ROE = Net Income / Average Shareholder’s Equity

ROE = Net Income / Average Net Assets

Где, Net Income — чистая прибыль до выплаты дивидендов по обыкновенным акциям, но после выплаты дивидендов по привилегированным акциям, так как собственный капитал не включает привилегированные акции.

ROE также можно представить в следующем виде:

ROE = ROА * Коэффициент финансового рычага

Из соотношения видно, что правильное использование заёмных средств позволяет увеличить доходы акционеров за счёт эффекта финансового рычага. Такой эффект достигается за счёт того, что прибыль, получаемая от деятельности компании, значительно выше ставки кредита. По величине финансового рычага можно определить, как используются привлечённые средства – для развития производства либо для латания дыр в бюджете. Очевидно, что при хорошем управлении компанией значение этого показателя должно быть больше единицы. С другой стороны, слишком высокое значение финансового рычага тоже плохо, так как оно может быть сопряжено с высоким риском, поскольку указывает на высокую долю заёмных средств в структуре активов. Чем выше эта доля, тем больше вероятность того, что компания вообще останется без чистой прибыли, если вдруг столкнётся с какими-нибудь даже незначительными трудностями.

Особым подходом к расчету показателя является использование формулы Дюпона, которая разбивает ROE на составляющие, позволяющие глубже понять полученный результат:

ROE (формула Дюпона) = (Чистая прибыль / Выручка) * (Выручка / Активы) * (Активы / Собственный капитал)

или

ROE (формула Дюпона) = Рентабельность по чистой прибыли * Оборачиваемость активов * Финансовый левередж

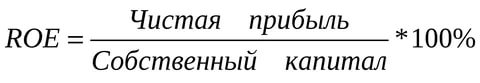

В российской системе бухгалтерского учета формула коэффициента рентабельности собственного капитала принимает вид:

ROE = Чистая прибыль / Среднегодовая стоимость собственного капитала * 100%

ROE = стр. 2400 / ((стр. 1300 + стр. 1530)на начало периода + (стр. 1300 + стр. 1530)на конец периода)/2 * 100%

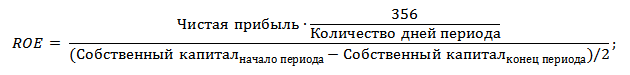

Чтобы рассчитать коэффициент за период, отличный от года, но получить сопоставимые годовые данные, используют формулу:

ROE = Чистая прибыль * (365/Кол-во дней в периоде) / Среднегодовая стоимость собственного капитала * 100%

По мнению многих экономистов-аналитиков, при расчете коэффициента целесообразно использовать показатель чистой прибыли. Это объясняется тем, что рентабельность собственного капитала характеризует уровень прибыли, которую получают собственники на единицу вложенного капитала.

Показатель характеризует эффективность использования собственных источников финансирования предприятия и показывает, сколько чистой прибыли зарабатывает компания с 1 рубля собственных средств.

ROE позволяет определить эффективность использования капитала, инвестированного собственниками, и сравнить этот показатель с возможным получением дохода от вложения этих средств в другие виды деятельности.

Кстати, в мировой практике показатель ROE используется как один из главных индикаторов конкурентоспособности банков.

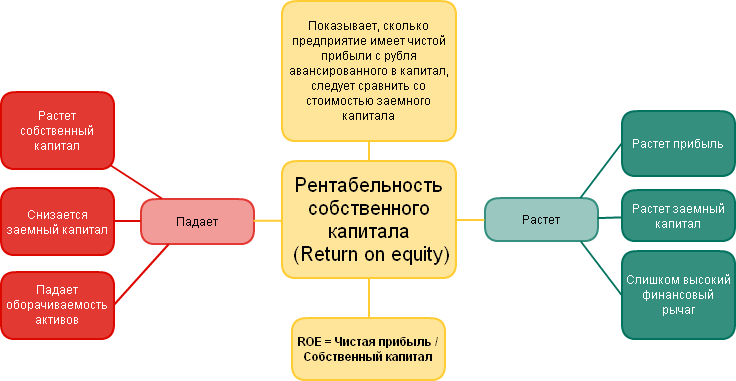

Рентабельность собственного капитала. Экономическая сущность показателя

Для кого нужен данный коэффициент рентабельности собственного капитала?

Это один из важнейших коэффициентов, используемый инвесторами и собственниками бизнеса, который показывает, как эффективно были использованы вложенные (инвестированные) в предприятие деньги.

Отличие рентабельности собственного капитала (ROE) от рентабельности активов (ROA) заключается в том, что ROE показывает эффективность не всех активов (как ROA), а только тех, которые принадлежат собственникам предприятия.

Как использовать коэффициент рентабельности собственного капитала?

Как было сказано выше, данный показатель используется инвесторами и собственниками предприятия для оценки собственных инвестиций в него. Чем выше значение коэффициента, тем инвестиции более доходные. Если же рентабельность собственного капитала меньше нуля, то есть повод задуматься над целесообразностью и эффективностью инвестиций в предприятие в будущем. Как правило, значение коэффициента сравнивается с альтернативными вложениями средств в акции других предприятий, облигаций и, в крайнем случае, в банк.

Важно отметить, что слишком большое значение показателя может негативно влиять на финансовую устойчивость предприятия. Не забывайте главный закон инвестиций и бизнеса: больше доходность – больше риск.

Рентабельность собственного капитала. Формула расчета по балансу и МСФО

Формула коэффициента рентабельности собственного капитала состоит из деления чистой прибыли предприятия на его собственный капитал:

Коэффициент рентабельности собственного капитала = Чистая прибыль/Собственный капитал

Все коэффициенты рентабельности для удобства считаются в процентах, поэтому не забудьте умножить полученное значение на 100.

По отечественной форме бухгалтерской отчетности данный коэффициент будет рассчитываться следующим образом:

Коэффициент рентабельности собственного капитала = стр.2400/стр.1300

Данные для формулы берутся из «Отчета о прибылях и убытках» и «Баланса». Раньше в старой форме бухгалтерской отчетности (до 2011 года) коэффициент рассчитывался так:

Коэффициент рентабельности собственного капитала = стр.190/стр.490

По системе МСФО коэффициент имеет следующий вид:

Формула Дюпона для расчета рентабельности собственного капитала

Для расчета коэффициента рентабельности собственного капитала зачастую используется формула Дюпона. Она разбивает коэффициент на три части, анализ которых позволяет лучше понять, что в большей степени влияет на итоговый коэффициент. Другими словами это трехфакторный анализ коэффициента ROE. Формула Дюпона имеет следующий вид:

Коэффициент рентабельности собственного капитала (формула Дюпона) = (Чистая прибыль/Выручка) * (Выручка/Активы)* (Активы/Собственный капитал)

Формула Дюпона впервые была использована в финансовом анализе в 20-е годы прошлого века. Она была разработана американской химической корпорацией DuPont. Рентабельность собственного капитала (ROE) по формуле Дюпона делится на 3 составляющие: операционную эффективность (рентабельность продаж),

эффективность использования активов (оборачиваемость активов),

кредитное плечо (финансовый леверидж).

ROE (по формуле Дюпона) = Рентабельность продаж*Оборачиваемость активов*Кредитное плечо

По сути если все сократить, то получится описанная выше формула, но такое трехфакторное выделение составляющих позволяет лучше определить взаимосвязи между ними.

Коэффициент рентабельности собственного капитала. Пример расчета для ОАО «КАМАЗ»

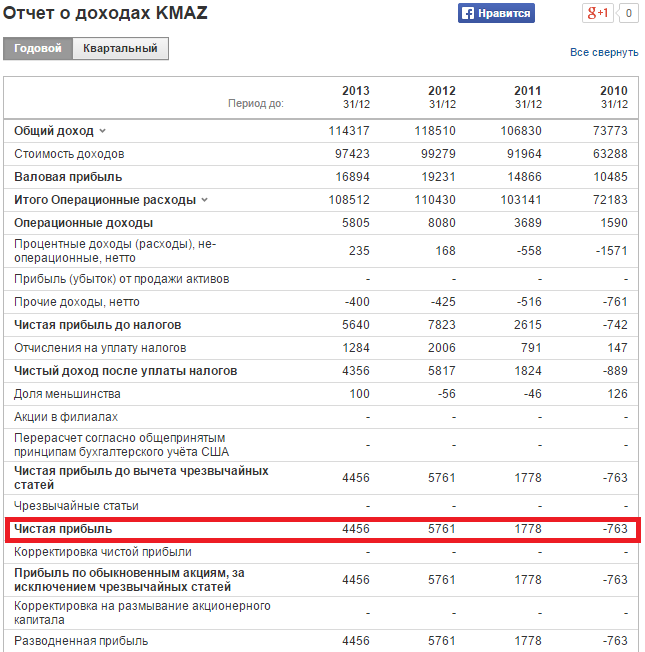

ROE для ОАО «КАМАЗ» |

Рассчитывать коэффициент рентабельности собственного капитала будем для автомобильной корпорации ОАО «КАМАЗ», которая производит грузовые автомобили, спецтехнику и автобусы. |

Для оценки рентабельности собственного капитала необходимо получить финансовую отчетность исследуемой компании. На официальном сайте предприятия ОАО «КАМАЗ» за 4 последних года можно взять финансовые данные. Альтернативным вариантом является использование сервиса InvestFunds, который позволяет получить данные за несколько кварталов и лет. На рисунке ниже показан пример импорта данных по балансу.

Расчет коэффициента рентабельности собственного капитала для ОАО «КАМАЗ». Отчет о доходах

Расчет коэффициента рентабельности собственного капитала для ОАО «КАМАЗ». Балансовый отчет

Рассчитаем коэффициенты за 4 года:

Коэффициент рентабельности собственного капитала 2010 = -763/70069 = -0,01 (-1%)

Коэффициент рентабельности собственного капитала 2011 = 1788/78477 = 0,02 (2%)

Коэффициент рентабельности собственного капитала 2012 = 5761/77091 = 0,07 (7%)

Коэффициент рентабельности собственного капитала 2013 = 4456/80716 = 0,05 (5%)

Наблюдается рост показателя с -1% до 5% за 4 года. Тем не менее, вложения в акции данной компании не целесообразны, т.к. коэффициент рентабельности меньше чем вложение в альтернативные проекты. К примеру, в 2013 году банковская ставка по депозитам была около 10%. Эффективнее было вложить свободные денежные средства в депозит, чем в ОАО «КАМАЗ» (5%<10%).

Помимо оценки рентабельности собственного капитала инвесторам необходимо оценить другие показатели эффективности предприятия: рентабельность активов, рентабельность продаж. В настоящее время одним из важнейших критериев оценки инвестиционной привлекательности предприятия является эффективность системы продаж предприятия. Более читайте в статье: «Рентабельности продаж (ROS). Формула. Расчет на примере ОАО «Аэрофлот»».

Рентабельность собственного капитала. Норматив

В среднем значение ROE в США и Великобритании равняется 10-12%. Для инфляционных экономик значение коэффициента выше. По данным международного рейтингового агентства S&P коэффициент рентабельности капитала российский предприятий составил 12% в 2010 году, прогноз на 2011 года был – 15%, на 2012 – 17%. Отечественными экономистами считается, что 20% — нормальное значение для рентабельности собственного капитала.

Главный критерий оценки коэффициента рентабельности собственного капитала – это сравнение его с альтернативной доходностью, которую может получить инвестор от вложения в другие проекты. Как было разобрано в примере выше, вкладываться в ОАО «КАМАЗА» было не эффективно.

Жданов Василий Юрьевич, к.э.н.

Коэффициент рентабельности собственного капитала показывает, насколько целесообразным было вложение средств в бизнес. Если сравнить его со средними отраслевыми показателями, а также доходностью вложений в акции и облигации, банковские депозиты и ПИФы, то можно определить – стоит ли собственникам фирмы переливать средства в иные направления инвестирования. Для расчета нужно использовать сведения форм № 1 и № 2: чистую прибыль (ф. 2), собственный капитал и резервы (ф. 1) и доходы будущих периодов (ф. 1). Нормальное значение показателя для российской практики – 20% (0,2).

Любой собственник бизнеса желает знать, насколько эффективно работают вложенные им в компанию деньги. Показатели чистой прибыли, годовой выручки и даже рентабельности продаж не смогут предоставить инвестору объективной информации о том, насколько правильное вложение он сделал. Только коэффициент рентабельности собственного капитала в состоянии показать, стоит ли продолжать дело или лучше перелить средства в иные направления инвестирования.

Коэффициент рентабельности собственного капитала (Return On Equity – ROE, КРСК) – это один из основных финансовых коэффициентов, который рассчитывается как отношение чистой прибыли компании к среднегодовой стоимости ее собственного капитала. Он характеризует доходность бизнеса для его собственников, которые вложили в дело свой капитал.

Справка! Несмотря на явное сходство с коэффициентом рентабельности активов компании (ROA), существует и явное различие между двумя этими показателями: ROA рассматривает эффективность использования всего капитала компании (включая заемные средства), а ROE показывает, насколько эффективно используется именно та часть капитала, которая принадлежит собственникам.

Показатель рентабельности собственных средств не просто отражает эффективность функционирования компании, он выступает значимым критерием качества инвестиций для владельцев бизнеса (акционеров – shareholders).

Важный момент! В отличие от показателей ROA (рентабельность активов) и ROIC (рентабельность инвестированного капитала), не корректируется на общую сумму процентов по кредитам, поскольку никак не связан с заемными средствами.

Коэффициент рентабельности собственного капитала (СК) в буквальном смысле характеризует, сколько прибыли предприятие принесло на каждую единицу вложенных в него собственных средств.

Нормальное значение эффективности использования собственного капитала

Return On Equity демонстрирует собственникам, как работают вложенные ими средства: сколько чистой прибыли принесла каждая единица СК. При таком раскладе в отношении показателя ROE можно выдвинуть следующие утверждения:

- Чем больше значение коэффициента, тем более высокую доходность имеют вложения в бизнес.

- Если результат расчета оказался близким к нулю, то целесообразность инвестирования в предприятия весьма сомнительна.

Важный момент! Некоторые отечественные эксперты считают, что в российской экономике нормативное значение ROE составляет 20% (0,2). Однако для анализа все же лучше сравнивать результаты расчета со средними показателями в отрасли.

Полученное значение рентабельности обычно сравнивают со средней рентабельностью в отрасли, средней процентной ставкой в экономике, а далее – с доходностью вложений в акции, облигации, банковские депозиты и др.

Важный момент! Чрезмерно высокое значение КРСК может говорить о снижении финансовой устойчивости предприятия: чем выше доходность вложений, тем больше уровень риска.

Примеры расчета коэффициента

Для того чтобы детально вникнуть в процесс расчета коэффициента рентабельности СК, стоит привести практические примеры определения этого показателя и оценки его значений.

|

Код показателя |

Статья баланса |

|||

|---|---|---|---|---|

|

2400 (ф.2) |

Чистая прибыль |

1 558,09 |

1 551,78 |

1 607,23 |

|

1300 (ф.1) |

Собственный капитал (на начало года) |

8 115 |

8 181 |

8 214 |

|

1530 (ф.1) |

Доходы будущих периодов (на начало года) |

|||

|

Return On Equity |

0,116811 (11,6811%) |

0,122870 (12,2870%) |

Вывод! Показатель рентабельности СК для ООО «Юг Руси – Золотая семечка», детища известного предпринимателя-миллионера России Сергея Кислова близок к нормативному (20%). Следовательно, вложения в бизнес собственников вполне оправданы. В течение 2016-2017 год показатель был относительно стабильным.

|

Код показателя |

Статья баланса |

|||

|---|---|---|---|---|

|

2400 (ф.2) |

Чистая прибыль |

|||

|

1300 (ф.1) |

Собственный капитал (на начало года) |

8 115 |

8 181 |

8 214 |

|

1530 (ф.1) |

Доходы будущих периодов (на начало года) |

|||

|

Return On Equity |

0,060383 (6,0383%) |

0,069655 (6,9655%) |

Вывод! КРСК для ООО «Bunge Limited (BG)», которое занимается производством в России растительного масла под маркой «Олейна» ниже нормативного значения, что говорит о недостаточно эффективном использовании вложенного собственного капитала. Хотя отмечается улучшение показателя в 2017 году, по сравнению с 2016 годом.

Если рассматривать два предприятия одинаковой отраслевой принадлежности (производство и реализация растительного масла), то можно отметить, что ООО «Юг Руси – Золотая семечка» более эффективно использует средства собственников в своей деятельности: каждый рубль, вложенный в производство, приносит около 20 копеек прибыли.

Компании же «Bunge Limited (BG)» стоит проанализировать положение дел в компании, провести реформирование или вовсе перелить капитал в другую отрасль.

Расчет коэффициента рентабельности СК в табличном редакторе Excel приведена в документе.

Рентабельность собственных средств

В экономике собственным капиталом (собственными средствами) называют совокупность всех активов, находящихся в собственности компании.

С финансовой точки зрения величина собственных средств – это разница между активами и обязательствами предприятия. Именно показатель величины собственного капитала помогает определить финансовую устойчивость предприятия. Собственный капитал может формироваться из различных источников: это могут быть собственные средства, которые были внесены учредителями и нераспределенная прибыль предприятия.

Чтобы управление капиталом было эффективным, нужно знать основные показатели, раскрывающие суть всех изменений, которым может подвергаться размер собственных средств в период деятельности предприятия. Ведь именно эффективное управление имеющимися средствами поможет привести предприятие к получению прибыли.

Финансовая эффективность

Для оценки деятельности компании используют такой относительный показатель, как рентабельность, помогающий определить экономическую результативность ее деятельности.

На английский язык рентабельность собственного капитала переводится как Return on Equity сокращенно ROE. Показатель рентабельности (Return on Equity) рассчитывается как отношение прибыли к усредненной стоимости собственных средств.

Причем некоторые аналитики считают данные расчет таковым, что он занижает значение рентабельности, особенно при высоких значениях прибыли.

Другие финансисты полагают, что значение рентабельности это показатель доходности бизнеса и поэтому рассчитывать его нужно как соотношение собственных средств и прибыли предприятия, то есть сравнивать инвестиции в предприятие с полученными результатами хозяйственной деятельности. Именно поэтому целесообразнее вычислять показатель ROE как отношение чистой прибыли (без учета дивидендов) к собственному капиталу предприятия на начало финансового периода.

Главный финансовый смысл показателя ROE организации состоит в том, что он показывает, сколько единиц прибыли приходится на одну единицу собственного капитала предприятия. Показатель рентабельности нужно рассчитывать только на основании чистой прибыли. Ведь между владельцами предприятия распределяется именно чистая прибыль. Не следует забывать, что рентабельность показывает результаты деятельности предприятия прошлых периодов, не учитывая риски.

Доходность бизнеса

Главная ценность ROE в том, что он показывает эффективность использования той части средств предприятия, которая принадлежит собственникам. Для инвестора, как и для собственника бизнеса, важно располагать информацией, насколько результативно работает капитал, который был вложен в предприятие.

Если соотнести показатель ROE с показателем рыночной ставки доходности, то можно определить эффективность работы собственных средств по сравнению с доходностью, которую инвестор может получить на рынке. Если после всех вычислений показатель ROE получается ниже значения рыночной ставки доходности, то для собственника или инвестора выгоднее инвестировать в рыночные активы.

Стоит учитывать, что в долгосрочной перспективе показатель ROE не должен быть ниже показателя вложений в финансовые инструменты с альтернативным уровнем доходности и низким уровнем риска. То есть, если ставка по депозитам в крупном банке выше показателя рентабельности собственных средств, то предприятие перестает быть выгодным для инвестора (собственника). Иными словами, показатель ROE отражает эффективность бизнеса.

Кроме того, снижение показателя ROE указывает на такие процессы, как:

- уменьшение оборачиваемости активов;

- увеличение собственного капитала.

Рентабельность собственного капитала

Рентабельность собственного капитала (англ. ROE, Return on shareholders’ Equity) – это показатель характеризующий прибыльность собственного капитала предприятия. Рентабельность собственного капитала показывает эффективность управления менеджментом предприятия собственными средствами и напрямую определяет инвестиционную привлекательность для инвесторов и кредиторов. Чем выше рентабельность, тем выше доходность собственного капитала.

Данный коэффициент используется инвесторами для сравнительной оценки различных инвестиционных проектов и вариантов инвестирования, сопоставляя доходность собственного капитала с альтернативными вложениями: акции, банковские вклады, фьючерсы, индексы и т.д. Если рентабельность собственного капитала превышает минимально установленный уровень доходности для инвестора, то предприятие становится инвестиционно привлекательным. Минимально допустимым уровнем может быть доходность по безрисковому активу. На практике, за безрисковый актив принимают государственные ценные бумаги, которые обладают максимальным уровнем надежности. В России к таким бумагам относят – государственные корпоративные облигации (ГКО) и облигации федерального займа (ОФЗ).

Читайте также →рентабельность заемного капитала, →рентабельность перманентного капитала (ROIC), →рентабельность совокупного капитала.

Формула расчета рентабельности собственного капитала бизнеса

Данные для расчета рентабельности собственного капитала берутся из бухгалтерского баланса (Собственный капитал) и отчета о прибылях и убытках (Чистая прибыль). Расчет коэффициента представляет собой отношение чистой прибыли предприятия к размеру собственных средств.

![]()

Для получения более точного значения показателя используют средние значения чистой прибыли и собственного капитала, которые рассчитываются как среднеарифметическое значение на начало и конец года.

Расчет рентабельности собственного капитала для периода, отличного от года используют следующую модификацию формулы:

Одним из подходов расчета рентабельности собственного капитала является оценка показателя на основе модели Дюпона. Данная модель представляет трехфакторный анализ основных параметров, формирующих рентабельность собственного капитала.

![]()

где:

ROS (Return on Sales) – рентабельность продаж предприятия;

TAT (Total Assets Turnover) – оборачиваемость активов;

LR (Leverage Ratio) – финансовый рычаг.

Можно заметить, что прибыльность собственного капитала определяется эффективностью системы продаж, скоростью оборота активов и уровнем финансового риска (зависимость от заемных средств) и отражает экономический, производственный и финансовый аспект деятельности предприятия. Более подробно про рентабельность продаж читайте в статье «Коэффициент рентабельности продаж (ROS). Расчет на примере ОАО «Аэрофлот»».

Финансовый анализ предприятия ОАО Аэрофлот российские авиалинии и разработка основных направ

Рентабельность реализации продукции

Rрп = (Чистая прибыль / Выручка от реализации продукции)*100%

Rрп05 =11,228200

Rрп06 =9,598208

Rрп07 =11,185711

В течении исследуемого периода наблюдается небольшое увеличение данного показателя, что является положительным эффектом, так как свидетельствует о том, что каждая еденица реализованной продукции принесла большую прибыль, чем в предыдущем периоде.

Рентабельность собственного капитала

Rск = (Чистая прибыль / Среднегодовая стоимость собственного капитала)*100%

Ср.СК05 =17976217

Ср.СК06 =23252686

Ср.СК07 =28194155

Rск05 =35,213988

Rск06 =25,942830

Rск07 =28,308512

Снижение показателя говорит о уменьшении эффективности использования капитала, что неблагоприятно влияет нам динамику котировок акций. Положительным моментом является превышение данного показателя над банковской процентной ставкой по кредиту.

Рентабельность заемного капитала.

Rзк = (Чистая прибыль/ Средняя стоимость заемного капитала)*100%

Ср.ЗК05 =9973319

Ср.ЗК06 =10942524

Ср.ЗК07 =12074956

Rзк05 =63,470776

Rзк06 =55,128094

Rзк07 =66,098344

В течении трех исследуемых лет этот показатель остается меньше рентабельности собственного капитала, что говорит о том, что собственный капитал предприятия превышает его заемный капитал.

Рентабельность продукции.

Rп = (Чистая прибыль / C\c) *100%

Rп05 =-13,614494

Rп06 =-11,225605

Rп07 =-13,854485

При снижении рентабельности продукции, что наблюдается на данном предприятии, требуется ускорение оборота активов и его элементов.

|

Показатели |

норма |

|||

|

Рентабельность активов |

22,6 |

16,7 |

19,8 |

чем меньше, тем лучше |

|

Рентабельность реализации продукции |

11,2 |

9,6 |

11,2 |

чем больше, тем лучше |

|

Рентабельность собственного капитала |

35,2 |

25,9 |

28,3 |

|

|

Рентабельность заемного капитала. |

63,5 |

55,1 |

66,09 |

|

|

Рентабельность продукции. |

-13,6 |

-11,2 |

-13,8 |

чем выше, тем лучше |

1.7. Оценка финансовой устойчивости предприятия в динамике

ТСК > ТИ > ТЗК

ТИдф > ТИ > ТИндф

ТСК > ТИндф или ТИдф > ТЗК

|

темпы роста |

фактический темп |

нормативный ранг ( R ) |

фактический ранг(F) |

|

Тск= |

1,3 |

1 |

3 |

|

Тидф= |

1,52 |

2 |

1 |

|

Ти= |

1,5 |

3 |

2 |

|

Тиндф= |

1,08 |

4 |

4 |

|

Тзк= |

0,82 |

5 |

5 |

|

Темпы роста |

|||||

|

Тск |

|||||

|

Тидф |

|||||

|

Ти |

|

||||

|

Тиндф |

|||||

|

Тзк |

Из данного графика видно, что состояние фирмы приближенно к устойчивому нормальному положению.

|

темпы роста |

фактический темп |

нормативный ранг ( R ) |

фактический ранг(F) |

|

Тск= |

1,14 |

1 |

4 |

|

Тидф= |

0,38 |

2 |

5 |

|

Ти= |

1,22 |

3 |

3 |

|

Тиндф= |

1,35 |

4 |

3 |

|

Тзк= |

1,44 |

5 |

1 |

|

Темпы роста |

|||||

|

Тск |

|||||

|

Тидф |

|||||

|

Ти |

|||||

|

Тиндф |

|||||

|

Тзк |

Из данного графика видно, что прложение фирмы находится не в очень хорошем состоянии. На первом месте стоит заемный капитал, что отрицательно скажется на будущем предприятия. Положение собственного капитала, то же не благоприятное, так как он находится в 4м ранге.

1.8. Скоринговый анализ финансовой устойчивости

|

Показатель |

Значение |

Класс |

Количество баллов |

|

Рентабельность активов |

20,03 |

||

|

Коэффициент текущей ликвидности |

2,5 |

||

|

Коэффициент автономии |

0,67 |

||

|

Класс предприятия |

|||

И следуемая организация относится ко второму классу финансовой устойчивости, т.е является предприятием , демонстрирующим некоторую степень риска по задолженности, но еще не рассматриваемые как рискованные.

1.9. Рейтинговый анализ предприятия

|

Показатели |

Значение |

Балл |

Вес показателя |

Kj*Wj |

|

К1 |

0,3 |

0,25 |

||

|

К2 |

2,0 |

0,5 |

||

|

К3 |

2,5 |

0,5 |

||

|

К4 |

0,5 |

1,25 |

2,5 |

|

|

К5 |

10,6 |

0,25 |

0,75 |

|

|

К6 |

29,8 |

0,25 |

||

|

К7 |

20,03 |

0,25 |

||

|

К8 |

3,9 |

0,25 |

0,5 |

|

|

К9 |

6,5 |

0,25 |

0,5 |

|

|

К10 |

1,5 |

0,25 |

||

|

Итого: |

12,25 |

На осове данного анализа предприятию присвоен рейтинг В1 — пердприятие с удовлетворительным финансовым состоянием.

2. Основные направления развития предприятия.

Анализ структуры текущих активов дает основание предположить, что на протяжении анализируемого периода услуги предоставлялись неплатежеспособным клиентам, так как основная доля в структуре текущих активов относится к дебиторской задолженности, которая составляет 76% на конец рассматриваемого периода.

Значительный удельный вес собственных средств характеризует предприятие как финансово устойчивое, с точки зрения наличия резерва покрытия задолженности при убытках. На основании этого предприятие можно охарактеризовать как достаточно надежного заемщика при получении долгосрочного кредитования (например, на развитие производства).

Рассматривая упомянутое выше соотношение с точки зрения финансового состояния предприятия, необходимо помнить о следующем: дебиторская задолженность, представляющая собой требования к заказчику о выплате фиксированной суммы в будущем, в связи с инфляцией теряет свою стоимость и ведет к убыткам предприятия на сумму снижения покупательной способности “долговых” денег. Таким образом, рост дебиторской задолженности отрицательно сказывается на финансовом состоянии предприятия. И, наоборот, предприятие, увеличивая свою кредиторскую задолженность (то есть, придерживая оплату счетов поставщиков и других обязательств), извлекает из этого выгоду. Оно получает возможность расплатиться по своим обязательствам деньгами со сниженной покупательной способностью. За анализируемый период кредиторская задолженность превышает дебиторскую задолженность, что положительно сказывается на финансовом состоянии предприятия.

В целом, в течение исследуемого периода ОАО «Аэрофлот – российские авиалинии» характеризуется нормальной ликвидностью. С экономической точки зрения это означает, что в случае срывов по оплате услуг предприятие не столкнется с проблемой погашения задолженности своим кредиторам.

В ближайшее время наиболее действенным путем повышение ликвидности предприятия является налаживание работы по взысканию дебиторской задолжности. В реальной ситуации это означает ужесточение условий договоров на оказание услуг.

Рентабельность активов изменялась с22,6 в 2005 году до 19,8 в 2007.

Снижение показателя свидетельствует о падающем спросе на продукцию предприятия и о перенакоплении активов.

На протяжении рассматриваемого периода наблюдается падение рентабельности капитала предприятия, как в целом, так и по отдельным его составляющим. Иными словами, снижается объем чистой прибыли, приходящейся на рубль вложенного в предприятие капитала.

При таких показателях, повышение рентабельности собственного капитала и повышение финансовой устойчивости является важнейшими задачами. Резервами для увеличения рентабельности собственного капитала являются, прежде всего, увеличение оборачиваемости активов предприятия и повышение прибыльности продаж.

Основным фактором, обеспечивающим рост прибыльности основной деятельности и увеличение “запаса прочности” предприятия на протяжении исследуемого периода являлось увеличение объема услуг.

Заключение

Анализ финансового состояния предприятия позволил сформировать представление об ее истинном финансовом положении и оценить финансовые риски, которые она несет. Главной целью анализа было своевременно выявить и устранить недостатки в финансовой деятельности и найти резервы улучшения финансового состояния и платежеспособности предприятия.

Для проведения анализа были использованы данные по Открытому акционерному обществу «Аэрофлот – российские авиалинии».

На протяжении трех лет Ков оставался значительно больше единицы, можно сделать вывод, что ресурсы предприятия оставались, сосредоточены в наиболее ликвидных внематериальных активах. Так же на основе баланса предприятия можно сделать вывод о том, что резко увеличились вложения в нематериальные активы и долгосрочные финансовые вложения, что свидетельствует о выборе финансово-инвестиционной стратегии развития.

В течение исследуемого периода значение коэффициента имущественного назначения оставалось ниже критического 0,5, из этого следует, что фирма правильно распорядилась своими средствами.

Нормативное значение коэффициента автономии — менее 1 — говорит о том, что предприятие обладает достаточным запасом финансовой устойчивости и относительно независимо от внешних финансовых источников.

На протяжении анализируемого периода предприятие характеризовалось средними значениями коэффициента автономии0,594191-0,473932.Что означает, что все обязательства предприятия были покрыты его собственными средствами и с точки зрения кредиторов это обеспечивает гарантированность предприятием своих обязательств. Однако следует отметить, что на предприятии имеется тенденция к увелечению данного показателя, это говорит о росте риска финансовых затруднений в будущем.

В течении года предприятие 6 раз заработала средства для выплаты процентов по займам.

Несоблюдение условий 0 < ЗК / СК < ИДФ / ИНДФ указвывает на снижение собственного капитала и его рентабельности, а также на понижение уровня финансовой устойчивости.

На протеженнии всего исследуемого периода коэффициенты ликвидности оставались внорме что свидетельствует о возможности погашения предприятием своих обязательств. Судя по значениям коэффициента абсолютной ликвидности предприятие не испытытваетнедостаток свободных денежных средств для финансирования текущей производственной деятельности.

Предприятие располагает достаточным количеством собственных денежных средств, собственными источниками формирования запасов и затрат,может покрыть свои расходы без привлечения дополнительных источников финансирования.

Трехкомпонентный показатель типа финансовой ситуации для данного предприятия указывает на то, предприятие имеет абсолютную устойчивость финансового состояния.

Снижение коэффициента оборачиваемости активов вызвано снижением эффективности использования фирмой всех имеющихся ресурсов, вызывает потерю прибыли, что может быть вызвано в свою очередь увеличением кредиторской задолжности, и связанами с этим задержками в поставках.

Снижение коэффициента оборачиваемости дебиторской задолжности с 4до 3говорит об увеличении количества услуг предоставляемых в кредит, на ряду с увеличением продолжительности оборачиваемости дебиторской задолжности в днях увеличивает риск непогашения долга.

Увеличение количества оборотов запасов в течении анализируемого периода сведетельствует о том, что оборотные средства имеют достаточно ликвидную структуру и об увелечении устойчивости финансового положения.

Длительность операционного цикла, характеризуещего период полного оборота материальных элементов оборотных активов, начиная с поступления сырья и тд. до момента отгрузки готовой продукции покупателям, данного предприятия за исследуемый период снизился, за счет снижения продолжительности оборачиваемости материально-производственных запасов, не смотря на одновременное увеличение периода оборачиваемости дебиторской задолжности.

На ряду со снижением длительности операционного цикла, наблюдается небольшое уменьшение длительности финансового цикла, представляющего собой период полного оборота денежных средств, инвестированных в оборотные активы, что является положительным моментом в деятельности предприятия.

Снижение показателя рентабельности активов свидетельствует как о снижении эффективности их использования, так и о возможном накоплении на предприятии неиспользуемых активов, например на него могло повлиять увеличение дебиторской задолжности, а так же реское увеличение финансирование нематериальных активов и долгосрочных финансовых вложений.

В течении трех исследуемых лет этот показатель рентабельности капитала остается меньше рентабельности собственного капитала, что говорит о том, что собственный капитал предприятия превышает его заемный капитал.

При снижении рентабельности продукции, что наблюдается на данном предприятии, требуется ускорение оборота активов и его элементов.

Положение фирмы находится не в очень хорошем состоянии. На первом месте стоит заемный капитал, что отрицательно скажется на будущем предприятия. Положение собственного капитала, то же не благоприятное, так как он находится в 4м ранге.

И следуемая организация относится ко второму классу финансовой устойчивости, т.е является предприятием , демонстрирующим некоторую степень риска по задолженности, но еще не рассматриваемые как рискованные.

На осове данного анализа предприятию присвоен рейтинг В1 — пердприятие с удовлетворительным финансовым состоянием.

Список используемой литературы:

-

www.skrin.ru

-

Гиляровская Л.Т. Экономический анализ. – М.: Юнити-Дана, 2001.

-

Гинзбург А.И. Экономический анализ. – СПб.: Питер, 2003, 2004.

-

Кивачук В.С. Оздоровление предприятия: экономический анализ. М.: Издательство деловой и учебной литературы, 2007.

-

Любушкин Н.П. Теория экономического анализа: Уч. — мет. Комплекс. – М.: Юрист, 2004, 2006.

-

Савицкая Г.В. Экономический анализ: учеб. — М.: Новое знание, 2006

-

Шеремет А.Д., Ионова А.Ф. Финансы предприятий: менеджмент и анализ: Учеб. пособие.- М.: ИНФРА-М,2006

Пути повышения прибыли и рентабельности

В широком смысле слова понятие рентабельности означает прибыльность, доходность. Предприятие считается рентабельным, если доходы от реализации продукции (работ, услуг) покрывают издержки производства (обращения) и, кроме того, образуют сумму прибыли, достаточную для нормального функционирования предприятия.

Экономическая сущность рентабельности может быть раскрыта только через характеристику системы показателей. Общий их смысл — определение суммы прибыли с одного рубля вложенного капитала.

Анализ рентабельности позволяет оценить способность предприятия приносить доход на вложенный в него (предприятие) капитал. Характеристика рентабельности предприятия базируется на расчете четырех основных показателей — рентабельности всего капитала, собственного капитала, основной деятельности и рентабельности продаж.

Рентабельность всего капитала (совокупных активов) показывает, имеет ли компания базу для обеспечения высокой доходности собственного капитала. Данный показатель отражает эффективность использования всего имущества предприятия. Снижение рентабельности всего капитала свидетельствует о падающем спросе на продукцию фирмы и перенакоплении активов.

Показатель рентабельности собственного капитала

(3.1),

(3.1),

где чистая прибыль,

чистая прибыль,

валюта баланса на конец и на начало года,

валюта баланса на конец и на начало года,

Этот показатель отражает прибыльность активов, и обусловлен как ценообразовательной политикой предприятия, так и уровнем затрат на производство реализованной продукции. Существует два основных способа повышения рентабельности активов:

-ый — при низкой прибыльности продукции необходимо стремиться к ускорению оборачиваемости активов и его элементов;

-ой — низкая деловая активность предприятия может быть компенсирована только снижением затрат на производство продукции или рост цен на продукцию, т.е. повышением рентабельности продукции.

Рентабельность собственного капитала характеризует эффективность использования собственного капитала. Этот коэффициент является одним из самых важных показателей, используемых в бизнесе, он измеряет общую величину доходов акционеров. Высокое значение данного коэффициента говорит об успехе компании, что ведет к высокому рыночному курсу ее акций и относительной легкости привлечения новых капиталов для ее развития. Однако надо иметь в виду, что высокий коэффициент рентабельности собственного капитала может быть связан как с высокой инфляцией, так и с высоким риском компании. Поэтому его интерпретация не должна быть упрощенной и одномерной. Рентабельность собственного капитала показывает, сколько чистой прибыли приходится на рубль собственных средств.

(3.2),

(3.2),

где величина собственных средств на начало и на конец года.

величина собственных средств на начало и на конец года.

Рентабельность основной деятельности рассчитывается как отношение прибыли от реализации к сумме затрат на производство и реализацию продукции.

(3.3),

(3.3),

где ПР — прибыль от реализации, С/С — себестоимость реализованной продукции.

Перейти на страницу:

123456

Коротко: Коэффициент рентабельности собственного капитала показывает, насколько целесообразным было вложение средств в бизнес. Если сравнить его со средними отраслевыми показателями, а также доходностью вложений в акции и облигации, банковские депозиты и ПИФы, то можно определить – стоит ли собственникам фирмы переливать средства в иные направления инвестирования. Для расчета нужно использовать сведения форм № 1 и № 2: чистую прибыль (ф. 2), собственный капитал и резервы (ф.

>Рентабельность собственного капитала (Return on equity)

1) и доходы будущих периодов (ф. 1). Нормальное значение показателя для российской практики – 20% (0,2).

>Вопросы и ответы по теме

По материалу пока еще не задан ни один вопрос, у вас есть возможность сделать это первым

Сохраните статью в социальные сети:

Расчет показателей рентабельности

Как видно из таблицы 15 в целом все коэффициенты рентабельности имеют отрицательное значение, к тому же происходит их уменьшение в отчетном периоде по сравнению с 2007 годом. Исключением является только рентабельность продукции, значение этого коэффициента в 2008 году увеличилось на 2,4% и составило минус 27,1%. Это означает, что предприятие с каждого рубля затрат на производство продукции, работ, услуг имеет убыток 27,1 коп. Увеличение данного показателя по сравнению с 2007 годом говорит об улучшении эффективности основной деятельности, то есть повышении прибыли от продаж.

Рентабельность продаж уменьшилась по сравнению с 2007 годом на 7,3% и составила в 2008 г. минус 12,6%. Этот коэффициент показывает, что предприятие имеет с каждого рубля реализованной продукции, работ, услуг убыток 12,6 коп. Уменьшение данного показателя свидетельствует о снижении спроса на продукцию (работы, услуги). Величина данного коэффициента находится в непосредственной зависимости от структуры капитала предприятия. Рентабельность продаж будет тем меньше, чем значительнее величина задолженности и соответственно плата за заемные средства.

Причины снижения рентабельности активов

Рентабельность капитала уменьшилась по сравнению с 2007 годом на 6,7% и составила в 2008 году минус 15,1%. Это говорит о полученном предприятием с каждого рубля, вложенного в активы, убытка в 15,1 копеек. Снижение данного коэффициента свидетельствует о падении спроса на продукцию, работы, услуги и о перенакоплении активов, что мы выяснили в анализе баланса предприятия. Уровень рентабельности капитала не обеспечивает рентабельность собственного капитала и оплату процентов по кредитам.

Рентабельность оборотных активов уменьшилась по сравнению с предыдущим годом на 94,5% и составила в 2008 году минус 163,3%. Это означает, что на 1 рубль оборотных активов предприятие получает убыток в размере 1 руб. 63,3 коп.

Рентабельность собственного капитала уменьшилась на 9,1% и составила минус 20%. Это показывает неэффективное использование собственного капитала, то есть на 1 руб. собственного капитала предприятие получило убыток 20 коп.

Рентабельность инвестиций снизилась по сравнению с 2007 годом на 9% и составила в 2008 году минус 19,5%. Коэффициент показывает, что на 1 рубль инвестиций приходится 19,5 коп. убытка. Это показатель отражает эффективность использования средств, инвестированных в предприятие. Он используется в основном для оценки эффективности управления на предприятии, характеристики его способности обеспечить необходимую отдачу на вложенный капитал, определения расчетной базы для прогнозирования. Соответственно, с таким показателем, как у МУП ПАТП-1, никто в него свой капитал вкладывать не будет.

Рентабельность акционерного (уставного) капитала снизилась по сравнению с 2007 годом на 282% и составила минус 455%. Он показывает о полученном убытке с каждого рубля уставного капитала в размере 4,55 руб. То есть, в 2008 году убыток больше, чем уставной капитал более чем в 4,5 раза.

Итак, можно сделать вывод, что у всех показателей рентабельности, характеризующих уровень доходности МУП ПАТП — 1, отрицательные значения. За отчетный период произошло еще большее их уменьшение, то есть прослеживается тенденция к увеличению нерентабельности. Предприятие существует только за счет ассигнований из бюджета.

Перейти на страницу: 12

Антиинфляционная политика. Причины инфляции в Республике Беларусь

В мире практически нет стран, где бы во второй половине XX в. не существовала инфляция. Она как бы пришла на смену прежней болезни рыночной экономики, которая стала ослабевать, — циклическим кризисам. Инфляция была характерна для денежного обращения: России — с 1769 до 1895 …

Анализ эффективности использования основных фондов

Основные средства составляют главную часть активов компаний, действующих во многих сферах предпринимательской деятельности. Информация о них имеет большое значение для характеристики финансового положения и результатов деятельности компании. Основные средства оказывают непос …

Добавить комментарий