Раздел 7 НДС

Содержание

- Раздел 7 декларации по НДС: как заполнить, что учесть?

- На что обратить внимание

- Раздел 7 декларации по НДС: что и куда записать

- По необлагаемым операциям счета-фактуры не выставляются, но в раздел 7 они попадают

- Выставлять счета-фактуры по необлагаемым операциям можно и после 01.01.2014

- Авансы по не облагаемым НДС операциям в декларации показывать не надо

- Полученный денежный вклад в имущество в разделе 7 не отражается

- В квартале нет не облагаемых НДС операций? Раздел 7 заполнять не надо

- Каждому коду операции в разделе 7 отведена только одна строка

- В разделе 7 проценты по займу отражать надо, а сумму займа — нет

- Только деятельность, не облагаемая НДС? Весь входной налог — в разделе 7

- В графы 3 и 4 раздела 7 попадает только то, что связано с необлагаемой реализацией

- Другие статьи журнала «ГЛАВНАЯ КНИГА» на тему «НДС — льготы / раздельный учет»:

- Правила: как заполнить Раздел 7 НДС отчётности

- Что показывается в разделе 7 декларации по НДС

- Кто обязан, а кто не обязан заполнять раздел 7

- Раздел 7 в деталях: не облагаемые налогом операции

- Освобожденные от налога операции

- Операции вне территории России

- Какие товары имеют производственный цикл в 6 месяцев

- Заполнение раздела 7: нюансы

- Какие сведения не отражаются в разделе 7

Раздел 7 декларации по НДС: как заполнить, что учесть?

1. Не для кого не секрет, что налоговые органы при проведении камеральной проверки сравнивают налоговую базу по НДС и налогу на прибыль. И довольно часто данные суммы не сходятся. Как правило, причиной расхождения являются внереализационные доходы, которые не облагаются НДС. В связи с эти возникает вопрос: нужно ли их отражать в Разделе 7 декларации по НДС? Например, нужно ли отражать в декларации по НДС:

- проценты по депозиту

- проценты, начисленные банком на остаток денежных средств по счету

- курсовые разницы

- штрафы по хозяйственным договорам

- списанную по истечение срока исковой давности кредиторскую задолженность

Для начала, давайте разберемся, кто должен заполнить Раздел 7 декларации по НДС? Порядок заполнения раздела 7 декларации по НДС приведен в разделе XII Порядка заполнения декларации по НДС, утвержденного Приказом ФНС России от 29.10.2014 N ММВ-7-3/558@ (далее — Порядок заполнения декларации). И в нем есть ответ на наш вопрос.

В графе 1 Раздела 7 Декларации по НДС необходимо указать код операции из Приложения № 1 к Порядку заполнения декларации, а в графе 2 по каждому коду операции — стоимость отгруженных товаров (работ, услуг) и приведен перечень случаев, при которых эту графу нужно заполнить (п.44.3 Порядка заполнения декларации). Из этого следует, что раздел 7 должны заполнить только те налогоплательщики и налоговые агенты по НДС, которые в прошедшем квартале осуществили:

- операции по реализации, не облагаемы НДС (освобождаемые от НДС) в соответствии со ст.149 НК РФ;

- операции, не признаваемые объектом налогообложения, перечисленные в п. 2 ст. 146, п. 3 ст. 39 НК РФ;

- операции по реализации товаров (работ, услуг), местом реализации которых не признается территория РФ в соответствии со ст. ст. 147, 148 НК РФ.

Также должны заполнить Раздел 7 налогоплательщики, получившие суммы оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), длительность производственного цикла изготовления которых составляет свыше 6 месяцев. Для этого есть специальная строка 010.

Обратите внимание, в Порядке заполнения декларации приведен закрытый перечень операций, которые должны быть отражены в Разделе 7. Все внереализационные доходы, указанные в вопросе (курсовые разницы, штрафы по хозяйственным договорам, списанная кредиторская задолженность, процентный доход по депозиту, проценты, начисленные банком на остаток денежных средств по счету) к данным операциям не относятся. При получении таких доходов отсутствует факт реализации товаров (работ, услуг) (п.1 ст.39 НК РФ), т.е. налогоплательщик не реализует товары, не выполняет работы и не оказывает услуги.

А значит на основании п.1 ст.146 НК РФ нет объекта обложения НДС. Кроме того, для отражения операций, не являющихся объектом обложения НДС именно в соответствии с п.1 ст.146 НК РФ не предусмотрены коды, которые указывают в графе 1 Раздела 7 (пункты 44.2 — 44.5 Порядка), что еще раз подтверждает, что «необъекты» по п.1 ст.146 НК РФ (отсутствие реализации) в разделе 7 декларации не отражаются.

Таким образом, внереализационные доходы, перечисленные в вопросе, отражать в Разделе 7 декларации по НДС не нужно.

2. Наша организация выдала заем своему работнику под проценты. Нужно ли заполнять Раздел 7 декларации, и если нужно, то какой код указать в графе 1?

Операции по предоставлению займа в денежной форме, включая проценты по ним освобождаются от НДС в соответствии с п.п. 15 п. 3 ст. 149 НК РФ. Соответственно такие необлагаемые операции должны быть включены в Раздел 7 декларации по НДС(пункты 44.2 — 44.5 Порядка заполнения декларации). Но в разделе 7 декларации нужно отразить только сумму процентов, начисленных за квартал, а сумма предоставленного займа не отражается (Письмо ФНС РФ от 29.04.2013 N ЕД-4-3/7896). Данные о сумме начисленных процентов указывают в графе 2 Раздела 7(п.44.3 Порядка заполнения декларации). При этом в графе 1 указывается код 1010292 (п. 44.2 Порядка заполнения декларации).

3. А нужно ли заполнить Разделе 7 при начислении купонного дохода по облигациям?

Начисленные проценты по облигациям Минфин РФ квалифицирует в качестве процентов по займу (Письмо Минфина России от 03.02.2016 N 03-07-11/5310). Свою позицию он обосновал тем, что в соответствии со ст. 816 ГК РФ в случаях, предусмотренных законом или иными правовыми актами, договор займа может быть заключен путем выпуска и продажи облигаций. Поэтому начисленный купонный доход следует отразить в разделе 7 декларации по НДС так же как и начисленные проценты по выданным займам, указав в графе 1 код операции 1010292.

4. Как заполнить графы 1 и 2 Раздела 7 декларации по НДС при раздаче товаров в рекламных целях, не облагаемых НДС?

Действительно, передача в рекламных целях товаров (работ, услуг), расходы на приобретение (создание) единицы которых не превышают 100 рублей не облагаются НДС в соответствии с пп. 25 п. 3 ст. 149 НК РФ. При заполнении раздела 7 декларации по НДС в графе 1 следует указать код операции 1010275, а в графе 2 — стоимость отгруженных товаров (работ, услуг). Учитывая, что товары в рекламных целях раздаются без взимания оплаты, в графе 2 следует указать рыночную стоимость розданных рекламных товаров, а при невозможности ее определения — стоимость этих рекламных товаров, исчисленную исходя из всех фактических расходов налогоплательщика на их приобретение (создание) и передачу (это и будет рыночная цена). Такие выводы можно сделать из разъяснений Минфина РФ (Письма Минфина России от 20.07.2017 N 03-07-11/46167, от 27.04.2010 N 03-07-07/17, от 26.10.2016 N 03-07-11/62251).

5. Наша организация является производителем товаров и сама осуществляет их гарантийный ремонт. Как заполнить графу 2 Раздела 7 декларации, если плата за гарантийный ремонт не взимается?

Услуги, оказываемые без взимания дополнительной платы, по ремонту и техническому обслуживанию товаров и бытовых приборов в период гарантийного срока их эксплуатации, включая стоимость запасных частей для них и деталей к ним, освобождены от обложения НДС (пп. 13 п. 2 ст. 149 НК РФ). Поэтому в графе 1 Раздела 7 декларации следует указать код 1010244.

В графе 2 раздела 7 декларации по НДС, как уже говорилось, отражается стоимость реализованных (переданных) товаров (работ, услуг), не подлежащих налогообложению. Но что считать стоимостью реализованных услуг (работ) в случае выполнения гарантийного ремонта Порядок заполнения декларации не уточняет. Учитывая, что услуги по гарантийному ремонту оказываются собственными силами (т.е. выручка от реализации отсутствует) и без дополнительной оплаты (т.е. стоимость гарантийного ремонта для покупателя равна нулю), считаем, что в данной графе следует указать цифру ноль. К сожалению, разъяснений Минфина и ФНС России по данному вопросу нет, автор можем выразить лишь экспертную точку зрения.

6. Как заполнить графы 3 и 4 Раздела 7 декларации по НДС, что в них указывать?

В графе 3 по каждому коду операции, отражается стоимость товаров (работ, услуг), при приобретении которых продавец не предъявил НДС (п. 44.4 Порядка заполнения декларации):

Например:

При реализации ценных бумаг, в графе 3 может быть отражена стоимость приобретения ценных бумаг (такая операция НДС не облагается), а при раздаче товаров в рекламных целях, в случае, если такая операция освобождена от НДС в графе 3 можно указать стоимость рекламных сувениров, приобретенных у организации, применяющей УСН.

В графе 4 по каждому коду операции, отражаются суммы налога, предъявленные при приобретении товаров (работ, услуг) либо уплаченные при ввозе товаров на территорию Российской Федерации, которые не подлежат вычету в соответствии с п. п. 2 и 5 ст. 170 НК РФ (п.44.5 Порядка заполнения декларации).

Т.е. в этой графе нужно отразить суммы НДС, не принятые к вычету при осуществлении раздельного учета.

Обратите внимание, что с 1 января 2018 года «правило 5%», позволяющее не вести раздельный учет и принимать к вычету всю сумму НДС официально изменилось (п.4 ст.170 НК РФ). НДС, относящийся исключительно к необлагаемым операциям к вычету принять нельзя, не зависимо от доли расходов на необлагаемые операции. Если расходы на необлагаемые операции в общей сумме расходов за квартал не превышают 5%, то налогоплательщик вправе принять к вычету всю сумму «общехозяйственного» НДС, т.е. НДС, относящегося к товарам (работам, услугам), приобретенным одновременно для облагаемых и для необлагаемых операций.

Иными словами, при применении «правила 5%» у налогоплательщика нет необходимости распределять входной НДС в пропорции между облагаемыми и необлагаемыми операциями (такой НДС можно принять к вычету). При этом необходимо вести раздельный учет НДС, относящегося исключительно к облагаемым операциям (его принимаю к вычету) и исключительно к необлагаемым операциям (его включают в стоимость приобретений) (п.4 ст.170 НК РФ).

Заметим, что аналогичные разъяснения давала ФНС РФ еще в 2017 году с учетом Определения ВС РФ (Определение Верховного Суда Российской Федерации от 12.10.2016 N 305-КГ16-9537 по делу N А40-65178/2015, Письмо ФНС России от 23.12.2016 N СА-4-7/24825@).

Соответственно, при проверке Раздела 7 декларации по НДС налоговые органы будут уделять особое внимание графам 3 и 4. Отсутствие сумм НДС, не принятых к вычету в графе 4 и одновременное отсутствие стоимости «безНДСных» приобретений в графе 3 позволит налоговым органам сделать вывод об отсутствии у налогоплательщика раздельного учета входного НДС. Конечно, если по операциям, указанным в Разделе 7 могут быть какие-то расходы. Например, если налогоплательщик отражает в Разделе 7 декларации по НДС проценты по выданным займам, то скорее всего отразить в графе 4 и 3 ему будет нечего (расходов по займу, так же как и предъявленного НДС по таким расходам как правило нет).

7. Какая ответственность предусмотрена за ошибки при заполнении Раздела 7 декларации и за отсутствие этого раздела в составе декларации по НДС?

Налоговой ответственности за неправильное заполнение Раздела 7 декларации по НДС нет, поскольку такая ошибка не приводит к занижению суммы налога. Более того, формально у налогоплательщика нет обязанности представлять уточненную декларацию по НДС из-за ошибок в этом разделе (п.1 ст.81 НК РФ). Правда не исключено, что налоговые органы могут привлечь должностных лиц налогоплательщика к административной ответственности за непредставление сведений, необходимых для осуществления налогового контроля и (или) представление таких сведений в неполном объеме или в искаженном виде. В этом случае в соответствии со ст.15.6 КоАП штраф для должностного лица составит от 300 до 500 руб. (Письмо ФНС России от 18.12.2012 N АС-4-2/21574, Письмо УФНС по г. Москве от 29.02.2016 N 24-15/019268).

Соответственно, если налогоплательщик забыл включить Раздела 7 в декларацию по НДС, должностным лицам налогоплательщика также может грозить штраф по ст.15.6 КоАП (300-500 руб.). При этом по мнению УФНС по г. Москве за представление декларации по НДС не в полном объеме (без Раздела 7) налогоплательщика могут привлечь к налоговой ответственности в соответствии с п. 1 ст. 126 НК РФ в виде взыскания штрафа в размере 200 руб. за каждый неподанный документ (Раздел 7) (см. Письмо УФНС по г. Москве от 29.02.2016 N 24-15/019268).

Если у Вас остались вопросы, эксперты компании «Правовест Аудит» готовы прийти на помощь.

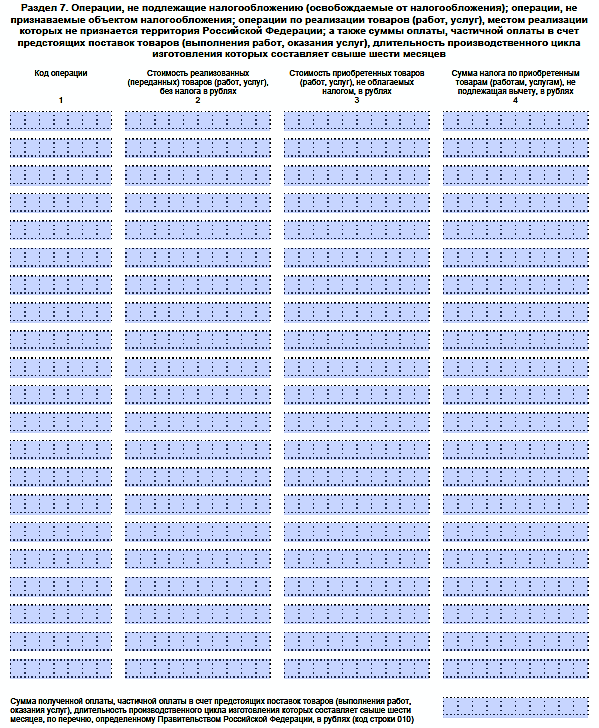

На что обратить внимание

Незаполненный образец Раздела 7 декларации по НДС, которая закреплена приказом ФНС России от 29 октября 2014 года № ММВ-7-3/558 в последней редакции, выглядит следующим образом:

На бланке декларации по налогу на добавочную стоимость Раздел 7 занимает всего один лист. Однако на деле он может быть и больше. Это зависит от того, сколько у плательщика данного налога или налогового агента по НДС было:

- операций, которые не подлежат обложению НДС/освобождены от налога;

- операций, которые закон не признаёт объектом обложения НДС;

- реализации товаров/работ/услуг, местом проведения которой закон не признает территорию России;

- оплаты/частичной оплаты в счет будущих поставок товаров/выполнения работ/оказания услуг, когда длительность производственного цикла их изготовления – от 6 месяцев.

Если быть точнее, то количество заполненных строк образца Раздела 7 декларации по НДС напрямую зависит от количества кодов, под которые подпадают операции (сделки) компании. Значения этих кодов берут из Приложения № 1 к порядку заполнения данной отчетности, который утвержден приказом ФНС России от 29 октября 2014 года № ММВ-7-3/558.

Также см. «Раздел 7 декларации по НДС: код операции».

Остальные строки не следует оставлять пустыми. В них необходимо проставить прочерки.

В зависимости от типа операции есть разница, как будет заполнен образец Раздела 7 декларации НДС (см. таблицу ниже).

| Какие столбцы заполнять | |

|---|---|

| Тип операции | Что заполнять |

| Не подлежит обложению (освобождена) | Под соответствующими кодами этих операций заполняют столбцы 2, 3 и 4, а также строку 010 |

| Операцию закон не признает объектом обложения НДС Реализация, местом которой закон не признает РФ |

Заполняют только столбец № 2, а в столбцах 3 и 4 ставят прочерки |

В столбце № 2 Раздела 7 указывают:

- стоимость товаров/работ/услуг, которые закон не признает объектом обложения согласно п. 2 ст. 146 НК РФ;

- стоимость товаров/работ/услуг, место реализации которых не РФ согласно ст. 147 и 148 НК РФ, а также пунктам 3 и 29 Протокола к Договору об ЕАЭС;

- стоимость реализованных/переданных товаров/работ/услуг, не подлежащих обложению (освобожденных) согласно ст. 149 и с учетом п. 2 ст. 156 НК РФ.

Что касается столбца № 3, то здесь по каждому коду приводят стоимость приобретенных товаров:

- операции по реализации которых не подлежат обложению НДС по ст. 149 НК РФ;

- когда действует освобождение от обязанностей по уплате налога согласно ст. 145 и 145.1 НК РФ;

- когда лицо – неплательщик НДС.

В столбце № 4 по каждому коду приводят суммы НДС:

- предъявленные;

- уплаченные при ввозе товаров в Россию, которые не подлежат вычету согласно п. 2 и 5 ст. 170 НК РФ.

При заполнении строки 010 надо руководствоваться постановлением Правительства РФ от 28.07.2006 № 468. Оно закрепляет Перечней товаров/работ/услуг, длительность производственного цикла которых от 6 месяцев.

Раздел 7 декларации по НДС: что и куда записать

Статья из журнала «ГЛАВНАЯ КНИГА» актуальна на 6 июня 2014 г.

Содержание журнала № 12 за 2014 г.На вопросы отвечала Е.А. Шаронова, экономист

Круг организаций, которые должны сдавать раздел 7, легко определить исходя из его названия. К таким компаниям относятся организации, у которых есть:

- операции, не подлежащие налогообложению (освобождаемые от налогообложения)ст. 149 НК РФ;

- операции, не признаваемые объектом налогообложенияп. 2 ст. 146, п. 3 ст. 39 НК РФ;

- операции по реализации товаров (работ, услуг), местом реализации которых не признается территория РФстатьи 147, 148 НК РФ;

- суммы оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), длительность производственного цикла изготовления которых составляет свыше 6 месяцевп. 13 ст. 167 НК РФ.

Заметим, что в Порядке заполнения декларации по НДС довольно лаконично сказано о том, как отражать данные в разделе 7раздел XII Порядка, утв. Приказом Минфина от 15.10.2009 № 104н (далее — Порядок). В связи с этим у налогоплательщиков возникает масса вопросов: что, когда и как записывать в разные графы этого раздела. Отвечаем на вопросы наших читателей.

По необлагаемым операциям счета-фактуры не выставляются, но в раздел 7 они попадают

А.Е. Башкирева, г. Родники, Ивановская обл.

Наша фирма продает товары, освобожденные от НДС по ст. 149 НК РФ. С 1 января 2014 г. по таким операциям не нужно выставлять счета-фактуры, вести журналы учета счетов-фактур, книги покупок и книги продажп. 3 ст. 169 НК РФ.

Но ведь декларация по НДС заполняется на основании книг продаж и покупок. Получается, что теперь данные о необлагаемых товарах я нигде не должна отражать, в том числе и в декларации по НДС?

: Нет, это неправильно. Отмена обязанности составлять счета-фактуры по не облагаемым НДС операциям по ст. 149 НК РФ никак не связана с отражением этих операций в разделе 7 декларации. Вы по-прежнему остаетесь налогоплательщиком и должны представлять декларацию по НДС, в том числе и раздел 7, в котором нужно отражать свои не облагаемые НДС операциип. 1 ст. 143, п. 5 ст. 174 НК РФ.

: Нет, это неправильно. Отмена обязанности составлять счета-фактуры по не облагаемым НДС операциям по ст. 149 НК РФ никак не связана с отражением этих операций в разделе 7 декларации. Вы по-прежнему остаетесь налогоплательщиком и должны представлять декларацию по НДС, в том числе и раздел 7, в котором нужно отражать свои не облагаемые НДС операциип. 1 ст. 143, п. 5 ст. 174 НК РФ.

При этом данные в декларацию по НДС могут попадать не только из книг продаж и покупок, но и из регистров бухгалтерского и налогового учетап. 4 Порядка.

Например, если у вас в бухучете не облагаемые НДС операции отражаются на отдельном субсчете «Продажи, не облагаемые НДС», открытом к счету 90 «Продажи», то с кредита этого субсчета вы теперь и будете брать суммы для заполнения графы 2 строки 010 раздела 7 декларации.

Выставлять счета-фактуры по необлагаемым операциям можно и после 01.01.2014

Л.А. Суховеева, г. Москва

Можно ли продолжать выставлять счета-фактуры по необлагаемым операциям после 01.01.2014, потому что мне так проще собирать «льготируемую» выручку?

: Если вам удобнее выставлять счета-фактуры по не облагаемым НДС операциям и регистрировать их в книге продаж, продолжайте это делать по-прежнему. Это нарушением не является, и никакие санкции вам не грозят.

: Если вам удобнее выставлять счета-фактуры по не облагаемым НДС операциям и регистрировать их в книге продаж, продолжайте это делать по-прежнему. Это нарушением не является, и никакие санкции вам не грозят.

Авансы по не облагаемым НДС операциям в декларации показывать не надо

Наталья, г. Тюмень

Мы выполняем работы, которые не облагаются НДС и указаны в статьях 148 и 149 НК РФ. То, что реализацию по не облагаемым НДС операциям надо отражать в разделе 7, понятно. А где показывать аванс, полученный для выполнения этих работ? Раздел 3 вроде не подходит.

: Упомянутые вами в вопросе авансы в декларации по НДС нигде показывать не нужно. Они не подлежат обложению НДСстатьи 147, 148, 149, п. 1 ст. 154, п. 2 ст. 162 НК РФ.

: Упомянутые вами в вопросе авансы в декларации по НДС нигде показывать не нужно. Они не подлежат обложению НДСстатьи 147, 148, 149, п. 1 ст. 154, п. 2 ст. 162 НК РФ.

А в разделе 3 декларации по НДС (в графах 3 и 5 строки 070) надо отражать только авансы, которые облагаются НДС. Это видно из названия самого раздела 3п. 38.4 Порядка.

В разделе же 7 декларации по НДС отражаются только специфические авансы — полученные в счет предстоящих поставок товаров (выполнения работ, оказания услуг), длительность производственного цикла изготовления которых составляет свыше 6 месяцев. О чем прямо сказано в названиях раздела 7 и кода строки 020 этого разделап. 44.6 Порядка.

Полученный денежный вклад в имущество в разделе 7 не отражается

Е.А. Савельева, г. Белгород

Наша организация получила от учредителя безвозмездно деньги. Оформили это как вклад в имущество. Доля нашего учредителя в уставном капитале более 50%.

Надо ли полученную сумму указать в разделе 7 декларации по НДС?

: Нет, не надо. В разделе 7 отражаются только операции по реализации товаров (работ, услуг)п. 44.3 Порядка. Вы же никому ничего не реализовывали. А получили от учредителя деньги как вклад в имущество. И поскольку эти деньги не связаны с оплатой реализованных вами товаров (работ, услуг), облагаемых НДС, то полученную сумму вы в налоговую базу по НДС не включаетеподп. 2 п. 1 ст. 162 НК РФ; Письмо Минфина от 09.06.2009 № 03-03-06/1/380.

: Нет, не надо. В разделе 7 отражаются только операции по реализации товаров (работ, услуг)п. 44.3 Порядка. Вы же никому ничего не реализовывали. А получили от учредителя деньги как вклад в имущество. И поскольку эти деньги не связаны с оплатой реализованных вами товаров (работ, услуг), облагаемых НДС, то полученную сумму вы в налоговую базу по НДС не включаетеподп. 2 п. 1 ст. 162 НК РФ; Письмо Минфина от 09.06.2009 № 03-03-06/1/380.

Если уж кто и должен заполнять раздел 7, так это ваш учредитель, если он плательщик НДС (юридическое лицо или индивидуальный предприниматель). Ведь это он передает вам деньги и в связи с этим у него появляется операция, не признаваемая объектом обложения НДСподп. 1 п. 3 ст. 39, подп. 1 п. 2 ст. 146 НК РФ.

В квартале нет не облагаемых НДС операций? Раздел 7 заполнять не надо

Н.И. Аверьянова, г. Нижний Новгород

Мы выполняем опытно-конструкторские работы (ОКР), освобожденные от НДС по ст. 149 НК РФ. Раздельный учет ведется. Каждый квартал мы заполняем раздел 7 декларации по НДС и указываем код 1010294. В I квартале реализации без НДС не было, поэтому графа 2 «Стоимость реализованных (переданных) товаров (работ, услуг), без НДС (руб.)» не заполняется. Но за этот квартал есть приобретенные материалы, в стоимость которых мы включаем НДС.

Надо ли за I квартал сдавать раздел 7 и заполнять в этом случае графы 3 «Стоимость приобретенных товаров (работ, услуг), не облагаемых НДС (руб.)» и 4 «Сумма НДС по приобретенным товарам (работам, услугам), не подлежащая вычету (руб.)»?

: Нет, не надо. Раздел 7 за отчетный квартал заполняется только в том случае, если были операции, не облагаемые НДС. Тогда в графе 1 строки 010 этого раздела вы указываете код не облагаемой НДС операции (выбираете его из приложения № 1 к Порядку заполнения декларации по НДС). И после этого заполняете все остальные графы строки 010 раздела 7 — 2, 3, 4п. 44.2 Порядка.

: Нет, не надо. Раздел 7 за отчетный квартал заполняется только в том случае, если были операции, не облагаемые НДС. Тогда в графе 1 строки 010 этого раздела вы указываете код не облагаемой НДС операции (выбираете его из приложения № 1 к Порядку заполнения декларации по НДС). И после этого заполняете все остальные графы строки 010 раздела 7 — 2, 3, 4п. 44.2 Порядка.

А раз у вас в I квартале не было реализации без НДС, то и раздел 7 вы заполнять не должны.

Каждому коду операции в разделе 7 отведена только одна строка

Г.А. Петрейчук, г. Иркутск

Почитала инструкцию по заполнению раздела 7 и не все поняла. У меня продан товар без НДС (медицинские изделия) за 300 000 руб., и я в разделе 7 указываю код 1010204 и заполняю графу 2. А по купленному для перепродажи товару без НДС мне нужно поставить тот же код, а покупную стоимость в сумме 150 000 руб. указать в графе 3? Я поняла, что в графе 1 пишу код 1010204, заполняю графу 2, потом следующей строчкой пишу тот же код и заполняю графу 3 и так далее? Это правильно? И еще подскажите, какой код надо ставить, когда покупаешь услуги у упрощенцев?

: Вы поняли не совсем верно. Несколько строк в разделе 7 с один и тем же кодом заполнять не нужно. Вы должны по одной строке указать все суммы (по графам 2, 3, 4), относящиеся к одному коду операции — 1010204. Причем код операции определяется по реализации, а не по покупке. Так что, если приобретенные у упрощенцев услуги используются при реализации товаров, не облагаемых НДС, тогда стоимость этих услуг вы указываете в графе 3 строки 010. То есть строку 010 раздела 7 вы заполняете такпп. 15, 17, 18.3, 44.2—44.5 Порядка.

: Вы поняли не совсем верно. Несколько строк в разделе 7 с один и тем же кодом заполнять не нужно. Вы должны по одной строке указать все суммы (по графам 2, 3, 4), относящиеся к одному коду операции — 1010204. Причем код операции определяется по реализации, а не по покупке. Так что, если приобретенные у упрощенцев услуги используются при реализации товаров, не облагаемых НДС, тогда стоимость этих услуг вы указываете в графе 3 строки 010. То есть строку 010 раздела 7 вы заполняете такпп. 15, 17, 18.3, 44.2—44.5 Порядка.

код строки 010

суммы в рублях

| Код операции | Стоимость реализованных (переданных) товаров (работ, услуг), без НДС (руб.) | Стоимость приобретенных товаров (работ, услуг), не облагаемых НДС (руб.) | Сумма НДС по приобретенным товарам (работам, услугам), не подлежащая вычету (руб.) |

| 1 | 2 | 3 | 4 |

|

– – – – |

– – – – |

– – – – – В графе 4 вы указываете сумму НДС, учтенную в стоимости приобретенных материалов (работ, услуг), которые вы используете при реализации товаров, не облагаемых НДС. Допустим, она составила 10 000 руб. |

В разделе 7 проценты по займу отражать надо, а сумму займа — нет

Л.Н. Абрамова, г. Тверь

У меня следующие вопросы. 1. Нужно ли отражать «тело» займа и начисленные по нему проценты в разделе 7 декларации по НДС? 2. Какой код операции указывать при выдаче займов? 3. Надо ли для заполнения раздела 7 вести раздельный учет входного НДС, если у нас есть облагаемые НДС операции и выдача займа?

: 1. Передача заимодавцем суммы денег заемщику вообще не является объектом налогообложенияподп. 1 п. 3 ст. 39, п. 2 ст. 146 НК РФ; Письма ФНС от 29.04.2013 № ЕД-4-3/7896; Минфина от 22.06.2010 № 03-07-07/40. А вот проценты — это плата за услугу: выдачу займа, которая освобождается от обложения НДСподп. 15 п. 3 ст. 149 НК РФ; Письмо Минфина от 28.04.2008 № 03-07-08/104.

: 1. Передача заимодавцем суммы денег заемщику вообще не является объектом налогообложенияподп. 1 п. 3 ст. 39, п. 2 ст. 146 НК РФ; Письма ФНС от 29.04.2013 № ЕД-4-3/7896; Минфина от 22.06.2010 № 03-07-07/40. А вот проценты — это плата за услугу: выдачу займа, которая освобождается от обложения НДСподп. 15 п. 3 ст. 149 НК РФ; Письмо Минфина от 28.04.2008 № 03-07-08/104.

И хотя в разделе 7 надо указывать и операции, которые не являются объектом налогообложения, и освобожденные от НДС операции, ФНС все же разъяснила, что в нем отражаются только процентыПисьмо ФНС от 29.04.2013 № ЕД-4-3/7896. Так что саму сумму займа в разделе 7 отражать не надо.

2. Если вы выдавали займы, то в разделе 7 надо указатьПисьмо ФНС от 29.04.2013 № ЕД-4-3/7896:

- в графе 1 строки 010 — код операции: 1010292;

- в графе 2 — сумму процентов по займу, начисленную за истекший квартал. Обратите внимание, что в разделе 7 надо отражать именно начисленные проценты по займу (по общему правилу ежемесячно на последний день месяца), а не полученные, как думают некоторые бухгалтерып. 6 ст. 271 НК РФ; пп. 7, 10.1, 16 ПБУ 9/99.

3. Раздельный учет входного НДС вам вести нужно, поскольку вы, наряду с облагаемой НДС деятельностью, выдаете займы. В связи с этим и входной НДС вам надо делить на принимаемый к вычету (по облагаемым НДС операциям) и учитываемый в стоимости приобретенных товаров (работ, услуг) (по не облагаемым НДС операциям)п. 4 ст. 170 НК РФ.

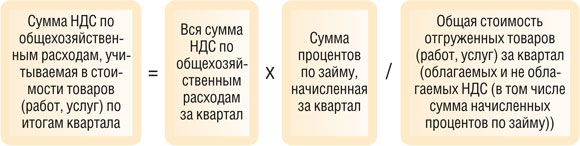

Обычно к обоим видам операций (облагаемых и необлагаемых) относятся общехозяйственные расходы (коммунальные услуги по собственному помещению, аренда офиса, телефонная связь, банковское обслуживание, канцелярские товары и т. д.). И НДС по ним приходится делить по пропорции на принимаемый к вычету и учитываемый в стоимости товаров (работ, услуг).

С 01.04.2014 в НК прямо прописано, что по общим расходам, в том числе и по общехозяйственным, заимодавцы должны при расчете пропорции по НДС в составе общей стоимости отгруженных товаров (выполненных работ, оказанных услуг) учитывать проценты, начисленные в течение кварталаподп. 4 п. 4.1 ст. 170 НК РФ. Но, по сути, это не новшество, поскольку контролирующие органы и до внесения поправок в гл. 21 НК РФ разъясняли, что проценты по займам должны участвовать в расчете пропорцииПисьма Минфина от 29.11.2010 № 03-07-11/460; ФНС от 06.11.2009 № 3-1-11/886@.

Так что НДС по общехозяйственным расходам, который не принимается к вычету и должен попасть в графу 4 строки 010 раздела 7 декларации, надо рассчитывать так:

В то же время весь НДС по общехозяйственным расходам можно принять к вычету, если выполняется так называемое правило пяти процентов. То есть если за квартал расходы, относящиеся к необлагаемым операциям, составляют менее 5% от общей суммы затрат по всем операциямп. 4 ст. 170 НК РФ. В этом случае графа 4 «Сумма НДС по приобретенным товарам (работам, услугам), не подлежащая вычету» раздела 7 не заполняется (в ней ставится прочерк)Письмо Минфина от 02.08.2011 № 03-07-11/209.

Как правило, у организаций, выдающих займы от случая к случаю, расходы, относящиеся непосредственно к необлагаемым операциям, не превышают 5%-й порог, то есть очень малы. Но это не означает, что таких расходов нет вовсе. Чтобы не было претензий налоговиков к вычету НДС по общехозяйственным расходам, отнесите напрямую к деятельности по выдаче займов, например, канцелярские расходы (на бумагу, ручки, карандаши) и не предъявляйте к вычету сумму НДС по ним. Наверняка это будут копейки в общей сумме расходов.

Кроме того, у вас обязательно должен быть расчет пропорции, подтверждающий, что расходы, относящиеся непосредственно к необлагаемым операциям (по выдаче займов), действительно не превышают 5% общей величины расходов на производство. Чтобы в случае проверки вы смогли показать его налоговикам. Суды считают наличие такого расчета вполне достаточным для того, чтобы вы смогли весь входной НДС принять к вычетуПостановления ФАС ВСО от 01.06.2012 № А78-5482/2011; ФАС ВВО от 08.09.2011 № А39-4071/2010.

Только деятельность, не облагаемая НДС? Весь входной налог — в разделе 7

Екатерина, г. Москва

Вид деятельности нашего ООО — выдача микрозаймов. НДС с выручки у нас нет (льгота по подп. 15 п. 3 ст. 149 НК РФ), а вот входной НДС есть. Неужели нам всегда надо заявлять этот налог к возмещению?

: Нет, возмещение налога вы заявлять не должны. Поскольку у вас только не облагаемые НДС операции, то входной НДС к вычету вы не принимаете. Всю сумму входного НДС вы включаете в стоимость товаров (работ, услуг), которые приобретены для вашей деятельности, то есть для выдачи микрозаймовподп. 1 п. 2 ст. 170, подп. 1 п. 2 ст. 171 НК РФ.

: Нет, возмещение налога вы заявлять не должны. Поскольку у вас только не облагаемые НДС операции, то входной НДС к вычету вы не принимаете. Всю сумму входного НДС вы включаете в стоимость товаров (работ, услуг), которые приобретены для вашей деятельности, то есть для выдачи микрозаймовподп. 1 п. 2 ст. 170, подп. 1 п. 2 ст. 171 НК РФ.

У вас в разделе 7 будет заполнена только одна строка, в которой нужно отразитьпп. 44.2—44.5 Порядка:

- в графе 1 — код операции: 1010292;

- в графе 2 — сумму процентов по займам, начисленную за истекший кварталПисьмо ФНС от 29.04.2013 № ЕД-4-3/7896;

- в графе 3 — стоимость приобретенных покупок, которые не облагаются НДС (если у вас есть такие);

- в графе 4 — сумму НДС по всем вашим покупкам за квартал, включенную в стоимость товаров (работ, услуг).

В графы 3 и 4 раздела 7 попадает только то, что связано с необлагаемой реализацией

Н.И. Аверьянова, г. Нижний Новгород

Мы выполняем опытно-конструкторские работы, которые облагаются по ставке 18%. Но с апреля появились и работы, не облагаемые НДС (выполняемые за счет бюджетных средствподп. 16 п. 3 ст. 149 НК РФ). В I квартале не облагаемой НДС реализации не было. Поскольку появились не облагаемые НДС операции, то за II квартал 2014 г. надо будет заполнить раздел 7 декларации по НДС. С первыми двумя графами раздела 7 я вроде разобралась:

- в 1-й «Код операции» укажу код операции по нашим ОКР — 1010294;

- во 2-й «Стоимость реализованных (переданных) товаров (работ, услуг), без НДС (руб.)» соберу стоимость выполненных работ по всем договорам, которые не облагаются НДС (например, 200 000 руб.).

А вот дальше запуталась с заполнением:

- что отнести в графу 3 «Стоимость приобретенных товаров (работ, услуг), не облагаемых НДС (руб.)»:

- <или>стоимость приобретенных товаров (работ, услуг), которые относятся к реализованным ОКР, отраженным в графе 2. То есть покупки под этот заказ, причем не важно, когда они сделаны: в I или во II квартале. К примеру, в I квартале 2014 г. мы приобрели товары, не облагаемые НДС, на сумму 30 000 руб. (это канцтовары — бумага, карандаши, ручки, купленные у упрощенца) и использовали их для необлагаемых ОКР во II квартале;

- <или>все покупки, приобретенные за отчетный квартал, для не облагаемых НДС операций (услуги банков и т. д.). К примеру, во II квартале мы приобрели еще товары, не облагаемые НДС, на сумму 100 000 руб. И эти товары мы тоже будем использовать для не облагаемых НДС ОКР, но не во II квартале, а потом, например в III или в IV квартале.

И вообще, должна ли сумма в графе 3 совпадать с суммой в графе 12 книги покупок;

- что записать в графу 4 «Сумма НДС по приобретенным товарам (работам, услугам), не подлежащая вычету (руб.)»?

: Ваш вопрос мы адресовали специалисту ФНС России и получили такой ответ.

: Ваш вопрос мы адресовали специалисту ФНС России и получили такой ответ.

ИЗ АВТОРИТЕТНЫХ ИСТОЧНИКОВ

ДУМИНСКАЯ Ольга Сергеевна Советник государственной гражданской службы РФ 2 класса

“За I квартал раздел 7 не заполняется, поскольку в этом периоде не было реализации товаров (работ, услуг), не облагаемых НДС.

Во II квартале в разделе 7 нужно указать:

- в графе 2 — стоимость освобожденных от НДС работ — 200 000 руб.;

- в графе 3 — все покупки без НДС, приобретенные во II квартале и ранее. То есть и те, которые используются для льготируемой деятельности во II квартале, и те, которые планируется использовать для льготируемой деятельности в будущем, — 130 000 руб. (30 000 руб. + 100 000 руб.). Ведь в п. 4 ст. 170 НК указано, что надо вести раздельный учет не использованных именно в данном квартале, а используемых вообще в необлагаемой деятельности товаров (работ, услуг);

- в графе 4 — сумму НДС, учтенного в стоимости приобретенных во II квартале и ранее товаров (работ, услуг). То есть НДС и по тем товарам (работам, услугам), которые используются во II квартале, и по тем, которые планируется использовать в будущем для не облагаемых НДС операций”.

Как видим, в графе 3 надо отразить стоимость покупок, которые в принципе предназначены (а не использованы) для не облагаемых НДС работ.

Перенести в графу 3 данные из графы 12 книги покупок просто не получится. Ведь в книге отражаются покупки, сделанные в каждом квартале. И к тому же на основании полученных счетов-фактурп. 2 Правил ведения книги покупок, утв. Постановлением Правительства от 26.12.2011 № 1137. То есть туда в принципе не попадают покупки от спецрежимников, поскольку они счета-фактуры не выставляют. А с 01.01.2014 туда не попадают и покупки, освобожденные от НДС по ст. 149 НК. На них теперь тоже счета-фактуры не составляютсяп. 3 ст. 169 НК РФ. Так что графа 3 раздела 7 никогда не будет равна графе 12 книги покупок.

На наш взгляд, в графе 3 логичнее указывать стоимость тех покупок, которые относятся именно к выполненным (реализованным) во II квартале ОКР, то есть отраженным в графе 2 строки 010 раздела 7. Поскольку у вас есть работы как облагаемые, так и не облагаемые НДС, то вы обязаны вести раздельный учетп. 4 ст. 170 НК РФ. Так вот на основании данных раздельного учета лучше и заполнять графы 2, 3, 4 раздела 7. По крайней мере, вы всегда сможете эти суммы обосновать. И у проверяющих будет меньше претензий к вам.

Но даже если вы неверно заполните графу 3 раздела 7 декларации, вам ничего не грозит. Ведь эта сумма на расчет НДС никак не влияет.

Другие статьи журнала «ГЛАВНАЯ КНИГА» на тему «НДС — льготы / раздельный учет»:

Правила: как заполнить Раздел 7 НДС отчётности

Действующий порядок заполнения Раздела 7 декларации по НДС регламентирует Раздел XII Приложения № 2 к приказу ФНС России от 29 октября 2014 года № ММВ-7-3/558.

В первую очередь, правила заполнения Раздела 7 декларации по НДС требуют указать ИНН и КПП плательщика (налогового агента), а также порядковый номер этого листа.

По имевшим место соответствующим операциям их коды в Разделе 7 декларации по НДС приводят в первом столбце. Значения берут из Приложения № 1 к порядку заполнения данной отчетности. Заметим, что для Раздела 7 НДС кодов предусмотрено довольно много.

Например, код операции с макулатурой в 7 Разделе НДС отчётности имеет значение 1010230. Он введен совсем недавно приказом ФНС от 20.12.2016 № ММВ-7-3/696.

В зависимости от типа операции есть разница, как заполняется Раздел 7 в НДС декларации (см. таблицу ниже).

| Тип операции | Что заполнять |

| Не подлежит обложению (освобождена) | Под соответствующими кодами этих операций заполняют графы 2, 3 и 4, а также строку 010 |

| Операцию закон не признает объектом обложения НДС Реализация, местом которой закон не признает РФ |

Заполняют только графу 2, а в графах 3 и 4 – прочерки |

Во втором столбце Раздела 7 НДС декларации указывают:

- стоимость товаров/работ/услуг, которые закон не признает объектом обложения согласно п. 2 ст. 146 НК РФ;

- стоимость товаров/работ/услуг, место реализации которых не РФ согласно ст. 147 и 148 НК РФ, а также пунктам 3 и 29 Протокола к Договору об ЕАЭС;

- стоимость реализованных/переданных товаров/работ/услуг, не подлежащих обложению (освобожденных) согласно ст. 149 и с учетом п. 2 ст. 156 НК РФ.

Что касается графы 3 Раздела 7 декларации по НДС, то здесь по каждому коду необлагаемой операции приводят стоимость приобретенных товаров:

- операции по реализации которых не подлежат обложению НДС по ст. 149 НК РФ;

- у плательщиков, которые применяют освобождение от обязанностей по уплате налога согласно ст. 145 и 145.1 НК РФ;

- у лиц – неплательщиков НДС.

В 4-м столбце по каждому коду необлагаемой операции приводят суммы НДС:

- предъявленные;

- уплаченные при ввозе товаров в Россию, которые не подлежат вычету согласно п. 2 и 5 ст. 170 НК РФ.

А при заполнении строки 010 надо руководствоваться постановлением Правительства РФ от 28.07.2006 № 468, которым закреплен Перечней товаров/работ/услуг, длительность производственного цикла которых от 6 месяцев. Учтите, что изготовитель таких товаров вместе с декларацией должен сдать в ИФНС (п. 13 ст. 167 НК РФ):

- контракт с покупателем;

- документ, подтверждающий длительность производственного цикла.

Что показывается в разделе 7 декларации по НДС

В разделе 7 декларации по НДС отражаются:

1. Операции, которые не признаются облагаемыми НДС.

При этом могут быть две причины, в силу которых операция не признается объектом налогообложения:

- она не относится к налогооблагаемым операциям (перечисленным в п. 1 ст. 146 НК РФ) вообще;

- она относится к не облагаемым налогом операциям (перечисленным в п. 2 ст. 146 НК РФ).

Так, например, в соответствии с подп. 1. п. 3 ст. 39 НК РФ не признаются относящимися к реализации — одной из операций по п. 1 ст. 146 НК РФ — операции с иностранной валютой, если это не сделки по купле-продаже для целей нумизматики. Если один ИП на ОСН продал другому коллекционный доллар — платить НДС надо.

2. Операции, которые освобождены от НДС в соответствии со ст. 149 НК РФ.

С одной стороны, эти операции формально относятся к перечням тех, по которым НДС может начисляться в принципе — например, это может быть реализация. С другой — НДС по соответствующим операциям не начисляется (как результат, они приравниваются в этом статусе к операциям в предыдущем пункте) в силу прямого освобождения от обложения НДС.

3. Операции по реализации, которые признаны осуществленными вне территории России.

4. Операция в виде получения налогоплательщиком аванса (полного или частичного) за товары, которые производятся в рамках производственного цикла, длящегося более 6 месяцев.

Рассмотрим теперь, кто из плательщиков НДС раздел 7 обязан включать в декларацию. Также ознакомимся с возможными санкциями со стороны ФНС за невключение раздела в отчет.

Кто обязан, а кто не обязан заполнять раздел 7

Как и в случае с любой другой частью декларации, раздел 7 заполняют:

1. Плательщики НДС (хозяйствующие субъекты на ОСН) — в случае совершения в отчетном периоде операций, перечисленных выше.

2. Налоговые агенты по НДС (на любой системе налогообложения) — в случае совершения соответствующих операций своими партнерами, за которых нужно в предусмотренном порядке нести обязанности по сдаче налоговой отчетности.

Особенность раздела 7 в том, что цифры, отражаемые в нем, никак не влияют на величину исчисленного налога. Он не будет занижен в случае неверного заполнения рассматриваемого раздела (как следствие, у ФНС не будет повода зафиксировать налоговое правонарушение в связи с неправомерным уменьшением НДС).

Но, несмотря на это, сведения в разделе 7 хозяйствующему субъекту следует приводить достоверные. А если потребуется — уточнять их в соответствии с запросами ФНС или по собственной инициативе посредством отправки уточненной декларации.

Допущение ошибок в разделе 7 и отказ от их своевременного исправления приравнивается к непредоставлению в ФНС данных, необходимых для налогового контроля, что сопровождается штрафом в размере 200 рублей в соответствии с п. 1 ст. 126 НК РФ.

Рассмотрим теперь подробнее сущность операций, отражаемых в разделе 7.

Раздел 7 в деталях: не облагаемые налогом операции

Итак, НДС не облагаются операции:

- не поименованные в п. 1 ст. 146 НК РФ;

- поименованные в п. 2 ст. 146 НК РФ.

Такие операции могут быть совершены без оформления счетов-фактур и без заполнения сопутствующих журналов и книг учета.

Узнать больше об этих учетных документах вы можете в статьях:

- «Журнал учета полученных и выставленных счетов-фактур»;

- «Книга продаж — образец заполнения для 2018 года».

Тем не менее в декларации их необходимо отразить. Источниками по этим операциям в данном случае будут регистры налогового и бухгалтерского учета (п. 4 Порядка заполнения декларации по приказу ФНС России от 29.10.2014 № ММВ-7-3/558@).

ОБРАТИТЕ ВНИМАНИЕ! Как правило, учет выручки по операциям, не облагаемым НДС, ведется на специальном субсчете счета 90. Кредитовый оборот с данного субсчета и будет источником данных в разделе 7 декларации.

Нет ничего противозаконного в том, чтобы все-таки оформить счета-фактуры по операциям, не облагаемым НДС (и внести сведения по ним в книги учета). Это, с одной стороны, позволит обособить не облагаемые операции от облагаемых, с другой — не потерять такие операции из виду.

Следующий тип операций, которые фиксируются в рассматриваемом разделе деклараций, — те, которые отдельными нормами закона освобождены от НДС.

Освобожденные от налога операции

Счет-фактура по рассматриваемым операциям, как и в предыдущем случае, может не составляться, и сведения в раздел 7 декларации по НДС по этим операциям попадают из регистров бухгалтерского и налогового учета.

Не знаете свои права? Подпишитесь на рассылку Народный СоветникЪ.

Бесплатно, минута на прочтение, 1 раз в неделю.

При этом нужно иметь в виду, что отнесение операции к тем, что поименованы в ст. 149 НК РФ, следует рассматривать как налоговую льготу. От нее по некоторым видам операций (тем, что отражены в п. 3 ст. 149 НК РФ) фирма вправе отказаться — в соответствии с п. 5 ст. 149 НК РФ. И если она сделала это, то сведения по отказной операции попадут в иные разделы декларации.

Важно, чтобы человек, отвечающий за заполнение декларации, был в курсе этого отказа, если он осуществлен. Таким образом, в налоговом учете фирмы имеет смысл учредить дополнительный регистр — с пометками о применении или неприменении льгот по ст. 149 НК РФ. Заглянув в него, бухгалтер узнает, какие операции следует отразить по разделу 7 не в ущерб достоверности данных по другим разделам отчета.

ФНС может запросить у фирмы подтверждение права пользования льготой по ст. 149 НК РФ (то есть истребовать документы, на основании которых сделка относится к тем, по которым НДС не начисляется). Такой запрос — незаконный (постановление 13-го арбитражного апелляционного суда от 10.04.2014 по делу № А42-6408/2013). Но если нет желания тратить время на судебные споры с налоговиками, имеет смысл такие документы держать в оперативном доступе.

Операции вне территории России

Критерии признания операций совершенными за пределами территории РФ определяются исходя из положений ст. 147 и 148 НК РФ. По таким операциям НДС не начисляется — даже если в них участвует российский налогоплательщик. При этом в установлении факта совершения сделки за пределами России могут наблюдаться различные «пограничные» сценарии — когда есть аргументы и за установление факта совершения операции в зарубежной юрисдикции, и против.

Пример такого пограничного сценария — импорт товаров по лизингу. С одной стороны, услуги по лизингу (услуги финансовой аренды) в соответствии с общим критерием, отраженным в подп. 4 п. 1 ст. 148 НК РФ (то есть при условии, что российский налогоплательщик ведет деятельность в своей стране), считаются оказанными в России, и на них начисляется НДС.

С другой стороны, в том же подп. 4 п. 1 ст. 148 НК РФ сказано, что подпункт применяется в отношении сделок по аренде движимого имущества (и к этим сделкам по смыслу ст. 665 ГК РФ относится и лизинг), за исключением:

- авиационных двигателей и сопутствующего оборудования — если по законам иностранного государства лизинг признан совершенным на его территории;

- любых наземных автотранспортных средств.

Таким образом, лизинг автомобилей (и иных указанных выше видов техники) не облагается НДС и показывается в разделе 7. Но если импортируется, к примеру, вертолет, то НДС уже платится (и заполняется раздел 3).

Какие товары имеют производственный цикл в 6 месяцев

Еще один тип операций, отражаемых в разделе 7 декларации, те, по которым предмет сделки — товар, изготавливаемый в течение срока, превышающего 6 месяцев, либо услуга (работа), выполняемая в рамках производственного цикла такой длительности. Списки соответствующих товаров, работ и услуг приведены в постановлении Правительства России от 28.07.2006 № 468.

В отчете по таким товарам, работам и услугам указывается только сумма по контракту. Но при этом к отчету прилагаются (п. 13 ст. 167 НК РФ):

1. Сам контракт.

2. Документ, удостоверяющий, что длительность производственного цикла превышает 6 месяцев.

Такой документ выдается Минпромторгом России в соответствии с административным регламентом, утвержденным приказом Минпромторга РФ от 07.06.2012 № 750.

С технической точки зрения заполнение раздела 7 декларации по НДС — несложная задача. Он один из самых простых по структуре в отчете, так как предполагает указание относительно небольшого объема данных. Тем не менее заполнение раздела 7 НДС имеет довольно много нюансов — ознакомимся с примерами ключевых.

Заполнение раздела 7: нюансы

При заполнении рассматриваемого раздела отчета плательщику НДС следует иметь в виду, что:

1. По всем операциям, кроме тех, что связаны с покупкой товаров, работ или услуг, которые имеют производственный цикл длиннее 6 месяцев, заполняются четыре графы раздела 7:

- код операции (по приложению № 1 к Порядку заполнения декларации);

- стоимость проданных товаров, что освобождены от НДС;

- стоимость купленных товаров, по которым не начисляется налог;

- не подлежащий вычету НДС (в соответствии с пп. 2 и 5 ст. 170 НК РФ) по купленным товарам.

При этом по тем товарам, что освобождены от обложения НДС по ст. 149 НК РФ, подлежат заполнению все графы. А по товарам, по которым налог не начисляется в принципе, — только графа 2.

ВАЖНО! Если расходы по необлагаемым операциям меньше 5% от общей суммы затрат по всем операциям, в графе 4 ставится прочерк (письмо Минфина от 02.08.2011 № 03-07-11/209).

2. По операциям с товарами и услугами по циклу, превышающему 6 месяцев, показывается только сумма полученного аванса — по строке 010.

В п. 44.2 Порядка заполнения декларации сказано о том, что по строке 010 приводятся данные в графах 2, 3 и 4 при отражении сведений в графе 1. Как заполнить раздел 7 НДС в соответствии с данным предписанием?

Считаем, что данный пункт инструкции включен в нее по ошибке и рекомендуем не брать его в рассмотрение. Аналогичные формулировки содержались в инструкциях по заполнению старых форм декларации, например формы, утвержденной приказом Минфина России от 15.10.2009 № 104н. Однако в этих формах строка 010 имела иное назначение, а сведения о товарах с длительным производственным циклом показывались по строке 020.

Какие сведения не отражаются в разделе 7

Итак, мы рассмотрели, как заполнить раздел 7 декларации по НДС исходя из типов данных, которые в нем отражаются. Но полезно ознакомиться и с перечнем сведений, которые следует строго исключать из числа тех, что должны фигурировать в разделе.

Так, в раздел 7 не включаются:

1. Любые внереализационные доходы (что очевидно по определению — они не имеют отношения к операциям, отраженным в п. 1 ст. 146 НК РФ).

2. Основные суммы займов, выданных налогоплательщиком контрагенту (письмо ФНС России от 29.04.2013 № ЕД-4-3/7896).

ВНИМАНИЕ! В свою очередь, проценты, полученные контрагентом, в разделе 7 декларации по НДС отражаются. То же самое правило действует и по купонам на облигации (письмо Минфина РФ от 03.02.2016 № 03-07-11/5310).

3. Проценты по банковским вкладам, открытым налогоплательщиком (письмо ФНС России от 29.12.2006 № 14-2-05/2354).

4. Авансы по не облагаемым налогом товарам и услугам, которые производятся в рамках цикла, не превышающего 6 месяцев.

Такие авансы, с одной стороны, освобождены от НДС (п. 1 ст. 154 НК РФ). С другой — в разделе 7 попросту не предусмотрено граф для отражения сведений по этим товарам.

***

В разделе 7 декларации, которая сдается плательщиком НДС, показываются операции, по которым налог не начисляется (либо по которым установлено освобождение от налога). Операции, совершенные российским налогоплательщиком за пределами РФ, отражаются в отчете только в части суммы выручки, но при этом документы по ним прилагаются к отчету.

Добавить комментарий