Проверка 3 НДФЛ

Содержание

- Когда проводится камеральная проверка 3-НДФЛ

- Порядок проведения камеральной проверки 3-НДФЛ

- Ответы на распространенные вопросы

- Камеральная проверка налоговой декларации 3-НДФЛ: кто должен сдавать документ?

- Особенности проведения камеральной проверки 3-НДФЛ в 2018 году: начало процесса

- Полномочия налоговой инспекции по продлению срока проверки 3-НДФЛ и внешние факторы воздействия

- Просмотр статуса проверки: принципы расчётов

- Длительность по закону

- Что такое камеральная проверка 3-НДФЛ и каковы сроки ее проведения

- Как узнать статус проверки 3-НДФЛ

- Срок рассмотрения 3-НДФЛ на возврат налога через личный кабинет

- Почему сумма налога, подлежащая возврату из бюджета, 0?

Когда проводится камеральная проверка 3-НДФЛ

Камеральная проверка 3-НДФЛ проводится в том случае, если налогоплательщик обратился в ФНС:

- для получения вычета (имущественного, социального);

- за возвратом излишне уплаченного налога из-за неверного использования вычета;

- подав декларацию по полученным в прошедшем году доходам.

Таким образом, камеральная проверка проводится при любом обращении в ФНС с 3-НДФЛ.

При проведении проверки 3-НДФЛ требуется непосредственно декларация, а также документы, обосновывающие применение налоговых ставок и вычетов. Если это необходимо, то камеральщики запрашивают у налогоплательщика первичные документы.Кроме того, проверяющий инспектор может запросить предъявления разъяснений от налогоплательщика в письменном виде. В том случае, если инспекторы сочтут что-либо в проверяемых документах подозрительным, то возможно проведение и выездной налоговой проверки. Читайте также статью ⇒ КОНТРОЛЬНЫЕ СООТНОШЕНИЯ ДЛЯ ПРОВЕРКИ ФОРМЫ 6-НДФЛ

Порядок проведения камеральной проверки определяется ст. 88 НК РФ. В соответствии с п.2 данной статьи НК РФ, камеральная проверка проводится в срок до 3 месяцев с даты представления декларации 3-НДФЛ в налоговый орган.

Важно! Начало срока камеральной проверки 3-НДФЛ совпадает с датой представления налогоплательщиком декларации.

Напомним, что представлена в ФНС декларация может быть одним из следующих способов:

- путем личной подачи в ФНС;

- через интернет;

- по почте.

В зависимости от способа представления декларации в налоговый орган будет зависеть дата начала проведения камеральной проверки:

| Способы подачи 3-НДФЛ в ФНС | Дата начала отчета срока проверки |

| Лично в ФНС | Декларация в ФНС подается в двух экземплярах, один из которых остается в налоговой, а второй с отметкой на титульном листе инспектора возвращается налогоплательщику. На отметке будет стоять дата получения декларации и соответственно дата начала проведения камеральной проверки. |

| Через интернет | При направлении декларации по ТКС датой представления отчетности считается день отправки декларации. |

| По почте | Датой представления декларации считается дата почтового отправления согласно почтового штемпеля. Таким образом, срок начала камералки начинается с этой даты. |

В том случае если налогоплательщику потребуется подать уточненку по 3-НДФЛ, то трехмесячный срок проверки будет исчисляться заново с даты подачи последнего документа.

Порядок проведения камеральной проверки 3-НДФЛ

Камеральная проверка 3-НДФЛ проводится на основании представленной налогоплательщиком декларации, а также приложенных обосновывающих документов. Налогоплательщику не направляется письменное уведомление о дате начала камеральной проверки. Кроме того, не требуется какого либо письменного распоряжение от вышестоящих лиц о проведении проверки. Инспекторы обязаны проводить ее самостоятельно, без специального приказа.

Если инспектором будут выявлены какие-либо нарушения, то у налогоплательщика будет запрашиваться первичная документация. В этом случае в срок до 5 дней налогоплательщик должен пояснить все несоответствия, представить дополнительные данные, а при необходимости внеси корректировки. ФНС с налогоплательщиком связывается по телефону, указанному в декларации, либо путем направления требования в письменном виде.

Важно! Процедура проверки является частично автоматизированной. Поступившие декларации в первую очередь подлежат проверке специализированной программой, которая выявляет ошибки, противоречия и несоответствия. Выявить все ошибки в декларации машина не может, поэтому после этой процедуры проверка проводится представителями ФНС.

При камеральной проверке инспекторы выявляют занижение налоговой базы путем проведения логической проверки и сопоставления информации с данными предыдущих отчетов и внешних источников. По итогам проверки формируется перечень налогоплательщиков, по которым будет проведена выездная проверка.

К этапам камеральной проверки 3-НДФЛ можно отнести следующие:

- Определение того, в полном ли объеме налогоплательщиком представлена документация.

- Срок фактического представления декларации сверяется с крайней датой для подачи.

- Проводится визуальный осмотр заполнения полей, а также соответствует ли оформление предусмотренным правилам.

- Проводится проверка правильности расчетов.

- Проверяется правильность применения налоговых вычетов разного характера.

- Проверяется правильность применения налоговых ставок.

- Проводится контроль верности вычисления налоговой базы для обложения НДФЛ.

Важно! В декларации 3-НДФЛ необходимо указывать действующий телефон налогоплательщика. Он необходим для того, чтобы налоговый инспектор мог связаться для получения дополнительной информации и уведомления о нарушениях или неточностях.

Ответы на распространенные вопросы

Вопрос: Налоговая по итогам камеральной проверки вынесла решение в более поздний срок, чем установлен НК РФ. Можно ли отменить данное решение?

Ответ: Нет, даже если налоговой нарушен срок проверки, но решение по ее итогам представлено налогоплательщику, отменить его нельзя. Для отмены решения ФНС должна нарушить более значимые условия проверки. Например, если ФНС не позволяет организации принимать участие в рассмотрении материалов и представлять пояснения по ним. Решение может быть отменено, если нарушения налоговиков привели к неверному решению , но превышение срока проверки к нарушению отнести нельзя.

Вопрос: Что делать, если налогоплательщик не согласен с решением налоговой, вынесенном по результатам камеральной проверки?

Ответ: Если организация с вынесенным налоговыми органами решением не согласна, она вправе написать в инспекцию возражение, либо обжаловать данное решение налоговой в УФНС или суде.

Вопрос: Каким образом будет отсчитываться срок камеральной проверки, если декларация 3-НДФЛ была представлена досрочно?

Ответ: Отчет срока проверки начинается со дня, следующего за датой поступления отчета в налоговую, независимо от крайнего срока, установленного для представления отчетности. Исключения не предусматриваются даже в том случае, организация сдала отчет или декларацию досрочно.

Оцените качество статьи. Мы хотим стать лучше для вас:

НДФЛ Метки: 3-ндфл, камеральная проверка, НДФЛ, Срок камеральной проверки 3-НДФЛ

Камеральная проверка налоговой декларации 3-НДФЛ: кто должен сдавать документ?

Несмотря на то, что данному виду налогообложения подлежит абсолютное большинство физических лиц, независимо от статуса, далеко не все подают декларацию в территориальный налоговый орган. Соответственно, возникает резонный вопрос — почему? Всё элементарно — за большую часть физических лиц в нашей стране эту работу выполняют налоговые агенты:

- работодатели;

- наниматели;

- заказчики и многие другие.

То есть люди или субъекты финансово-хозяйственной деятельности, которые проводят фактические взаиморасчёты за выполненный объём работы, предоставленные услуги на постоянной основе и прочее.

Однако есть и такая группа лиц, вынужденная самостоятельно заниматься данным вопросом. Это частные юристы и нотариусы, оценщики, медиумы и спиритуалисты. Кроме того, подать декларацию придётся лицам, получившим в дар движимое или недвижимое имущество, ведущим деятельность за пределами страны с переводом сюда денежных средств и некоторым другим. Так что знания, извлечённые из данного материала, помогут всем вышеперечисленным налогоплательщикам.

Особенности проведения камеральной проверки 3-НДФЛ в 2018 году: начало процесса

Слово «камеральная» в данном определении означает, что все проверочные мероприятия будут осуществляться должностными лицами, не покидая помещения территориального отделения ФНС. При этом для инспекторов с целью защиты прав налогоплательщиков действует ряд строгих ограничений, включая:

- Камеральную проверку 3-НДФЛ инспектор может проводить лишь за тот период, за который сдана декларация (законом установлен 1 календарный год).

- Инициировать повторные мероприятия или проводить проверку дополнительных документов должностное лицо не имеет права.

- В процессе проведения мероприятия инспектор также не имеет права запрашивать у налогоплательщика дополнительных материалов, кроме указанных в обязательном перечне при подаче декларации.

Любое нарушение вышеуказанных требований ставит под вопрос компетентность специалиста и является основанием для аннулирования выведенных результатов.

Важно: для камеральной проверки должностному лицу не требуется указанием или разрешение вышестоящих органов. Процесс начинается без уведомления лица, сдавшего декларацию.

Завершается ревизия также без каких-либо уведомлений, но лишь в том случае, если в документах и расчётах не было обнаружено ошибок. Если же неточности зафиксированы, налоговый инспектор оповещает об этом плательщика и требует от него, либо прокомментировать, либор исправить ошибки.

Полномочия налоговой инспекции по продлению срока проверки 3-НДФЛ и внешние факторы воздействия

Итак, единственным законным методом для должностных лиц фактически продлить срок проведения камеральной проверки заключается в обнаружении ошибок и требовании разъяснений от налогоплательщика. Тот, в свою очередь, при самостоятельной фиксации недочётов может, не дожидаясь официального запроса, направить уточнённую декларацию с пояснениями и сносками, а также приложенными документами, подтверждающими правильность расчётов.

При наступлении такого случая срок проверки обнуляется и начинается заново, что даёт инспектору ещё 3 месяца.

Второй интересный момент связан с ситуациями, когда справка по форме 3-НДФЛ доставляется почтовым отправлением в соответствующий орган.

Срок проведения проверочных мероприятий в данном случае начинается не с дня отправки, а с момента получения декларации инспектором, так как ранее он физически не может начать работу. Учитывая нестабильность почтовых российских служб, разница от максимально установленного промежутка может составлять до нескольких десятков дней.

Таким образом, сроки проверки налоговой декларации, при юридически чёткой постановке, могут значительно изменяться фактически. И привлечь к ответственности за это никого не удастся. Однако принципиальная важность данного аспекта актуальна лишь в случае, если сам налогоплательщик заинтересован в скорейшем проведении мероприятия. Бывает это не так часто.

Просмотр статуса проверки: принципы расчётов

Интерфейс личного кабинета довольно прост. Главным показателем в нём является счётчик процентов. Каждый день он будет увеличиваться на равное значение. Однако это совершенно не означает, что инспектор ежедневно проверяет равное количество информации.

Формула здесь значительно проще и примитивнее, что даёт лишь приблизительное представление о статусе. Трёхмесячный срок здесь берётся за величину 100%, а затем разделяется по дням. Таким образом, 1% приблизительно равен 1 суткам и нескольким часам с учётом выходных, праздников и т.д. Ведь за основу берутся календарные 3 месяца, а не рабочие.

Попытки выяснить текущее положение в телефонном режиме вряд ли увенчаются успехом, так как инспектора не обязаны отвечать на подобные вопросы. Исходя из всего вышесказанного, делаем выводы, оформленные в качестве тезисов:

- Чётко установленным, регламентируемым Налоговым кодексом РФ сроком камеральной проверки 3-НДФЛ является 3 месяца с момента получения инспектором соответствующего пакета документов в электронном или бумажном виде.

- Изменение данного параметра допускается в случае обнаружения ошибок и недочётов, предоставления уточнённой декларации или пояснений (не позднее 5 дней с момента получения оповещения).

- Налоговые вычеты, указанные налогоплательщиком, не влияют на общий временной ценз проведения мероприятия, но дата может сдвинуться на месяц для проведения начислений из фонда.

- Оспаривать действия и решения должностных лиц территориального налогового органа можно в законном порядке, обращаясь в вышестоящие и судебные инстанции.

Ежегодно налоговые органы проверяют миллионы деклараций физических лиц. Данный процесс, за редким исключением, довольно быстр, однако высокий уровень загруженности не позволяет инспекторам молниеносно справляться со всеми справками. При необходимости можно контролировать протекание проверки через электронный кабинет и просить ответственное лицо осуществить мероприятие как можно быстрее. Но здесь всё зависит от человеческого фактора.

Источник: Персональный блог налогового адвоката Павла Тылика

Длительность по закону

Пунктом 2 статьи 88 Налогового кодекса РФ четко установлено, сколько длится камеральная проверка 3-НДФЛ – максимум 3 месяца со дня сдачи этой декларации. Исключений из данного правила нет. Причем этот срок актуален не только для формы 3-НДФЛ, а для любой налоговой отчетности.

Если подаёте декларацию почтовым отправлением, то срок камеральной проверки этой 3-НДФЛ стартует не с дня, когда документ считается поданным, а с даты получения налоговиками соответствующего почтового отправления с описью вложения. Логика здесь простая: инспекция не может начать проверку до получения на руки пакета документов. Это подтверждают разъяснения Минфина России от 19.06.2012 № 03-02-08/52.

Инспектор начинает ревизию и сопоставление всего сданного пакета документов автоматически: какого-либо специального разрешения руководства ИФНС ему на это не нужно.

На установленные законом сроки камеральной проверки декларации 3-НДФЛ не влияет, что именно заявил плательщик в этом отчете:

- только доходы за прошедший календарный год;

- только положенные ему вычеты;

- и доходы, и вычеты.

И только в одном случае сроки камеральной проверки налоговой декларации 3-НДФЛ подлежат аннулированию. Это когда инспектор еще не закончил проверять первичный отчет, а физлицо уже сдало исправленный (уточненный) вариант этой декларации. Значит, 3 месяца стартуют заново. Об этом сказано в тоже пункте 2 статьи 88 НК РФ.

Проводить повторную камеральную проверку 3-НДФЛ инспекция не имеет законного права.

Также учтите, что инспекции разрешено анализировать только тот период, за который сдан отчетный документ. При этом, если вы хотите вернуть подоходный налог за 2 или 3 года сразу, то придется подать по одной декларации за каждый из них. Поэтому сколько длится камеральная проверка декларации 3-НДФЛ в целом зависит еще и от количества:

- поданных деклараций 3-НДФЛ;

- заявленных вычетов.

Также см. “Образец заполнения 3-НДФЛ в программе: пример за 2017 год“.

Что такое камеральная проверка 3-НДФЛ и каковы сроки ее проведения

Раньше камеральную проверку различали по признаку — место проведения: выездные производились на территории плательщика, а камеральные — на территории налогового органа. Но с внесением изменений в ст.92 Налогового кодекса России инспекторы, проводящие «камералку», получили право выезжать на осмотр.

Другое отличие этого вида контроля — массовость и обязательность: каждая поданная декларация подлежит исследованию независимо от ее содержания, в то время как выездные проверки осуществляются выборочно и касаются лиц, попавших в «черный список» — план выездных проверок.

Этапы контроля:

- внесение данных отчетности в программу «АИС-налог»;

- проверка контрольных соотношений, установленных ФНС России;

- проверка информации, отображенной в отчете, со сведениями в других источниках;

- анализ величин декларации за этот год и предыдущий (в случае переноса остатка вычета);

- исследование документов на предмет несоответствий и ошибок;

- контроль соблюдения сроков — уплаты налогов и представления документов.

Последствия камеральной проверки не менее серьезны, если будут выявлены нарушения налогового законодательства — доначисление налогов, сборов, взносов и пени, наложение штрафов, заморозка счетов, принудительное взыскание долгов и т. д.

Однако в случае проверки 3-НДФЛ в налоговой подобные итоги редки, так как она проста в оформлении и заполняется по уведомлению, высланному самой ИФНС — вероятность серьезных ошибок низка.

Срок проверки декларации 3-НДФЛ, в соответствии с п.2 ст.88 НК РФ, составляет 3 месяца. Каким образом отсчитывается этот период — со дня подачи отчета. Однако Минфин разъяснил в письме № 03-02-07/1/85955 от 22 декабря 2017 года, что день подачи отчета и день начала проверки по факту могут различаться, главное, чтобы результат был готов через 3 месяца.

Пример 1

Михайлов Семен сдал декларацию 3-НДФЛ за покупку квартиры 15 августа 2018 года. Со следующего дня начинается отсчет трехмесячного срока. Инспектор, которому передали отчет, начал проверку 10 сентября, и в акте, если придется его составить, будет указана фактическая дата. Но главное, что 3-НДФЛ на имущественный вычет проверяют 3 месяца, и 16 ноября должен быть ответ.

Фактически срок «камералки» составит 2 месяца за 3-НДФЛ, а может, и месяц и даже несколько дней. По законодательство двухмесячное рассмотрение декларации предусмотрено только для НДС (п.2 ст.88 НК РФ).

А сколько по времени налоговая рассматривает заявление на возврат налога? Если заявление подано после получения ответа по декларации, то через месяц с этого дня соискателю будут перечислены деньги на указанный в заявлении счет.

Пример 2

Михайлов Семен сдал отчет 3-НДФЛ за приобретение квартиры 15 августа 2018 года. Ответ будет готов 16 ноября (может, и раньше, но не позже). 17 ноября Михайлов подаст заявление на возврат, а 18 декабря ему должны прийти деньги на карту или счет. Важно! Проверка документов при подаче заявление на получение вычета у работодателя длится 1 месяц вместо 3. По ее результатам инспекция выдает соискателю уведомление, которое необходимо представить работодателю.

Как узнать статус проверки 3-НДФЛ

Узнать статус камеральной проверки 3-НДФЛ по ИНН можно в «Личном кабинете налогоплательщика».

Если у вас нет профиля в этой системе, вам нужно:

Посетить любое отделение ФНС России, неважно — по прописке или нет, можно даже обратиться в налоговую другого субъекта страны.

- Взять в окне бланк заявления на регистрацию личного кабинета и заполнить его.

- Сдать заявление с копией паспорта.

- В течение нескольких минут инспектор в окне зарегистрирует ваши документы и выдаст регистрационную карту, которая будет содержать пароль и логин для входа в систему.

- Войти под этими данными в свой аккаунт. Ваш логин — ИНН. Пароль вы поменяете после входа. Со следующего дня аккаунт станет активированным.

Имея активную учетную запись, вы можете посмотреть, проверили ли декларацию 3-НДФЛ, войдя по ИНН и придуманному паролю. Ваши шаги:

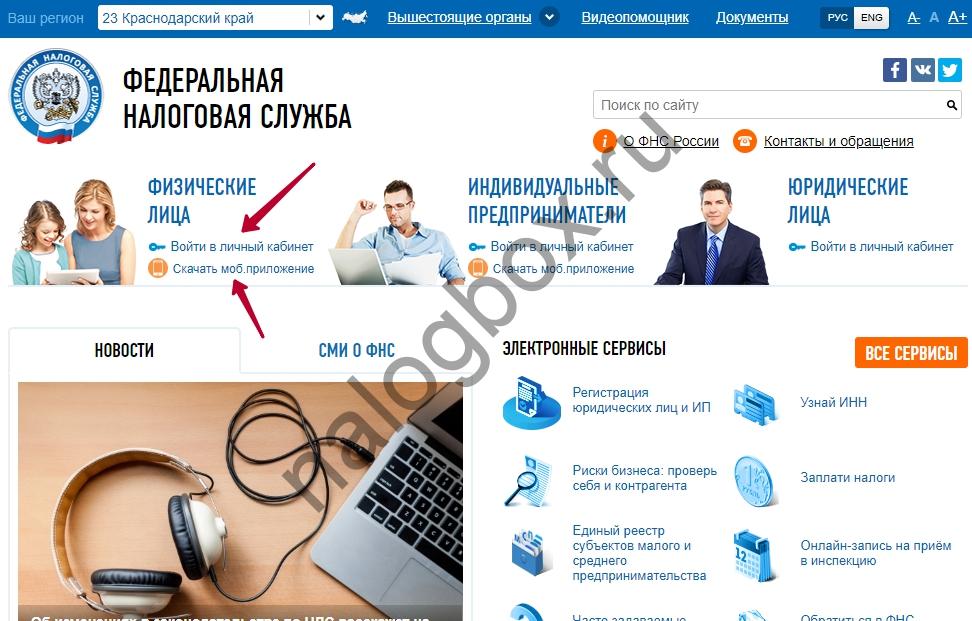

- Откройте сайт ФНС России или мобильное приложение.

- Нажмите на кнопку входа для физических лиц.

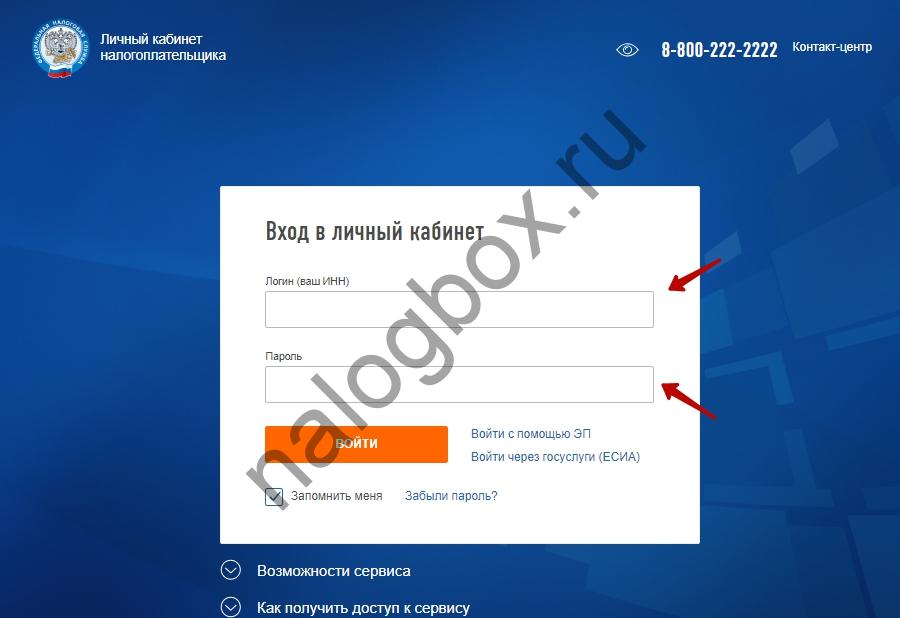

- Введите ваш ИНН и пароль.

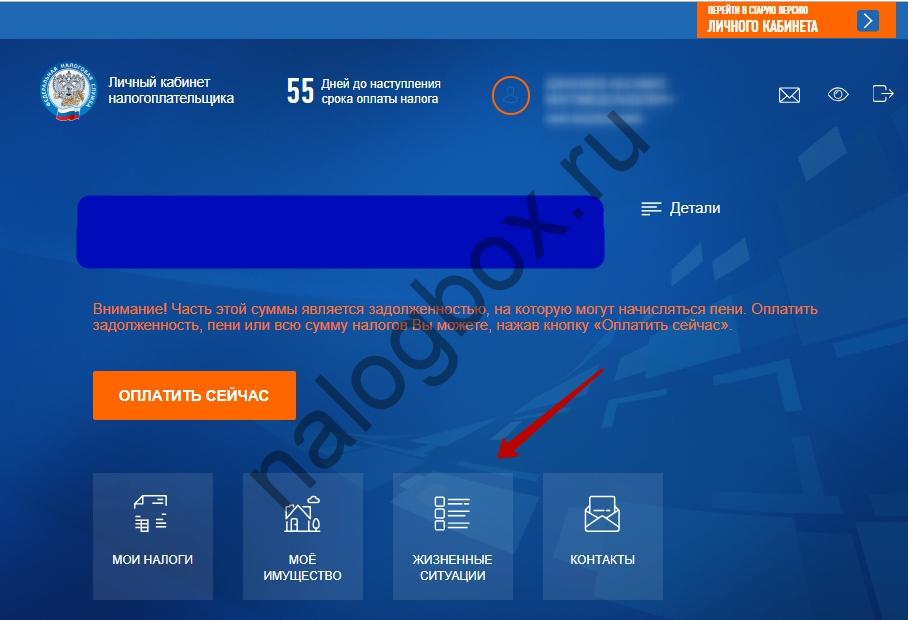

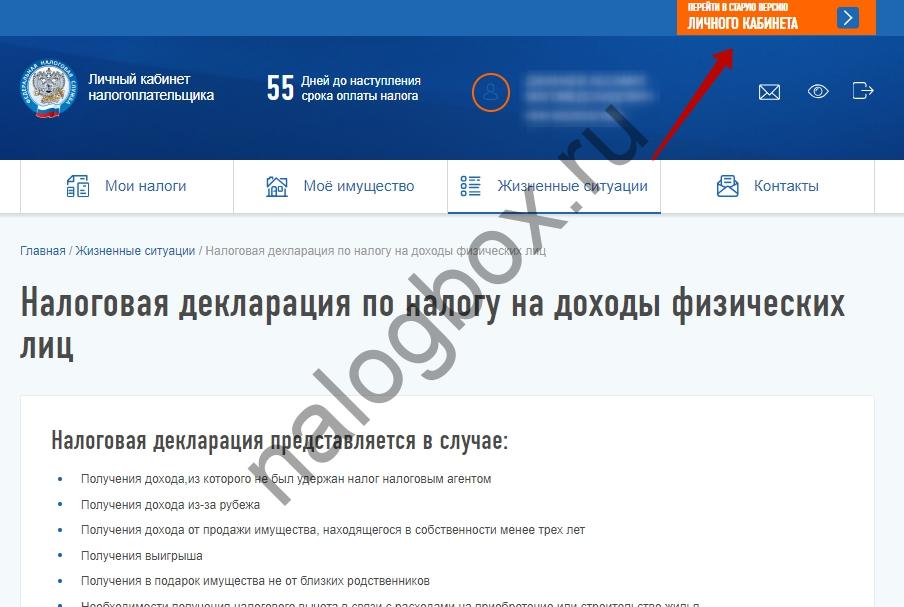

- На главной странице нажмите на раздел «Жизненные ситуации».

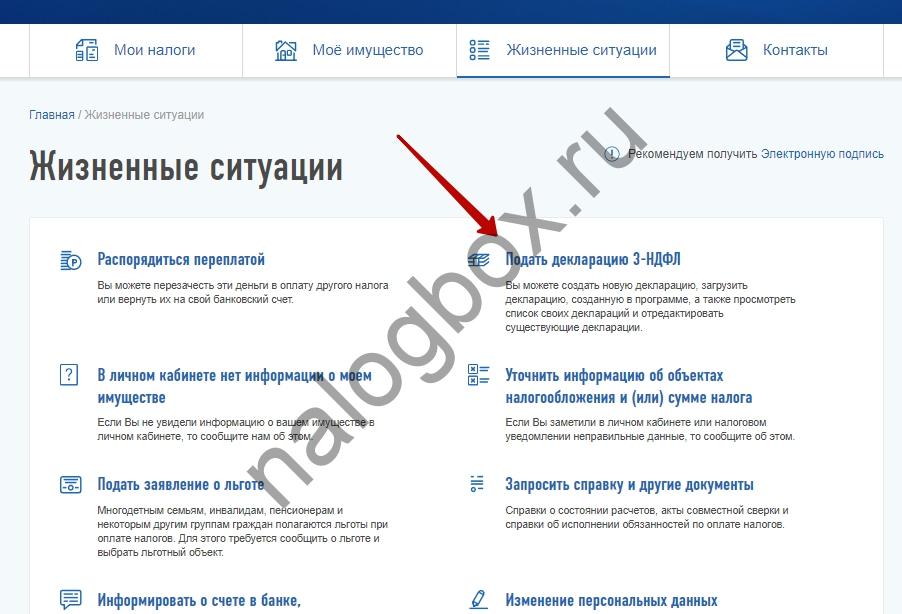

- В открывшемся меню выберите функцию «Подать декларацию 3-НДФЛ».

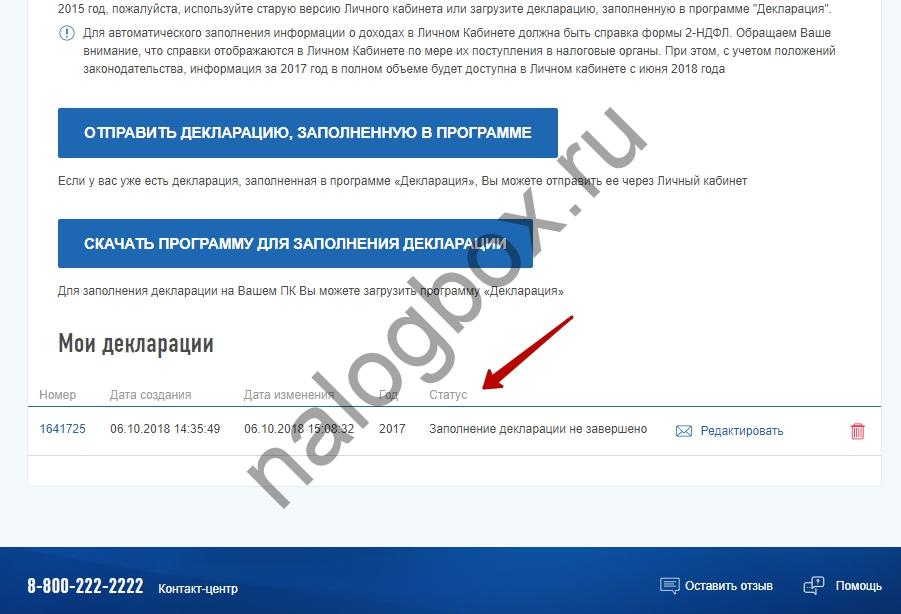

- Перед вами откроется страница, спуститесь по ней вниз. Вы увидите таблицу. Если вы подали отчет, то его зарегистрировали в «АИС-налог», и он отобразится здесь. Один из столбцов таблицы — статус. В этой графе отобразится этап КНП ваших документов.

Эта версия сайта — новая. Есть и старая версия с более подробной информацией по декларациям.

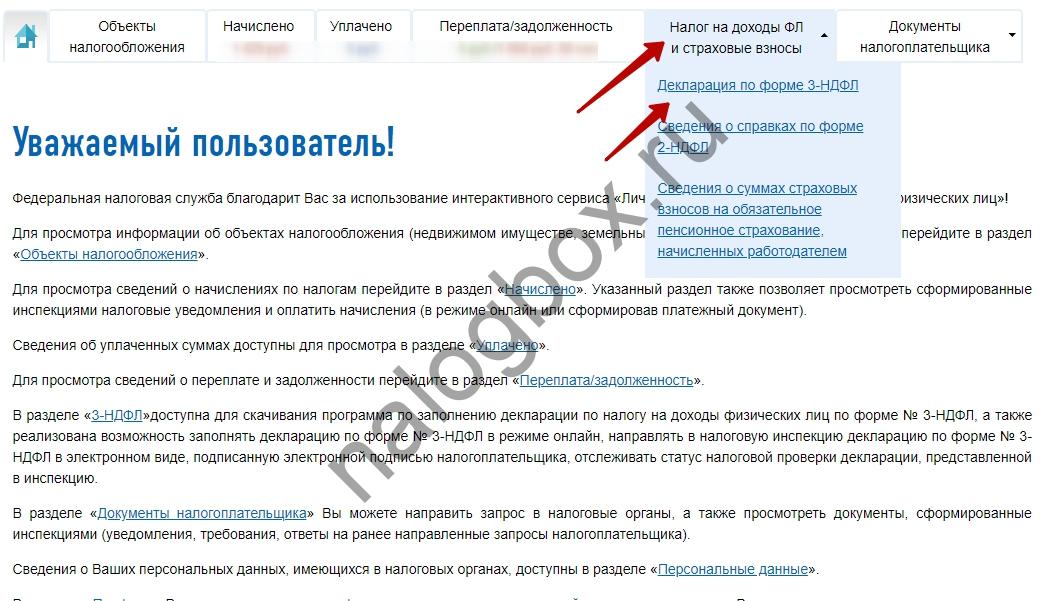

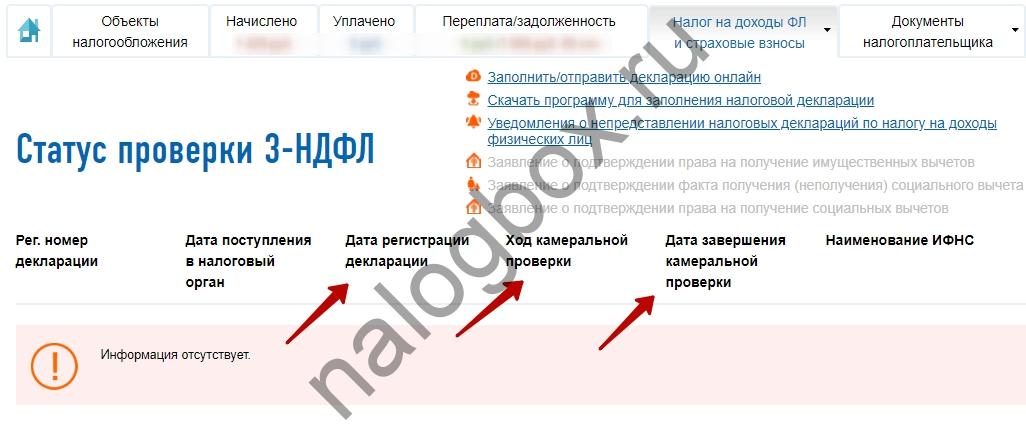

Как узнать результат камеральной проверки 3-НДФЛ по ИНН в старой версии сайта:

- Войдите в ЛКН по указанной выше схеме.

- Нажмите на кнопку для перехода в старую версию. Она находится в верхнем правом углу.

- Выберите вкладку «Налог на доходы ФЛ…». В открывшемся меню нажмите на декларацию по форме 3-НДФЛ.

- Вы увидите таблицу с различными столбцами. Здесь можно посмотреть не только статус КНП, но и дату подачи, регистрации, окончания анализа отчета.

Если ни в одной из версий сайта ваша декларация не отображается, нужно написать в техническую поддержку и подробно описать ситуацию либо посетить налоговую.

Срок рассмотрения 3-НДФЛ на возврат налога через личный кабинет

Если отправить декларацию онлайн, то она будет зарегистрирована в тот же день или в ближайший рабочий день, если вы загрузили отчет после окончания рабочего дня либо в выходные или праздники.

Для отправки декларации по телекоммуникационному каналу связи, необходимо ввести пароль от электронной подписи. Физические лица могут получить ЭП в личном кабинете. Ее оформления занимает несколько минут, а генерация — от получаса до суток.

Как и при обычном подаче, срок проверки декларации 3-НДФЛ для налогового вычета онлайн занимает 3 месяца, включая в него выходные и праздники. Однако нарушение этого срока не влечет каких-либо последствий для ИФНС и ее сотрудников, так как установленный ст.88 НК РФ срок не является пресекательным, и его истечение не регулируется НК РФ, о чем сказано в письме Президиума ВАС России № 71 от 17 марта 2003 года. Таким образом, плательщику придется дождаться, когда его документы проверят, даже если КНП выйдет за пределы 3 месяцев.

Статус декларации в «Личном кабинете налогоплательщика» будет обновляться по мере действий проверяющего инспектора вплоть до завершения КНП.

Почему сумма налога, подлежащая возврату из бюджета, 0?

Часто пользователи при просмотре статуса декларации обнаруживают, что к возврату у них ничего нет, хотя вычет еще не весь получен (если речь идет об имущественном вычете).

Основная причина такой ситуации — инспектор не успел заполнить таблицу из-за большой загруженности, поэтому отображаются такие числа.

Обязательно нужно связаться с технической поддержкой либо позвонить в отдел камеральных проверок и уточнить, в чем дело. Но, как правило, камералисты говорят, что по декларации результат положительный и нужно ждать перечисления переплаты.

Другой причиной может быть задержка отображения сведений в сервере.

Если бы вам отказали по декларации, то статус был бы соответствующий — налоговым органом не подтверждена сумма налогового вычета, заявленная налогоплательщиком. А подтверждение возврата при нулевой его сумме говорит о технических причинах ситуации.

Но если вы обнаружили ошибки инспектора при проверке 3-НДФЛ, что делать:

Нужно изготовить копии всех документов, подтверждающих ошибки. Желательно заверить их у нотариуса.

Обратитесь сначала к самому инспектору и сообщите об ошибках в его работе. Продумайте, как зафиксировать свое обращение — письменно или с помощью средств записи либо возьмите с собой свидетеля.

Если согласовать разногласие не удалось, напишите жалобу начальнику инспекции. Срок ее рассмотрения — 10 дней. Если она не будет удовлетворена, вы можете обратиться с жалобой в вышестоящую налоговую — Управление ФНС по региону.

В случае серьезных последствий из-за ошибки инспектора имеет смысл подавать на ИФНС иск в суд.

Добавить комментарий