Покупка доли в ООО физическим лицом

Содержание

- Налоговые ставки при продаже собственного дела

- Налоги с продажи ООО

- Налогообложение при продаже бизнеса

- Покупка доли в ооо физическим лицом

- Порядок покупки доли в уставном капитале

- Список необходимых документов

- Пример по покупке доли в уставном капитале

- Заключение

- Наиболее популярные вопросы и ответы на них по покупке доли в уставном капитале

- Список законов

- Образцы заявлений и бланков

- Вам могут быть интересны следующие статьи:

- Остались вопросы и ваша проблема не решена? Получите бесплатную консультацию у юристов прямо сейчас

- Вопрос налогообложения

- Продажа доли в ООО третьему лицу через нотариуса: плюсы и минусы

- Отчуждение доли ООО: варианты купли-продажи доли

- Купля-продажа доли в ООО: основные этапы

- Государственная регистрация договора купли-продажи доли ООО

- Продажа доли в уставном капитале организации

- Приобретение доли

- Оформление сделки

- Когда НДФЛ с доходов от продажи доли можно не платить

- Когда заплатить НДФЛ нужно

- Налоги при применении ОСНО

- Особенности налогообложения при спецрежимах

- Налогообложение при продаже доли в УК у физлиц-участников

- Как происходит продажа доли уставного капитала НДФЛ

- Центральные условия

- В чём особенность продажи доли уставного капитала НДФЛ

- Пошаговый алгоритм

- Важные замечания

- Отличия от выхода из ООО

- Расчёт и последствия

- Освобождение от НДФЛ при продаже доли в ООО

- Продажа доли в ООО – платим НДФЛ

Сергей Россол, юрисконсульт ЗАО «УК ЯРОВИТ»

Самым простым способом приобрести бизнес является покупка юридического

лица. Одной из наиболее распространенных форм юридических лиц является общество

с ограниченной ответственностью. Чтобы избежать осложнений в процессе заключения

договора о покупке долей в ООО, нужно знать проблемные места такой сделки.

Итак, вы провели первичный due diligence и

уверены в перспективах выбранного проекта. Теперь нужно так совершить покупку,

чтобы стать полноправным соинвестором, а не приобрести за свои деньги дополнительные

проблемы.

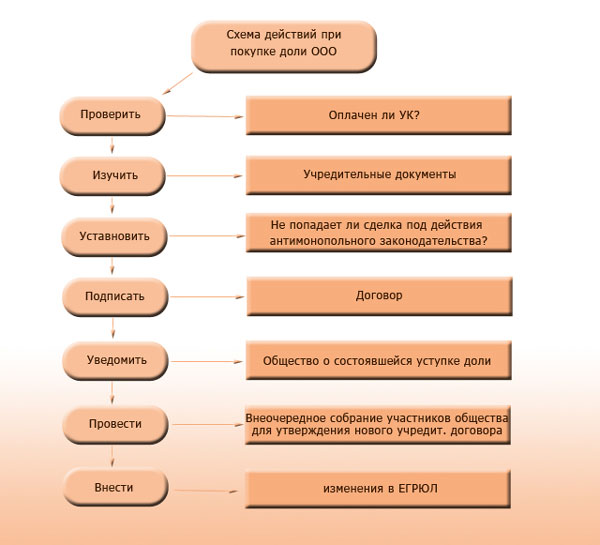

Шаг первый

Проверить, оплачен ли уставный капитал Общества. Срок оплаты устанавливается

в учредительном договоре Общества и не может быть более одного года. Доля участника

Общества может быть отчуждена только в той части, в которой она уже оплачена

(п. 3 ст. 21 Федерального закона от 8 февраля 1998 г. № 14-ФЗ «Об обществах

с ограниченной ответственностью», далее – Закон об ООО). Любые сделки с неоплаченными

долями уставного капитала ничтожны (ст. 168 ГК РФ). В том случае, если уставный

капитал оплачен учредителями Общества полностью, можно спокойно двигаться дальше.

Если нет, сделка значительно осложнится. Хорошо, если сроки оплаты еще не упущены.

Тогда исправить ситуацию просто: продавец должен доплатить не внесенную им

часть вклада, например, получив заем от будущего покупателя доли.

Гораздо хуже, если окажется, что срок пропущен. В этом случае доля учредителя

полностью переходит к Обществу (п. 3 ст. 23 Закона об ООО). Правда, устав Общества

может предусматривать, что переходит только ее неоплаченная часть. Как действовать

в такой ситуации покупателю? Если доля полностью перешла к Обществу, нет смысла

продолжать переговоры с данным лицом. Если переход совершен частично, то необходимо

задуматься, насколько покупка части доли отвечает первоначальному интересу.

Если она даст реальный контроль над Обществом, можно смело покупать. В противном

случае следует разумно оценить риски возникновения в дальнейшем трений между

соинвесторами, и, возможно, отказаться от покупки.

Безусловно, не нужно совершать покупку и в том случае, если в результате due

diligence будет установлено, что продавец, предлагающий вам

совершить покупку, сам «купил» неоплаченную долю в уставном капитале ООО.

Шаг второй

Очень внимательно изучить учредительные документы Общества. Это нужно для

того, чтобы определить, как в них отражены диспозитивные нормы закона. Первое,

на что надо обратить внимание — это на реализацию в Уставе пункта 2 статьи

21 Закона об ООО. Напомним, что в соответствии с данным пунктом, продажа или

уступка доли лицам, не являющимся участниками Общества, допускается, только

если это прямо не запрещено Уставом Общества. Если запрета нет, движемся дальше.

Есть? Тогда ищем пути, как его можно обойти. Самый простой способ – внести

соответствующие изменения в Устав Общества. Правда, этот способ возможен, только

если лицо, продающее долю, контролирует принятие решений общим собранием участников.

Кроме него, для обхода запрета широко распространен договор дарения. Владелец

доли «дарит» ее другому лицу, получая денежные средства по «серым схемам».

Однако этот способ по своей сути противоречит действующему законодательству.

Сделка является притворной, поскольку прикрывает другой договор. Такие действия

также нарушают налоговое, а зачастую и валютное законодательство. К тому же

Устав Общества может содержать запрет не только на продажу доли третьим лицам,

но и на переход ее к ним по другим основаниям.

При проведении сделки нужно помнить, что участники Общества обладают преимущественным

правом покупки доли. Такое право может быть и у самого Общества, если это закреплено

в его Уставе. Цель данного права — сохранять в Обществе паритет интересов и

не допустить к участию в бизнесе посторонних лиц.

Продавец обязан направить всем участникам Общества оферту на покупку доли

на условиях, предложенных внешнему покупателю. Форма уведомления о желании

совершить продажу, не регламентирована, но в документе должны содержаться существенные

условия, на которых планируется заключение договора. Закон дает участникам

ровно 30 дней на обдумывание данного предложения (Устав Общества может, как

увеличить, так и уменьшить этот период). Желание совершить покупку должно быть

выражено письменно и направлено продавцу до истечения указанного срока. В случае,

если несколько участников выразили желание приобрести долю, договоры заключаются

с каждым из них. При этом доля делится между ними пропорционально их участию

в уставном капитале. Уступка преимущественного права покупки не допускается.

Устав Общества может предусматривать и другой порядок распределения долей при

продаже. Отметим, что если в Уставе прописано, что Общество тоже обладает преимущественным

право покупки, оферта должна быть направлена и в его адрес (см. пример).

При совершении сделки с нарушением требований о преимущественном праве покупки

любой участник Общества или само Общество (если оно в соответствии с Уставом

имело такое право) может потребовать в судебном порядке перевода на него прав

и обязанностей покупателя. Право обращения в суд может быть реализовано в течение

трех месяцев с момента, когда участник или Общество узнали (или должны были

узнать) о совершенной сделке. Чтобы избежать такого риска, покупатель при заключении

сделки должен потребовать от продавца документы, подтверждающие выполнение

им своих обязанностей. Таким документами являются: письменные отказы всех остальных

участников Общества в свободной форме, квитанции (лучше с описью вложения),

подтверждающие, что участникам были направлены письма с предложением купить

долю. Если преимущественное право покупки есть и у Общества, то также необходимо

решение или протокол его компетентного органа. Этот документ должен содержать

сведения об отказе от использования данного права. При этом покупатель должен

быть осторожен. Ведь если решение принято с превышением полномочий или некомпетентным

по данному вопросу органом, он рискует потерять приобретенное.

Шаг третий

Установить, не подпадает ли сделка покупки доли под регулирование антимонопольного

законодательства. Закон РСФСР от 22 марта 1991 г. № 948-1 «О конкуренции и

ограничении монополистической деятельности на товарных рынках» (далее — Закон

о конкуренции) в статье 18 накладывает ряд ограничений. Заключаются они в следующем.

Суммарная стоимость активов покупателя-юридического лица и аффилированных с

ним лиц, участвующих в контроле над Обществом, может превышать 2 000 000 МРОТ .

В этом случае покупатель обязан уведомить антимонопольный орган о покупке доли

любого размера, если эта покупка позволяет ему одному или совместно с его аффилированными

лицами контролировать более 20 процентов уставного капитала Общества. Когда

же сумма активов превышает 30 000 000 МРОТ, то требуется уже не уведомление,

а разрешение антимонопольного органа. Но п окупателем доли в ООО может быть

и физическое лицо, которое действует только от своего имени. Иначе говоря,

не является аффилированным и не входит в группу. В этом случае по логике пункта

3.1 Приказа МАП РФ от 13 августа 1999 г. № 276 для того, чтобы определить,

нужно ли обращаться в антимонопольную службу, необходимо оценить активы ООО,

в котором приобретается доля. Если они окажутся более 2 000 000 МРОТ, то, как

уже было сказано, следует уведомить антимонопольный орган, а если больше 30

000 000 МРОТ, то получить его согласие на сделку. Впрочем, разрешение может

потребоваться и при более мелких сделках. Для этого ООО должно входить в Реестр

хозяйствующих субъектов, имеющих долю более 35 процентов на рынке определенного

товара.

Получение разрешения на проведение сделки может занять определенное время.

Закон о конкуренции устанавливает срок рассмотрения ходатайства 30 дней. Однако

в связи с тем, что антимонопольные органы могут запросить дополнительную информацию,

на практике этот срок больше. Нарушение же требований антимонопольного законодательства

чревато признанием сделки купли-продажи долей недействительной.

Сделка может быть признана недействительной судом по требованию заинтересованного

лица – продавца, покупателя, Общества или органа антимонопольного контроля.

В последнем случае необходимым условием признания сделки недействительной будет

ее результат – ограничение конкуренции.

Шаг четвертый

Подписать договор. По общему правилу переход доли совершается в простой письменной

форме. Это означает, что стороны составили единый документ, под которым стоят

их подписи. Или имел место обмен документами посредством почтовой, телеграфной,

телетайпной, телефонной или иной связи, позволяющей однозначно установить,

что документ исходил именно от стороны по договору ( п. 2 ст. 434 ГК РФ) .

Правда, необходимо отметить, что на практике почти невозможно доказать в суде

происхождение документа, полученного по факсу. То же самое относится и к документу,

высланному по e — mail без применения электронной цифровой подписи. Порядок

ее использования устанавливает Федеральный закон от 10 января 2002 г. № 1-ФЗ

«Об электронной цифровой подписи».

Прежде чем подписывать договор, необходимо проверить, не предусматривает ли

Устав Общества заключение договора о переходе доли в нотариальной форме.

Шаг пятый

Уведомить Общество о состоявшейся уступке доли в письменном виде, с предъявлением

документов подтверждающих ее переход (абз. 2 п. 6 ст. 21 Закона об ООО). На

практике это означает, что директору Общества «под роспись» необходимо передать

копию договора купли-продажи доли или иной документ, подписанный совместно

продавцом и покупателем и уведомляющий о переходе права. Это необходимо сделать

сразу же после подписания договора. Ведь покупатель получает возможность реализовывать

права, предоставленные ему купленной долей, только после такого уведомления.

Шаг шестой

Провести внеочередное общего собрания участников Общества с

целью утвердить новую редакцию учредительного договора. Утверждение новой редакции

необходимо в связи с заменой одного из его участников. Внеочередное собрание

созывает генеральный директор Общества. Новый участник, если приобретенная

им доля дает ему право не менее чем на 10 процентов голосов, также вправе требовать

созыва внеочередного собрания. При этом требование о созыве он направляет генеральному

директору. Получив его, руководитель Общества обязан в течение пяти дней его

рассмотреть и инициировать процедуру собрания. Если генеральный директор этого

не сделает или откажет в проведении собрания, то участник, владеющий 10 процентами

уставного капитала (или несколько участников, в совокупности владеющих 10 процентами)

вправе начать процедуру самостоятельно (ст. 35 Закона об ООО).

На наш взгляд требование о созыве собрания участников целесообразно направлять

Обществу одновременно с уведомлением о состоявшейся переуступке доли. Если

нового участника не устраивает руководство Обществом, на собрании можно внести

в повестку дня и вопрос о смене генерального директора. Однако необходимо помнить,

что если руководителя до истечения срока его трудового договора увольняют общим

собранием акционеров, то Общество обязано выплатить ему компенсацию, установленную

соглашением сторон. Но в любом случае она должна быть не менее трех среднемесячных

оплат труда. (Постановление КС РФ от 15 марта 2005 г. № 3-П «По делу о проверке

конституционности положений пункта 2 статьи 278 и статьи 279 Трудового кодекса

Российской Федерации и абзаца второго пункта 4 статьи 69 Федерального закона «Об

акционерных обществах»»).

Шаг седьмой

Внести изменения в Единый государственный реестр юридических лиц и индивидуальных

предпринимателей (ЕГРЮЛ). Он содержит информацию об участниках ООО. Соответственно,

если их состав меняется, в реестр должны быть внесены изменения. Для этого

в орган, ответственный за ведение реестра (в настоящее время это Федеральная

налоговая служба), подаются заявления по формам установленного образца. Сложившаяся

практика требует одновременной подачи заявлений по формам 13001 и 14001 (утверждены

Постановлением Правительства РФ от 19 июня 2002 г. № 439 «Об утверждении форм

и требований к оформлению документов, используемых при государственной регистрации

юридических лиц, а также физических лиц в качестве индивидуальных предпринимателей»).

Заявления подписывает генеральный директор, причем его подпись должна быть

нотариально удостоверена.

К формам прикладываются новые редакции уставных документов Общества (два экземпляра)

и протокол внеочередного общего собрания участников. Кроме того, в налоговых

органах ряда регионов требуют копии договора перехода доли, хотя законом это

не установлено. Регистрация в ЕГРЮЛ занимает пять дней с момента подачи заявлений

до момента получения официальных документов. В нашем случае это два Свидетельства

(о регистрации информации по каждому из заявлений), копии учредительных документов

Общества с отметкой налоговой инспекции и Выписка из ЕГРЮЛ.

После того, как внесены соответствующие изменения в ЕГРЮЛ, и официальные подтверждения

этого получены, процесс приобретения доли можно считать завершенным.

«Иногда нет необходимости изменять устав…»

Виктория Климова , юрист компании TCHIBO CIS LLC Moscow :

«Следует заметить, что не в каждом ООО есть учредительный договор. Например,

если в обществе только один учредитель, то необходимость в составлении этого

документа не возникает. Соответственно срок оплаты уставного капитала может

быть отражен не только в учредительном договоре, но и непосредственно в уставе.

В этом случае на шаге шестом вносить изменения следует не в учредительный договор,

а в устав. Но в уставе не всегда содержатся сведения об участниках. Например,

в нем может быть указано: «уставный капитал Общества разделен на четыре доли

по 25 процентов, 2500 рублей каждая». При этом никаких конкретных наименований

и иных данных об участниках не приводится. Естественно, в этом случае изменения

в устав вносить не нужно.

Кроме того, при due diligence (предварительной юридической проверке) не следует

забывать проверить общегосударственный регистрационный номер (ОГРН) и ИНН компании

на достоверность. Выяснить, не является ли единственный учредитель ООО, в свою

очередь, обществом с одним учредителем (это запрещает п. 2 ст. 7 Закона об

ООО). Не менее важно знать, не находится ли покупаемая доля в залоге, не было

ли в обществе корпоративных конфликтов, когда и как осуществлялись иные сделки

с долями».

Пример. Уведомление участника Обществу о намерении продать долю

Генеральному директору общества с ограниченной ответственностью «Лидер»

Иванову И. И.

от участника общества с ограниченной ответственностью «Лидер»

Петрова П. П.

Уведомление

Настоящим уведомляю ООО «Лидер» в лице Генерального директора Иванова И. И.

о намерении продать принадлежащую мне долю в уставном капитале Общества в размере

15 % третьему лицу.

Условия продажи:

Цена доли: 50 000 (пятьдесят тысяч) рублей

Срок оплаты: не позднее пяти дней с момента подписания договора о передаче

доли.

Порядок оплаты: путем перечисления денежных средств на банковский счет продавца.

Штрафные санкции: в случае нарушения сроков оплаты Покупатель выплачивает

пени в размере 1/150 ставки рефинансирования ЦБ РФ за каждый день просрочки.

В соответствии с абз. 2 п. 4 ст. 21 ФЗ «Об Обществах с ограниченной ответственностью»

и Уставом Общества, прошу в 30-дневный срок с момента получения данного уведомления

сообщить мне о намерении Общества использовать преимущественное право покупки

или об отказе от использования указанного права.

1 октября 2005 г. ___________________ /П. П. Петров/

Подробнее о due diligence можно прочесть

в статье Сергея Россола «Покупка бизнеса требует должной осмотрительности»,

опубликованной в № 17 «Консультанта» за 2005 год (стр. 75).

В настоящее время МРОТ , используемый

для расчета данной суммы, составляет 100 рублей (Федеральный закон от 19 июня

2000 г. № 82-ФЗ (ред. от 29 декабря 2004 г.) «О минимальном размере оплаты

труда»).

Налоговые ставки при продаже собственного дела

В ситуации, когда возникает необходимость реализации бизнеса как товара, важно помнить, что продажа возможна в нескольких вариантах. В зависимости от выбранной формы производится оплата налоговых отчислений:

- Реализация имущества учреждения, в том числе активов, предполагает уплату налога на добавленную стоимость. Налоговая ставка составляет 18 %.

- Продажа бизнеса как субъекта экономической деятельности. В данной ситуации собственнику следует оплатить 18 % НДС и 24 % налогового обременения на прибыль. Покупатель такого «товара» автоматически приобретает право возврат вычета по НДС.

- Реализация акций или доли. Если при такой сделке меняется собственник учреждения, то он освобождается от уплаты всех видов налога. А бывший собственник-продавец вносит в казну сумму, равную ставке налога на прибыль 24 %.

На практике продажа организации сопряжена с оформлением множества налоговых документов. Чтобы избавиться от лишних затрат на погашение бремени, собственники стараются продавать пакеты акций и активов учреждения.

При продаже структуры, которая применяет упрощенную систему налогообложения, действуют аналогичные ставки, что и при ОСН.

Стоит ли покупать ООО, расскажет видео ниже:

Налоги с продажи ООО

Владелец доли в уставном капитале общества с ограниченной ответственностью имеет право продать свою часть соучредителям или третьим лицам. В этом случае приоритетными правами пользуются учредители, которые могут приобрести её по льготным ценам.

- Если документально подтверждено, что доля находилась в собственности более пяти лет и приобретена после 1 января 2011 года, то доход, полученный от её продажи, освобождается от налоговых обременений.

- В иных ситуациях с полученных средств уплачивается налог на доходы физических лиц в размере 13 %.

В ходе работы организации часто испытывают трудности, которые, в конечном итоге, могут привести к образованию долговых обязательств, в том числе и перед бюджетом. Налоговым законодательством установлено, что ответственность за это всецело возлагается на руководителя предприятия.

- Если новый собственник согласен погасить налоговые долги организации, то к прежнему руководителю не может быть никаких претензий.

- Если при продаже факт долговых обязательств скрыт, то налоговая инспекция вправе взыскать всю сумму с бывшего владельца по согласованию с нынешним.

- Продажа организации, которая имеет долги перед бюджетом и кредиторами, может быть расценена как нарушение законодательства, если сделка была совершена с умыслом избавиться от долгов.

Сделки с долями в уставном капитале ООО при продаже доли в нем описаны в данном видеоролике:

Налогообложение при продаже бизнеса

Налогообложение при продаже бизнеса

Бухгалтер должен быть готов к любому повороту событий. Даже к тому, что собственники организации примут решение о продаже бизнеса. В этой статье мы расскажем, как правильно исчислить и заплатить налоги при продаже бизнеса. О налогообложении у покупателя читайте в ближайших номерах журнала.

Продать бизнес можно различными способами. Но наиболее распространенными считаются два:

— продажа долей (акций), принадлежащих участникам (акционерам) хозяйственных обществ;

— продажа предприятия как имущественного комплекса.

У каждого из них есть и преимущества, и недостатки. Как правило, применять первый способ имеет смысл, когда общество принадлежит нескольким участникам. В этом случае полученная плата за доли (акции) фактически будет являться ценой продажи бизнеса. При использовании данной формы продажи бизнеса у организации лишь сменятся собственники или собственник. Никаких налоговых последствий у нее не будет. В то же время налоговые последствия могут возникнуть у бывших собственников — продавцов долей (акций).

Реализация предприятия как имущественного комплекса привлекательна тем, что оставляет за собственниками возможность осуществлять впоследствии иные виды деятельности в рамках того же юридического лица. Правда, у фирмы, реализующей предприятие, появятся налоговые обязательства по НДС и налогу на прибыль.

Рассмотрим каждый из указанных вариантов продажи бизнеса подробнее.

Продажа долей или акций

Строго говоря, продажа долей (акций) представляет собой не продажу бизнеса, а передачу иным лицам всех прав в отношении хозяйственного общества, которыми обладали прежние собственники. Вместе с тем когда передается около 100% долей или акций, фактически происходит реализация бизнеса в целом.

При оформлении сделок по продаже долей (акций) необходимо помнить о правилах, регламентирующих деятельность фирм различных организационно-правовых форм. Остановимся на двух наиболее распространенных — обществах с ограниченной ответственностью и акционерных обществах.

Федеральный закон от 08.02.98 № 14-ФЗ «Об обществах с ограниченной ответственностью» (далее- Закон № 14-ФЗ) предусматривает возможность уступки долей третьим лицам (ст. 21). Правда, продажа доли третьим лицам допускается, если это не запрещено уставом. В любом случае участники общества имеют преимущественное право покупки доли. Таким образом, чтобы соблюсти формальные требования закона, необходимо в письменной форме известить каждого участника и общество о намерении продать долю. Разумеется, это актуально, если участников несколько.

Договор об уступке доли заключается в письменной форме. На основании договора уступки в учредительные документы вносятся изменения. Информация об изменении в составе учредителей в течение трех дней предоставляется в налоговую инспекцию по месту нахождения организации.

У участников общества, которые продали свои доли, возникает доход. Если участником являлась организация, доход будет увеличивать налоговую базу по налогу на прибыль. При этом налоговое законодательство не предусматривает возможности уменьшить этот доход на величину первоначального взноса или цену приобретения уступаемых долей. Исключением является ситуация, когда участник выходит из общества (ст. 26 Закона № 14-ФЗ). В этом случае доход от продажи доли не облагается в части первоначального взноса участника (пп. 4 п. ст. 251 НК РФ). Заметим, что продажа доли, о которой идет речь, не является выходом из общества (при выходе из общества доля участника переходит к обществу).

Налоговая база по НДС при реализации доли не возникает (пп. 12 п. 2 ст. 149 НК РФ).

Когда долю в обществе с ограниченной ответственностью продает участник — физическое лицо, у него возникает объект обложения налогом на доходы физических лиц (пп. 5 п. 1 ст. 208 НК РФ). Обратите внимание: с 1 января 2003 года налогоплательщик в отношении доходов от продажи доли в уставном капитале организации вправе воспользоваться имущественным налоговым вычетом. Соответствующие поправки в статью 220 Кодекса были внесены Федеральным законом от 07.07.2003 № 110-ФЗ. Если доля принадлежала участнику более трех лет, имущественный вычет предоставляется исходя из цены реализации доли. В остальных случаях он ограничен 125 000 руб. Вместо использования налогового вычета налогоплательщик вправе уменьшить доходы от реализации доли на документально подтвержденные расходы, связанные с получением этих доходов.

В случае с акционерным обществом фактически имеет место продажа ценных бумаг. Если общество является закрытым, при продаже акций участник также должен письменно известить об этом других акционеров и общество. Таково требование Федерального закона от 26.12.95 № 208-ФЗ «Об акционерных обществах» (п. 3 ст. 7). Поскольку при продаже акций изменяется состав учредителей общества, организация обязана уведомить об этом налоговую инспекцию. Это следует из статьи 5 Федерального закона от 08.08.2001 № 129-ФЗ «О государственной регистрации юридических лиц».

Если акции продает организация, она должна учесть полученный доход при исчислении налога на прибыль. Порядок определения налоговой базы по таким операциям установлен статьей 280 НК РФ. Заметим, что скорее всего ценные бумаги, реализуемые в рассматриваемой ситуации, не будут являться обращающимися на организованном рынке. Фирма, получившая убыток от такой операции, может отнести его только на уменьшение прибыли от продажи других ценных бумаг, не обращающихся на организованном рынке. Как и в случае с долями, продажа акций не облагается НДС.

Если акции продает физическое лицо, оно должно исчислить с такой операции налог на доходы физических лиц, руководствуясь статьей 2141 НК РФ. Обратите внимание: доход от продажи можно уменьшить на документально подтвержденные расходы на приобретение и реализацию акций или на величину имущественного вычета. Причем имущественный налоговый вычет применяется, если отсутствует возможность документально подтвердить расходы на приобретение и реализацию ценных бумаг. Имущественный налоговый вычет будет таким же, как и при продаже доли в обществе с ограниченной ответственностью. То есть, когда физическое лицо владело акциями менее трех лет, размер вычета не может превышать 125 000 руб.

Продажа предприятия как имущественного комплекса

Продажа бизнеса может осуществляться посредством реализации предприятия как имущественного комплекса. Такая сделка оформляется специальным видом договора — договором продажи предприятия (параграф 8 главы 30 ГК РФ). Порядок его заключения и исполнения регламентируется параграфом 8 главы 30 ГК РФ.

Продажа предприятия в целом предполагает передачу покупателю не только зданий и оборудования, но и прав и обязанностей продавца, привязанных к материальной основе производства.

Итак, что включается в состав предприятия как имущественного комплекса? Во-первых, все виды имущества, предназначенные для деятельности предприятия, в том числе земельные участки, здания, сооружения, оборудование, инвентарь, сырье, продукция. Во-вторых, долги. Причем организация, которая продает предприятие, должна уведомить кредиторов о передаче своих обязательств.

В то же время при продаже предприятия происходит передача только долгов, связанных с гражданско-правовыми обязательствами фирмы. Таким образом, задолженность по налогам и сборам остается за организацией и после реализации предприятия. Это связано с тем, что налоговое законодательство не предусматривает в случае продажи предприятия прекращения или изменения уже возникших налоговых обязательств.

Одновременно в состав предприятия как имущественного комплекса входят различные права собственника предприятия, в частности:

— права требования на основании обязательств, в которых собственник предприятия выступает в качестве кредитора;

— права на товарный знак и другие средства индивидуализации продавца и его товаров, а также принадлежащие ему на основании лицензии права на использование данных средств индивидуализации. Эти права переходят к покупателю, если иное не предусмотрено договором продажи предприятия.

Заметим, что в состав предприятия как предмета продажи не включаются права, полученные на основании разрешения (лицензии) на занятие определенной деятельностью. За исключением случаев, когда эти права (лицензии) должны переходить к покупателю бизнеса в силу прямого указания закона.

Договор продажи предприятия подлежит государственной регистрации. Только после этого он считается заключенным (п. 3 ст. 560 ГК РФ), и право собственности на предприятие переходит к покупателю. Как известно, договор продажи предприятия заключается составлением единого документа. Об этом сказано в пункте 1 статьи 560 ГК РФ. В то же время передача предприятия как целостного имущественного комплекса предполагает дополнительные юридические действия. Они должны быть направлены на фактическое отчуждение отдельных элементов предприятия. К примеру, исключительные права на объекты интеллектуальной собственности могут быть переданы только после соблюдения требований авторского или патентного законодательства. В частности, переход прав на эти объекты регистрируется в Роспатенте.

У многих возникает вопрос: что будет с работниками реализуемого предприятия? Продажа предприятия не подразумевает автоматического прекращения трудовых отношений между этими работниками и организацией. Таким образом, решение о продолжении либо прекращении трудовых отношений будет приниматься независимо от условий сделки по продаже предприятия. Скорее всего наиболее приемлемым вариантом будет перевод сотрудников предприятия на работу к новому собственнику. Для этого необходимо письменное согласие работника (ст. 72 ТК РФ).

Налогообложение операций по продаже предприятия как имущественного комплекса подразумевает наличие целого ряда особенностей. Рассмотрим их.

Налог на добавленную стоимость

Порядок обложения налогом на добавленную стоимость операций по продаже предприятия установлен статьей 158 НК РФ.

Налоговая база в рассматриваемой ситуации определяется отдельно по каждому виду актива предприятия. Это означает, что она будет исчисляться на основании соответствующих правил главы 21 НК РФ в зависимости от вида имущества. Например, налоговая база по передаваемым в составе предприятия основным средствам, в стоимость которых включен НДС, будет определяться исходя из пункта 3 статьи 154 Кодекса.

В хозяйственной практике может возникнуть ситуация, когда предприятие реализуется по цене более низкой, нежели балансовая стоимость имущества, входящего в состав предприятия. Тогда для целей налогообложения применяется поправочный коэффициент 1, рассчитанный по формуле 1.

Формула 1. Расчет поправочного коэффициента 1

Поправочный коэффициент 1 = Цена реализации предприятия : Балансовая стоимость реализованного имущества

Если цена, по которой продано предприятие, выше балансовой стоимости реализованного имущества, для целей обложения НДС применяется поправочный коэффициент 2, рассчитанный по формуле 2.

Формула 2. Расчет поправочного коэффициента 2

Поправочный коэффициент 2 = Цена реализации предприятия — Балансовая стоимость дебиторской задолженности — Стоимость ценных бумаг : Балансовая стоимость реализованного имущества — Балансовая стоимость дебиторской задолженности — Стоимость ценных бумаг

В приведенную выше формулу включается стоимость ценных бумаг только тогда, когда не принято решение об их переоценке. Таким образом, механизм расчета поправочного коэффициента 2 предполагает, что цена реализации дебиторской задолженности и непереоцененных ценных бумаг не превышает их балансовую стоимость.

Стоимость каждого вида имущества при исчислении налоговой базы определяется как произведение его балансовой стоимости на поправочный коэффициент. При реализации предприятия по цене, превышающей балансовую стоимость активов, к сумме дебиторской задолженности и стоимости ценных бумаг поправочный коэффициент не применяется.

ПРИМЕР 1

Организацией принято решение о продаже предприятия как имущественного комплекса. Имущество, входящее в состав предприятия, и его балансовая стоимость указаны в табл. 1.

Таблица 1. Имущество, входящее в состав предприятия

Имущество, входящее в состав предприятия

Балансовая стоимость

Основные средства

1 200 000 руб.

Товары

240 000 руб.

Дебиторская задолженность

60 000 руб.

Ценные бумаги

40 000 руб.

Итого

1 540 000 руб.

Цена, по которой продается предприятие, равна 1 828 000 руб. Решение о переоценке ценных бумаг не принималось.

Предприятие продано по цене, превышающей балансовую стоимость имущества. Поправочный коэффициент будет равен 1,2 . Таким образом, стоимость имущества для целей обложения НДС составит:

— основные средства — 1 440 000 руб. (1 200 000 руб. х 1,2);

— товары — 288 000 руб. (240 000 руб. х 1,2);

— дебиторская задолженность — 60 000 руб. (коэффициент не применяется);

— ценные бумаги — 40 000 руб. (коэффициент не применяется).

Обратите внимание: налоговая база по дебиторской задолженности будет определяться в порядке, установленном статьей 155 НК РФ. В результате если в составе предприятия имеются ранее приобретенные права требования, применяются следующие правила. При реализации предприятия ниже балансовой стоимости налоговая база соответствует разнице между балансовой стоимостью задолженности, умноженной на поправочный коэффициент 1, и расходами на приобретение этой задолженности. Если предприятие продано по цене, превышающей балансовую стоимость, налоговая база будет равна разнице между балансовой стоимостью задолженности и расходами на ее приобретение.

Продавец предприятия составляет сводный счет-фактуру. В качестве итога в графе 9 такого счета-фактуры указывается цена, по которой продано предприятие. Активы, реализация которых облагается НДС, отражаются в счете-фактуре по группам, для которых предусмотрены различные правила определения налоговой базы. В сводном счете-фактуре указывается также стоимость имущества, реализация которого не подлежит обложению НДС. В отношении такого имущества в графе 8 «Сумма налога» делается отметка, что операция не облагается налогом. Обратите внимание: в сводном счете-фактуре отражается стоимость ценных бумаг, хотя общий порядок составления счетов-фактур не требует выписывать счет-фактуру при реализации ценных бумаг. К сводному счету-фактуре необходимо приложить акт инвентаризации.

По каждому виду имущества, реализация которого облагается налогом, в графе 7 «Налоговая ставка» указывается расчетная налоговая ставка 16,67%. Она непосредственно предусмотрена пунктом 4 статьи 158 НК РФ. Сумма налога определяется как произведение этой ставки на налоговую базу. В то же время статья 164 НК РФ, устанавливающая ставки по НДС, не предусматривает применение расчетной ставки 16,67%. Если сумма НДС исчисляется расчетным методом, налоговая ставка признается равной отношению 20/120 или 10/110 (п. 4 ст. 164 НК РФ). Тем не менее указание в статье 158 НК РФ применять ставку 16,67% не позволяет налогоплательщику при реализации предприятия применять иные ставки (20/120, 10/110). В результате к имуществу, передаваемому в составе предприятия, может применяться только ставка 16,67%. Это относится и к товарам, реализация которых облагается согласно общему правилу (ст. 164 НК РФ) по ставке 10%. Таким образом, целесообразнее передавать подобные товары в рамках отдельной сделки купли-продажи.

Обратите внимание: в рассматриваемом случае к цене реализации того или иного имущества, отражаемого отдельной строкой в счете-фактуре, положения статьи 40 НК РФ не применяются. В договоре купли-продажи предприятия цена каждого вида активов не устанавливается. Стоимость имущества для целей обложения НДС, входящего в предприятие, определяется расчетным методом путем применения поправочных коэффициентов 1 или 2. За исключением ситуации, когда предприятие продается по балансовой стоимости.

ПРИМЕР 2

Воспользуемся условиями предыдущего примера. Предположим, что часть товаров, балансовая стоимость которых составляет 40 000 руб., включена статьей 164 НК РФ в перечень товаров, облагаемых по ставке 10%. Вся сумма дебиторской задолженности, передаваемая в составе предприятия, — требования к покупателям реализованных товаров.

Сумма НДС, исчисленного с каждого вида имущества, составит:

— по основным средствам — 240 048 руб. (1 440 000 руб. х 16,67%);

— по товарам — 48 009,6 руб. (288 000 руб. х 16,67%);

— по дебиторской задолженности – 0 руб.;

— по ценным бумагам – 0 руб.

То есть ставка 16,67% применяется ко всей стоимости товаров. Реализация ценных бумаг и дебиторской задолженности НДС не облагается.

Если для целей реализации предприятия организация приобретала и использовала товары (работы, услуги), сумма налога, предъявленная продавцами данных товаров (работ, услуг), подлежит вычету. Причем сумма предъявленного налога будет приниматься к вычету только в части, приходящейся на имущество, реализация которого подлежит обложению НДС. Для этого «входной» НДС следует распределить пропорционально стоимости имущества, входящего в состав предприятия. Соответственно к вычету будет принят лишь «входной» НДС, относящейся к имуществу, реализация которого подлежит обложению налогом. Такой порядок предусмотрен пунктом 4 статьи 170 НК РФ.

ПРИМЕР 3

Вновь воспользуемся условиями примера 1. Предположим, что в дополнение к указанному в табл. 1 имуществу в составе предприятия передаются облигации на сумму 500 000 руб. Допустим, при продаже предприятия организация воспользовалась услугами консалтинговой компании. Стоимость услуг составила 24 000 руб. (в том числе НДС — 4000 руб.).

Поскольку часть передаваемого имущества в составе предприятия не облагается НДС (ценные бумаги и дебиторская задолженность), всю сумму «входного» НДС к вычету принять нельзя. В состав налоговых вычетов может быть включено только 2823,5 руб.:

4000 руб. х

Налог на прибыль

В отличие от главы 21 НК РФ глава 25 не предусматривает каких-либо особенностей при определении налоговой базы в случае продажи предприятия. Существует мнение, что с точки зрения гражданского законодательства предприятие как объект недвижимости является сложной вещью. Если разнородные вещи образуют единое целое, предполагающее использование их по общему назначению, они рассматриваются как одна вещь или сложная вещь (ст. 134 ГК РФ). Напрашивается вывод, что реализуемое предприятие в налоговом законодательстве следует рассматривать как товар. Это означает, что налоговая база по налогу на прибыль будет определяться путем сопоставления общей стоимости имущества, включаемого в состав предприятия, с доходом от реализации предприятия.

Однако описанная позиция не является правильной. Даже рассматривая предприятие в качестве имущественного комплекса, нельзя отрицать наличие в его составе различных имущественных объектов. Это непосредственно следует из положений гражданского законодательства. Одновременно налоговое законодательство не оперирует понятием сложной вещи как единого объекта имущества. Поэтому в целях обложения налогом на прибыль операций по продаже предприятия необходимо руководствоваться общими положениями НК РФ. Как известно, глава 25 НК РФ по-разному определяет налоговую базу при продаже различных видов активов. Таким образом, в зависимости от вида реализуемого имущества или имущественных прав следует применять соответствующие правила определения налоговой базы, предусмотренные главой 25 НК РФ.

Основная проблема при отражении в налоговом учете операций по продаже предприятия — определение цены реализации каждого вида активов. Как уже отмечалось, специального механизма определения налоговой базы при реализации предприятия в главе 25 не предусмотрено. Следовательно, для целей исчисления налога на прибыль продажа предприятия — совокупность операций по реализации активов, входящих в состав имущественного комплекса. Конечно, в дополнение к общей цене продажи предприятия налогоплательщик может отдельно установить цену каждого передаваемого актива. В то же время не всегда будет понятно, на какие показатели ориентироваться при установлении цены на тот или иной актив. В результате представляется возможным реализация несколько иного подхода к определению стоимости активов, включаемых в состав имущественного комплекса. Речь идет об использовании расчетного способа определения цены активов, аналогичного тому, который установлен главой 21 НК РФ. То есть применение поправочного коэффициента 1 и поправочного коэффициента 2 к балансовой стоимости. Однако сразу обратим внимание, что использование поправочных коэффициентов не всегда позволит получить адекватную оценку активов. Во-первых, в состав предприятия как имущественного комплекса включаются долги. Очевидно, что их наличие в составе реализуемого предприятия приведет к занижению совокупной стоимости активов, включаемых в состав предприятия. Во-вторых, коэффициентный метод подразумевает применение единого коэффициента ко всем активам. В результате может сложиться ситуация, когда стоимость части имущества будет необоснованно завышена, а стоимость другой части занижена.

Заметим также, что в отличие от ситуации с НДС при исчислении налоговой базы по налогу на прибыль применение положений статьи 40 НК РФ будет вполне обоснованным. Таким образом, после определения стоимости отдельных активов на основании расчетного метода налогоплательщику не лишним будет проверить соответствие полученных результатов уровню рыночных цен.

Независимо от того, с прибылью или убытком продается предприятие, в налоговом учете может признаваться отрицательный результат от продажи отдельных активов. Не следует забывать, что при реализации ряда активов главой 25 НК РФ предусмотрен особый порядок признания убытков от их реализации. Так, получив убыток от реализации амортизируемого имущества, налогоплательщик не сможет сразу уменьшить на его величину налоговую базу. Убыток включается равными долями в состав прочих расходов налогоплательщика в течение срока, определяемого как разница между сроком полезного использования имущества и фактическим сроком эксплуатации до момента реализации.

Заметим, что реализация амортизируемого имущества в составе предприятия как имущественного комплекса не означает сокращение срока его полезного использования. Таким образом, если после продажи предприятия налогоплательщик не планирует получать доходы, он не сможет уменьшить впоследствии налоговую базу на убыток от реализации амортизируемого имущества. Аналогичный вывод правомерен и в отношении убытка от реализации ценных бумаг и приобретенных прав требования. Данные убытки также подлежат признанию в особом порядке. Поэтому уменьшить на такие убытки налоговую базу можно будет, только если в дальнейшем фирма получит доход от этих же операций.

При реализации предприятия как имущественного комплекса для целей исчисления налога на прибыль будут признаны затраты, непосредственно связанные с такой продажей. Что же это за расходы?

К ним относятся расходы на подготовку предприятия к передаче: расходы на инвентаризацию имущества и составление передаточного акта, расходы на услуги независимого аудитора. Это связано с тем, что по общему правилу, установленному пунктом 1 статьи 563 ГК РФ, бремя таких расходов несет продавец. Таким образом, если договором не предусмотрено, что те или иные расходы по передаче предприятия осуществляются за счет покупателя, они будут экономически оправданными для продавца.

Обратите внимание: момент передачи предприятия покупателю может не совпадать с моментом перехода к нему права собственности на это предприятие. Напомним, что переход права собственности определяется датой государственной регистрации этого права, а момент передачи — датой подписания передаточного акта. Однако не являясь до регистрации собственником полученного предприятия, покупатель получает право распоряжаться имуществом предприятия в той мере, в какой это необходимо для целей, для которых оно приобреталось. В свою очередь продавец, сохраняющий право собственности на переданное предприятие до момента государственной регистрации, лишается такой возможности. Таким образом, если продавец после передачи предприятия осуществляет какие-либо расходы, связанные с деятельностью данного предприятия, они не могут признаваться для целей обложения налогом на прибыль. Исключение составляют лишь случаи, когда продавец получает за это вознаграждение от покупателя.

Кроме того, продавец предприятия вправе признать для целей налогообложения расходы, связанные с прекращением деятельности. Например, затраты по увольнению работников, расходы на выплату штрафов, пеней, неустоек за нарушение условий договоров. Правда, такие расходы должны быть обусловлены положениями трудового или гражданского законодательства. Только тогда их можно признать экономически оправданными.

Покупка доли в ооо физическим лицом

Как оформляется продажа доли ООО

Нотариусу понадобятся копии и оригиналы следующих документов:

1) Выписка из ЕГРЮЛ. Дата выдачи выписки – не более 30 дней до совершения операции;

2) Устав со всеми изменениями, а также свидетельства об их регистрации;

3) Свидетельство о госрегистрации;

4) Свидетельство о внесении сведений в ЕГРЮЛ – ОГРН (если общество зарегистрировано до 01.07.2002 г.);

5) ИНН;

6) Решение/протокол об избрании/назначении руководителя, совета директоров, иных уполномоченных органов;

7) Список участников общества;

8) Если доля была ранее приобретена – все документы, подтверждающее ее законное приобретение:

- договор купли-продажи, удостоверенный нотариально, если она куплена после 01.07.2009 г.

- договор купли-продажи и уведомление о покупке, если она была приобретена до 01.07.2009 г.;

- заявление и протокол о приеме в ООО;

- свидетельство о праве на наследство;

- иные документы, подтверждающие владение ею.

9) Если она была во владении с момента создания общества обязательно в случае учреждения ООО одним учредителем решение о создании, в случае учреждения несколькими учредителями – нотариальная копия учредительного договора (если оно зарегистрировано до 01.07.2009 г.), нотариальная копия договора о создании (если зарегистрировано после 01.07.2009 г.).

Важно! Что касается нотариальной копии договора о создании, хочу обратить внимание на следующее: нотариусы могут удостоверить ее в том случае, если все подписи на таком договоре удостоверены в нотариальном порядке (Основы законодательства о нотариате, «Методические рекомендации по свидетельствованию верности копий документов и выписок из них»). И хотя 14-ФЗ этого не требует, я бы рекомендовала нотариально удостоверять подписи учредителей на нем.

10) Документ об оплате доли (если она оплачена денежными средствами). Это может быть справка из банка о формировании уставного капитала, платежное поручение в банк, приходно-кассовый ордер. Если таких документов нет, многим нотариусам достаточно справки о полной оплате уставного капитала либо об его оплате конкретным участником.

11) Балансовая справка, акт оценки имущества, акт приема-передачи имущества на баланс (если уставный капитал оплачен имуществом). Аналогично п. 10, если их нет, многим нотариусам достаточно справки от имени общества о полной оплате уставного капитала либо об его оплате конкретным участником.

Бумаги от продавца и покупателя

Рассмотрим порядок продажи доли в ООО и необходимые документы.

1) Если продавец физическое лицо: согласие супруга на продажу либо брачный договор, подтверждающий то, что такое согласие не требуется. Если на момент продажи продавец уже не состоит в браке, но состоял в нем на момент приобретения доли, согласие потребуется от бывшего супруга.

2) Если покупатель физическое лицо: согласие супруга на приобретение либо брачный договор, подтверждающий то, что такое согласие не требуется.

3) Если сторона сделки иностранный гражданин, потребуется перевод паспорта с нотариально удостоверенной подписью переводчика. Если иностранец не говорит и (или) не читает на русском языке обязательно присутствие на сделке переводчика.

4) Если сторона – юридическое лицо, продажа доли ООО потребует следующих документов:

- Выписка из ЕГРЮЛ. Дата выдачи выписки не более 30 дней до сделки.

- Устав со всеми изменениями, а также свидетельства о регистрации изменений,

- Свидетельство о государственной регистрации;

- Свидетельство о внесении сведений в ЕГРЮЛ – ОГРН (если компания зарегистрирована до 01.07.2002 г.);

- Свидетельство о постановке на налоговый учет (ИНН);

- Учредительный договор со всеми изменениями, если ООО было зарегистрировано до 01.07.2009 г.

- Решение/протокол об избрании/назначении руководителя, совета директоров, иных органов, уполномоченных на принятие решений;

- Печать;

- Если сделка является крупной или с заинтересованностью – Протокол/решение уполномоченного органа об ее одобрении;

- Если сделка не является крупной или с заинтересованностью – Письмо юридического лица с подписью руководителя о том, что он это подтверждает;

- Письмо за подписью руководителя и главного бухгалтера о том, что продажа доли ООО не требует согласия ФАС РФ и других органов либо. Если согласие необходимо, потребуются документы, подтверждающие согласование;

- Договор подписывает руководитель общества. Если не руководитель – нужна нотариально удостоверенная доверенность с правом его подписания;

5) Если сторона – иностранное юридическое лицо:

а) Документы, подтверждающие правоспособность и правомочия лица, подписывающего договор продажи доли уставного капитала ООО (Устав, Меморандум, Сертификаты о регистрации, об адресе, о директорах, о секретаре, об акционерах, Решение о назначении руководителя, Выписка из торгового реестра, Аффидевит, Гуд стендинг и др.);

б) Если подписывает доверенное лицо – доверенность от уполномоченного лица компании на продажу доли (включающая полномочия на подписание необходимых для продажи документов);

в) Решение о продаже доли ООО либо протокол (с указанием размера, номинальной стоимости, цены продажи), об одобрении крупной сделки и/или сделкой с заинтересованностью либо о том, что она для компании таковой не является.

Все иностранные документы должны быть легализованы и переведены на русский язык, а подпись переводчика нотариально удостоверена.

Порядок покупки доли в уставном капитале

Проведение сделки по покупке или реализации доли уставного капитала (УК) прописано в ст.21 Федерального закона № 14 от 08.02.1998. Согласно данному положению, доли уставного капитала ООО могут передаваться от владельца другому лицу в порядке наследования, дарения или путем оформления иной, юридически значимой сделки.

К таким видам правовых отношений относится и соглашение купли-продажи. Лицо, распоряжающееся долей УК, имеет право продать свою собственность члену общества или третьему лицу, не состоящему в ООО. Основными условиями проведения такой операции являются:

- наличие у продавца прав на долю капитала;

- принятое решение не должно противоречить положениям действующего законодательства и уставным документам организации.

Следует отметить, что члены общества имеют преимущественное право перед другими лицами на покупку доли. Собственник части УК обязан сначала предложить приобрести свою долю по установленной цене участникам общества и лишь в случае их отказа реализовать собственность третьим лицам. Нарушение порядка первоочередного права членам общества может считаться рейдерским захватом.

Прежде чем предложить долю третьему лицу, участвующее лицо обязано уведомить о продаже всех членов компании, а в случае их отказа — оформить специальный документ – оферту. Данный акт заверяется у нотариуса. Немаловажно, что преимущественное право участников ООО на покупку доли сохраняется в течение тридцати дней с момента уведомления остальных членов компании.

Если сделка проводится между участвующими лицами, то процедура удостоверения полномочий продавца и обращения к нотариусу не требуется. Отчуждение части уставного капитала происходит только после полной ее оплаты, а также государственной регистрации сделки.

В трехдневный срок после совершения сделки требуется уведомить ИФНС и остальных членов компании. Инспектор вносит изменения в ЕГРЮЛ и все обязательные бумаги. Чтобы сделка стала действительной, владелец доли обязан представить все правоустанавливающие документы на нее и документальное подтверждение сделки – договор купли-продажи.

Список необходимых документов

Для удостоверения правомерности совершаемой сделки, а также для подтверждения прав на продажу части УК в 2017 году, собственник доли обязан представить в ИФНС и нотариусу (в случае обязательности заверения) следующие бумаги:

- Соглашение о купле-продаже.

- Решение учредителей о создании ООО с указанием участвующих лиц компании.

- Учредительный договор фирмы.

- Протоколы собрания ООО, подтверждающие получение продавцом доли уставного капитала.

- Свидетельство о праве наследования (если доля получена продавцом по наследству).

- Решение суда, подтверждающее право продавца на часть УК.

- Иные виды соглашений, подтверждающие право членам ООО на распоряжение долей.

Дополнительно, свои полномочия, в отношении доли продавец может подтвердить путем предоставления выписки из ЕГРЮЛ, где содержится вся необходимая информация.

Пример по покупке доли в уставном капитале

Сергей М. решил приобрести долю в уставном капитале ООО у своего друга. Нарушив положение о преимущественном праве других участвующих лиц компании, мужчины оформили сделку купли-продажи и подали документы на регистрацию сделки в ИФНС.

Заявление принято не было, а участники ООО обратились в суд из-за допущенного нарушения. В итоге сделка была аннулирована, и Сергей не смог стать собственником части УК.

Заключение

Наиболее популярные вопросы и ответы на них по покупке доли в уставном капитале

Вопрос: Здравствуйте, меня зовут Андрей Котов. Я являюсь участником ООО и недавно по наследству получил право на распоряжение долей УК. Сразу скажу, что заниматься предпринимательством я не планирую и хотел бы продать долю. Сделал предложение остальным членам ООО, однако ни один из них не пожелал оформить договор купли-продажи.

Когда я сообщил, что планирую реализовать свою часть третьему лицу, остальные члены ООО сказали, что я не имею на это права.

Подскажите, могу ли я поступить так, как считаю нужным, и какие особенности следует учитывать при оформлении сделки?

Ответ: Здравствуйте, Андрей. Купля-продажа доли в уставном капитале ООО подробно описана в ст. 21 ФЗ-14 от 08.02.1998. Согласно указанному положению, участники ООО действительно имеют первоочередное право на приобретение доли, поэтому вы поступили совершенно правильно, предложив им оформить сделки.

В данном случае вам следовало составить оферту, извещающую их о вашем решении. Срок действия преимущественного права составляет 30 дней с момента оформления оферты и ее нотариального удостоверения. Таким образом, вы имеете право продать свою часть УК третьему лицу по завершении указанного периода.

Что касается дальнейшего оформления сделки, то здесь следует помнить, что сделки с третьими лицами в обязательном порядке подлежат нотариальному заверению и вступают в силу лишь после госрегистрации, а также после полной их оплаты.

Список законов

Образцы заявлений и бланков

Вам понадобятся следующие образцы документов:

- Образец договора купли-продажи доли в уставном капитале

Вам могут быть интересны следующие статьи:

Остались вопросы и ваша проблема не решена? Получите бесплатную консультацию у юристов прямо сейчас

Вопрос налогообложения

Когда продана доля в УК ООО, продавец зачастую забывает о сделке до того момента, пока налоговики не адресуют ему требование оплатить налоги за продажу доли. Как поступить в этой ситуации?

Доля в УК ООО представляет собой имущественное право, по причине чего в случае продажи доли УК применимы положения, касающиеся купли-продажи. Согласно ГК РФ по договору купли-продажи одна из сторон должна осуществить передачу в собственность другой стороне товара, а другая сторона должна его принять и произвести оплату.

В той ситуации, когда устав ООО либо договор, касающийся осуществления прав участников ООО, не отображает цену продажи доли, у сторон есть возможность установить любую стоимость, которая устраивает обе стороны.

Согласно НК РФ цены, применяемые в сделках между сторонами, которые не взаимозависимы, а кроме того доходы, которые получены ими, признают рыночными. По этой причине уплата налогов от продажи доли в УК ООО физическому лицу (которое не является взаимозависимым) должна быть осуществлена на основе фактической стоимости ее продажи.

В соответствии с НК РФ доходы от источников в России облагаются налогом на прибыль физ. лиц. Кроме того, также НК РФ определяет, что доходы от реализации долей в УК ООО принято относить к доходам от источников в России, и относительно них применяют налоговую ставку, составляющую тринадцать процентов.

В результате прибыль, которую физическое лицо получило от реализации доли в УК ООО, должна облагаться НДФЛ и оплачиваться в соответствии с фактической стоимостью ее реализации.

Необходимо знать! Согласно НК РФ не должны облагаться НДФЛ те доходы, которые были получены от реализации долей участников российских организаций, если на момент реализации подобных долей они постоянно находились в собственности налогоплательщика свыше 5-и лет. Эти положения касаются долей в УК, приобретенных с первого января 2011 года.

Кроме того, при реализации своей доли в УК ООО у налогоплательщика есть право на снижение суммы доходов, которые облагаются налогом, на сумму осуществленных им и подтвержденных по факту расходов, связанных с покупкой такого имущества (к примеру, расходов на оплату услуг нотариуса).

Узнать больше о продаже доли в ООО и получить бесплатную консультацию по внесению изменений в учредительные документы компании можно позвонив по телефону (812) 425-24-05.

Продажа доли в ООО третьему лицу через нотариуса: плюсы и минусы

Его достоинством являются:

- нотариус проверяет юридическую чистоту сделки,

- составляет документы,

- переход доли к покупателю происходит в момент удостоверения договора нотариусом.

Его недостатком являются:

- большое количество документов, необходимых для предоставления нотариусу и строгие требования к их оформлению;

- личное присутствие у нотариуса сторон сделки;

- высокая стоимость услуг нотариуса (Смоленск на 1.01.19: сделка по продаже доли до 1 000 000 руб. — 0,5 % суммы договора, но не менее 1 500 руб., от 1 000 001 руб. до 10 000 000 руб. включительно — 5 000 руб. плюс 0,3 % суммы договора, превышающей 1 000 000 руб., свыше 10 000 001 руб. — 32 000 руб. плюс 0,15 % суммы договора, превышающей 10 000 000 руб., но не более 150 000 руб. Отдельно — подготовка документов 7 500 руб);

- срок оформления сделки и регистрации изменений может затянут;

- возможны и отказы в случае неверно заполненных документов.

Для подготовки договора по отчуждению доли в уставном капитале необходимо представить нотариусу копии документов. В день оформления договора в наличии должны быть подлинники документов и печать общества. При совершении сделки по отчуждению доли ООО обязательно личное присутствие всех участников сделки с действующими паспортами.

Отчуждение доли ООО: варианты купли-продажи доли

Независимо от того, кто является участником договора по купле-продаже доли в ООО путем использования уставного капитала, Закон «Об обществах с ограниченной ответственностью» ФЗ-№14 п. 11 ст. 21 предполагает обязательное удостоверение таких сделок нотариусом.

Сделки по купле-продаже доли в ООО могут предусматривать несколько вариантов смен участников. Остановимся более подробно на каждом из них.

1. Купля-продажа доли между участниками ООО. Каждый участник Общества имеет право продать свою долю (либо ее часть) одному или нескольким участникам ООО. Для выполнения этой сделки не требуется согласия других участников. В случаях, если в Уставе организации имеется ограничение в виде требования согласия на куплю-продажу доли других участников, последние должны предоставить в срок не позднее 30 дней свое согласие либо отказ в письменной форме. На основании представленных генеральному директору решений других участников Общества оформляются необходимые документы и договор купли продажи доли в ООО в простой письменной форме. У нотариуса достаточно присутствия только Продавца доли.

Покупатель доли в ООО становится полноправным ее владельцем после государственной регистрации.

2. Купля-продажа доли в ООО между участником Общества и третьим лицом. Такой вариант оформления купли-продажи доли в ООО возможен при наличии отказов от других участников Общества и отсутствии ограничений на продажу доли через уставной капитал третьим лицам. Продавец доли и ее приобретатель, получив в распоряжение все необходимые документы от других участников ООО, должны заверить их в присутствии нотариуса.

Важно отметить, что сделка по купле-продаже доли в ООО между участником Общества и третьим лицом предполагает наличие согласия супругов на ее совершение. Допускается личное присутствие супругов у нотариуса в момент сделки или же необходимо предоставить такое согласие в письменной нотариально заверенной форме.

Покупатель доли в ООО становится полноценным ее владельцем с момент заверения у нотариуса, который, в свою очередь, должен передать все полученные документы в регистрирующий орган. И только после регистрации изменений в реестре юридических лиц приобретатель доли становится полноправным участником ООО, а Продавец, в свою очередь, получает от Покупателя денежные средства.

В случаях, когда доля в Обществе выкупается в полном объеме, участник-продавец обязан выйти из ООО без дальнейших претензий.

3. Купля-продажа доли в ООО между участником и самим Обществом. Общество с ограниченной ответственностью вправе произвести выкуп доли участника в случаях:

- при наличии запрета в Уставе организации на продажу долей третьим лицам;

- при отсутствии согласия других участников ООО на продажу доли третьим лицам и их желания приобрести таковую у участника-продавца.

В соответствии с Федеральным законом Общество обязано купить долю участника, выходящего из ООО добровольно по письменному заявлению. В данном случае договор купли-продажи доли нотариально не заверяется, а регистрация сделки должна быть выполнена в течение 1 месяца. Выкупленная Обществом доля может быть распределена между другими участниками и третьими лицами (если это не ограничено уставом организации) в течение 12 месяцев. Как показывает практика, существует и обратная ситуация, когда само ООО предлагает выкуп доли не всем участникам Общества. В таких случаях договор купли-продажи доли не требует нотариального заверения, срок регистрации составляет 7 дней. В роли заявителя выступает само Общество в лице руководителя.

Важно! На основании ФЗ 312 «Об обществах с ограниченной ответственностью», если в составе ООО не остается ни одного участника, выход из него не допускается.

4. Купля-продажа доли ООО между третьим лицом и непосредственно Обществом. Данный вариант сделки возможен в случаях, когда доля ООО не перераспределена между участниками Общества в течение 1 года, и возникает необходимость ее продажи третьим лицам. Оформление купли-продажи доли ООО осуществляется посредством заключения договора в простой письменной форме без заверения у нотариуса. Продавцом выступает Общество в лице генерального директора, Покупателем – третье лицо, как будущий участник ООО. В случае если Устав организации предусматривает наличие согласия других участников на продажу доли, они должны быть предоставлены в письменной форме.

Если в Уставе организации имеется ограничение на продажу доли ООО третьим лицам, его необходимо перерегистрировать уже с внесенными изменениями.

Купля-продажа доли в ООО: основные этапы

Оформление сделки по купле-продаже доли в ООО предполагает несколько основных этапов:

- Подготовка необходимого пакета документов и заверение их у нотариуса.

- Нотариальное удостоверение договора и заявления о государственной регистрации.

- Гос.регистрация и внесение соответствующих изменений в Единый государственный реестр юридических лиц (ЕГРЮЛ).

- Получение документов о гос.регистрации.

Договор купли-продажи доли в ООО должен включать в себя:

- предмет договора (информация об ООО и доли участника в Обществе);

- условия и порядок оформления сделки купли-продажи доли;

- стоимость доли в определенном денежном эквиваленте;

- последствия оформления сделки купли-продажи для покупателя и продавца;

- дополнительные условия.

В пакет документов, необходимых для оформления купли-продажи доли в ООО, входят:

- устав Общества в новой редакции, с внесенными изменениями касаемо изменения состава участников;

- договор купли продажи доли ООО;

- ксерокопия свидетельства о государственной регистрации ООО;

- ксерокопия свидетельства о постановке на учет в налоговом органе;

- уведомление Общества и всех участников ООО о продаже доли (в случаях, если участник не является единственным);

- письменный отказ либо согласие других участников ООО на куплю-продажу доли;

- письменное решение о продаже своей доли в ООО;

- документ, подтверждающий факт формирования уставного капитала;

- выписка из ЕГРЮЛ, срок действия которой составляет не более 10 дней;

- письменное согласие одного из супругов (в случае необходимости);

- документ, подтверждающий законное приобретение доли в ООО (нотариально заверенный договор купли-продажи, св-во о наследовании, заявление и протокол о приеме в Общество);

- документ, подтверждающий оплату доли ООО (платежное банковское поручение, справка из банка и т.д.), предоставляется в случае оплаты денежными средствами;

- документ, подтверждающий увеличение уставного капитала имущественным способом (балансовая справка, акт оценки имущества и акт приема-передачи имущества на баланс организации).

Государственная регистрация договора купли-продажи доли ООО

Для отчуждения доли в ООО и регистрации изменений в налоговой инспекции необходимо подать заявление установленной формы. Оформление купли-продажи доли осуществляется на основе договора, подписанного в 2-х экземплярах. В роли заявителя выступает продавец – участник ООО. В случае, если Продавцом является юридическое лицо, допускается участие в качестве заявителя представителя руководителя организации по доверенности. В случае, если в роли Продавцов выступают сразу несколько участников, заявителей должно быть в том же количестве, а договор купли-продажи может включать в себя приложения в количестве, равному числу участников сделки. По окончании сделки у нотариуса, последний должен в течение 3-х дней подать форму заявления в регистрирующий налоговый орган. В течение 5 рабочих дней документы могут быть получены как лично заявителем, так и официальным доверенным лицом. В случаях, если документы высылаются нотариусом почтовым отправлением, св-во о внесении соответствующей записи в ЕГРЮЛ вместе с выпиской будет выслано на юридический адрес ООО, в котором была продана доля.

Продажа доли в уставном капитале организации

Продажа доли ООО в уставном капитале – это одна из сложных сделок, которые попадают под юрисдикцию современного гражданского права.

Сделки с долями в уставном капитале ООО рассмотрены в видео ниже:

Возможность сделки

Реализация участником

Она возможна в том случае, если участник ООО принимает решение реализовать свою часть источников средств, принимающих участие в его деятельности. Тогда ему вменяется в обязанность известить об этом всех остальных членов компании, в связи с тем, что приоритетным правом выкупа обладают именно они. Такая сделка может состояться без участия нотариуса, что позволяет сэкономить деньги и время.

Процедура проходит так: в течение месяца кто-либо из учредителей организации дает согласие на приобретение вашей доли в бизнесе. В такой ситуации оформляется договор в произвольной форме, а заверения в нотариальной конторе не требуется.

Покупка третьим лицом

Также продажа может состояться в том случае, если доля УК организации покупается третьим лицом. Тогда участник должен собрать соответствующую документацию:

Также продажа может состояться в том случае, если доля УК организации покупается третьим лицом. Тогда участник должен собрать соответствующую документацию:

- свидетельств ОГРН и ИНН;

- ксерокопии устава;

- свидетельства о том, что устав видоизменен (если эта процедура имела место);

- решение о создании Общества;

- список учредителей;

- справки, которые подтверждают, что участник выплатил свою долю целиком;

- согласие мужа или жены;

- заявления по соответствующей форме (Р14001) с данными обеих сторон, которые принимают участие в сделке;

Сама сделка проводится нотариусом. Также в ней принимает участие генеральный директор, заверяющий копии документов организации.

Вход или выход акционера из состава

Третий вариант – при входе или выходе акционера из состава ООО. Тогда можно обойтись и без услуг нотариуса. Обычно состав участников меняется при смене учредителей, то есть в состав учредителей вступает покупатель, который выплачивает свой вклад, а выходит продавец.

Минус такого способа заключается в длительном периоде осуществления. При такой смене не всегда можно обойтись одним этапом. Иногда документацию налоговикам приходится подавать несколько раз.

Порядок заключения сделки по отчуждению доли третьему лицу описан в видео ниже:

Невозможность проведения

Реализация доли в УК невозможна, если

- Ее запрещает устав, поэтому перед сделкой следует убедиться в том, что устав предприятия разрешает отчуждение доли посторонним лицам.

- Закон запрещает продавать долю третьему лицу, если кто-либо из участников захотел приобрести у вас акции.

Отражение в 3-НДФЛ

У физического лица, осуществляющего реализацию доли вложенных средств в ООО, появляется доход, и соответственно возникает объект налогообложения НДФЛ. Поэтому его требуется заполнить налоговую декларацию по форме 3-НДФЛ и сдать ее в налоговые органы.

У физического лица, осуществляющего реализацию доли вложенных средств в ООО, появляется доход, и соответственно возникает объект налогообложения НДФЛ. Поэтому его требуется заполнить налоговую декларацию по форме 3-НДФЛ и сдать ее в налоговые органы.

Подать ее нужно в следующем году после продажи части капитала компании. Если сделка состоялась в 2016 году, вычет заявляется в 2017 году при подаче декларации за прошлый год.Затраты, связанные с получением дохода от сделки, требуется подтвердить соответствующими копиями документов (решения ООО о продаже, постановления собрания учредителей, квитанции об оплате, расписки).

Нормативное регулирование

Порядок заключения такой сделки регулируется как положением устава самого общества, так и государством. В частности, речь идет о законе «Об обществах с ограниченной ответственностью» от 08.02.1998 № 14-ФЗ с изм., внесенными Федеральным законом от 03.07.2016 N 360-ФЗ, вступивших в силу с 01.07.2017.

Приобретение доли

Наиболее простым путем приобретения бизнеса считается покупка юридического лица. Чтобы не столкнуться с проблемами в ходе заключения договора о покупке долей в обществе с ограниченной ответственностью, желательно быть в курсе возможных сложностей такой сделки.

Возможность покупки

Такая сделка возможна не всегда. Приобретение доли уставного капитала возможно в отношении части капитала акционера, которая оплачена целиком.

Накануне сделки акционер должен оповестить о своем желании других акционеров. Делается это посредством того, что им направляется оферта с указанием стоимости сделки и условия ее проведения. Считается, что момент получения предложения о сделке определяется днем, когда ООО получает от участника предложение. Если оно отзывается, оферта считается неполученной.

Ее невозможность

Покупка третьи лицом невозможна, если один из акционеров захотел продать свою долю, но при этом уставом ООО такая сделка запрещена. В этом случае право собственности на продаваемую долю переходит непосредственно Обществу. При этом лицу, который выходит из состава участников компании, будет выплачена реальная стоимость его части.

Оформление сделки

Осуществлять сделку купли-продажи следует в нотариальной конторе, при этом должен присутствовать сам владелец доли в уставном капитале и потенциальный покупатель.

Осуществлять сделку купли-продажи следует в нотариальной конторе, при этом должен присутствовать сам владелец доли в уставном капитале и потенциальный покупатель.

Необходимые документы

- Чтобы заключить сделку, нужно будет подготовить следующие документы:

- список акционеров и заявление, оформленное по форме Р-14001;

- договор, подтверждающий долю владельца;

- отказной документ, за подписью всех акционеров, если имущество покупается не ими, а третьим лицом;

- заявление, в котором зафиксировано внесение денег в капитал ООО;

- ордер из кассы, который подтверждает, что имущество оплачено покупающей стороной;

- документ, подтверждающий личность физического лица или документы регистрационного значения для юридических лиц.

Все документы после нотариальной проверки отправляются в налоговую инспекцию, где их рассматривают и одобряют. После этого владелец доли должен посетить банк, чтобы известить об изменениях, которые произошли в компании.

Договор

Законом предусматривается возможность продажи части имущества ООО посредством нотариального договора купли-продажи или аналогичного документа, оформленного в свободной форме. Учитывая, что есть несколько способов оформить продажу части капитала компании, которые определяются сторонами такой сделки, пакет документов отличается, но самым важным является заключение и визирование самого договора купли — продажи, который должен оформляться в соответствии с правовыми нормами и подан на регистрацию в налоговую службу вместе с другими документами.

Нотариально заверенный договор купли — продажи доли компании оформляется, если акционер хочет реализовать всю свою долю или ее часть в УК и таким образом выйти из состава участников. В первом случае он утрачивает не нее все права и обязанности, а во втором – его доля сокращается, но он получает доход от реализации ее части. Такая сделка совершается самим нотариусом.

Образец договора вы можете скачать здесь.

Образец договора

Алгоритм процедуры

- Шаг 1. Если устав Общества предусматривает получение согласия от других участников ООО, отправляется соответствующий письменный запрос на имя руководителя. Согласие регистрируется как протокол общего собрания или письменный ответ от каждого акционера.

- Шаг 2. Продавец направляет в адрес организации нотариально заверенную оферту, которая признается полученной, когда ее получает руководитель.

- Шаг 3. Ответ о согласии должен быть дан акционерами в течение 1 месяца с даты получения оферты.

- Шаг 4. Купля-продажа оформляется в виде договора между покупателем и продавцом, который удостоверятся нотариально.

- Шаг 6. Нотариус направляет налоговикам заявление Р14001, которое заверяется его электронной подписью и получает из ИФНС электронную выписку из ЕГРЮЛ с внесением изменений информации о собственниках или отказ в регистрации изменений и посылает их на адрес руководителя.

- Шаг 7. Общество обновляет список акционеров, указывая новые размеры долей.

Когда НДФЛ с доходов от продажи доли можно не платить

Такое возможно, только если вы продаете долю в уставном капитале ООО в 2016 г.

Как вы, наверное, помните, в НК РФ есть специальная норма, согласно которой освобождаются от обложения НДФЛ доходы, получаемые, в частности, от продажи долей участия в уставном капитале российских организацийп. 17.2 ст. 217 НК РФ. Именно в текущем году эта льгота и начала работатьПисьмо Минфина от 11.06.2015 № 03-04-05/33986, поскольку возможность ее применения законодатель связал с выполнением двух условий:

- на дату продажи доли непрерывно принадлежали вам свыше 5 лет;

- эти доли были приобретены вами начиная с 01.01.2011п. 7 ст. 5 Закона от 28.12.2010 № 395-ФЗ; Письмо Минфина от 01.07.2015 № 03-04-05/38038.

Здесь нужно сразу оговориться, что на практике дата продажи доли и дата получения дохода могут не совпадать. Право собственности на долю в уставном капитале ООО переходит от продавца к покупателю только после внесения изменений в ЕГРЮЛп. 12 ст. 21 Закона № 14-ФЗ. А доход может быть получен и ранее этого дня. Ведь датой получения дохода для целей НДФЛ у гражданина является день выплаты или перечисления денег на его счет в банке либо день передачи дохода в натуральной формеподп. 1, 2 п. 1 ст. 223 НК РФ. То есть если вы фактически получили деньги в декабре 2015 г., а регистрация изменений в госреестре произошла в январе 2016 г. и на дату внесения изменений в ЕГРЮЛ вы владеете долей более 5 лет, то теоретически объекта обложения НДФЛ не возникает. Так получается при буквальном прочтении положений НК РФ. Но не исключено, что в такой ситуации налоговики посчитают вышеназванные условия невыполненными. Поэтому во избежание споров лучше делать так, чтобы условие о нахождении доли в собственности более 5 лет выполнялось как на дату получения денег, так и на дату внесения изменений в ЕГРЮЛ.

Если же вы продаете доли, приобретенные в 2010 г. и ранее, то льгота на вас не распространяетсяПисьмо Минфина от 21.07.2014 № 03-04-05/35537.