Отчет по НДФЛ

Содержание

Пошаговая инструкция по заполнению формы 6-НДФЛ

Образец формы 6-НДФЛ состоит из титульного листа и двух разделов. Инструкция по заполнению бланка формы приводится ниже.

Титульный лист

Здесь заполняют данные по компании:

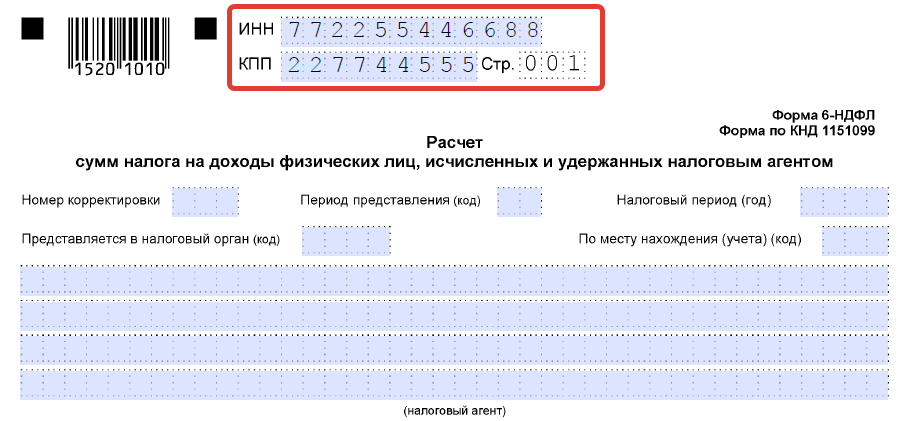

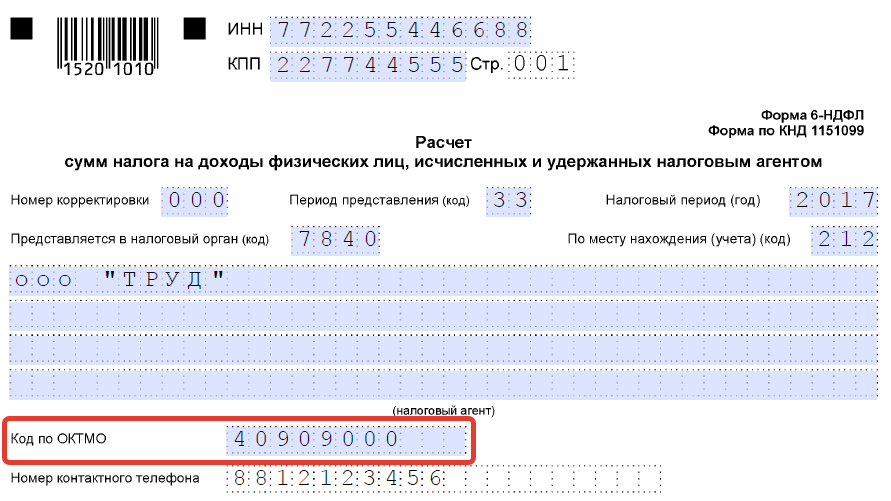

- Реквизиты ИНН и КПП. Если документ предоставляется не головным офисом, а одним из его филиалов, указать необходимо именно КПП филиала.

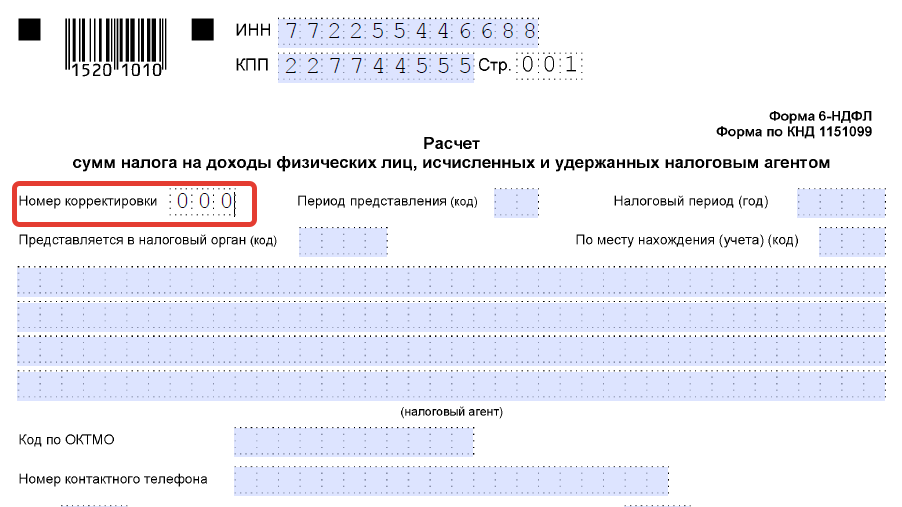

- Далее вносим цифры в номер корректировки – изначально там следуют нули. Если же инспекция не приняла первый вариант 6-НДФЛ, то второй отчет направляется с соответствующей пометкой – т.е. 001, 002 и так далее.

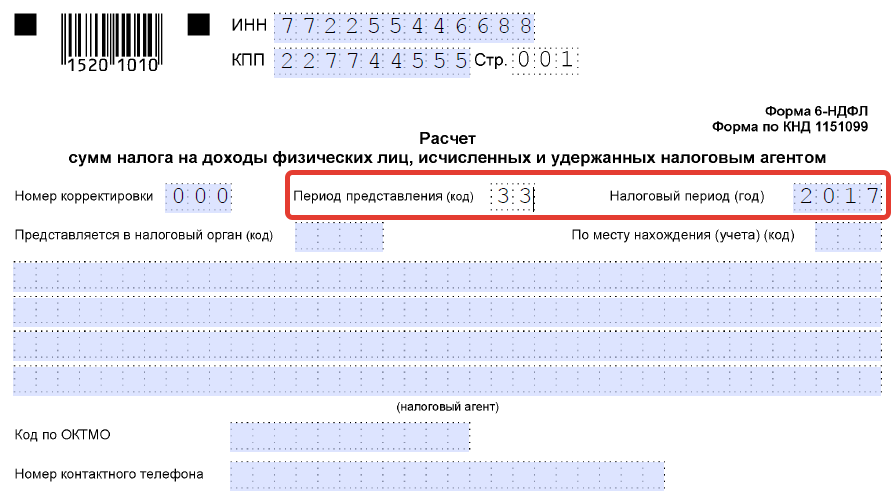

- Отчетный период формы 6-НДФЛ – графа период предоставления заполняется соответствующими кодами: 21(первый квартал), 31(полугодие), 33 (9 месяцев) или 34 (год). При этом всегда прописывают и год, за который предоставляют сведения.

- Код вашей инспекции можно узнать на официальном сайте ФНС.

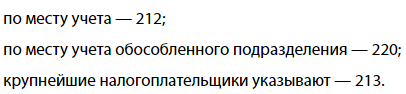

- В графе «по месту нахождения (учета) (код)» указываем ту комбинацию, которая соответствует статусу компании:

- Название компании или ИП указываем сокращенно хотя допускается указать полное наименование.

- В коде ОКТМО прописывают соответствующую комбинацию цифр, например:

Раздел 1

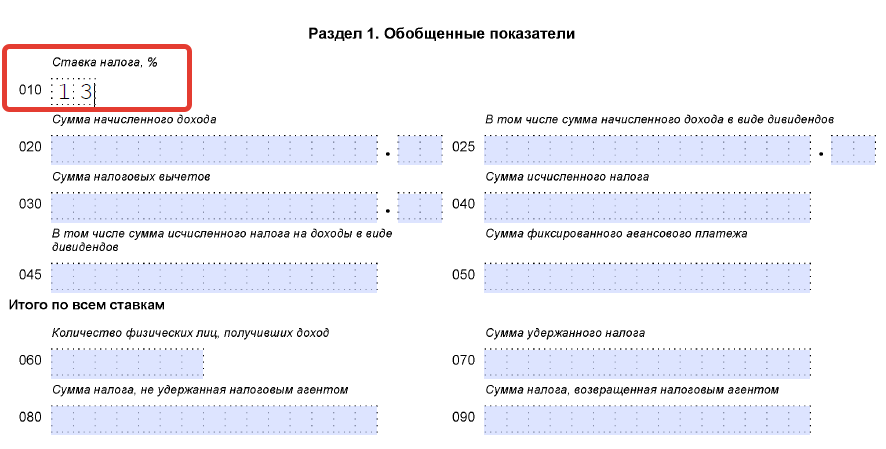

В этом разделе прописывают ставку налога НДФЛ (т.е. 13%), все вычеты (если они были), а также суммы удержанных НДФЛ. Важно понимать, что работник в большинстве случаев получает только заработную плату. Но иногда он также может получать, например, дивиденды, поэтому все выплаты должны учитываться при заполнении формы.

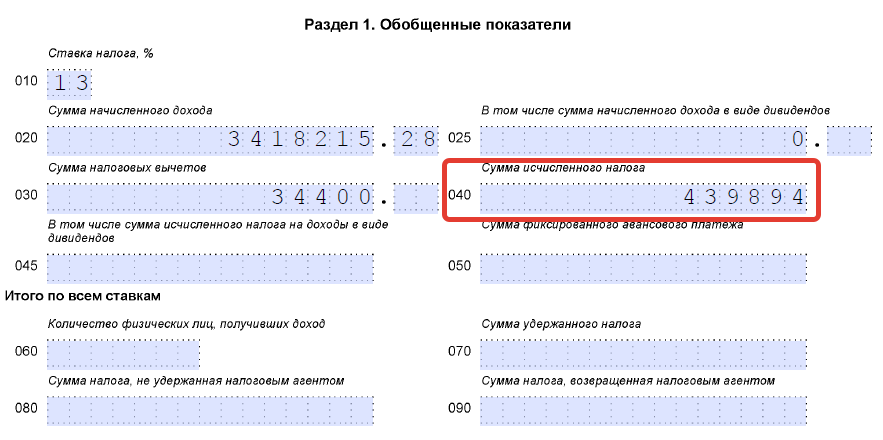

В строке «сумма начисленного дохода» указываем все доходы сотрудников, которые подлежат обложению налогом.

Строка 030 «сумма налоговых вычетов» формы 6-НДФЛ — в ней отражаются налоговые вычеты которые были предоставлены сотруднику, если таковых нет, то не заполняется.

«Сумма исчисленного налога» рассчитываться как:

Ставка налога (010) * (Сумма начисленного дохода (020) — сумма налоговых вычетов (030))

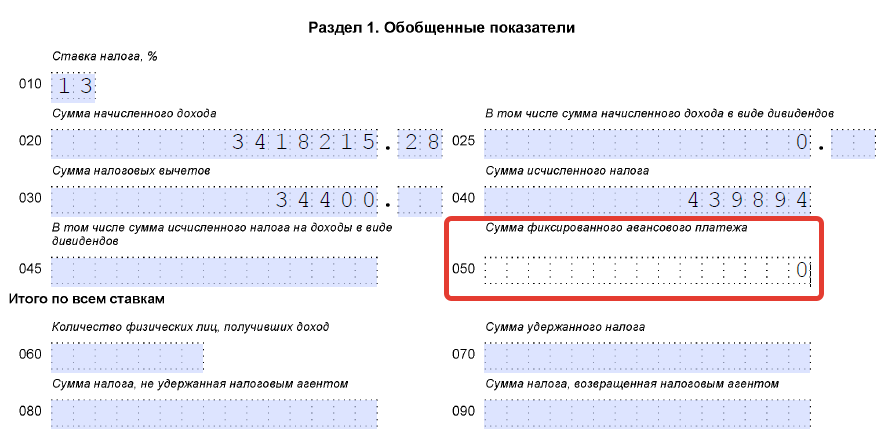

Строчка 050 заполняется в том случае если в компании работают иностранные граждане на основании патента

В итогах указывают общее количество всех сотрудников, которые получили зарплату, а также иной доход благодаря сотрудничеству с компанией. Также фиксируют общую сумму НДФЛ.

Раздел 2

В этом разделе необходимо расписать итоговые суммы по всем ставкам:

- получения дохода;

- списания налога;

- его перечисления.

Подробный видео комментарий налогового консультанта по особенностям заполнения формы 6-НДФЛ в программе 1С:

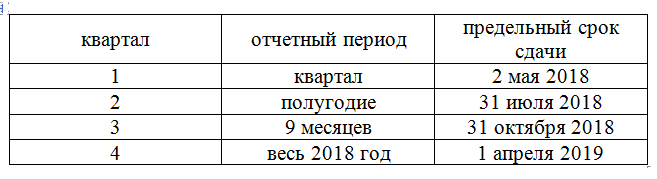

Сроки и место сдачи 6-НДФЛ

Форму 6 НДФЛ обязаны сдавать все юридические лица и частные предприниматели (ИП) каждый квартал, т.е. 4 раза в год. В документе содержится информация о:

- доходах сотрудников, которые были получены от работодателя (зарплата, премия, компенсации, командировочные и др.);

- удержанные подоходные налоги с каждого вида поступления;

- налоговые вычеты, если таковые были предоставлены.

Важно понимать, что эти сведения приводятся по всем сотрудникам, которые заключили с работодателем официальный трудовой договор, в том числе по:

Важно понимать, что эти сведения приводятся по всем сотрудникам, которые заключили с работодателем официальный трудовой договор, в том числе по:

- совместителям;

- сезонным работникам;

- внештатным заместителям и т.д.

6-НДФЛ подается в местное отделение ФНС. Если юридическое лицо имеет несколько обособленных подразделений, справку предоставляют в ту инспекцию, которая территориально соответствует юридическому адресу головного офиса.

Все данные в форме приводятся нарастающим итогом – сначала первый квартал, затем полугодие, 9 месяцев и весь календарный год (12 месяцев).

Важно понимать, что под моментом сдачи документа подразумевается фактический момент, когда письмо было отправлено в адрес ФНС. То есть если оно было отправлено даже в 23:59 последнего отчетного дня, формально это не будет нарушением установленного регламента.

Компании предоставляют образец заполнения формы 6-НДФЛ:

- В бумажном виде, если официально трудоустроено до 25 сотрудников включительно. При этом двусторонняя печать не допускается.

- В электронном виде, если численность более 25 человек.

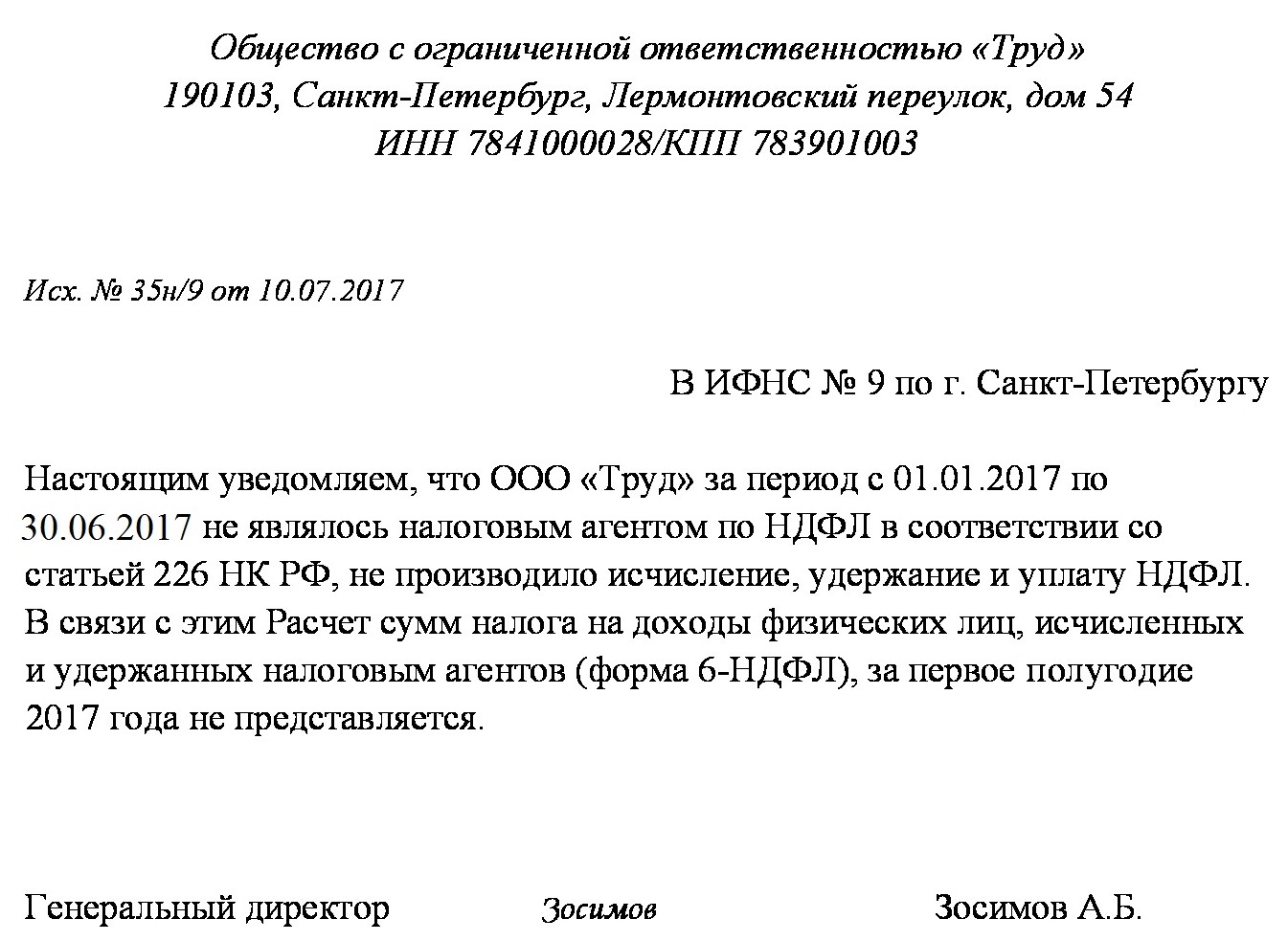

Форма 6-НДФЛ сдается даже в тех случаях, когда работнику была произведена только 1 выплата за весь год (например, по больничному, после чего он уволился). Если же в данном отчетном периоде работодатель не производил никаких выплат, сдавать документ не нужно. На всякий случай компания или предприниматель могут подстраховаться и отправить в налоговую инспекцию уведомление в произвольном виде, например:

Обязанность предоставления 6 НДФЛ не освобождает от обязанности составления 2 НДФЛ.

Типичные ошибки при заполнении

В основном заполнение справки 6-НДФЛ не вызывает особых затруднений, поскольку образец выглядит довольно просто. Тем не менее, могут возникнуть ошибки, связанные с неточным указанием необходимых дат выдачи отпускных:

- Дата выдачи этих выплат – это не тот же день, когда они были начислены. Например, если начисление произошло еще в декабре, то фактическая выплата на руки сотруднику – в январе, то средства отразят только в отчете за 1 квартал нового года. А в отчете за 4 квартал предыдущего подобных сведений содержаться не должно.

- Дата выдачи отпускных – это не первый день отпуска. Например, сотрудник уходит в отпуск с понедельника 29 января 2018 года. А отпускные ему начислили в последний перед этим рабочий день – т.е. в пятницу 26 января. Соответственно, в строке 100 прописывают именно дату 26.01.2018 г.

- Иногда отпускные ошибочно прибавляют к зарплате (или авансу), которую выдали в том же месяце. Например, сотрудник уходит в отпуск с 29 января 2018 года, отпускные были выданы 26 января. А аванс получен как обычно 25 января. Плюсовать сумму за 25 и 26 января нельзя. То есть отпускные всегда указываются исключительно в своей строке. Даже если аванс был бы получен также 26 января, сложение сумм не допускается.

Таким образом, при заполнении справки 6-НДФЛ важно внимательно вписать все сведения. Никаких помарок, исправлений и зачеркиваний, равно как и не читаемого текста в документе не допускается. Если необходимо исправить какие-либо данные или отдельные символы, оформляют другой бланк.

Поделиться ссылкой:

В 2018 году форма налоговой отчетности 6-НДФЛ претерпела некоторые изменения, в связи с чем встает вопрос о том, как корректно заполнить декларацию. Все данные о порядке заполнения формы имеются на официальном сайте ФНС в открытом доступе.

Порядок заполнения 6-НДФЛ

Отчет 6-НДФЛ состоит из трех фрагментов:

- Титульный лист.

- Раздел 1 «Обобщенные показатели».

- Раздел 2 «Даты и суммы фактически полученных доходов и удержанного налога на доходы физических лиц».

В первом разделе указываются общие показатели по всему предприятию в целом. Второй раздел заключается в подробном отображении сумм доходов каждого отдельно взятого сотрудника, величины удержанных налогов на доходы и даты расчетов.

Оформление декларации начинается с заполнения титульного листа. Титульник формы отчетности 6-НДФЛ практически ни чем не отличается от других банков отчетности по НДФЛ, однако, на некоторые нюансы стоит обратить особое внимание.

Во-первых, в строке «Период предоставления» необходимо указать код соответствующий отчетному периоду. Во-вторых, в строке «Налоговый период» следует указать год, на который составляется отчет. И в-третьих, в строке «По месту нахождения» указывается код, который соответствует местонахождению компании относительно налоговой инспекции, в которой она проходила постановку на учет. Перечень кодов приведен в таблице:

| Код | Наименование |

| 120 | По месту жительства индивидуального предпринимателя |

| 124 | По месту жительства члена (главы) крестьянского (фермерского) хозяйства |

| 125 | По месту жительства адвоката |

| 126 | По месту жительства нотариуса |

| 213 | По месту постановки на учет в качестве крупнейшего налогоплательщика |

| 214 | По месту нахождения российской организации, не являющейся крупнейшим налогоплательщиком |

| 215 | По месту нахождения правопреемника, не являющегося крупнейшим налогоплательщиком |

| 216 | По месту постановки на учет правопреемника, являющегося крупнейшим налогоплательщиком |

| 220 | По месту нахождения обособленного подразделения российской организации |

| 320 | По месту осуществления деятельности индивидуального предпринимателя |

| 335 | По месту нахождения обособленного подразделения иностранной организации на территории Российской Федерации |

Общая схема заполнения титульного листа предполагает следующее:

- указывается ИНН и КПП организации (в случае индивидуальных предпринимателей указывается только номер ИНН);

- если документ подвергался исправлениям, то обязательно ставится номер корректировки: первоначальный документ имеет номер «000»,корректировочный – «001»;

- указывается код периода;

- ставится код налоговой службы и места предоставления отчета: для юридических лиц код «212» — по месту постановки на учет, для ИП код «120» — по месту жительства;

- прописывается полное наименование организации или ФИО ИП;

- указывается код ОКТМО (код по общероссийскому классификатору территорий муноброзований);

- указывается контактный номер для осуществления обратной связи, количество страниц в документе и листов в приложении при его наличии.

Далее титульный лист заполняется стандартно: с левой стороны подписаны данные представителя отчета по форме 6-НДФЛ, а справа данные работника ФНС, принявшего отчет.

Стоит учесть, что если применяется несколько кодов ОКТМО то по каждому из них должен составляться отдельный отчет 6-НДФЛ. Такая ситуация может возникнуть, если заработная плата сотрудников дочернего предприятия (обособленного подразделения территориально удаленного), выплачивается головной организацией. В данном случае заполняются 2 декларации и сдаются в соответствии с кодом ОКТМО.

У ИП также может быть несколько кодов ОКТМО. Такое происходит если деятельность предпринимателя частично переходит на патент или ЕНВД. Таким образом, ИП предстает налогоплательщиком другой налоговой инспекции, что должен отображать код ОКТМО.

Образец заполнения Титульного листа декларации 6-НДФЛ в 2018 году

Образец заполнения Титульного листа декларации 6-НДФЛ в 2018 году

Разделы декларации

Заполнение разделов декларации 6-НДФЛ может происходить по-разному в зависимости от способа начисления заработной платы: до истечения текущего месяца или с переносом оплаты на следующий месяц. Практика авансовых платежей предусматривает выплату аванса, который начисляется в середине текущего месяца, и основную часть заработной платы, начисляемой либо в конце текущего месяца, либо в начале следующего.

Очень важное значение способ начисления заработной платы имеет, если отчет происходит на стыке периодов. И в том и другом случае числовые показатели будут разными, но в обоих случаях будут верны.

Для того, чтобы детально изложить алгоритм заполнения разделов формы отчетности 6-НДФЛ, возьмем в качестве примера некую организацию «Ко», которая имеет штат из 10 сотрудников, численность которого не изменилась с начала 2018 года. Отчет заполняется за 9 месяцев.

Ситуация 1 Заработная плата за месяц выплачивается в этом же месяце

Каждый сотрудник получает зарплату в размере 30 000 ₽. Доход в виде дивидендов не был начислен, следовательно общий доход всех сотрудников за 9 отчетных месяцев будет равен 2 700 000 ₽ (30 000 ₽ × 10 сотрудников × 9 месяцев).

Всем сотрудникам были представлены налоговые вычеты на сумму 50 000 ₽, из чего следует вывод, что исчисленный размер налога с дохода физических лиц равен 344 500 ₽ ((2 700 000 ₽ — 50 000 ₽) × 0,13%).

Полученные данные необходимо записать в соответствующие строки декларации:

| Код | Пример | |

| 010 | Налоговая ставка. Если часть доходов облагается НДФЛ по ставкам другого размера, необходимо заполнить несколько Разделов 1 | 13% |

| 020 | Сумма доходов всех сотрудников за указанный в отчете период | 2 700 000 ₽ |

| 030 | Сумма налоговых вычетов | 50 000 ₽ |

| 040 | Сумма НДФЛ исчисленная за 9 месяцев | 344 500 ₽ |

| 050 | Доход в виде дивидендов | — |

| 060 | Общее количество сотрудников | 10 |

| 070 | Итоговая сумма удержанного налога | 344 500 ₽ |

При выплате заработной платы в текущем месяце должно произойти соответствие показателей строк 040 и 070. Простыми словами, сколько налога было исчислено с доходов физических лиц, столько же и должно быть удержано. Если по каким-то причинам некоторая сумма налога не была удержана, она должна отображаться в строке 080. Тогда строка 040 должна быть равна сумме строк 070 и 080.

Во втором разделе суммы отображаются согласно определенным датам:

- число, когда происходит начисление заработной платы;

- число фактической выплаты средств (если сотрудник должен получить заработную плату 25 числа, то перечисление средств происходит 24 числа, тогда же происходит удержание НДФЛ);

- число перевода налоговых отчислений в бюджет (день следующий за выплатой).

Используя в качестве примера организацию «Ко», Раздел 2 будет заполняться следующим образом:

| Код | Пример | |

| 100 | Дата получения дохода | 25.09 |

| 110 | Дата удержания | 24.09 |

| 120 | Дата уплаты налоговых отчислений | 25.09 |

| 130 | Общая сумма доходов за месяц | 300 000 ₽ |

| 140 | Общая сумма НДФЛ за месяц | 39 000 ₽ |

Ситуация 2 Заработная плата за месяц выплачивается в месяце следующем

В качестве наглядного примера возьмем эту же организацию «Ко», в штате которой работают 10 человек, и получают оплату за труд в размере 30 000 рублей с учетом налоговых отчислений. Зарплата в данном случае начисляется 10 числа каждого месяца за предыдущий. Например, за зарплату за апрель сотрудники получают 10 мая.

Налоговая ставка, сумма налогового вычета за год и отсутствие начислений по дивидендам для удобства расчета остаются прежними.

Заполнение Раздела 1, в данном случае, будет различаться только составом строки 070. В случае, когда зарплата начисляется на следующий месяц, необходимо произвести несложный расчет: 344 500 ₽ (сумма НДФЛ за 9 месяцев) — 39 000 ₽ (сумма НДФЛ за месяц) = 305 500 ₽

Именно такое значение примет строка 070 во втором случае, так как с зарплаты, которая будет выплачена в будущем месяце, ещё не удерживается налог.

При заполнении Раздела 2 следует отметить следующие изменения:

| Начисление доходов для расчета НДФЛ | Последнее число месяца 30.04 |

| Удержание НДФЛ | Дата фактической выплаты заработной платы. Если начисление происходит по 10 числам, то в банк эти средства поступят на день раньше. Предположим, что 10.05 – это понедельник, тогда средства в банк поступят 07.05. Соответственно, 07.05 – дата удержания налога |

| Дата уплаты налога | Дата, следующая за датой выплаты (10.05) |

Как правильно заполнить форму 6-НДФЛ

Если заполнение титульного листа не вызывает особых трудностей, порядок заполнения Раздела 1 «Обобщенные показатели» может вызвать вопросы.

Если в течение года применялись разные налоговые ставки, то строки 010-050 заполняются отдельно для каждой налоговой ставки. При этом показатели приводятся суммарно по всем физическим лицам, к доходам которых применяется каждая конкретная ставка.

Строки 010-090 заполняются суммарно с начала года.

По строке 010 «Ставка налога, %» указывается применяемая в отчетном периоде ставка налога.

Строки 020-050 заполняются применительно к каждой конкретной ставке, указанной по строке 010.

По строке 020 «Сумма начисленного дохода» указывается сумма начисленного дохода нарастающим итогом с начала налогового периода.

Если в налоговом периоде начислялись дивиденды, то их сумму налоговый агент отражает еще раз по строке 025 «В том числе сумма начисленного дохода в виде дивидендов».

По строке 030 «Сумма налоговых вычетов» отражается сумма налоговых вычетов, которая уменьшает доход, подлежащий налогообложению. В этой строке отражаются, в частности, стандартные налоговые вычеты, предусмотренные ст. 218 НК РФ, а также вычеты в размерах, предусмотренных ст. 217 НК РФ (например, вычет из стоимости подарков или материальной помощи). Полный перечень вычетов можно найти в приказе ФНС России от 10.09.2015 № ММВ-7-11/387@.

Сумма исчисленного НДФЛ отражается по строке 040 «Сумма исчисленного налога».

В строке 045 «В том числе сумма исчисленного налога на доходы в виде дивидендов» нужно указать сумму НДФЛ с дивидендов, отраженных ранее по строке 025.

Если у организации или ИП трудится иностранец, который имеет патент и самостоятельно уплачивает НДФЛ, то налоговый агент может уменьшить исчисленный НДФЛ таких работников на сумму перечисленных ими фиксированных платежей по НДФЛ. Сумма, на которую налоговый агент уменьшает исчисленный НДФЛ, отражается по строке 050 «Сумма фиксированного авансового платежа».

По строке 060 «Количество физических лиц, получивших доход» налоговый агент должен указать общее количество физлиц, которые получили от него доход в налоговом периоде. Если в течение года одно и то же физическое лицо было уволено и вновь принято на работу, по строке 060 оно указывается только один раз.

По строке 070 «Сумма удержанного налога» отражается сумма НДФЛ, которая была удержана налоговым агентом.

По строке 080 «Сумма налога, не удержанная налоговым агентом» отражается та сумма НДФЛ, которую налоговый агент не смог удержать из доходов физлица.

По строке 090 «Сумма налога, возвращенная налоговым агентом» нужно показать сумму НДФЛ, которая была возвращена налоговым агентом в соответствии со ст. 231 НК РФ.

Строки 060-090 заполняются суммарно по всем налоговым ставкам и обязательно на первой странице Раздела 1.

Как заполнить Раздел 2 формы 6-НДФЛ, мы рассматривали в нашем отдельном материале.

Добавить комментарий