Налоги в зарубежных странах

Содержание

Глава 1 общая характеристика систем налогообложения зарубежных стран

|

Введение……………………………………………………… |

|

|

Глава 1. Общая характеристика систем налогообложения зарубежных стран…………………………………………… |

|

|

Глава 2. Налоговая система США………………………….. |

|

|

Глава 3. Налоговые системы Европейских стран…………. |

|

|

3.1 Налоговая система Германии…………………… |

|

|

3.2 Налоговая система Франции……………………. |

|

|

3.3 Налоговая система Испании…………………….. |

|

|

3.4 Налоговая система Италии….…………………… |

|

|

Методические указания по выполнению контрольной работы ……………………………………………………… |

|

|

Заключение……………………………………………… |

|

|

Список литературы…………………………………….. |

|

ВВЕДЕНИЕ

Налоги – одно из важных понятий экономической науки, являющиеся экономической категорией, одним из звеньев экономических отношений.

В современном понимании налог – это обязательный, принудительный, безвозмездный платеж, взимаемый с организаций и граждан в форме отчуждения принадлежащих им на правах собственности, хозяйственного ведения или оперативного управления денежных средств в бюджет и внебюджетные фонды в определенных законом размерах и в установленные сроки в целях финансового обеспечения государства и его территориальных образований.

Признаками налога являются:

— императивность (безусловность, категоричность), которая означает, что субъект налога не вправе отказаться от возложенной на него обязанности безвозмездно отдать часть своего дохода (согласно закону) государству, а в случае невыполнения обязанности последуют санкции по ее принудительному изъятию;

— смена формы собственности дохода, которая означает, что часть дохода субъекта безвозмездно переходит в собственность государства, обезличивается и используется государством по своему усмотрению;

— безвозвратность и безвозмездность передаваемой части дохода, которые означают, что отданная часть дохода не возвратится субъекту налога и он не получит никаких прав;

— легитимность, которая означает не только признание налогов на основе законодательного права, но и их взимание только с законных операций.

Исторически современные налоги происходят от первичных форм налогообложения, применявшихся в государствах Древнего Востока, и налогов, взимавшихся в Европе церковными властями, — в католических странах и муниципалитетами – в свободных городах; и, соответственно, «авторские права» на общую идею налога должны быть разделены между восточными правителями, западной христианской церковью и городским самоуправлением.

Налоговая теория и практика на протяжении тысячелетий выработала огромное количество специальных налоговых терминов, которые прочно вошли в быт налогоплательщиков и налоговое законодательство.

Вместе с тем в области налогов и налогообложения разных стран хотя и существует своя налоговая терминология, но в большинстве из них получили широкое распространение общепризнанные названия элементов налогов и налоговая терминология. Если элементы налога отражают социально – экономическую сущность налога как явления, его родовые признаки, то характеристика элементов налога или налоговая терминология используются в законодательных актах и нормативных документах, определяющих условия налогообложения, его организацию, порядок исчисления и взимания налогов.

Налоговая система любой страны – это совокупность однородных элементов, объединенных в единое целое и выполняющих единую задачу – изъятие налогов и сборов с субъектов налога в соответствующие бюджеты и внебюджетные фонды территориальных образований.

Налоговые системы развитых зарубежных стран современную структуру приобрели в результате налоговых реформ, проведенных после окончания Второй мировой войны и в 80-е годы прошлого века.

Преобразования налоговых систем проходили по принципу «лучше низкие ставки и мало льгот, чем высокие ставки и множество исключений». Налоговые системы западноевропейских стран, Соединенных Штатов Америки и России значительно различаются между собой.

Анализ налоговых систем зарубежных стран свидетельствует следующее:

— в США в сфере налогообложения занят единый орган — Служба внутренних доходов с ее региональными и окружными управлениями, насчитывающая в своем составе 120 тыс. служащих на 250 млн. граждан, так что в среднем на одного налогового служащего приходится 2100 граждан. Налоговая служба США при этом обеспечивает собираемость платежей на уровне 95—98% от плановых показателей;

— в Великобритании сбор налогов возложен на Единую службу, насчитывающую 100 тыс. служащих на 65 млн. населения, что составляет 750 граждан на одного налогового служащего, при этом собираемость налогов обеспечивается на уровне 98% от расчетных показателей;

— во Франции сборами налогов занимается Главное налоговое управление Министерства экономики, финансов и бюджета, насчитывающее около 83 тыс. налоговых служащих на 63 млн. граждан (на одного налогового служащего приходится 750 граждан), обеспечивающих собираемость налогов на уровне 96 — 98% от расчетных.

Из приведенного анализа следует, что в России и ряде стран Западной Европы на одного налогового служащего приходится в среднем по 750 граждан населения, однако, во-первых, в России в сфере налогообложения задействовано два министерства, две службы (ведомства) и несколько фондов, в которых множество чиновников, а не налоговых сотрудников, и, во-вторых, по собираемости налогов они отстают от налоговых систем вышеуказанных стран в 1,5—2 раза. В сравнении же с налоговой системой США налоговая система России почти в 3 раза уступает и по показателю граждан, приходящихся на одного налогового служащего.

Отношение налоговых поступлений к валовому внутреннему продукту по анализируемым странам колеблется от 28.9% в США до 55.3% в Швеции, в среднем по Европе оно -39.9%.

По структуре налоговых поступлений страны можно разделить на следующие группы, в которых:

а) доля налогов на прибыль, товары и услуги, а также отчисления на социальную защиту отличается незначительно и колеблется в пределах 28-35% (Испания, Италия, Германия, Бельгия, Западная Европа в среднем);

б) наибольшей является доля подоходных налогов (от 37 до 58%) в США, Дании, Англии, Швеции, Польше.

в) наибольшей является доля отчислений на социальную защиту (от 38 до 46%) в Австрии, Франции, Нидерландах.

г) наибольшей является доля налогов на товары и услуги (от 42 до 48,1%) в Португалии, Греции, Ирландии.

В числе имущественных налогов во всех развитых странах преобладают:

1. Налог на имущество (недвижимость);

2. Земельный налог;

3. Налог на застройку городских территорий;

4. Налог на приобретение транспортных средств.

5. Налог на строение и сооружения;

6. Налог с владельцев транспортных средств;

7. Налог на наследование и дарение.

Первые четыре вида налогов уплачивают физические и юридические лица, последние три — только физические лица.

Важнейшим, определяющим фактором в развитии налогообложения в экономически развитых странах является тенденция глобализации мировой экономики. Переход субъектов предпринимательства разных стран к сотрудничеству, размещению капиталов в разных странах и организации производств в различных экономических зонах позволил налогоплательщику самому выбрать страну, в которой будет уплачена часть налоговых платежей. При этом в стране, на территории которой реализуются отдельные этапы производственного процесса, будет наблюдаться сокращение налоговой базы, а наличие низких налоговых ставок в одном из государств становится фактором, влияющим на размещение инвестиционных потоков денежных средств. Причем глобализация экономики окажет влияние на собираемость как прямых, так и косвенных налогов. В частности, повышение акцизов на какой-либо товар в одной стране в условиях ликвидации таможенных границ непременно породит бум «туристов» в страну с целью приобретения дешевого товара. В условиях глобализации экономики становится очевидным факт противоречия между глобальным характером налогообложения и доходами юридических и физических лиц. Данная ситуация обострит конкуренцию между государствами за право сбора налогов с субъектов предпринимательства. Особенно это становится заметным в условиях создания оффшорных зон и «налоговых гаваней» в странах, которые предоставляют предпринимателям возможности законной оптимизации налоговых платежей.

Промышленно развитые страны отказались от ликвидации оффшорных зон и «налоговых гаваней», но вместе с тем приняли пакет налоговых мер, ориентирующих национальные налоговые системы не на конфронтацию с «налоговыми гаванями», а на снижение высоких налоговых ставок, увеличение числа льгот или прямых субсидий и компенсаций для экспортной деятельности инвестирования, создания новых рабочих мест и т. д. Это положение весьма благоприятно может сказаться на тех компаниях, которые не ведут активной производственной деятельности в странах основного местонахождения. Кроме того, в развитых странах нередко предоставляются отсрочки от налогообложения доходов, полученных за рубежом. Все государства понимают, что даже выведенные в оффшорные зоны капиталы только базируются в них, а реально функционируют в промышленно развитых странах. В эти же страны переводятся и доходы с этих капиталов. Правительства развитых стран осознают, что жесткая позиция по отношению к налогообложению и взаимоотношениям крупных компаний с «налоговыми гаванями» может побудить инвесторов и компании покинуть данную страну. Правительства развитых стран понимают, что «налоговые гавани», или «убежища», играют важную роль в смягчении остроты конкурентной борьбы и противоречий между развитыми странами за привлечение капиталов и дают правительству важный аргумент для внутриполитической борьбы в них, позволяя властям защищать предоставление существенных налоговых льгот предпринимателям.

Однако в рамках данной конкуренции предприниматели промышленно развитых стран рассматривают реформу налогообложения как одну из основных и первоочередных задач в сторону упрощения налоговой системы, что позволит минимизировать нарушение принципа справедливости налогообложения.

Для решения этой задачи в области прямого налогообложения используется концепция совокупного дохода налогоплательщика, который включает все виды финансовых доходов, полученных за определенный период времени. Принятие данной концепции означает существенное расширение базы обложения подоходными налогами, поскольку в облагаемую базу включаются не только прямые доходы, но и доходы от недвижимости, ценных бумаг, прироста капиталов и др.

Одной из важнейших тенденций в реформировании налогообложения доходов граждан в промышленно развитых странах наметилась тенденция увеличения вычетов и налоговых льгот, учитываемых при налогообложении доходов населения.

В сфере корпоративного налогообложения наблюдаются тенденции снижения общей ставки налога с одновременным расширением налогооблагаемой базы. В этом случае государство преследует цели поддержания конкурентоспособности национальной налоговой системы, соблюдения принципа справедливости при налогообложении и поддержания достигнутого уровня государственных доходов.

В ряде промышленно развитых стран существуют различные подходы к проблеме налогообложения распределяемой и перераспределяемой прибыли. В частности, прибыль облагается как на уровне компании, так и на уровне акционера; наблюдается уменьшение налогооблагаемой прибыли на уровне компании и уровне акционера; установление специальных ставок на распределяемую прибыль и др.

Общей практикой косвенного налогообложения в развитых странах является использование налога на добавленную стоимость.

Анализ налоговой политики промышленно развитых стран свидетельствует, что одной из главных закономерностей этих стран является повышение роли налогов на потребление. В частности, удельный вес налогов на потребление этих стран вырос с 12 до 18% при практически неизменной доле налога на прибыль и подоходного налога. Промышленно развитые страны в качестве обязательного условия вступления в ЕС выдвинули условие введения в национальную налоговую систему НДС на уровне 15—20 %, что, по их мнению, будет способствовать выравниванию условий конкуренции для субъектов экономики в различных странах.

Особенности налоговой системы Франции

Одним из крупнейших унитарных государств современной Европы является Франция. Налоги, существующие в этой стране, можно условно разделить на три крупных блока; косвенные налоги, включаемые в цену товара, или налоги на потребление, налоги на прибыль (доход) и налоги на собственность.

Налоговая система Франции представляет собой очень своеобразную совокупность налогов и сборов. Она формировалась многие десятилетия, отражая исторические и культурные особенности страны. В настоящее время система стабильна в отношении перечня взимаемых налогов и сборов, правил их применения. Ставки же налогов ежегодно пересматриваются с учетом экономической ситуации и направлении экономико-социальной политики государства. Среди главных черт французской налоговой системы следовало бы выделить такие, как социальная направленность, преобладание косвенных налогов, особая роль подоходного налога, учет территориальных аспектов, гибкость системы в сочетании со строгостью, широкая система льгот и скидок, открытость для международных налоговых соглашений.

Рассматривая налоговую систему Франции в сравнении с российской, можно говорить о ее большей эффективности. Многие ее достоинства почти зеркально проецируются в область проблем российской налоговой системы: слабый территориальный аспект, низкая собираемость, слабо выраженные социальные функции, противоречивость многих налогов. Но здесь следует учитывать период времени, в течение которого развивались системы. Российская налоговая система только формируется. Ее преимущества заключаются в том, что в собственном развитии она может использовать опыт многих стран мира. Французский опыт также был бы полезен. Среди черт, которые можно позаимствовать у французской налоговой системы, можно в первую очередь назвать социальную направленность и территориальный аспект.

Рассматривая налоги Франции в международном аспекте, можно отметить значительное количество международных налоговых соглашений. При всей самобытности своей системы страна стремится к сближению с налоговыми системами других стран мира. Это является положительной тенденцией в контексте мировой налоговой гармонизации.

Налоги и сборы формируют около 90% бюджета государства. Сборы осуществляются единой службой. Основные виды налогов — косвенные, прямые, гербовые сборы. Преобладают косвенные налоги. 50% от косвенных налогов составляют НДС. Существует строгое деление на местные налоги и налоги, идущие в центральный бюджет.

Основные федеральные налоги:

- НДС;

- подоходный налог с физических лиц; налог на прибыль предприятий;

- пошлины на нефтепродукты;

- акцизы (кроме обычных продуктов к акцизным относят спички, минеральную воду, услуги авиатранспорта);

- налог на собственность;

- таможенные пошлины;

- налог на прибыль от ценных бумаг и др.

Основные местные налоги:

- туристский сбор;

- налог на семью (состоит из трех налогов: на жилье, земельный налог на здания и постройки, налог на землю);

- налог на профессию;

- налог на уборку территории;

- налог на использование коммуникаций;

- налог на продажу зданий.

В целом, местные налоги составляют 30% общего налогового бремени, они же наполняют 40% местных бюджетов.

Налоговая система Франции интересна тем, что именно в этой стране был разработан и впервые в 1954 г. внедрен налог на добавленную стоимость. Налоговая система нацелена в основном на обложение потребления. Налоги на доходы и на собственность являются умеренными. Отличительная черта налоговой системы Франции — высокая доля взносов в фонды социального назначения (ФСН). Так, сумма взносов в ФСН в структуре обязательных отчислений составляют 43,3%, что значительно превосходит крупнейшие развитые страны: в Германии — 37,4%, Великобритании — 18,5, США — 29,7.

Налоговые поступления в доход бюджета центрального правительства Франции составляют более 93%. Местные налоги составляют около 40% доходной базы местных органов управления. Преобладают два вида местных налога: налог на предприятия и налог на семью. Налоговая система страны вырабатывается и осуществляется в целях развития экономики.

Эластичность налоговой системы заключается в том, что ежегодно в соответствии с изменениями политической и экономической конъюнктуры законодательно уточняются ставки налогов. Правила же применения налогов обычно стабильны в течение ряда лет.

В настоящее время применяются стандартная и пониженная ставки НДС, равные соответственно 20,6 и 5,5%. Пониженная ставка применяется по отношению к ряду сельскохозяйственных продуктов, продовольствию, медикаментам, медицинскому оборудованию, книгам, грузовым и пассажирским перевозкам, обедам для работников предприятий, культурным и культурно-зрелищным мероприятиям, туристический и гостиничным услугам. Французское законодательство предусматривает ряд существенных льгот по НДС: в их рамках от налогообложения освобождаются:

- малые предприятия — в том случае, если их оборот за финансовый год не превысил указанной в законе суммы. В этом случае подобные предприятия имеют право применить льготу начиная с года, следующего за отчетным (ст. 25 финансового законодательства Франции):

- все операции, связанные с экспортом. Субъекты предпринимательства осуществляющие экспортные сделки, пользуются правом на возмещение уплаченного ими НДС по ценностям, приобретенным у поставщиков и использованным при производстве экспортной продукции (работ, услуг):

- банковская и финансовая деятельность:

- услуги частных врачей и преподавателей:

- сельское хозяйство и рыболовство:

- государственные учреждения, выполняющие административные, социальные, культурные и спортивные функции.

Важным источником доходов бюджета служат акцизы. Перечень подакцизных товаров во Франции достаточно широк. Акцизы взимаются с нефтепродуктов, электроэнергии, крепких спиртных напитков, пива, минеральной воды, табачных изделий, масличных, зерновых, сахара, спичек и зажигалок, кондитерских изделий, драгоценных металлов и ювелирных изделий, произведений искусства и антиквариата, страховых и биржевых операций, игорного бизнеса, зрелищных мероприятий, телевизионной рекламы.

К числу налогов на потребление относятся и таможенные пошлины, которые могут взиматься по специфическим или адвалорным ставкам и выступают, помимо источника доходов бюджета, важным инструментом экономической политики государства, направленным на защиту национальной промышленности и сельского хозяйства.

Среди прямых налогов важнейшую роль играет налог на прибыль (доход) корпораций и физических лиц.

Налог на прибыль корпораций взимается с частных и государственных компаний, ассоциаций и партнерств, занимающихся предпринимательской деятельностью и не освобожденных от этого налога. Как резиденты, так и нерезиденты уплачивают данный налог в части прибыли, полученной от деятельности во Франции. Налогооблагаемой базой является годовая прибыль корпорации, декларацию о которой каждое предприятие представляет в налоговые органы до 1 апреля года, следующего за отчетным. До окончательного расчета с бюджетом корпорация ежеквартально вносит авансовые платежи. Стандартная ставка налога равна 33,33%, однако существуют и пониженные ставки, которые применяются к доходам от земельных участков, сельскохозяйственных ферм и ценных бумаг и варьируются от 10 до 24%. От данного налога могут быть освобождены при соблюдении ряда условий сельскохозяйственные кооперативы и инвестиционные компании. Кроме того, французское законодательство предоставляет льготу по учету убытка компании в течение последующих 5 лет.

Подоходный налог с физических лиц взимается со всех поступлений, полученных физическим лицом в течение года, включая заработную плату, пенсию, ренту, доходы от всех видов коммерческой и некоммерческой деятельности, вознаграждений. Налог взимается по доходам как от источников во Франции, так и от зарубежных. Кроме того, подлежат обложению доходы разового характера, связанные с передачей прав собственности по движимому и недвижимому имуществу, ценным бумагам. Ставки подоходного налога носят прогрессивный характер. Наивысшая ставка установлена для доходов, превышающих указанную в законе сумму. Законодательство Франции предусматривает необлагаемый минимум, а также определенные вычеты из налогооблагаемой базы (например, целевые пособия на питание) и специальные скидки дня слабозащищенных в социальном плане категорий населения, таких как пенсионеры, инвалиды. С начала 1990-х годов дополнительно к подоходному налогу введены специальные социальные отчисления. Их ставка, установленная для физических лиц-резидентов, составляет 2,4%.

Во Франции приняты специальные правила, регламентирующие налогообложение доходов, намученных от операций с собственностью (недвижимостью, движимым имуществом, ценными бумагами):

- прибыль от продажи недвижимого имущества включается в налогооблагаемый доход в год фактической продажи. Ставка налога зависит от срока, в течение которого недвижимость находилась в собственности продавца. Нулевая ставка применяется для недвижимости, срок владения которой превышает 32 года;

- с прибыли от операций с движимым имуществом налог взимается только в том случае, если она получена по сделке, превышающей определенную сумму. При соблюдении этого условия в зависимости от категории имущества применяются ставки 4 и 5%. Ставка 7% установлена для различных категорий предметов искусства, а специальная ставка 7,5% — для сделок с драгоценными металлами;

- прибыль от операций с ценными бумагами, размер которой превышает определенный предел, облагается по ставке 16%.

Помимо подоходного налога на размер фактической оплаты труда работников оказывает влияние ряд сборов, уплачиваемых работодателем, объектом налогообложения по которым служит фонд оплаты труда работников. Рассмотрим основные из вышеупомянутых сборов.

- Социальный налог на заработную плату. Объект налогообложения — годовой фонд оплаты труда (ФОТ) сотрудника в денежной и натуральной форме, включая обязательные сборы. Ставки налога носят прогрессивный характер: от 4,5 до 13,5%.

- Налог на развитие профессионального образования. Объект налогообложения — годовой ФОТ сотрудника в денежной и натуральной форме, включая обязательные сборы. Ставки налога — 0,5%, с надбавкой — 0,1%.

- Сбор на профессиональную подготовку. Если на предприятии более 10 сотрудников, то собственник обязан финансировать долгосрочную профессиональную подготовку работников. На эти цели взимается специальный налог в размере 1,2% годового ФОТ сотрудника. Если предприятие использует временную рабочую силу, то размер ставки возрастает до 2% годового ФОТ сотрудника. Кроме того, существует дополнительный сбор в размере 0,3% годового ФОТ сотрудника на профессиональную подготовку молодежи.

- Сбор на строительство жилья. Объект налогообложения — годовой ФО сотрудника в денежной и натуральной форме, включая обязательные сборы. Ставка налога — 0,65%. Кроме того, если на предприятии более 10 сотрудников, оно обязано участвовать в финансировании жилищного строительства в виде ссуд для работников или прямых инвестиций в строительство жилья.

Третий крупный источник государственных доходов Франции — налоги на собственность и имущество (здания, промышленные и сельскохозяйственные предприятия, движимое имущество, фондовые активы). Налог на собственность Франции носит прогрессивный характер, однако существует ограничение, согласно которому сумма подоходного налога и налога на собственность не должна превышать 85% всего дохода.

Хотелось бы отметить, что во французской налоговой системе принят налог на здания, принадлежащие иностранным компаниям, который носит дискриминационный, с нашей точки зрения, характер. Этим налогом (ставка 3%) облагается недвижимость всех иностранных компаний, головной офис которых находится за пределами Франции, в то время как максимальная ставка налога на собственность для французских компаний составляет 1,5%.

Кроме того, существуют следующие налоги на собственность:

- при сдаче в аренду недвижимости, годовая арендная плата за которую превышает установленный предел, с арендодателя взимается налог на аренду по стандартной ставке 2,5%;

- налог на транспортные средства взимается с автомобилей, принадлежащих или используемых корпорациями (за исключением автомобилей старше 10 лет или являющихся объектом деятельности компании). Ставки установлены в зависимости от мощности двигателя;

- налог на отдельные виды автотранспортных средств, взимающийся с автомобилей, общий вес которых превышает 16 т. Ставки зависят от типа и веса автомобиля и могут быть ежеквартальные и ежедневные — в размере 1/25 ежеквартальной ставки. При осуществлении международных перевозок с автомобилей, зарегистрированных за границей, этот налог взимается на таможне (за исключением случаев, когда освобождение от него предусмотрено международными договорами);

- регистрационный налог взимается при оформлении документов по сделкам. Ставки налога дифференцированы в зависимости от вида сделки. Например, при передаче права собственности на имущество они составляют от 13,4 до 15,4%; при создании компании — 1%; при передаче доли участия — от 1 до 4,8%. Для некоторых случаев применяется фиксированный регистрационный налог.

Достаточно развита во Франции и система местного налогообложения. Общая величина местных бюджетов достигает 60% бюджета страны.

Местные органы власти могут дополнительно вводить на своей территории, следующие местные налоги и сборы:

- налог на уборку территорий;

- земельный налог на застроенные участки;

- земельный налог на незастроенные участки;

- налог на жилье;

- профессиональный налог;

- пошлину на содержание сельскохозяйственной палаты;

- пошлину на содержание торгово-промышленной палаты;

- пошлину на содержание палаты ремесел;

- местные сборы на освоение рудников;

- сборы на установку электроосвещения;

- пошлины на используемое оборудование;

- налог на продажу зданий;

- пошлины на автотранспортные средства;

- налог на превышение допустимого лимита плотности застройки;

- налог на превышение предела удельной занятости площади;

- налог на озеленение.

При формировании бюджета местные органы власти самостоятельно определяют ставки относящихся к их компетенции налогов, однако их величина не может превышать законодательно установленного центральными властями максимального уровня. На практике основными источниками доходов местных бюджетов являются земельный налог на застроенные участки, земельный налог на незастроенные участки, налог на жилье и профессиональный налог. Рассмотрим эти налоги несколько подробнее.

Земельным налогом на застроенные участки облагается стоимость недвижимости и участков, предназначенных для коммерческого или промышленного использования. Налогооблагаемая часть равна половине кадастровой арендной стоимости участка. Существуют следующие льготы по налогу:

- стоимость государственной собственности;

- здания, находящиеся за пределами городов и предназначенные для сельскохозяйственного использования;

- жилье, принадлежащее физическим лицам в возрасте старше 75 лет, а также лицам, получающим пособия из общественных фондов или пособия по инвалидности.

Налогооблагаемой базой по налогу на незастроенные участки является 80% кадастровой арендной стоимости незастроенного участка (полей, лесов, болот, участка под застройку). От уплаты данного налога освобождены участки, находящиеся в государственной собственности. Кроме того, временно могут быть освобождены от него территории с искусственными лесонасаждениями и участки, предназначенные для развития сельскохозяйственного производства.

Налог на жилье платится собственником жилья или его арендатором. Малообеспеченные лица могут быть полностью или частично освобождены от данного налога по месту основного проживания.

Профессиональный налог вносится лицами, которые постоянно занимаются деятельностью, не вознаграждаемой заработной платой. Расчет данного налога осуществляется исходя из суммы следующих показателей:

- арендной стоимости недвижимости, используемой налогоплательщиком для осуществления профессиональной деятельности;

- процента заработной платы (обычно 18%), уплачиваемого налогоплательщиком своим сотрудникам, а также полученного им дохода (обычно 10%). Сумма умножается на налоговую ставку, устанавливаемую местными органами власти. При этом законодательство предусматривает верхнее ограничение размера данного налога — его рассчитанная сумма не должна превышать 3,5% произведенной добавленной стоимости.

Уровень налогов во Франции – один из самых высоких в мире. Тем не менее, французы давно привыкли к такому бремени и ответственно относятся к заполнению ежегодной налоговой декларации. Одним из крупнейших унитарных государств современной Европы является Франция. Налоги, существующие в этой стране, можно условно разделить на три крупных блока; косвенные налоги, включаемые в цену товара, или налоги на потребление, налоги на прибыль (доход) и налоги на собственность.

Ставки налогов во Франции

Бюджет страны более, чем на 90% состоит именно из налоговых поступлений. Количество всех налогов и сборов превышает 200 наименований, ставки и условия которых французский парламент ежегодно пересматривает.

Бюджет страны более, чем на 90% состоит именно из налоговых поступлений. Количество всех налогов и сборов превышает 200 наименований, ставки и условия которых французский парламент ежегодно пересматривает.

Налоговая система Франции представляет собой очень своеобразную совокупность налогов и сборов. Она формировалась многие десятилетия, отражая исторические и культурные особенности страны. В настоящее время система стабильна в отношении перечня взимаемых налогов и сборов, правил их применения. Ставки же налогов ежегодно пересматриваются с учетом экономической ситуации и направлении экономико-социальной политики государства. Среди главных черт французской налоговой системы следовало бы выделить такие, как социальная направленность, преобладание косвенных налогов, особая роль подоходного налога, учет территориальных аспектов, гибкость системы в сочетании со строгостью, широкая система льгот и скидок, открытость для международных налоговых соглашений.

НДС

НДС во Франции является одним из основных налогов потребления, поступающих в государственный бюджет. Данным налогом облагаются товары и услуги, произведенные и используемые на территории страны. Стандартная ставка налога на добавленную стоимость во Франции составляет 20%. Повышенная ставка доходит до 33,3 % и применяется к алкоголю, табачным изделиям, автомобилям и другим предметам роскоши (например, к мехам). Пониженные ставки 10, 5,5 и 2,1% действуют для книг, товаров первой необходимости и некоторых медикаментов, отпускаемых по рецепту.

Налог на доходы

Подоходный налог считается одним из важнейших элементов французской налоговой системы. Он охватывает все доходы, полученные как во Франции, так и за ее приделами. При расчете налогооблагаемой суммы учитывают заработную плату, пенсию, ренты, награды, проценты по депозитным вкладам и прочие виды доходов. Кроме этого, налог оплачивают не только жители Франции, но и иностранные граждане, которые получают официальный доход на территории страны.

Главной особенностью налога на доходы является то, что для его расчета берется не конкретное физическое лицо, а семья налогоплательщика (супруги, дети и иждивенцы). Одинокие люди считаются семьей из одного человека.

Прогрессирующая шкала ставок охватывает 5 групп налогоплательщиков с диапазоном от 0 до 45% в зависимости от суммы годового дохода. Франция уже имеет негативный опыт по введению так называемого «налога на богатство», суть которого заключалась в том, что доход свыше 1 миллиона евро облагался по ставке 75%. В итоге нововведения не оправдали себя, поэтому на данный момент повышенный процент подоходного налога для миллионеров отменен.

Налоги на операции с собственностью и ценными бумагами

Во Франции при операциях с недвижимостью налогом облагается сумма, равная разнице между ценой ее продажи и покупки с учетом некоторых расходов.

С августа 2015 года единая ставка налога составляет 40,5% и включает в себя:

- налог на прирост капитала – 19% (налоговая льгота в размере 4–6% предоставляется при владении недвижимостью более 5 лет, свыше 22 лет – нулевая ставка);

- социальный сбор — 15,5% (также есть налоговые скидки 1,6–9% в зависимости от срока владения недвижимостью, свыше 30 лет – нулевая ставка);

- добавочный налог – до 6% (зависит от налогооблагаемой суммы).

С 2012 года во Франции введен новый налог в размере 0,2% на операции с ценными бумагами. Он касается только крупнейших французских компаний, рыночная капитализация акций которых превышает 1 миллиард евро.

Рассматривая налоги Франции в международном аспекте, можно отметить значительное количество международных налоговых соглашений. При всей самобытности своей системы страна стремится к сближению с налоговыми системами других стран мира. Это является положительной тенденцией в контексте мировой налоговой гармонизации.

Налоги и сборы формируют около 90% бюджета государства. Сборы осуществляются единой службой. Основные виды налогов — косвенные, прямые, гербовые сборы. Преобладают косвенные налоги. 50% от косвенных налогов составляют НДС. Существует строгое деление на местные налоги и налоги, идущие в центральный бюджет.

Основные федеральные налоги:

- НДС;

- подоходный налог с физических лиц; налог на прибыль предприятий;

- пошлины на нефтепродукты;

- акцизы (кроме обычных продуктов к акцизным относят спички, минеральную воду, услуги авиатранспорта);

- налог на собственность;

- таможенные пошлины;

- налог на прибыль от ценных бумаг и др.

Основные местные налоги:

- туристский сбор;

- налог на семью (состоит из трех налогов: на жилье, земельный налог на здания и постройки, налог на землю);

- налог на профессию;

- налог на уборку территории;

- налог на использование коммуникаций;

- налог на продажу зданий.

В целом, местные налоги составляют 30% общего налогового бремени, они же наполняют 40% местных бюджетов.

Налоговая система Франции интересна тем, что именно в этой стране был разработан и впервые в 1954 г. внедрен налог на добавленную стоимость. Налоговая система нацелена в основном на обложение потребления. Налоги на доходы и на собственность являются умеренными. Отличительная черта налоговой системы Франции — высокая доля взносов в фонды социального назначения (ФСН). Так, сумма взносов в ФСН в структуре обязательных отчислений составляют 43,3%, что значительно превосходит крупнейшие развитые страны: в Германии — 37,4%, Великобритании — 18,5, США — 29,7.

Налоговая система Франции интересна тем, что именно в этой стране был разработан и впервые в 1954 г. внедрен налог на добавленную стоимость. Налоговая система нацелена в основном на обложение потребления. Налоги на доходы и на собственность являются умеренными. Отличительная черта налоговой системы Франции — высокая доля взносов в фонды социального назначения (ФСН). Так, сумма взносов в ФСН в структуре обязательных отчислений составляют 43,3%, что значительно превосходит крупнейшие развитые страны: в Германии — 37,4%, Великобритании — 18,5, США — 29,7.

Налоговые поступления в доход бюджета центрального правительства Франции составляют более 93%. Местные налоги составляют около 40% доходной базы местных органов управления. Преобладают два вида местных налога: налог на предприятия и налог на семью. Налоговая система страны вырабатывается и осуществляется в целях развития экономики.

Эластичность налоговой системы заключается в том, что ежегодно в соответствии с изменениями политической и экономической конъюнктуры законодательно уточняются ставки налогов. Правила же применения налогов обычно стабильны в течение ряда лет.

В настоящее время применяются стандартная и пониженная ставки НДС, равные соответственно 20,6 и 5,5%. Пониженная ставка применяется по отношению к ряду сельскохозяйственных продуктов, продовольствию, медикаментам, медицинскому оборудованию, книгам, грузовым и пассажирским перевозкам, обедам для работников предприятий, культурным и культурно-зрелищным мероприятиям, туристический и гостиничным услугам. Французское законодательство предусматривает ряд существенных льгот по НДС: в их рамках от налогообложения освобождаются:

- малые предприятия — в том случае, если их оборот за финансовый год не превысил указанной в законе суммы. В этом случае подобные предприятия имеют право применить льготу начиная с года, следующего за отчетным (ст. 25 финансового законодательства Франции):

- все операции, связанные с экспортом. Субъекты предпринимательства осуществляющие экспортные сделки, пользуются правом на возмещение уплаченного ими НДС по ценностям, приобретенным у поставщиков и использованным при производстве экспортной продукции (работ, услуг):

- банковская и финансовая деятельность:

- услуги частных врачей и преподавателей:

- сельское хозяйство и рыболовство:

- государственные учреждения, выполняющие административные, социальные, культурные и спортивные функции.

Акцизный сбор

Акциз занимает немалую долю налоговых поступлениях Франции. Он включается в отпускную цену на алкоголь, табачные изделия, сахар, соль и некоторые другие товары массового спроса. Акцизный сбор направляется не только в государственный, но и в местные бюджеты страны.

Важным источником доходов бюджета служат акцизы. Перечень подакцизных товаров во Франции достаточно широк. Акцизы взимаются с нефтепродуктов, электроэнергии, крепких спиртных напитков, пива, минеральной воды, табачных изделий, масличных, зерновых, сахара, спичек и зажигалок, кондитерских изделий, драгоценных металлов и ювелирных изделий, произведений искусства и антиквариата, страховых и биржевых операций, игорного бизнеса, зрелищных мероприятий, телевизионной рекламы.

К числу налогов на потребление относятся и таможенные пошлины, которые могут взиматься по специфическим или адвалорным ставкам и выступают, помимо источника доходов бюджета, важным инструментом экономической политики государства, направленным на защиту национальной промышленности и сельского хозяйства.

Налог на прибыль компаний

Общая ставка налога на прибыль во Франции в течение последних лет составляет 33,33%. При этом существуют льготы для малого и среднего бизнеса: для доходов до 38120 евро действует ставка 15%, доходы свыше этой суммы рассчитываются по стандартной ставке. Крупные компании, наоборот, уплачивают дополнительный социальный сбор в размере 3,3% от средней суммы налога.

От налога на прибыль полностью освобождаются компании, которые занимаются производством, продажей или лизингом энергосберегающего оборудования. Предприятия, занимающиеся научно-исследовательской деятельностью, также имеют определенные льготы.

Декларация за отчетный (предыдущий год) подается предприятиями до 1 апреля. В течение года компанией вносятся авансовые платежи, которые суммируются и на момент подачи декларации пересчитываются в соответствии с фактической чистой прибылью.

Налог на прибыль корпораций взимается с частных и государственных компаний, ассоциаций и партнерств, занимающихся предпринимательской деятельностью и не освобожденных от этого налога. Как резиденты, так и нерезиденты уплачивают данный налог в части прибыли, полученной от деятельности во Франции. Налогооблагаемой базой является годовая прибыль корпорации, декларацию о которой каждое предприятие представляет в налоговые органы до 1 апреля года, следующего за отчетным. До окончательного расчета с бюджетом корпорация ежеквартально вносит авансовые платежи. Стандартная ставка налога равна 33,33%, однако существуют и пониженные ставки, которые применяются к доходам от земельных участков, сельскохозяйственных ферм и ценных бумаг и варьируются от 10 до 24%. От данного налога могут быть освобождены при соблюдении ряда условий сельскохозяйственные кооперативы и инвестиционные компании. Кроме того, французское законодательство предоставляет льготу по учету убытка компании в течение последующих 5 лет.

Подоходный налог с физических лиц взимается со всех поступлений, полученных физическим лицом в течение года, включая заработную плату, пенсию, ренту, доходы от всех видов коммерческой и некоммерческой деятельности, вознаграждений. Налог взимается по доходам как от источников во Франции, так и от зарубежных. Кроме того, подлежат обложению доходы разового характера, связанные с передачей прав собственности по движимому и недвижимому имуществу, ценным бумагам. Ставки подоходного налога носят прогрессивный характер. Наивысшая ставка установлена для доходов, превышающих указанную в законе сумму. Законодательство Франции предусматривает необлагаемый минимум, а также определенные вычеты из налогооблагаемой базы (например, целевые пособия на питание) и специальные скидки дня слабозащищенных в социальном плане категорий населения, таких как пенсионеры, инвалиды. С начала 1990-х годов дополнительно к подоходному налогу введены специальные социальные отчисления. Их ставка, установленная для физических лиц-резидентов, составляет 2,4%.

Подоходный налог с физических лиц взимается со всех поступлений, полученных физическим лицом в течение года, включая заработную плату, пенсию, ренту, доходы от всех видов коммерческой и некоммерческой деятельности, вознаграждений. Налог взимается по доходам как от источников во Франции, так и от зарубежных. Кроме того, подлежат обложению доходы разового характера, связанные с передачей прав собственности по движимому и недвижимому имуществу, ценным бумагам. Ставки подоходного налога носят прогрессивный характер. Наивысшая ставка установлена для доходов, превышающих указанную в законе сумму. Законодательство Франции предусматривает необлагаемый минимум, а также определенные вычеты из налогооблагаемой базы (например, целевые пособия на питание) и специальные скидки дня слабозащищенных в социальном плане категорий населения, таких как пенсионеры, инвалиды. С начала 1990-х годов дополнительно к подоходному налогу введены специальные социальные отчисления. Их ставка, установленная для физических лиц-резидентов, составляет 2,4%.

Во Франции приняты специальные правила, регламентирующие налогообложение доходов, намученных от операций с собственностью (недвижимостью, движимым имуществом, ценными бумагами):

- прибыль от продажи недвижимого имущества включается в налогооблагаемый доход в год фактической продажи. Ставка налога зависит от срока, в течение которого недвижимость находилась в собственности продавца. Нулевая ставка применяется для недвижимости, срок владения которой превышает 32 года;

- с прибыли от операций с движимым имуществом налог взимается только в том случае, если она получена по сделке, превышающей определенную сумму. При соблюдении этого условия в зависимости от категории имущества применяются ставки 4 и 5%. Ставка 7% установлена для различных категорий предметов искусства, а специальная ставка 7,5% — для сделок с драгоценными металлами;

- прибыль от операций с ценными бумагами, размер которой превышает определенный предел, облагается по ставке 16%.

Помимо подоходного налога на размер фактической оплаты труда работников оказывает влияние ряд сборов, уплачиваемых работодателем, объектом налогообложения по которым служит фонд оплаты труда работников. Рассмотрим основные из вышеупомянутых сборов.

Помимо подоходного налога на размер фактической оплаты труда работников оказывает влияние ряд сборов, уплачиваемых работодателем, объектом налогообложения по которым служит фонд оплаты труда работников. Рассмотрим основные из вышеупомянутых сборов.

- Социальный налог на заработную плату. Объект налогообложения — годовой фонд оплаты труда (ФОТ) сотрудника в денежной и натуральной форме, включая обязательные сборы. Ставки налога носят прогрессивный характер: от 4,5 до 13,5%.

- Налог на развитие профессионального образования. Объект налогообложения — годовой ФОТ сотрудника в денежной и натуральной форме, включая обязательные сборы. Ставки налога — 0,5%, с надбавкой — 0,1%.

- Сбор на профессиональную подготовку. Если на предприятии более 10 сотрудников, то собственник обязан финансировать долгосрочную профессиональную подготовку работников. На эти цели взимается специальный налог в размере 1,2% годового ФОТ сотрудника. Если предприятие использует временную рабочую силу, то размер ставки возрастает до 2% годового ФОТ сотрудника. Кроме того, существует дополнительный сбор в размере 0,3% годового ФОТ сотрудника на профессиональную подготовку молодежи.

- Сбор на строительство жилья. Объект налогообложения — годовой ФО сотрудника в денежной и натуральной форме, включая обязательные сборы. Ставка налога — 0,65%. Кроме того, если на предприятии более 10 сотрудников, оно обязано участвовать в финансировании жилищного строительства в виде ссуд для работников или прямых инвестиций в строительство жилья.

Третий крупный источник государственных доходов Франции — налоги на собственность и имущество (здания, промышленные и сельскохозяйственные предприятия, движимое имущество, фондовые активы). Налог на собственность Франции носит прогрессивный характер, однако существует ограничение, согласно которому сумма подоходного налога и налога на собственность не должна превышать 85% всего дохода.

Хотелось бы отметить, что во французской налоговой системе принят налог на здания, принадлежащие иностранным компаниям, который носит дискриминационный, с нашей точки зрения, характер. Этим налогом (ставка 3%) облагается недвижимость всех иностранных компаний, головной офис которых находится за пределами Франции, в то время как максимальная ставка налога на собственность для французских компаний составляет 1,5%.

Кроме того, существуют следующие налоги на собственность:

- при сдаче в аренду недвижимости, годовая арендная плата за которую превышает установленный предел, с арендодателя взимается налог на аренду по стандартной ставке 2,5%;

- налог на транспортные средства взимается с автомобилей, принадлежащих или используемых корпорациями (за исключением автомобилей старше 10 лет или являющихся объектом деятельности компании). Ставки установлены в зависимости от мощности двигателя;

- налог на отдельные виды автотранспортных средств, взимающийся с автомобилей, общий вес которых превышает 16 т. Ставки зависят от типа и веса автомобиля и могут быть ежеквартальные и ежедневные — в размере 1/25 ежеквартальной ставки. При осуществлении международных перевозок с автомобилей, зарегистрированных за границей, этот налог взимается на таможне (за исключением случаев, когда освобождение от него предусмотрено международными договорами);

- регистрационный налог взимается при оформлении документов по сделкам. Ставки налога дифференцированы в зависимости от вида сделки. Например, при передаче права собственности на имущество они составляют от 13,4 до 15,4%; при создании компании — 1%; при передаче доли участия — от 1 до 4,8%. Для некоторых случаев применяется фиксированный регистрационный налог.

Достаточно развита во Франции и система местного налогообложения. Общая величина местных бюджетов достигает 60% бюджета страны.

Местные органы власти могут дополнительно вводить на своей территории, следующие местные налоги и сборы:

- налог на уборку территорий;

- земельный налог на застроенные участки;

- земельный налог на незастроенные участки;

- налог на жилье;

- профессиональный налог;

- пошлину на содержание сельскохозяйственной палаты;

- пошлину на содержание торгово-промышленной палаты;

- пошлину на содержание палаты ремесел;

- местные сборы на освоение рудников;

- сборы на установку электроосвещения;

- пошлины на используемое оборудование;

- налог на продажу зданий;

- пошлины на автотранспортные средства;

- налог на превышение допустимого лимита плотности застройки;

- налог на превышение предела удельной занятости площади;

- налог на озеленение.

При формировании бюджета местные органы власти самостоятельно определяют ставки относящихся к их компетенции налогов, однако их величина не может превышать законодательно установленного центральными властями максимального уровня. На практике основными источниками доходов местных бюджетов являются земельный налог на застроенные участки, земельный налог на незастроенные участки, налог на жилье и профессиональный налог. Рассмотрим эти налоги несколько подробнее.

Земельным налогом на застроенные участки облагается стоимость недвижимости и участков, предназначенных для коммерческого или промышленного использования. Налогооблагаемая часть равна половине кадастровой арендной стоимости участка. Существуют следующие льготы по налогу:

- стоимость государственной собственности;

- здания, находящиеся за пределами городов и предназначенные для сельскохозяйственного использования;

- жилье, принадлежащее физическим лицам в возрасте старше 75 лет, а также лицам, получающим пособия из общественных фондов или пособия по инвалидности.

Налогооблагаемой базой по налогу на незастроенные участки является 80% кадастровой арендной стоимости незастроенного участка (полей, лесов, болот, участка под застройку). От уплаты данного налога освобождены участки, находящиеся в государственной собственности. Кроме того, временно могут быть освобождены от него территории с искусственными лесонасаждениями и участки, предназначенные для развития сельскохозяйственного производства.

Налог на землю и жилье

Во Франции местные органы власти на свое усмотрение устанавливают ставки земельного налога. Он состоит из двух частей: налога на сооружения (застроенную землю) и налога на незастроенную землю. Плательщиком земельного налога всегда является владелец недвижимости, независимо от того, кто в ней проживает. Налогооблагаемой суммой является кадастровая стоимость сооружения (земли) за вычетом расходов на его содержание.

Во Франции местные органы власти на свое усмотрение устанавливают ставки земельного налога. Он состоит из двух частей: налога на сооружения (застроенную землю) и налога на незастроенную землю. Плательщиком земельного налога всегда является владелец недвижимости, независимо от того, кто в ней проживает. Налогооблагаемой суммой является кадастровая стоимость сооружения (земли) за вычетом расходов на его содержание.

Для плательщиков налога на землю также существуют льготы. Так, например, сельскохозяйственные угодья, облагаются налогом в размере 20% от обычной ставки, а новостройки освобождаются от уплаты на 2 года после окончании строительства.

Налог на жилье платится собственником жилья или его арендатором. Малообеспеченные лица могут быть полностью или частично освобождены от данного налога по месту основного проживания.

Профессиональный налог вносится лицами, которые постоянно занимаются деятельностью, не вознаграждаемой заработной платой. Расчет данного налога осуществляется исходя из суммы следующих показателей:

- арендной стоимости недвижимости, используемой налогоплательщиком для осуществления профессиональной деятельности;

- процента заработной платы (обычно 18%), уплачиваемого налогоплательщиком своим сотрудникам, а также полученного им дохода (обычно 10%). Сумма умножается на налоговую ставку, устанавливаемую местными органами власти. При этом законодательство предусматривает верхнее ограничение размера данного налога — его рассчитанная сумма не должна превышать 3,5% произведенной добавленной стоимости.

Налог на заработную плату

Во Франции работодатель сам оплачивает социальные взносы за своего работника, отчисляя их из его заработной платы. Ежемесячные обязательные отчисления в фонды медицинского, пенсионного и социального страхования составляют 15,5%. Эти средства направляются в государственный бюджет для дальнейшей оплаты больничных листов, медицинских страховок и пособий по безработице. Налог на доходы, описанный выше, рассчитывается уже исходя из суммы дохода за вычетом социальных взносов.

Налог на профессиональное образование

Для всех французских компаний обязательным является налог на профессиональное обучение, ставка которого составляет 0,5% от общего фонда заработной платы плюс 0,1%. Исключением являются государственные органы, отраслевые ассоциации и организации сферы образования. При использовании работодателем непостоянной рабочей силы ставка налога повышается до 2%, а при активном участии в образовательной системе, наоборот, допускаются налоговые скидки. Дополнительный сбор в размере 0,3% предназначен для профессиональной подготовки молодежи.

Налог на наследование

Во Франции данный налог оплачивается наследниками. Его сумма зависит от степени родства и рыночной стоимости имущества. Исключением является супруг или супруга умершего, в таких случаях имущество переходит в их собственность без уплаты налогов. Ставка налога на наследование варьируется от 5%, если наследниками являются дети, и до 60% при отсутствии родственных связей с умершим.

Новые виды налогов во Франции.

Франция всегда отличалась гибкостью к изменяющимся реалиям времени, и готовностью отразить новые требования в законодательстве. Тоже касается налоговой системы. К новым видам налогов, например, относится

Франция всегда отличалась гибкостью к изменяющимся реалиям времени, и готовностью отразить новые требования в законодательстве. Тоже касается налоговой системы. К новым видам налогов, например, относится

Налог на богатых

Французы, чей ежегодный доход превышает 1 млн. евро, будут платить больше налогов, чем граждане с меньшим заработком. Самые крупные налоги будут платить самые богатые представители населения.

Увеличение налога для богатых является частью французского плана по сокращению бюджетного дефицита страны. Предполагается, что правительство Франции откажется от налоговых льгот вместо сокращения расходов, чтобы обеспечить плановую экономию в 5-10 млрд. евро.

Туристический налог

Вместе с другими странами ЕС, куда ежегодно приезжают миллионы туристов, Франция ввела государственный налог на проживание или отдых с предоставлением туристических услуг, то есть при размещении в отелях на территории Франции.

Сумма налога составляет от 0,20 € до 1,50 € с человека в день (в зависимости от уровня комфорта и условий проживания) и не включает в себя дополнительный налог, который устанавливается местными органами управления. Сбор налога осуществляется при размещении в отелях, гостиницах, пансионах и т.д. и суммируется к оплате за проживание.

Налог на Кока-Колу

Пока еще обсуждаемый налог на сахаросодержащие безалкогольные напитки. По расчетам Национальной ассоциации пищевой промышленности, ставка налога составит 4 цента на бутылку в 1.5 литра. Налоги на нездоровые продукты существуют в Дании и Венгрии. В США налог на колу и гамбургеры принят в ряде штатов, другие штаты уже задумываются о его введении.

Типология государств

Типология государств – это их специфическая классификация, проводимая, в основном, с позиции двух подходов: формационного и цивилизационного.

При формационном подходе главным критерием являются социально-экономические признаки (общественно-экономическая формация). В зависимости от типов экономического базиса выделяют следующие типы государств: рабовладельческий, феодальный, буржуазный, социалистический.

Достоинства формационной типологии:

• использует плодотворную идею делить государства на основе социально-экономических факто ров, которые действительно влияют на общество;

• показывает поэтапный, естественно-исторический характер развития государства.

Недостатки:

• формационная типология однолинейна и характеризуется излишней запрограммированностью, в то время как история многовариантна и не всегда «вписывается» в начерченные для нее схемы;

• недооцениваются духовные факторы (религиозные, национальные, культурные).

При цивилизационном подходе основным критерием выступают духовные признаки – культур ные, религиозные, национальные, психологические.

Достоинства цивилизационной типологии:

• факторы культуры выделены как существенные в определенных условиях;

• в связи с расширением количества духовных критериев, которые характеризуют особенности тех или иных цивилизаций, получается более «заземленная», близкая к реальности типология государств.

Недостатки:

• недооцениваются социально-экономические факторы;

• по сути эта типология не столько государства, сколько общества.

6.Определение понятие и признаки права

Право — это система обязательных правил поведения (норм), формально определенных и закрепленных в официальных документах, поддерживаемых силой государственного принуждения.

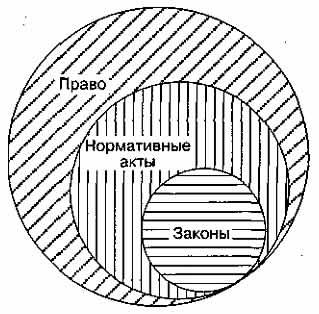

Соотношение права и закона. Право и закон — это взаимосвязанные, но различные понятия. В целом «право» шире, чем «закон». Отличия здесь таковы:

1) закон — не единственный вид нормативных актов, к числу которых относятся и указы, и постановления, и инструкции, и корпоративные акты;

2) помимо нормативных актов, нормы права могут содержаться в судебных решениях (прецеденты), обычаях, договорах.

Выделяют различные признаки права, среди них наиболее распространены:

-

Нормативность (устанавливает правила поведения)

-

Общеобязательность

-

Обеспеченность государством

-

Носит объективный характер

-

Формальная определённость — нормы права выражены в официальной форме.

-

Неперсонифицированность и неоднократность действия норм права. Юридические нормы рассчитаны на неограниченное количество случаев применения. Не имеют конкретного адресата, обращены ко всем

-

Справедливость содержания юридических норм

-

Системность. Право — это внутренне согласованный, упорядоченный организм

-

Предоставительно-обязывающий характер. Одновременно предоставляет правомочия одному субъекту, а на другого возлагает соответствующую обязанность

7.Понятие формы государства.Характеристика форм правления, гос.устройства и политических режимов.

Понятие формы государства относится к важнейшим его характеристикам. Оно позволяет установить, как устроено государство, в каких формах организовано функционирование государственной власти, какими органами она представлена, каков порядок их образования и деятельности, срок полномочий, наконец, какими методами осуществляется государственная власть в стране.

Выделяют три основных элемента в форме государства:

-

форму правления,

-

форму территориального (государственного) устройства

-

политический (государственный) режим.

Монархия обладает следующими юридическими признаками:

1) это, как правило, единоличное правление;

2) власть монарха носит бессрочный, пожизненный характер и передается по наследству;

Выделяют две разновидности монархической формы правления: абсолютную(неограниченную) и ограниченную (парламентарную) монархию.

-

В абсолютной монархии власть монарха безусловна и не ограничена никакой иной властью. В государстве отсутствуют какие-либо представительные учреждения, народ отстранен от государственной власти и не имеет возможности контролировать управление государством. Этот вид монархии характерен для древних форм правления периода рабовладения и для государств восточной деспотии.

-

В ограниченной монархии власть монарха ограничивается конституцией и представительным органом (парламентом). Монарх не обладает всей полнотой власти и делит ее с парламентом. В целом монарх выполняет главным образом представительскую роль и символизирует единство нации и стабильность правового порядка.

В настоящее время ограниченная монархическая форма правления существует в Великобритании, Испании, Швеции, Норвегии, Японии, неограниченная — в Саудовской Аравии, Кувейте, Объединенных Арабских Эмиратах (ОАЭ) и др.

Для республиканской формы правления характерны следующие юридические признаки:

1) высшие органы власти формируются путем выборов на определенный срок, либо должности в них замещаются путем назначения на определенный срок. Это означает, что в республике нет несменяемых должностей, и они не могут передаваться по наследству.

2) должностные лица несут политическую и юридическую ответственность за невыполнение или ненадлежащее выполнение возложенных на них полномочий. Эта ответственность выражается в форме отставки правительства, роспуске парламента и т.д.

Республиканская форма правления также относится к одной из древних. Республики были и в рабовладельческом мире, при феодальном строе (аристократическая республика в Древнем Риме или демократическая в Древней Греции, Новгородская и Псковская республики в феодальной Руси).

Выделяют два вида республик: президентскую и парламентарную. Различие между этими двумя формами проводится в основном по порядку формирования правительства и его ответственности. Все другие признаки относятся к дополнительным.

-

В президентской республике глава государства самостоятельно решает вопрос о формировании правительства, свободен в выборе министров и может уволить любого члена правительства в отставку или расформировать весь состав правительства. Парламент в президентской республике не имеет полномочий, касающихся формирования правительства, и последнее не несет ответственности перед парламентом. Кроме того, глава государства не обладает правом роспуска парламента, а парламент вправе возбудить вопрос об отрешении президента от должности в предусмотренных конституцией случаях. В этом виде республики президент нередко совмещает свой пост с должностью главы правительства.

-

В парламентарной республике правительство формируется парламентом (партией, имеющей парламентское большинство), и оно несет ответственность за свою деятельность перед ним. Это означает, что парламент вправе объявить вотум недоверия всему составу правительства или отдельному его члену, и это влечет автоматический уход со своего поста министра или всего состава правительства.

К числу президентских в настоящее время относятся США, Бразилия, Сирия, Мексика Франция и др. К парламентарным республикам — Италия, Турция, Финляндия и др.

В «чистом» виде президентские и парламентарные республики сегодня встречаются редко. Широко используются смешанные формы, например, полупрезидентскиеили полупарламентарные республики. В таких моделях либо ограничивается власть парламента и усиливается исполнительная власть или, напротив, снижается роль президента. Например, в президентской республике устанавливается ответственность некоторых министров перед парламентом (Уругвай, Колумбия и др.), а в парламентарных республиках ограничивается вотум недоверия, который вправе вынести парламент, в частности, путем установления повышенного кворума (например, ФРГ).

Понятие формы государственного устройства относится к характеристике территориальной организации государства.

Форма государственного устройства представляет собой административно-территориальную и национально-государственную организацию государственной власти, раскрывающую взаимоотношения между отдельными частями государства, в частности между центральными и местными органами.

Выделяют две основные формы государственного устройства: унитарную и федеративную.

-

Унитарное государство имеет следующие признаки:

-

полное территориальное единство государства. Это означает, что административно-территориальные единицы не обладают политической самостоятельностью;

-

для населения установлено единое гражданство, территориальные единицы не имеют собственного гражданства;

-

единая структура государственного аппарата на всей территории государства, единая судебная система;

-

единая система законодательства для всего государства;

-

одноканальная система налогов, т.е. все налоги поступают в центр, а оттуда централизованно распределяются.

Унитарное государство, как правило, отличается достаточно высокой степенью централизации. (Беларусь, Финляндия, Италия, Польша, Греция, Турция и др.).

Федерация- это сложное государство, состоящее из различных государственных образований, обладающих различной степенью политической самостоятельности. Для федерации характерны следующие признаки:

-

существование общих для всего государства высших органов государственной власти и управленияи одновременновысшихорганов государственной власти и управления в субъектах федерации;

-

возможность установления «двойного гражданства»,т.е. гражданин каждого из субъектов одновременно является гражданином федерации;

-

две системы законодательства:общефедеральная и каждого субъекта, однако устанавливается приоритет общегосударственных актов над актами субъектов по вопросам, отнесенным к ведению федерации и по вопросам совместного ведения;

-

субъекты федерациимогут иметьсвою судебную системунаряду с высшими судебными органами федерации;

-

двухканальная система налогов, что предполагает наряду с общефедеральными налогами и налоговую систему субъектов федерации.

В настоящее время в мире насчитывается более двух десятков федеративных государств. Они образованы по разным основаниям, имеют различное устройство, различную степень развития и др. (Российская Федерация, США, ФРГ, Индия, Бельгия, Австрия, Швейцария, Мексика, Канада и др.).

Различают федерации, построенные по национальному и территориальному признакам.

По национальному признаку в основном строились такие федерации, как бывший СССР, бывшие Чехословакия и Югославия. Такого рода федерации оказались нежизнеспособными.

По территориальному признаку образованы США, ФРГ и др. Иногда оба признака комбинируются. Например, федерация в Индия построена как по территориальному, так и по религиозно-этническому признаку.

-

Иногда в качестве формы государственного устройства называют конфедерацию. Однако, строго говоря, она представляет собой не форму внутреннего устройства государства, амеждународно-правовое объединение суверенных государств. В конфедерацию государства объединяются для решения общих задач (экономических, оборонительных и т.д.), нобез создания единого государства. Члены конфедерации остаются и после объединения субъектами международного права, сохраняют свой суверенитет, гражданство, собственную систему государственных органов, собственную конституцию и другое законодательство. В конфедерации создаются общие органы для совместного решения тех вопросов, ради которых объединились. Акты, принимаемые на уровне конфедерации, подлежат утверждению высшими органами власти объединившихся государств. Конфедерация может распасться, или, напротив, преобразоваться в единое государство, как правило, федерацию (Швейцария, США).

Третий элемент формы государства — политический (государственный) режим.

Политический (государственный) режим, — это совокупность приемов, способов и методов, с помощь которых осуществляется государственная власть.

Различают две основные разновидности политических режимов: демократические и недемократические. Каждая из этих разновидностей имеет свои подвиды.

-

К недемократическим режимам относят: деспотический, тиранический, тоталитарный, фашистский и авторитарный.

-

Деспотический режим предполагает полный произвол со стороны правителя в управлении государством и одновременно бесправие и безоговорочное подчинение подданных правителю.

-

Тиранический режим близок по своим признакам к деспотическому режиму и тоже основан на единоличном правлении и произволе по отношению к подвластным. Особенности этого режима в том, что он устанавливается чаще всего захватническим, насильственным путем.

-

Тоталитарный режим означает полноту власти государства, ее всеохватывающий, всеобъемлющий характер. Термин был использован для характеристики фашистского режима в Италии и национал-социалистического режима в Германии, он применялся для обозначения политического режима в СССР. Тоталитарный режим основывается на идее полного господства государства над личностью, над обществом, контроля государства за всеми сторонами жизни общества и отдельного человека. При тоталитарном режиме насаждаются идеи вождизма, культ личности руководителя государства. При этом режиме устанавливается государственный контроль за образованием, искусством, литературой, всей духовной жизнью, государство контролирует средства массовой информации. При таком режиме фактически отсутствует независимая судебная власть.

-

Фашистский режим является одной из разновидностей тоталитарного режима. Специфика его в том, что основывается на расистской идеологии, государство всеми средствами и методами обеспечивает юридическое и фактическое господство одной расы над другими. Это, обычно, сопровождается крайне агрессивной, воинственной внешней политикой.

-

Авторитарный режим. Его главная черта состоит в том, что государством руководит узкий круг людей — правящая элита, которая возглавляется лидером и пользуется большими привилегиями и льготами.

Демократический политический режим. Демократия означает народовластие, поэтому основу любой разновидности демократического режима составляет прямое или косвенное участие народа в осуществлении государственной власти: народ избирает представительные (законодательные) органы власти, участвует в принятии государственных решений (например, путем референдума), а также контролирует в той или иной мере исполнительную власть.

Демократический режим. Для этого вида политических режимов характерно признание за гражданами широких прав и свобод, которые обеспечиваются в соответствии с общепризнанными принципами и нормами международного права и конституцией данного государства. Государство исходит из того, что единственным источником власти является народ. Действует всеобщее, равное и прямое избирательное право при тайном голосовании. Признается и обеспечивается плюрализм во всех сферах общественной жизни: многообразие форм собственности, широкий спектр общественных объединений, многопартийность, мировоззренческая свобода, терпимость к различным взглядам, суждениям. В отношениях личности и государства приоритет имеют интересы личности.

Добавить комментарий