Налог на прибыль срок

Содержание

- Как рассчитать налог на прибыль в 2019 году

- Расходы и доходы

- Момент признания доходов и расходов

- Расчет налога на прибыль

- Порядок и сроки уплаты налога на прибыль организаций

- Сроки уплаты налога

- Порядок и сроки уплаты налога на прибыль – нормативные аспекты

- Срок оплаты налога на прибыль при перечислении квартальных авансов

Как рассчитать налог на прибыль в 2019 году

Кто платит налог на прибыль?

Плательщиками являются:

- российские юрлица на общей системе налогообложения;

- иностранные компании, которые работают и зарабатывают в РФ или работают через российское представительство.

Не платят:

- ИП и организации на спецрежимах.

Каковы ставки налога на прибыль?

Прежде чем разбираться, как считается налог на прибыль, нужно выяснить его размер. Общая ставка равна 20% от прибыли. Из них в 2016 году 2% получал федеральный бюджет, 18% — региональный. Однако 28 декабря 2016 года вступил в силу приказ ФНС РФ N ММВ-7-3/ 19 октября 2016 г., который ввел новую форму декларации и изменил порядок распределения процентов между бюджетами. В 2019 году 3% пойдет в федеральную казну, 17% — в региональную. На местном уровне власти могут понизить налоговую ставку, но только в той части, которая пойдет в местный бюджет: 3% прибавляются сверху. Величина ставки в субъекте РФ не может быть ниже 13,5%. Вместе с выплатами, идущими в федеральный бюджет, теперь нижний порог равен 16,5% (13,5 + 3) — он увеличился по сравнению с 2016 годом.

В Москве по ставке 13,5% платят отдельные категории налогоплательщиков, которые:

- используют труд инвалидов;

- производят автомобили;

- работают в особой экономической зоне;

- являются резидентами технополисов и индустриальных парков.

В Санкт-Петербурге 13,5% с прибыли платят только резиденты особой экономической зоны, которые ведут деятельность на ее территории.

В большинстве регионов ставка понижена хотя бы некоторым видам деятельности. налог на прибыль как считать

Кроме основной существуют специальные ставки. Налог на прибыль по таким ставкам полностью направляется в федеральный бюджет.

Они используются для предприятий при наличии определенного статуса или для особых видов дохода:

- 20% платят иностранные фирмы без российского представительства, добытчики углеводородного сырья и контролируемые иностранные компании;

- 10% — зарубежные фирмы без представительства в РФ с доходов от сдачи в аренду транспорта и в при международных перевозках;

- 13% — местные организации с дивидендов зарубежных и российских фирм, и с дивидендов от акций по депозитарным распискам;

- 15% — зарубежные организации с дивидендов российских фирм; и все владельцы с доходов по гос. и муниципальным ценным бумагам (ЦБ);

- 9% — с процентов по муниципальным ЦБ и др. доходам из пп 2 п 4 ст 284 НК РФ;

- 0% ставка для учреждений медицины и образования, резидентов особых экономических зон (ЭЗ), участников региональных инвестиционных проектов, свободной ЭЗ в Крыму и Севастополе, резидентов территории опережающего социально-экономического развития.

Расходы и доходы

Что считается доходом?

Доход — ваша выручка от основной деятельности (продаж, оказания услуг или выполнения работ) и от дополнительных источников (банковские проценты, сдача в аренду имущества). Доход при расчете налога на прибыль учитывается без НДС и акцизов, подтверждается: счетами, платежными поручениями, записями в книге доходов и расходов, регистрами учета.

Что считается расходами?

Расходы — подтвержденные и обоснованные траты компании. Они бывают связаны с производственной деятельностью:

- зарплата сотрудников;

- стоимость сырья и оборудования;

- амортизация;

- и т.д.

Но бывают и не связаны с производством:

- судебные издержки;

- разница в курсе валют;

- проценты по кредитам;

- и т.д.

Какие расходы вычитаются из доходов?

Бухгалтеры внимательно относятся к бумагам, которые подтверждают расходы по налогу на прибыль, поскольку уменьшить доход на затраты можно только при соблюдении условий:

- траты необходимо обосновать — доказать экономическую целесообразность;

- первичные документы (книгу учета доходов и расходов, налоговые регистры) нужно верно оформить.

При этом существует перечень затрат, которые при уменьшении базы учитывать нельзя.

Вычитаются из величины дохода:

- коммерческие, транспортные, производственные издержки (сырье; зарплата; амортизация; аренда; услуги сторонних юристов; представительские расходы);

- проценты по долгам;

- траты на рекламу (с ограничением — списываются только в размере 1% выручки от продаж);

- траты на страхование;

- траты на исследования (для усовершенствования продукции);

- траты на учебу и подготовку персонала;

- траты на покупку баз данных и компьютерных программ.

Какие расходы нельзя вычесть?

Список затрат, которые не уменьшают доход, приведен в статье 270 НК РФ. Это:

- вознаграждения для членов совета директоров;

- взносы в уставный капитал;

- отчисления в резерв ценных бумаг;

- платежи за превышение уровня выбросов в окружающую среду;

- убытки, связанные с хозяйственной деятельностью в коммунально-жилищной и социально-культурной сферах;

- пени и штрафы;

- деньги и имущество, переданные в расчет по кредитам и займам;

- плата за услуги нотариусов свыше тарифа;

- предоплата за товар или услугу;

- погашение кредитов на жилье сотрудников;

- добровольные членские взносы в общественные фонды;

- суммы переоценки ЦБ при отрицательной разнице;

- стоимость имущества, которое отдано безвозмездно, расходы на передачу;

- оплата проезда сотрудников на работу и домой, если она не предусмотрена производственными особенностями и договором;

- пенсионные надбавки;

- путевки на лечение и отдых сотрудников;

- оплата отпусков, которые не предусмотрены законом, но прописаны в договоре с работником;

- оплата спортивных и культурных мероприятий;

- платы за товары личного потребления, покупаемые для работников;

- стоимость подписки на газеты, журналы и прочую литературу, не относящуюся к производству;

- оплата питания работников, если это не предусмотрено законом или коллективным договором.

Момент признания доходов и расходов

Момент признания — период времени, в котором отражается доход или затрата в учете по налогу на прибыль. Таких моментов два. Зависят они от способа признания доходов и расходов:

- кассовый метод;

- метод начисления.

Компания выбирает один из методов, и до 31 декабря (не дожидаясь начала следующего налогового периода) сообщает территориальному органу ФНС России о своем выборе.

Фирмы при применении методов принимают к учету суммы в разные моменты времени. Разберемся в нюансах.

Кассовый метод предполагает, что:

- доходы учитывают в момент поступления в кассу или на расчетный счет фирмы, не раньше;

- расходы учитывают в момент списания со счета или оплаты из кассы, не раньше;

- при уплате налога суммы учитываются по датам поступления или списания.

Метод начисления:

- доходы учитывают в момент возникновения (по договорам или платежным поручениям), а не при непосредственной оплате;

- расходы учитывают в момент возникновения, а не при списании средств со счетов;

- при уплате налога суммы учитываются по задокументированным датам, даже если оплата по факту произошла позже.

Пример:

ООО «Колибри» выставили счет на оплату аренды офиса в марте, но оплата произошла только в июне. При кассовом методе бухгалтер ООО «Колибри» отражает расходы на аренду офиса в июне — по факту перевода денег. В налоговом учете этот расход списывается во 2-м квартале. При методе начисления бухгалтер ООО «Колибри» учитывает расход на аренду в марте, тогда, когда фирма должна была ее оплатить. В налоговом учете этот расход отражается в первом квартале.

Метод начисления вправе использовать все предприятия. А вот применение кассового метода ограничено:

- использовать его запрещено банкам;

- фирмы признают доходы и расходы по факту, только если выручка не превышает 1 млн. руб. за каждый из последних четырех кварталов;

- если при применении метода лимит превышен, то фирма обязана перейти к методу начисления с начала текущего года.

Какова налоговая база, если фирма понесла убыток?

Прибыль организации по правилам налогового учета не бывает отрицательной. Даже если по итогам года образовался убыток, налоговая база признается равной нулю. Налог в этом случае тоже нулевой. Регистры налогового учета должны подтверждать правильность расчета налоговой базы. Декларацию подавать обязательно, даже если сумма равна нулю.

Расчет налога на прибыль

Рассмотрим пример расчета налога на прибыль для чайников, чтобы понять, как рассчитывается налог.

ООО «Колибри» производит и продает мягкие игрушки. Посчитаем налог на прибыль, который фирма заплатит за 2019 г., если:

- ООО получило кредит в банке на 500 000 рублей;

- продало игрушки на 1 200 000 рублей с учетом НДС;

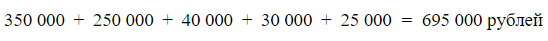

- использовало сырья для производства на 350 000 рублей;

- выплатило зарплату рабочим в сумме 250 000 рублей;

- страховые взносы составили 40 000 рублей;

- провело амортизацию на сумму 30 000 рублей;

- заплатило проценты по кредиту в размере 25 000 рублей;

- хочет учесть прошлогодний убыток в размере 120 000 рублей.

Расходы ООО «Колибри» в 2019 году:

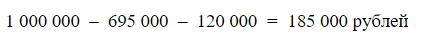

Так как доход считается без учета НДС, то он составит 1 000 000 рублей при ставке НДС 20%. А 200 000 рублей — сумма НДС, которую ООО перечислит государству. Суммы по кредитам налогом на прибыль не облагаются, они просто не включаются в налоговую базу согласно пп. 10 п. 1 ст. 251 НК РФ. Поэтому 500 000 рублей кредита не считаются доходом.

Тогда прибыль ООО «Колибри» в 2019 году:

Это доход минус расходы и минус убыток прошлого года.

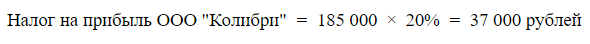

Налог к уплате считают по формуле:

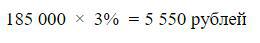

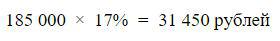

Из которых:

идут в бюджет РФ;

идут в бюджет региона.

Используя простые формулы, мы показали, как посчитать налог на прибыль: пример ООО «Колибри» используем далее, чтобы показать расчеты на онлайн-калькуляторе.

Также можно автоматически рассчитать налоги в удобном приложении 1С:БизнесСтарт, вам не надо следить за изменением ставок, сервис обновляется автоматически, с учетом последних изменения законодательства. Программа предупредит о сроках сдачи отчетности и уплаты налогов, подскажет, что и как нужно сделать.

Порядок и сроки уплаты налога на прибыль организаций

Лекция № 19. Налог на прибыль организаций

Федеральный налог, устанавливается гл. 25 НК РФ.

2.Объект налогообложения – прибыль, полученная организацией.

Прибыль – это положительный финансовый результат деятельности предприятия.

Прибыль = полученные доходы – произведённые расходы.

Если предприятие получило убыток, налог не уплачивается.

3 .Налоговая база – это денежное выражение прибыли.

Сумма прибыли = сумма полученных доходов – сумма произведённых расходов.

. Существует разница между определением прибыли в бухгалтерском учёте и определением прибыли для обложения налогом на прибыль. В бухгалтерском учёте для определения прибыли берут сумму всех доходов и уменьшают её на сумму всех расходов. В налоговом учёте берут только те доходы и расходы, которые разрешает Налоговый кодекс глава 25.

Основная ставка – 20 %

2 % – в федеральный бюджет

18 % – в бюджеты субъектов РФ

Субъект РФ имеет право уменьшить свою часть ставки, но не более чем до 13.5%

5. Налоговый период – календарный год

Включает в себя отчётные периоды. Существует две группы отчётных периодов:

1) 1 квартал, полугодие, 9 месяцев; 2) 1 месяц, 2 месяца, ……11 месяцев.

Налог не уплачивают лица, находящиеся на специальных налоговых режимах.

Некоторые доходы, не учитывается при расчёте налога на прибыль предприятий.

1. Налог исчисляется и уплачивается отдельно в каждый бюджет.

НПО к уплате в федеральный бюджет = Налоговая база (прибыль) * 2 %

НПО к уплате в бюджет субъекта РФ = Налоговая база (прибыль) * 18 %

2. Сумма налога исчисляется по итогам отчётного или налогового периода исходя из прибыли, рассчитанной нарастающим итогом с начала года.

3. Исходя из прибыли рассчитанной за отчётный период рассчитываются авансовые платежи по налогу.

4. По окончанию года определяется сумма прибыли за налоговый период и рассчитывается сумма налога за год, а также определяется доплата по итогам.

Порядок и сроки уплаты налога на прибыль организаций

Сроки уплаты налога

Налоговым периодом считается календарный год. по истечении этого срока полностью формируется налоговая база, исходя из которой рассчитывается сумма выплаты в бюджет.

Налоговым периодом считается календарный год. по истечении этого срока полностью формируется налоговая база, исходя из которой рассчитывается сумма выплаты в бюджет.

Отчетным периодом оплаты налога на прибыль и сдачи декларации считается каждый квартал .

Стандартная налоговая ставка в РФ составляет 20% от общей суммы прибыли за налоговый период.

Выплата налога проходит путем совершения авансовых платежей, которые высчитываются на основании общей суммы за налоговый период. Существует два типа авансовых выплат:

Новая организация проводит авансовые платежи ежеквартально. После подачи декларации о доходах за первый квартал происходит переход на ежемесячные платежи в случае, если доход составляет более 1 млн. рублей в месяц. В случае, когда доход, указанный в декларации, меньше, то дальнейшие выплаты проводятся квартально.

Организация может перейти на помесячные выплаты по своему желанию, в этом случае необходимо известить налоговую инстанцию о переходе на систему с ежемесячным отчетным периодом.

Кроме того, налогоплательщик должен совершить платеж по истечении всего налогового периода. Крайний срок его проведения – 28 марта года, следующего за истекшим налоговым периодом .

Кроме того, налогоплательщик должен совершить платеж по истечении всего налогового периода. Крайний срок его проведения – 28 марта года, следующего за истекшим налоговым периодом .

Сроки уплаты квартальных авансовых платежей (осуществляется до 28 числа месяца, следующего за истекшим отчетным периодом. в случае выходного или праздничного переносится на следующий рабочий день):

- За 2016 год – крайний срок платежа 28 марта 2017г.

- За 1 квартал 2017 года – до 28 апреля 2017 года.

- За 1 полугодие 2017 года – до 28 июля 2017 года.

- За 9 месяцев 2017 года – до 30 октября 2017 года.

- За 2017 год — до 28 марта 2018 года.

Сроки внесения ежемесячных платежей с доплатой по итогам квартала (осуществляется до 28 числа текущего месяца. в случае выходного или праздничного переносится на следующий рабочий день):

- За 2016г. – до 28 марта 2017 года.

- За январь 2017 года – до 30 января 2017 года.

- За февраль – до 28 февраля.

- За март – до 28 марта.

- За апрель + доплата за 1 квартал – до 28 апреля.

- За май – до 29 мая.

- За июнь – до 28 июня.

- За июль + доплата за 1 полугодие – до 28 июля.

- За август – до 28 августа.

- За сентябрь – до 28 сентября.

- За октябрь + доплата за 9 месяцев – до 30 октября.

- За ноябрь – до 28 ноября.

- За декабрь – до 28 декабря.

- За 2017 год — до 28 марта 2018 года.

Суть ежемесячных авансовых платежей заключается в выплате суммы годового налога наперед помесячно. Сумма платежа рассчитывается на основании данных предыдущего периода. Совершение выплат 1-го квартала соответствует отчету 4-го квартала предыдущего периода.

Подробнее о данном виде платежа в бюджет вы можете узнать из следующего видео:

Порядок и сроки уплаты налога на прибыль – нормативные аспекты

В соответствии со ст. 285 НК РФ налоговым периодом по «прибыли» установлен год (календарный), отчетными периодами – квартал, полугодие и 9 мес. Если налогоплательщики ведут расчет ежемесячных авансовых платежей из полученной по факту прибыли, отчетными периодами будут месяцы (январь, февраль, март и т.д.).

Законодательный порядок определения сумм налога и авансов регулируется в ст. 286 НК РФ. Изучив положения данной статьи, становится понятно, что налогоплательщики платят ежеквартальные и ежемесячные авансы. При этом предприятия вправе перейти на уплату сумм из реальной прибыли — такой расчет ведется нарастающим итогом, о чем предварительно требуется уведомить ИФНС до 31 декабря предыдущего года.

Дополнительно предусмотрена возможность уплаты только квартальных авансов (п. 3 ст. 286 НК РФ). Однако такое право есть лишь у тех налогоплательщиков, размер доходов от реализации которых не превысил 15 000 000 руб. за квартал. Расчет ведется по средним параметрам за прошлые 4 квартала. Далее приведены точные сроки по уплате налога с прибыли на 2018 г.

Срок оплаты налога на прибыль при перечислении квартальных авансов

Годовая сумма перечисляется не позже установленного срока для предоставления в ИФНС декларации по «прибыли» (п. 1 ст. 287 НК РФ). Согласно п. 4 ст. 289 НК – это 28 марта. Квартальные суммы перечисляются не позднее 28-го числа последующего за отчетным периодом месяца (п. 3 ст. 289 НК РФ).

Сроки уплаты налога в 2018 г. для тех, кто не платит ежемесячные авансы:

- За 2017 г. – 28.03.2018

- За 1 кв. 2018 г. – 28.04.2018 (суббота, объявленная рабочей в связи с переносом праздничных дней)

- За полугодие 2018 г. – 30.07.2018

- За 9 мес. 2018 г. – 29.10.2018

- За год 2018 – 28.03.2019 г.

Следовательно, основная дата – 28-ое число, которое актуально для предоставления отчетности по «прибыли». Уплата налога не может быть выполнена позже срока, установленного для подачи декларации/расчета, кроме случаев совпадения крайнего срока уплаты с нерабочим днем – тогда платеж переносится на ближайший за ним рабочий день. Если налогоплательщик нарушит законодательно установленные сроки авансовых платежей, ему придется заплатить пени. При просроченной уплате годового налога начисляется штраф в размере 20% от неуплаченной суммы (п. 1 ст. 122 НК РФ).

Добавить комментарий