Методичка по 6 НДФЛ

Содержание

Правила заполнения формы 6-НДФЛ

Детальные разъяснения по заполнению формы 6-НДФЛ содержатся в Приказе № ММВ-7-11/450@ (далее – Приказ). Хотя этот вид отчетности уже не считается новым, но составление его все так же вызывает множество вопросов у бухгалтеров. Порядок заполнения формы 6-НДФЛ утвержден на федеральном уровне. В приложениях к Приказу приведен регламент отражения данных, кодировка некоторых показателей.

Как заполнить расчет по форме 6-НДФЛ, где брать информацию? В соответствии с порядком сведения берутся из учетных данных налогового агента. При составлении документа понадобится знать, сколько доходов выплачено и начислено физлицам в периоде (налоговом или отчетном); в каком размере был удержан, начислен и оплачен в бюджет подоходный налог; на какую сумму удержать НДФЛ не представляется возможным.

Поскольку раздел 1 формы составляется нарастающим способом, а раздел 2 – только за последние 3 месяца периода, потребуется также помесячная информация о том, сколько по факту выдано физлицам средств. Далее рассмотрим, как правильно заполнить форму 6-НДФЛ – образец примера вы найдете в конце статьи.

Методические рекомендации по заполнению формы 6-НДФЛ

В стандартных ситуациях работодатель выплачивает персоналу суммы по зарплате. В отдельных случаях также выдаются и другие виды вознаграждений – отпускные, пособия, дивиденды, переходящие выплаты. Чтобы составить 6-НФДЛ, нужно знать следующие показатели за период:

- Сумма и вид доходов физлиц.

- Величина и вид использованных вычетов.

- Размер применяемой ставки по НДФЛ.

- Календарные сроки расчетов с физлицами.

- Нормативные сроки для удержания и уплаты в бюджет подоходного налога.

Мы не зря упомянули чуть ранее среди видов вознаграждений переходящие выплаты. Это такие суммы, которые начислены в одном периоде, а выплачены раньше или позже. К примеру, зарплата за август будет начислена 31.08.18 г., а выдана в сентябре. Или отпуск за июль может быть начислен полностью в июле, а выдан в июне. Или работнику должен быть выдан аванс, которые отдельно указывать в форме не нужно. Подробнее о том, как отражать различные виды выплат в 6-НДФЛ, далее.

Как заполнить раздел 1 формы 6-НДФЛ

В первом разделе сведения вносятся по начисленному в адрес физлиц вознаграждению, начисленному, удержанному, а также не удержанному налогу. Отдельно приводятся данные по дивидендам и суммам ФАП (фиксированный авансовый платеж) иностранцев. Отличительной чертой этого раздела является то, что сведения приводятся по работодателю-налоговому агенту в целом с начала периода.

Если организация выполняет начисления подоходного налога по разным ставкам, на каждую из них требуется формировать отдельный разд. 1. Соответственно, стр. 020-050 заполняются отдельно по тарифным ставкам, а стр. 060-090 только один раз по предприятию. Начинается внесение данных с указания ставки в % по НДФЛ. Затем сведения приводятся так:

- По стр. 020 указывается общая величина начисленных организацией выплат (по ставке из стр. 010) в пользу физлиц.

- По стр. 025 детализируется информация по начисленным дивидендам, которые уже вошли в стр. 020.

- По стр. 030 приводятся использованные вычеты – в общей сумме по организации за период.

- По стр. 040 отражается общий исчисленный НДФЛ по предприятию всего за период.

- По стр. 045 детализируется исчисленный НДФЛ в части дивидендов, приведенных по стр. 025.

- По стр. 050 приводится величина ФАП.

Таким образом заполняется столько блоков по стр. 020-050, сколько используется ставок при расчете НДФЛ. Затем данные вносятся в оставшиеся строки:

- По стр. 060 приводится общее число физлиц, которым компания начисляла в минувшем периоде доходы.

- По стр. 070 отражается, в каком размере был удержан подоходный налог.

- По стр. 080 отражается, в каком размере подоходный налог не был удержан.

- По стр. 090 приводятся данные по возвращенной работодателем величине НДФЛ.

Обратите внимание! Поскольку раздел 1 формируется по данным начислений, здесь нужно отражать сведения по всем начисленным в периоде видам выплат. Это касается как зарплаты, так и авансов, отпускных, пособий и переходящих выплат.

Как заполнить раздел 2 формы 6-НДФЛ

В отличие от первого раздела второй раздел формируется только в части сумм последнего квартала общего периода. К примеру, при заполнении документа за 9 мес. здесь вносятся сведения за 3 кв. При указании информации в строках второго раздела имейте в виду, что по нормам стат. 223, 226 НК:

- Аванс указывать отдельно не требуется. Такие суммы входят в состав зарплаты.

- При выдаче зарплаты днем фактического получения персоналом дохода (стр. 100) будет последний день того месяца, за который начислены средства. Днем удержания НДФЛ (стр. 110) считается день расчетов, а сроком для уплаты (стр. 120) – следующая за расчетной дата.

- При выдаче пособий или отпускных сумм днем фактического получения персоналом дохода (стр. 100) будет день расчетов по отпускным. Днем удержания НДФЛ (стр. 110) считается день выдачи суммы, а крайним сроком для уплаты (стр. 120) – последний календарный день месяца расчетов.

- При расчетах по договорам ГПХ выдача аванса исполнителю приравнивается к доходам, которые требуют внесения в 6-НДФЛ (Письмо Минфина РФ № 03-04-06/24982 от 26.05.14 г.). При этом в отчете отражаются все суммы по авансам и окончательной выплате как отдельные.

Обратите внимание! Если срок для указания по стр. 120 выпадает по производственному календарю на нерабочую дату или праздничную, необходимо сдвинуть день уплаты на ближайший рабочий день (п. 7 стат. 6.1 НК).

Пример заполнения формы 6-НДФЛ в 2018 году

Предположим, в компании по ЛНА ежемесячно выдается аванс 20-го числа и зарплата 5-го числа. Число сотрудников равно 8 чел. Вычеты персоналом не используются. Для упрощения допустим, что каждый месяц работникам выплачивается аванс в сумме 125000 руб. и зарплата в сумме 150000 руб. За 9 мес. всего начислено 2475000 руб. (125000 х 9 + 150000 х 9).

В сентябре 06.09.18 г. выдана зарплата за август, а 20.09.18 г. выплачен аванс за сентябрь. Разберемся, как заполняется форма 6-НДФЛ. Внесение данных по строкам в разд. 1 отражается следующим образом:

- 010 – 13.

- 020 – 2475000.

- 025 – 0.

- 030 – 0.

- 040 – 321750.

- 045 – 0.

- 050 – 0.

- 060 – 8.

- 070 – 321750.

- 080 – 0.

- 090 – 0.

Как видно из данных, раздел 1 заполнен по начисленным за 9 мес. суммам. Иначе вносятся сведения в разд. 2. Здесь указываются только показатели за 3 кв. Внесение данных по строкам в разд. 2 отражается следующим образом:

Несмотря на то, что фактически выплат в 3 кв. было не 3, а 6, в разд. 2 вносятся данные только по зарплате. Аванс отражается в составе заработка, поскольку в момент выдачи еще не признается окончательным доходом физлиц.

Заполнение раздела 2 формы 6-НДФЛ

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

О чем говорится в рекомендациях

Рекомендации по заполнению Расчета ответят на вопрос, как сделать отчет 6-НДФЛ. Содержат они следующие разделы:

- I. Общие требования к порядку заполнения формы Расчета;

- II. Порядок заполнения Титульного листа;

- III. Порядок заполнения Раздела 1 «Обобщенные показатели»;

- IV. Порядок заполнения Раздела 2 «Даты и суммы фактически полученных доходов и удержанного налога на доходы физических лиц».

Об общих требованиях к заполнению формы 6-НДФЛ и Раздела 1, а также о заполнении отчета 6-НДФЛ в 2016 году на примере мы писали в нашем отдельном материале.

При заполнении титульного листа основные вопросы могут возникнуть по следующим строкам:

- «Номер корректировки»: при представлении первичного Расчета проставляется «000», а уточненного — указывается номер корректировки («001», «002» и т.д.);

- «Период представления (код)». Основные коды периода представления формы 6-НДФЛ следующие: 21 (1 квартал), 31 (полугодие), 33 (9 месяцев), 34 (год);

- «По месту нахождения (учета) (код)». Основные коды места представления: 120 (по месту жительства ИП), 212 (по месту учета российской организации).

Подробно о том, как заполнить Раздел 2 формы 6-НДФЛ, мы рассматривали в нашей отдельной консультации.

По какой причине введена

Действие законодательства о предоставлении отчетности 6-НДФЛ распространяется на ИП и фирмы, которые подписали трудовой контракт с наемными работниками. Форма введена 1 января 2016 г. в качестве дополнения к 2-НДФЛ с целью повысить контроль со стороны ФНС над исполнением налоговых обязательств в этой части.

Для уменьшения вероятности возникновения ошибки при оформлении документов придерживайтесь инструкции, утвержденной приказом ФНС № ММВ-7-11/450. Она содержит особенности заполнения всех разделов документа:

Титульный лист

Это страница 001. При сдаче первого расчета в поле «Номер корректировки» ставят «000», второго – «001», третьего – «002» и т. д.

Для графы о периоде сдачи приняты такие обозначения:

- квартал – 21;

- 6 месяцев – 31;

- 9 месяцев – 33;

- 12 месяцев – 34.

Место учета коммерсанты обычно обозначают цифрой 120, а организации – 212.

Первый раздел

Содержит обобщенные показатели: КБК, ОКТМО, величину подоходного налога и количество лиц, получивших доход. Его ведут с начала отчетного года с нарастающим принципом за первый квартал, полгода, 9 и 12 месяцев.

Также см. «Заполняем Раздел 1 в 6-НДФЛ».

Второй раздел

В нем показывают даты и размер полученных денежных средств, а также суммы НДФЛ и сроки их внесения в бюджет. Этот раздел составляют за последние три месяца отчетного периода.

Также см. «Заполняем Раздел 2 в 6-НДФЛ».

Также см. «Дата фактического получения дохода в 6-НДФЛ».

Рекомендации по заполнению 6-НДФЛ за 9 месяцев 2016 года

Компании и ИП должны отчитаться в ИФНС по месту учета (жительства) при следующих условиях:

- наличие наемных работников;

- использование в деятельности ЕНВД, «упрощенки» или ПСН.

Когда компания имеет несколько подразделений, расчет создают по каждому отдельно с указанием КПП и ОКТМО.

ФНС выявила соотношения, позволяющие проверить правильность оформления данных. Так, сведения в 6-НДФЛ за год должны совпадать с информацией, представленной в справках 2-НДФЛ.

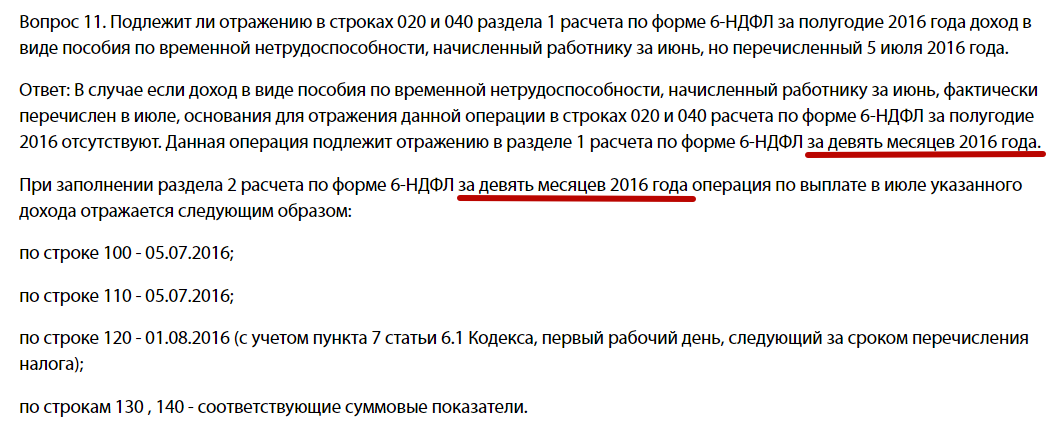

Вот одна из последних рекомендаций ФНС по заполнению 6-НДФЛ за 9 месяцев 2016 года:

Промежуточную отчетность по НДФЛ сдают в печатном или электронном варианте: в зависимости от количества человек, которым выплачен доход. Крайний срок сдачи 6-НДФЛ за 9 месяцев – 31 октября (включительно).

Также см. «6-НДФЛ: можно ли сдавать на бумаге».

В обзоре были рассмотрены последние рекомендации по заполнению 6-НДФЛ, которые разработаны налоговой службой. Они помогут грамотно подготовить отчетность в 2016 году. Помните, что нужно не только правильно оформлять документы, но и своевременно отправлять их в инспекции.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Добавить комментарий