Малое предприятие критерии

Содержание

- Критерии МСП в 2018 – 2019 году — сводная таблица

- Дополнительные требования к хозяйственным обществам и партнерствам

- Как правильно определить категорию бизнеса

- Реестр МСП

- Преимущества субъектов МСП

- Кто относится к субъектам МСП

- Государственный реестр субъектов МСП

- Что даёт статус субъекта малого бизнеса

- Предельные значения годовой выручки для субъектов малого и среднего предпринимательства увеличены вдвое

- Малые предприятия в 2019 году — какие компании попадают в эту категорию

- Единый реестр малых и средних предприятий

- Льготы для малых предприятий в 2019 году

- Проверки малых предприятий 2019

- Новые критерии определения малого и среднего бизнеса

- Новые критерии малого и среднего бизнеса

Критерии МСП в 2018 – 2019 году — сводная таблица

Чтобы понять, кто относится к субъектам малого и среднего предпринимательства (МСП), необходимо обратиться к ст. 4 закона «О развитии малого и среднего предпринимательства в Российской Федерации» от 24.07.2007 № 209-ФЗ (далее — ФЗ № 209). Представим критерии в виде таблицы.

Субъекты малого предпринимательства — критерии 2018 – 2019 года

|

Критерий |

Дополнительные критерии, особенности |

||

|

Госрегистрация юрлица/ ИП |

Обязательно для всех субъектов |

Включение в единый реестр МСП |

|

|

Организационно-правовая форма |

Хоз. общества Хоз. партнерства Хоз. товарищества |

Принадлежность акционерам/участникам: — РФ или ее субъектам, муниципальным образованиям, общественным, религиозным или благотворительным фондам и организациям, не более 25% акций/долей; — иностранным юрлицам и (или) юрлицам, не являющимся МСП, не более 49% акций/долей. |

На хоз. общества не распространяются обязательные критерии по массовой доле участия РФ и иностранных юрлиц при соответствии общества хотя бы одному из следующих критериев: — отнесение выпускаемых ими акций к инновационному сектору экономики в порядке, установленном Правительством РФ; -участие в проекте «Сколково»; -практическое применение результатов изобретений, достижений, ноу-хау и т.п, принадлежащих бюджетным/автономных научным или образовательным учреждениям; -нахождение в списке организаций, поддерживающих развитие инноваций. |

|

Иностранные юрлица |

Все |

||

|

Кооперативы (потребительский, производственный |

Все |

||

|

К(Ф)Х |

Все |

||

|

ИП |

Все |

||

|

Численность штата |

До 15 чел.-микропредприятие; От 15 до 100 чел. – малое предприятие; От 100 до 250 чел. – среднее предприятие. |

||

|

Годовой доход |

До 120 млн рублей – микропредприятие; От 120 млн до 800 млн – малое предприятие; От 800 млн до 2 млрд – среднее предприятие. |

||

С 01.12.2018 круг субъектов МСП расширился (см. п. 2 ст. 1 закона «О внесении изменений…» от 03.08.2018 № 313-ФЗ) за счет:

- хозяйственных товариществ, доля РФ, ее субъектов, муниципалитетов, общественных и религиозных организаций в складочном капитале которых не превышает 25%, а доля иностранного участия и юрлиц, не являющихся субъектами МСП – в пределах 49%;

- иностранных юрлиц (за исключением офшорных), подпадающих под условия по годовому доходу и численности штата, установленные для средних предприятий без предъявления требования по участникам.

Дополнительные требования к хозяйственным обществам и партнерствам

Для хозяйственных обществ/партнерств установлены дополнительные критерии отбора (ч. 1 п. 1.1 ст. 4 ФЗ № 209). Решающими факторами, позволяющими отнести их к МСП, будут:

- участие в проекте «Сколково»;

- применение различных изобретений, достижений, ноу-хау, принадлежащих бюджетным/автономных научным или образовательным учреждениям;

- нахождение в списке организаций, поддерживающих развитие инноваций в соответствии с законом «О науке и государственно-технической политике» от 23.08.1996 № 127-ФЗ.

Если речь идет об ООО, то в их уставном капитале доля государственного или муниципального участия либо участия общественных, религиозных, благотворительных организаций или фондов не может быть более 25%, а доля иностранного участия субъектов, не являющихся МСП, — более 49%.

Для АО необходимо соответствие хотя бы одному из вышеперечисленных общих требований для хозяйственных обществ или двух специальных требований:

- отнесение выпускаемых ими акций к инновационному сектору экономики в порядке, установленном Правительством РФ;

- принадлежность таким акционерам, как РФ или ее субъекты, муниципальные образования, общественные, религиозные или благотворительные фонды и организации, не более 25% акций, а иностранным лицам, не являющимся МСП, не более 49% акций.

Как правильно определить категорию бизнеса

В связи со сложной системой критериев на практике могут возникать проблемы с определением того, какие организации относятся к той или иной категории субъектов малого предпринимательства (микро-, малое или среднее предприятие).

При наличии противоречий между признаками в расчет берется тот, который имеет наибольшее значение (ч. 3 ст. 4 ФЗ № 209).

При этом действуют также дополнительные правила:

- Если ИП не использует труд наемных работников, то его отнесение к той или иной категории МСП осуществляется по критерию величины дохода.

- ИП, работающие по патентной системе, а также предприятия всех организационно-правовых форм и ИП, созданные в период с 01 августа по 31 июля следующего года, относятся по умолчанию к микропредприятиям.

- Предприятия — участники проекта «Сколково», освобожденные от обязанности представлять налоговую отчетность о величине дохода, относятся к той или иной категории МСП согласно критерию о численности штата.

Категория МСП является изменяющейся, то есть при изменении величин, послуживших критерием, в течение трех календарных лет подряд, меняется и категория (п. 4 ст. 4 209-ФЗ).

Реестр МСП

Все субъекты малого и среднего предпринимательства включаются органами Федеральной налоговой службы в специальный реестр. Реестр обновляется 10 августа каждого года на основании данных ЕГРИП, ЕГРЮЛ, а также предоставляемых предприятиями сведений о численности штата, доходах, налоговых режимах; информации, поставляемой биржами, госорганами, держателями реестров владельцев ценных бумаг в соответствии с пп. 6, 6.1 ст. 4.1 ФЗ № 209. Вновь созданные юрлица и зарегистрированные ИП включаются в реестр не позднее 10-го числа месяца, следующего за месяцем их государственной регистрации, равно как и сведения о данных предприятия в случае их изменения.

В реестре содержится следующая информация (п. 3 ст. 4.1 209-ФЗ):

- Наименование организации или Ф.И.О. ИП, адрес, ИНН.

- Дата внесения сведений в реестр.

- Присвоенная категория субъекта МСП.

- Коды по ОКВЭД.

- Информация о лицензиях предприятия, производимой продукции.

- Сведения об участии в закупках и заключенных контрактах и пр.

Информация из реестра является общедоступной и каждый месяц 10-го числа размещается на сайте ФНС РФ (п. 9 ст. 4.1 209-ФЗ).

Наличие данных о предприятии в этом реестре является необходимым условием для получения любых преимуществ, предусмотренных для МСП. Подробно о реестре рассказано в статье Сведения из Единого реестра субъектов малого предпринимательства.

Преимущества субъектов МСП

Какими же преимуществами обладают субъекты предпринимательства, соответствующие вышеописанным критериям МСП и внесенные в Единый реестр МСП? В основном они связаны с финансовой составляющей их деятельности и заключаются:

- В предоставлении налоговых льгот. В первую очередь речь идет о специальных налоговых режимах, таких как УСН, ЕНВД, патентная система и других, а также о налоговых каникулах (с 2015 по 2020 год ИП на патентной системе и УСН вправе в течение двух лет не платить налог). Кроме того, с 01.01.2016 по 31.12.2018 ряд предприятий МСП был освобожден от проведения налоговых проверок (ст. 26.1 закона «О защите прав…» от 26.12.2008 № 294-ФЗ).

- Финансовой помощи со стороны государства в виде целевых субсидий и поддержки.

- Упрощенной бухгалтерской отчетности в соответствии с ч. 4 ст. 6 закон «О бухгалтерском учете» от 06.12.2011 № 402-ФЗ (право руководителя организации самостоятельно вести бухучет, упрощенная форма баланса и отчета и т. д.).

- Менее строгой кассовой дисциплине (см. указание Банка России от 11.03.2014 № 3210-У).

- Преимуществах в области аренды. Так, закон «Об особенностях отчуждения…» от 22.07.2008 № 159-ФЗ предусматривает преимущественное право для выкупа в собственность арендованного СМП государственного или муниципального имущества.

- Преференциях при участии в госзакупках и др.

***

Итак, в нашей статье мы рассмотрели, какие критерии в 2018 – 2019 году позволяют отнести организацию к субъектам малого и среднего предпринимательства и какими преимуществами и льготами они обладают. Система критериев достаточно сложна, а все соответствующие ей субъекты вносятся в Единый реестр МСП. Как стать малым/средним предприятием, рассказывается в статье Как стать субъектом малого предпринимательства?

***

Статья понравилась? Подписывайтесь на канал RUSЮРИСТ в Яндекс.Дзен!

Кто относится к субъектам МСП

Критерии отнесения к субъектам малого предпринимательства в 2019 году устанавливает государство. Основные требования, при соблюдении которых возможно отнесение бизнесмена к субъектам малого и среднего предпринимательства (МСП), касаются численности работников и размера получаемого дохода. Кто является МСП, т.е. относится к субъектам малого предпринимательства, определяет закон от 24.07.2007 N 209-ФЗ в статье 4. Рассмотрим эти критерии с учётом нововведений.

Благодаря поправкам, внесённым в закон № 209-ФЗ, большее количество предприятий и ИП могут быть причислены к малому бизнесу.

- Максимально допустимая сумма годовой выручки без НДС за предыдущий год для микропредприятий выросла с 60 до 120 млн рублей, а для малых предприятий — с 400 до 800 млн рублей.

- Возросла разрешённая доля участия в уставном капитале малого предприятия других коммерческих организаций, не являющихся субъектами малого и среднего предпринимательства – с 25% до 49%.

А вот допустимая среднесписочная численность работников не изменилась: не более 15 человек для микропредприятий и не более 100 человек для малого предприятия.

|

Категория субъекта МСП |

Выручка без НДС за год |

Среднесписочная численность работников |

|---|---|---|

|

Микропредприятие |

120 млн рублей |

не более 15 человек |

|

Малое предприятие |

800 млн рублей |

не более 100 человек |

|

Среднее предприятие |

2 млрд рублей |

не более 250 человек |

В отношении индивидуальных предпринимателей действуют такие же критерии разделения на категории бизнеса: по годовой выручке и численности работников. Если у ИП нет работников, то его категория МСП определяется только по размеру выручки. А всех предпринимателей, работающих только на патентной системе налогообложения, относят к микропредприятиям.

Продлён период, в течение которого бизнесмен продолжает считаться субъектом МСП, даже если им был превышен допустимый лимит по численности работников или полученной выручке. До 2016 года это было два года, а теперь – три. Например, если лимит был превышен в 2017 году, то организация утратит право считаться малой только в 2020 году.

Как быть в ситуации, если статус малого предприятия утрачен из-за достижения действовавшего ранее лимита в 400 млн рублей, ведь он ниже установленного сейчас? Минэкономразвития считает, что после вступления в силу акта Правительства РФ от 13.07.15 № 702, такое предприятие может вернуть статус малого, если годовая выручка не превышает 800 млн рублей.

Государственный реестр субъектов МСП

С середины 2016 года действует Единый реестр субъектов малого и среднего бизнеса. На портале Федеральной налоговой службы размещён перечень, в которой включены все субъекты малого и среднего предпринимательства РФ. Сведения о субъектах МСП вносятся в реестр автоматически, на основании данных из ЕГРЮЛ, ЕГРИП и налоговой отчётности.

В открытом доступе находится следующая обязательная информация:

- наименование юридического лица или полное имя ИП;

- ИНН налогоплательщика и его место нахождения (жительства);

- категория, к которой относятся субъекты малого и среднего предпринимательства (микро, малое или среднее предприятие);

- сведения о кодах деятельности по ОКВЭД;

- указание на наличие лицензии, если вид деятельности бизнесмена относится к лицензируемым.

Кроме того, по заявлению бизнесмена, относящегося к субъектам малого и среднего предпринимательства, в реестр можно внести дополнительные сведения:

- о производимой продукции и ее соответствии критериям инновационной или высокотехнологичной;

- о включении субъекта МСП в программы партнёрства с государственными заказчиками;

- о наличии контрактов, заключённых в качестве участника госзакупок;

- полную контактную информацию.

Чтобы передать в Единый реестр эти данные, надо авторизоваться в сервисе передачи информации с помощью усиленной квалифицированной электронной подписи.

После формирования официального реестра субъекты малого бизнеса больше не обязаны подтверждать документами, что соответствуют этому статусу для участия в программах господдержки. Раньше для этого требовалось предоставлять годовую бухгалтерскую и налоговую отчётность, отчёт о финансовых результатах, сведения о среднесписочной численности работников.

Проверить сведения, относящиеся к субъектам малого и среднего предпринимательства, и их достоверность можно, сделав в Реестре запрос информации по ИНН или наименованию. Если вы обнаружите, что данных о вас нет или они недостоверны, то надо направить оператору Реестра заявку на проверку сведений.

Что даёт статус субъекта малого бизнеса

Как мы уже говорили, государство создаёт для микро- и малого бизнеса особые льготные условия предпринимательской деятельности, преследуя следующие финансовые и социальные цели:

- обеспечить выход из тени и самозанятость лиц, оказывающих услуги населению, занятых мелким производством, работающим по типу фриланса;

- создать новые рабочие места и снизить за счет роста благосостояния населения социальную напряжённость в обществе;

- уменьшить расходы из бюджета на пособия по безработице, медицинскому страхованию и пенсионному обеспечению официально неустроенных лиц;

- развить новые виды деятельности, особенно в сфере инновационных производств, не требующих значительных затрат.

Проще всего этих целей можно добиться, сделав процедуру госрегистрации простой и быстрой, снизив административное давление на бизнес, уменьшив налоговую нагрузку. Кроме того, на деятельности начинающих предпринимателей хорошо сказывается целевое финансирование в виде безвозвратных субсидий.

Основной перечень преференций для субъектов малого предпринимательства выглядит так:

- Налоговые льготы. Специальные режимы налогообложения (УСН, ЕНВД, ЕСХН, ПСН) позволяют работать на сниженной налоговой ставке. С 2016 года региональные власти вправе дополнительно снижать налоги на ЕНВД (с 15% до 7,5%) и на УСН Доходы (с 6% до 1%). На УСН Доходы минус Расходы возможность снижать ставку с 15% до 5% существует уже не первый год. Кроме того, с 2015 по 2020 годы индивидуальные предприниматели, впервые зарегистрированные после вступления в силу регионального закона о налоговых каникулах, вправе в течение двух лет вообще не платить налог на режимах ПСН и УСН.

- Финансовые льготы. Это прямая финансовая господдержка в виде грантов и безвозмездных субсидий, выдаваемых в рамках общероссийской программы, действующей до 2020 года. Финансирование можно получить на возмещение затрат по лизингу; процентов по займам и кредитам; на участие в конгрессно-выставочных мероприятиях; проектов по софинансированию (до 500 тысяч рублей).

- Административные льготы. Здесь имеются в виду такие послабления, как упрощённый бухучёт и кассовая дисциплина, надзорные каникулы (ограничение количества и продолжительности проверок), возможность оформлять с работниками срочные трудовые договоры. При участии в госзакупках действует специальная квота для представителей малого бизнеса – не менее 15% совокупного годового объёма закупок государственные и муниципальные учреждения обязаны производить у них. При получении кредитов поручителями малого бизнеса выступают государственные гарантийные организации.

Предельные значения годовой выручки для субъектов малого и среднего предпринимательства увеличены вдвое

Правительство РФ изменило предельные значения выручки от реализации товаров (работ, услуг) для субъектов малого и среднего предпринимательства. 25 июля вступило в силу соответствующее постановление от 13 июля 2015 г. № 702.

Правительство РФ изменило предельные значения выручки от реализации товаров (работ, услуг) для субъектов малого и среднего предпринимательства. 25 июля вступило в силу соответствующее постановление от 13 июля 2015 г. № 702.

Напомним, что размер выручки является одним из критериев для отнесения организации и ИП к субъектам малого и среднего предпринимательства. Так, выручка от реализации товаров (работ, услуг) без учета НДС или балансовая стоимость активов (остаточная стоимость основных средств и нематериальных активов) за предшествующий календарный год не должна превышать предельные значения, установленные Правительством РФ для каждой категории субъектов малого и среднего предпринимательства. Ранее такие предельные значения составляли для микропредприятий 60 млн руб., для малых предприятий – 400 млн руб., для средних предприятий – 1 млрд руб. Теперь предельные значения выручки увеличены в два раза и составляют для микропредприятий 120 млн руб., для малых предприятий – 800 млн руб., для средних предприятий – 2 млрд руб.

О том, как изменилась периодичность установления Правительством РФ предельного размера годовой выручки для целей отнесения организаций и ИП к малым и средним предприятиям, узнайте из нашей новости.

Малые предприятия в 2019 году — какие компании попадают в эту категорию

Чтобы считаться малым, средним или микропредприятием в 2019 году, нужно подходить под это определение по трем основным параметрам:

- попадать в рамки лимита по размеру доходов;

- попадать в рамки лимита по численности сотрудников;

- попадать в рамки лимита по доле участия других компаний в уставном капитале.

Представителями малого бизнеса считаются компании и предприниматели независимо от налогового режима, если они соответствуют условиям. Это могут быть фирмы и ИП на УСН, ЕНВД, патенте, ОСН.

С 1 августа 2016 в расчет максимального размера доходов за прошедший год включается не просто вся выручка по кассе, а все доходы согласно налоговой декларации. Приведем критерии в виде таблицы:

|

Критерий |

Среднее предприятие |

Малое предприятие |

Микропредприятие |

|

Доходы |

2 млрд. руб. |

800 млн. руб. |

120 млн. руб. |

|

Численность сотрудников |

101–250 человек |

100 человек |

15 человек |

|

Доля участия других лиц в капитале |

Доля участия государственных образований (РФ, субъектов РФ, муниципальных образований), общественных и религиозных организаций и фондов не более 25% в сумме. Доля участия обычных юридических лиц (в том числе иностранных) не более 49% в сумме. Доля участия юрлиц, которые сами субъекты малого и среднего предпринимательства, не ограничена. |

Количество работников в 2019 году определяется на основании среднесписочной численности, отчет по которой предоставляется ежегодно в налоговую инспекцию.

Что касается долей в уставном капитале, то ФЗ N 209 от 24.07.2007 предусматривает исключения. Лимиты не распространяются на:

- акционеров высокотехнологичного (инновационного) сектора экономики;

- участников проекта «Сколково»;

- компании, которые практически применяют новейшие технологии, разработанные их учредителями — бюджетными или научными учреждениями;

- компании, учредители которых включены в правительственный перечень лиц, оказывающих господдержку инновационной деятельности.

А вот доходы за прошедший налоговый период оценивают по налоговым декларациям. Отдельно нужно отметить, что Федеральная налоговая служба в письме от 18.08.2016 N 14-2-04/ разъяснила, какими критериями она руководствуется при внесении сведений в реестр малых и средних предприятий о хозяйственных обществах. Налоговики указали, что уточненные критерии отнесения экономических субъектов к категории субъектов малого и среднего предпринимательства (МСП), установленные Федеральным законом от 29 декабря 2015 г. N 408-ФЗ, будут учитываться при внесении в реестр за период с 2016 по 2018 годы. Поэтому первые изменения в реестр, связанные с этим, будут внесены только при очередном формировании Реестра 10 августа 2019 года по состоянию на 1 июля 2019 года. ВАЖНО! Обратите внимание! С 1 декабря 2018 года Федеральным законом от 03.08.2018 N 313-ФЗ в перечень субъектов малого предпринимательства добавлены хозяйственные общества. Теперь они тоже могут предетендовать на поддержку государства.

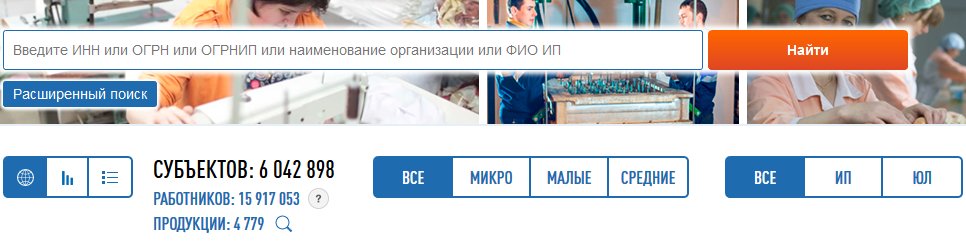

Единый реестр малых и средних предприятий

С 1 августа 2016 года создан единый реестр субъектов малого и среднего предпринимательства (МСП). Его формирует Налоговая служба самостоятельно на основании отчетности субъектов малого бизнеса:

- сведений о доходах;

- среднесписочной численности сотрудников;

- данных из Единого госреестра юридических лиц и Единого госреестра индивидуальных предпринимателей;

- информации от других государственных органов.

Для того чтобы попасть в реестр, руководителям малых компаний и предпринимателям ничего делать не нужно. Доступ к реестру предприятий МСП можно получить на специальной странице сайта ФНС. Для того чтобы проверить, есть ли информация о вашем бизнесе в едином реестре МСП, достаточно ввести ИНН, ОГРН, ОГРНИП, название фирмы или ФИО ИП (что-то одно) в строку поиска.

В добровольно-заявительном порядке можно дополнить информацию: сообщить о своей продукции, заключенных контрактах, участии в программах партнерства.

Если данных о вашем малом или среднем бизнесе нет в реестре или они некорректны, подайте заявку на проверку с указанием верных сведений.

Организации и предприниматели, сведения о которых будут отсутствовать в реестре, лишаются возможности использовать льготы, предусмотренные для МСП.

Льготы для малых предприятий в 2019 году

Небольшие компании и ИП, попадающие под перечисленные критерии, в 2019-м пользуются определенными льготами.

- Они могут не устанавливать лимит наличных средств, находящихся в кассе (п. 2 Указания Банка России от 11.03.2014 № 3210-У). За хранение наличных в кассе свыше определенной суммы предусмотрен штраф по ст. 15.1 КоАП. Субъекты малого бизнеса могут держать в кассе деньги в любом количестве. Правда, если лимит наличных до этого был установлен на предприятии, то его необходимо отменить — издать соответствующий приказ. Приказ можно оформить в любой момент — у этого типа предприятий есть такое право.

- Могут вести упрощенный бухгалтерский учет (п. 4 ст. 6 ФЗ N 402). Для ИП эта льгота не актуальна, поскольку они и так освобождены от обязанности вести бухучет. А вот компании амортизацию вправе начислять один раз в год, а не каждый месяц. Материальные производственные затраты списывать в полной сумме сразу, а не по мере использования. В каждом ПБУ перечислены упрощенные способы ведения учета, которыми пользуются льготники. Микропредприятия могут даже вести бухгалтерский учет сплошным методом регистрации хозяйственных операций.

ВАЖНО! Важно! Льготы по ведению бухучета не распространяются на акционерные общества и ООО с доходами свыше 800 млн. рублей, так как для этих компаний обязательно проведение аудита.

- Освобождены от ежегодного сплошного статистического наблюдения (такое наблюдение проводится раз в пять лет, в промежутках — выборочное).

- Имеют право обратиться к региональным властям за субсидиями и инвестициями — для спецрежимников регионы снижают налоговые ставки. Также для малого бизнеса на уровне регионов предусмотрены льготы по налогу на имущество.

- Субъекты такого предпринимательства имеют преимущественное право покупки государственной и муниципальной недвижимости, которая находится у них в аренде (ФЗ от 29.06.2015 N 158).

- Имеют преференции в системе госзакупок.

- Микропредприятия вправе полностью или частично отказаться от принятия локальных нормативных актов, таких как правила внутреннего распорядка, графики сменности, положения о премировании и т.д. Но в таком случае работодатель включает все необходимые условия в трудовой договор с сотрудником. Такие трудовые договоры должны заключаться по типовой форме, которая утверждена Постановлением Правительства от 27.08.2016 N 585. Однако при утрате статуса микропредприятия работодатель в течение 4 месяцев должен будет восстановить все локальные нормативные акты.

О том, как составить трудовой договор для микропредприятий, мы писали в отдельной статье.

Проверки малых предприятий 2019

Для таких предприятий действуют сокращенные сроки проведения проверок. Любой контролирующий орган может проверять субъект малого бизнеса не дольше 50 часов в год. А для микропредприятий максимальный срок — 15 часов в год.

В течение 2 лет (с 1 января 2016 до 31 декабря 2018) «малышам» были предоставлены надзорные каникулы. Такую льготу для небольших компаний и ИП установил ФЗ N 246-ФЗ от 13.07.2015. Но это касалось только плановых проверок. Если поступит жалоба от потребителя или у госорганов появится информация о нарушении фирмой закона, проверяющие придут с ревизией.

Срок действия «надзорных каникул», установленных ФЗ N 246-ФЗ, истекавший в конце 2018 года, продлен на 2019 и 2020 годы — Федеральным законом от 25.12.2018 № 480-ФЗ, он опубликован на официальном портале правовой документации. Однако надо иметь в виду, что надзорные каникулы не распространяются на проверки, проводимые методом риск-ориентированного контроля, а этот метод используют такие ведомства, как ФНС, МЧС, ФАС, Росприроднадзор, Росалкогольрегулирование и Роспотребнадзор. Отсюда можно сделать вывод, что от проверок этих ведомств малый бизнес не освобождается.

Кроме того, не будет надзорных каникул и для тех предприятий, которые занимаются лицензируемыми видами деятельности — это:

- банки;

- страховщики;

- ЧОПы;

- недропользователи;

- формацевтические компании;

- перевозчики

и многие другие (полный список из 52 пунктов дан в статье 12 Федерального закона от 04.05.2011 N 99-ФЗ «О лицензировании отдельных видов деятельности»).

Новые критерии определения малого и среднего бизнеса

Напомним, что к микро-, малым и средним предприятиям относят организации, чья выручка за прошлый год не превышает установленных предельных значений. Новые компании в течение того года, в котором они зарегистрированы, могут быть отнесены к малому бизнесу, если их показатели со дня их госрегистрации не превышают предельных значений. Критерии принадлежности к микро-, малым и средним предприятиям утверждены Постановлением Правительства РФ от 13.07.2015 № 702, они вступили в силу 25.07.2015. Подробнее смотрите в таблице.

Новые критерии принадлежности к микро-, малым и средним предприятиям

| Критерии | Микро | Малые | Средние |

|---|---|---|---|

| Средняя численность, чел. | ≤ 14 | ≤ 100 | ≤ 250 |

| Выручка от реализации (без НДС), млн ₽ | ≤ 120 | ≤ 800 | ≤ 2 000 |

| Суммарная доля участия в уставном капитале других организаций, % |

|

||

Признание организации субъектом малого предпринимательства дает ряд преимуществ, нацеленных на развитие данного бизнеса. Так, микро- и малые предприятия могут вести бухучет по упрощенным правилам:

- использовать сокращенный рабочий план счетов;

- применять кассовый метод признания доходов и расходов;

- составлять сокращенную бухгалтерскую отчетность, состоящую из баланса и отчета о финансовых результатах;

- ведение бухгалтерского учета может возложить на себя руководитель;

- проценты по любым заемным обязательствам учитывать в составе прочих расходов;

- перспективно отражать в бухгалтерской отчетности последствия изменений учетной политики;

- любые ошибки, включая существенные, исправлять как несущественные;

- не применять требования: ПБУ 2/2008, ПБУ 8/2010, ПБУ 11/2008, ПБУ 16/02, ПБУ 18/02, ПБУ 12/2010;

- не создавать резервы отпусков и переоценивать по рыночной стоимости любые финансовые вложения.

У микропредприятий есть дополнительные преимущества. Они имеют законное право не принимать к оплате банковские карты, а также вести бухучет без применения двойной записи.

В налоговом учете льготы для субъектов малого предпринимательства НК РФ не установлены, но органы местного самоуправления могут утвердить пониженные тарифы по налогу на имущество и земельному налогу.

Порядок ведения кассовых операций малые предприятия должны соблюдать, но они вправе не устанавливать лимит остатка наличных в кассе и хранить все деньги в кассе, не сдавая их в учреждение банка.

Кроме того, для субъектов малого предпринимательства Законом от 05.04.2013 № 44-ФЗ и Постановлением Правительства РФ от 06.03.2015 № 199 предусмотрены благоприятные условия для участия в госзакупках.

Новые критерии малого и среднего бизнеса

В последнее время малому и среднему бизнесу у нас в стране уделяется довольно много внимания. ИП и ООО, относящиеся к данным бизнес-категориям, могут пользоваться некоторыми льготами, среди которых:

- возможность использования налоговых спецрежимов, пониженных налоговых ставок и прочих льгот налогового характера;

- право применять упрощенные процедуры и формы бухгалтерской и статической отчетности;

- возможность участия в проектах господдержки малого бизнеса и получения субсидий из госбюджета.

В последнее время факт отнесения субъекта к малому бизнесу приобрел большое значение в сфере госзакупок: таким участникам объявленных запросов предложений при других равных условиях дают приоритет перед конкурентами. Некоторые конкурсы изначально проводятся с условием, что подать заявку на участие в них можно только субъектам малого / среднего бизнеса, при этом свой статус требуется подтвердить.

Как определить, к какой категории предпринимателей вы относитесь? Критерии, позволяющие отнести ИП или юрлицо, к какой-либо из категорий указаны в Федеральном законе № 209-ФЗ от 24.07.2007 г., направленном на развитие малых форм предпринимательства в стране.

В 2015 году критерий по размерам выручки увеличили в два раза, а в 2016 году в закон внесли еще одно изменение, которое начало действовать с августа. Теперь вместо выручки от реализации следует брать весь доход от предпринимательской деятельности.

Важно! Доход от предпринимательской деятельности рассчитывается по правилам НК РФ. То есть вы просто берете его значение из декларации по УСН / ЕНВД / налогу на прибыль в зависимости от режима.

Объединим критерии в одну таблицу:

| Критерии | Значение критерия | |

| Структура капитала (только для юрлиц) | Суммарная доля участия в уставном капитале:

РФ, субъектов РФ, муниципальных образований, общественных и религиозных организаций, благотворительных организаций и фондов |

Не более 25% |

| Доля участия в уставном капитале иностранных юрлиц, суммарная доля участия, принадлежащая одной или нескольким юрлицам, которые не являются субъектами малого / среднего бизнеса | Не более 49% | |

| Количество работников | Средняя численность работников за предшествующий календарный год | До 15 – микропредприятия;

От 16 до 100 – малый бизнес; От 101 до 250 – средний бизнес |

| Доход от предпринимательской деятельности | Доход от предпринимательской деятельности, рассчитанный в соответствии с НК РФ | До 120 млн руб. – микропредприятия;

До 800 млн руб. – малый бизнес; До 2 млрд руб. – средний бизнес |

Юрлица используют все три критерия, ИП – только два: численность работников и размеры дохода.

В численности необходимо учесть всех работников, включая тех, кто работает по ГПД, на совмещении должностей. Работники филиалов / представительств / обособленных подразделений юрлиц также должны быть посчитаны.

Предельное значение доходов было изменено еще в июле 2015 года, прошлые лимиты Правительство РФ увеличило вдвое: ранее они составляли 60, 400 и 1 000 млн рублей соответственно.

Отдельно отметим, что для получения статуса малого бизнеса, ИП или юрлицо должны соответствовать указанным критериям на протяжении трех лет (этот срок также увеличен последним Постановлением Правительства РФ, ранее он составлял два года). Аналогичная ситуация складывается и при утрате статуса малого предприятия и переходе в разряд следующей бизнес-категории. То есть, если ли вы сейчас относитесь к малому бизнесу, то даже при превышении лимита по численности или выручке в следующем году, вы все равно будете являться малым предприятием. Для перехода в группу среднего бизнеса, лимиты должны нарушаться на протяжении трех лет.

В связи с последними изменениями, теперь статус малого предпринимательства подтверждать не нужно – он автоматически присваивается исходя из данных ваших налоговых деклараций. При этом для анализа берутся доходы из декларации за предшествующий год.

Из последних новостей стоить еще отметить, что с августа 2016 года ФНС формирует реестр малого бизнеса, куда заносит всех, кто к нему относится. Это опять же упростит работу для малых предприятий, так как для получения положенных им льгот не придется предоставлять дополнительные документы: наличие компании в реестре уже подтверждает его принадлежность к малому бизнесу.

Реестр доступен на сайте Налог.ру.

Здесь вы можете через сервис «Поиск по реестру» посмотреть данные по себе или своим контрагентам. Для этого в поле поиска нужно ввести ИНН или ОГРН или ОГРНИП или наименование юрлица или ФИО ИП.

Добавить комментарий