Когда начисляют зарплату

Содержание

- Что учитывается при подсчете?

- Другие системы оплаты и их расчет

- Налоги на заработную плату

- Сколько пенсионных баллов весит Ваша зарплата?

- Бальная система оплаты труда – основные понятия

- Когда используется бальная система оплаты труда

- Порядок оплаты труда при бальной системе

- Пример расчета оплаты по бальной системе

- Плюсы и минусы бальной системы оплаты труда

Что учитывается при подсчете?

На сегодняшний день наиболее часто практикуют две виды платы:

- Повременная. Первая предусматривает определенный договором оклад за отработанное время – час, день, месяц. Зачастую практикуется месячная ставка. При этом итоговая сумма зависит от времени, отработанного в течение определенного отрезка времени. Применяется в основном при расчете зарплаты работникам, от которых не зависит количество созданного продукта – бухгалтеров, учителей, менеджеров.

- Сдельная. Зависит от количества созданного продукта за определенный период. Зачастую используется на заводах. Она имеет несколько подвидов, которые мы рассмотрим несколько позже.

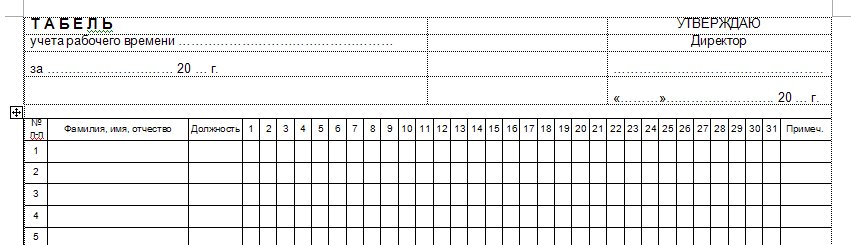

Так, повременная оплата труда предусматривает, что руководитель предприятия или другое должностное лицо обязаны вести и заполнять табель учета рабочего времени. Она оформляется по форме №Т-13 и заполняется ежедневно.

В ней должны отмечаться:

- количество рабочих часов, отработанных в течение дня;

- выходы «в ночь» – с 22:00 до 6:00;

- выход в нерабочее время (выходные, праздники);

- пропуски в связи с различными обстоятельствами.

Сдельная оплата предусматривает наличие маршрутной карты или наряда на определенный объем работ. Кроме того, учитываются: больничные листы, приказы о премировании, распоряжения о выдаче материальной помощи.

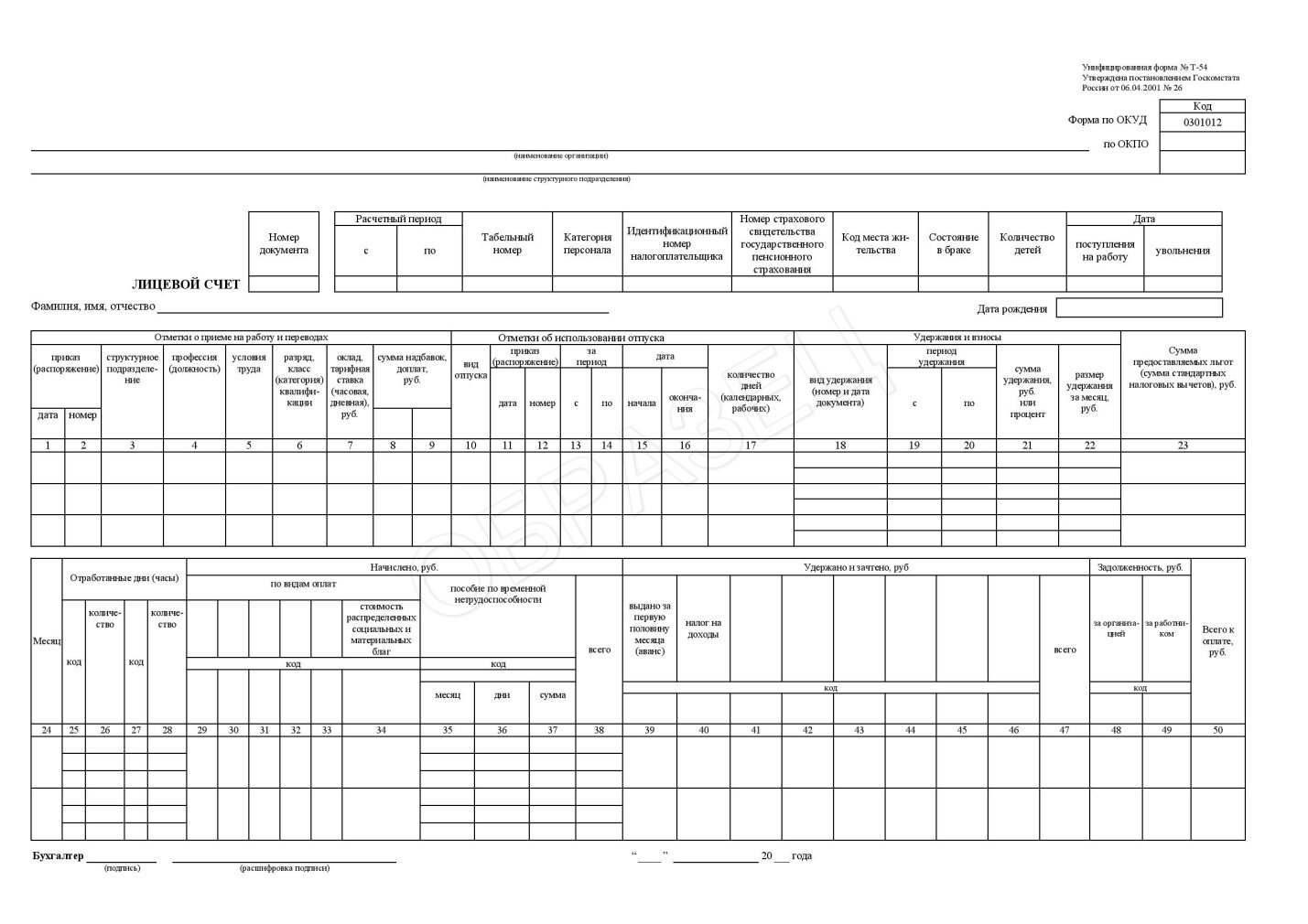

После приема на работу каждый бухгалтер должен вести аналитический учет заработной платы и фиксировать его в форме №Т-54. Это так называемый лицевой счет работника. Указанные в нем данные будут учитываться при расчете больничных выплат, отпускных и других видов пособий.

О том, как рассчитываются отпускные, можете узнать из этой статьи.

Трудовой кодекс РФ предусматривает наличие минимальной ежемесячной зарплаты, которая составляет 5 965 рублей. Работодатель не имеет права устанавливать оплату ниже этой суммы. Подробнее на эту тему читайте статью – Какой МРОТ в России.

Другие системы оплаты и их расчет

В зависимости от специфики работы оплата может быть:

- Аккордная. Зачастую применяется при оплате работы бригады. В таком случае насчитывается заработная плата бригаде в целом и выдается бригадиру. Полученную сумму рабочие делят между собой согласно существующей в их бригаде договоренности.

- Оплата на основе бонусов или процентов. Бонусная или комиссионная система применяется для сотрудников, от которых зависит выручка компании (см. также что такое выручка). Довольно часто применяют ее к продавцам-консультантам, менеджерам. Тут существует постоянная, фиксированная ставка и процент от продаж.

- Вахтовая работа. Вахтовый метод работ предусматривает оплату согласно трудовому договору – то есть повременно либо за выполненные объемы работ. При этом могут насчитываться процентные надбавки за сложные условия труда. За выходы в нерабочие, праздничные дни оплата рассчитывается в размере не менее одной дневной или часовой ставки сверху оклада. Кроме того, выплачивается надбавка за вахтовый метод работы от 30% до 75% от месячного оклада. Процентная ставка зависит от региона, в котором проходят работы. Например, Иван Петрович работает вахтовым методом. Его месячная ставка составляет 12 000 рублей, надбавка за работу в данном регионе составляет 50% от оклада (О). Таким образом, его заработная плата будет составлять 12 000+50%О =12 000 +6 000=18 000 рублей за месяц работы.

Налоги на заработную плату

Рассчитывая заработную плату, не стоит забывать о налогах. Так, работодатель обязан выплачивать в фонд страховых взносов 30% от суммы насчитанной заработной платы.

Кроме того, у сотрудников снимается 13% от заработной платы в НДФЛ. Рассмотрим, как происходит начисление налога.

В первую очередь, налог насчитывается на всю сумму заработной платы кроме случаев, в которых действует вычет на налог. Так, из общей суммы заработной платы высчитывается вычет на налог и только затем на полученное значение считается налоговая ставка.

Права на вычет на налог имеет ряд социально незащищенных категорий, перечень которых прописан в статье 218 НК РФ. К ним относятся:

- Ветераны ВОВ, инвалиды, деятельность которых была связана с АЭС. Вычет на налог составляет 3000 рублей.

- Инвалиды, участники ВОВ, военнослужащие – 500 рублей.

- Родители, на иждивении которых находится один или два ребенка – 1 400 рублей.

- Родители, на иждивении которых находится от трех детей – 3 000 рублей.

Для последних двух категорий действует ограничение. Так, после того как сумма полученной заработной платы с начала календарного года достигнет 280 000 рублей, налоговый вычет не применяется до начала следующего календарного года.

Пример:

Заработная плата за месяц Ивана Ивановича составила 14 000 рублей, так как он проработал полный месяц. Он получил инвалидность во время работы на АЭС. Таким образом, его налоговый вычет составит 3 000 рублей.

Налог НДФЛ рассчитывается для него следующим образом:

(14 000 – 3 000)*0.13= 1430 рублей. Это та сумма, которую должны удержать при получении заработной платы.

Таким образом, он получит на руки: 14 000 – 1430 = 12 570 рублей.

Второй пример:

Алла Петровна мать двух несовершеннолетних детей. Ее заработная плата составляет 26 000 в месяц. К декабрю общая сумма выплаченной ей заработной платы составит 286 000 рублей, следовательно, к ней не будет применен вычет к налогу.

Сколько пенсионных баллов весит Ваша зарплата?

На 2017 год средняя зарплата, заложенная в пенсионную формулу, составляла 38421,05 руб. (рассчитана обратным порядком из предельной величины взносооблагаемой базы на 2017 год по Постановлению Правительства РФ от 29 ноября 2016 г. №1255 в размере 876000 рублей).

На 2018 год предельная величина взносооблагаемой базы установлена в размере 1021000 рублей (Постановление Правительства РФ от 15 ноября 2017 г. №1378), средняя зарплата для расчёта пенсионных баллов за 2018 год составляет 42541,67 руб.

Предельная взносооблагаемая база и средняя зарплата в 2018 году по сравнению с 2017 годом выросли соответственно на 16,55% и 10,72% (для сравнения — стоимость пенсионного балла выросла только на 3,7%).

На 2019 год предельная величина взносооблагаемой базы установлена в размере 1150000 рублей (Постановление Правительства РФ от 28 ноября 2018 г. №1426), таким образом средняя зарплата для расчёта пенсионных баллов за 2019 год составляет 45634,92 руб.

Предельная взносооблагаемая база и средняя зарплата в 2019 году по сравнению с предыдущим годом выросли соответственно на 12,63% и 7,27% (для сравнения — стоимость пенсионного балла выросла на 7,05%).

В зависимости от уровня зарплаты с помощью пенсионного калькулятора ПФР можно посчитать количество потенциальных пенсионных баллов за текущий год.

Какой будет средняя зарплата в последующих годах – пока неизвестно (есть только прогнозные данные), но сколько пенсионных баллов «дадут» при разных уровнях зарплаты по отношению к средней, можно узнать и сейчас.

В период с 2015 по 2021 год взносооблагаемая база по зарплате будет увеличиваться с применением повышающего коэффициента от 1,7 до 2,3 по отношению к средней зарплате с шагом 0,1 в год, максимальное количество баллов установлено государством, остальное рассчитаем сами.

Считается это очень просто…. Умножаем уровень Вашей зарплаты по отношению к средней (например, 1,2) на 10 и делим на коэффициент к взносооблагаемой базе (например, 1,9 для 2017 года, 2,0 для 2018 года и 2,1 для 2019 года), всё ответ готов.

При таком уровне зарплаты в 2017 году Вам дадут 6,316 балла, в 2018 – 6,00, в 2019 — 5,714 балла. Данные по пенсионным баллам при разных уровнях зарплаты по отношению к средней зарплате в 2015-2023 годах представлены в прилагаемой к статье таблице.

Посчитать и спрогнозировать свои пенсионные «биткоины» до 2022 года можно и другим простым способом — на основе конвертационного (внутреннего) курса пенсионного балла.(http://www.proza.ru/2017/10/14/1137 «Формула пенсионной аферы. Внутренний курс балла»)

Например, при зарплате 30000 рублей в месяц и соответствующей ей сумме учитываемых годовых взносов (16% из общих 22%) в размере 57600 рублей, назначенные Вам пенсионные баллы будут составлять:

за 2017 год – 57600/228/61,47 = 4,110 балла;

за 2018 год – 57600/228/71,65 = 3,526 балла;

за 2019 год — 57600/228/80,70 = 3,189 балла;

где — 61,47 руб./балл, 71,65 руб./балл и 80,70 руб./балл — соответствующие внутренние конвертационные курсы пенсионного балла на 2017, 2018 и 2019 годы.)

Для того чтобы получить 3 балла (актуально для работающих пенсионеров) нужно иметь на ИЛС ПФР в 2018 году учтённых взносов в сумме 49008,6 рублей (3х71,65х228), что соответствует годовой зарплате 306303,75 рублей или в среднем — 25525,31 руб./месяц.

Чтобы получить те же 3 балла в 2019 году на ИЛС ПФР должна поступить сумма равная 55198,32 рублей (3х80,70х228), что будет соответствовать годовой зарплате 344992,5 рублей или средней зарплате — 28749,38 руб./месяц (на 12,63% больше по сравнению с 2018 годом).

Как видно из таблицы, каждый пенсионный год в баллах до 2021 года стоит у нас, как и прежде, по-разному и чехарда с пенсионными баллами будет продолжаться.

Информация по потенциальным пенсионным баллам от уровня зарплаты будет не совсем полной, если не учесть одно обстоятельство. Сейчас у нас как минимум две «средних» зарплаты. Одна – прогнозная, которая официально не объявляется, но заложена в пенсионную формулу через ежегодно устанавливаемую государством взносооблагаемую базу. Вторая – фактическая расчётная, которая объявляется постфактум Росстатом по окончании календарного года. На 2015 год прогнозная средняя зарплата, заложенная в пенсионную формулу, была установлена в размере 34852,94 рублей, а фактическая по данным Росстата составила 34030 рублей. Разница не большая, но вместо заложенных в пенсионную формулу 5,882 баллов при прогнозной средней зарплате, работник, за которого уплачивались взносы от фактической средней, получит только 5,743 балла, потому как коэффициент к взносооблагаемой базе, исчисленный из средней зарплаты постфактум увеличился с 1,7 до 1,741. Таким образом, завышение прогнозной средней зарплаты выгодно государству, т.к. за тот же объём взносов, полученных государством, общий объём начисленных пенсионных баллов будет меньше. Прогнозная средняя зарплата на 2016 год была установлена в размере 36851,85 рублей, а фактическая средняя зарплата за 2016 год объявлена Росстатом в размере 36709 рублей.

На мой взгляд, в качестве образца учёта пенсионных прав в баллах может служить пенсионная система Германии, я уже писал об этом, но полагаю, что в данном случае будет уместным и повториться. У немцев за каждый год работы и отчислений пенсионных взносов работнику, так же как и у нас, начисляются баллы, но при этом система логична и понятна. Если работник зарабатывал в течение года среднестатистическую зарплату и уплачивал из неё взносы, то ему начислят 1 балл, если зарплата, от которой уплачивались взносы, составляла 1,7 от уровня среднестатистической,- получи 1,7 балла, в 3 раза больше средней, — взносы заплатишь «по полной», но баллов получишь только 2,13. В такой системе все пенсионные годы в баллах оценены объективно и зависят только от уровня зарплаты в конкретный год, а не от её номинального размера, и не важно, в каком году ты заработал свой 1 балл в 1945, 2001 или 2017 году.

В России, конечно же, всё должно быть не так. У нас баллы не зарабатывают – их дают. За каждый год по-разному. За среднюю зарплату (при пересчёте в баллы по новой пенсионной формуле) давали:

— за 1980 год мужчинам — 2,334 балла, а женщинам – 2,197 балла;

— за 1990 год мужчинам — 2,005 балла, а женщинам — 2,506 балла;

— за 2000 год мужчинам – 1,808 балла, а женщинам – 2,26 балла;

Очевидно,что в 1980 году больше уважали мужчин, а в 1990 и 2000 годах в почёте были женщины, но те и другие оказались гораздо менее ценны, чем работники 2017 года.

С 2002 года с гендерным неравенством раздачи пенсионных баллов было покончено, баллы стали раздавать вне зависимости от пола, но также как и прежде, раздают по-разному за каждый год.

Почему у нас не так, как у немцев, где всё логично и понятно? На этот вопрос есть 3 правильных ответа:

1. Нужно периодически подтверждать поговорку, «что русскому хорошо – то немцу смерть!»

2. Так не интересно, пенсионная формула будет слишком простой. А зачем тогда ПФР? Его и так уже трудно назвать фондом, т.к. у него денег нет, да и взносы с 2017 года налоговая инспекция собирает…

3. «Потому что!»

Вывод: На заданные вопросы все отвечали правильно, но не было однообразия.

Была ли возможность заработать среднюю пенсию при средней зарплате, и есть ли такая возможность сейчас? Ответ здесь: http://www.proza.ru/2017/03/01/1290

Новые правила индексации пенсий будут справедливы не для всех, подробнее в авторской статье: http://www.proza.ru/2019/03/06/917

Бальная система оплаты труда – основные понятия

Бальная оплата труда – это бестарифная система выплат заработной платы. Если она используется на предприятии, то средства выплачиваются относительно того, какой вклад вложил каждый отдельный работник в рабочий процесс. То есть заработная плата сотрудника находится в прямой зависимости от объёмов его участия в общем производстве. Мерой такого участия является так называемый бал, которые помогает работодателю точно высчитывать, сколько именно он должен заплатить сотруднику.

Для того, чтобы у работника была возможность получить эти баллы, он должен соответствовать определенному называемых критериев. Они указаны в ст. 132 ТК РФ:

- Какая у сотрудника квалификация;

- Насколько сложную работу он выполняет;

- Общий объём труда, который он выполнил;

- Качество работы, которую выполнил сотрудник;

Для того, чтобы правильно присвоить работнику его баллы, нужно знать от чего отталкиваться. В данном случае лучше всего использовать стандартные способы вычисления. Например, квалификация работника вычисляется по двум характеристикам – насколько большой у человека общий опыт работ в этой специальности, и какие знания он получил во время специализированного обучения. Также стоит отметить, что подобное обучение он может проходить и во время работы на должности, что тоже должно влиять на его заработную плату.

Для того чтобы оценивать сложность выполняемых сотрудником работ, их объём и качество, нет унифицированных критериев. На каждом предприятии работодатель делает это самостоятельно. Всё зависит от специфики производства, его вредности, влияния рабочих факторов на здоровье сотрудников и т.д.

Качество труда чаще всего оценивать сложнее, чем остальные критерии. Его необходимо рассматривать с позиции соблюдения нескольких критериев. Например, по количеству брака или жалоб по “тяжести” этого брака или жалоб.

Также не стоит забывать о документах, выпущенных правительством, которые регулируют некоторые взаимоотношения между сотрудниками и клиентами. Например, письмо Министерства труда от 16.09.2016 № 14-2/В-888, в котором говорится о том, что работник обязан вежливо общаться с потребителями.

Когда используется бальная система оплаты труда

Для того, чтобы ввести на своём предприятии бальную систему оплаты труда, нужно следовать установленному законодательством алгоритму. Эта процедура установлена в Трудовом кодексе Российской Федерации:

- Ввести бальную систему оплаты труда может только глава всего предприятия или человек, у которого есть все необходимые полномочия. Он принимает решение о том, что хочет перейти на эту систему, в соответствии со ст. 135 ТК РФ. После этого руководитель должен определиться с кругом лиц, которые должны будут заняться разработкой локального акта.

- Сотрудники, которых определил руководитель, приступают к разработке проекта локального акта.

- После того, как проект разработан, он передается органам, которые будут заниматься его рассмотрением. Они, руководствуясь ст. 372 ТК РФ, должны вынести общее мнение по проекту и на это у них есть 5 дней. Срок начинает отсчитываться с того момента, как ответственный орган получает на руки все бумаги по проекту.

Профсоюз или представитель организации, которые занимается рассмотрением проекта, могут вынести как положительное, так и отрицательное мнение о решении руководителя предприятия. Если они отказывают, то у работодателя есть три дня для того, чтобы урегулировать все возникшие неприятности и разногласия. И даже в случае, если все стороны так и не пришли к единому мнению, руководитель предприятия всё равно может направить свой проект на утверждение дальше. Но в таком случае ответственные организации могут его обжаловать и посодействовать тому, чтобы его не разрешили.

Но иногда случается так, что на предприятии, которое хочет перейти на бальную систему просчета заработной платы, нет нужных профсоюзов или представителей нужных организаций. В таком случае работодателю нужно:

- Получить от всех сотрудников письменное подтверждение того, что они согласны на такой переход. Подобное не нужно только в двух случаях, если бальная система оплаты труда устанавливается на предприятии как первая система оплаты или если дальнейшее применение старой системы невозможно из-за смены организации на предприятии, или если сменились технологические условия работы сотрудников. Об этом говорится в ст. 74 ТК РФ.

- Утвердить проект локального акта, который разработали установленный руководителем круг сотрудников.

- Ознакомить всех сотрудников предприятия с новым проектом. Об этом говорится в ст. 22 ТК РФ.

Порядок оплаты труда при бальной системе

Пытаясь точно определить, сколько и каким образом выплачивать сотрудникам деньги по бальной системе, многие руководители сталкиваются с определенными затруднениями. Они связаны с письмом №111-6-1, которое опубликовал Роструд. Там говорится, что сотрудники, занимающие одинаковые должности, обязаны получать одинаковый оклад. Но, как уже было установлено выше, бальная система оплаты труда указывает на то, что размер заработной платы зависит не только от занимаемой должности, но и от того, какими навыками обладает сотрудник и насколько качественно выполняет свою работу. А значит даже если два человека занимают одну и ту же должность, их оклады всё равно могут сильно отличаться один от другого.

Пытаясь точно определить, сколько и каким образом выплачивать сотрудникам деньги по бальной системе, многие руководители сталкиваются с определенными затруднениями. Они связаны с письмом №111-6-1, которое опубликовал Роструд. Там говорится, что сотрудники, занимающие одинаковые должности, обязаны получать одинаковый оклад. Но, как уже было установлено выше, бальная система оплаты труда указывает на то, что размер заработной платы зависит не только от занимаемой должности, но и от того, какими навыками обладает сотрудник и насколько качественно выполняет свою работу. А значит даже если два человека занимают одну и ту же должность, их оклады всё равно могут сильно отличаться один от другого.

В данном случае работодатель может только действовать так, как указано в письме от Роструда. Всем людям, занимающим одинаковые должности, устанавливается одинаковый оклад. А балы начинают влиять на, так сказать, всё, что доплачивается выше оклада – то есть на премии, бонусы. В таком случае доплаты и будут рассчитываться по формуле бальной системы оплаты труда.

Если работодатель проигнорирует письмо Роструда, работники могут посчитать это дискриминацией и обратиться в соответствующие органы.

Применение бальной системы оплаты будет оптимально, если организация небольшая и все сотрудники занимают разные должности.

Пример расчета оплаты по бальной системе

Довольно распространённым примером является бальная система оплаты труда медицинских работников. Дело в том, что врачи и медики получают соответствующий своей должности оклад. Но при этом они получают компенсационные выплаты, которые определяются по количеству наработанных сверхурочно часов, переработке, ночным сменам и т.д. Это – одна из разновидностей бальной системы, пусть и не настолько прямая, как та, что обсуждалась ранее. Также бальная система в бюджетных учреждениях тоже применяется с определённой спецификой расчётов.

Для того, чтобы определить размер заработной платы сотрудника, нужно рассчитать следующее:

- Сколько набрал тот или иной сотрудник баллов за расчетный период. Это делается при помощи специальной таблицы.

- Определить, сколько всего было набрано баллов всеми работниками организации.

- Определить, сколько средств будет направлено организацией на выплату заработной платы.

- Рассчитать заработную плату, оперируя всеми вышеприведенными данными.

Допустим, всего фирма за расчетный период набрала 140 баллов, а на заработную плату организация выделила 140 000 рублей. А сотрудник, для которого рассчитывается зарплата, смог набрать 15 баллов. В таком случае его зарплата будет равна:

15/140 Х 140 000 = 15 000

То есть один сотрудник, отработав расчетный период и набрав своё количество балов, получается 15 000 рублей зарплаты. И подобный расчет нужно будет провести для каждого человека, который работает в организации – от руководителя предприятия до рабочего в цеху. То есть бальная система оплаты труда больше всего плюсов даёт достаточно небольшим организациям. Если в ней несколько сотен человек, то подобные расчеты займут очень много времени.

Плюсы и минусы бальной системы оплаты труда

Среди преимуществ будет бальной системы оплаты труда следует выделить:

- Такая система оплаты труда отлично подходит для предприятий, где нет конкретных и четких показателей. Например, для бухгалтерских организаций, кадровых служб.

- Критерии, по которым производится выплата заработной платы, можно устанавливать самостоятельно, исходя из специфики производства и работы всего предприятия. Например, большая бухгалтерская или делопроизводческая организация может опираться на количество и своевременную подачу нужной документации. Организации поменьше могут ориентироваться на то, насколько правильно эта документация оформлена.

Среди недостатков такой системы будет:

- Зарплата всегда будет “плавающей”. У сотрудника не будет возможности точно рассчитывать на какую-то сумму, потому что она будет отличаться каждый расчетный период.

- Бальную систему оплаты труда сложно использовать. За каждый период, когда сотруднику нужно выплатить зарплату, необходимо будет заново оценить его качество работы и рассчитать нужную сумму. Это будет большой нагрузкой для ответственного отдела, особенно если организация большая.

- Могут возникнуть конфликты между сотрудниками, особенно на основе тех критериев, по которым высчитывается качество труда. Это – почти неизбежно и может повлечь за собой множество проблем.

Также стоит отметить системы оплаты труда, которые очень похожи на бальную, но ею не являются. Например, рейтинговая. Она несколько отличается от рассматриваемой системы оплаты тем, что рейтинговая более стабильная в плане заработной платы. Она пересчитывается только в том случае, если изменился один из трёх критериев:

- У сотрудника повысился или понизился уровень образования;

- У сотрудника изменился опыт в соответствующей должности;

- Повысилось или понизилось место в общей структуре всего предприятия;

Рейтинговая системы основывается не на качестве и количестве выполненных работ, а на присвоенном человеку рейтинге. Он зависит от уровня образования каждого отдельного работника, от того, какую должность он занимает и какой у него специализированный опыт. Эта система оплаты труда несколько лучше подходит для больших организаций, хотя никто не освобождает работодателя от необходимости учитывать письмо, изданное Рострудом.

Ещё одной системой, которая похожа на бальную, является бонусная. Только в этом случае сотруднику начисляется определенный процент от общей прибыли организации. Эти средства начисляются ему бонусом сверх его оклада, так что подобная система идеально приспособлена к требованиям, которые выдвигает Роструд.

Добавить комментарий