Генеральный директор на больничном кто подписывает документы

Содержание

Генеральный директор на больничном

Опубликовано28 октября 2016 в 14:21

Здравствуйте! Есть и такой взгляд на данную ситуацию Генеральный директор организации уходит в отпуск по беременности и родам. Вправе ли директор в этот период подписывать налоговые декларации, иные документы организации? Не лишается ли она в такой ситуации пособия по беременности и родам? В соответствии с пунктом 5 статьи 80 Налогового кодекса налогоплательщик (плательщик сбора, налоговый агент) или его представитель подписывает налоговую декларацию (расчет), подтверждая достоверность и полноту сведений, указанных в налоговой декларации (расчете). Лица, уполномоченные представлять организацию на основании закона или ее учредительных документов, признаются законными представителями налогоплательщика-организации (п. 1 ст. 27 Налогового кодекса). Генеральный директор является единоличным исполнительным органом организации, через который она приобретает гражданские права и принимает на себя гражданские обязанности (п. 1 ст. 53 Гражданского кодекса, ст. 40 Федерального закона «Об обществах с ограниченной ответственностью» от 08 февраля 1998г. N 14-ФЗ, ст. 69 Федерального закона «Об акционерных обществах» от 26 декабря 1995г. N 208-ФЗ). Гражданским законодательством не предусмотрено, что на период отпуска, болезни и т.п. руководителя организации его полномочия как исполнительного органа прекращаются. Соответственно, генеральный директор может представлять возглавляемое им общество и при наступлении указанных обстоятельств. Арбитражная практика также признает за руководителем, находящимся в отпуске или на больничном, право представлять интересы общества (постановления Президиума ВАС РФ от 09.02.1999 N 6164/98, ФАС Центрального округа от 17.11.2003 N А54-2182/03-С3, ФАС Северо-Кавказского округа от 20.08.2007 N Ф08-4564/2007-1978А). Таким образом, генеральный директор может подписывать налоговые декларации возглавляемой им организации-налогоплательщика даже в период нахождения в отпуске. Законодательство не предусматривает, что полномочия должностного лица прекращаются (приостанавливаются) в силу его отпуска или нетрудоспособности. В то же время фактическое выполнение работницей, находящейся в декретном отпуске, трудовой функции является основанием для выплаты ей заработной платы. Невыплата заработной платы лицу, выполняющему трудовую функцию, является нарушением трудового законодательства. А поскольку, по смыслу Федерального закона «Об обязательном социальном страховании на случай временной нетрудоспособности и в связи с материнством» от 29 декабря 2006 г. N 255-ФЗ, пособие по беременности и родам выплачивается застрахованному лицу в связи с утратой им заработка, то основания для выплаты работнице пособия по беременности и родам за период работы, совпавший с периодом отпуска, отсутствуют (см., например, постановления ФАС Дальневосточного округа от 27.02.2010 N Ф03-778/2010, ФАС Северо-Западного округа от 12.03.2009 N А13-9831/2008, ФАС Западно-Сибирского округа от 25.01.2010 по делу N А45-9720/2009). Напомним, что закон допускает выполнение трудовой функции в отпуске по уходу за ребенком. Если работник в период отпуска по уходу за ребенком работает на условиях неполного рабочего времени или на дому, за ним сохраняется право на ежемесячное пособие по уходу за ребенком. Это следует из части 3 статьи 256 Трудового кодекса и пункта 43 Порядка и условий назначения и выплаты государственных пособий гражданам, имеющим детей (далее — Порядок), утвержденных приказом Минздравсоцразвития России от 23.12.2009 N 1012н. В отношении отпуска по беременности и родам такой возможности законодательством не предусмотрено. Согласно пункту 13 Порядка пособие по беременности и родам назначается и выплачивается за календарные дни, приходящиеся на период отпуска по беременности и родам. С учетом того, что отпуск — это вид времени отдыха, когда работник свободен от исполнения своих обязанностей (ст. 106, ст. 107 Трудового кодекса), период, когда он фактически их все-таки выполнял (этот факт может быть документально подтвержден), может быть отнесен ко времени фактической работы, за которое пособие по беременности и родам выплачиваться не должно. В. Павленко, А. Александров, эксперты службы Правового консалтинга ГАРАНТ Статья опубликована в журнале «Вестник бухгалтера московского региона»

1) Ч. 3 ст. 7 ФЗ «О бухучете»: «Руководитель экономического субъекта, который в соответствии с настоящим Федеральным законом вправе применять упрощенные способы ведения бухгалтерского учета, включая упрощенную бухгалтерскую (финансовую) отчетность, а также руководитель субъекта среднего предпринимательства, за исключением экономических субъектов, указанных в части 5 статьи 6 настоящего Федерального закона, может принять ведение бухгалтерского учета на себя.»

2) «Расчет среднего заработка для заполнения справки для службы занятости» (Е.А. Соболева, редактор журнала «Оплата труда в государственном (муниципальном) учреждении: бухгалтерский учет и налогообложение»; журнал «Оплата труда в государственном (муниципальном) учреждении: бухгалтерский учет и налогообложение», N 11, ноябрь 2016 г., с. 9-23.):

«Сотрудники Минтруда в Письме от 15.08.2016 N 16-5/В-421*(1) рекомендовали форму справки о среднем заработке за последние три месяца работы, которая выдается по последнему месту работы. Данная справка выдается увольняемому или бывшему работнику для получения им пособия по безработице в службе занятости населения по месту жительства. В статье напомним, как рассчитывается средний заработок для заполнения такой справки.

Согласно п. 2 ст. 3 Закона РФ N 1032-1*(2) справка о среднем заработке за последние три месяца по последнему месту работы необходима уволенному работнику для получения пособия по безработице в службе занятости.

К сведению. Данную справку работодатель обязан выдать по письменному заявлению работника не позднее трех рабочих дней со дня подачи такого заявления (ст. 62 ТК РФ).

Несмотря на то, что Минтруд в своем письме рекомендовал форму справки, ее применение не является обязательным. Это значит, что если указанная справка составлена работодателем в произвольной форме, но содержит сведения, необходимые для определения размера и сроков выплаты пособия по безработице, то оснований для отказа в ее принятии нет. Такие разъяснения представлены в письмах Минтруда РФ от 15.08.2016 N 16-5/В-421, Роструда от 08.11.2010 N 3281-6-2.».

Вывод: работодатель может заполнять справку о заработке для службы занятости в любой форме (в том числе — и убрать из формы строку «Главный бухгалтер», или не заполнять ее вовсе, если главбуха нет).

Но вы на доказывание этого службе занятости потратите примерно полгода, и то через суд. Убедить директора поставить свою подпись и в строке «Главбух» будет значительно проще и быстрее.

Утвержденные формы многих финансовых документов содержат такой реквизит, как подпись главного бухгалтера. Соответственно, отсутствие в организации этого сотрудника может создавать дополнительные трудности. Разберемся, как решить возможные проблемы.

По закону

Ситуация с отсутствием в организации бухгалтерской службы и должности главного бухгалтера довольно типична. Более того, такую возможность дает закон, она прямо предусмотрена статьей 7 ФЗ «О бухгалтерском учете». Эта норма допускает несколько вариантов организации бухгалтерского учета в зависимости от вида и размера бизнеса. Так, для малых и средних компаний наличие в штатном расписании и офисе такого сотрудника не обязательно. Тут может возникнуть вопрос – как понять, относится ли моя компания к этим типам юридических лиц? Напомню, что в России существует ФЗ «О развитии малого и среднего предпринимательства в Российской Федерации». Он определяет критерии для отнесения организаций к субъектам малого и среднего бизнеса, среди которых: суммарная доля участия государства и субъектов крупного бизнеса (до 25%); среднегодовая численность работников (до 250 человек); размер годовой выручки (не более одного миллиарда рублей) и балансовая стоимость активов. Необходимо понимать, что установленные в законе показатели могут меняться с течением времени.

Избранный руководителем вариант бухучета нужно прописать в учетной политике. В будущем его может изменить директор фирмы в любой момент. Стоит иметь в виду, что компания может превышать установленные показатели. Правда, не системно. Если нарушения критериев будут повторяться два года подряд, то фирма может утратить статус субъекта малого или среднего бизнеса, что повлечет соответствующие изменения в организации ведения бухгалтерского учета.

Штатный специалист

Большинство организаций, которые не могут позволить себе бухгалтерскую службу или не испытывают в ней необходимости, как правило, берут на работу специалиста учета, как пишут в вакансиях, «в единственном числе» или «с функцией главного». Обратите внимание: в трудовом договоре такого специалиста нужно подробно прописать его обязанности, в том числе, на подписание первичной документации. Кроме того, руководителю необходимо издать соответствующий приказ, дающий этому сотруднику право подписи бумаг.

Важно

Поскольку ведение учета передано иному юридическому лицу или предпринимателю, то они вовсе не обязаны находиться по месту расположения организации, также как и ее документы и бухгалтерская база. Это порой дает возможность защитить бумаги и данные при внеплановых проверках различных государственных органов.

Что касается «автографов» на первичных документах, то статья 9 Закона «О бухгалтерском учете», требует, чтобы в таких бумагах была указана должность лица, их подписывающего. В данном случае необходимо писать «бухгалтер». Это может повлечь дополнительные трудности чисто бюрократического свойства. Те, организации, которые тщательно относятся к первичной документации, могут потребовать комплект документов, подтверждающих, что обязанность ведения учета возложена именно на этого специалиста. Такое поведение особенно характерно для государственных организаций и крупных компаний. Те, кто часто сталкиваются с подобными проблемами, всегда имеют наготове отсканированный пакет документов. Скорее всего, придется предоставлять учетную политику и приказ. Этого должно хватить, хотя некоторые предприятия с «корпоративной культурой» могут выдвигать самые невероятные требования.

Можно, конечно, оставить в бумаге название должности «главный бухгалтер». Как правило, это избавляет от ненужных вопросов, однако влечет две новые проблемы. Во-первых, нарушаются правила ведения учета, хоть и не грубо, и ответственность за них не предусмотрена. Но в ходе налоговой или аудиторской проверки ревизоры непременно обратят на это внимание. Во-вторых, такой документ не будет соответствовать предъявляемым законом формальным требованиям, что, в свою очередь, даст инспекции повод исключить данную бумагу из списка документов, позволяющих уменьшить налогооблагаемую базу.

На подряде

Организация вправе заключить договор на ведение бухгалтерского учета с индивидуальным предпринимателем или соответствующей компанией. Некоторые фирмы передают ведение учета физическому лицу, не являющемуся ИП. Однако такие действия могут повлечь негативные последствия. Инспекция вправе переквалифицировать такие отношения в трудовые. В этом случае фирму ждет доначисление всех соответствующих налогов и взносов вместе с пенями и штрафами.

Сам специалист, непосредственно занимающейся ведением учета, должен отвечать установленным законодательством требованиям. Они касаются наличия профессионального образования, стажа работы по специальности и отсутствия судимостей.

На заметку

Документ, подписанный бухгалтером «с функцией главного», не будет соответствовать предъявляемым законом формальным требованиям, что, в свою очередь, даст инспекции повод исключить данную бумагу из списка документов, позволяющих уменьшить налогооблагаемую базу.

Передача функций по ведению учета индивидуальному предпринимателю или уполномоченной бухгалтерии также должна найти отражение в учетной политике компании. В подтверждение того факта, что бухучет ведет лицо, не состоящее в штате организации, контрагент может потребовать предъявить договор с соответствующей фирмой или ИП. По этой причине в такие контракты рекомендуется либо не включать пункт о конфиденциальности, либо особо оговаривать случаи разглашения условий договора третьим лицам.

Важно понимать, что поскольку ведение учета передано иному юридическому лицу или предпринимателю, то они вовсе не обязаны находиться по месту расположения организации, также как и ее документы и бухгалтерская база. Это порой дает возможность защитить бумаги и данные при внеплановых проверках различных государственных органов.

Что касается «первички», то вместо главного бухгалтера документ может подписывать ИП либо руководитель организации, которой передано ведение учета. Вместо слов «главный бухгалтер» тогда пишется «индивидуальный предприниматель» и его ФИО. Если речь идет об фирме, то необходимо указать ее название, организационно-правовую форму, название должности руководителя и его ФИО.

Как и в предыдущем описанном случае, можно попытаться упростить жизнь себе и контрагентам, но последствия будут идентичными.

Все в одних руках

Вести учет может и руководитель фирмы. Это наименее трудоемкий и малозатратный способ. Законодательство не запрещает, директору иметь помощника, который фактически будет заниматься оформлением всех документов. Важно лишь, чтобы начальник подписывал все бухгалтерские бумаги и нес ответственность за ее содержание.

Как и в предыдущих случаях, свое решение руководитель оформляет в учетной политике организации.

При заполнении «перивички» в этом случае в поле «главный бухгалтер» указывается ФИО руководителя организации и ставится его подпись. Как правило, подобное оформление документов взывает мало вопросов и у контрагентов, и у различного рода проверяющих. Тем не менее, учитывая, что самостоятельное ведение учета допускается только для субъектов малого и среднего бизнеса, организации необходимо будет подтвердить данный статус. Для этого потребуется представить контрагенту актуальную («свежесть» каждой компанией определяется самостоятельно) выписку из ЕГРЮЛ, где будут указаны учредители, сведения о среднесписочной численности работников за предшествующий календарный год (форма 1110018) за последние 2 года, а также балансы организации за такой же период.

Таким образом, действующее законодательство предоставляет достаточное количество вариантов организации бухгалтерского учета в компании. Это позволяет любому предпринимателю выбрать удобную для него форму. Важно учитывать особенности каждого варианта и не относиться к ним формально. Тогда проблемы сведутся к минимуму.

Николай Визер, старший юрисконсульт юридической компании «Туров и Побойкина-Сибирь», для журнала «Расчет»

Энциклопедия по правилам учета и налогообложения

Бератор онлайн — уникальная электронная энциклопедия, позволяющая пользоваться самой актуальной информацией для бухгалтера везде, где есть компьютер и интернет. Узнайте больше >>

Навстречу реалиям

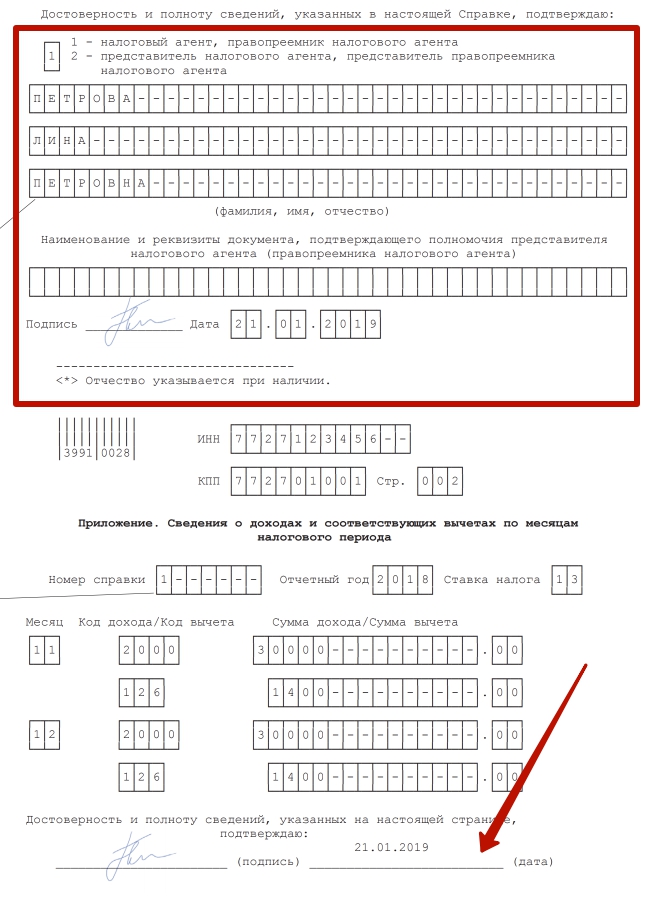

Изначально, согласно официальным разъяснениям по правильному заполнению такого важного документа, ставить подпись на 2-НДФЛ для сдачи в ИФНС был полномочен только сам налоговый агент. В большинстве случаев это руководитель компании, а также непосредственно сам индивидуальный предприниматель.

Но практика вносит свои коррективы. Так, общие правила уточняют, что справку теперь могут визировать и уполномоченные на подобные действия лица организации (ИП) на основании заранее составленной доверенности, которую может выдать руководитель компании или коммерсант.

Лицо, которое визирует справку 2-НДФЛ, обязано обозначить:

- занимаемую должность;

- фамилию и свои инициалы.

Дело в том, что этот документ законодательно отнесён не к категории бухгалтерских официальных справок, а к налоговым документам. Поэтому совсем необязательно подписывать его именно руководителю, как об этом уже выше сказано.

Право на визирование 2-НДФЛ может иметь и доверенное лицо. Однако в таком случае необходимо оформление доверенности. Согласно установленным правилам, подробные реквизиты этой доверенности следует обозначать в конце справки 2-НДФЛ вблизи с подписью соответствующего уполномоченного лица. Указывать их следует как реквизиты документа, подтверждающего право такой визы:

По закону доверенность от имени юридического лица легитимна при ее подписании:

- Руководителем.

- Иным лицом, которое уполномочено законом и/или учредительными документами (прежде всего, уставом фирмы).

Обычно по доверенности подписывать справки о доходах должностное лицо может по умолчанию в течение 1 года, если конкретные временные рамки в ней не обозначены.

А кто, согласно действующим нормативным правилам, может подписывать 2-НДФЛ в 2019 году?

Рекомендации по оформлению справки с места работы для оформления визы в Ростове-на-Дону

- Справка с места работы должна быть оформлена на фирменном бланке организации с обязательным указанием названия фирмы, адреса и телефона. Можно так же указать банковские реквизиты организации.

- Можно отметить, что на период путешествия Вам предоставляется оплачиваемый отпуск с сохранением рабочего места (не обязательно), в таком случае необходимо прописать точные даты путешествия.

- Обращайте внимание на корректность написания номера телефона организации, так как в редких случаях представители консульства могут связаться с Вашей компанией для уточнения какой-либо информации

- Справка должна быть заверена подписями двух руководителей (например, директором и главным бухгалтером)

- Самому себе подписывать справку нельзя (если Вы являетесь генеральным директором предприятия, то подписать справку могут, например, коммерческий директор, главный бухгалтер или начальник отдела кадров)

- Справка всегда заверяется печатью организации (печать должна быть «живой» и четкой)

- Если Вы — индивидуальный предприниматель, то вместо справки с места работы необходимо предоставить копипии ИНН и ОГРН организации

- Справка с места работы действительна в течение одного месяца с момента ее выдачи, поэтому рекомендуем Вам заказывать ее непосредственно перед подачей документов на визу

Добавить комментарий