Форма 4 бухгалтерского баланса

Содержание

- Документы бухгалтерского учета

- Формы бухгалтерских документов

- Для чего нужен данный отчет

- Структура и содержание отчета

- Пример составления отчета о движении денежных средств

- Порядок заполнения раздела IV. ДОЛГОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА бухгалтерского баланса

- Бухгалтерская отчетность. Формы бухгалтерской отчетности

Документы бухгалтерского учета

Бухгалтерский учет ведется на основе первичных документов. Некоторые первичные документы – унифицированные, а некоторые разрабатываем сами и утверждаем в Учетной политике. При этом бухгалтерским законодательством предусмотрен перечень обязательных реквизитов первичного учетного документа (ч. 2 ст. 9 Федерального закона от 06.12.2011 № 402-ФЗ).

На основе первичных учетных документов ведутся регистры синтетического и аналитического учета, служащие для регистрации, систематизации и накопления информации, содержащейся в принятых к учету первичных документах. Обязательные реквизиты регистров бухгалтерского учета приведены в ч. 4 ст. 10 Федерального закона от 06.12.2011 № 402-ФЗ.

На основе регистров бухгалтерского учета составляется бухгалтерская отчетность.

Бухгалтерский баланс характеризует финансовое положение организации на отчетную дату.

Информация о финансовых результатах организации за отчетный период отражается в Отчете о финансовых результатах.

Сведения о наличии и изменениях уставного, резервного и других составляющих капитала организация раскрывает в Отчете об изменениях капитала.

В Отчете о движении денежных средств приводятся данные о движении денежных средств в отчетном периоде, характеризующие наличие, поступление и расходование денежных средств в разрезе текущей, инвестиционной и финансовой деятельности.

Отчет о целевом использовании средств, как правило, заполняется некоммерческими организациями и включается в состав годовой отчетности (ч. 2 ст. 14 Федерального закона от 06.12.2011 № 402-ФЗ).

Дополнительно организация может представлять информацию, сопутствующую бухгалтерской отчетности (динамика важнейших экономических и финансовых показателей за ряд лет; планируемое развитие организации; предполагаемые капитальные и долгосрочные финансовые вложения и т.д.).

Формы бухгалтерских документов

Формы бухгалтерской отчетности утверждены Приказом Минфина России от 02.07.2010 № 66н.

Бухгалтерские документы (образцы) скачать можно по приведенным ниже ссылкам в формате Excel с графой «Код»:

Бухгалтерский баланс

Отчет о финансовых результатах

Отчет об изменениях капитала

Отчет о движении денежных средств

Отчет о целевом использовании средств

Какие формы и виды финансовой отчетности существуют? Каковы нормы предоставления бухгалтерской отчетности в Росстат и ФНС? Какие требования по раскрытию финансовой отчетности предъявляются к российским публичным компаниям?

Общее понятие и виды финансовой отчетности

Бухгалтерская (финансовая) отчётность – совокупность итоговых данных бухгалтерского учёта, выраженная в определённой системе показателей. Такая отчетность необходима как для внутренних пользователей (руководства и сотрудников организации) для принятия грамотных бизнес-решений, так и для внешних (аналитиков, инвестиционного или банковского сообщества, а также служб государственной статистики и контрольно-фискальных органов), например, для проверки правильности уплаты налогов и сборов.

Бухгалтерская (финансовая) отчётность – совокупность итоговых данных бухгалтерского учёта, выраженная в определённой системе показателей. Такая отчетность необходима как для внутренних пользователей (руководства и сотрудников организации) для принятия грамотных бизнес-решений, так и для внешних (аналитиков, инвестиционного или банковского сообщества, а также служб государственной статистики и контрольно-фискальных органов), например, для проверки правильности уплаты налогов и сборов.

В зависимости от периодичности составления выделяют:

- промежуточную отчетность, которая составляется за месяц или квартал нарастающим итогом, и ее не требуется сдавать в налоговые и статистические органы, она обычно используется либо для внутренних целей, а также предоставляется инвесторам, внешним кредиторам, инвесторам и банкам по необходимости (для внешних пользователей обычно используется только квартальная промежуточная отчетность);

- годовую отчетность, которая содержит наиболее полный состав показателей финансовой деятельность компании или ИП и обязательна для предоставления в регулирующие органы.

В зависимости от степени обобщения информации выделяют:

- первичную бухгалтерскую отчетность, которая содержит сведения о финансовом положении лишь одной организации;

- сводную бухгалтерскую отчетность, которая составляется построчным суммированием данных как головной организации, так и всех ее обособленных подразделений;

- консолидированную бухгалтерскую отчетность, которая формируется на основе первичной отчетности всех компаний холдинга или группы путем обобщения их данных по определенным признакам.

Российские нормы предоставления финансовой отчетности

В России бухгалтерский учет по национальным и обязательным стандартам РСБУ ведется в валюте Российской Федерации – в рублях.

Официальная бухгалтерская отчетность любой российской организации должна включать показатели деятельности всех ее филиалов, представительств и иных подразделений, в том числе выделенных на отдельные балансы.

Бухгалтерская отчетность должна быть подписана руководителем и главным бухгалтером организации. В бухгалтерских отчетах не допускается никаких исправлений.

В России все организации должны составлять и предоставлять в соответствующие гос.органы финансовую отчетность в соответствии с инструкциями, утвержденными Минфином и Госкомстатом РФ.

Закон «О бухгалтерской отчетности», ПБУ 4/99 (Положение по бухгалтерскому учету «Бухгалтерская отчетность организации») , а также приказ Минфина России «О формах бухгалтерской отчетности организации» от 02.07.2010 N 66н (в ред.-06.04.2015 N 57н)) установливают следующее содержание и стандартные формы бухгалтерской отчетности (Приложение № 1, 2, 2.1, 3, 4, 5 и 6 к приказу Минфина):

- Бухгалтерский баланс (форма №1).

Бухгалтерский баланс дает представление о составе активов компании и об источниках их финансирования (пассивы, которые делятся на обязательства и капитал). Денежная сумма активов обязательно должна равняется пассивам, что на бухгалтерском сленге называется «баланс сошелся».

Активы делятся на оборотные, которые обладают высокой степенью ликвидности (например, денежные средства, запасы готовой продукции, дебиторская задолженность и т.п.) и внеоборотные активы, срок полезного использования которых превышает 12 месяцев.

Пассивы состоят из разделов «Капитал и резервы» «Обязательства». «Капитал и резервы» формируется из уставного капитала, за счет которого была образована компания, и нераспределенной прибыли. «Обязательства» делятся на долгосрочные и краткосрочные, которые должны быть погашены в ближайшие 12 месяцев.

- Отчет о прибылях и убытках (форма №2).

Отчёт о прибылях и убытках содержит показатели объема доходов, расходов и общего финансового результата (прибыли или убытка) организации нарастающим итогом (с начала года до отчётной даты). Проще говоря, этот отчет позволяет понять, как из выручки образовывается чистая прибыль. Кроме того, в этом отчете отражены внеоперационные источники прибыли (кроме прибыли от продаж), например, от финансовых вложений.

- Пояснения к отчетности, к которым относятся:

- Отчет об изменениях капитала (форма №3), который раскрывает информацию о движении уставного, резервного и дополнительного (добавочного) капитала, а также информацию об изменениях величины нераспределённой прибыли (непокрытого убытка). Отчет об изменениях капитала состоит из 3 разделов: «Движение капитала», «Корректировки в связи с изменением учетной политики и исправлением ошибок» и «Чистые активы»;

- Отчет о движении денежных средств (форма №4) или ОДДС, который раскрывает данные о движении денежных средств за отчетный период в разрезе текущей, инвестиционной и финансовой деятельности;

- Приложение к бухгалтерскому балансу (форма №5), которая детально расшифровывает разделы баланса (носит уточняющий характер);

- Отчет о целевом использовании полученных средств (форма №6), который заполняют и представляют общественные некоммерческие организации, чтобы отразить в нем данные об остатках средств, поступивших в виде вступительных, членских, добровольных и прочих взносов.

- Пояснительная записка , которая необходима для раскрытия важной для внешних пользователей информации о динамике экономических и финансовых показателей за несколько последних лет, особенностях рынка сбыта, занимаемой доле рынка и репутации компании, плане будущих капиталовложений или иных мероприятиях, которые могут представлять интерес, например, для инвестиционного сообщества.

- Аудиторское заключение, подтверждающее достоверность бухгалтерской отчетности, если она в соответствии с требованиями законодательства подлежит обязательному аудиту.

Вся бухгалтерская отчетность составляется в нескольких (как минимум в трёх) экземплярях. Один обязательно должен храниться в организации (обычно в сейфе у финансового директора, CFO или главного бухгалтера).

Два других экземпляра отчетности (бухгалтерский баланс с приложениями по РСБУ) раз в год в срок до 31 марта года, следующего за отчетным, обязательно предоставляются в территориальную налоговую инспекцию по месту постановки на учет и в орган государственной статистики по месту регистрации.

Даже те ИП, которые освобождены от составления финансовой отчетности, все равно обязаны отчитываться в Росстате. Субъекты малого предпринимательства, не применяющие упрощенную систему налогообложения, учета и отчетности и не обязанные проводить аудиторскую проверку достоверности бухгалтерской отчетности, могут не представлять в составе годовой бухгалтерской отчетности отчеты об изменениях капитала и движении денежных средств, приложение к бухгалтерскому балансу (формы № 3, 4 и 5) и пояснительную записку.

За непредоставлени обязательных форм финансовой отчетности грозит штраф:

- в налоговую – 200 руб. за каждую не сданную форму,

- в орган статистики – от 3 000 до 5 000 руб., а для гендиректора – 300-500 руб.

В случае нарушения сроков предоставления статистической отчетности компания заплатит от 20 до 70 тыс. рублей, а ее руководитель – от 10 до 20 тыс. рублей. Повторные нарушения могут стоить руководителю 30-50 тыс. рублей, а компании 100-150 тыс. рублей.

Следует также знать, что помимо предоствления бухгалетрской (финансовой) отчетности в ФНС и Росстат, организации также обязаны сдавать отчетность согласно установленым формам в ПФР (Пенсионный Фонд России), например, сведения о застрахованных лицах и их страховом стаже, и в ФСС (Фонд Социального Страхования), например, по форме 4-ФСС.

Отчетность для Росстата

Основные формы статистического наблюдения утверждены Приказом Росстата от 11.08.2016 № 414 и представлены на сайте организации.

Для того, чтобы бизнесу было легче разобраться в том, какую именно отчетность он должен предоставить в Росстат, на этом же ресурсе есть специальный информационный сервис. Дело в том, что для разных компаний и ИП состав и регулярность предоставляемой в Росстат отчетности может различаться. Некоторые формы зависят от направления деятельности.

К тому же, помимо сплошного статистического наблюдения, когда все фирмы обязаны сдавать формы бухгалтерского учета с отметкой налоговых органов о приеме, Росстат также проводит выборочные наблюдения и запрашивает у выбранных им компаний статистическую отчетность в дополнение к бухгалтерской.

Сдавать отчетность в Росстат можно тремя способами:

- по электронным каналам связи, с применением электронной цифровой подписи.

- по почте простым заказным письмом без описи и уведомления;

- лично или через уполномоченного представителя.

? Онлайн курс: Основы оценки и финансового моделирования

Отчетность для ФНС

Крупные и средние компании предоставляют в налоговую бухгалтерский баланс (форма №1) с пояснениями:

- отчет по изменениям уставного капитала (форма №3),

- отчет по движению денежных средств (форма №4).

Бухгалтерская отчетность в налоговую службу предоставляется вместе с налоговой, к которой относится налоговая декларация и налоговый расчет авансового платежа.

Малый бизнес предоставляет баланс, финансовый отчет об итогах деятельности и упрощенную налоговую декларацию.

Сдавать бухгалтерскую отчетность в налоговую службу можно либо на бумажном носителе через личный визит или почтовое отправление, либо в электронной форме через оператора ЭДО или сайт ФНС.

Для организацией, выбравших упрощенный режим налогообложения, отменяется предоставление существенного объема отчетов, однако взамен они обязуются платить единую сумму взносов.

Отчетность публичных компаний

Для публичных компаний (прошедших процедуру IPO) существуют свои нормы и требования по предоставлению и раскрытию финансовой отчетности. Такие компании обязаны ежеквартально публиковать свою бухгалтерскую (финансовую) отчетность на общедоступной основе. К тому же, публичные акционерные общества обязаны предоставлять не только бухгалтерскую отчетность по стандартам РСБУ, но и консолидированную финансовую отчетность по международным стандартам (МСФО), которая служит основой оценки стоимости и инвестиционного анализа акций компании со стороны участников фондового рынка. При этом, для построения финансовых и инвестиционных моделей обычно используется бухгалтерская отчетность по МСФО за период минимум 5 лет.

О различиях между МСФО и РСБУ читайте подробнее в отдельной статье.

Отчеты публичных компаний по РСБУ и МСФО раскрываются параллельно. Раскрытие бухгалтерской отчетности по стандартам РСБУ определяется законом о рынке ценных бумаг (№ 39-ФЗ) и обязывает компании публиковать ежеквартальную и годовую отчетность. Ежеквартальная отчетность по стандартам РСБУ должна публиковаться в течение 45 дней после окончания отчетного периода (в соответствии с 39-ФЗ).

Раскрытие консолидированной финансовой отчетности по стандартам МСФО определяется законом о консолидированной финансовой отчетности (№ 208-ФЗ). В обязательном порядке компаниями раскрывается лишь годовая отчетность по МСФО, а промежуточная (за 1 квартал, 1-ое полугодие и 9 месяцев) раскрывается в соответствии с Уставом компании.

В норме промежуточная квартальная отчетность по МСФО публикуется в срок не позднее 90 дней с момента завершения отчетного периода, а годовая отчетность должна быть опубликована не позднее 150 дней по окончании отчетного года.

Бухгалтерская и финансовая отчетность в обязательном порядке выкладывается на официальном сайте публичной компании (обычно в раздел для инвесторов или информации, подлежащей раскрытию. Кроме того, эти отчеты также общедоступны на специализированных сайтах раскрытия корпоративной информации, например, СКРИН, СПАРК или Интерфакс.

Для чего нужен данный отчет

Документ является, можно сказать, обобщающим и дает четкое представление об обеспеченности компании наличностью. Это важно, поскольку иногда, даже имея полный порядок с основными средствами и прочими фондами, компания может страдать от недостатка денег, необходимых, например, для уплаты налогов и социальных взносов, выплаты заработной платы, перечислений поставщикам и т.п. Ко всему прочему, очевидно, что отсутствие ясной картины с наличными средствами всегда отражается на экономической составляющей организации, именно поэтому отчет имеет большое значение для определения дальнейших действий и перспектив по части финансов.

ФАЙЛЫ

Важную роль отчет играет и тогда, когда компания заинтересована в привлечении инвестиций, поскольку перед тем как включиться в какой-либо проект, требовательный инвестор всегда просит предоставления данного отчета и с пристрастием его изучает.

Кроме того, адресатами отчета о движении денежных средств могут выступать:

- налоговая инспекция,

- Росстат,

- банковские учреждения,

- учредители компании и т.д.

Структура и содержание отчета

Для человека, не имеющего специального образования, документ может показаться довольно сложным. Он состоит из трех разделов, в которых в кодовых значениях отражаются денежные операции по трем основным показателям деятельности организации:

- текущей,

- финансовой

- и инвестиционной.

При этом необходимо иметь ввиду, что не все денежные перемещения нужно вносить в данный документ. К исключениям относятся:

- обменные операции с валютой,

- получение и сдача кассовой наличности на счет в банке,

- обмен денежных эквивалентов друг на друга,

- перевод с одного счета организации на другой и т.п.

Полный список действий можно найти в п.6 ПБУ 23/2011.

Важная особенность: в отчет включаются любые денежные операции компании. подпадающие под его квалификационные требования, независимо от того, в денежных единицах какой страны они были произведены, но при этом все данные в документ вносятся только в российских рублях, и строго в той единице измерения (тысячи, миллионы), которая использовалась при составлении бухгалтерского баланса.

Пример составления отчета о движении денежных средств

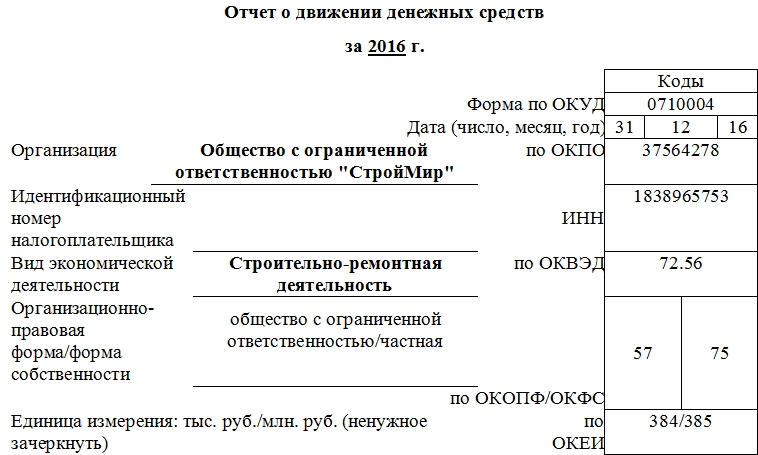

Заполняем «шапку»

Поскольку документ носит крайне важный характер, к его составлению надо относится очень внимательно и заполнять все необходимые ячейки.

- Вначале в отчете указывается год, за который он был составлен.

- Далее вписывается полное наименование организации (с расшифровкой аббревиатуры организационно-правового статуса) и следующие данные:

- дата составления,

- код ОКПО (Общероссийский классификатор предприятий и организаций),

- ИНН,

- вид экономической деятельности (обязательно в виде кода ОКВЭД и расшифровки).

- Ниже опять же вписывается организационно-правовая форма и форма собственности, а рядом коды ОКОПФ (Общероссийский классификатор организационно-правовых форм) и ОКФС (Общероссийский классификатор форм собственности).

- В последней строке «шапки» документа указываются коды ОКЕИ (Общероссийский классификатор единиц измерения): т.е. тысячи или миллионы, используемые в отчете.

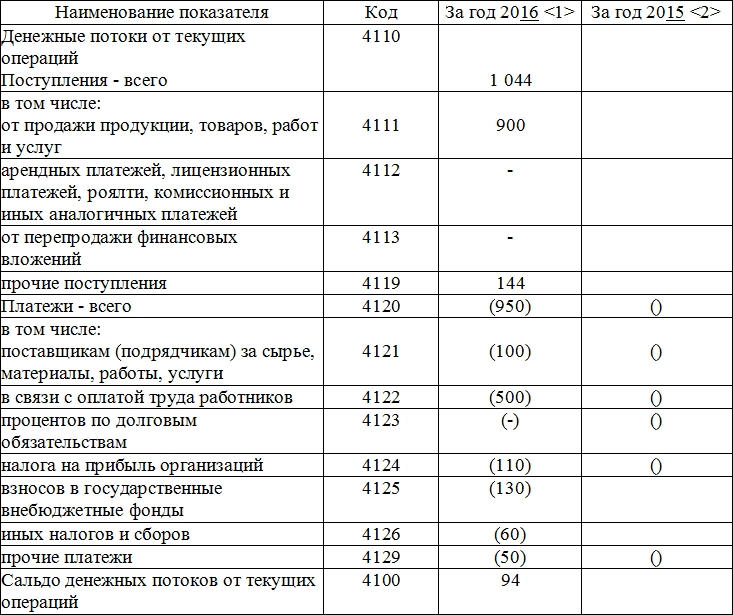

Заполняем раздел 1

Первый раздел документа содержит информацию о текущих денежных потоках.

- Первым делом сюда вписываются сведения о «приходе»: в строку 4110 вносятся данные об общей сумме поступивших денежных средств, которая затем разбрасывается по ниже лежащим тематическим строкам, — от 4111 до 4119 — в соответствии с бухгалтерскими регистрами. Здесь учитываются операции от реализации услуг и товарно-материальных ценностей, арендных платежей, процентов, роялти и других «входящих» финансов.

- В строке 4120 указывается общая сумма по произведенным в отчетный период платежам: оплате налогов и взносов в пенсионные фонды, заработной плате, перечислениях подрядчикам и поставщикам и т.д. Затем эта сумма точно также разносится в строки от 4121 до 4129.

- Далее в строку 4100 вносится показатель сальдо от текущих операций (т.е. сумма «входящих» финансов за минусом произведенных расходов).

В этот же раздел вписываются сведения о денежных перечислениях и поступлениях, которые нельзя однозначно классифицировать.

Важный нюанс: расходы в таблице необходимо указывать в круглых скобках, а акцизы, оплаченные поставщикам и подрядчикам, ровно как и НДС включать сюда не надо.

Заполняем раздел 2

Аналогичным образом заполняется раздел под названием «Денежные потоки от инвестиционных операций». Перво-наперво в строку 4210 вписывается «всего поступлений», в том числе от реализации акций, возврата по займам, дивидендам, продажи внеоборотных активов и т.д., которое затем разносится в нужных значениях по соответствующим строкам (от 4211 до 4219).

Ниже точно также заполняются «платежи» по инвестиционным операциям. В строку 4220 вписывается показатель «всего», который потом в полном соответствии с бухгалтерскими регистрами расписывается по находящимся ниже строкам (от 4221 до 4219), в том числе по приобретению и прочим затратным операциям с внеоборотными активами, выплатой процентов, приобретением долговых бумаг и т.д.

Затем вписывается значение сальдо денежных потоков от всех действий инвестиционного характера (поступление за минусом затрат).

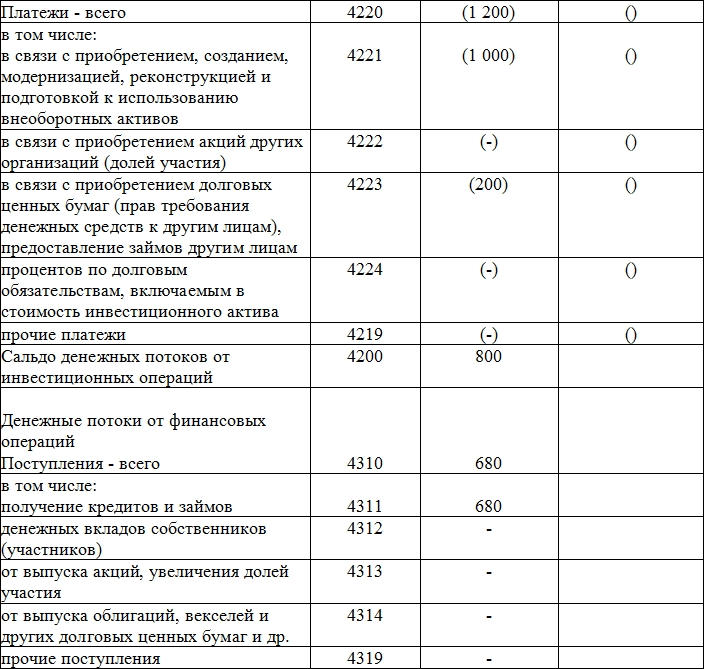

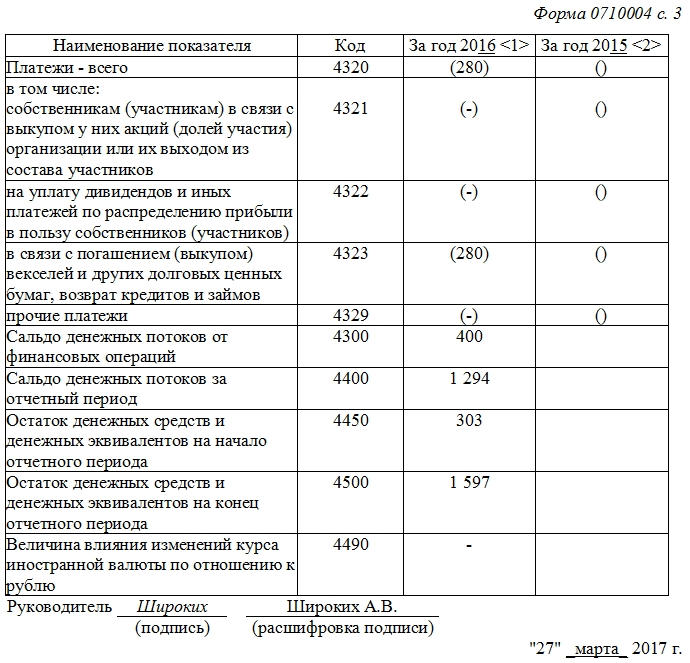

Заполняем раздел 3

Последний раздел документа посвящен денежным потокам от различного рода финансовых операций. Здесь все аналогично:

- сначала в строке 4310 указывается значение «всего» поступлений, которое затем распределяется по нижним строкам (от 4311 до 4319), в том числе сюда вписываются доходы от выпуска акций и облигаций, кредитов, займов и т.п.

- Далее идентично предыдущим разделам вносятся показатели «всего» по финансовым платежам в строку 4320 с последующим их разнесением в строки от 4321 до 4329.

- Затем указывается разница между «входящими» и «исходящими» денежными потоками за отчетный период по финансовым операциям.

- В завершение в документ включается общее сальдо всех трех денежных потоков за отчетный период (может быть как со знаком плюс, так и со знаком минус), остатки финансов на начало и конец периода, а также разница курса между денежными единицами других стран и российским рублем, которая рассчитывается по специальной формуле (заполняется только тогда, когда организация производила расчетные операции в валюте).

После составления отчета документ передается на визирование руководителю организации, который своей подписью удостоверяет подлинность внесенных в него сведений.

Порядок заполнения раздела IV. ДОЛГОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА бухгалтерского баланса

Раздел 4 относится к пассиву бухгалтерского баланса и содержит цифровые показатели, характеризующие долгосрочные (свыше 12 месяцев) обязательства организации, а именно:

- Заемные средства.

- Отложенные налоговые обязательства.

- Оценочные обязательства.

- Прочие обязательства.

Заемные средства (строка 1410) – указывается сумма заемных средств организации (кредитов и займов, в том числе – вексельных и облигационных), привлеченных на долгосрочной основе, на конец отчетного периода, отражаемых на счете 67 «Расчеты по долгосрочным кредитам и займам».

В соответствии с п.2 ПБУ 15/2008 «Учет расходов по займам и кредитам», основная сумма обязательства по полученному займу (кредиту) отражается в бухгалтерском учете организацией-заемщиком как кредиторская задолженность в соответствии с условиями договора займа (кредитного договора) в сумме, указанной в договоре.

В соответствии со ст. 807 ч.2 Гражданского кодекса, договор займа считается заключенным с момента передачи денег или других вещей.

Таким образом, в соответствии с действующим законодательством, в составе кредиторской задолженности следует отражать лишь суммы займа, которые были фактически получены заемщиком.

Иначе дело обстоит с заемными средствами в виде кредитов.

В соответствии со ст. 819 ч.2 Гражданского кодекса, по кредитному договору банк (кредитор) обязуется предоставить денежные средства (кредит) заемщику в размере и на условиях, предусмотренных договором.

Если в договоре не предусмотрено иное, то в соответствии со ст. 821 ГК РФ, кредитор вправе отказаться от предоставления кредита только в двух случаях.

1. При наличии обстоятельств, очевидно свидетельствующих о том, что предоставленная заемщику сумма не будет возвращена в срок. В случае возникновения судебных споров, кредитор должен подтвердить обоснованность отказа.

2. В случае не целевого использования кредита заемщиком, если в соответствии с договором за ним закреплена такая обязанность.

Заемщик не вправе понудить кредитора исполнить его обязательство по выдаче кредита. Однако, если отказ кредитора необоснован, заемщик может требовать возмещения убытков, связанных с нарушением кредитором своего обязательства.

Эта позиция подтверждается судебной практикой. Например, Постановление ФАС Московского округа от 25.03.2011г. №КГ-А40/1415-11.

Такой же подход описывается и в Информационном письме ВАС РФ от 13.11.2011г. Требование заёмщика о взыскании с банка убытков, причинённых нарушением обязательства по выдаче кредита, могут быть удовлетворены судом, если сумма кредита не была выдана в установленный договором срок и отсутствуют обстоятельства, указанные в пункте 1 статьи 821 ГК РФ (п.11 Информационного письма).

Если же в договоре указаны условия, по которым банк вправе не предоставлять кредит, то наступление этих условий и будет являться достаточным основанием в отказе от предоставления денежных средств.

Таким образом, в соответствии с положениями Гражданского кодекса, в отчетности следует отражать сумму обязательства в следующих размерах:

- При получении займа, в размере фактически полученных денежных средств.

- При получении кредита, в размере суммы, указанной в договоре, уделяя особое внимание условиям кредитного договора.

Этот же подход мы рекомендуем применять при раскрытии в пояснительной записке к годовой бухгалтерской отчетности информации о суммах займов (кредитов), недополученных по сравнению с условиями договоров займа (кредита) в соответствии с п.18 ПБУ 15/2008:

- При «недополучении» средств по договору займа, в пояснительной записке ничего не указывать, т.к. в соответствии с ГК РФ займодавец не является должником заемщика по договору займа.

- При «недополучении» кредита, в пояснительной записке указать размер «недополученной» суммы, по сравнению с суммой, указанной в договоре, уделяя особое внимание условиям кредитного договора.

В соответствии с п.73 ПБУ по ведению бухгалтерского учета, задолженность по полученным займам и кредитам показывается с учетом причитающихся на конец отчетного периода к уплате процентов.

Обратите внимание:Суммы задолженности по процентам с долгосрочных заемных обязательств, которые по условиям договора подлежат оплате в срок, не превышающий 12 месяцев, отражаются в составе краткосрочныхзаемных средств. Суммы задолженности по процентам, срок уплаты которых превышает 12 месяцев, отражаются в составе долгосрочных заемных средств.

Отложенные налоговые обязательства (строка 1420)– указывается сумма отложенных налоговых обязательств (ОНО) на конец отчетного периода.

При появлении налогооблагаемыхвременных разниц возникает отложенное налоговое обязательство(далее – ОНО). Это сумма отложенного налога, которая в будущем будет увеличивать сумму налога на прибыль «к уплате».

В соответствии с п.8 ПБУ 18/02 «Учет расчетов по налогу на прибыль организаций», под временными разницами понимаются доходы и расходы, формирующие бухгалтерскую прибыль (убыток) в одном отчетном периоде, а налоговую базу по налогу на прибыль — в другом или в других отчетных периодах.

Согласно п. 15 ПБУ 18/02 ОНО отражаются в бухгалтерском учете с учетом всех налогооблагаемых разниц и признаются в том отчетном периоде, в котором возникают эти налогооблагаемые временные разницы.

Увеличение ОНО в отчетном периоде происходит с увеличением налогооблагаемых временных разниц.

Соответственно, уменьшение ОНО происходит с уменьшением или полным погашением налогооблагаемых временных разниц.

ОНО = налогооблагаемая временная разница * ставка налога на прибыль.

ОНО отражаются в бухгалтерском учете на счете 77 «Отложенные налоговые обязательства» по видам обязательств. Бухгалтерские проводки:

- при возникновении ОНО – Дт 68.4.2 «Расчеты по налогу на прибыль» Кт 77 «Отложенные налоговые обязательства»;

- при уменьшении ОНО – Дт 77 «Отложенные налоговые обязательства» Кт 68.4.2 «Расчеты по налогу на прибыль».

Обратите внимание:В случае, если Налоговым кодексом предусмотрены разные ставки налога на прибыль по отдельным видам доходов, то при оценке ОНО ставка налога на прибыль должна соответствовать тому виду дохода, который ведет к уменьшению или полному погашению налогооблагаемой временной разницы в следующем за отчетным или последующих отчетных периодах (п. 15 ПБУ 18/02).

При выбытии актива или обязательства, по которому были начислены ОНО, происходит списание на счета прибылей и убытков той суммы ОНО, которая не будет увеличивать налогооблагаемую прибыль согласно НК РФ.

Оценочные обязательства (строка 1430)– указывается сумма долгосрочных оценочных обязательств на конец отчетного периода, учитываемых на счете 96 «Резервы предстоящих расходов».

В соответствии с п. 5 ПБУ 8/2010, оценочное обязательство признается в бухгалтерском учете при одновременном соблюдении нескольких условий.

Условие первое – неизбежность. У организации существует обязанность, явившаяся следствием прошлых событий ее хозяйственной деятельности, исполнения которой невозможно избежать (п. 5 ПБУ 8/2010).

Условие второе – расход вероятен. Уменьшение экономических выгод организации, необходимое для исполнения оценочного обязательства, вероятно (п. 5 ПБУ 8/2010).

Условие третье – сумма возможного расхода может быть обоснованно оценена. Величина оценочного обязательства может быть обоснованно оценена (п. 5 ПБУ 8/2010).

Обратите внимание: в соответствии с п. 2 ПБУ 8/2010, положение не применяется в отношении:

а) договоров, по которым по состоянию на отчетную дату хотя бы одна сторона договора не выполнила полностью своих обязательств, за исключением договоров, неизбежные расходы на исполнение которых превосходят поступления, ожидаемые от их исполнения (далее — заведомо убыточные договоры). Не является заведомо убыточным договор, исполнение которого может быть прекращено организацией в одностороннем порядке без существенных санкций;

б) резервного капитала, резервов, формируемых из нераспределенной прибыли организации;

в) оценочных резервов;

г) сумм, которые оказывают влияние на величину налога на прибыль организаций, подлежащего уплате в следующем за отчетным или в последующих отчетных периодах, учитываемых в соответствии с ПБУ 18/02 «Учет расчетов по налогу на прибыль организаций».

Кроме примеров, приведенных в самом ПБУ 8/2010, к оценочным обязательствам на данный момент относятся предстоящие выплаты отпускных и страховых взносов с них.

Обратите внимание: Выбранный метод оценки и расчета всех признаваемых оценочных обязательств, состав и форму расчетов, подтверждающих величину оценочного обязательства, необходимо закрепить в учетной политике организации.

Прочие обязательства (строка 1450) – указывается сумма прочих долгосрочных обязательств организации на конец отчетного периода, не вошедших в предыдущие строки раздела 4 бухгалтерского баланса.

Обратите внимание: Показатели об отдельных активах должны приводиться в бухгалтерской отчетности обособленнов случае их существенности и если без знания о них заинтересованными пользователями невозможна оценка финансового положения организации или финансовых результатов ее деятельности (п.11 ПБУ 4/99).

Рекомендуем закрепить в учетной политике уровень существенности и порядок его расчета.

Итого по разделу IV (строка 1400) – указывается общая сумма долгосрочных обязательств организации на конец отчетного периода.

Строка 1400 = строка 1410 + строка 1420 + строка 1440 + строка 1450.

Дата добавления: 2016-11-02; просмотров: 275 | Нарушение авторских прав

Все темы:Бухгалтерский учет

Бухгалтерская отчетность. Формы бухгалтерской отчетности

Формирование бухгалтерской отчетности является логическим завершением учетного процесса. Определяющим документом, устанавливающим место отчетности в организации бухгалтерского учета на предприятии, является Закон РФ «О бухгалтерском учете» № 129-ФЗ и ПБУ 4/99 «Бухгалтерская отчетность организации». Гл. 3 Закона № 129-ФЗ устанавливает, что все организации обязаны составлять бухгалтерскую отчетность на основе данных синтетического и аналитического учета, независимо от формы собственности.

Согласно п. 2 данной статьи, бухгалтерская отчетность организаций, за исключением отчетности бюджетных организаций, включает в себя:

1. Бухгалтерский баланс – форма № 1.

2. Отчет о прибылях и убытках – форма № 2.

3. Приложения к ним, предусмотренные нормативными актами, а именно:

А. Отчет об изменении капитала – форма № 3.

Б. Отчет о движении денежных средств – форма № 4.

В. Приложение к бухгалтерскому балансу – форма № 5.

Г. Пояснительная записка к годовому отчету (анализ основных экономических показателей деятельности).

Д. Аудиторское заключение (подтверждающее достоверность бухгалтерской отчетности и соответствие совершенных в отчетном периоде хозяйственных операций действующему Законодательству РФ).

К отчетности прилагается дополнительная информация, раскрывающая отдельные стороны финансово-хозяйственной деятельности предприятия и состоящая из отдельных справок, в т.ч. сведения о счетах в банках, перечень организаций-дебиторов и кредиторов.

Согласно п. 3 Приказа МФ от 13. 01. 2000 г. № 4 н «О формах бухгалтерской отчетности организаций», предприятия и организации, начиная с отчетности за 2000 г., могут разрабатывать собственные формы отчетности.

Виды бухгалтерской отчетности

По объему содержащейся в отчетах информации различают частную и общую отчетность. В зависимости от периода, охватываемого отчетностью, различают периодическую (квартал, полугодие, 9 месяцев) и годовую отчетность. Сроки представления периодической отчетности ограничиваются 1 месяцем после завершения отчетного периода, годовая отчетность должна быть представлена не позднее апреля следующего за отчетным года. По целям, для достижения которых составляется отчетность, различают внешнюю и внутреннюю отчетность. Здесь проявляется разграничение бухгалтерского учета на подсистемы: в финансовом учете вырабатывается внешняя финансовая отчетность для всех групп пользователей, а в управленческом учете – внутренняя управленческая отчетность для первой группы пользователей бухгалтерской информации.

При составлении бухгалтерской отчетности необходимо руководствоваться следующими требованиями к ней:

• соблюдение в течение отчетного периода неизменной утвержденной учетной политики организации;

• полнота отражения в учете за отчетный период всех совершенных хозяйственных операций и результатов инвентаризаций;

• правильное отнесение доходов и расходов к смежным отчетным периодам;

• разграничение в учете текущих и капитальных затрат;

• тождество соответствующих данных аналитического и синтетичекого учета.

К качественной характеристике бухгалтерской отчетности можно отнести:

а) уместность (значимость, своевременность и ценность содержащейся информации);

б) достоверность, надежность (правдивость, преобладание содержания над формой, нейтральность, осмотрительность, возможность проверки и сопоставимость содержащейся в отчетах информации);

в) публичность (опубликование в печати, доступной пользователям).

К подготовительным работам перед составлением бухгалтерского баланса включают проведение инвентаризации, разграничение отдельных доходов и расходов между смежными периодами, списание стоимости амортизируемого имущества, закрытие счетов и подведение итогов в учетных регистрах. Основой для составления бухгалтерского баланса являются учетные записи, подтвержденные бухгалтерскими документами.

В практической деятельности различают следующие виды бухгалтерских балансов: вступительный (организационный); периодический и годовой (операционные); соединительный (фузионный); разделительный; санируемый; ликвидационный; сводный; сводно-консолидируемый. Они могут различаться как номенклатурой статей, так и методами оценки.

Составлением вступительного (организационного) баланса открывается по существу, ведение бухгалтерского учета в данной организации. Следует проводить различие между балансами заново создаваемых организаций и организаций, являющихся правопреемниками ранее действовавших. В первом случае бухгалтерский баланс будет крайне простым, т. к. показываемая в нем имущественная масса окажется состоящей в основном из денежных вкладов и организационных расходов. Во втором случае отличие, например, от периодического баланса может быть обусловлено различиями в методах оценки и составе статей.

Периодический и годовой (операционный) бухгалтерские балансы по форме могут не отличаться один от другого (как правило, используется одна и та же форма бланка). В то же время в технике формирования промежуточного (месячного, квартального) и годового балансов существуют значительные различия.

Годовой бухгалтерский баланс выступает в качестве как заключительного, являющегося завершением отчетного года, так и вступительного, служащего обоснованием для открытия счетов в новом отчетном году.

Заключительный и вступительный балансы формально должны быть тождественны, так как только при этом условии обеспечивается выполнение одного из важнейших требований к бухгалтерской отчетности – преемственность балансов. Соединительный (фузионный) баланс составляют при слиянии двух и более хозяйствующих субъектов в одно юридическое лицо. Вступительный баланс нового хозяйствующего субъекта и будет соединительным балансом. Он составляется на основании заключительных (ликвидационных) балансов сливающихся организаций путем суммирования показателей.

Разделительный баланс является документом, служащим основанием для передачи имущества и обязательств юридического лица при реорганизации в форме выделения и разделения (п. 3, 4 ст. 58 ГК РФ). Данный документ является обязательным, поскольку непредставление его в регистрирующий орган, а также отсутствие в нем положений о правопреемстве по обязательствам юридического лица влекут отказ в государственной регистрации реорганизуемого юридического лица (п. 2 ст. 59 ГК РФ).

На основании разделительного баланса производится передача имущества и обязательств правопреемникам. Хотя этот документ и назван балансом, однако, бухгалтерский баланс как форма отчетности при реорганизации является только частью рассматриваемого документа.

Санируемый баланс составляется в тех случаях, когда организация приближается к банкротству. В этих условиях перед хозяйствующим субъектом возникает дилемма: либо ликвидироваться путем объявления о банкротстве, либо договориться с кредиторами об отсрочке платежей.

Санируемый баланс составляется с привлечением аудитора еще до окончания отчетного периода с целью показать реальное состояние дел в ор-ганизации. В отличие от обычного, в котором отдельные статьи рассматриваются, как реальные, в санируемом балансе указанные статьи могут не приниматься в расчет либо подвергаться значительной уценке, если будет установлено, что их данные не отвечают действительности, например, отдельные виды дебиторской задолженности.

Ликвидационный баланс отличается от других балансов главным образом оценкой статей. Некоторые обычные для отчетного баланса статьи в ликвидационном балансе могут отсутствовать, например бюджетнораспределительные статьи «Доходы будущих периодов», «Расходы будущих периодов», в то же время могут появиться новые статьи, например стоимость репутации фирмы, стоимость патента.

Ликвидационный баланс составляется с начала ликвидационного периода. Для нового хозяйства, которое возникает с этого момента, такой баланс будет вступительным. Составлением ликвидационного баланса занимается ликвидационная комиссия – после выяснения всех претензий кредиторов, возможной реализации имущества и урегулирования расчетов с дебиторами. К такому балансу должен прилагаться проект распределения активной массы между кредиторами в очередности, установленной законодательством.

Сводный баланс формируется путем соединения отдельных заключительных балансов. При этом постатейные показатели по макету сложения одного и другого балансов суммируются и сводятся в особой колонке в виде общего итога актива и общего итога пассива. Такой баланс составляют федеральные министерства и другие федеральные органы исполнительной власти РФ.

Сводно-консолидируемый баланс представляет собой объединение балансов организаций, юридически самостоятельных, но взаимосвязанных в юридическом отношении. Такой баланс объединяет бухгалтерский баланс головной организации и ее дочерних обществ, а также включает данные о зависимых обществах. Особенность сводно-консолидируемого баланса состоит в том, что из него, прежде всего, исключаются все внутренние обороты, а затем делается расчет по каждой статье баланса в зависимости от доли каждого участника в капитале группы. В качестве долей могут выступать обыкновенные акции, выпущенные группой. Кроме того, по источникам составления балансы подразделяются на инвентарные, книжные и генеральные.

Инвентарные балансы составляют только на основании инвентаря (описи) средств; они представляют собой сокращенный и упрощенный его вариант. Такие балансы требуются или при возникновении новой организации на существовавшей ранее имущественной основе, или при изменении хозяйством своей формы (например, превращение его из государственного в акционерное). Книжный баланс составляют на основании только книжных записей (данных текущего бухгалтерского учета), без предварительной проверки их путем инвентаризации. Генеральный баланс составляют на основании учетных записей и данных инвентаризации, согласно которой уточняются остатки средств, тем самым повышается реальность баланса.

По характеру деятельности балансы могут быть основной и неосновной деятельности. Основной называется деятельность, соответствующая профилю организации, ее уставу (для промышленных организаций основной является деятельность по производству и реализации промышленной продукции; для строительных организаций – выполнение строительно-монтажных работ; для торговых организаций – покупка и продажа товаров и т. п.). Все прочие виды деятельности организаций – неосновные (подсобные сельскохозяйственные, жилищно-коммунальные и транспортные хозяйства и т.д.).

Подразделения организации, занимающиеся неосновной деятельностью, могут иметь отдельные балансы. Однако во многих случаях показатели работы этих подразделений отражаются на балансе основной деятельности. При этом средства подразделений, занимающихся неосновной деятельностью, отражаются на соответствующих статьях баланса вместе со средствами по основной деятельности.

По формам собственности различают балансы государственных, муниципальных, кооперативных, коллективных, частных, смешанных и совместных организаций, а также общественных организаций. Они различаются в основном по источникам образования собственных средств. Например, основным источником образования собственных средств государственных предприятий является уставный фонд; кооперативных – основной, паевой и другие фонды и т. д. По объекту отражения балансы делятся на самостоятельные и отдельные. Самостоятельный баланс имеют только организации, являющиеся юридическими лицами. Отдельный баланс составляют структурные подразделения организаций (филиалы, цехи, автотранспортные и жилищно-коммунальные хозяйства и т.д.).

По способу «очистки» могут быть балансы-брутто и балансы-нетто. Баланс-брутто – это баланс, включающий в себя регулирующие статьи. Регулирующими называют статьи, суммы по которым при определении фактической себестоимости (или остаточной стоимости) средств вычитаются из суммы той или иной статьи. Например, для расчета остаточной стоимости основных средств из суммы статьи «Основные средства» вычитается сальдо регулирующей статьи «Износ основных средств». Баланснетто – это баланс, из которого исключены регулирующие статьи. Ис-ключение из баланса регулирующих статей называется его «очисткой».

Источник — Основы бухгалтерского учета. Бухгалтерский учет в системе финансового управления / В.Р. Банк, А.А. Солоненко, Т.А. Смелова, Б.А. Карташов: Учеб. пособие / ВолгГТУ. – Волгоград, 2006. – 84 с.

Все теоретические статьи

Добавить комментарий