Финансовая прочность

Содержание

- Формула запаса финансовой прочности

- Нормативное значение

- Как повысить финансовую прочность

- Запас финансовой прочности как важный показатель, характеризующий финансовую устойчивость

- Расчет показателя финансовой прочности

- Пути повышения запаса финансовой прочности

- Еще найдено про запас финансовой прочности

- Расчет запаса финансовой прочности предприятия

- Понятие запаса финансовой прочности

- Объем реализации в точке безубыточности

- Запас финансовой прочности. Формула. Пример расчета в Excel

- Запас финансовой прочности. Формула

- Запас финансовой прочности. Интерпретация

- Как рассчитать запас финансовой прочности в Excel. Пример

- Методы управления запасом финансовой прочности

Формула запаса финансовой прочности

Коэффициент запаса финансовой прочности рассчитывается при соблюдении ряда условий:

- За расчетный период логистические запасы (на складе) не учитываются, принимается, что продажи полностью выбирают весь выпущенный товар без остатка.

- Номенклатурный ряд производимых товаров не меняется и остается постоянным на протяжении всего анализируемого этапа времени.

- Постоянные расходы остаются на одном уровне и не меняются весь исследуемый период времени.

- Между переменными расходами и объемом производимых или реализуемых товаров существует прямая линейная зависимость.

Расчет можно делать в относительном и в абсолютном выражении.

Формула для расчета запаса финансовой прочности в денежном выражении имеет следующий вид:

ЗФП = (Вп – Втб) / Вп,

где:

Вп – выручка от продаж;

Втб – выручка в точке безубыточности

Расчет абсолютного значения:

ЗФП = Вп – Втб Расчет значения в процентном отношении: ЗФП = ((Вп – Втб) / Вп ) * 100%

Расчет в натуральном выражении

Формула для расчета в натуральном выражении имеет следующий вид:

ЗФПн = (Опр – ОПтб) / Опр,

где:

ЗФПн – коэффициент запаса финансовой прочности в натуральном выражении;

ОПтб – объем продаж в точке безубыточности, штук;

Опр – объем производства текущий или запланированный, штук.

Расчет абсолютного значения:

ЗФПн = Опр – ОПтб

Расчет значения в процентном отношении:

ЗФПн = ((Опр – ОПтб) / Опр) * 100%

Также существуют дополнительные способы расчета, которые выполняются с помощью других параметров экономической деятельности компании.

Как оценить запас финансовой прочности дебитора

Оценивать запас финансовой прочности у дебитора обязательно, если он просит существенную отсрочку платежа или большой заем. Это позволит убедиться, что у него не будет убытков, пока он не расплатится. Оценить запас финансовой прочности

Расчет с учетом чистой прибыли

Формула для расчета запаса финансовой прочности с учетом чистой прибыли имеет следующий вид:

ЗФП = ЧП / (ЧП + Рпост),

где:

ЧП – чистая прибыль компании;

Рпост – постоянные расходы.

Такой расчет основан на размере генерируемой чистой прибыли, в результате показывается эффективность реализации, а не производства товаров.

Расчет запаса финансовой прочности с учетом показателя производственной мощности

Отдельно стоит отметить, что при подготовке инвестиционного плана и проектировании производства возникают некоторые сложности в определении коэффициента запаса финансовой прочности. Дело в том, что в этом случае производства и реализации товаров нет, поэтому данные взять неоткуда. Тогда расчет Кзфп имеет смысл проводить с использованием показателя производственной мощности.

Формула для расчета запаса финансовой прочности с учетом показателя производственной мощности в денежном выражении:

ЗФП = ПМ – ОПтб,

где:

ПМ – планируемая производственная мощность;

ОПтб – объем продаж в точке безубыточности, штук.

Расчет значения в процентном отношении: ЗФП = (ПМ – ОПтб) / ПМ * 100%.

Нормативное значение

Таблица. Запас финансовой прочности, нормативное значение

|

Расчетное значение |

Влияние на работу компании |

|

Больше 0,5 |

Высокий уровень ЗФП, необходимо поддерживать полученный уровень |

|

Меньше 0,5, но больше 0,2 |

Недостаточный уровень ЗФП, необходимо реализовать меры по его повышению |

|

Меньше 0,2 |

Уровень ЗФП свидетельствует о кризисе компании, высокий риск неплатежей и последующего банкротства |

Необходимо учитывать ценовой риск, который возникает при изменении цены, по которой реализуются товары. Этот риск отображается с помощью такого параметра, как «операционный рычаг», в иностранной практике используется слово Leverage (англ.) – рычаг.

Влияние операционного финансового рычага заключается в том, что переменные и постоянные затраты оказывают непропорциональное воздействие на финансовый итог работы предприятия в том случае, когда изменяется цена или объем реализации. Если объем постоянных затрат в себестоимости производимых товаров высокий, то влияние операционный рычаг окажет существенное влияние. Однако если произойдет значительный рост продаж в натуральном выражении, то объем постоянных расходов в себестоимости товаров снизится и соответственно снизится влияние операционного рычага.

Запас финансовой прочности связан с операционным рычагом, для вычисления значения рычага используется следующая формула:

ОФР = 1 / ЗФП;

где ОФР – операционный финансовый рычаг;

Чем выше полученное значение операционного рычага, тем менее становится запас финансовой прочности предприятия и наоборот. Чрезмерное повышение рычага приводит работу компании к порогу рентабельности, что влечет за собой потерю управления финансовым развитием. Также это говорит о росте постоянных и переменных затрат и значительном разрыве между выручкой и прибылью. Такое развитие бизнеса может происходить в следующих случаях:

- инвестирование в модернизацию, инновации и новые производственные решения и технологии;

- расширение мощностей и набор нового персонала;

- снижение уровня качества выпускаемой продукции, падение производительности труда, увеличение брака;

- необоснованное повышение уровня оплаты труда низкоквалифицированного персонала;

- снижение отпускной цены производимого товара;

- снижение продаж ниже установленного планом уровня.

Развитие производственных мощностей и инвестирование в инновации и модернизацию должно производиться на основании четкого понимания ситуации и с учетом анализа, показывающего, что постоянные расходы не утянут финансовую прочность организации вниз.

Как повысить финансовую прочность

Запас финансовой прочности с высокой степенью точности отображает реальное положение дел компании, ее экономическое состояние, дает количественную оценку качества производственной деятельности. Наиболее сильное влияние на прочность оказывает система продаж товаров, логистическая сеть и количество торговых партнеров. Чем успешнее продается производимый товар или чем востребованнее оказываемая услуга, тем выше показатель прочности. Эксперты отмечают, что для поддержания запаса финансовой прочности на высоком уровне, необходимо первоочередное внимание уделять созданию условий для повышения уровня продаж и увеличения выручки.

Для укрепления финансовой прочности компании необходимо:

- увеличить выручку от продаж с помощью повышения цены и уровня качества товара;

- увеличить выручку через повышение объемов продаж и параллельно наращивать производственные мощности;

- увеличить выручку за счет участия в тендерах и через получение государственных заказов;

- снизить уровень точки безубыточности за счет оптимизации структуры ассортиментного ряда товаров и продвижения наиболее рентабельной продукции;

- уменьшить постоянные и переменные затраты, в том числе за счет поиска новых поставщиков топлива и сырья, снижения логистических издержек, более рационального использования ресурсов, повышения качества труда, ввода инновационных технологий производства, автоматизацию низкоквалифицированного труда.

Анализ финансовой прочности необходимо проводить постоянно, а данные для анализа должны быть доступны потенциальным инвесторам и кредиторам. Ведь чем выше коэффициент, тем привлекательнее бизнес для инвестиций.

>Запас финансовой прочности

Запас финансовой прочности как важный показатель, характеризующий финансовую устойчивость

Показатель «Запас финансовой прочности» является одним из показателей устойчивости финансового состояния организации. Он помогает определить, до какого объема в денежном или натуральном выражении предприятие может уменьшить производство, не неся убытков.

Определение 1

По факту запас финансовой прочности – это разница между фактическим объемом выпущенной продукции и объемом выпуска в точке безубыточности. То есть, этот показатель показывает, насколько далеко предприятие находится от точки безубыточности.

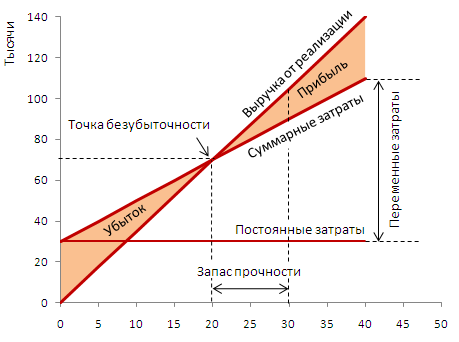

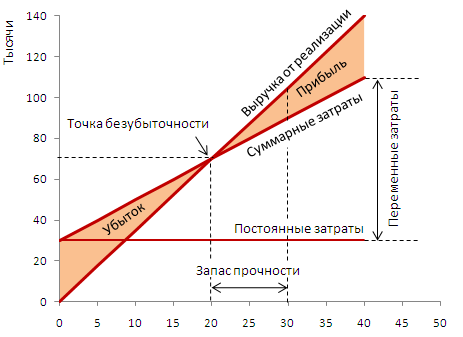

При сравнении двух предприятий только данный запас прочности покажет, какая из компаний находится в более устойчивом финансовом состоянии. Отображение объема запаса финансовой прочности на графике безубыточности представлено на рисунке:

На практике существует три варианта состояния производства продукции, которые, так или иначе, влияют на рассматриваемый показатель запаса:

- Предприятие достигает точки безубыточности, и объем произведенной продукции совпадает с реализованным объемом. В данном случае показатель остается неизменным;

- Предприятие производит больше, чем реализовывает. Избыток продукции приводит к возникновению недополученной прибыли, показатель запаса снижается. В данном случае поможет только жестокое планирование объемов производства и тщательный анализ спроса;

- Предприятие производит меньше, чем реализовывает, прибыль растет, показатель запаса прочности увеличивается. Вместе с тем ключевым показателем в данном случае является объем материальных запасов, а значит, происходит увеличение зависимости от контрагентов. В случае недостаточности объемов запасов, предприятие будет терять финансовую устойчивость.

Ничего непонятно?

Попробуй обратиться за помощью к преподавателям

Расчет показателя финансовой прочности

Определение 2

Коэффициент финансовой прочности дает понять, насколько может быть уменьшен объем продаж (в процентном выражении) до того, как фирма начнет нести убытки.

В денежном выражении данный показатель рассчитывается как отношение разности между текущим объемом реализации продукции и объемом продаж в точке безубыточности к текущему объему реализации продукции, выраженное в процентах.

$ЗПд = ((Вр-ТБд))/Вр×100%$, где:

- $ЗПд$ – запас финансовой прочности в денежных единицах,

- $Вр$ – выручка от реализации,

- $ТБд$ – объем продаж в точке безубыточности в денежных единицах.

Расчет запаса финансовой прочности в натуральном выражении:

$ЗПн = ((Рн-ТБн))/Рн ×100%$, где:

- $ЗПн$ – запас финансовой прочности в натуральных единицах,

- $Рн$ – объем продаж в натуральных единицах;,

- $ТБн$ – точка безубыточности в натуральных единицах, объем реализации в точке безубыточности.

Финансовое положение предприятия можно характеризовать как финансово устойчивое в случае, если показатель запаса финансовой прочности (коэффициента финансовой прочности) выше 10%.

Пути повышения запаса финансовой прочности

Для увеличения запаса финансовой прочности и его коэффициента необходимо:

- Увеличить выручку от продаж, за счет увеличения его объема, повышения цен или от увеличения этих двух показателей в совокупности;

- Уменьшить объем затрат, в частности постоянных, или заменить постоянные издержки на переменные.

Замечание 1

Для корректировки запаса прочности, необходимо провести его полноценную оценку. Необходимо не только произвести расчет по соответствующим формулам, но и провести анализ различных аспектов экономической деятельности. Выявить, какое влияние оказывает на финансовую устойчивость и на запас прочности в целом разница между существующими показателями объема реализации продукции и производства, при этом необходимо учитывать существующий уровень товарно-материальных запасов и его увеличение.

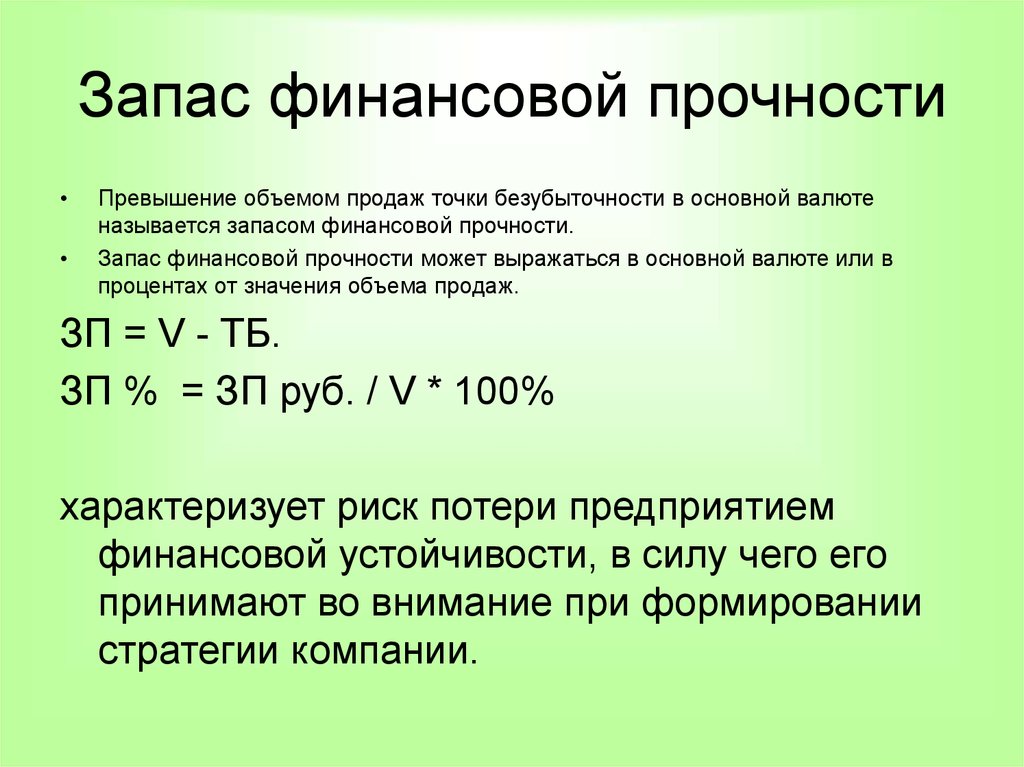

Запас финансовой прочности — показатель финансовой устойчивости фирмы, разность между фактическим объемом выпуска и объемом выпуска в точке безубыточности. Эта величина показывает, на сколько процентов может снизиться объем продаж, чтобы предприятию удалось избежать убытка или насколько далеко предприятие от точки безубыточности. Другими словами, расчет запаса финансовой прочности позволяет оценить возможности дополнительного снижения выручки от реализации продукции в границах точки безубыточности.

Запас финансовой прочности, как и точка безубыточности, рассчитывается в единицах продукции или в денежном выражении.

Запас финансовой прочности в денежном выражении. Запас финансовой прочности рассчитывается как отношение разности между текущим объемом продаж и объемом продаж в точке безубыточности к текущему объему продаж, выраженное в процентах.

ЗПд = (B -ТБд )/B * 100%

Где:

В — выручка от продаж;

ТБд — точка безубыточности в денежном выражении, объем продаж в точке безубыточности.

Запас финансовой прочности в нетуральном выражении:

ЗПн = (Рн -ТБн )/Рн * 100%

Где:

Рн — объем реализации в натуральном выражении;

ТБн — точка безубыточности в натуральном выражении, объем продаж в точке безубыточности.

Запас финансовой прочности более объективная характеристика, чем точка безубыточности, так как точка безубыточности во многом зависит от объема выручки. Другими словами, точки безубыточности небольшого магазина формата «магазин за углом» и крупного сетевого супермаркета могут отличаться в несколько раз. В этом случае, только запас финансовой прочности покажет какое из сравниваемых торговых предприятий находится в финансово более устойчивом положении.

Количество показов: 35100

Еще найдено про запас финансовой прочности

- Использование операционного рычага для определения финансовой устойчивости и риска

На основе приведенных показателей рассчитаем прибыль порог рентабельности запас финансовой прочности и силу воздействия операционного рычага Нижняя граница рентабельности предприятия характеризуется точкой безубыточности - Многопродуктовая точка безубыточности

Рис 1. Графический способ определения многопродуктовой точки безубыточности Запас финансовой прочности 17 400 12 104 5 296 тыс руб Результаты расчетов представлены в - Маржинальный анализ в планировании хозяйственной деятельности

Традиционно считается если запас финансовой прочности у предприятия меньше 10% производственный риск является высоким Следовательно операционный леверидж должен - Управление ассортиментом и прибылью на основе маржинального анализа

Сравним безубыточный объем продаж с фактический и определим запас финансовой прочности предприятия в кг и тыс руб Таблица 5. Расчет запаса финансовой прочности - Анализ безубыточности производственного процесса предприятия

Точка безубыточности тыс руб 355,2 195,8 52,1 49,7 36,1 689 Запас финансовой прочности кг 519,8 566,7 268,6 119 94,5 3925 Запас финансовой прочности тыс руб - Финансовая безопасность компании: аналитический аспект

Приведем обоснование их включения Запас финансовой прочности ЗФП равен разнице между фактическим объемом продаж Вфакт и критическим Вкр Он - Маржинальный анализ финансовых результатов от продажи продукции в ОАО «Чишминское» республики Башкортостан

Критическая точка объема продаж п 5 п 4 3212530,0 3062022,0 3203413,0 -9 118,0 7.Запас финансовой прочности п 1-п б 2 241 067,0 3 794 348,0 3 744 393,0 - Формирование производственной программы машиностроительного предприятия на основе операционного анализа

Величина обратная силе воздействия операционного рычага представляет собой запас финансовой прочности Он находится также как разница между выручкой от реализации и порогом рентабельности - Эффект операционного рычага в системе маржинального анализа

ЗФП запас финансовой прочности ПР порог рентабельности ОР операционный рычаг П эксплуатационная прибыль Р эксплуатационные расходы - Финансовый потенциал предприятия: понятие, сущность, методы измерения

Эти потоки являются подсистемами финансовой системы предприятия причем цели каждой из них как правило совпадают с общей целью финансовой системы рост финансового потенциала развитие предприятия рост устойчивости финансовой системы и др Финансовый потенциал предприятия создаваемый в Финансовый потенциал предприятия создаваемый в процессе формирования финансовых ресурсов за счет доходов предприятия можно измерять общеизвестным показателем — запасом финансовой прочности но с некоторым уточнением его экономической интерпретации Запас финансовой прочности может быть - Повышение результативности предпринимательской деятельности машиностроительных предприятий региона на основе операционного анализа прибыли

Основными элементами операционного анализа выступают пороговые значения показателей деятельности предприятия критический объем производства точка безубыточности порог рентабельности отношение постоянных расходов к доле маржинального дохода в выручке от продаж запас финансовой прочности разница между выручкой от продаж и порогом рентабельности Для предприятия очень важен - Сопряженный эффект операционно-финансового левериджа в управлении финансовым состоянием организации

Чтобы определить запас финансовой прочности АО Тандер необходимо рассчитать порог рентабельности Данный показатель нужен для того чтобы - Операционный, финансовый и налоговый леверидж: трактовка и соотношение

Традиционно считается что запас финансовой прочности должен быть более 10% следовательно операционный леверидж должен быть ограничен 10, в - Методика анализа финансовых результатов производственного предприятия по данным бухгалтерской отчетности

Выручка безубыточная 1167197 467134 — 700063 10 Запас финансовой прочности Сумма запаса финансовой прочности Выручка фактическая % 28,1 14,8 — 13,3 Если - Особенности анализа консолидированной отчетнсоти (на примере анализа показателей финансового рычага)

Результаты расчета критического объема продаж и запаса финансовой надежности приведены в табл 6. Критический объем продаж рассчитан для чистой прибыли с учетом … Критический объем продаж для прибыли контролирующих акционеров несколько выше поскольку он должен обеспечить покрытие не только постоянных операционных расходов и процентных платежей по заемному капиталу но также и расходов на квазисобственный капитал Запас финансовой надежности который и так достаточно велик увеличивается в связи с увеличением прибыли корпорации Запас финансовой прочности для чистой прибыли % 92,17 95,37 Запас финансовой прочности для чистой прибыли контролирующих акционеров - Расчет точки безубыточности с использованием данных аналитического учета

Точка безубыточности п 3 п 11 194923.08 227030.43 32107 13 Запас финансовой прочности % п 4 п 12 х 100-100 75.85% 86% 10.15% 14. Операционный - Аналитические обоснования механизма применения скидок при расчетах с дебиторами

Также не следует забывать про действие операционного рычага чем больше запас финансовой прочности тем медленнее темп роста рентабельности Таким образом скидка является довольно привлекательным способом - Направления анализа финансового состояния организации применительно к целям управления и потребностям пользователей

Такой анализ позволяет решить следующие управленческие задачи определить минимально допустимый объем продаж при котором будут покрываться все затраты связанные с осуществлением основной деятельности фирмы установить запас финансовой прочности компании и ее привлекательность на рынке товаров и услуг выявить факторы влияющие - Исследование проблем недоинвестирования и переинвестирования российских компаний в зависимости от стадии их жизненного цикла

Отраслевые отличия могут существовать и для уровня нераспределенной прибыли в общих активах — в каких-то отраслях компании выгодно иметь запас финансовой прочности если их операционные показатели эолатильны или сильно зависят от рыночной конъюнктуры и - Обоснование управленческих решений на основе маржинального анализа

Превышением фактической выручки от продажи над порогом рентабельности определяется запас финансовой прочности предприятия 3 Рассмотрим методику маржинального анализа по данным выпуска продукции предприятия ООО

Расчет запаса финансовой прочности предприятия

Запас финансовой прочности (Margin of safety) является одним из основных показателей анализа финансовой устойчивости предприятия. Расчет запаса финансовой прочности позволяет оценить возможности дополнительного снижения выручки от продаж в границах точки безубыточности. Иными словами, повышение реального производства над порогом рентабельности есть запас финансовой прочности фирмы.

Бенджамин Грэм (Benjamin Graham) и Дэвид Додд (David Dodd), основатели Value Investing (ценностного инвестирования, инвестирования в стоимость), ввели термин «запас финансовой прочности» в своей книге Security Analysis, опубликованной 1934 году. Термин также описан в книге The Intelligent Investor Бенжамина Грэма, впервые опубликованной в 1949 году. Грэм сказал, что «запас финансовой прочности всегда зависит от цены, уплаченной».

В абсолютном выражении, расчет запаса финансовой прочности представляет разницу между запланированным объемом реализации и точкой безубыточности, т.е. запас финансовой прочности показывает на сколько рублей можно сократить реализацию продукции, не неся при этом убытков. Формула расчета показателя в абсолютном выражении имеет вид:

Зфин = Qp — Qтб

где,

Зфин — запас финансовой прочности;

Qp — запланированный объем реализации;

Qтб — точка безубыточности.

Расчет запаса финансовой прочности в относительном выражении или коэффициент финансовой прочности производится по формуле:

Кфин = * 100%

где, Qmin — объем продаж в точке безубыточности.

Пример определения запаса финансовой прочности рассмотрен .

Чаще всего в учебной литературе нормативным значением данного показателя считается значение показателя не ниже 10 %.

Кроме того имеет смысл определить показатель, рассчитанный в относительном выражении как доля от прогнозируемого объема реализации, используется для оценки производственного риска, т.е. потерь, связанных со структурой затрат на производство. В стоимостном выражении показатель рассчитывается по формуле:

Зфин = (Qp * P) — (Qmin * Р)

где, P — цена изделия.

Контролировать динамику показателя возможно, если на предприятии налажена система управленческого учета, предусматривающая группировку затрат на производство и реализацию продукции по признаку их зависимости от объема продаж. Росту данного показателя способствует любое снижение затрат на производство и реализацию продукции, но более существенное влияние оказывает снижение постоянных затрат.

>Формула запаса финансовой прочности

Понятие запаса финансовой прочности

ОПРЕДЕЛЕНИЕ Запас финансовой прочности отражает, насколько реальные (плановые) характеристики определенного предприятия далеки от показателей положения ее в точке безубыточности.

Точка безубыточности означает ситуацию, при которой выручка в полном объеме покрывает расходы, не образовав при этом ни прибылей, ни убытков.

При расчете запаса финансовой прочности сравнению необходимо подвергнуть объем выручки (реальный объем и объем в точке безубыточности), выраженный в денежном (количественном) значении. При этом анализировать можно как показатели предприятия в целом, так и каждый конкретный вид продукции.

Запас финансовой прочности может вычисляться двумя способами:

- Абсолютная величина (разность между объемами),

- Относительная величина, выражающаяся в процентном соотношении данной разницы к объему фактической реализации.

Относительный расчет более целесообразен в случае проведения сравнений и расчетов на перспективу. Именно данный расчет считают формулой запаса финансовой прочности, которая дает возможность процентной оценки величины реального объема продаж от его величины точки безубыточности.

Формула запаса финансовой прочности в данном случае имеет следующий вид:

ЗФП = (Ореал – Обезуб) / Ореал × 100,

Здесь ЗФП — запас финансовой прочности;

Vреал — фактическая реализация (денежный или количественный эквивалент);

Vтб — объем реализации в точке безубыточности (денежный или количественный эквивалент).

Объем реализации в точке безубыточности

Объем реализации, который соответствует точке безубыточности, в соответствии с тем, в чем он выражается, определяется по следующим формулам:

- В денежном эквиваленте:

Vтб= Vреал × Зпост / (Vреал – Зперем),

Здесь Vтб — продажи в точке безубыточности (руб.);

Vреал — объем реализации (руб.);

Зпост — постоянные затраты;

Зперем — переменные затраты.

- В количественном эквиваленте:

Vтб = Зпост / (Ц – Зср),

Здесь Vтб — продажи в точке безубыточности (руб.);

Зпост — постоянные затраты;

Зср – средние затраты (на каждую единицу продукции);

Ц — ценаединицы продукции (руб.).

В соответствии с полученными в результате расчета значениями показателей финансовое положение компании можно характеризовать следующими особенностями:

- Значение показателя 0,5–0,8 говорит об устойчивости компании и отсутствии риска несостоятельности;

- Значение показателя в диапазоне от 0,2 до 0,5 свидетельствует о неустойчивом положении и появлении риска банкротства;

- Если показатель менее 0,2, то компании грозит скорое банкротство, она находится в кризисном состоянии.

К увеличению показателя запаса финансовой прочности могут привести:

- Увеличение объема продаж, включая увеличение реализационных цен;

- Уменьшение постоянныхи переменных затрат, в том числе внедрение новых технологий.

Значение запаса финансовой прочности

Запаса финансовой прочности дает возможность оценить:

- Риск несостоятельности и степень финансовой устойчивости;

- Выбор способа увеличения финансовой прочности;

- Определение безопасных объемов снижения реализации;

- Проведение сравнения разных видов реализуемой продукции;

- Принятие взвешенных управленческих решений по отношению ценовой политики.

Можно сделать вывод, что формула запаса финансовой прочности играет важную роль в процессе оценки финансового положения компании при составлении прогнозов по ней внутренними и внешними пользователями.

Запас финансовой прочности. Формула. Пример расчета в Excel

Разберем такой важный показатель финансового состояния предприятия как «запас финансовой прочности». Данный показатель используется на различных уровнях управления предприятия: стратегическом, тактическом, оперативном, а также во внешней оценке инвесторами и кредиторами.

Запас финансовой прочности – разница между текущим объемом производства (продаж) и объемом производства (продаж) в точке безубыточности. Следует понимать, что в большей степени на запас финансовой прочности влияет именно объемы продаж, а не производства, потому что именно продажи формируют денежные доходы предприятия.

Чем больше предприятие обеспечивает требуемых объем продаж, тем большим объемом финансов оно располагает, и, следовательно, выше способность погасить задолженности перед кредиторами. Высокий запас финансовой прочности позволяет предприятию в случае ухудшения экономической ситуации сохранить свою прибыльность производства и долгосрочное устойчивое развитие.

|

★ Программа InvestRatio — расчет всех инвестиционных коэффициентов в Excel за 5 минут (расчет коэффициентов Шарпа, Сортино, Трейнора, Калмара, Модильянки бета, VaR) + прогнозирование движения курса |

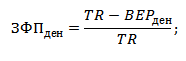

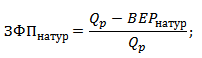

Запас финансовой прочности. Формула

| В относительном выражении | В абсолютном выражении |

где:ЗФПден – запас финансовой прочности;TR (Total Revenue) – выручка от продаж;BEPден (break—even point) – объем продаж в точке безубыточности в денежном выражении. где:ЗФПден – запас финансовой прочности;TR (Total Revenue) – выручка от продаж;BEPден (break—even point) – объем продаж в точке безубыточности в денежном выражении. |

|

где:ЗФПнатур – запас финансовой прочности в натуральном выражении;Qp – плановый или текущий объем производства;BEPнатур (breakeven point) – объем продаж в точке безубыточности в натуральном выражении. где:ЗФПнатур – запас финансовой прочности в натуральном выражении;Qp – плановый или текущий объем производства;BEPнатур (breakeven point) – объем продаж в точке безубыточности в натуральном выражении. |

|

Помимо типовых формул расчета существуют их разновидности, представленные через другие показатели финансовой деятельности предприятия.

| Альтернативные формулы расчета запаса финансовой прочности | Пояснение к формулам |

| |

Показывает прямую взаимосвязь запаса финансовой прочности и размера генерируемой чистой прибыли. В результате, финансовая устойчивость предприятия отражается в большей степени эффективностью ее продаж, а не производства. |

| |

Показывает обратную зависимость операционного рычага (операционного левериджа) и запаса финансовой прочности. |

Запас финансовой прочности. Интерпретация

Полученные значения запаса финансовой прочности в относительном выражении можно сравнить с соответствующим уровнем финансовой устойчивости и риска банкротства, когда предприятие не в состоянии погасить свои обязательства и долги. В таблице ниже рассмотрены значения запаса финансовой прочности и уровня риска банкротства.

| Значение показателя запаса финансовой прочности | Уровень риска банкротства и финансовой устойчивости |

| 0,5–0,8 | Предприятие финансово устойчиво, риск банкротства минимальный |

| 0,2–0,5 | Предприятие финансово неустойчиво, риск банкротства умеренный |

| <0,2 | Предприятие в стадии кризиса. Риск банкротства крайне высок |

Чем выше значение показателя запаса финансовой прочности, тем ниже риск банкротства предприятия и выше уровень финансовой устойчивости. Высокие значения запаса финансовой прочности показывают рентабельность и эффективность системы производства и продаж предприятия.В результате, это повышает инвестиционную привлекательность и стоимость предприятия для инвесторов и кредиторов.

|

★ Программа InvestRatio — расчет всех инвестиционных коэффициентов в Excel за 5 минут (расчет коэффициентов Шарпа, Сортино, Трейнора, Калмара, Модильянки бета, VaR) + прогнозирование движения курса |

Как рассчитать запас финансовой прочности в Excel. Пример

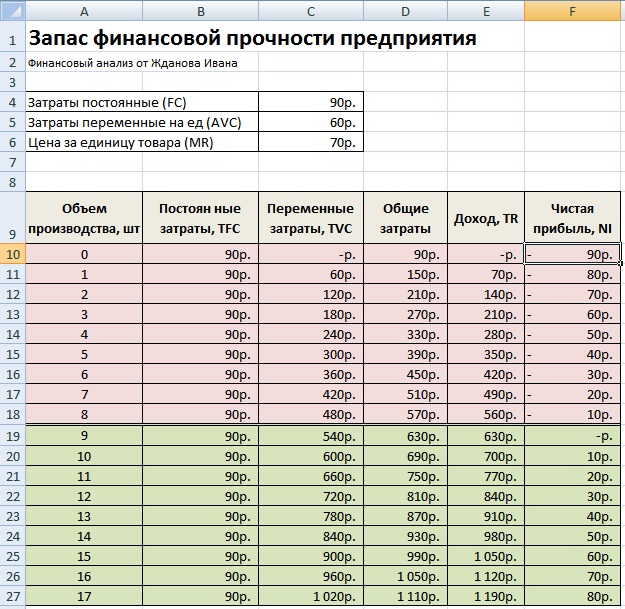

Рассмотрим пример расчета данного показателя на примере в программе Excel. Для начала необходимо оценить постоянные, переменные (на единицу товара) затраты, а также цену продажи. Это базовые условия для оценки. В нашем примере постоянные затраты равны 90 руб., переменные 60 руб., а цена продажи составляет 70 руб.

Основой для оценки уровня финансовой прочности является оценка точки безубыточности, для этого необходимо рассчитать совокупные переменные затраты (TVC), общие затраты, доход (TR) и чистую прибыль (IN). Формулы расчета основных параметров точки безубыточности следующие:

Переменные затраты (TVC) =С$5$*A10

Общие затраты =C10+B10

Доход (TR) =A10*$C$6

Чистая прибыль (NI) =E10-C10-B10

На рисунке ниже представлен пример расчета в Excel точки безубыточности предприятия. Наглядно видно, что при производстве 9-го продукта чистая прибыль равна нулю, и общие затраты равны полученным доходам.

Расчет основных показателей для точки безубыточности

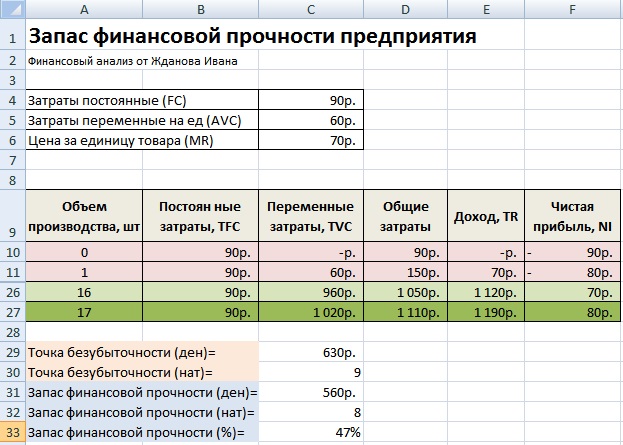

Точку безубыточности можно рассчитать аналитически через рассмотренные выше формулы. После оценки объема производства необходимого для обеспечения минимально допустимого уровня прибыльности рассчитаем запас прочности для текущего (фактического) объема производства в 17 шт. Более подробно узнать про точку безубыточности вы можете в статье «Точка безубыточности. Формула. Пример расчета модели в Excel. Достоинства и недостатки». Аналитические формулы оценки точки безубыточности и запаса финансовой прочности будут иметь следующий вид:

Точка безубыточности в денежном эквиваленте =E27*B27/(E27-C27)

Точка безубыточности в натуральном выражении =B27/(C6-C5)

Запас финансовой прочности в ден. выражении =E27-C29

Запас финансовой прочности в натур. выражении =A27-C30

Запас финансовой прочности (%) =F27/(F27+B27)

Расчет запаса финансовой прочности через формулы в Excel

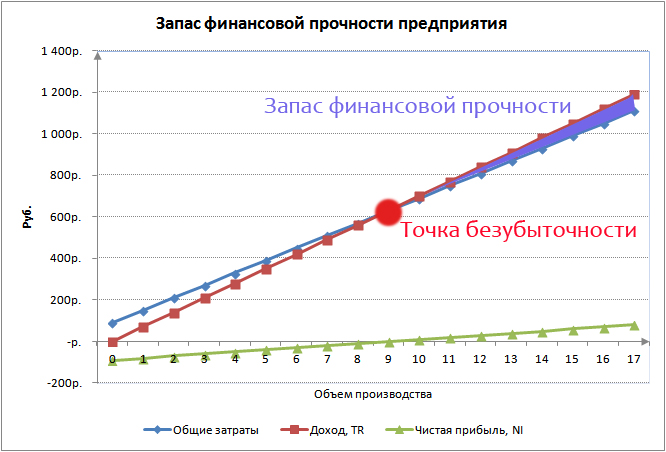

Графически запас финансовой прочности отображен на рисунке ниже. Можно видеть, что точка безубыточности достигается при производстве 9 шт. продуктов и запас финансовой прочности будет составлять 8 шт. в натуральном эквиваленте и 630 руб. в денежном выражении.

Графический вид ЗФП и точки безубыточности

Методы управления запасом финансовой прочности

Для повышения уровня финансовой стабильности предприятия менеджменту необходимо отслеживать запас финансовой прочности и разрабатывать стратегии его увеличения. Рассмотрим ряд стратегий позволяющий увеличить данный показатель финансовой устойчивости.

- Увеличение общего дохода предприятия через участие в тендерах, позволяют получить дополнительные заказы и увеличить объем продаж.

- Изменение цен на ассортимент продукции приведет к росту общих доходов предприятия.

- Расширение производственных мощностей, позволяющих увеличить доход от продаж.

- Уменьшение переменных затрат: стоимости сырья, топлива, электроэнергии.

- Сокращение постоянных затрат: заработной платы низкоквалифицированного персонала, через автоматизацию его функций.

- Использование новых инновационных технологий выпуска продукции, приведет к снижению себестоимости.

|

★ Программа InvestRatio — расчет всех инвестиционных коэффициентов в Excel за 5 минут (расчет коэффициентов Шарпа, Сортино, Трейнора, Калмара, Модильянки бета, VaR) + прогнозирование движения курса |

Резюме

Запас финансовой прочности является важным показателем оценки финансового состояния предприятия на основе его производственно хозяйственной деятельности. Ключевую роль на финансовую устойчивость оказывает объем продаж продукции. Поэтому для предприятия первостепенной задачей является не производство товаров, а создание сети и условий для их реализации и получение денежного дохода. Оценка запаса финансовой прочности используется как на самом предприятии менеджментом и собственниками, а также внешними инвесторами и кредиторами. Диагностика финансовой прочности позволяет оперативно принимать меры по снижению риска банкротства.

к.э.н. Жданов Иван Юрьевич

Добавить комментарий