Документы в бухгалтерии

Содержание

- Документация в бухгалтерском учёте

- Первичные бухгалтерские документы

- Обязательные реквизиты первичного документа

- Формы первичных документов

- Кассовая первичка

- Базовые требования к документам первичного учета

- 3. Требования к первичным документам

- 4. Система налогового учета

- Требования к первичным учетным документам и общие правила их составления

- Первичные документы. Оформление, типичные ошибки и правила их исправления

- История и виды

- Классификация документов

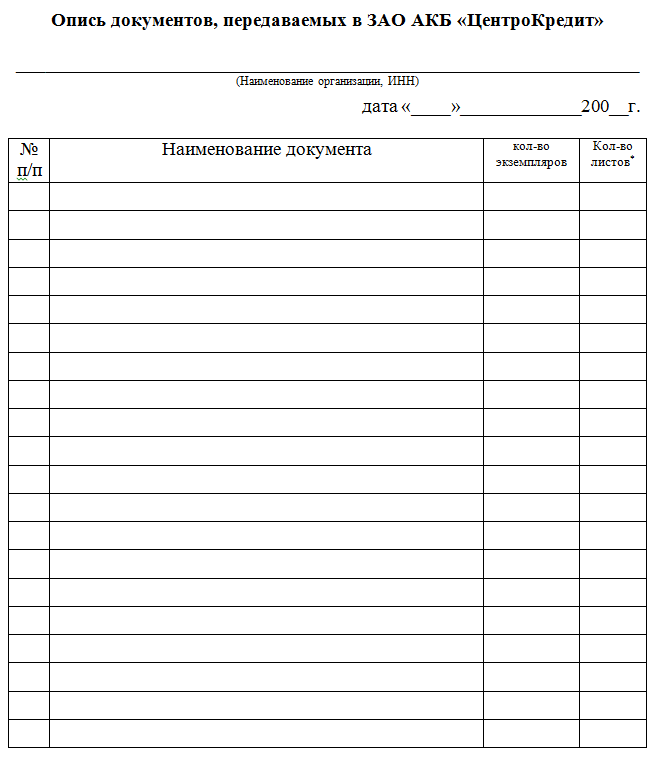

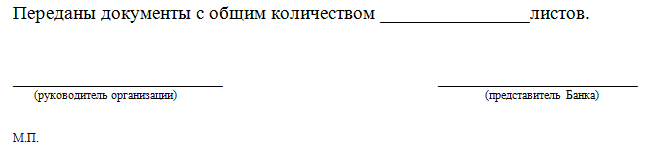

- Опись документов образец 2019

- Основные разновидности

- Как правильно составить

Документация в бухгалтерском учёте

Все записи в бухгалтерском учёте производятся на основании соответствующих оправдательных документов.

Документ (документированная информация) представляет собой зафиксированную на материальном носителе информацию с реквизитами, позволяющими её идентифицировать. В качестве материального носителя допускается использование любого материального объекта, пригодного для закрепления и хранения на нём речевой, звуковой или изобразительной информации, в том числе в преобразованном виде. Однако для целей оформления документов в бухгалтерском учёте применимы только бумажные или машинные носители информации. Эта норма содержится в Положении по ведению бухгалтерского учёта и отчётности в РФ (утв. приказом Минфина РФ от 29.07.98г № 34н с последующими изменениями и дополнениями). В последнем случае организация обязана изготовлять за свой счёт копии таких документов на бумажных носителях для других участников хозяйственных операций, а также по требованию органов, осуществляющих контроль в соответствии с законодательством РФ, суда и прокуратуры.

Документы бухгалтерского учёта преимущественно составляются по унифицированным формам, что обусловлено необходимостью упорядочения информационных потоков в народном хозяйстве, обеспечения сравнимости учётных и отчётных данных различных организаций (или одной организации за разные периоды), их полноту и достоверность, исключения дублирования информации.

Бухгалтерская документация является частью системы управленческой документации организации в соответствии с Общероссийским классификатором управленческой документации (ОКУД), утверждённым Постановлением Госстандарта России от 30.12.93г № 229.

В целом документы бухгалтерского учёта можно разделить на три уровня: первичная учётная документация, регистры бухгалтерского учёта и отчётная бухгалтерская документация. Такая градация полностью отвечает определению документооборота в бухгалтерском учёте, последовательности и логике документирования хозяйственной деятельности организации.

Первичными учётными документами, на основании которых ведётся бухгалтерский учёт, служат документы, фиксирующие факты совершения хозяйственной операции.

Регистры бухгалтерского учёта предназначены для систематизации и накопления информации, содержащейся в принятых к учёту первичных документах, для отражения её на счетах бухгалтерского учёта и в бухгалтерской отчётности.

Бухгалтерская отчётность представляет собой единую систему данных об имущественном, финансовом положении организации и о результатах её хозяйственной деятельности, составляемую на основе данных бухгалтерского учёта по установленным формам (согласно ПБУ 4/99 «Бухгалтерская отчётность организации», утв. приказом Минфина РФ № 43н от 06.07.99г и Приказу МФ РФ № 67н от 22.07.03г «О формах бухгалтерской отчётности» с последующими изменениями и дополнениями).

В рамках каждого уровня документы не однородны. Масштабы учётных работ в организации на всех стадиях обработки документов зависят от объёма документооборота — количества документов, поступивших в организацию и созданных ею за определённый период. При этом интересна структура документооборота по составу, назначению и типам документов.

Так, по составу принято разделять документы на входящие (поступившие в организацию), исходящие (официальные документы, предоставляемые организацией внешним респондентам) и внутренние (группа официальных документов, не выходящих за пределы подготовившей их организации).

Документ отвечает статусу официального, если он создан юридическим или физическим лицом, оформлен и удостоверен в установленном порядке.

Классификация документов по составу и анализ их структуры по этому признаку позволяет оценить соотношение объёмов внутреннего и внешнего документооборота в организации, проанализировать степень автономности деятельности предприятия(рассчитав соотношение единиц входящей информации и внутренней), оценить активность обращения организации во внешней среде (по удельному весу исходящих документов).

По назначению

документы подразделяются на распорядительные, исполнительные, комбинированные и документы бухгалтерского оформления.

Распорядительные документы содержат распоряжения, указания о производстве, выполнении тех или иных хозяйственных операций (распоряжение руководителя предприятия и уполномоченных им лиц на совершение хозяйственных операций).

Исполнительные документы удостоверяют факт совершения хозяйственных операций. К ним относятся приходные ордера (акты приёмки) материалов; акты приёмки-выбытия ОС; документы о приёмке от рабочих выработанной продукции и т.п. Исполнительные документы подписывают лица, ответственные за выполнение хозяйственных операций и за правильность их оформления в документах. Например, начальники цехов, заведующие складами (кладовщики), мастера и т.п.

Комбинированные документы одновременно являются и распорядительными и исполнительными. К ним относятся приходные и расходные кассовые ордера; расчётно-платёжные ведомости на выдачу з/пл работникам предприятия; авансовые отчёты подотчётных (командированных) лиц и др.

Документы бухгалтерского оформления составляются в том случае, когда для записей хозяйственных операций нет других документов, или при обобщении и обработке исполнительных и распорядительных документов. К ним относятся справки, ведомости распределения, расчёты резервов, бухгалтерская отчётность и др.

Такая классификация выявляет необходимость документального оформления ряда операций хозяйственной деятельности, регистрация которых в большинстве случаев игнорируется практикующими бухгалтерами. Так, действия бухгалтера, связанные с выполнением методологических расчётов, в соответствии с принципом регистрации должны быть подтверждены соответствующими документами бухгалтерского оформления и заверены подписью главного бухгалтера.

По периоду регистрируемых хозяйственных операций

применяемые в бухгалтерском учёте документы делятся на разовые и накопительные.

Разовые первичные документы оформляют каждую хозяйственную операцию и составляются в один приём.

Накопительные документы составляются в течение определённого периода путём постоянного накапливания однородных хозяйственных операций. В конце периода в них подсчитываются итоги по соответствующим показателям. Примеры накопительных документов: двухнедельные, месячные наряды на работу; лимитные карты на отпуск материалов со складов предприятия и т.п. Накопительные документы являются элементом первого этапа систематизации и обобщения учётной информации.

По степени обобщения информации

учётные документы делятся на первичные и сводные.

Первичные документы составляются на каждую операцию в момент её совершения. К ним относятся документы о поступлении на предприятие материалов и отпуск их со складов предприятия в цехи; об отгрузке продукции покупателям; о начислении з/пл работникам за выработанную продукцию, выполненную работу или оказанную услугу и т.п.

Сводные документы обобщают показатели путём соответствующей их группировки, систематизации из первичных документов (например, расчётно-платёжная ведомость работникам цехов, предприятия в целом и т.п.). От накопительных документов сводные отличаются тем, что сводный документ составляется на основании первичных документов и является их сводкой, а накопительный документ – это первичный документ, составляемый постепенно. К сводным документам также относятся все учётные регистры бухгалтерского учёта, а конечным сводным документом можно считать бухгалтерскую отчётность.

Начальной стадией документирования хозяйственной ситуации в организации является первичный учёт, который представляет собой первый этап системного восприятия и регистрации отдельных операций, характеризующих хозяйственные процессы и явления, происходящие на предприятии. Его объектами являются: заготовление, приобретение и расходование материальных ресурсов; использование топливно-энергетических ресурсов; нормированное и отработанное время; выработка рабочих-сдельщиков; затраты на производство; движение полуфабрикатов и остатков незавершённого производства; объём выпуска продукции, её отгрузка и реализация; расчёты с поставщиками, покупателями, заказчиками, банками, финансовыми органами, учредителями и т.п. На этой стадии учётной работы первоначальные сведения о хозяйственных процессах и явлениях, возникающие на многочисленных участках, в цехах, на складах, пунктах приёмки и отгрузки готовой продукции и других подразделениях предприятия, отражаются в первичных документах.

Все хозяйственные операции, проводимые организацией, должны оформляться оправдательными документами. Эти документы служат первичными учётными документами, на основании которых ведётся бухгалтерский учёт.

Первичные документы, используемые при описании хозяйственных операций, составляют единый информационный массив, обрабатываемый с использованием одних и тех же приёмов бухгалтерской процедуры. При этом часть документов формализована на отраслевом или общеэкономическом уровне. Эти документы составляются на бланках унифицированной формы, утверждённой Госкомстатом РФ или отраслевыми министерствами и ведомствами.

Ведомственные формы первичной учётной документации обязательны к применению только в организациях, состоящих в подчинении этим ведомствам, однако, если форма документа отвечает потребностям прочих организаций, они могут взять её на вооружение.

Во всех остальных случаях организации обязаны самостоятельно разрабатывать формы первичных учётных документов в количестве и в том виде, в котором они необходимы для отражения хозяйственной деятельности фирмы. При этом документы, созданные организацией самостоятельно, должны быть формализованы таким образом, чтобы их содержание полностью обеспечивало необходимой информацией учётные задачи.

Основные требования к форме первичного документа:

1. Позволяет достоверно описать единичный факт хозяйственной жизни организации

2. Структура документа остаётся постоянной в течение длительного времени, если условия деятельности организации относительно стабильны.

3. Исключается двусмысленность в толковании содержащейся в документе информации.

4. Сообщение закодировано для удобства обработки и обеспечения безопасности информации.

5. Измерители информации, содержащейся в документе (денежные и /или натуральные), обеспечивают необходимую достоверность, точность и понятность сведений. Излишней детализации или уточнения данных следует избегать так же, как и недостаточной.

6. Документ дополняет другие документы, а не дублирует их.

7. Документ содержит как можно меньше избыточной – обычно не используемой информации, которая включается в исходную форму «на всякий случай».

8. Форма документа удобна для обработки его в среде применяемой формы б/у.

9. Форма документа удобна для представления и обработке в электронной среде (на ЭВМ).

10. Форма едина для всех однородных фактов хозяйственной деятельности в различных подразделениях организации (включая обособленные).

11. Составляется своевременно.

При разработке форм первичных учётных документов следует учитывать положения ст.9 ФЗ № 129 от 21.11.96г «О бухгалтерском учёте» (с изменениями и дополнениями).

П.2 данной ст. гласит, что первичные учётные документы принимаются к учёту, если они составлены по форме, содержащейся в альбомах унифицированных форм, а документы, форма которых не предусмотрена в этих альбомах, должны содержать следующие обязательные реквизиты:

а) наименование документа;

б) дата составления документа (недатированный документ не имеет юридической силы, кроме того, в этом случае затруднено отнесение факта хозяйственной деятельности к конкретному отчётному периоду для целей финансового и налогового учёта);

в) наименование организации, от имени которой составлен документ;

г) содержание хозяйственной операции (неточное описание факта хозяйственной деятельности влечёт возникновение хозяйственных и налоговых споров);

д) измерители хозяйственной операции в натуральном и денежном выражении;

е) наименование должностей лиц, ответственных за совершение хозяйственной операции и правильность её оформления;

ж) личные подписи указанных лиц (возможна также расшифровка подписей).

Перечень лиц, имеющих право подписи первичных учётных документов, утверждает руководитель организации по согласованию с главным бухгалтером. Причём документы, которыми оформляются хозяйственные операции с денежными средствами, подписываются руководителем организации и главным бухгалтером или уполномоченными ими на то лицами.

Первичный учётный документ должен быть составлен в момент совершения операции, а если это не представляется возможным – непосредственно после её окончания.

Требования главного бухгалтера по документальному оформлению хозяйственных операций и представлению в бухгалтерию необходимых документов и сведений обязательны для всех работников организации. Без подписи главного бухгалтера денежные и расчётные документы, финансовые и кредитные обязательства считаются недействительными и не должны приниматься к исполнению.

Первичные учётные документы могут составляться на бумажных и машинных носителях информации. В последнем случае организация обязана изготовлять за свой счёт копии таких документов на бумажных носителях для других участников хозяйственных операций, а также по требованию органов, осуществляющих контроль в соответствии с законодательством РФ, суда и прокуратуры.

Для осуществления контроля и упорядочения обработки данных о хозяйственных операциях на основе первичных учётных документов составляются сводные учётные документы, к которым, в частности, относятся кассовые книги, товарные отчёты, журнал регистрации хозяйственных операций, мемориальные ордера, журналы-ордера, Главная книга, другие учётные регистры. В качестве конечного сводного документа выступает бухгалтерская отчётность.

Первичные бухгалтерские документы

Основные формы первичных документов специалисты могут найти в альбомах унифицированных форм, утвержденных постановлениями Госкомстата РФ. Приведем самые распространенные.

На предприятии каждый день совершаются десятки операций. Бухгалтеры отправляют деньги контрагентам, фондам и учредителям, начисляют зарплату, приходуют компьютеры и мебель, начисляют пени, считают амортизацию и т.п. На каждую такую операцию необходимо оформить первичный документ (п. 1 ст. 9 Федерального закона от 06.12.2011 № 402-ФЗ «О бухгалтерском учете», далее Закон № 402-ФЗ).

Первичный документ создают в момент совершения операции либо по ее окончании как подтверждение факта операции (п. 3 ст. 9 Закона № 402-ФЗ). На основании первички бухгалтеры составляют проводки.

Накладная, акт на оказание услуг по созданию сайта, бухгалтерская справка — все это первичные документы, которые бухгалтеры используют в повседневной работе. Видов первички очень много, и ее разнообразие зависит от особенностей деятельности компании. Например, в транспортной компании одним из основных видов первичной документации будет транспортная накладная, а в библиотеке — акт списания литературы.

Первичные документы полагается хранить на предприятии минимум пять лет, при этом срок начинают отсчитывать после отчетного года (п. 1 ст. 29 Закона № 402-ФЗ). То есть документ, датированный 03.07.2016, нужно хранить как минимум до 2021 года включительно. Отдельные сроки хранения первички установлены Перечнем, утвержденным Приказом Минкультуры от 25.08.2010 № 558. Для сохранности бухгалтерских документов на предприятии часто создают специальные архивы.

Первичка может быть бумажной или электронной. На практике все больше и больше компаний применяют электронный документооборот (ЭДО). В частности, компании обмениваются договорами, счетами на оплату, актами, накладными и счетами-фактурами.

ЭДО значительно упрощает процедуру обработки первичных документов с момента их создания до момента учета, ускоряет работу между контрагентами. Большой плюс — электронные документы не нужно распечатывать, если это не противоречит законодательству или условиям договора (п. 6 ст. 9 Закона № 402).

Электронный документ заверяют квалифицированной электронной подписью. Если стороны примут соответствующее решение, первичку можно подписывать простой или неквалифицированной подписью (письмо Департамента налоговой и таможенной политики Минфина России от 12 сентября 2016 г. № 03-03-06/2/53176).

Отправляйте первичные бухгалтерские документы через Диадок бесплатно! Подключайтесь к акции «Безлимит на 2 месяца».

Попробовать

Отсутствие в фирме первичных документов может повлечь за собой серьезный штраф от 10 000 до 30 000 рублей (ст. 120 НК РФ). Налоговики также выпишут штраф и за ошибки в оформлении. Кроме того, лица, ответственные за оформление документов, могут быть оштрафованы по статье 15.11 КоАП РФ на сумму от 2 000 до 3 000 рублей. Есть и другая опасность: если при проверке налоговики не найдут нужного документа, они могут убрать из налогооблагаемой базы часть расходов, следовательно, компании придется доплачивать налог на прибыль.

Обязательные реквизиты первичного документа

Юридическую силу имеет только первичный документ со всеми обязательными реквизитами (п. 4 ст. 9 Закона № 402-ФЗ):

- название (например, «Акт оказанных услуг», «Платежное поручение», «Бухгалтерская справка»);

- дата составления;

- наименование составителя документа (например, ОАО «СКБ «Контур», ООО «Союз», ИП Иванова Е.В.);

- содержание документа или хозяйственной операции (например, «Услуги доступа в интернет», «Переданы материалы в переработку», «Оплата по счету за канцтовары», «Начислены проценты по договору займа»);

- натуральные и денежные показатели (штуки, метры, рубли и т.п.);

- должности ответственных (например, «Бухгалтер», «Кладовщик», «Менеджер по кадрам», «Начальник отдела сбыта» и т.д.);

- личные подписи сторон.

Правильно оформленный документ поможет при необходимости в судебных разбирательствах, например, когда покупатель не платит долг или пытается признать сделку недействительной. А вот документ с ошибками или фиктивными подписями может сыграть злую шутку — поэтому никогда не стоит расписываться за поставщика, если он вдруг забыл поставить подпись. Бережно храните всю первичку и всегда внимательно проверяйте все реквизиты во входящих документах.

До сих пор на практике можно столкнуться с претензиями клиентов по поводу отсутствия печати. Напомним, что с 07.04.2015 для большей части организаций печать отменена и использовать ее можно по желанию (Федеральный закон от 06.04.2015 № 82-ФЗ). Сведения о наличии печати у организации должны быть прописаны в уставе. Если контрагент настойчиво требует поставить печать, а у вас ее нет на законных основаниях, можно письменно уведомить контрагента о ее отсутствии и дать выписку из учетной политики.

Формы первичных документов

В работе можно применять унифицированные и собственные формы первичных документов (п. 4 ст. 9 Федерального закона от 06.12.2011 № 402-ФЗ «О бухгалтерском учете»). При этом самодельная первичка должна иметь все обязательные реквизиты. Многие компании вынуждены разрабатывать свой вариант акта списания материалов, так как унифицированной формы документа не существует.

Допустимо применение комбинированной формы первичного документа, когда за основу берут унифицированную и дополняют необходимыми графами или строчками. При этом все обязательные реквизиты нужно сохранить (Постановление Госкомстата РФ от 24.03.99 № 20).

Выбор компании относительно используемых форм первички нужно прописать в учетной политике.

В процессе деятельности может возникнуть потребность в новых первичных документах, тогда их можно разработать и утвердить учетной политикой.

Обратите внимание! Поскольку ваш контрагент также может применять самостоятельно разработанную первичку, в учетной политике необходимо указать, что эти документы вы также принимаете к учету.

Для большей части документов вы вправе не применять унифицированные формы, но кассовые операции следует оформлять лишь по утвержденным формам документов (информация Минфина РФ № ПЗ-10/2012).

Кассовая первичка

Кассовые операции оформляют исключительно в соответствии с Порядком ведения кассовых операций (Указание ЦБ РФ от 11.03.2014 № 3210-У). Нельзя, к примеру, оформить «расходник» в свободной форме или разработать свой вариант.

Формы первичных кассовых документов утверждены Постановлением Госкомстата РФ от 18.08.1998 № 88:

- КО-1 «Приходный кассовый ордер»;

- КО-2 «Расходный кассовый ордер»;

- КО-3 «Журнал регистрации приходных и расходных кассовых документов»;

- КО-4 «Кассовая книга»;

- КО-5 «Книга учета принятых и выданных кассиром денежных средств».

Кассовые документы нужно проверять очень скрупулезно, ведь такая первичка напрямую связана с движением наличных денег и всегда привлекает внимание проверяющих органов. Например, налоговики точно обратят внимание на ПКО, в котором сумма превышает 100 000 рублей. А все потому, что наличкой с одним контрагентом нельзя рассчитываться в сумме, превышающей 100 000 рублей. Отсутствие подписей в кассовых документах также станет причиной для разбирательств с ФНС.

Давайте подытожим. Итак, первичные документы — неотъемлемая часть бухгалтерского и налогового учета. Нельзя проводить операции без подтверждающих документов. Часто бухгалтеры формируют проводки в учете на основании копии или скана первички. Очень важно вовремя заменить копии на оригиналы документов, иначе контролирующие органы могут счесть операцию или сделку фиктивной. Только документы, оформленные в соответствии с законом, являются гарантом безопасности и достоверности учета в компании.

>Требования к документам первичного учета

Базовые требования к документам первичного учета

Замечание 1

Основные требования к первичной учетной документации установлены в статье 9 Федерального закона «О бухгалтерском учете».

Их содержание можно свести к следующим положениям

Всеобщность охвата. Документального оформления требует любая хозяйственная операция, в противном случае она не может быть отражена на счетах бухгалтерского учета. При этом к бухгалтерскому учету не могут быть приняты документы, оформляющие факты, не имеющие места в хозяйственной деятельности организации (включая мнимые и притворные сделки).

Свобода формы. Начиная с 1 января 2013 года, организациям предоставлено право выбора форм первичной документации, применяемой для ведения учета. Применение унифицированных форм первичной документации не является обязательным, организация может либо модифицировать унифицированные формы, либо разработать собственные.

Право определения форм первичной учетной документации наделен руководитель организации на основе представления должностного лица, на которое возложено ведение бухгалтерского учета, как правило, это главный бухгалтер.

Ничего непонятно?

Попробуй обратиться за помощью к преподавателям

Наличие обязательных реквизитов. В связи с тем, что организации не обязаны применять унифицированные формы первичной документации, для обеспечения надлежащего оформления первичных документов законодательством закреплен перечень обязательных реквизитов, которые должны быть представлены в любом первичном документе. К числу таких реквизитов относятся: наименование и дата составления документа; наименование организации, сформировавшей документ; содержание и измерители факта хозяйственной деятельности; должности и подписи лиц (с расшифровкой), ответственных за составление и исполнение первичных документов.

Своевременность составления. Законодательством установлены жесткие требования к моменту составления первичной документации: она должна быть оформлена либо в момент совершения факта хозяйственной деятельности (так, например, расходный кассовый ордер должен отражаться в кассовой книге в момент выплаты денежных средств из кассы), либо при отсутствии такой возможности – сразу по его совершении (так, например, если кассиру необходимо выдать денежные средства по трем расходным кассовым ордерам в срочном порядке, расходные кассовые операции могут быть зарегистрированы в кассовой книге не в момент выплаты денежных средств каждому из получателей, а после всех трех выплат одновременно).

Своевременность представления документов в бухгалтерию. Лица, ответственные за составление и исполнение бухгалтерских документов, обязаны обеспечивать своевременную передачу первичной документации в бухгалтерию для осуществления ее регистрации в учетных регистрах. Практическая реализация данного принципа обеспечивается путем разработки графика документооборота, позволяющего оптимизировать и упорядочить процессы движения документов в организации, а также контролировать сроки их передачи в бухгалтерию.

Обеспеченность бумажным носителем. Законодательство допускает возможность составления первичной учетной документации, как в бумажной форме, так и в электронном виде (с заверением документа электронной подписью). Однако преимущество получает бумажная форма, поскольку в случае требования иных лиц или государственных органов организация обязана предоставить бумажную копию электронного документа.

Отсутствие неоговоренных исправлений. Наличие исправлений в первичной документации допускается в том случае, если иное не предусмотрено законодательством. При этом исправление в обязательном порядке должно содержать дату исправления, повторные подписи и информацию для идентификации лиц, подписавших документ до его исправления.

Дублируемость первичных документов. В определенных случаях первичная документация может быть изъята из организации. Изымающие органы должны предоставить возможность для снятия копий с изымаемых документов, которые будут включены в состав первичной документации.

3. Требования к первичным документам

Таким образом, в основе налогового учета лежат первичные документы, включая бухгалтерские справки. Требования к оформлению первичных документов установлены ст.9 Федерального закона №129-ФЗ «О бухгалтерском учете». Первичные учетные документы принимаются к учету, если они составлены по форме, содержащейся в альбомах унифицированных форм первичной учетной документации, а документы, форма которых не предусмотрена в этих альбомах, должны содержать следующие обязательные реквизиты:

а) наименование документа;

б) дату составления документа;

в) наименование организации, от имени которой составлен документ;

г) содержание хозяйственной операции;

д) измерители хозяйственной операции в натуральном и денежном выражении;

е) наименование должностей лиц, ответственных за совершение хозяйственной операции и правильность ее оформления;

ж) личные подписи указанных лиц;

Перечень лиц, имеющих право подписи первичных учетных документов, утверждает руководитель организации по согласованию с главным бухгалтером.

Документы, которыми оформляются хозяйственные операции с денежными средствами, подписываются руководителем организации и главным бухгалтером или уполномоченными ими на то лицами.

Первичный учетный документ должен быть составлен в момент совершения операции, а если это не представляется возможным – непосредственно после ее окончания.

Своевременное и качественное оформление первичных учетных документов, передачу их в установленные сроки для отражения в бухгалтерском учете, а также достоверность содержащихся в них данных обеспечивают лица, составившие и подписавшие эти документы.

4. Система налогового учета

На основе первичных документов производится обобщение информации. Данные налогового учета – данные, которые учитываются в разработочных таблицах, справках бухгалтера и иных документах налогоплательщика, группирующих информацию об объектах налогообложения.

Формирование данных налогового учета предполагает непрерывность отражения в хронологическом порядке объектов учета для целей налогообложения (в том числе операций, результаты которых учитываются в нескольких отчетных периодах либо переносятся на ряд лет).

При этом аналитический учет данных налогового учета должен быть так организован налогоплательщиком, чтобы он раскрывал порядок формирования налоговой базы.

Вместе с тем налоговым законодательством установлено, что система налогового учета организуется налогоплательщиком самостоятельно, исходя из принципа последовательности применения норм и правил налогового учета, то есть применяется последовательно от одного налогового периода к другому. Порядок ведения налогового учета устанавливается налогоплательщиком в учетной политике для целей налогообложения, утверждаемой соответствующим приказом (распоряжением) руководителя. Налоговые и иные органы не вправе устанавливать для налогоплательщиков обязательные формы документов налогового учета.

Изменение порядка учета отдельных хозяйственных операций и (или) объектов в целях налогообложения осуществляется налогоплательщиком в случае изменения законодательства о налогах и сборах или применяемых методов учета. Решение о внесении изменений в учетную политику для целей налогообложения при изменении применяемых методов учета принимается с начала нового налогового периода, а при изменении законодательства о налогах и сборах не ранее чем с момента вступления в силу изменений.

Требования к первичным учетным документам и общие правила их составления

Документ как элемент метода бухгалтерского учета

ЛЕКЦИЯ № 9. Документация и документооборот

В соответствии с Положением по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации, утвержденным Приказом Минфина РФ от 29 июля 1998 г. № 34н, в бухгалтерском учете каждая хозяйственная операция регистрируется на особых бланках — документах. Такая документация в процессе хозяйственной деятельности предприятия называется первичным учетом. Так как все первичные документы составляются административно-хозяйственным и инженерно-техническим персоналом, то ответственность за первичный учет несут и они.

Бухгалтерские документы имеют следующую классификацию.

Внешние (счета- фактуры, авизо, письма, договора и т. д.)

Внутренние (кассовые ордера, наряды, требования, авансовые отчеты и т. д.)

распорядительные (приказы, кассовые ордера, требования и т. д.)

оправдательные (расписки, акты приема, авансовые отчеты и т. д.)

Учетные (кассовая книга, карточки, ведомости и т. д.)

простые (расписка, накладные, требования и т. д.)

сложные (наряды, авансовые отчеты, ведомости, расчетно-платежные и т. д.)

Первичные учетные документы принимаются к учету, если они составлены по форме, содержащейся в альбомах унифицированных форм первичной учетной документации, а документы, форма которых не предусмотрена в этих альбомах, должны содержать следующие обязательные реквизиты:

1) наименование документа;

2) дату составления документа;

3) наименование организации, от имени которой составлен документ;

4) содержание хозяйственной операции;

5) измерители хозяйственной операции в натуральном и денежном выражении;

6) наименование должностей лиц, ответственных за совершение хозяйственной операции и правильность ее оформления;

7) подписи правомочных на то лиц.

Основные требования к документам изложены в Федеральном законе от 21 ноября 1996 г. № 129-ФЗ «О бухгалтерском учете» и в Положении по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации (утверждено приказом Минфина России от 29 июля 1998 г. № 34н).

В п. 1 ст. 9 Федерального закона «О бухгалтерском учете» и в п. 12 Положения по ведению бухгалтерского учета предусмотрено, что основанием для записей в регистрах бухгалтерского учета являются первичные учетные документы, которые могут создаваться как на бумажных, так и на машиночитаемых носителях информации. В последнем случае, согласно п. 18 Положения по ведению бухгалтерского учета, организация обязана изготовлять за свой счет копии таких документов на бумажных носителях для других участников хозяйственных операций, а также по требованию органов, осуществляющих контроль в соответствии с законодательством Российской Федерации, суда и прокуратуры.

Записи в первичных документах должны производиться чернилами, химическим карандашом, шариковыми ручками, при помощи пишущих машин, средств механизации и других средств, обеспечивающих сохранность этих записей в течение времени, установленного для их хранения в архиве. Запрещается использовать для записей простой карандаш, так как такая запись очень легко может быть уничтожена или заменена другой без видимых следов таких действий.

Не принято заполнять документы чернилами или пастой зеленого или красного цвета. Одной из причин является, например, выражение в бухгалтерской практике «записать красным». Это означает, что произведена сторнировочная запись (записанные таким образом числа при подсчете учитываются со знаком «минус»). Таким образом, если какая-то цифра в документе будет проставлена красными чернилами, то профессиональный бухгалтер из этого может сделать вывод, что данная сумма подлежит вычитанию из общего итога (способ «красное сторно»).

Сокращения в бухгалтерских документах или неполное указание каких-либо реквизитов должны быть либо общепринятыми, либо понятными, не допускающими двоякого толкования.

Допустимость того или иного сокращения зависит от конкретных условий, но в любом случае следует позаботиться, чтобы сделанные вами сокращения были понятны не только вам. Прибегать к каким-либо сокращениям, кроме общепринятых, следует только в том случае, если указание полного наименования невозможно из-за ограниченности места в отведенной для этого строке или графе документа.

Положением по ведению бухгалтерского учета предусмотрено, что первичные учетные документы должны быть составлены в момент совершения операции, а если это не представляется возможным — непосредственно после окончания операции. Это требование связано с тем, что основным назначением первичных учетных документов является фиксация факта совершения хозяйственной операции.

Например, если непосредственно в момент отгрузки продукции покупателю сторонами не была надлежащим образом оформлена накладная, то при ее оформлении даже через день в случае возникновения разногласий поставщику будет сложно (или даже невозможно) доказать, какое количество продукции было фактически получено покупателем, а также определить стоимость этой продукции, если она не оговорена в других документах. Если стоимость отгруженных товаров отличается от договорной, то покупатель оприходует полученные им товары по договорной цене согласно накладной, в которой указано только количество, и впоследствии будет вправе отклонить любые претензии продавца относительно изменения их стоимости.

Если бы в накладной была указана стоимость товаров, отличная от договорной, то у продавца сохранилось бы право потребовать от покупателя оплатить указанную в накладной стоимость товаров либо возвратить их, а покупатель должен либо оплатить товар по объявленной стоимости, либо принять его на ответственное хранение (как незаказанный товар, так как фактически был заказан товар по другой цене), а затем возвратить продавцу. В этом случае покупатель вправе предъявить продавцу претензии за несвоевременную поставку товара по согласованной в договоре цене (или за отказ от поставки по этой цене). Однако, во-первых, на практике условиями договоров далеко не всегда предусмотрены санкции за их неисполнение, во-вторых, санкции могут оказаться существенно ниже потерь от разницы в цене товара, и, в-третьих, изменение цены может быть следствием, например, оговоренных в договоре форс-мажорных обстоятельств — в этом случае ответственность продавца не наступает. Кроме того, не исключена возможность утраты товара по вине третьих лиц. При таких обстоятельствах отсутствие стоимости товара в сопроводительных документах может обернуться для предприятия невозможностью доказать их истинную стоимость, а следовательно, значительными потерями.

Согласно пункту 13 Положения по ведению бухгалтерского учета первичные учетные документы принимаются к учету, если они составлены по форме, содержащейся в альбомах унифицированных (типовых) форм первичной учетной документации, а документы, форма которых не предусмотрена в этих альбомах, утверждаемые организацией, должны содержать установленные этим положением обязательные реквизиты.

В соответствии с п. 2 ст. 9 Федерального закона «О бухгалтерском учете» первичные учетные документы должны содержать следующие обязательные реквизиты:

1) наименование документа (формы);

3) дату составления;

4) содержание хозяйственной операции;

5) измерители хозяйственной операции (в натуральном и денежном выражении);

6) наименование должностей лиц, ответственных за совершение хозяйственной операции и правильность ее оформления;

7) личные подписи указанных выше должностных лиц.

В пункте 13 Положения по ведению бухгалтерского учета к обязательным реквизитам первичных учетных документов наряду с перечисленными отнесены также: наименование организации, от имени которой составлен документ; расшифровки подписей должностных лиц, подписавших данный документ.

Поскольку Положение по ведению бухгалтерского учета является подзаконным нормативным актом и не может устанавливать новые нормы, то формально требование о расшифровке подписей на документах и указание наименования организации, от имени которой составлен документ, можно оспорить, а документ, в котором отсутствуют эти реквизиты, не может быть признан недействительным.

Положением по ведению бухгалтерского учета (п. 13) предприятиям предоставлено право помимо указанных выше обязательных реквизитов включать в первичные учетные документы дополнительные реквизиты, учитывающие характер операции, требования действующих нормативных актов, а также специфику производственного процесса и технологии обработки учетной информации на конкретном предприятии.

Как правило, предприятиями используются следующие дополнительные реквизиты: номер документа; адрес предприятия; основание для совершения хозяйственной операции, зафиксированной документом (договор, приказ, распоряжение и т. п.); другие дополнительные реквизиты, определяемые характером документируемых хозяйственных операций.

185.154.22.117 © studopedia.ru Не является автором материалов, которые размещены. Но предоставляет возможность бесплатного использования. Есть нарушение авторского права? Напишите нам.

Первичные документы. Оформление, типичные ошибки и правила их исправления

Лигай О.А.

Эксперт Отдела экономических проектов ИПС “Кодекс”

Факт свершения всех хозяйственных операций, проводимых организацией, должен быть зафиксирован путем оформления первичных учетных документов. На основании этих документов ведется бухгалтерский учет. Первичные документы должны содержать достоверные данные и создаваться своевременно, как правило, в момент совершения операции, а если это не представляется возможным, то непосредственно по окончании операции. Первичные бухгалтерские документы оформляются в той последовательности, в которой совершаются хозяйственные операции.

Понятие первичных документов

Факт свершения всех хозяйственных операций, проводимых организацией, должен быть зафиксирован путем оформления первичных учетных документов. На основании этих документов ведется бухгалтерский учет.

Первичные документы должны содержать достоверные данные и создаваться своевременно, как правило, в момент совершения операции, а если это не представляется возможным, то непосредственно по окончании операции.

Первичные бухгалтерские документы оформляются в той последовательности, в которой совершаются хозяйственные операции.

Неверно оформленные документы не позволяют предприятию правильно определить налогооблагаемую базу и становятся, как правило, причиной разногласий с налоговой инспекцией и возможных финансовых санкций по отношению к предприятию. Чтобы избежать ситуаций, при которых предприятию придется доказывать свою правоту через суд, необходимо обратить особое внимание на документальное оформление хозяйственных операций.

Основные требования, предъявляемые к оформлению первичных документов, изложены в Законе «О бухгалтерском учете» от 21.11.96 N 129-ФЗ. А также в Положении о документах и документообороте в бухгалтерском учете, утвержденном Минфином СССР 29 июля 1983 г. N 105, которое действует в части, не противоречащей Федеральному закону от 21 ноября 1996 г. N 129-ФЗ «О бухгалтерском учете».

Формы первичных документов

Первичные учетные документы принимаются к учету, если они составлены по форме, содержащейся в альбомах унифицированных форм первичной учетной документации.

Унифицированные формы разрабатываются и вводятся в действие постановлениями Госкомстата РФ. Они обязательны к применению для предприятий всех отраслей экономики.

В унифицированные формы первичной учетной документации (кроме форм по учету кассовых операций) организация при необходимости может вносить дополнительные реквизиты. При этом все реквизиты утвержденных Госкомстатом России унифицированных форм первичной учетной документации остаются без изменения (включая код, номер формы, наименование документа). Удаление отдельных реквизитов из унифицированных форм не допускается.

Вносимые изменения должны быть оформлены соответствующим организационно-распорядительным документом организации.

Документы, форма которых не предусмотрена в альбомах унифицированных форм, могут быть разработаны организацией самостоятельно и оформлены организационно-распорядительным документом.

Для придания таким документам юридической силы, формы документов должны содержать следующие обязательные реквизиты:

а) наименование документа;

б) дату составления документа;

в) наименование организации, от имени которой составлен документ;

г) содержание хозяйственной операции;

д) измерители хозяйственной операции в натуральном и денежном выражении;

е) наименование должностей лиц, ответственных за совершение хозяйственной операции и правильность ее оформления;

ж) личные подписи указанных лиц.

В необходимых случаях в форме документа могут быть приведены дополнительные реквизиты: номер документа, адрес предприятия, основание для совершения хозяйственной операции, зафиксированной документом, другие дополнительные реквизиты, определяемые характером документируемых хозяйственных операций.

Требования по оформлению первичных документов

Записи в первичных документах должны производиться чернилами, химическим карандашом, пастой шариковых ручек, при помощи пишущих машин, средств механизации и другими средствами, обеспечивающими сохранность этих записей в течение времени, установленного для их хранения в архиве.

Запрещается использовать для записи простой карандаш.

Документы должны быть оформлены аккуратно, текст и цифры написаны четко и разборчиво.

В документе необходимо заполнять все реквизиты. Если какой-либо реквизит не заполняется, то на его месте ставится прочерк. Обязательные реквизиты заполняются в обязательном порядке.

В денежных документах сумму указывают цифрами и прописью.

Первичные документы должны быть заверены личными подписями руководителя организации, главного бухгалтера или уполномоченными лицами.

Первичные документы должны содержать расшифровки подписей уполномоченных лиц.

Первичные документы должны быть скреплены печатью организации, если это предусмотрено бланком формы и действующим законодательством.

Руководитель организации должен по согласованию с главным бухгалтером утвердить в форме приказа перечень лиц, имеющих право подписи первичных учетных документов.

Своевременное и качественное оформление первичных учетных документов, передачу их в установленные сроки для отражения в бухгалтерском учете, а также достоверность содержащихся в них данных обеспечивают лица, составившие и подписавшие эти документы.

Проверка первичных документов, поступающих в бухгалтерию

Первичные документы, поступающие в бухгалтерию, подлежат обязательной проверке. Проверка осуществляется:

- по форме (полнота и правильность оформления документов, заполнения реквизитов, наличие и правильность подписей, четкость и разборчивость заполнения документа);

- по содержанию (арифметическая проверка, при которой определяют правильность подсчетов в документе, устанавливают законность и целесообразность хозяйственных операций, логическая увязка отдельных показателей).

Типичные ошибки при работе с первичными документами:

- использование форм первичных документов, созданных на предприятии, но не утвержденных в приказе по учетной политике;

- отсутствие в документах, не являющихся унифицированными или специализированными, обязательных реквизитов;

- отсутствие утвержденного руководителем организации перечня лиц, имеющих право подписи первичных документов;

- не заполнение обязательных реквизитов первичных документов; наличие подчисток и помарок в документах; нарушение правила исправления ошибок в документах;

- исправления в кассовых документах;

- записи простым карандашом;

- отсутствие прочерков в свободных строках;

- арифметические ошибки при таксировке документов.

Типичной ошибкой при заполнении первичных кассовых документов является попытка бухгалтера внести изменения, подчистить или подтереть в расходном кассовом ордере или в приходном кассовом ордере какие-либо записи. Этого делать нельзя. После подобных изменений документ с исправлениями может быть либо не признан проверяющими, либо признан фальсифицированным.

Типичной ошибкой при заполнении расходных кассовых ордеров на выдачу денег своим сотрудникам является не подтверждение распиской получателя в расходном кассовом ордере получения денежных средств. В этом случае выданная, но не оформленная должным образом сумма считается недостачей и взыскивается с кассира.

Еще одна типичная ошибка — подписание документа не уполномоченным на то лицом. Любые бумаги (акты о выполнении работ, накладные, счета и т.п.) должен подписывать руководитель или должностные лица, уполномоченные им. Документ, подписанный другим человеком, не обладает юридической силой.

Исправление ошибок в первичных документах

Банковские документы и кассовые документы, (приходные и расходные кассовые ордера).

Исправления, подчистки и помарки, а также использование корректирующей жидкости в банковских документах, приходных кассовых ордерах и квитанциях к ним, а также в расходных кассовых ордерах и заменяющих их документах не допускаются (п.19 Порядка ведения кассовых операций в Российской Федерации, утвержденного решением Совета Директоров Банка России от 22.09.1993 N 40).

При обнаружении ошибки кассовые и банковские документы не могут приниматься к исполнению и должны быть составлены заново.

Испорченные или неправильно заполненные кассовые документы не уничтожаются, а перечеркиваются и прилагаются к кассовому отчету (ведомости, реестру) за тот день, в котором они выписаны

Остальные первичные документы.

В остальные первичные учетные документы исправления могут вноситься лишь по согласованию с участниками хозяйственных операций, что должно быть подтверждено подписями тех же лиц, которые подписали документы, с указанием даты внесения исправлений.

Правила внесения исправлений в первичных документах, созданных вручную (за исключением кассовых и банковских):

- зачеркивается одной тонкой чертой неправильный текст или сумма так, чтобы можно было прочитать исправленное;

- нужно зачеркивать всю сумму, даже если ошибка допущена в одной цифре;

- над зачеркнутым надписывается исправленный текст или сумма;

- на полях соответствующей строки делается оговорка «Исправлено» за подписью лиц, подписавших ранее документ (п.5 ст.9 Федерального закона от 21.11.1996 N 129-ФЗ «О бухгалтерском учете»), а также проставляется дата исправления. При необходимости подписи заверяются печатью организации;

- если документ составлен в нескольких экземплярах, то исправление делается на каждом экземпляре в отдельности.

Бухгалтер не может заверить своей подписью сделанные в документе исправления, если они не были надлежащим образом заверены должностными лицами, ответственными за совершение операции.

Не допускаются помарки, подчистки или применение корректирующей жидкости («штрих») для закрашивания ошибочного текста.

Предельные сроки внесения исправлений в первичные документы не установлены законодательством, поэтому первичные документы исправляются по мере выявления ошибок. После внесения исправлений в первичные документы, вносятся исправления в бухгалтерский учет, бухгалтерскую и налоговую отчетность в соответствии с ПБУ 22/2010.

Если исправление в документе не было заверено надлежащим образом, оно является недействительным и не должно приниматься во внимание.

Финансовые потери организации в результате нарушения правил оформления первичных документов

При проверках предприятий налоговыми органами много внимания уделяется правильному оформлению документов. Исходя из проверки имеющихся документов налоговая служба делает вывод о верности расчетов с бюджетом.

Все ошибки в первичных документах условно можно разделить на две группы, когда хозяйственная операция:

- не оформлена документами вообще;

- оформлена, но с нарушением порядка заполнения документов (заполнены не все поля, реквизиты и пр.).

Оформленный ненадлежащим образом документ, налоговая инспекция может признать недействительным.

Ошибки в первичных документах, равно как и отсутствие документов, могут привести организацию к финансовыми потерями.

Ошибки в первичных документах, равно как и отсутствие документов, могут привести организацию к финансовыми потерями.

В соответствии со ст.120 части первой Налогового кодекса Российской Федерации, введенного в действие Федеральным законом от 31.07.1998 N 147-ФЗ (далее — НК РФ), грубое нарушение правил учета доходов и расходов и объектов налогообложения влечет за собой следующие финансовые санкции:

- если нарушения совершены в течение одного налогового периода — взыскание штрафа в размере 10 тыс.руб.;

- если нарушения совершены в течение более одного налогового периода — штраф в размере 30 тыс.руб.;

- если нарушения повлекли занижение налоговой базы — штраф в размере 20% суммы неуплаченного налога, но не менее 40 тыс.руб.

Под грубым нарушением правил учета доходов и расходов и объектов налогообложения понимается:

- отсутствие первичных документов;

- отсутствие счетов — фактур;

- отсутствие регистров бухгалтерского или налогового учета;

- систематическое (два раза и более в течение календарного года) несвоевременное или неправильное отражение на счетах бухгалтерского учета. в регистрах налогового учета и в отчетности хозяйственных операций, денежных средств, материальных ценностей, нематериальных активов и финансовых вложений. Под систематическим нарушением понимается нарушение, совершенное в течение календарного года два раза и более.

Переплата или недоплата налогов.

Из-за отсутствия первичных документов организация будет переплачивать налоги.

Отсутствие актов о выполнении работ и накладных на поставленный товар не позволяет учесть понесенные вашей фирмой затраты при налогообложении прибыли.

Что касается счета-фактуры, то в соответствии со статьей 169 НК РФ это единственный документ, который позволяет принять к вычету входной НДС. Отсутствие счета-фактуры не позволяет принять НДС к вычету.

Кроме того, если в первичных документах или счетах-фактурах содержатся ошибки, организацию, как и в случае отсутствия документов, могут наказать за неуплату налогов.

В случае обнаружения ошибок в счетах-фактурах при проверке налоговики решат, что предприятие не имеет права на вычет НДС по такому документу. Если же бухгалтер вычет все же применил и уменьшил НДС, то компанию оштрафуют за недоплату налога.

В случае оказания услуг, если акт сдачи-приемки услуг был составлен с нарушениями, обнаружив данный факт во время проверки, контролеры сочтут затраты документально не подтвержденными и исключат стоимость услуг из состава расходов. А раз организация завысила затраты, то, как решат чиновники, она занизила прибыль и, следовательно, не доплатила налог. Аналогичная ситуация возникает при обнаружении ошибки в накладной.

Санкции за неуплату или недоплату налога предусмотрены статьей 122 Налогового кодекса РФ.

Штраф по этой статье составляет 20 процентов от неуплаченной суммы. А если инспекторы докажут, что Ваше предприятие не уплатило налог умышленно, то штраф возрастет до 40 процентов от суммы недоимки.

Помимо штрафа с суммы, на которую организация, не желая того, занизила налог, придется заплатить и пени.

Они составят 1/300 ставки рефинансирования ЦБ РФ за каждый календарный день просрочки.

Будет также взыскана и сама сумма недоимки.

Кроме того, ст.15.11 КоАП предусматривает наложение административного штрафа на должностных лиц в размере от двух тысяч до трех тысяч рублей за грубое нарушение правил ведения бухгалтерского учета и представления бухгалтерской отчетности, а также порядка и сроков хранения учетных документов.

Под грубым нарушением правил ведения бухгалтерского учета и представления бухгалтерской отчетности в данном случае понимается:

- искажение сумм начисленных налогов и сборов не менее чем на 10 процентов;

- искажение любой статьи (строки) формы бухгалтерской отчетности не менее чем на 10 процентов.

Jot cannot load because the snippet code version (1.1.4) isn’t the same as the snippet included files version (1.1.5). Possible cause is that you updated the jot files in the modx directory but didn’t update the snippet code from the manager. The content for the updated snippet code can be found in jot.snippet.txt

История и виды

Текстовый документ — Договор аренды.

Текстовый документ — Договор аренды.

На протяжении истории носители информации менялись, ими могла быть бумага, перфокарта, фотоплёнка, компакт-диск, дискета, магнитная лента, глиняные таблички и т. п. Для автоматизации обработки документов с XX века стали широко использоваться компьютеры.

Важный вид документов — различные удостоверения, подтверждающие личность человека, его принадлежность к какой-либо организации или разрешение заниматься определённой деятельностью.

В информационных системах для обеспечения потребностей информационного поиска, с одной стороны, описывается документ как материальный объект — совокупностью значений его свойств (атрибутов, реквизитов), то есть метаданными; с другой стороны, описывается содержание информации, закреплённой на этом объекте — как правило, с помощью индексов.

Совокупность документов, посвящённых какому-либо вопросу, явлению, процессу, лицу, учреждению и т. п., называется документа́цией.

Запись информации на различных носителях по установленным правилам называется документированием и представляет собой процесс создания и оформления документов. При документировании необходимо учитывать действующие нормы законодательства, компетенцию автора и соблюдать общегосударственные правила составления и оформления документа.

Совокупность работ по документированию управленческой деятельности предприятий и по организации в них движения документов характеризует термин «делопроизводство». Ответственность и полномочия в области делопроизводства должны быть четко определены и объявлены.

Классификация документов

- По назначению:

- организационные документы (устав, должностная инструкция, положение, штатное расписание, структура и штатная численность);

- распорядительные документы (приказ, выписка из приказа, распоряжение, указание, постановление, решение);

- информационно-справочные документы (акт, протокол, докладная записка, объяснительная записка, служебная записка, письмо, справка);

- учётно-расчетные (бухгалтерские) документы (платёжное поручение, счёт-фактура, накладная, акт и т. п.);

- нормативные документы с позиции правовых норм регламентируют общие принципы, правила или характеристики. Охватывают такие понятия, как стандарты, нормы, правила, своды правил, регламенты и другие подобные документы;

- иные.

- По времени создания — первичные и вторичные (реферат, аннотация, обзор и т. д.);

- По способу изготовления — черновой, беловой, электронный, изобразительный, рукописный документ, машинописный, печатный (брошюра, книга, журнал);

- По типу содержания — текстовые, иконические (графические), идеографические (схемы, карты, ноты), аудиальные, мультимедийные;

- По способу представления — электронный, на бумажных носителях;

- По месту издания — внутренние, внешние;

- По направлению отправки — входящие, исходящие;

- По распространению — опубликованные, неопубликованные, непубликуемые, промежуточные;

- По необходимости технических средств — человекочитаемые, машиночитаемые;

- По уровню секретности — несекретные, секретные, с разным уровнем секретности, конфиденциальные и т. д.

Виды обработки документов делятся на семантические (перевод, реферирование, аннотирование) и несемантические (копирование, передача, преобразование в другую форму представления).

Документы содержат информацию, являющуюся ценным ресурсом и важным элементом деловой деятельности. Системный подход к управлению, создаваемому на предприятии документами, позволяет создать информационный ресурс о деловой деятельности, а также обеспечить подотчётность всех заинтересованных лиц. По содержанию документы делятся на научно-технические (статьи, книги, патенты, технические отчёты и описания), правовые (постановления, указы, договоры и др.), управленческие (приказы, директивы) и т. п.

Опись документов образец 2019

Составление фирменного бланка остается на усмотрение фирмы. Обычно она разрабатывается в учетной политике фирмы, и ее образец утверждается для всех случаев передачи документов.

Стандартно шаблон формы включает в себя следующие разделы:

- Наименование адресата – т.е. фирма, представитель государственного органа или частное лицо, в адрес которого передается комплект документов.

- Наименование организации, которая передает документы.

- Дата составления.

- Таблица с самой описью, в которой указываются:

- номер по порядку;

- полное название документа;

- количество экземпляров;

- количество листов.

- Далее обычно пишется строка о том, сколько всего листов документов было передано.

- Далее следует подпись ответственного за передачу лица, а также отметка о принятии документов с указанием ФИО, должности принявшего сотрудника и даты принятия.

При необходимости можно также дополнительно написать, в каком виде передаются документы, – оригинал или копия (заверенная или не заверенная).

Составляется документ в 2 экземплярах – один остается у отправителя, а другой передается адресату. При необходимости можно составить еще 1 экземпляр, который будет передан на ответственное хранение администрации, бухгалтерии и прочим заинтересованным сотрудникам.

ОБРАТИТЕ ВНИМАНИЕ. Количество листов в таблице указывается сразу для всех экземпляров документов – т.е. общее для каждого документа. Все строки, которые остались в таблице пустыми, перечеркиваются ручкой.

Вариант составления в специализированной программе показан на видео:

Основные разновидности

В разных компаниях существуют собственные бланки и утвержденные образцы описей документов, которые составляются по единым правилам. В зависимости от назначения документов выделяют несколько их групп:

- Внутренние – для передачи комплекта бумаг в пределах одного предприятия, отдела, филиала или между разными филиалами, структурными подразделениями крупной компании.

- Описи для передачи документов сторонним компаниям – эти шаблоны могут разрабатываться с учетом других соображений, в зависимости от того, какую дополнительную информацию следует предоставить контрагентам, представителям налоговой, прочих государственных ведомств.

Самая обширная классификация связана с тем, какие именно документы описываются для передачи в другую фирму или для внутреннего использования. Например:

- Опись по аттестационному делу.

- Опись документов первичной бухгалтерской отчетности.

- Личных дел сотрудников и многие другие.

Наконец, отдельной категорией выделяют сдаточную опись дел, образец которой приводится в соответствующем разделе. Этот документ составляется в тех случаях, когда бумаги сдаются в архив.

Как правильно составить

Опись дел – это одна из наиболее распространенных разновидностей. Составляют ее по определенным правилам. Указываются следующие пункты:

- Порядковый номер документа – имеется в виду, что в личном деле или прочей папке, группирующей файлы, каждый документ всегда нумеруется с присвоением уникальной цифровой или цифробуквенной комбинации.

- Индекс – в некоторых случаях документу также приписывается свой уникальный индекс. Это особенно актуально, когда одно дело содержит очень большое количество бумаг, поэтому наряду с номером прописывается буквенная комбинация, которая позволяет быстро найти его в общем списке. Если индекса нет, ставится пометка «без индекса» или «б/н».

- Дата – здесь имеется в виду не дата составления документа, а дата его регистрации. Иногда эти показатели не совпадают, поэтому их следует проверять заранее, чтобы впоследствии не было расхождений.

- Заголовок документа всегда составляется таким образом, чтобы по его названию можно было легко определить не только суть, но и принадлежность к определенной категории дел или разделу делопроизводства.

- Номера листов – обычно проставляются сверху и по центру, но всегда остаются на усмотрение организации. Для удобства в учетной политике компании всегда принимается исходное решение, согласно которому оформляются все документы, в том числе и их страницы.

- Примечания – необязательный, но довольно распространенный в применении раздел, где ответственное лицо может добавить свои комментарии, касающиеся движения документации или папок с делами. Например, дело ушло в архив или документ был изъят для передачи контрагенту (или, наоборот, возвращен) и т.п.

- Итоговая отметка – это запись, в которой отражается общее количество документов, страниц, экземпляров, видов (оригиналы, заверенные и незаверенные копии). Приводится для удобства, чтобы нужные бумаги можно было найти сразу.

Добавить комментарий