Документы подтверждающие транспортные услуги

Содержание

- Как формируются закрывающие документы?

- Как получить оригиналы закрывающих документов повторно?

- Возможные проблемы

- Отчетные документы ИП для клиента при выполнении работ (оказании услуг)

- Договор оказания транспортных услуг с фиксированной ежемесячной оплатой

- Порядок учета транспортных расходов в целях налогообложения прибыли

- Товарно-транспортная накладная

- Документальное подтверждение транспортных расходов: позиция ФНС

- Документальное подтверждение транспортных расходов: позиция судов

- Что такое транспортные расходы?

- Какие документы необходимо иметь при доставке товара?

- Какими документами можно обосновать перевозку грузов поставщиком?

- Как обосновать транспортировку, произведенную покупателем?

Как формируются закрывающие документы?

В зависимости от типа предоставляемой услуги, счёт может быть оплачен на одну сумму, а закрывающие документы будут представлены на другую.

на всю сумму

Документы формируются сразу на всю сумму для услуг, по которым нельзя сменить тарифный план или вернуть денежные средства.

К таким услугам относятся:

- Получение партнёрского тарифа;

- Регистрация/продление домена;

- SSL-сертификаты;

- Свидетельство о регистрации домена;

- G Suite для домена (Годовой тариф);

- Защита от DDoS;

- Антивирус Virusdie;

- Переадресация домена;

- Парковочная страница;

- Скрытие персональных данных;

- Доменный брокер.

ежемесячно

Документы формируются не на всю сумму счёта, а за количество использованных дней в месяце. Такой способ используется для услуг, по которым можно сменить тарифный план или вернуть средства за неиспользованный период.

К таким услугам относятся:

- Хостинг;

- VPS;

- Физические серверы Dedicated;

- Colocation;

- Дополнительный IP-адрес;

- Готовое решение на CMS;

- Мониторинг сайтов;

- G Suite для домена (Гибкий тариф).

Формула для расчёта

Формула для примерного расчёта выглядит так:

Сумма оплаты за год / 365 дней * количество дней в месяце

Например: хостинг оплачен на 6 месяцев на сумму 2000 рублей. Мы хотим узнать на какую сумму будут предоставлены документы за ноябрь:

(2000 (рублей) x 2 (полугодия) / 365 (дней в году) ) x 30 (количество дней в ноябре) = 328.767123288 (рублей за ноябрь).

Данный расчёт производится автоматически нашей системой. Иногда сумма за месяц может не совпадать с результатом по формуле на несколько рублей. Однако в конечном итоге закрывающие документы будут предоставлены на всю оплаченную сумму.

по мере использования средств на балансе услуги

Некоторые услуги имеют собственный баланс. Закрывающие документы по ним мы предоставляем по мере использования средств с внутреннего баланса услуги.

К таким услугам относятся:

- Облачный хостинг;

- Реселлинг хостинга;

- SEO-продвижение.

по Гаранту сделки

Компания REG.RU предоставляет закрывающие документы покупателю на сумму полученного вознаграждения от проведения сделки. Вознаграждение REG.RU составляет 10 процентов (включая НДС) от цены доменного имени.

На всю сумму, полученную от покупателя по безналичному расчёту, компания REG.RU предоставляет только Отчёт о движении денежных средств.

Данное распределение согласовывается в Агентском договоре, пункт 4.3: «Счет на стоимость Цены Домена выставляется Приобретателю на основании настоящего договора без НДС. Регистратор не предоставляет Приобретателю финансовых документов на указанную сумму. По требованию Приобретателя Регистратор может предоставить отчет о расходовании денежных средств. Факт перечисления и зачисления денежных средств подтверждается в соответствии с законодательством РФ бухгалтерскими и банковскими выписками и иными документами.»

Чтобы получить скан-копии Отчета о движении денежных средств, напишите заявку в службу поддержки. Мы вышлем пакет оригиналов документов на ваш контактный почтовый адрес в течение месяца после совершения сделки.

Как получить оригиналы закрывающих документов повторно?

По умолчанию мы отправляем закрывающие документы по мере их формирования на почтовый адрес организации, указанный в Контактах владельца аккаунта. Если указан неверный почтовый адрес, закрывающие документы могут не дойти до адресата. В таком случае документы будут возвращены обратно на почтовый адрес нашей организации. На ваш контактный e-mail поступит соответствующее сообщение.

Если вы не получили оригиналы документов из-за неверного почтового адреса, измените ваш адрес на корректный в Контактах владельца аккаунта и закажите повторную отправку документов по одной из инструкций ниже.

по почте

Повторная отправка Почтой России является платной услугой. Её стоимость составляет 200 рублей. Для заказа выполните следующие шаги:

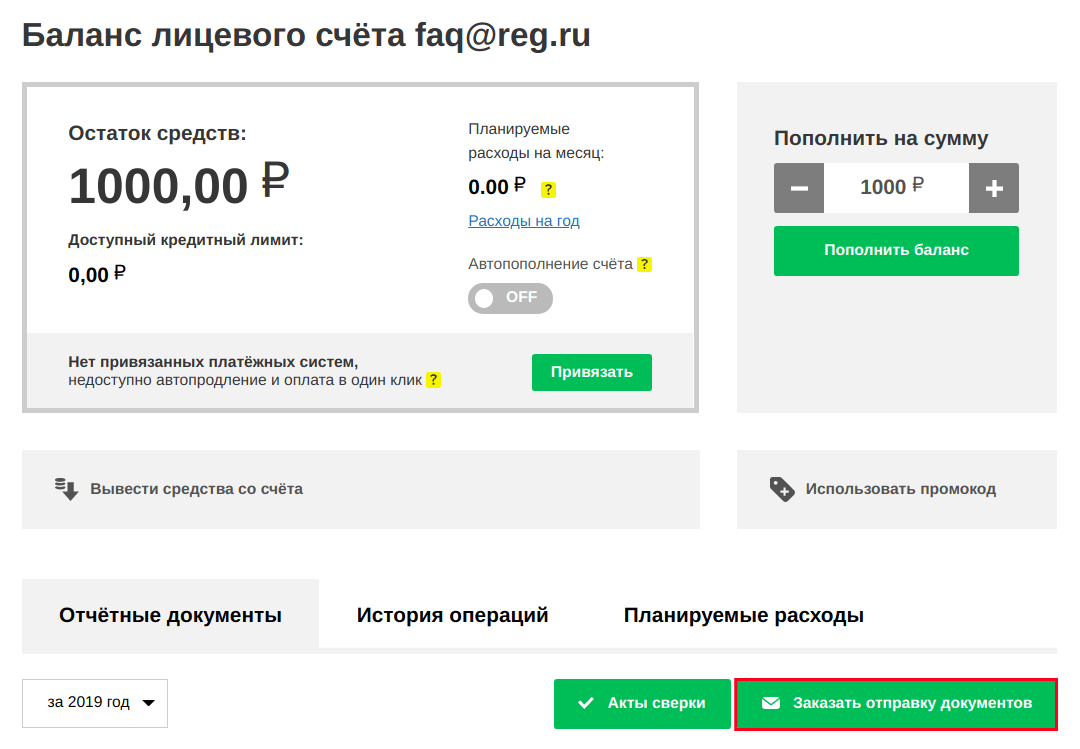

- 1Авторизуйтесь на сайте REG.RU и перейдите в раздел Баланс.

- 2Во вкладке «Отчётные документы» нажмите кнопку Заказать отправку документов:

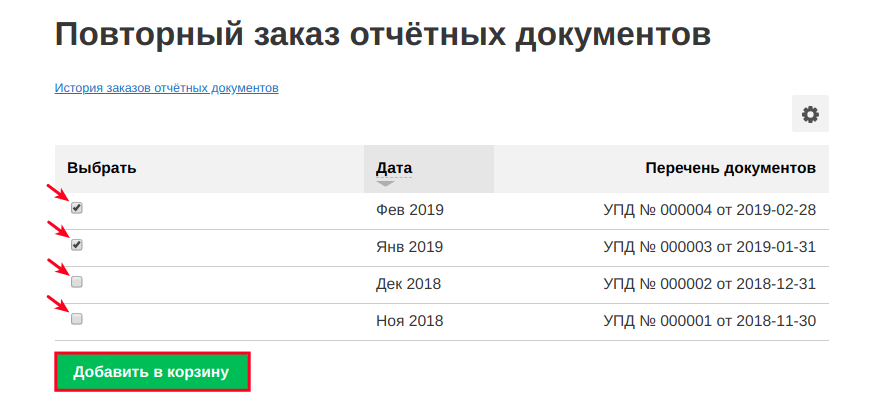

- 3Отметьте галочкой необходимые документы и нажмите Добавить в корзину:

- 4Оплатите сформированный счёт любым удобным способом.

Готово! После формирования заявки оригиналы документов будут отправлены на ваш почтовый адрес заказным письмом в течение недели.

через ЭДО

Повторная отправка закрывающих документов по ЭДО является бесплатной услугой. Для заказа выполните следующие шаги:

- 1Настройте обмен оригиналами закрывающих документов через систему электронного документооборота (ЭДО).

- 2Создайте заявку в службу поддержки на отправку закрывающих документов через ЭДО.

Готово, вы получите оригиналы закрывающих документов в течение суток.

в офисе REG.RU

Еще один бесплатный способ повторного получения закрывающих документов — лично в московском офисе. Для заказа выполните следующие шаги:

- 1Создайте заявку в службу поддержки или в help-чат с темой «Финансовые вопросы».

- 2В заявке укажите ИНН организации и документы, которые вам необходимы.

- 3В ответном сообщении специалист службы поддержки сообщит дату, когда можно будет забрать документы.

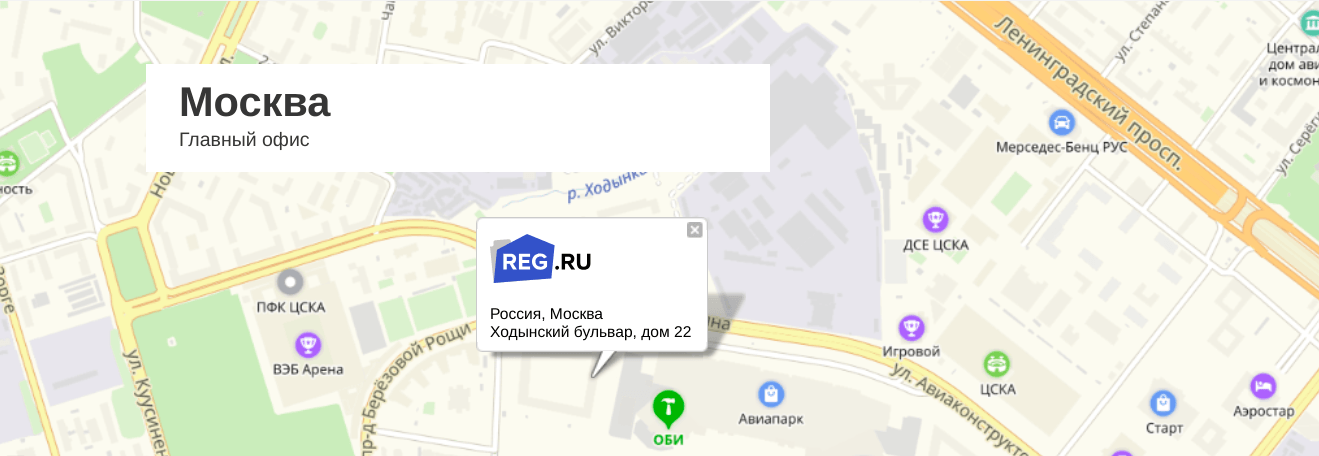

Готово! Заберите документы в московском офисе REG.RU в течение двух недель с момента подготовки документов, сообщив менеджеру ИНН и наименование организации.

Адрес офиса: г. Москва, Ходынский бульвар, дом 22. (станция метро «ЦСКА»).

Режим работы:

- с 9:00 до 20:00 в будние дни;

- с 9:00 до 18:00 в выходные.

Адрес офиса в Москве

Адрес офиса в Москве

Возможные проблемы

В Личном кабинете не отображаются бухгалтерские документы

Документы могут не отображаться в Личном кабинете, если:

- оплата счёта производилась через различные платёжные системы или через терминалы моментальных платежей;

- оплата производилась от физического лица;

- перечисленных средств недостаточно для оплаты услуг;

- не подошёл срок формирования закрывающих документов.

Если ни один из описанных случаев не актуален, создайте заявку в службу поддержки, в ней подробно опишите суть проблемы и предоставьте документ, подтверждающий вашу оплату.

Можно ли получить закрывающие документы при оплате с корпоративной карты?

По операциям, произведённым с помощью корпоративных карт, компания REG.RU не предоставляет закрывающие документы.

Если карта является корпоративной, она оформляется на конкретного сотрудника. При проведении операций по карте платежный шлюз банка эквайера возвращает информацию о держателе карты, которым всегда выступает физическое лицо. Таким образом, все платежи по банковским картам поступают в REG.RU от физического лица.

По законам РФ бухгалтерские документы (счёт-фактура, акт выполненных работ и УПД) предоставляются только юридическим лицам или индивидуальным предпринимателям при проведении прямого безналичного платежа с расчётного счета организации или оплате наличными при предоставлении соответствующих документов.

Подтверждением целевого использования средств по корпоративной карте является:

- инвойс по оплаченному счёту;

- банковская выписка со счёта карты.

Инвойс можно скачать в разделе Счета, нажав на нужный номер счёта.

Отчетные документы ИП для клиента при выполнении работ (оказании услуг)

Здравствуйте.

ИП на УСН не является плательщиком НДС на основании пункта 3 статьи 346.11 НК РФ:

…

3. Применение упрощенной системы налогообложения индивидуальными предпринимателями предусматривает их освобождение от обязанности по уплате налога на доходы физических лиц (в отношении доходов, полученных от предпринимательской деятельности, за исключением налога, уплачиваемого с доходов, облагаемых по налоговым ставкам, предусмотренным пунктами 2, 4 и 5 статьи 224 настоящего Кодекса), налога на имущество физических лиц (в отношении имущества, используемого для предпринимательской деятельности). Индивидуальные предприниматели, применяющие упрощенную систему налогообложения, не признаются налогоплательщиками налога на добавленную стоимость, за исключением налога на добавленную стоимость, подлежащего уплате в соответствии с настоящим Кодексом при ввозе товаров на территорию Российской Федерации и иные территории, находящиеся под ее юрисдикцией, а также налога на добавленную стоимость, уплачиваемого в соответствии со статьей 174.1 настоящего Кодекса.»

Следовательно и обязанности выписывать счет-фактуру у вас нет

Если же Вы все-таки ошибочно выставили счет с НДС и отгрузили товар (оказали услугу) с НДС, и оплата пришла с выделенным НДС, то Вам необходимо подать декларацию по НДС до 20-го числа месяца, следующего за налоговым периодом (по НДС налоговым периодом является квартал) и уплатить выделенную в счете-фактуре сумму НДС в бюджет в соответствии с подпунктом 1 пункта 5 статьи 173 НК РФ:

….

5. Сумма налога, подлежащая уплате в бюджет, исчисляется следующими лицами в случае выставления ими покупателю счета-фактуры с выделением суммы налога:

1) лицами, не являющимися налогоплательщиками, или налогоплательщиками, освобожденными от исполнения обязанностей налогоплательщика, связанных с исчислением и уплатой налога;

2) налогоплательщиками при реализации товаров (работ, услуг), операции по реализации которых не подлежат налогообложению.

При этом сумма налога, подлежащая уплате в бюджет, определяется как сумма налога, указанная в соответствующем счете-фактуре, переданном покупателю товаров (работ, услуг).»

Договор оказания транспортных услуг с фиксированной ежемесячной оплатой

Да, можете. Для подтверждения перевозки нужна транспортная накладная или ТТН.

Дополнительно см. Что нужно проверить отправителю при заключении договора перевозки грузов.

Также можно заключить договор аренды с экипажем. В таком случае первичным документом будет акт. Дополнительно см. Как получить в аренду транспортное средство с экипажем: особенности и форма договора.

Подробно об этом см. материалы в обосновании.

Обоснование данной позиции приведено ниже в материалах «Системы Главбух».

Ситуация: Какие документы нужны при доставке товара на склад покупателя транспортом продавца

«Продавец может доставить товар на склад покупателя собственным транспортом, взяв за это дополнительную плату. Тогда понадобится выписать следующий набор документов:

счет-фактуру, если, конечно, продавец – плательщик НДС (п. 3 ст. 168 НК РФ);

товарную накладную, например, по форме № ТОРГ-12;

транспортную накладную.

При этом продавец может составить и товарно-транспортную накладную, а может ее и не составлять. А вот оформить товарно-транспортную накладную вместо транспортной нельзя. Ведь транспортная накладная является первичным учетным документом, подтверждающим расходы на транспортировку грузов по договору перевозки*».

Организация является покупателем товара, доставка товара осуществляется силами покупателя и за его счет. Для этих целей покупатель (отправитель груза) заключил договор на транспортные услуги с перевозчиком. В рамках договора поставки право собственности на товар переходит к покупателю в момент передачи товара со склада продавца или в момент передачи его перевозчику.

Кто в рассматриваемой ситуации оформляет транспортную накладную? Как правильно ее заполнить?

Как оформить транспортную накладную, если товар забирает перевозчик по доверенности покупателя?

5 июля 2016

Рассмотрев вопрос, мы пришли к следующему выводу:

Транспортная накладная в общем случае оформляется грузоотправителем (в Вашем случае покупателем товара). При этом договором перевозки (дополнительным соглашением к нему) обязанность по составлению транспортной накладной может быть возложена на перевозчика.

Обоснование вывода:

В силу ст. 784 ГК РФ перевозка грузов осуществляется на основании договора перевозки. Общие условия перевозки определяются транспортными уставами и кодексами, иными законами и издаваемыми в соответствии с ними правилами.

По договору перевозки груза перевозчик обязуется доставить вверенный ему отправителем груз в пункт назначения и выдать его управомоченному на получение груза лицу (получателю), а отправитель обязуется уплатить за перевозку груза установленную плату (п. 1 ст. 785 ГК РФ).

Из п. 2 ст. 785 ГК РФ, ч. 1 ст. 8 Федерального закона от 08.11.2007 N 259-ФЗ «Устав автомобильного транспорта и городского наземного электрического транспорта» (далее — Устав), п. 6 Правил перевозки грузов автомобильным транспортом (далее — Правила), утвержденных постановлением Правительства РФ от 15.04.2011 N 272, следует, что транспортная накладная (далее — ТН), форма которой утверждена в качестве Приложения N 4 к Правилам, является документом, подтверждающим заключение договора перевозки груза (дополнительно смотрите письмо Минфина России от 28.03.2016 N 03-03-06/1/17056).

Таким образом, ТН оформляется в том случае, когда перевозку груза осуществляет сторонняя организация на основании договора перевозки груза.

Поскольку форма ТН утверждена в рамках исполнения положений Устава, она является обязательной к применению независимо от факта оформления каких-либо иных документов, подтверждающих факт оказания услуг по перевозке груза (например товарно-транспортной накладной, акта оказанных услуг).

На основании ч. 1 ст. 8 Устава, п. 6 Правил ТН составляется грузоотправителем (если иное не предусмотрено договором перевозки груза).

Исходя из положений п. 1 ст. 785 ГК РФ, грузоотправитель — это лицо, вверяющее перевозчику груз для доставки его в пункт назначения. При этом ст. 2 Устава определено, что грузоотправителем является физическое или юридическое лицо, которое по договору перевозки груза выступает от своего имени или от имени владельца груза и указывается в ТН.

Иными словами, грузоотправителем является либо владелец груза, либо лицо, действующее от его имени или от своего имени, но по поручению владельца груза.

Согласно заданному вопросу по условиям договора право собственности на товар переходит от поставщика к покупателю в момент сдачи товара покупателю или перевозчику на складе поставщика.

С учетом того, что в рассматриваемом случае договор перевозки фактически заключается покупателем (он является заказчиком), именно покупатель выступает грузоотправителем. Поэтому при самовывозе товаров покупателем посредством привлечения сторонней организации оформлять ТН должен покупатель (если в договоре перевозки не предусмотрено иное). Аналогичные разъяснения даны в письме УФНС России по г. Москве от 11.08.2011 N 16-15/079006@.

Таким образом, если в договоре перевозки не указано, кто должен составлять ТН, она должна составляться грузоотправителем (в Вашем случае организацией-покупателем). Вместе с тем стороны могут договориться, что в конкретных ситуациях (например, когда товар на складе поставщика получает представитель перевозчика) ТН составляет перевозчик. Если договор не содержит такого условия, можно заключить дополнительное соглашение к нему.

В соответствии с ч. 2 ст. 8 Устава порядок заполнения ТН устанавливается Правилами.

Если договором перевозки оформление ТН возложено на перевозчика, то он в соответствии с п. 7 и п. 26 Правил заполняет пункты с 8 по 13, 15 и 16 ТН. Кроме того, в данном случае перевозчик должен оформить пункты с 1 по 6 и, при необходимости, п. 14 ТН. Пункт 7 ТН заполняется грузополучателем*(1).

Обращаем внимание, что в п. 1 «Грузоотправитель» необходимо указать данные грузоотправителя (представителя организации — покупателя), а п. 16 «Дата составления, подписи сторон» заполняется перевозчиком только в его части.

В п. 17 ТН перевозчик вправе поставить отметки о наличии каких-либо обстоятельств, влияющих на предусмотренные договором условия перевозки.

В общем случае (если составление ТН не поручено перевозчику) грузоотправитель, как правило, заполняет пункты с 1 по 6 и п. 16 (в своей части), при необходимости — п. 17 ТН.

В п. 9 Правил указано, что ТН, если иное не предусмотрено договором перевозки груза, составляется на одну или несколько партий груза, перевозимую на одном транспортном средстве, в 3 экземплярах (оригиналах) соответственно для грузоотправителя, грузополучателя и перевозчика. Транспортная накладная подписывается грузоотправителем и перевозчиком или их уполномоченными лицами. Любые исправления заверяются подписями как грузоотправителя, так и перевозчика или их уполномоченными лицами.

В рассматриваемой ситуации организация-грузоотправитель является в то же время и грузополучателем. Полагаем, что в такой ситуации составление третьего экземпляра ТН является излишним. С нашей точки зрения, с учетом п. 9 Правил в рассматриваемой ситуации в договоре перевозки следует предусмотреть условие, что ТН оформляется в двух экземплярах — соответственно для грузоотправителя, грузополучателя и перевозчика.

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

аудитор Овчинникова Светлана

Контроль качества ответа:

Рецензент службы Правового консалтинга ГАРАНТ

Королева Елена

15 июня 2016 г.

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг.

————————————————————————

*(1) Поставка товаров осуществляется поставщиком путем отгрузки (передачи) товаров покупателю, являющемуся стороной договора поставки, или лицу, указанному в договоре в качестве получателя (п. 1 ст. 509 ГК РФ).

Грузополучатель — физическое или юридическое лицо, управомоченное на получение груза (ст. 2 Устава).

Порядок учета транспортных расходов в целях налогообложения прибыли

В соответствии с пп. 6 п. 1 ст. 254 НК РФ к работам (услугам) производственного характера, включаемым в состав материальных расходов организации, относятся транспортные услуги сторонних организаций (в том числе индивидуальных предпринимателей) и (или) структурных подразделений самой организации по перевозкам грузов внутри организации, в частности перемещение сырья (материалов), инструментов, деталей, заготовок, других видов грузов с базисного (центрального) склада в цеха (отделения) и доставка готовой продукции в соответствии с условиями договоров (контрактов).

Никаких специальных разъяснений относительно учета данных расходов в целях налога на прибыль Налоговый кодекс не дает, нет и требований к документальному оформлению таких операций в ст. 254 НК РФ.

Примечание. Перевозка грузов осуществляется на основании договора перевозки (ст. 784 ГК РФ). Его заключение подтверждается составлением и выдачей отправителю груза товарно-транспортной накладной (коносамента или иного документа на груз, предусмотренного соответствующим транспортным уставом или кодексом).

Однако при отнесении тех или иных расходов в целях налогообложения прибыли следует учитывать и требования ст. 252 НК РФ о необходимости документального оформления всех расходов организации. Под документально подтвержденными расходами ст. 252 НК РФ понимает затраты, отраженные в документах, оформленных в соответствии с законодательством РФ либо в соответствии с обычаями делового оборота, применяемыми в иностранном государстве, на территории которого были произведены соответствующие расходы, и (или) в документах, косвенно подтверждающих произведенные расходы (в том числе таможенная декларация, приказ о командировке, проездные документы, отчет о выполненной работе в соответствии с договором).

Таким образом, транспортные расходы организации должны быть подтверждены документально в соответствии с законодательством РФ, кроме того, эти расходы могут быть отражены в документах, их косвенно подтверждающих.

Какие документы в соответствии с законодательством РФ могут засвидетельствовать транспортные расходы? Возможно ли использование документов, косвенно подтверждающих эти расходы? Данный вопрос на протяжении уже долгого времени задают налогоплательщики специалистам Минфина и ФНС, и ровно столько же его рассматривают судьи, принимая при этом противоположные решения.

Итак, какой же документ — товарная или товарно-транспортная накладная — может подтвердить транспортные расходы организации? Необходимо ли одновременное составление этих документов при принятии к расходам организацией транспортных услуг, предоставляемых сторонней организацией? Какие еще документы могут засвидетельствовать такие расходы? На практике организации в подтверждение своих транспортных расходов могут представлять следующие документы:

- товарная накладная;

- товарно-транспортная накладная;

- счет-фактура;

- акт выполненных работ.

Для чего предназначен каждый из этих документов и какие именно документы могут подтвердить транспортные расходы организации?

Товарно-транспортная накладная

Постановлением Госкомстата России от 28.11.1997 N 78 утверждена форма товарно-транспортной накладной (1-Т). Данная форма предназначена для учета движения товарно-материальных ценностей и расчетов за их перевозки автомобильным транспортом. Товарно-транспортная накладная состоит из двух разделов:

- товарного, определяющего взаимоотношения грузоотправителей и грузополучателей и служащего для списания товарно-материальных ценностей у грузоотправителей и оприходования их у грузополучателей;

- транспортного, определяющего взаимоотношения грузоотправителей — заказчиков автотранспорта с организациями — владельцами автотранспорта, выполнившими перевозку грузов, и служащего для учета транспортной работы и расчетов грузоотправителей или грузополучателей с организациями — владельцами автотранспорта за оказанные им услуги по перевозке грузов.

Товарно-транспортная накладная на перевозку грузов автомобильным транспортом составляется грузоотправителем для каждого грузополучателя отдельно на каждую поездку с обязательным заполнением всех реквизитов.

В условиях, когда на автомобиле одновременно перевозится несколько грузов в адрес одного или нескольких получателей, товарно-транспортная накладная оформляется на каждую партию грузов и каждому грузополучателю в отдельности.

Товарно-транспортная накладная выписывается в четырех экземплярах. Первый остается у грузоотправителя и предназначается для списания товарно-материальных ценностей. Второй, третий и четвертый, заверенные подписями и печатями (штампами) грузоотправителя и подписью водителя, вручаются последнему. Второй экземпляр сдается водителем грузополучателю и предназначается для оприходования товарно-материальных ценностей у получателя груза. То есть в случае, когда доставка товара осуществляется сторонней организацией, оприходование товара происходит на основании ф. 1-Т, а не ф. ТОРГ-12. Третий и четвертый экземпляры, заверенные подписями и печатями (штампами) грузополучателя, сдаются организации — владельцу автотранспорта. Третий экземпляр, служащий основанием для расчетов, организация — владелец автотранспорта прилагает к счету за перевозку и высылает плательщику — заказчику автотранспорта, а четвертый прилагается к путевому листу и служит основанием для учета транспортной работы и начисления заработной платы водителю. Таким образом, товарно-транспортная накладная выполняет гораздо больше функций, чем ф. ТОРГ-12.

Кроме того, 30.11.1983 была утверждена Инструкция Минфина СССР N 156, Госбанка СССР N 30, ЦСУ СССР N 354/7, Минавтотранса РСФСР N 10/998 «О порядке расчетов за перевозки грузов автомобильным транспортом» (далее — Инструкция), которая не утратила силу и по сей день <1>. Инструкцией установлен порядок расчетов за перевозки грузов автомобильным транспортом. Так, согласно Инструкции перевозка грузов автомобильным транспортом в городском, пригородном и междугородном сообщениях осуществляется только при наличии оформленной товарно-транспортной накладной, утвержденной ф. 1-Т. Предприятия, организации и учреждения, осуществляющие перевозки грузов для нужд своего производства на собственных и арендуемых автомобилях, также обязаны оформлять товарно-транспортные накладные ф. 1-Т.

<1> В настоящее время применяется в редакции Постановления Госкомстата России от 28.11.1997 N 78.

Грузоотправителям запрещается предъявлять, а автотранспортным предприятиям или организациям принимать к перевозке грузы, не оформленные товарно-транспортными накладными. Это требование распространяется на все виды перевозок, выполняемых грузовым автотранспортом, независимо от условий оплаты за его работу (п. 5 Инструкции).

Товарно-транспортная накладная предназначена для учета движения товарно-материальных ценностей по автомобилям, работающим по сдельным тарифам, также для расчетов за их перевозки и учета выполненной транспортной работы (п. 6 Инструкции).

Товарно-транспортная накладная является единственным документом, служащим для списания товарно-материальных ценностей у грузоотправителей и оприходования их у грузополучателей, а также для складского, оперативного и бухгалтерского учета.

В тех случаях, когда в товарно-транспортной накладной в разделе «Сведения о грузе» нет возможности перечислить все наименования и характеристики отпускаемых товарно-материальных ценностей, в качестве товарного раздела к товарно-транспортной накладной должны прилагаться как неотъемлемая ее часть специализированные формы (товарная накладная или другие формы), утвержденные в установленном порядке, по которым производятся списание товарно-материальных ценностей у грузоотправителя и оприходование их у грузополучателя, а также ведется складской, оперативный и бухгалтерский учет. В этих случаях в товарно-транспортной накладной указывается, что в качестве товарного раздела приложена специализированная форма, без которой товарно-транспортная накладная считается недействительной и не должна применяться для расчетов с грузоотправителями и грузополучателями, а также для учета выполненных объемов перевозок и начисления заработной платы водителю (п. 7 Инструкции).

Товарно-транспортные накладные являются документами строгой отчетности, изготавливаются типографским способом и должны иметь учетную серию и номер, единый для всех экземпляров, выписываемых для каждого грузополучателя в отдельности (п. 9 Инструкции). Порядок изготовления, учета и заполнения форм товарно-транспортных накладных устанавливается согласно Приложению 3 к Инструкции (п. 13 Инструкции).

Таким образом, можно сделать вывод, что товарно-транспортная накладная является не только первичным документом, подтверждающим транспортные расходы организации, но и документом, на основании которого организация-продавец списывает товар со своего складского и бухгалтерского учета, организация-покупатель принимает товар к учету. Кроме того, ф. 1-Т является документом для проведения расчетов за перевозку грузов.

Документальное подтверждение транспортных расходов: позиция ФНС

По данному вопросу позиция ФНС аналогична позиции Минфина:

- так как товарно-транспортная накладная служит для учета транспортной работы и расчетов заказчиков с перевозчиком за оказанные услуги по перевозке грузов, то ее наличие у организации является необходимым условием для принятия в целях налогообложения прибыли расходов, связанных с перевозкой грузов (Письмо УФНС по г. Москве от 23.10.2006 N 20-12/92786);

- при привлечении организацией-перевозчиком для исполнения договора перевозки третьего лица — специализированной автотранспортной организации (перевозчика по второму договору перевозки) для принятия расходов по доставке грузов для целей исчисления налога на прибыль организации-перевозчику необходимо иметь акт приемки-передачи оказанных услуг (работ) и товарно-транспортную накладную, заполняемую в установленном порядке. При этом расходы, произведенные организацией в связи с оказанием транспортных услуг по договору перевозки, могут уменьшать доходы, полученные от реализации этих транспортных услуг, при условии их соответствия требованиям п. 1 ст. 252 НК РФ (Письмо УФНС по г. Москве от 18.10.2006 N 20-12/92228);

- составление товарно-транспортных накладных по ф. 1-Т, а также заполнение всех предусмотренных данной формой реквизитов является обязательным при перевозке грузов автомобильным транспортом в городском, пригородном и междугородном сообщениях. Запрещается включать в отчет о выполненных объемах перевозок и в путевые листы перевозки грузов автомобильным транспортом, не подтвержденные товарно-транспортными накладными. То есть для составления отчета или акта выполненных работ обязательно наличие товарно-транспортной накладной, именно на основании данного документа происходит расчет суммы выполненных работ (Письмо МНС России от 22.04.2004 N 22-2-16/757 «О применении товарно-транспортных накладных налогоплательщиками, оказывающими автотранспортные услуги»).

При этом, давая разъяснения по вопросу документального оформления транспортных расходов, и Минфин, и ФНС ссылаются на Инструкцию и Постановление Госкомстата России от 28.11.1997 N 78.

Документальное подтверждение транспортных расходов: позиция судов

Арбитражная практика по вопросу документального оформления транспортных расходов складывается неоднозначно.

Так, некоторые судьи поддерживают позицию Минфина и налоговых органов. Однако существуют и решения, высказывающие противоположную точку зрения. Обзор арбитражной практики по данному вопросу представим в виде таблицы.

| Судебные решения, поддерживающие позицию Минфина (наличие товарно- транспортной накладной необходимо для признания расходов) |

Судебные решения, высказывающие противоположную точку зрения (наличие товарно-транспортной накладной необязательно для признания расходов) |

| Постановление ФАС ВВО от 26.05.2006 N А29-8821/2005а. Из нормы ст. 785 ГК РФ видно, что документом, подтверждающим оказание транспортных услуг, является товарно-транспортная накладная, в которой содержатся сведения о перевозимом грузе, пункте назначения, реквизиты грузоотправителей и грузополучателей Постановление ФАС СЗО от 14.09.2005 N А26-1530/2005-217. Товарно- транспортная накладная предназначена для учета движения товарно- материальных ценностей и расчетов за их перевозки автомобильным транспортом и является документом, определяющим взаимоотношения грузоотправителей — заказчиков автотранспорта с организациями — владельцами автотранспорта, выполнившими перевозку грузов, и служащим для учета транспортной работы и расчетов грузоотправителей или грузополучателей с организациями — владельцами автотранспорта за оказанные им услуги по перевозке грузов. Таким образом, наличие товарно-транспортной накладной, подтверждающей факт совершения хозяйственной операции и затраты по перевозке, является обязательным документом как для отправителя груза, так и для его получателя |

Постановление ФАС МО от 20.04.2006 N КА-А40/2942-06-П. Неприменение ф. 1-Т при наличии документов о произведенных организацией расходах не свидетельствует о том, что налогоплательщиком не выполняются требования п. 1 ст. 252 НК РФ. В качестве документов, подтверждающих транспортные расходы, судом были рассмотрены приказ об утверждении правил документооборота в организации, договор, счет, счет- фактура, акт выполненных работ, платежное поручение. По мнению суда, данные документы в совокупности обосновывают произведенные расходы Постановление ФАС СЗО от 06.02.2007 N А05-16664/05-33. Решение суда мотивировано тем, что организация подтвердила факт оказания услуг по перевозке товара от поставщиков иными, помимо товарно-транспортных накладных, документами ввиду специфики сложившихся с перевозчиками и продавцами отношений. В материалы дела организация представила договоры поставки (купли-продажи) товара, товарные накладные, заявки на перевозку груза, доверенности, выданные на имя водителей, работающих в организациях, оказывающих услуги по перевозке товаров |

Таким образом, анализируя все вышесказанное, можно сделать следующие выводы.

Согласно ст. 784 ГК РФ перевозка грузов, пассажиров и багажа осуществляется на основании договора перевозки. По этому договору перевозчик обязуется доставить вверенный ему отправителем груз в пункт назначения и выдать его управомоченному на получение груза лицу (получателю), а отправитель обязуется уплатить за перевозку груза установленную сумму. Заключение договора перевозки груза подтверждается составлением и выдачей отправителю груза транспортной накладной (коносамента или иного документа на груз, предусмотренного соответствующим транспортным уставом или кодексом). Таким образом, уже из содержания и требований договора перевозки, изложенных в ГК РФ, видно, что наличие товарно-транспортной накладной обязательно.

Кроме того, документы, продолжающие действовать в настоящий момент (Инструкция, Постановление Госкомстата России от 28.11.1997 N 78), регулирующие порядок расчетов за перевозки грузов, также требуют наличия данного документа как в организации, осуществляющей перевозку, так и в организации, которой доставляют перевозимый груз и которая отражает транспортные расходы в своем учете.

Из содержания товарно-транспортной накладной, а также инструкции по ее заполнению следует, что данный документ несет большую смысловую нагрузку и является документальным подтверждением хозяйственных операций для отправителя груза, перевозчика и получателя груза.

Однако анализ арбитражной практики показывает, что суды при рассмотрении дел о документальном подтверждении транспортных расходов акцентируют внимание не только на наличии или отсутствии товарно-транспортной накладной, но и на содержании комплекта документов в совокупности. По нашему мнению, он может выглядеть следующим образом:

- договор перевозки грузов;

- акт сдачи-приемки оказанных услуг;

- счет на оплату оказанных услуг;

- товарно-транспортная накладная на перевозку грузов;

- выставленный перевозчиком счет-фактура, соответствующий требованиям НК РФ.

Наличие такого комплекта документов позволит организации избежать претензий со стороны налоговых органов. Однако это лишь рекомендация. В случае если организация при составлении порядка документооборота сочтет данный перечень документов избыточным, такую позицию придется отстаивать в суде.

А.К.Попов

Эксперт журнала

«Налоговая проверка»

Что такое транспортные расходы?

Транспортные расходы представляют собой издержки организации, связанные с оказанием услуг по доставке различных грузов: товаров, материалов, основных средств. В зависимости от способа транспортировки, вида товара, а также мест отправления и назначения список документов, обосновывающих расходы, может меняться.

Согласно п. 1 ст. 252 НК РФ налогоплательщик может учесть расходы при исчислении налога на прибыль, если они имеют:

- документальное оформление;

- экономическое обоснование.

Таким образом, для отображения транспортных издержек в расходах при определении налоговой базы по налогу на прибыль важно иметь их реальное подтверждение на бумаге.

Об особенностях налогового учета транспортных расходов читайте в материале «Транспортные расходы при исчислении налога на прибыль».

Самым распространенным видом транспортных услуг является доставка товара от поставщика к покупателю. Сторона, на которую ложатся сами расходы, определяется условиями договоров купли-продажи. Расходы могут быть понесены:

- продавцом товара;

- покупателем.

При этом транспортировка может производиться следующими лицами:

- самим продавцом;

- покупателем с использованием собственного автотранспорта;

- сторонней компанией, с которой заключает договор или продавец, или покупатель.

Рассмотрим особенности документального оформления расходов на доставку, осуществляемую продавцом и покупателем при самостоятельной перевозке грузов или с привлечением посредника.

О классификации транспортных расходов в целях налогового учета см. материал «Транспортные расходы — это прямые или косвенные расходы?».

Какие документы необходимо иметь при доставке товара?

Осуществляя реализацию товара, продавец обязан выставить в адрес покупателя:

- счет-фактуру (исключение — применение спецрежима);

- товарную накладную по форме ТОРГ-12;

- прочие товарно-транспортные документы — товарно-транспортную накладную (ТТН) и транспортную накладную (ТН).

ТОРГ-12 является первичным документом, составленным продавцом в 2 экземплярах (один — для себя, другой — для покупателя). Он содержит информацию о реализуемых матценностях и является подтверждением перехода права собственности на них от продавца к покупателю.

ТН (приложение 4 к постановлению Правительства РФ от 15.04.2011 № 272) фиксирует стоимость услуг перевозки, т. е. сумму транспортных расходов. В ней указывается информация:

- о сторонах сделки;

- перевозимых ТМЦ;

- дополнительных документах;

- транспортном средстве, осуществляющем доставку;

- пункте и дате погрузки/разгрузки товара;

- дате доставки груза;

- прочие данные.

При этом ТН не является документом, на основании которого можно оприходовать товар, а служит первичным документом для обоснования транспортных расходов.

Что касается ТТН (форма 1-Т), она является первичным документом, не только подтверждающим транспортные расходы организации, но и отражающим информацию, необходимую для списания и оприходования ТМЦ. ТТН содержит две части — товарную и транспортную, а также включает следующие реквизиты:

- номер ТТН;

- дату ее составления;

- информацию о товаре;

- реквизиты участников сделки;

- прочие данные, предусмотренные постановлением Госкомстата РФ от 28.11.1997 № 78.

Какими документами можно обосновать перевозку грузов поставщиком?

Под перевозкой грузов поставщиком может пониматься 2 варианта доставки:

- Поставщик самостоятельно осуществляет доставку товара покупателю.

- Поставщик заключает договор с перевозчиком, который транспортирует товар до места назначения.

Если поставщик, составляя договор с покупателем, предусматривает поставку товара собственными силами, то доставка может быть произведена с учетом следующих особенностей:

- Поставщик может не выделять в договоре отдельно стоимость доставки, закладывая ее в цену товара (первый случай).

- Поставщик вправе прописать в договоре стоимость доставки (второй случай).

В зависимости от вышеуказанных условий меняется документальное оформление услуг доставки:

- В первом случае поставщик составляет только путевой лист, который будет подтверждать факт доставки и расходы на нее.

- Во втором случае ему необходимо выставить в адрес покупателя товарно-транспортную накладную (ТТН) или транспортную накладную (ТН).

Если же поставщик привлек посредника для перевозки товаров, документооборот будет таким:

- Поставщик может выписать ТТН в 4 экземплярах. При этом один экземпляр остается у поставщика, три остальных передаются посреднику, осуществляющему транспортировку. Посредник, осуществив доставку, передает 3 экземпляра ТТН покупателю, который проставляет на них свою подпись. Один экземпляр остается у покупателя. На основании 2 оставшихся посредник составляет акт об оказанных услугах. При этом один из экземпляров ТТН, подписанный покупателем, вместе с актом возвращается продавцу.

- Если поставщик вместо ТТН решил оформить ТН, потребуется сделать три экземпляра этого документа: один предназначается перевозчику, второй — продавцу, третий — покупателю. Подтверждением факта оказания транспортной услуги для поставщика может служить ТН, подписанная покупателем и перевозчиком.

О заполнении товарной накладной с помощью онлайн-сервисов читайте в статье «Онлайн-заполнение товарной накладной: какие есть сервисы?».

Как обосновать транспортировку, произведенную покупателем?

Следует отметить, что при самостоятельной транспортировке товара покупателем со склада продавца ТН и ТТН не составляются. А обоснованием понесенных покупателем расходов будут служить оформленные им путевые листы (письмо Минфина России от 22.12.2011 № 03-03-10/123).

Если покупатель заключает договор с посредником, то его действия должны быть следующими:

- Можно оформить ТТН в 4 экземплярах, где покупатель заполняет только транспортный раздел. После этого указанные документы передаются перевозчику для заполнения поставщиком товарного раздела. Заполнив ТТН, поставщик передает 3 экземпляра перевозчику. Приняв груз, покупатель оставляет себе один экземпляр, а остальные 2 вручает перевозчику, на основании которых тот составляет акт.

- Если покупатель составляет ТН, то он должен указать себя в качестве грузополучателя и грузоотправителя. Оформляется такая ТН в 2 экземплярах — один остается у покупателя, другой передается транспортной организации.

Документальное подтверждение расходов по международным перевозкам имеет свои особенности. О них — в наших материалах:

- «Ст. 165 НК РФ: вопросы и ответы»;

- «Включение в таможенную стоимость транспортных расходов».

Добавить комментарий