2012000 код налоговой льготы

Содержание

- Код льготы по налогу на имущество 2010257

- Льготы по налогу на имущество организаций

- Кому положены?

- Как оформить?

- Льготирование организаций и категорий основных средств

- Способы подачи декларации с заявленной льготой

- Применение льгот 2010257 2012000 2012400

- Дополнительные региональные льготы в городах Москве и Санкт-Петербурге

- Дополнительные преференции по имуществу организаций Нижнем Новгороде, Ярославле, Екатеринбурге, Челябинске, Краснодаре, Владимир

- Популярные вопросы

Код льготы по налогу на имущество 2010257

Основные средства, принятые и введенные в эксплуатацию в любой организации на правах собственности становятся объектом налогообложения.

Код льготы 2010257 учитывается в налоговых расчетах по авансовым платежам с 01 января 2015 г., так как в декларацию не было внесено изменение, ФНС разъяснила применение льготы в письме от 02 декабря 2014 г. N БС-4-11/25774@.

До января 2015 года движимое имущество, принятое с 01 января 2013 года в качестве ОС не признается объектом налогообложения по налогу на имущество (подпункт 8 пункта 4 статьи 374 НК РФ). Исключение составляют ОС, полученные в результате:

- ликвидации компании либо реорганизации юридического лица;

- приобретения, передачи имущества между взаимозависимыми лицами, кроме железнодорожных составов выпущенных после 01 января 2013 г. с 2017 года.

Применение льготы (пункт 25 статьи 381 НК РФ) с 2018 года зависит от решения о применении льготы в регионе, согласно статье 381.1 НК РФ.

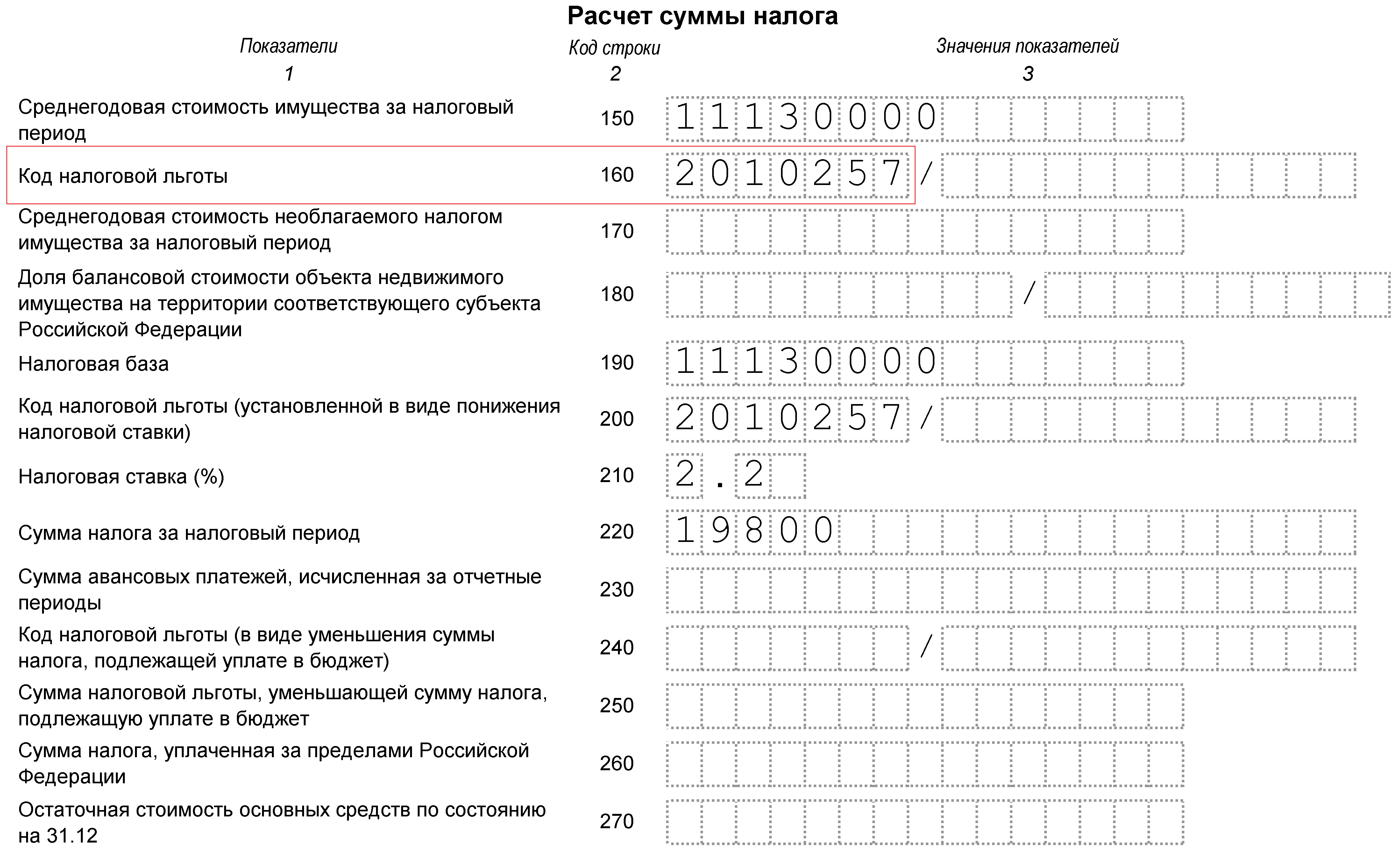

Код налоговой льготы по налогу на имущество организаций – 2010257 показывается в Разделе 2 по строке 160 налогового расчета по авансовым платежам.

Возможность применять льготы по налогу (федеральные, региональные) не освобождает от обязанности сдавать в налоговую службу декларацию по налогу на имущество, согласно Приказу ФНС от 24 ноября 2011 г. N ММВ-7-11/895.

Основанием для использования льготы 2010257 в организации являются акты приема-передачи основных средств и инвентарная карта на имущество, подтверждающие данные об учтенных на балансе движимого имущества.

Льготы по налогу на имущество организаций

Законодательством предусмотрено два варианта льготирования при налогообложении имущества юридических лиц:

- Льготы, предоставляемые на уровне федерации и предполагающие полное освобождение от налога.

- Поощрения на региональном уровне, предусматриваемые в законах и иных нормативно-правовых актах о введении в действие на территории субъекта РФ налога на имущество организаций.

При расчете налоговых платежей компании применяют льготы, предоставляемые на основании федерального законодательства и региональных актов.

Цель льготирования в субъектах РФ – уменьшение налоговой нагрузки фирм, играющих важную роль для местной территории.

Существуют различные варианты регионального льготирования при налогообложении имущества организаций:

- полное освобождение от уплаты налогов всех основных фондов или их части, которые используются в отдельных формах деятельности;

- понижение налоговой ставки на год, по некоторым объектам может устанавливаться дифференцирование ставок по годам эксплуатации имущественных объектов;

- снижение размера налога.

Читайте о налоге на имущество с безвозмездно полученного имущества.

Читайте о налоге на имущество с безвозмездно полученного имущества.

Как считается налог на имущество физических лиц? Смотрите .

Кому положены?

На федеральном уровне законодательством установлены и действуют в 2019 году следующие льготы по налогообложению некоторого имущества организаций, ведущих определенные виды деятельности:

| Вид деятельности организации | Характеристика имущества, по которому применяются льготы |

| Религиозная | Имеет целевое назначение |

| Уголовно-исполнительная | Используется в деятельности учреждения |

| Медицинская | Принадлежит протезно-ортопедическим организациям |

| Культурная | Отнесено к культурному наследию |

| Научная | Является собственностью организаций, признанных на федеральном уровне научными центрами |

По имуществу, используемому для осуществления уставной деятельности, освобождаются от налогообложения также объединения лиц с ограниченными возможностями при участии в их составе не меньше 80% инвалидов. Не облагаются налогом основные средства компаний первой и второй амортизационных групп.

Федеральное льготирование предусматривает полное освобождение от налогов. Относительно времени его предоставления возможно два варианта:

- временно (на 3, 5 или 10 лет);

- бессрочно.

Полный перечень льготных категорий компаний закреплен в 381-й статье НК РФ. К таковым, например, относятся предприятия с нефтегазовыми объектами для морской геологоразведки, судостроительные организации с оборудованием для судостроения и ремонта и др.

Как оформить?

Для получения льготы по налогу на имущество организаций необходимо обратиться в ИФНС с заявлением и декларацией, в которой указан код льготы по освобождению от налогового обложения. Организации, применяющие специальные режимы налогообложения, декларационный документ не предоставляют.

Сумма налога в декларации основывается на бухгалтерских показателях с определением базы – среднегодовой стоимости основных средств.

Обязанность по внесению налоговых платежей возложена на бухгалтерию предприятия. Применение льгот также относится к ее ведению. Компания учитывает налоговые преференции при оформлении налоговых отчетов, автоматически закладывая в документацию результаты.

Началом оформления льгот является сдача в ИФНС отчетности предприятия. Для этого производятся следующие действия:

- Определяется налоговая база, представляющая собой сумму, с которой рассчитывается и уплачивается налог: среднегодовая или кадастровая стоимость имущественного объекта. В первом случае оценка производится по остаточной стоимости – разности первоначальной стоимости и амортизации имущества.

- Выясняется ставка налога, которую устанавливают субъекты РФ. Ее размер зависит от вида имущества и характера деятельности предприятия. Местные власти могут предоставлять преимущества в виде налоговых вычетов, понижения ставки.

- Рассчитывается сумма налога по формуле: налоговая база * ставка налога / 100.

В налоговых ставках, сроках, порядке исчисления платежей компании опираются на действующие нормативно-правовые документы. Для использования льгот следует знать актуальные нормативы и требования, положения НК РФ, постановления и разъяснения Минфина России, региональное законодательство.

Документы

Налоговые льготы по налогу на имущество организаций предоставляются по заявлению налогоплательщика. В нем необходимо указать основание, дающее право на преференции, и сведения об имущественных объектах, по которым планируется использовать льготирование.

К заявлению прилагается документация, подтверждающая наличие права на получение льготы. Если в компании имеются различные имущественные объекты, подпадающие под льготирование, допускается самостоятельный выбор из них имущества для оформления преференций.

Читайте о начислении налогов на имущество физических лиц.

Читайте о начислении налогов на имущество физических лиц.

Какие требуются документы для возврата налога на имущество? Информация .

Какой срок уплаты налога на имущество физических лиц? Подробности в этой статье.

Льготирование организаций и категорий основных средств

При исчислении налога применяются льготы, предоставленные федеральным законодательством или субъектами Федерации на основании актов, изданных в регионе. Целью регионального льготирования выступает потребность в снижении налогового бремени предприятий важных значений для области.

Предоставляются льготы в виде:

- Освобождения от уплаты налога. Предусмотрено 2 вида освобождения: всех объектов ОС предприятия или их части, используемых для отдельных форм деятельности.

- Снижения ставки, установленной на определенный год. По ряду объектов применяются дифференцированные ставки по годам использования имущества.

- Уменьшения величины налога.

О праве на льготу необходимо заявить в ИФНС. Налогоплательщик обязан представить декларацию с указанием кода льготы, дающей право на освобождение от уплаты налога. Предприятия со специальными режимами декларации не представляют. Начисленные в декларации суммы основываются на данных бухгалтерского учета с определением базы в виде среднегодовой стоимости. Читайте также статью: → “Льготы по налогу на прибыль организаций”

|

Способы подачи декларации с заявленной льготой

Декларация представляется в ИФНС по месту учета организации или нахождения имущества. Допускается личная подача документа, почтовым отправлением, через информационный центр и сайт госуслуг. Предприятия с численностью более 100 человек или вновь зарегистрированные представляют отчетность в электронном виде. Налогоплательщик самостоятельно определяет налоговую базу, распределяет стоимость по различным ставкам с отражением данных в декларации.

Наиболее оперативными способами представления декларации является передача через оператора или сайт госуслуг. Минусом электронной формы является дополнительные расходы по оплате оператора или получению электронной подписи. Наименее затратным является представление декларации с личным участием, требующего для реализации значительного времени. Пересылка по почте является длительным способом представления, но подходит для лиц, не имеющих программного обеспечения. Организация может выбрать, какие из затрат его больше устраивают. Читайте также статью: → “Сроки сдачи декларации по УСН в 2017 году”

Пример использования освобождения от уплаты

Организация ООО «Смета» имеет на балансе имущество среднегодовой стоимостью 250 370 рублей, включая необлагаемые объекты на сумму 157 800 рублей. Организация внесла промежуточные платежи в размере 510, 509, 512 рублей. В учете производится расчет налога:

- Определяется сумма облагаемого имущества: С = 250 370 – 157 800 = 92 570 рублей.

- Исчисляется величина размера годового налога: Нг = 92 570 х 2,2% = 2037 рублей.

- Определяется сумма годового платежа с учетом авансов: 2037 – 510 – 509 – 512 = 506 рублей.

Вывод: Сумма 506 рублей указывается к уплате за год.

Применение льгот 2010257 2012000 2012400

С 2015 года не включаются в налоговую базу движимые имущественные объекты, произведенные и поставленные на учет с 2013 года. Под движимым имуществом подразумевают транспортная техника предприятия. Льгота не распространяется на не полностью самортизированные объекты, полученные в собственность предприятий после реорганизации, ликвидации или от взаимозависимых лиц. Данный вид льгот сопровождается указанием в декларации кода 2010257.

Региональным законодательством отдельным организациям может предоставляться пониженная ставка или другие виды льгот (п.2 ст. 372 НК РФ). На основании регионального льготирования применяются коды, по которым декларируются налоговые послабления:

- Код 2012000 для всех видов льгот, за исключением снижения ставки или сумы налога.

- Код 2012400 в форме снижения ставки.

- Код 2012500 в форме снижения налога.

Часть налоговых льгот не имеет отдельных присвоенных кодов. Если у организации возникло право на снижение налога или освобождение без установленной кодировки, необходимо применить 2010257. Рекомендуем ознакомиться с инструкцией по заполнению декларации.

Дополнительные региональные льготы в городах Москве и Санкт-Петербурге

В таблице ниже представлены льготы по Москве и Санкт-Петербургу.

| Город | Получатели | Размер |

| Москва | Научная, НИОКР с бюджетным финансированием не менее 30% от общей деятельности | Уплачивается 1/4 часть налога, определенного для недвижимости с кадастровой стоимостью |

| Помещения для ведения медицинской, образовательной, научной деятельности, расположенные в торговых центрах | Уплачивается 1/4 часть налога, определенного для помещений с кадастровой стоимостью | |

| Предприятия, зарегистрированные как бюджетные, казенные, автономные | Освобождение | |

| Органы управления и государственной власти | Освобождение | |

| Организации транспортного назначения, метрополитен за исключением маршрутного такси | Освобождение при условии получения обеспечения из городской казны | |

| Организации, осуществляющие хранение реагентов | Освобождение имущества, применяемого для хранения | |

| Организации с наличием в списочном составе более 50% инвалидов и получающие вознаграждение не менее 25% | Освобождение для имущества, используемого в деятельности, за исключением брокерской, посреднической и при реализации подакцизных товаров | |

| Санкт-Петербург | Имущество иностранных предприятий с деятельностью не через официальные представительства | 0,7 |

| Нежилая недвижимость организаций площадью свыше 3 тысяч кв.м, используемое для коммерческого назначения, торговых центров, мест общественного питания | 1% при исчислении стоимости по кадастровой оценке | |

| Жилое имущество предприятий, не учитываемые в качестве основных средств | 1% при исчислении стоимости по кадастровой оценке |

Согласно законодательства по городу Санкт-Петербургу предусмотрено освобождение от налогообложения имущества:

- Организаций с деятельностью по изготовлению приспособлений для инвалидов.

- Учреждений власти и управления.

- ЖСК, ЖК, ТСЖ, консолидированного имущества многоквартирных домов и компаний, финансируемых за счет бюджета.

- Зданий, предназначенных для религиозных нужд.

- Садоводческих товариществ.

- Предприятия, работающие в областях науки по перечню, социально-культурной сферы, аварийно-спасательных работ и прочие.

В составе декларации представляются документы, подтверждающие льготу, если право не является безусловной нормой, вытекающие из сферы деятельности предприятия.

Дополнительные преференции по имуществу организаций Нижнем Новгороде, Ярославле, Екатеринбурге, Челябинске, Краснодаре, Владимир

Каждый из регионов РФ предоставляет снижение ставки налога или предоставляет освобождение в зависимости от потребностей региональных условий. В таблице указана часть привилегий.

| Город | Получатель | Условие льготы |

| Нижний Новгород | Участники инвестиционных проектов | Освобождение объектов, используемых для реализации проектов |

| Спорткомплексы, возводимые к ЧМ | Полное освобождение на 2 года | |

| Ярославль | Участники инвестиционных проектов | Применяются несколько ставок от 0 до 2% в зависимости от условий инвестироования |

| Сельхозпроизводители | При доле продукта свыше 70% в общей массе предоставляется освобождение | |

| Спортивные объекты | Освобождение предоставляется объектам с искусственным льдом | |

| Екатеринбург | Организации-перевозчики трамвайным и троллейбусным транспортом | При доле перевозок в общем объеме менее не менее 70% ставка 0,9% |

| Потребительская кооперация | 1,1% | |

| Перевозчики автотранспортом, кроме такси | При доле перевозок в общей менее не менее 70% ставка 1,4% | |

| Объекты трубопроводы, линии передач, железнодорожных путей и имущество с кадастровой оценкой | Пониженные ставки предоставляются отдельно на каждый календарный год | |

| Челябинск | Организации, с которыми областью заключены концессионные соглашения | 0% |

| Объекты стоимостью свыше 8 миллионов | 0% по объектам, приобретенным с начала 2017 года | |

| Резиденты индустриального парка | 0% | |

| Краснодар | Потребительские кооперативы | 0,5% |

| Общественные организации | По объектам, используемым в уставной деятельности – 0,3% | |

| Объекты, возведенные для проведения Олимпиады | От 0 до 2 %, установленные в зависимости от года | |

| Владимир | Предприятия, получатели господдержки | 0,6 до 2% |

| Дороги общего пользования | 0% | |

| Магистрали, железнодорожные пути | 1,3% |

Пониженные ставки и освобождение от уплаты предоставляются на основании законов, действующих в регионе. Дополнительно льготируются имущественные объекты органов власти, памятников культуры и другие предприятия регионального значения.

Популярные вопросы

Вопрос № 1. Может ли компания-правопреемник воспользоваться льготой по коду 2010257 в отношении движимого имущества, полученного после присоединения?

Ответ: Льгота применяется организацией до окончания реорганизации. После окончания процедуры возможность не может быть использована правопреемником.

Вопрос № 2. Какие виды электронных подписей имеются?

Ответ: Для портала госуслуг применяются простая и квалифицированная виды подписей. Простая форма открывается на самом портале или в почтовом отделении. Для получения квалифицированной ЭЦП потребуется обратиться в аккредитованные центры.

Вопрос № 3. Как определить полный месяц для расчета налога?

Ответ: Ориентироваться необходимо на 15 число месяца. Период до 15 числа в расчете не участвует.

Вопрос № 4. Имеются ли обязательства по недвижимости, исключенную из перечня объектов, рассчитываемых по кадастровой стоимости?

Ответ: Региональные власти ежегодно пересматривают состав недвижимости, при исключении которой из Перечня обязанность перед бюджетом отсутствует.

Оцените качество статьи. Мы хотим стать лучше для вас:

Если вы не нашли ответ на свой вопрос, то вы можете получить ответ на свой вопрос позвонив по номерам ⇓

Бесплатная юридическая консультация

Москва, Московская область звоните: +7 (499) 288-17-58

Звонок в один клик

Санкт-Петербург, Ленинградская область звоните: +7 (812) 317-60-16

Звонок в один клик

Из других регионов РФ звоните: 8 (800) 550-34-98

Звонок в один клик

Добавить комментарий